Бухучет – система сбора и регистрации данных, выражаемых в денежном эквиваленте и отображающих задолженности или обязательства, состояние имущества предприятия. Делается это с помощью постоянной записи всех хозяйственных операций в специальных регистрах по учету однородных экономических данных. Один из этих счетов – счет с кодом 57, обозначающий «переводы в пути». Для более четкого понимания происходящего рекомендуется подробнее узнать основную информацию о том, что такое переводы в пути, счет 57, проводки этого регистра.

Процесс ревизии и зачем он нужен

Проверки преследуют объяснимые цели – контроль отчетности для экономически стабильного существования организации. Законность и достоверность предоставленной бухгалтером информации являются основой правильного учета денег предприятия. Проверяемая компания должна соблюдать следующие правила:

- предоставлять достоверную информацию по сальдо счета 57;

- своевременно перечислять доход от деятельности организации;

- правильно отражать учет валютных операций.

Ревизия основывается на тщательном изучении всех первичных учетных регистров, которые приводят к появлению записей на счете «Переводы в пути».

Как проводить операции в бюджетном учреждении

Расчеты по пластиковой карте могут отражаться по-разному, в зависимости от типа организации. Эквайринг – это услуга банка для ИП, ООО и предприятий, помогающая проводить безналичные платежи на счет фирмы. Воспользоваться ей могут ООО или ИП, имеющие расчетный счет в банке.

Основной сложностью является то, что бюджетные организации уже имеют лицевой счет в Федеральном казначействе. Но законодательство не запрещает рассчитываться не наличными деньгами, а пластиковыми картами в бюджетных учреждениях. Деньги будут поступать на уже имеющийся счет.

Если нам нужно отразить в отчете расходы на покупку/аренду терминала, то отражение проводок будет таким:

| Операция | Дебет | Кредит | Бюджет |

| Принят терминал к учету | 3Б 01 | – | 60 000 рублей |

| Начислена арендная плата за терминал (раз в месяц) | 2 109 90 224 | 2 302 24 730 | 700 рублей |

| Перечислена аренда за терминал | 2 302 24 830 | 2 201 11 226 | 700 рублей |

| Оказаны услуги, за которые перечислен доход | 2 205 31 560 | 2 401 10 130 | 80 000 рублей |

| Начислен НДС (если он есть) | 2 401 10 130 | 2 303 04 000 | 8 000 рублей (если он 10%) |

| Оплачена услуга потребителем с помощью банковской карты | 2 201 23 510 | 2 205 31 660 | 80 000 рублей |

| Сумма зачислена на лицевой счет | 2 201 11 000 | 2 201 23 000 | 80 000 рублей |

| Начислена комиссия за услуги банка (2,5%) | 2 109 90 226 | 3 302 26 730 | 2 000 рублей |

| Процент переведен банку (2,5%) | 2 302 26 830 | 2 201 11 226 | 2 000 рублей |

Характеристика учета

57 счет бухгалтерского учета – это способ современного описания процесса перевода денежных средств на банковские счета. Практически каждая торговая организация перечисляет суммы из кассы и выручку за отчетный период на р/с. С таких операций и начинается использование 57 счета, что позволяет вести бухгалтерский учет более достоверно и непрерывно.

Кроме перечисленных организацией средств, к переводам в пути относятся суммы, направленные от покупателей в счет полученных товаров или услуг, но не успевших зачислиться на расчетный счет до конца отчетного периода. Направленные на конвертацию валюты денежные средства также дебетуются в счете 57.

Особенности бухучета

Счет 57 ведется на основании актуального Плана счетов, установленного приказом Минфина №94 от 31 октября 2000 года. Корреспондирует он со следующими счетами: 50, 62, 79, 90-91 и другими. Кредитовый счет 57 корреспондирует со счетами 50-52, 62, 73.

К СВЕДЕНИЮ! Ведение счета 57 регламентируется рядом нормативных документов. Это, в том числе, Указание ЦБ №3210 от 11 марта 2014 года.

Субсчета счета 57 «В пути»

Субсчета нужны для обособленного учета некоторых операций/действий. К примеру, это могут быть операции с валютой, внесение денег определенным способом. Счет 57 может разделяться на эти субсчета:

- 01. Здесь фиксируются суммы, направленные в кредитные организации. Это переводы, по которым пока нет подтверждения в форме выписки из банка. Пример – сдача выручки, инкассированные средства. То есть деньги, переданные на счет в банке через инкассаторов.

- 02. Действия по покупке валюты. Субсчет нужен при возникновении потребности разницы между стоимостью покупки и курсом ЦБ.

- 03. Субсчет используется в торговле для фиксации эквайринговых сделок. К примеру, продукция оплачена через терминал при помощи специальных карт. Деньги в рассматриваемом случае будут зачислены на р/с фирмы спустя какое-то время. При этом владелец терминала берет процент за перевод.

- 21. Действия, произведенные в валюте.

Если требуется, бухгалтер может создавать вспомогательные субсчета.

Кредит и дебет счета 57

Счет 57 считается активным балансовым. Его особенности по двум направлениям:

- Дебет. Деньги, направленные на зачисление.

- Кредит. Последующее зачисление денег по изначальному назначению. В частности, это оприходование средств в кассу, поступление денег в валюте.

Для отражения тех или иных операций используются проводки. Они фиксируют определенные действия/операции.

Стандартные проводки по счету 57

Записи по счету 57 могут быть самыми разнообразными. Однако можно выделить наиболее общеупотребимые проводки:

- ДТ57/01 КТ50. Выручка приходит на р/с фирмы в банке на завершение месяца. Первичка – банковская квитанция.

- ДТ50-52 КТ57. Деньги «в пути» пришли в кассу/банковское учреждение.

- ДТ57/02 КТ50. Направление выручки в банковское учреждение через инкассаторов.

- ДТ51 КТ57/02. Деньги зачислены на счет через службу инкассации.

- ДТ57/03, 04 КТ51,52. Перечисление денег на покупку/реализацию валюты.

- ДТ57 КТ62,76. Перевод от дебитора по выплате долга, который пока не был зачислен. Когда этот перевод поступает на р/с фирмы, нужно выполнить обратную проводку.

Каждая запись вносится на основании первичного документа. Как правило, это банковские бумаги (квитанция и прочее). Рассмотрим проводки, которые используются при конкретных ситуациях.

Поступление денег на расчетный счет фирмы

При поступлении денег на р/с используются эти записи:

- ДТ50 КТ90/01. Выручка фирмы.

- ДТ57/02 КТ50. Деньги, принятые инкассатором.

- ДТ51 КТ57/02. Деньги зачислены на р/с фирмы.

- ДТ91/02 КТ51. Банковская комиссия за операции с деньгами.

Как очевидно, практически в каждой проводке фигурирует субсчет. Он нужен для детализации операции.

Учет эквайринга

Эквайринг представляет собой оплату платежными картами, то есть безнал. Подобные операции отражаются в бухучете с помощью этих записей:

- ДТ50 КТ90. На счет пришла выручка.

- ДТ57 КТ90. Фиксация выручки по безналичному расчету.

- ДТ90/03 КТ68. Начисление НДС от продажи.

- ДТ51 КТ57. Поступление денег по безналичному расчету с учетом банковской комиссии.

- ДТ91 КТ57. Фиксация банковской комиссии по безналичным расчетам.

Бухгалтер обязательно должен учитывать факт того, что операции проводились безналичным способом.

Приобретение валюты

Фирма может приобретать валюту. В этом случае используются следующие проводки:

- ДТ57 КТ51. Перечисление денег на приобретение валюты.

- ДТ52 КТ57. Валюта конвертировалась и поступила на счет организации.

- ДТ57 КТ91/01. Фиксация положительной курсовой разницы.

- ДТ91/02 КТ57. Фиксация отрицательной разницы между курсами.

Первичная документация: бухгалтерская справка, выписки из банка.

К СВЕДЕНИЮ! Первичка нужна для подтверждения сумм, зафиксированных в бухучете.

Применение счета

Бухгалтерский счет 57, согласно приказу министра финансов РФ, служит источником информации движения денег в рублевом и валютном эквиваленте. Использование его происходит в тех случаях, когда зачисление средств на банковский счет затягивается на срок от 1 дня и более с момента направления. Кроме банка, организация использует для расчетной операции услуги сберегательных касс и почтовых отделений.

Обязательно наличие основания в виде первичных бухгалтерских документов. Это квитанции исполнительных учреждений, а также сопроводительные ведомости на сдачу выручки инкассаторам и прочие учетные регистры. Движение валютных денежных средств должно быть организовано обособлено от других операций перевода.

Налоговый учёт эквайринга

Бизнесмен по итогу эквайринговой операции получает на расчётный счёт сумму меньшую, чем заплатил покупатель, так как банк удержал комиссию. Но для исчисления налога на прибыль, НДС или УСН (ЕСХН) выручку нужно учесть полностью.

Пример. ООО «Альфа» работает на ОСНО. По договору об эквайринге комиссия банка составляет 1,5 %. Выручка за день по картам равна 120 000 рублей.

Комиссия банка составит:

120 000 × 1,5 % = 1 800 рублей

На расчетный счет поступят деньги:

120 000 – 1 800 = 118 200 рублей

Выручка без НДС для налога на прибыль:

120 000 / 120 % × 100 % = 100 000 рублей

Расходы на уплату комиссии за эквайринг уменьшают облагаемую базу, как по налогу на прибыль, так и по УСН «Доходы минус расходы» или ЕСХН. Взять к вычету НДС с комиссии банка нельзя, так как она не облагается этим налогом.

Порядок признания выручки в налоговом учёте зависит от режима налогообложения. При УСН и ЕСХН доходы учитываются только кассовым методом, то есть в дату оплаты. В этом случае важно включить в выручку все средства, полученные от покупателя, иначе налоговая база будет занижена.

Для расчёта налога на прибыль обычно используют метод начисления — выручка признаётся в момент начисления, то есть когда вы передаёте покупателю товар или оказываете услугу. Небольшие предприятия с выручкой до 1 млн рублей в квартал имеют право рассчитывать налог на прибыль кассовым методом. Но на практике так почти никто не делает, чтобы не возникали отклонения между бухгалтерским и налоговым учётом.

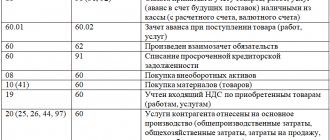

Корреспонденция с другими счетами

Счет 57 – активный, это означает, что любой приход средств фиксируется в дебете, а списание – в кредите. На конец отчетного периода образуется дебетовое сальдо, или же счет закрывается, если средства в пути успели перейти на основные банковские счета. Исходя из характеристики счета, можно разграничить его корреспонденцию по дебету и кредиту с другими счетами.

Сч. «Переводы в пути» дебетуется со счетами:

- денежными (сч. 50, 51 и 52, «Внутрихозяйственные расчеты»);

- расчетов с покупателями и кредиторами (счета 62, 64, 76);

- расчетов с зависимыми организациями (сч. 78);

- реализации продукции (счета 45 и 46);

- прибыли и убытка (сч. 99).

Закрытие счета 57 — корреспонденция по кредиту — чаще всего совершается со сч. 50, 51, 52 и 64, 73. Совершенная проводка подтверждает факт зачисления средств на счет предназначения.

Отражение остатков счета 57 на счетах баланса

Для того чтобы рассчитать коэффициенты ликвидности предприятия (текущей, срочной), используют данные строки 1250 баланса, называемой «Денежные средства и денежные эквиваленты». При помощи этих коэффициентов предоставляется информация о возможности погашения текущих краткосрочных обязательств субъекта за счет собственных средств. Ликвидными активами признаны денежные средства и краткосрочные финансовые вложения.

Состав строки 1250 баланса

| Раздел баланса | Дебет счета | Из чего формируется |

| Оборотные активы | Дебет 50 | Наличность в кассе |

| Оборотные активы | Дебет 51 | Остатки по р/с |

| Оборотные активы | Дебет 52 | Валютные банковские счета |

| Оборотные активы | Дебет 55 | Специальные счета ― депозиты, аккредитивы |

| Оборотные активы | Дебет 57 | Суммы переданных денежных переводов, не достигших целей назначения |

| Оборотные активы | Дебет 58 | Денежные эквиваленты краткосрочных финансовых вложений (векселя и прочие ЦБ) |

| Оборотные активы | Дебет 76 | Прочие денежные эквиваленты краткосрочных фин.вложений |

Суммарное значение перечисленных показателей дает представление о содержании строки 1250 баланса. Денежные средства в пути помогают отразить действительную картину финансового состояния предприятия на конкретный момент, не позволяя активам затеряться вследствие временных промежутков между выдачей наличности и зачислением по назначению.

Но не всегда высокие показатели здесь рассматриваются как положительный признак. Скорее это говорит о том, что деньги организации не работают. Грамотно разработанная денежная политика учреждения должна создавать условия не только для скорейшего погашения обязательств, но и для своевременного вложения средств в оборот, принося предприятию дополнительную прибыль.

Проводки по счету 57 при сдаче денег из кассы

Сдача денег из кассы с использованием счета «Переводы в пути» осуществляется в том случае, когда длительность операции займет время более 1 дня. Суммы сдаются из кассы организации в следующих случаях:

- необходимо пополнить расчетный счет;

- во избежание превышения лимита денег в кассе;

- необходимо зачислить деньги на корпоративный карточный счет.

Дополнительно можно рассмотреть ситуацию, когда происходит перевод с одного расчетного счета организации на другой. Бухгалтерские проводки составляются также с использованием счета 57.

Основные котировки при корреспонденции счетов 50, 51 и 57

| Дт | Кт | Сумма, р. | Характеристика бухгалтерской операции |

| 57 | 50 | 20.000 | из кассы сданы деньги в рублях для перевода на банковский счет |

| 51 | 57 | 20.000 | переданные деньги успешно зачислены на банковский счет |

| 57 | 51.01 | 140.000 | направлена сумма с расчетного счета А на расчетный счет Б |

| 51.02 | 57 | 140.000 | средства перечислены с расчетного счета А (51.01) на расчетный счет Б (51.02) |

| 57 | 50 | 85.000 | деньги направлены на корпоративный карточный счет |

| 55.01 | 57 | 85.000 | поступили денежные средства на корпоративный карточный счет организации |

Важно не забывать использовать счет 57 во время перевода сумм из кассы на банковский счет. Возможно, проводка Дт 51 Кт 50 проще описывает процесс передачи денежного содержания кассы на банковский счет, но эта операция не является достоверной. Ведь средства не зачисляются в тот же момент, когда были направлены. Только после фактического осуществления операции возможно проведение такой котировки.

Отчет о розничных продажах

При отражении розничных продаж в автоматизированной торговой точке используется документ «Отчет о розничных продажах», в разделе меню «Продажи-Розничные продажи».

Рис.28 Отчет о розничных продажах

Данный документ формирует проводки и по реализации товаров, и по отражению выручки, в том числе полученной путем оплаты платежной картой.

Для отражения факта оплаты платежными картами в документе необходимо заполнить закладку «Безналичные оплаты», указав при этом вид оплаты.

Рис.29 Закладка «Безналичные оплаты»

Проведем документ и сформируем отчет о движении документа. Документом сформированы следующие проводки.

Рис.30 Движения отчета

Дт 90.02.1 Кт 41.01

- списана себестоимость товара;

Дебет 62.Р Кредит 90.01.1

- отражена выручки от реализации товаров;

Дебет 57.03 Кредит 62.Р

- отражена оплата платежными картами;

Дебет 90.03 Кредит 68.02

- отражен НДС с реализации.

На счете 57.03 отражена сумма, поступившая при оплате платежными картами.

Валютные операции

Учет валютных денежных средств производится на активном счете 55. Обращение осуществляется как в рублевом, так и в иностранном эквиваленте в различных платежных формах, кроме векселей. Каждая из платежных форм подразумевает открытие соответствующего субсчета.

При осуществлении конвертации валюты компании применяют счет 57. В зависимости от типа проводимой операции открываются субсчета:

- 57.1 – валюта на продажу;

- 57.2 – валюта на продажу, депонированная банком;

- 57.3 – денежные средства в рублях для покупки валюты.

Стоит отметить, что счет 57.3 остается открытым до тех пор, пока организация не приобретет валюту на сумму перечисленных рублей.

Субсчет 52.2 отражает валютные операции, которые осуществляются за пределами РФ на счетах иностранных компаний. Он дебетуется при совершении перевода зарубежными фирмами в пользу организации, а также при начислении банковских процентов за использование средств. Кредит счета показывает операции, связанные с:

- переводом средств на основной банковский счет компании;

- платой за обслуживание валютного счета;

- оплатой расходов работникам организации;

- перечислением средств, связанных с содержанием зарубежного филиала.

Оплата расходов работникам может осуществляться со счета 52.2 только по особому разрешению Банка РФ.

Курсовая разница, возникающая на счете 57, списывается на кредит субсчета 91 «Прочие доходы». Если в отчетном периоде она отрицательная, счет корреспондирует с дебетом субсчета 91 «Прочие расходы». Проводки осуществляются только на основании бухгалтерской справки.

Когда используется 57 счет

Данный бухсчет следует применять только в том случае, когда на проведение доходной или расходной операции по РСЧ требуется определенное количество времени, но не менее одних суток. То есть если операция по зачислению или списанию денег с РСЧ компании занимает двое и более суток, тогда компания обязана применять счет 57 в бухгалтерском учете.

Отметим ситуации, при которых использовать бухсчет 57 не обязательно:

- Организации, получающие выручку наличными деньгами, сумма которых не превышает установленного лимита кассы.

- Фирмы, которые используют исключительно безналичные расчеты.

- Компании, которые расходуют полученную выручку на выплату заработной платы персоналу, на выдачу командировочных подотчет, на расчеты с поставщиками.

Проводки при валютных операциях

Валютные операции являются важной составляющей денежного учета и осуществления расчетов. Для перевода денежных средств в иностранном эквиваленте организации используют бухгалтерский счет 57. Проводки, распространенные в процессе проведения операций, рассмотрим в таблице:

Валютные переводы в пути

| Дт | Кт | Характеристика бухгалтерской операции |

| 57.3 | 52 | валюта переведена для конвертации в рубли |

| 91 | 57.1 | в рублях списан итог от продажи валюты |

| 76 | 57.2 | после перечисления средств зарубежному филиалу с учета списана валюта в рублях |

| 57 | 91.1 | признана положительная разница курса валютных операций |

| 91.2 | 57 | признана отрицательная разница курса валютных операций |

Правильное составление корреспонденции счетов позволит уменьшить риск возникновения ошибок в учетных регистрах и финансовой отчетности.

Учет комиссии банка

Проценты, перечисляемые банку за пользование услугой эквайринга, устанавливаются самим банком. В каждой организации они свои. В Сбербанке процентная ставка за безналичный расчет – от 1,6% и выше.

Комиссия зависит от того, в каком направлении работает организация, сколько составляет ежемесячный оборот, какой вид услуги эквайринга используется: торговый, мобильный (беспроводной терминал) или интернет-эквайринг.

В проводках указывается тот процент, который прописан в договоре с банком. А точнее, та сумма в рублях, которая этот процент составляет.

Например, финансовая организация установила комиссию в размере 2,2%. Был продан товар на сумму в 3 000 рублей. Тогда 2,2% от этой суммы будет составлять 66 рублей. Эта цифра указывается в расходах Дт 91.2 Кт 51.

В таблице представлены 3 банка и их размер комиссии по эквайрингу, который вы должны оплачивать:

| Банк | Торговый | Интернет |

| Тинькофф | 2,1% – 2,79% – базовый тариф; 1% – 5,8% – для услуг ЖКТ; 1,55% – 5,6% – для авиакомпаний. Тарифы рассчитывают исходя из размера оборота в месяц | От 2,19% |

| Точка | 1,3% до 2,3% | 2, 8% |

| Модуль | 1,65-1,9% – стандартно и 1,8-2,5% в зависимости от платежной системы | От 1 до 4% |

За настройку терминалов платить не нужно, в расходах отражается лишь сумма аренды или покупки аппарата.

Операции эквайринга

Эквайринг – процесс оплаты товаров или услуг с помощью специальной карты. Платеж может быть совершен как через интернет-ресурсы в режиме онлайн, так и при обычной покупке в магазине. В качестве расчетных карт выступают выпущенные и обслуживаемые банком пластиковые карты класса VISA, MasterCard и другие. POS-терминал служит средством связи между пользователем услуг и банковской организацией.

Компания, использующая операции эквайринга, заключает договор с банком. Последнему причитается установленный процент комиссии за оказанные услуги мгновенной оплаты. Перечисление выручки организации происходит только после получения фискального чека – слипа. Это документ, подтверждающий проведение расчетной операции по платежной карте. Один из его экземпляров передается в бухгалтерию организации.

Существующие субсчета

Как уже было сказано, инвалюта в регистре проводится, как и он сам, обособленно. В частности у него есть несколько субсчетов, которые вводятся по надобности. Среди них:

- 57.1 – «Средства, передающиеся в банк или не зачисленные в отчетный период» (в конце месяца без подтверждения в сданной ведомости);

- 57.2 – «Средства, передающиеся в банк через инкассаторские службы». Чаще всего применяется предпринимателями розничной торговли, заключающими договор с банком на сдачу денег через службу инкассаторов;

- 57.3 – «Средства в национальной валюте России для обмена на инвалюту». Описывают процессы покупки инвалюты;

- 57.4 – «Средства, в инвалюте для обмена на российский рубль» Описывают процессы продажи инвалюты.

Средство 1С предоставляет автоматизацию бухучета

Важно! Следует обращать внимание на то, что, когда формируется отчет о движении ДС по 57 счету в бухгалтерии, они (ДС) должны быть отражены в этой отчетности. Также нужно включать в отчетность обороты СЧ 57 Дебет. Любые операции с иностранной валютой, согласно Положению по бухгалтерскому учёту 3/2006, необходимо пересчитывать в российские рубли. Порядок этого процесса также регламентируется Положением 3.

Отражение эквайринга в бухгалтерии

Прибыль от продажи товара или оказания услуг посредством оплаты через POS-терминал перечисляется на счет компании только после банковской проверки и вычета им комиссии.

Для правильного отражения бухгалтерских операций используют «Переводы в пути» — счет 57. Проводки, которые происходят при этом, можно увидеть в таблице:

Учет эквайринга

| Дт | Кт | Характеристика бухгалтерской операции |

| 57 | 90.1 | признана прибыль от реализации, оплаченной банковской картой |

| 90.3 | 68 | начислен НДС на полученную сумму |

| 51 | 57 | сумма прибыли зачислена на банковский счет организации |

| 91.2 | 57 | отражены расходы компании по услуге эквайринга |

В зависимости от способа метода начисления дохода, признание его будет осуществляться в разные сроки. Метод начисления подразумевает использование проводки Дт 57 Кт 90.1 независимого от того, в каком периоде поступили денежные средства, и считает дату получения дохода датой осуществления реализации. Если предприятием используется кассовый метод, сумму списывают на доходы, когда деньги от продажи поступают на счет 51.

Как закрывается счет 57 в бухгалтерском учете

Когда происходит зачисление денежных средств и их списание или при курсовой разнице во время валютной сделки, появляется необходимость закрытия. Как закрыть 57 счет? Если материальные средства поступают в один день, а расходуются в другой, то такая операция будет называться транзитной. Формирование проводок по валютам должно выполняться в соответствии с Положением по бухгалтерскому учету 3-2006, которое определяет перерасчет сумм из иностранных валют в российский рубль. Возникающие разницы будут относиться к расходам и доходам организации, списание которых происходит на 91 счет.

Схема активных и пассивных регистров

Проводки, которые должны быть, когда счет счета 57 закрывается предполагают:

- Дебет 57 Кредит 91.1 – плюс разница при повышении курса Центробанка;

- Дебет 91.2 Кредит 57 – минус разница при понижении курса Центробанка;

- Дебет 91.2 Кредит 57 – сумма комиссии банка.

Пример учета эквайринга на предприятии

Рассмотрим процесс бухгалтерского учета безналичной оплаты банковской картой на условном предприятии Х. Кассир в конце рабочей смены формирует Z-отчет, который содержит следующую информацию: сумма выручки от реализации по безналичному расчету – 180 000 р. (из них НДС – 27 457,63 р.). Данные передаются бухгалтеру, который осуществляет проводки:

- Дт 57 Кт 90.1 – отражено получение выручки от реализации по банковским картам – 180 000 р.

- Дт 90.3 Кт 68 – начислен НДС от реализации – 27 457,63 р.

- Дт 51 Кт 57 – поступили деньги на счет предприятия за минусом комиссии – 177 300 р.

- Дт 91 Кт 57 – показана комиссия за оказанные банковские услуги 1,5% = 2700 р.

57 счет бухгалтерского учета – это один из основных счетов денежных средств, используемых предприятием для совершения платежей в рублях и иностранной валюте.

Отражение реализации и отражение оплаты

Далее для более полного рассмотрения нашего примера отразим операцию «Реализация (акты, накладные)» в разделе «Продажи».

Рис.10 Отражение реализации

На заполнении документа мы подробно останавливаться не будем, это не должно вызвать затруднений. Перейдем сразу к следующему шагу. Из заполненного документа «Реализация товаров» создадим на основании документ «Операция по платежной карте» — кнопка «Создать на основании».

Рис.11 Создать операцию по платежной карте

В открывшийся документ перенесены все данные из документа реализации, а нам остается только указать «Вид оплаты». Обратите внимание, что «Вид операции» указывается автоматически — «Оплата от покупателя».

Рис.12 Операция «Оплата от покупателя»

Проведем наш документ и проанализируем бухгалтерские проводки, которые мы получили в результате этих операций. Посмотреть проводки, сформированные документом, можно, нажав Дт/Кт в верхней части любого документа.

Рис.13 Кнопка проверки проводок

У нас проходит проводка по расчетам с покупателями Дт 62.01 Кт 90.01.1 на сумму выручки и выделен НДС – Дт 90.03 Кт 68.02.

Рис.14 Движения документа поступления

По операциям по платежной карте проводка – Дт 57.03 Кт 62.01 на сумму средств, поступивших от покупателя в оплату платежной картой.

Рис.15 Движения документа по операциям

В данной ситуации первым был проведен документ, отражающий реализацию, а затем произведена оплата. В случае первоначальной оплаты, а после нее отражения факта реализации, проводки выглядели бы следующим образом:

- Сначала отражена оплата платежной картой;

Рис.16 Движения документа по операциям

- Затем отражен факт реализации товара. При этом необходимо обратить внимание и на время проведения документа.

Рис.17 Движения документа реализации

Как мы видим из отчета о движении документа, в этом случае задействован счет 62.02 «Расчеты по авансам полученным». При проведении реализации программа формирует дополнительную проводку по зачету полученного аванса.

По кнопке «Еще» в нашем документе по реализации мы можем посмотреть связанные с ним другие документы.

Рис.18 Меню «Еще»

Из этой структуры можно осуществить быстрый переход к любому документу, введенному на основании текущего.

Рис.19 Связанные документы

Если вы не видите, где находится ваш сформированный документ – «Операция по платежной карте», то через кнопку настройки, выбрав команду «Настройка навигации», мы можем добавить на рабочий стол любые журналы документов и другие пункты меню, которые не отображены.

Рис.20 Настройка навигации

Выбрав нужный пункт, с помощью кнопки «Добавить» перемещаем в правое окно.

Рис.21 Настройка панели навигации

Открыв журнал «Документы покупателей», мы получим доступ ко всем документам этого раздела, в том числе и наш документ «Оплата платежной картой».

Рис.22 Документы покупателей