Для чего подается форма ЕНВД 3

Заявление по форме ЕНВД 3 подается, если организация прекращает предпринимательскую деятельность на этом спецрежиме, переходит на другой режим (по собственной инициативе или вынужденно, в силу допущенных нарушений).

Заявление нужно для того, чтобы налоговый орган вывел компанию из реестра вмененщиков.

Однако этим функции формы не ограничиваются. Также организация имеет право известить налоговый орган о произошедших изменениях в использующихся видах деятельности и местах, где она эти виды деятельности осуществляет. Для этого также используется форма ЕНВД 3.

Перейти с ЕНВД на УСН можно до 31.03.2021

27.01.2021 Госдума приняла в третьем чтении закон (проект № 1043391-7), которым на два месяца продлили сроки перехода на упрощенку с отмененного ЕНДВ. Теперь крайняя дата — 31 марта. Поправку приняли в вместе с изменениями по налоговым льготам за санаторно-курортное лечение сотрудников. В новой формулировке правило звучит так:

Установить, что организации и индивидуальные предприниматели, применявшие в четвертом квартале 2021 года систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и отвечающие требованиям, установленным главой 262 Налогового кодекса Российской Федерации, вправе не позднее 31 марта 2021 года уведомить налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя о переходе на упрощенную систему налогообложения с 1 января 2021 года. При этом организация имеет право перейти на упрощенную систему налогообложения, если по итогам девяти месяцев 2021 года ее доходы, определяемые в соответствии со статьей 248 Налогового кодекса Российской Федерации, налогообложение которых осуществлялось в соответствии с общим режимом налогообложения, не превысили 112,5 миллиона рублей.

Это повторное продление сроков. В начале января 2021 года время перехода продлили до 1 февраля. В письме ФНС от 14.01.2021 № СД-4-3/[email protected] налоговики разрешили налогоплательщикам, применявшим ЕНВД в 2021 году, подать заявление о переходе с ЕНВД на УСН до 01.02.2021. Фактически специалисты ФНС приравняли организации и ИП, применявшие упраздненный ЕНВД, к вновь созданным.

По январскому распоряжению, тех, кто не успеет подать уведомление, переведут на выбранную систему налогообложения с 01.01.2021, а тех, кто не успеет, — с этой же даты на общий режим с уплатой налога на прибыль для юрлиц или НДФЛ для предпринимателей. В новом законе про это правило ничего не говорится, скорее всего, оно продолжит действовать.

ВАЖНО!

Если подадите заявление о переходе с ЕНДВ на УСН до 31 марта 2021 года, то сможете работать по упрощенке уже с 1 января 2021 года.

Куда и в какие сроки подается бланк формы по ЕНВД-3

Для подачи заявления ЕНВД 3 есть строгие временные рамки: документ должен быть подан в налоговую инспекцию в течение 5 дней с того момента, как прекращена предпринимательская деятельность либо произведен переход на иной режим налогообложения. Если деятельность прекращена в результате нарушений, то 5-дневный срок исчисляется с последнего дня месяца того налогового периода, в котором произошли нарушения.

В заявлении надо указать день, когда прекращена деятельность; эта дата будет считаться, согласно п. 3 ст. 346.28 НК РФ, датой снятия с учета.

Подробнее с тем, какие существуют условия снятия с учета ЕНВД, можно ознакомиться в материале «Снятие с учета ЕНВД в 2014–2015 годах: условия и сроки».

Условия для принятия заявления

Во-первых, потребуется выбрать формат для подачи документа. Таковых способов имеется два:

- машинописный. Обязательный шрифт Courier New высотой 16 — 18 пунктов;

- ручной . Печатными буквами, чернилами черного либо синего оттенка.

Во-вторых, какой бы способ не был выбран, представители ФНС отвергнут заявление, если не будут выполнены следующие условия:

- все графы и поля следует заполнить, то есть не должно оставаться пустых клеток;

- если таковые имеются, заполнить их «прочерком»;

- никаких исправлений;

- заявление нельзя скреплять способами, приводящими к возможным разрывам бумаги, то есть скоросшиватель, степлер. Максимум скрепка.

Примечания, которые содержит форма ЕНВД-3

- Следует указывать тот КПП, который присвоен налоговым органом, где организация встала на учет в качестве плательщика ЕНВД. В данном случае этот показатель имеет значение 780401001.

- В форме ЕНВД 3 следует указывать ту дату, на которую произошло прекращение деятельности или осуществлен переход на другой режим налогообложения.

- Если бланк 3 ЕНВД подает представитель организации, то к заявлению следует приложить копии документа, на основании которого можно убедиться в полномочиях представителя.

Использование формы

Таким заявлением организация подтверждает свое намерение отказаться от ЕНВД. Причин может быть несколько, включая невозможность вести деятельность в спецрежиме (например, количество сотрудников превысило 100 человек) или переход на другой вариант налогообложения. Эти причины нужно будет указать согласно коду, приведенному в шапке.

Выход организации из режима ЕНВД осуществляется по заявлению. Форму следует подавать и в том случае, когда компания временно не ведет деятельность, так как исчезает причина для налогообложения по спецрежиму.

Какие сведения содержит приложение к форме ЕНВД-3

По форме ЕНВД 3 организация вправе известить налоговый орган не только о прекращении всей деятельности на ЕНВД, но и о прекращении одного из видов деятельности с этим спецрежимом, а также о смене адреса осуществления такой деятельности. При этом придется использовать приложение к форме ЕНВД 3.

В приложении указываются сведения о видах деятельности, которые осуществляются налогоплательщиком в рамках ЕНВД, и местах, где эта деятельность ведется. На одном листе есть место для извещения о 3 видах, но при необходимости можно добавить неограниченное количество.

Куда нужно отнести данное заявление

Данную форму необходимо предоставить в ту налоговую, в которой юридическое лицо стояло на учете как плательщик налога. Это может быть:

- Налоговая, в которой организация стоит на учете по юридическому адресу фирмы — при осуществлении таких видов деятельности, как грузовые и пассажирские перевозки, реклама на автотранспорте, развозная продажа, бытовые услуги.

- Налоговая, к которой относится адрес ведения конкретной деятельности — розничная торговля или общепит.

ЕНВД-3 — скачать, а потом сдать

При всей простоте заполнения форма заявления ЕНВД 3 имеет свои особенности, которые следует учитывать при сдаче. По этой причине на практике налогоплательщики сначала ищут, где есть доступная для заполнения и актуальная в 2016 г. форма 3 ЕНВД , бесплатно скачать которую можно на нашем сайте без принудительной регистрации, а уже затем заполняют ее и подают в налоговые органы.

О том, какие еще обязанности остаются у налогоплательщика после снятия с учета в качестве плательщика ЕНВД, читайте в материале «Снялись с учета по ЕНВД? Не забудьте сдать декларацию».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как сдать заявление?

Подать заявление можно четырьмя способами, среди которых:

- Личный визит в налоговую директором организации и предоставление заявления инспектору;

- Сдача электронно, если Ваша организация имеет электронную цифровую подпись и подключена к системе сдачи отчетности через интернет (например, СБИС);

- Отправка заявления по почте — обязательно отправить ценным письмом с описью вложения. В таком случае у Вас останется подтверждение того, что Вы отправили именно ЕНВД-3;

- Визит в налоговую инспекцию доверенного лица — такое лицо должно предъявить в инспектору доверенность на сдачу заявления и паспорт.

Налоговая декларация ЕНВД

Сдача декларации для тех, кто ведет бизнес на ЕНВД – процедура ежеквартальная. Срок сдачи – в течение 20 дней по истечении отчетного квартала, то есть до 20 апреля, июля, октября и января. Как правильно сформировать отчетность в 2021 году, вы узнаете из этой статьи. Общие правила Порядок заполнения декларации ЕНВД Титульный лист Раздел 2 Раздел 3 Как отразить в декларации ЕНВД вычет на приобретение онлайн-кассы Раздел 1 Санкции за нарушения Общие правила И для предприятий, и для ИП, в 2021 году действует форма декларации ЕНВД КНД1152016. Ее сдают в ту ИФНС, где ИП или ООО зарегистрированы как плательщик ЕНВД. Если бизнес ведется на территории нескольких муниципалитетов, то и отчетность сдают в ИФНС каждого из них. Нулевая отчетность при этом спецрежиме не предусмотрена, и, если бизнес не принес дохода или временно приостановлен, вмененный доход все равно нужно задекларировать и перечислить налог в бюджет. Образец заполнения декларации ЕНВД 2018 вы можете найти в нашем сервисе в разделе «Бланки». Заполнить можно вручную или в текстовом редакторе. Самый удобный вариант – использовать онлайн-бухгалтерию «Моё дело», с помощью которой можно сформировать отчет и отправить его в ИФНС не покидая рабочего места. Если формируете отчет самостоятельно, рекомендуем иметь под рукой приказ ФНС России №ММВ-7-3/[email protected] от 04.07.2014 с инструкцией по заполнению декларации ЕНВД. Вариант ручного заполнения уходит в прошлое, но если вы все-таки выбрали именно этот способ, то используйте ручку с синими или черными чернилами, каждый символ прописывайте в отдельное поле. Пустыми поля оставлять нельзя, они должны отмечаться прочерками. При подготовке в текстовом редакторе применяется шрифт Courier New размера 16-18. Выравнивание ведется по правому краю. Отчет сдает руководитель или доверенное лицо непосредственно налоговому инспектору в 2-х экземплярах. Можно переслать декларацию заказным почтовым отправлением с приложением описи. Электронный вариант отчета заверяется цифровой подписью и отправляется по ТКС через спецоператора. Пользователи сервиса «Моё дело» могут отправить прямо из личного кабинета, электронную подпись для них выпускается бесплатно. Порядок заполнения декларации ЕНВД Бланк состоит из 4 частей: • титульный лист; • разделы: • 1 – сумма платежа в бюджет; • 2 – расчет для отдельных видов деятельности; • 3 – расчет за период. Раздел 1 нужно заполнять в последнюю очередь. Титульный лист Как и во всех декларациях, тут указываются наименование налогоплательщика в соответствии с учредительными документами, ИНН, КПП код деятельности, контактный телефон и прочая справочная информация и реквизиты налогоплательщика. Поле «КПП» индивидуальные предприниматели не заполняют. Если не знаете код налогового органа, найдите его на сайте ФНС России. В поле «Номер корректировки» для первичной декларации ставят «0», а для каждой последующей корректирующей декларации ставят соответствующий порядковый номер. То есть первое исправление будет под номером «1», второе «2» и т.д. «Код» налогового периода зависит от отчетного квартала: • I квартал – «21» (при реорганизации, ликвидации организации – «51»); • II квартал – «22» (при реорганизации, ликвидации – «54»); • III квартал – «23» (при реорганизации, ликвидации – «55»); • IV квартал – «24» (при реорганизации, ликвидации – «56»). При заполнении кода места предоставления декларации руководствуйтесь этой таблицей:

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 245 | По месту осуществления деятельности иностранной организации через постоянное представительство |

| 310 | По месту осуществления деятельности российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 321 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Если одну декларацию ЕНВД сдают по видам деятельности с разными кодами ОКВЭД, на титульном листе нужно указать код деятельности, на которую приходится максимальный доход. Ф.И.О в поле «Фамилия, имя, отчество полностью» в нижней части титульного листа заполняют только организации. Раздел 2 Начинать формирование отчета нужно с этого раздела. Если предприниматель ведет несколько видов бизнеса, облагаемых ЕНВД в одном муниципальном образовании, нужно сформировать несколько разделов 2 на каждый из видов деятельности. Если бизнес ведется в разных муниципальных образованиях с разными ОКТМО, но все эти муниципальные образования относятся к одной инспекции ФНС, также нужно заполнить несколько разделов 2. Для начала выберите код предпринимательской деятельности из Приложения 5 к Приказу ФНС. Введите адрес ведения бизнеса. Если код предпринимательской деятельности «05» (оказание автотранспортных услуг по перевозке грузов), «06» (оказание автотранспортных услуг по перевозке пассажиров), «10» (развозная и разносная розничная торговля) или «16» (размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств), адрес будет совпадать с юридическим адресом фирмы или местом жительства ИП. Проставьте код ОКТМО в строчку 030. Каждый город, поселок, село имеют свои коды ОКТМО. Узнать коды можно с помощью специального сервиса на сайте ФНС. Последовательно проставьте следующие значения: • базовую доходность (БД) на единицу физического показателя (ФП) – строка 040; • корректирующие коэффициенты К1 (050) и К2 (060). Показатели БД берутся из таблицы в статье 346.29 Налогового кодекса РФ. К1 – из ежегодно обновляемого приказа Минэкономразвития РФ. Он одинаков для всех и на 2021 год его значение – 1,868. К2 устанавливают местные органы власти, показатели нужно искать в нормативных актах муниципалитетов. Эта информация есть на сайте ФНС (раздел «ЕНВД», пункт «Особенности регионального законодательства), в справочно-правовых системах и в базе сервиса «Моё дело». Если местные власти не установили значение коэффициента К2, его значение принимают за единицу. Расчет налоговой базы проводят по каждому месяцу отчетного квартала. В строку 070 вбейте: 1. Величину физического показателя (количество работников, квадратных метров, посадочных мест, единиц транспорта – в зависимости от вида деятельности) в целых единицах, округляется по правилам математики. 2. Число календарных дней использования этого спецрежима. Поле заполняется только если в этом месяце ИП или фирма встали на учет в качестве плательщика вмененного налога или наоборот, снялись с учета. В других случаях, если месяцы были отработаны полностью, это поле не заполняется, в нем ставится прочерк. 3. Налоговую базу, которая рассчитывается по формуле для неполного месяца: НБ = БД х К1 х К2 х ФП/ КДМ х КОД, где КДМ – количество дней в месяце, КОД – количество отработанных по спецрежиму дней в месяце. Для полного месяца: НБ = БД х К1 х К2 х ФП Таким же образом заполняются строчки 080 и 090 за второй и третий месяц квартала. В строке 100 выставляется общая база за квартал, то есть сумма строк 070, 080 и 090. В 105 – ставка, обычно она равна 15%, если региональные власти не установили сниженную ставку. В 110 – налог за квартал, высчитанный по формуле: стр. 100 х стр. 105/100 Пример: ИП Михайлов занимается розничной торговлей кондитерскими изделиями в городе Ижевске. У него один магазин с площадью торгового зала 100 квадратных метров. Спецрежим используется с 20 июля 2021 года. Показатель БД составляет 1800 рублей на одну единицу ФП, то есть на один квадратный метр, в месяц. К1= 1,868 К2 = 0,5 (согласно решению Городской Думы г.Ижевска). Количество календарных дней осуществления деятельности по ЕНВД за июль – 12 (с 20-го по 31-е июля); НБ за июль: 1800 х 1,868 х 0,5 х 100 / 31 х 12 = 65 079 НБ за август: 1800 х 1,868 х 0,5 х 100 = 168 120 НБ за сентябрь: 1800 х 1,868 х 0,5 х 100 = 168 120 общая база за третий квартал = 401 319 ставка – 15%; платеж за 3 квартал: 401 319 х 15% = 60 198 руб. Раздел 3 Заполнение начинается с кода признака налогоплательщика (стр. 005): • 1 – если в штате есть работники, и за них выплачиваются страховые взносы; • 2 – когда ИП не имеет сотрудников. 010 – сумма высчитанных налогов. Данные берутся из стр.110 раздела 2. Если таких разделов несколько, итоговые значения по ним суммируются. 020 – страховые взносы за работников, на которые можно уменьшить платеж в бюджет; 030 – страховые взносы индивидуальных предпринимателей за себя. 040 – общий размер платежа в бюджет. Его высчитывают так: • организации: 010 – 020; • ИП: 010 — 020 — 030. ООО и ИП с работниками не могут уменьшить платеж за счет взносов больше, чем на 50%. Если значение получилось меньше 50%, они должны проставить в строке 040 сумму, равную 50% от налога из строки 040. ИП без работников уменьшают платеж вплоть до нуля. Если получилось отрицательное значение (т.е. страховые взносы оказались больше налога), ставится 0. Как отразить в декларации ЕНВД вычет на приобретение онлайн-кассы С 2021 года предпринимателям на ЕНВД дали право вычета из единого налога расходов на приобретение онлайн-кассы на сумму до 18 тысяч рублей. Вычетом могут воспользоваться ИП, которые зарегистрировали кассу не раньше 1 февраля 2021 года и не позже 1 июля 2021 года (или 1 июля 2018 года, если ИП с наемными работниками оказывает услуги общественного питания или ведет розничную торговлю). Для того, чтобы отразить этот вычет, разработана, но пока не утверждена новая форма декларации ЕНВД. Предприниматели, которые уже приобрели кассу, могут не ждать новую форму отчета и воспользоваться вычетом уже сейчас. Для этого в строку 040 раздела 3 действующей декларации нужно вписать итоговую сумму налога, уже уменьшенную на стоимость кассы в пределах 18 тысяч рублей. Такие разъяснения дает ФНС России в письме от 20 февраля 2021 г. N СД-4-3/[email protected] Вместе с декларацией необходимо будет отправить в инспекцию ФНС пояснительную записку. Форма записки идет приложением к указанному приказу ФНС. Если стоимость кассы больше, чем рассчитанная сумма единого налога, то в строке 040 раздела 3 будет стоять значение «0», т.к. сумма налога не может быть отрицательной. Неиспользованную часть вычета ИП с работниками смогут отразить в следующих декларациях до конца 2018 года, без работников – до конца 2021 года. Раздел 1 Здесь надо внести информацию по коду ОКТМО (010) и ЕНВД, подлежащему оплате (020) для каждого отдельного населенного пункта, в котором ведется налогооблагаемый бизнес, в пределах одной ИФНС. Сумма строк 020 должна быть равна значению 040 раздела 3. Формула расчета значения поля 020 будет иметь вид: Все значения 020 суммируются и общий показатель ставится в строку 020 в конце листа. После того, как все разделы заполнены, нужно пронумеровать все страницы документа, начиная со второй, проставить их количество на титульном листе. Приложить, при необходимости, документы, и подписать. На этом подготовка отчетности завершается. Санкции за нарушения Несвоевременная подача документа грозит организации штрафом в одну тысячу рублей, если налог был оплачен в положенные сроки. При неуплаченном налоге начисляются 5% от суммы по декларации за каждый просроченный месяц, но не менее 1000 руб. и не более 30%. Мы постарались понятно расписать процесс подготовки отчета по ЕНВД, чтобы вы могли его заполнить правильно, но эта инструкция не понадобится, если будете вести учет в сервисе «Моё дело». Сервис сам подтянет нужные данные, сделает расчеты и заполнит декларацию ЕНВД с учетом действующего законодательства, а вам останется лишь распечатать документ или сразу отправить его в электронном виде в ИФНС. Вся процедура займет несколько минут. Статус отправленной отчетности вы будете видеть в личном кабинете. Подключайтесь к нашей интернет-бухгалтерии – и работайте в удовольствие.

Сроки в связи с отменой единого налога в 2021 году

Система ЕНВД с 01.01.2021 упраздняется. Всех плательщиков ФНС автоматически переведет на ОСНО 31.12.2020. Подавать отдельное заявление не нужно. Но важно выбрать другую систему налогообложения взамен «вмененки». Не сделавших этого налогоплательщиков переведут на общий режим, и они не смогут его изменить весь 2021 год. При желании выбрать упрощенную или патентную систему налогообложения уведомите об этом ИФНС до конца января (письмо ФНС России № СД-4-3/[email protected] от 21.08.2020). Срок продлен на месяц, ранее он был установлен до конца декабря 2021.

для ИП

для ООО

Основные моменты при заполнении формы

Определим основные общие требования к заполнению заявления.

| Требование | Расшифровка |

| Способ оформления заявления | Для начала нужно отметить, что документ может составляться как в бумажном, так и в электронном виде. Кому как удобно и кто как привык. Однако следует помнить, что при заполнении заявления в специальной программе исключается возможность неверного заполнения и ошибок |

| Какой ручкой можно заполнить документ | Как и все документы для налоговой, заявление должно быть составлено с применением ручки с черной или синей пастой |

| Заполнение информации в форме | Поскольку излюбленный формат документов для подачи в налоговую – это заполнение сведений в ячейках, при составлении заявления каждый символ должен находиться в своей клетке |

| Исправления | Не допускаются в форме исправления, помарки, закрашивание корректирующей жидкостью |

| Пустые клетки | Во всех пустых клеточках обязательно не забываем проставлять прочерки |

| Переносы текста | Если был перенос текста с предыдущей строки, то первую клетку новой строки оставляем пустой, без прочерка |

| Печать | Документ содержит информацию на 2 листах, однако, использовать двухстороннюю печать не допускается |

ЕНВД-3 необходимо подавать в ту инспекцию, на территории которой велась деятельность. Если деятельность по ЕНВД велась по нескольким регионам, то заявление подается по каждому адресу ведения деятельности.

Существуют исключения, когда заявление подается по месту нахождения компании:

- Перевозки

- Реклама на транспорте

- Развозная и разносная торговля

Подавать форму можно разными способами:

- Директор сам лично или через представителя. Это делается непосредственно в налоговой инспекции

- Можно отправить почтой. При этом письмо должно быть ценным и содержать в комплекте опись вложения

- Если имеется цифровая подпись, то заявление можно подать через интернет

Дополнительно стоит отметить, что заполнить заявление можно в специальной программе, которая бесплатно скачивается на сайте налоговых инспекций. Для того, чтобы воспользоваться программой , необходимо скачать её на компьютер. После этого заполняем всю информацию по налогоплательщику.

Заявление находится в разделе «Документы – иные документы для налоговых органов – документы по учету налогоплательщиков».

После внесения первичных данных, заявление уже будет наполовину заполнено. Остается редактировать информацию, проверяем и если все верно, распечатываем.

Составление заявления таким способом гарантирует отсутствие ошибок в документе.

В целом, заполнение такого заявления требует основательного подхода и заполнения большого количества самой разнообразной информации.

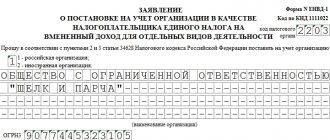

Форма заявления о прекращении регистрации плательщика единого налога

ФНС России утвердила бланк заявления приказом № ММВ-7-6/[email protected] от 11.12.2012. Форма № 4 применяется ИП, она содержится в приложении к приказу. На 2021 год никаких изменений в нее не вносилось, и предприниматели используют ее для уведомления налоговиков о намерении прекратить применение вмененного налога. Форма № 3 — это заявление ООО о снятии с ЕНВД в 2021 году, она практически не отличается от бланка для предпринимателей. Принцип заполнения у них одинаковый. Вот так выглядит титульный лист бланка для организаций:

Сроки подачи тоже едины для юридических и физических лиц.