Форму ТС-2 применяют те, кто уплачивает торговый сбор (ТС), если они перестают быть его плательщиками. Что делать, если возникла необходимость снять с учета не все торговые точки, а лишь некоторые? Актуален ли бланк ТС-2 при ликвидации организации или закрытии ИП? Ответим на эти вопросы и объясним, как корректно внести данные в форму уведомления ТС-2 о снятии в нашей публикации.

Также смотрите:

- Торговый сбор в Москве в 2021 году: ставки, сроки уплаты и КБК (таблицы)

- Что меняется по торговому сбору в 2021 году

Кто входит в список плательщиков ТС

Торговому сбору посвящена глава 33 НК РФ. Введена она была Федеральным законом от 29.11.2014 № 382-ФЗ.

На 2021 год сбор как действовал, так и продолжает действовать только на территории Москвы.

К плательщикам сбора относят субъектов, которые ведут деятельность, подпадающую под ТС. То есть, если организация или ИП зарегистрированы в Москве, а магазин расположен в другом регионе, они не являются плательщиками ТС. И наоборот: если субъект зарегистрирован в ином регионе, а торгует в Москве, платить ТС он обязан.

ТС устанавливают в отношении видов торговой деятельности на определенных объектах.

Плательщики ТС – организации и ИП, которые ведут торговую деятельность на объектах осуществления торговли. Что подразумевают под этими понятиями, раскроем дальше.

Законодательство дало возможность не уплачивать ТС некоторым категориям хозяйствующих субъектов. К таковым относят ИП на патенте и плательщиков ЕСХН (ст. 411 НК РФ).

Что такое торговая деятельность и что относят к объектам осуществления торговли

Расшифруем эти понятия в целях правильного применения главы 33 НК РФ.

Вот Перечень видов торговли, которые облагают торговым сбором:

В данном случае к торговле относится розничная, мелкооптовая и оптовая купля-продажа товаров.

А вот что относят к объектам осуществления торговли:

Столичным законом предусмотрены льготы для определенных видов торговли. Перечислим некоторые из них:

Порядок учета плательщиков ТС

Хозяйствующий субъект обязан в течение 5 дней с момента возникновения объекта обложения ТС встать на учет в качестве плательщика (ст. 416 НК РФ). Если этого не сделать, налоговый орган все равно поставит «молчуна» на учет – на основании информации, полученной от уполномоченного органа. В Москве это Департамент экономической политики и развития города Москвы.

Чтобы налоговая сняла плательщика ТС с учета, ее необходимо уведомить об этом в течение 5 дней с даты прекращения использования объекта торговли или ведения торговой деятельности.

Снимают плательщика с учета путем направления им уведомления по форме ТС-2.

ИМЕЙТЕ В ВИДУ

Ранее сроки не были установлены. Ограничение в 5 дней введено с 2020 года Федеральным законом от 29.09.2019 № 325-ФЗ.

Ниже можно будет бесплатно ТС-2, а также узнать нюансы заполнения этого уведомления.

Уведомление о снятии с учета в ФНС: нюансы заполнения

Форма ТС-2 состоит из титульного листа и представляется в случае прекращения осуществления всех видов предпринимательской деятельности с использованием объектов осуществления торговли, в отношении которых установлен торговый сбор. Несмотря на простоту структуры формы ТС-2, существует ряд нюансов, связанных с ее заполнением. Форма ТС-2 может быть заполнена налогоплательщиком 2 способами — шариковой ручкой вручную либо на компьютере. При этом заполняться должны все ее поля, если иное не предусмотрено в регулирующих НПА. В случае, когда необязательно вносить данные в какое-либо поле (или их нет), в соответствующих полях ставятся прочерки. При заполнении формы на компьютере нет необходимости ставить прочерки, поскольку поля можно оставить пустыми.

Вписывать сведения в форму ТС-2 нужно, размещая каждый знак в отдельной клетке, начиная с самой первой слева. Вписывать символы ручкой следует заглавными печатными буквами. При заполнении формы на ПК нужно использовать шрифт Courier New, размер 16 или 18, в режиме ввода заглавных букв. День, месяц и год, которые обозначают дату составления документа, разделяются точкой. Исправлять ошибки в форме ТС-2 с помощью корректора недопустимо.

В каких случаях надо использовать ТС-2

Форма ТС-2 подлежит применению, если плательщик сбора закрывает все торговые объекты, относящиеся к налоговой инспекции, в которую представляет уведомление. Если закрывает лишь часть объектов, а другие продолжают функционировать, то следует сдать форму ТС-1.

Аналогичная ситуация со сменой системы налогообложения. Если ИП переводит на патент все свои торговые точки, он должен заполнить форму ТС-2. Если что-то остается на нельготируемых системах налогообложения – применяет форму ТС-1.

Если организация ликвидируется или закрывается ИП, в этом случае не надо сдавать форму ТС-2. Налоговая снимет такого субъекта с учета в качестве плательщика ТС самостоятельно – на основании записи в ЕГРЮЛ/ЕГРИП.

То же самое относится к реорганизации, в ходе которой фактически фирма перестает существовать в своем прежнем виде (присоединение, слияние). А вот вновь появившаяся в ходе такого преобразования фирма должна встать на учет в качестве плательщика сбора на общих основаниях.

Правила составления формы

Если уведомление оформляется вручную, то в таком случае это нужно сделать в соответствии со следующими правилами:

- использовать только черные или синие чернила;

- вносить показатели исключительно с крайней левой клетки;

- писать печатные и заглавные буквы;

- ставить прочерк в те клетки, которые остаются пустыми после заполнения.

Машинописное заполнение предусматривает обязательное использование шрифта courier new, а также размера букв от 16 до 18. При этом стоит отметить тот факт, что если бланк ТС-2, заполненный таким способом, будет распечатываться, то прочерки в пустых клетках или обрамления полей могут и не присутствовать.

Акт приема-передачи квартиры при продаже — документ, подтверждающий факт передачи объекта в соответствии с договором.

Образец составления акта выявленных дефектов оборудования можно посмотреть в этом материале.

Бланк уведомления в обязательном порядке оформляется на одном листе, и в процессе его составления должны соблюдаться следующие требования:

- набранный на компьютере текст не может печататься с двух сторон одного листа;

- запрещается зачеркивание некорректно введенной информации, а также закрашивание ее какими-либо корректирующими средствами;

- в одну клетку может вноситься только какое-то одно значение;

- заполненный лист бланка должен иметь свой индивидуально присвоенный номер, указанный в формате «001».

Бланк формы ТС-2

Что будет, если форму ТС-2 не сдать

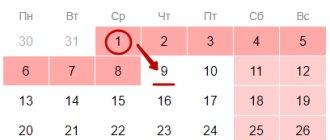

Напомним, что сдать форму ТС-2 следует в течение 5 дней с момента прекращения торговой деятельности через объект торговли. Если опоздать с датой представления уведомления, налоговая снимет с учета не с той даты, которая указана в уведомлении, а с даты подачи уведомления (п. 8 ст. 416 НК РФ).

Если фактическая дата прекращения деятельности и дата сдачи уведомления приходятся на один и тот же квартал, то опоздание не столь критично.

Период обложения сбором – квартал. То есть, если даже 1 день в квартале велась деятельность, подпадающая под ТС, то уплатить его нужно в полной квартальной сумме. А вот если торговля была прекращена в одном квартале, а уведомление с опозданием было подано в следующем, то придется оплатить ТС за «лишний» квартал.

Если же вовсе не подать уведомление по форме ТС-2, то сбор в полном объеме будет начислен независимо от фактического ведения деятельности.

Общие положения о платеже

Со 2 полугодия 2015 вступили в силу поправки в НК, согласно которых введен сбор для организаций и предпринимателей торговой сферы. Платеж является региональным, порядок его уплаты, категории плательщиков, льготы и прочие положения регулируются местными законодательными актами. В то же время НК (ст. 413) устанавливает виды деятельности, в рамках которого с юрлиц и ИП может взиматься торгсбор.

В частности, Вы можете быть признаны плательщиком сбора, если:

- реализуете товар со склада;

- ведете торговлю через торговую точку (магазин, киоск, лоток на рынке, т.п.);

- продаете товар через стационарную сеть без торгового зала;

- реализуете продукцию через нестационарную сеть. Читайте также статью: → «Кто платит торговый сбор? Инфографика, примеры, ответы на вопросы».

Размер сбора рассчитывается исходя из физического показателя (например, площадь магазина) и применяемой к ней налоговой ставки, а также с учетом корректировочного коэффициента.

Порядок учета плательщиков

В случае если в Вашем муниципальном управлении введен торговый сбор и Вы признаетесь его плательщиком (согласно критериев НК и региональных нормативных актов), то Вы должны пройти процедуру постановки на учет. Для того чтобы перейти в категорию плательщиков сбора, Вам потребуется заполнить и передать в ФНС соответствующее уведомление. Документ составляется в утвержденной форме (бланк ТС-1).

В уведомлении содержится:

- основная информация о плательщике (наименование, код ИНН);

- данные о причине подачи уведомления (возникновение торгового объекта, изменение его показателей);

- виды торговой деятельности;

- вид торгового объекта и его площадь.

Подать документ следует в ФНС по месту нахождения торговой точки в срок не позже 5-ти дней с момента возникновения объекта налогообложения. Если Вы ведете нестационарную торговлю, то уведомление необходимо подать по месту регистрации фирмы (адресу прописки ИП).

Бланк формы ТС-2: заполняем правильно

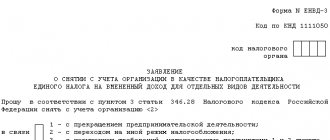

Форма ТС-2 утверждена приказом ФНС России от 22.06.2015 № ММВ-7-14/249. В этом же приказе можно найти порядок заполнения уведомления и формат ее представления в электронном виде.

Далее с нашего сайта по прямой ссылке можно бесплатно скачать форму ТС-2 :

БЛАНК УВЕДОМЛЕНИЯ ТС-2

Форма ТС-2 проста и содержит минимум информации:

| Идентификационные данные плательщика (ИНН, КПП, наименование организации/Ф.И.О. ИП) |

| Код налогового органа, в который необходимо представить уведомление |

| Дата снятия с учета в качестве плательщика сбора |

Очень важно указать дату верно, чтобы случайно не подтянуть лишний квартал. К пример, пусть торговая деятельность заканчивается последним днем 1 квартала 2021 года. Надо поставить дату прекращения деятельности – 31.03.2020 (а не 01.04.2020).

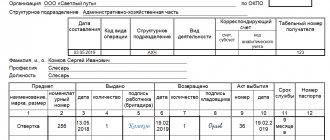

Далее можно бесплатно заполнения формы ТС-2 :

ПРИМЕР ЗАПОЛНЕНИЯ ФОРМЫ УВЕДОМЛЕНИЯ ТС-2

Когда снимаются с учета по торговому сбору

ТС должны платить все юрлица и ИП (в тех городах РФ, где соответствующий сбор введен, а это пока что только Москва), которые осуществляют продажи посредством:

- торговых объектов, не являющихся торговыми залами и не используемых на АЗС;

- объектов торговых сетей, классифицируемых как нестационарные;

- объектов торговых сетей с соответствующего типа залами, классифицируемых как стационарные.

Сколько раз платить ТС, если торговая точка прекратила и возобновила работу в одном квартале, читайте здесь.

Налоговым законодательством РФ предусмотрено также взимание ТС с фирм, осуществляющих торговлю со складов и на розничных рынках, но пока что на практике эта норма нигде в России не применяется.

В свою очередь, право на снятие с учета торгового сбора предусмотрено для фирм, которые:

- не занимаются розничной торговлей (перестают ею заниматься);

- работают в форме ИП на патентной системе налогообложения (перешедшие на ПСН);

- представляют сельскохозяйственную отрасль и работают по ЕСХН.

При этом продавцы, изначально работающие как ИП на ПСН, и фермеры могут даже не вставать на учет как плательщики ТС.

Рассмотрим, как процедура снятия с учета по инициативе торговой фирмы с использованием уведомления ТС-2 осуществляется на практике.