Что такое расчетные документы

Расчетные документы — это оформленные в письменном виде требования или поручения организаций на перечисление денежных средств в безналичном порядке за отпущенные товарно-материальные ценности, выполненные работы и оказанные услуги.

Осуществление безналичных расчетов в валюте Российской Федерации на территории Российской Федерации регулируется Положением о правилах осуществления перевода денежных средств, утвержденным Банком России 19.06.2012 №383-П (далее — Положение N 383-П).

Согласно пункту 1.12 Положения №383-П расчетными (платежными) документами являются:

- платежные поручения;

- инкассовые поручения;

- платежные требования;

- платежные ордера;

- банковские ордера.

При этом перевод денежных средств с применением банковского ордера осуществляется Банком России, кредитной организацией (далее — банк) с учетом особенностей, предусмотренных Указанием Банка России от 24.12.2012 N 2945-У «О порядке составления и применения банковского ордера» (пункт 1.27 Положения N 383-П).

- Платежное поручение – основной документ по безналичным расчетам, представляет собой поручение плательщика банку о перечислении (переводе) с его счета определенной суммы на счет получателя. При одновременном перечислении средств с одного счета плательщика на счета нескольких получателей, обслуживаемых одним банком, составляются сводные поручения.

- Платежное требование-поручение – требование получателя средств к плательщику об уплате определенной суммы через банк. Представляется получателем средств в банк, ведущий счет плательщика, и используется им после акцепта плательщика как платежное поручение.

- Заявление на открытие аккредитива – поручение плательщика при аккредитивной форме расчетов о депонировании суммы аккредитива с его счета на отдельном счете в банке продавца для оплаты товаров, отгружаемых в счет аккредитива.

Уникальный идентификатор платежа, Сбербанк УИН, код уникального идентификатора платежа

Чтобы получить уникальный идентификатор платежа в Сбербанке достаточно воспользоваться возможностями банкомата или телефона. В первом случае достаточно зайти в меню, где находятся интернет услуги. Идентификатор и пароль к нему удастся получить в печатном виде на чеке. Перед операцией в банкомат нужно вставить карту и ввести пин-код.

Альтернативный способ – позвонить в службу поддержки банка. Существует и третий вариант – воспользоваться возможностями сервиса «Мобильный банк». Для этого достаточно отправить кодовое слово «пароль» на короткий номер 900. Пароль придет через несколько секунд, но воспользоваться им можно будет только один раз.

Уникальный идентификатор начисления или платежа

Уникальный идентификатор начисления используется в платежных поручениях для перевода сумм в пользу бюджета РФ с 04.02.2014 года. Норма регламентируется приказом Минфина №107, который вышел 12.11.2013 года. УИН состоит из 20-ти цифр, в конце комбинации проставляются символы «///». Для идентификатора в платежном поручении используется поле «Код». Правило распространяется на все платежи в пользу бюджета РФ. Уникальный идентификатор платежа в платежном поручении.

Уникальный идентификатор платежа указывается в каждом платежном поручении, которое формируется при уплате обязательных сборов, налогов и других подобных платежей. Государственные и муниципальные услуги также оплачиваются с помощью УИН. Идентификатор платежа при определенных типах перечислений в обязательном порядке требуют указывать практически все банки. Примечательно, что есть ситуации, в которых указывать УИН нет необходимости и для корректного перечисления платежей в этих тонкостях следует разобраться.

Код уникального идентификатора платежа

Код уникального идентификатора платежа выдают налоговые структуры по месту регистрации. По этой причине уточнить нужную комбинацию цифр получится только в территориальном отделении налоговой инспекции вашего населенного пункта. Существуют плательщики, у которых УИН отсутствует как таковой, а государственная налоговая структура по объективным причинам не может сформировать и выдать номер. В таких случаях в поле «Код» указывают «0///». Выданный УИН в обязательном порядке отделяется от идентифицирующей информации символами «///».

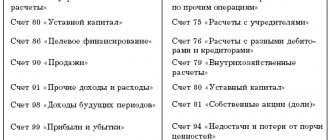

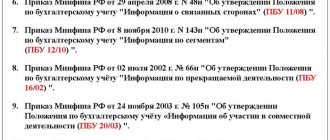

Нормативная база по первичным документам

Для отражения любой хозяйственной операции в бухгалтерском учете необходимо иметь верно оформленный первичный документ, о чем говорит п. 1 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Далее читаем в п. 4 ст. 9 указанного закона, что формы первичных документов должны быть разработаны и утверждены организацией. Таким образом, использование унифицированных форм первичных документов является необязательным, за исключением некоторых случаев. Обязательным условием является лишь наличие определенных реквизитов в документе. С другой стороны, и запрета на использование унифицированных форм документов нет, поэтому руководитель организации должен самостоятельно определить, какими формами первичных документов надо пользоваться

Нормативное регулирование

При поступлении предоплаты от покупателя в счет предстоящих отгрузок, Организация должна выставить авансовый счет-фактуру в течение 5 дней (п. 3 ст. 168 НК РФ), отсчитываемых от даты банковской выписки или даты приходного кассового ордера.

При реализации товаров за наличный расчет в сфере розничной торговли и общественного питания, а также при выполнении работ и оказании услуг населению счет-фактура не выставляется (п. 7 ст. 168 НК РФ).

Счет-фактура на аванс не выставляется, если предоплата получена в счет поставки:

- товаров, изготовление которых осуществляется более 6 месяцев (п. 1 ст. 154 НК РФ);

- облагаемой по ставке 0% (п. 1 ст. 164 НК РФ);

- не облагаемой НДС или освобожденной от налогообложения (ст. 146, 149 НК РФ);

- Организацией, освобожденной от уплаты НДС (ст. 145, 145.1 НК РФ).

Правила заполнения счета-фактуры установлены п. 5.1 ст. 169 НК РФ и Разделом II Приложения 1 к Постановлению Правительства РФ от 26.12.2011 N 1137.

Важные моменты, на которые необходимо обратить внимание:

- в стр. 5 «К платежно-расчетному документу №__от__» необходимо указать номер и дату: платежно-расчетного документа — при безналичном расчете;

- приходного кассового ордера—при наличной оплате.При безденежной форме оплаты в данной строке ставится прочерк (пп. з п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

- в гр. 1 «Наименование товара (описание выполненных работ, оказанных услуг), имущественного права» указывается наименование поставляемых товаров, работ, услуг, предусмотренное договором с покупателем.

Вместо конкретных наименований в гр. 1 можно указать обобщенное наименование (Письмо Минфина РФ от 06.03.2009 N 03-07-15/39).

- в гр. 7 «Налоговая ставка» указывают расчетную ставку НДС. Например, 18/118 (п. 4 ст. 164 НК РФ).

Можно ли не выставлять авансовые счета-фактуры, если между авансом и отгрузкой прошло менее 5 дней?

Если говорить строго, то в НК РФ нет норм, которые бы освобождали продавца от составления авансового счета-фактуры. А это значит, для того, чтобы избежать претензий налоговиков, авансовый документ составить нужно, даже если отгрузка произошла в 5-дневный срок (Письма ФНС РФ от 10.03.2011 N КЕ-4-3/3790, от 15.02.2011 N КЕ-3-3/354).

С другой стороны, известна совершенно противоположная позиция Минфина: если оплата и реализация осуществлены в одном квартале, авансовый счет-фактуру допускается не выписывать. Главное условие – между двумя этим событиями прошло не более 5 дней (Письма Минфина РФ от 12.10.2011 N 03-07-14/99 и от 06.03.2009 N 03-07-15/39). Однако учитывая, что письма Минфина носят все же рекомендательный характер, риск доначисления НДС при не составлении авансовых счетов-фактур есть.

Арбитражная практика в пользу налогоплательщиков:

- ФАС Московского округа в Постановлении от 05.05.2008 N КА-А41/3467-08 сделал выводы, что авансовый платеж в оплату товаров считается таковым до тех пор, пока не произойдет фактическая реализация.

- ФАС Западно-Сибирского округа в Постановлении от 13.02.2006 N Ф04-233/2006(19490-А03-31) установил, что платеж, полученный от покупателя в одном налоговом периоде с отгрузкой, нельзя считать авансом.

- Постановление ВАС РФ от 10.03.2009 N 10022/08 говорит о том, что если предоплата и отгрузка произведены в одном квартале, платеж не может считаться авансовым, а счет-фактуру выписывать не нужно.

Учитывая, что в законодательстве, у контролеров и судей нет единой позиции, регулирующей данный вопрос, считаем, что риск доначисления НДС не исключен. Кроме того, не выставление счетов-фактур может быть расценено как грубое нарушение правил учета доходов, расходов и объектов налогообложения (ст. 120 НК РФ). Ответственность — штраф 10 000-30 000 руб. в зависимости от того, в одном или нескольких налоговых периодах было допущено нарушение. А выявляются эти нарушения, учитывая электронный порядок сдачи отчетности и регистров по НДС, очень просто.

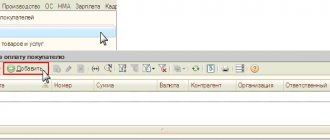

В программе 1С можно выбрать разные варианты выставления авансовых счетов-фактур

Нужен ли префикс (например, буква «А») в номере авансового счета-фактуры?

Правила и порядок заполнения документов для исчисления НДС закреплены в Постановлении Правительства РФ от 26.12.2011 N 1137. Никаких специальных обозначений для номеров авансовых счетов-фактур они не предусматривают. Это же подтверждает и Минфин РФ (Письмо от 16.10.2012 N 03-07-11/427), в котором он обращает внимание на то, что все счета-фактуры нужно нумеровать в едином хронологическом порядке.

В то же время считаем, что налоговики не смогут отказать вам в вычете из-за добавления буквенного префикса к номеру счета-фактуры, поскольку это не мешает идентификации данных, необходимых для правильного расчета НДС.

В программе 1С можно выбрать разные варианты нумерации авансовых счетов-фактур

Допустимо ли указание в гр. 1 счета-фактуры формулировки Предварительная оплата?

Согласно п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 N 1137, в гр. 1 этого документа при получении частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав указывается наименование поставляемых товаров (описание работ, услуг), имущественных прав, за которые перечислен аванс.

В то же время закон не запрещает указывать в гр. 1 счета-фактуры дополнительную информацию в добавление к необходимой. А значит, если в гр. 1 написать Предварительная оплата за… и далее привести наименование товара, описание работы или услуги (или их обобщенное наименование), то это не может стать основанием для отказа в принятии вычета НДС. Главное, чтобы счет-фактура не мешал налоговикам идентифицировать информацию, необходимую для расчета НДС (Письмо Минфина РФ от 10.05.2011 N 03-07-09/10).

Совсем другая ситуация — указание в гр. 1 формулировки Предварительная оплата без уточнения наименований товаров (или их обобщенного наименования), что не предусмотрено законодательством РФ. Риск, что вычеты НДС по таким счетам-фактурам налоговики не примут, очень велик.

С какими документами работает ИП

Существует множество первичных учетных документов. Но на первых порах для того, чтобы правильно оформить куплю-продажу товаров, оказание услуг или выполнение работ, можно обойтись лишь некоторыми из них. В ряде случаев понадобятся еще и счета-фактуры.

- Договор. Любая сделка начинается с заключения договора. В нем определяются основные условия сотрудничества: что, за какую цену и в какие сроки делают предприниматель и клиент. Если клиент постоянный, то можно составить один договор на несколько сделок.

- Счет на оплату. В этом документе предприниматель указывает сумму к оплате, список проданных товаров или оказанных услуг, а также свои банковские реквизиты.

- Платежные документы: кассовый или товарный чек. Эти документы подтверждают оплату. Выдавайте их клиенту, который платит наличными или картой. Если оплата осуществлена посредством банковского перевода, то она подтверждается платежным поручением.

- Товарная накладная — документ, который поставщик выдает покупателю при отгрузке товаров.

- Акт оказания услуг или выполненных работ. Этот документ заказчик и исполнитель подписывают по результатам оказания услуг или выполнения работ.

- Счет-фактура. Обычно его составляют организации и ИП на общей системе налогообложения, потому что они платят НДС. В редких случаях счета-фактуры выставляют предприниматели на УСН, ЕНВД, ЕСХН или патенте.

Обмен с клиент банком, нумерация

Добрый день, вопрос с нумерацией в клиент банке, организация работает с несколькими банками, соответственно по каждому банку нумерация своя в клиент банке.Возможно иду обходными путями и есть более простое решение. Первое решение это сделал внешний клиент банк который в 1с выгружает по каждому банку номера со своим префиксом. Но остаётся проблема, задача чтобы можно было создавать платёжки и в КлБ и в 1с при этом возникает вероятность что могут быть созданы две разные платёжки с одинаковыми номерами одна в 1с другая в клиент банке. Нужно чтобы нумерация была соблюдена.

Наведи порядок в своей работе используя конфигурацию 1C «Управление IT-отделом 8»

ВНИМАНИЕ!

Договор

В договоре описываются права и обязанности сторон сделки. Обычно в нем бывают такие разделы:

- Предмет договора: что произойдет в результате сделки (например, продажа товара, оказание услуг, выполнение работ);

- Сумма договора и порядок расчета: когда и сколько платить.

- Права и обязанности сторон: какие действия могут (либо должны) предпринять стороны договора.

- Ответственность сторон: что будет, если ИП или клиент нарушит сроки или другие условия договора.

- Порядок изменения и расторжения договора: как расторгнуть договор или принять к нему дополнительные соглашения.

- Реквизиты сторон: указываются расчетные счета, ИНН, ОГРН и адреса предпринимателя и его контрагента.

Договор обычно оформляется в двух экземплярах, и подписывается каждой их сторон.

Если вы используете для работы с клиентами стандартную форму договора, заменяя нужные реквизиты в Word или Excel, воспользуйтесь шаблонами из «Контур.Эльбы». Загрузите свой шаблон договора, и программа автоматически подставит реквизиты контрагента из справочника.

Для некоторых сделок письменная форма договора вообще не нужна. Например, розничный договор купли-продажи считается заключенным уже с момента выдачи покупателю кассового, товарного чека или другого документа, который подтверждает факт оплаты.

Очередность платежа

Заполняя платежное поручение, важно верно проставить очередность платежа. В том случае, когда она проставлена неправильно, банк откажет в проведении операции.

- Выплаты, которые происходят по исполнительным актам о возмещении нанесенного вреда здоровью или жизни и уплата алиментов.

- Перечисления согласно исполнительным листам на выплату выходных пособий при увольнении или задолженностей по зарплате и оплата авторских гонораров.

- Оплата задолженности по налогам, сборам и взносам и выдача зарплаты сотрудникам.

- Денежные выплаты по прочим исполнительным актам.

- Все остальные платежные документы в календарной последовательности их поступления.

Конституционный суд России признал недействительным распределение 3 и 4 очереди, однако, в Гражданском Кодексе изменения еще не были внесены. Все акты или их отдельные положения, признанные неконституционными, утрачивают силу. Суд отнес все платежи в бюджет и государственные внебюджетные фонды к третьей очереди. Получается, что к четвертой очереди относятся только платежи в негосударственные внебюджетные фонды. Списание средств со счета по требованиям, которые относятся к одной очереди, происходит в порядке поступления документов.

Счет на оплату

Вообще-то счет на оплату не является строго обязательным документом, но его достаточно часто используют для удобства в работе. В счете указывается количество и стоимость товара, а также реквизиты для перечисления оплаты. Вы можете сами разработать форму счета на оплату. Но проще воспользоваться готовым шаблоном в «Контур.Эльбе» — выберите контрагента, укажите товары или услуги, их количество, цену и документ готов.

Что относится к платежным документам

Платежные документы подтверждают оплату товаров, работ или услуг. В частности, такими документами являются кассовый и товарный чеки, платежное поручение, бланк строгой отчетности (БСО).

Если покупатель расплатился наличными, банковской картой или электронными средствами платежа, вы должны выдать ему кассовый чек, товарный чек или бланк строгой отчетности. Какой из этих документов выбрать? Это зависит от того, какой у вас вид деятельности, и какую систему налогообложения вы применяете.

Если вы получаете оплату через банк безналичным платежом, выдавать документ об оплате не нужно. У клиента остается платежное поручение. Этим документом он сможет подтвердить, что перечислил денежные средства по вашим реквизитам.

Товарный чек выдается по просьбе покупателя. Форма товарного чека не установлена, поэтому можно разработать свой бланк. В нем должны быть следующие обязательные реквизиты: наименование, номер и дата документа, ФИО и ИНН предпринимателя, обозначение товаров или услуг, сумма оплаты, подпись с расшифровкой.

Предприниматели, которые оказывают услуги физлицам, вправе выдавать бланки строгой отчетности. БСО может заменить кассовый чек, но только до 1 июля 2021 года, а если ИП на ЕНВД или ПСН работает в сфере общепита и имеет наемных сотрудников — до 1 июля 2018 года. Бланки нужно печатать в типографии или через специальный сервис. Распечатать БСО на обычном принтере не получится.

Уникальный номер платежа СУИП Сбербанк: что это

Непосвящённому клиенту Сбербанка сложно разобраться в понятии СУИП. Что это такое в платежном поручении? Для чего нужен этот дополнительный номер? Если говорить понятным языком, то это идентификатор каждого конкретного платёжного документа в электронном варианте. Буква «У» означает уникальный. Совершая любое платёжное действие, вы получаете чек, в котором к прочим данным добавляется набор цифр и букв, который и является идентификатором вашего платежа.

Почему появился СУИП

В марте 2014 любое платёжное поручение начало получать собственный идентификатор.

УИН применяется, когда речь идёт о платежах в бюджет РФ. УИП – это идентификатор других платежей. И УИН, и УИП состоят из 20-ти цифр.

Уникальный идентификатор платежа (поле 22)

Исходя из вышесказанного, можно понять, что такое СУИП в чеке Сбербанка. Буква «С» означает название банка. Таким образом Сбербанк сможет идентифицировать любой сделанный в его электронной системе платёж.

Сбербанковский идентификатор состоит из 16-ти знаков. Из них, первые 12 – это комбинация цифирных знаков, последующие 4 – заглавные буквы английского алфавита.

Важно знать, как проверить уникальный номер платежа СУИП Сбербанк. Он указывается в каждом электронном чеке. Примерно в середине квитанции вместе с суммой и данными о кошельке плательщика. СУИП Сбербанк – это номер, имеющий отношение к электронной платёжной системе.

Зачем нужен уникальный номер

Ежедневно миллионы людей осуществляют электронные платежи через Сбербанк. Что делать, если система дала сбой, и платёж не прошёл? Деньги могли пойти не туда и из-за ошибки в реквизитах, возможно, счёт, на который их отправили, больше не существует.

Важно получить не только ответ на вопрос «Уникальный номер платежа СУИП Сбербанк — что это?», но и понять, что, сохранив квитанцию или переписав данный номер, вы сможете найти свои деньги, куда бы они ни попали либо сделать так, чтобы они пошли по назначению.

Потребность в уникальном электронном номере возникла в связи с большим потоком денежных средств и необходимостью их отслеживания. Сохранив квитанцию, вы сможете, в случае обращения в любой офис Сбербанка или в компанию, куда осуществляли перечисление, найти свой платёж. Это может относиться и к коммунальным службам, и к социальным сетям, и к интернет-магазинам, и к любому другому платежу. СУИП даёт возможность систематизировать денежный поток и выбрать из него нужное.

Товарная накладная

Этим документом оформляется продажа товаров другому предпринимателю или организации. Для работы с физлицами этот документ не используется. Накладная оформляется в двух экземплярах: первый остается у поставщика и фиксирует отгрузку товаров, а второй передается покупателю и нужен ему для приемки товаров.

Обычно накладную оформляют по стандартной форме № ТОРГ-12. Вы можете использовать шаблон накладной.

В «Контур.Эльбе» можно создать накладную на основе выставленного счета.

Бесплатно создать накладную в Контур.Эльбе

Итоги

Номер платежного поручения — не только обязательный, но и полезный реквизит. Информация о нем находит отражение во многих важных документах (счетах-фактурах на аванс и отгрузку, книгах покупок и продаж, актах сверки взаиморасчетов).

Чтобы номер платежного документа не доставлял плательщику и получателю денег особых хлопот, требуется соблюдать основные правила его формирования, заключающиеся в присутствии не более 6 символов в его составе и недопустимости указания в 3 последних цифрах сочетания 000.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Акт оказания услуг или выполненных работ

Данный документ подтверждает, что услуги оказаны или работы выполнены, и у заказчика нет претензий по их качеству. Акт подписывают и исполнитель, и заказчик.

В «Контур.Эльбе» акт составляется очень просто. Достаточно выбрать контрагента, указать услугу и цену. Затем нужно отправить контрагенту готовый документ, содержащий вашу подпись и печать.

Счет-фактура

Этот документ обязаны выставлять плательщики налога на добавленную стоимость. То есть в основном те, кто работает на общей системе налогообложения. Счет-фактура — это основание для того, чтобы принять НДС к вычету. Предприниматели на УСН, ЕНВД, ЕСХН и патенте обычно НДС не платят, и поэтому выставлять счета-фактуры в общем случае не обязаны.

Счет-фактура оформляется в двух экземплярах и подписывается поставщиком товара или услуги. Один экземпляр передается покупателю, другой остается у продавца. Счет-фактуру нужно выставить не позднее чем через 5 дней после отгрузки товара или оказания услуги.

Виды платежных поручений

Платежное поручение может быть срочным или досрочным. Срочные платежные поручения могут быть применены в тех случаях, когда:

- осуществляется предоплата (аванс);

- осуществляется платеж после отгрузки товара;

- осуществляется частичный платеж при крупных сделках.

Досрочные платежи — это отсроченные платежи, используются только по соглашению сторон, которые участвуют в договоре, например, при купле-продаже, и если она не несет денежных убытков участникам сделки.

Ключевые реквизиты документов

Несмотря на различия между видами расчетных документов все они в зависимости от особенностей формы и порядка осуществления расчетов такие документы должны содержать следующие реквизиты:

- наименование расчетного документа и код формы;

- номер расчетного документа, число, месяц и год его выписки;

- вид платежа;

- наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН);

- наименование и местонахождение банка плательщика, его банковский идентификационный код, номер корреспондентского счета или субсчета;

- наименование получателя средств, номер его счета, ИНН;

- наименование и местонахождение банка получателя, его код, номер корреспондентского счета или субсчета;

- назначение платежа. Налог, подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указание на то, что налог не уплачивается);

- сумму платежа, обозначенную прописью и цифрами;

- очередность платежа;

- вид операции в соответствии с правилами ведения бухгалтерского учета;

- подписи уполномоченных лиц и оттиск печати (в установленных случаях).

Платежный ордер (в электронном виде или на бумажном носителе) составляется банком в целях частичного исполнения распоряжений о переводе денежных средств в случаях, предусмотренных законодательством или договором (пункт 4.4 Положения N 383-П).

Платежные поручения, инкассовые поручения, платежные требования составляются плательщиками, взыскателями, получателями средств в электронном виде или на бумажном носителе, что следует из пунктов 5.4, 7.3, 9.5 Положения N 383-П. Напомним, что плательщиками, получателями средств являются юридические лица, индивидуальные предприниматели, физические лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой, физические лица, банки. Взыскатели средств могут являться получателями средств. По распоряжениям взыскателей средств, в том числе органов принудительного исполнения, налоговых органов, получателем средств может быть также орган, которому в соответствии с федеральным законом осуществляется перевод взысканных денежных средств. Взыскатель средств в распоряжении, направляемом с исполнительным документом о взыскании, указывает получателем средств себя или орган, которому в соответствии с федеральным законом осуществляется перевод взысканных денежных средств. На это указывает пункт 1.2 Положения N 383-П.

Перечень и описание реквизитов распоряжений: платежного поручения, инкассового поручения, платежного требования, платежного ордера — приведены в Приложениях 1 и 8 к Положению N 383-П. Формы платежного поручения, инкассового поручения, платежного требования, платежного ордера на бумажных носителях приведены в Приложениях 2, 4, 6 и 9 к Положению N 383-П. Номера реквизитов платежного поручения, инкассового поручения, платежного требования, платежного ордера приведены в Приложениях 3, 5, 7 и 10 к Положению N 383-П.

Максимальное количество символов в реквизитах платежного поручения, инкассового поручения, платежного требования, платежного ордера, составляемых в электронном виде, установлено Приложением 11 к Положению N 383-П. Обратите внимание, что формы платежного поручения, инкассового поручения, платежного требования, платежного ордера на бумажном носителе не должны превышать лист формата A4, что установлено пунктом 1.13 Положения N 383-П. Количество экземпляров указанных распоряжений на бумажных носителях устанавливается банком. Также следует обратить внимание на то, что платежное поручение действительно для представления в банк в течение 10 календарных дней со дня, следующего за днем его составления (пункт 5.5 Положения N 383-П). Инкассовое поручение, платежное требование, предъявляемые через банк получателя средств, действительны для представления в банк получателя средств в течение 10 календарных дней со дня, следующего за днем их составления. Об этом сказано в пунктах 7.7, 9.6 Положения N 383-П.

При приеме распоряжений к исполнению банк в соответствии с пунктом 2.1 Положения N 383-П должен осуществить ряд процедур (далее — процедуры приема к исполнению распоряжения), которые включают в себя:

- удостоверение права распоряжения денежными средствами.

Отметим, что удостоверение права распоряжения денежными средствами при приеме к исполнению распоряжения в электронном виде осуществляется банком посредством проверки электронной подписи, аналога собственноручной подписи и (или) кодов, паролей, иных средств, позволяющих подтвердить, что распоряжение в электронном виде подписано и (или) удостоверено в соответствии с пунктом 1.24 Положения N 383-П (пункт 2.3 Положения N 383-П).

Удостоверение права распоряжения денежными средствами при приеме к исполнению распоряжения на бумажном носителе (за исключением распоряжения физического лица об осуществлении перевода денежных средств без открытия банковского счета на бумажном носителе) осуществляется банком посредством проверки наличия и соответствия собственноручной подписи (собственноручных подписей) и оттиска печати (при наличии) образцам, заявленным банку в карточке с образцами подписей и оттиска печати (далее — карточка).

При приеме к исполнению распоряжения физического лица об осуществлении перевода денежных средств без открытия банковского счета на бумажном носителе кредитная организация проверяет наличие собственноручной подписи. Удостоверение права использования электронного средства платежа осуществляется кредитной организацией посредством проверки номера, кода и (или) иного идентификатора электронного средства платежа;

- контроль целостности распоряжений.

В силу пункта 2.4 Положения N 383-П контроль целостности распоряжения в электронном виде осуществляется банком посредством проверки неизменности реквизитов распоряжения. Контроль целостности распоряжения на бумажном носителе осуществляется банком посредством проверки отсутствия в распоряжении внесенных изменений (исправлений);

- структурный контроль распоряжения.

Структурный контроль распоряжения в электронном виде согласно пункту 2.6 Положения N 383-П осуществляется банком посредством проверки установленных реквизитов и максимального количества символов в реквизитах распоряжения. Структурный контроль распоряжения на бумажном носителе осуществляется банком посредством проверки соответствия распоряжения установленной форме.

При приеме к исполнению распоряжения на бумажном носителе с использованием технологий кодирования (цифрового, штрихового) проверяется расположение кодов в месте, свободном от указания реквизитов;

- контроль значений реквизитов распоряжения.

На основании пункта 2.7 Положения N 383-П контроль значений реквизитов распоряжения осуществляется посредством проверки в порядке, установленном банком, с учетом требований законодательства, значений реквизитов распоряжений, их допустимости и соответствия;

- контроль достаточности денежных средств.

Контроль достаточности денежных средств на банковском счете плательщика осуществляется банком плательщика при приеме к исполнению каждого распоряжения многократно или однократно в порядке, установленном банком (пункт 2.10 Положения N 383-П).

Достаточность денежных средств на банковском счете плательщика определяется исходя из остатка денежных средств, находящихся на банковском счете плательщика на начало дня, и с учетом:

- сумм денежных средств, списанных с банковского счета плательщика и зачисленных на банковский счет плательщика до определения достаточности денежных средств на банковском счете плательщика;

- сумм наличных денежных средств, выданных с банковского счета плательщика и зачисленных на банковский счет плательщика до определения достаточности денежных средств на банковском счете плательщика.

В случаях, предусмотренных законодательством или договором, достаточность денежных средств на банковском счете плательщика определяется с учетом:

- сумм денежных средств, подлежащих списанию с банковского счета плательщика и (или) зачислению на банковский счет плательщика на основании распоряжений, принятых к исполнению и не исполненных до определения достаточности денежных средств на банковском счете плательщика;

- сумм кредита, предоставляемого банком плательщика в соответствии с договором при недостаточности денежных средств на банковском счете плательщика (овердрафт);

- иных сумм денежных средств в соответствии с федеральным законом или договором.

При достаточности денежных средств на банковском счете плательщика распоряжения подлежат исполнению в последовательности поступления распоряжений в банк, если законодательством или договором не предусмотрено изменение указанной последовательности. При приостановлении операций по банковскому счету плательщика в соответствии с федеральным законом указанные распоряжения помещаются в очередь распоряжений, ожидающих разрешения на проведение операций.

При недостаточности денежных средств на банковском счете плательщика — юридического лица, индивидуального предпринимателя, физического лица, занимающегося в установленном законодательством Российской Федерации порядке частной практикой, кредитной организации после осуществления контроля достаточности денежных средств на банковском счете (многократно или однократно) распоряжения не принимаются банком к исполнению и возвращаются (аннулируются) отправителям распоряжений не позднее рабочего дня, следующего за днем поступления распоряжения либо за днем получения акцепта плательщика, за исключением:

- распоряжений четвертой и предыдущей очередности списания денежных средств с банковского счета, установленной федеральным законом;

- распоряжений взыскателей средств пятой очередности списания денежных средств с банковского счета, установленной федеральным законом;

- распоряжений, принимаемых банком к исполнению или предъявляемых банком в соответствии с законодательством или договором.

Для справки. Очередность списания денежных средств с банковских счетов установлена статьей 855 Гражданского кодекса Российской Федерации, согласно которой при недостатке денег на счете клиента банка списание денежных средств осуществляется в следующей очередности:

- в первую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни или здоровью, а также требований о взыскании алиментов;

- во вторую очередь по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими или работавшими по трудовому договору (контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности;

- в третью очередь по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), поручениям налоговых органов на списание и перечисление задолженности по уплате налогов и сборов в бюджеты бюджетной системы Российской Федерации, а также поручениям органов контроля за уплатой страховых взносов на списание и перечисление сумм страховых взносов в бюджеты государственных внебюджетных фондов;

- в четвертую очередь по исполнительным документам, предусматривающим удовлетворение других денежных требований;

- в пятую очередь по другим платежным документам в порядке календарной очередности.

Принятые к исполнению указанные распоряжения помещаются банком в очередь не исполненных в срок распоряжений для дальнейшего осуществления контроля достаточности денежных средств на банковском счете плательщика и исполнения распоряжений в срок и в порядке очередности списания денежных средств с банковского счета, которые установлены федеральным законом.

При помещении распоряжения в очередь не исполненных в срок распоряжений банк направляет отправителю распоряжения уведомление в электронном виде или на бумажном носителе по форме, установленной банком, либо возвращает экземпляр распоряжения на бумажном носителе в срок не позднее рабочего дня, следующего за днем помещения распоряжения в очередь не исполненных в срок распоряжений. В распоряжении, помещенном в очередь не исполненных в срок распоряжений, банк указывает дату помещения распоряжения в очередь. При помещении распоряжения получателя средств, предъявленного в банк плательщика через банк получателя средств, в очередь не исполненных в срок распоряжений указанное уведомление направляется банком плательщика банку получателя средств для передачи получателю средств.

При приостановлении в соответствии с федеральным законом операций по банковскому счету плательщика распоряжения, находящиеся в очереди не исполненных в срок распоряжений, на которые распространяется приостановление, помещаются в очередь распоряжений, ожидающих разрешения на проведение операций. При отмене приостановления операций по банковскому счету плательщика указанные распоряжения подлежат исполнению при достаточности денежных средств на банковском счете плательщика или помещаются в очередь не исполненных в срок распоряжений при недостаточности денежных средств на банковском счете плательщика в последовательности помещения распоряжений в очередь до приостановления операций по банковскому счету плательщика.

При недостаточности денежных средств на банковском счете плательщика — физического лица распоряжения, если иное не предусмотрено законодательством или договором, не принимаются банком к исполнению и возвращаются (аннулируются) не позднее рабочего дня, следующего за днем поступления распоряжения. Очередь не исполненных в срок распоряжений к банковским счетам плательщиков — физических лиц не ведется. Достаточность денежных средств по принятым к исполнению распоряжениям в целях осуществления перевода денежных средств без открытия банковского счета определяется кредитной организацией исходя из суммы предоставленных клиентом денежных средств.

Кроме вышеназванных действий, банк плательщика при поступлении распоряжения получателя средств, требующего акцепта плательщика, должен осуществить контроль наличия заранее данного акцепта плательщика в соответствии с подпунктом 2.9.1 пункта 2.9 Положения N 383-П или при отсутствии заранее данного акцепта плательщика — получить акцепт плательщика в соответствии с подпунктом 2.9.2 пункта 2.9 Положения N 383-П.

На основании пункта 2.13 Положения N 383-П в поступившем распоряжении банк плательщика должен указать дату поступления этого распоряжения. В поступившем от получателя средств распоряжении банк получателя средств должен указать дату поступления распоряжения в банк получателя средств.

При положительном результате процедур приема к исполнению распоряжения в электронном виде банк должен принять распоряжение к исполнению и направить отправителю уведомление в электронном виде о приеме распоряжения к исполнению с указанием информации, позволяющей отправителю идентифицировать распоряжение и дату приема его к исполнению. В случае помещения распоряжения в очередь не исполненных в срок распоряжений в распоряжении и в уведомлении в электронном виде банк должен указать дату помещения распоряжения в очередь. Обратите внимание, что уведомление в электронном виде должно быть направлено в порядке, установленном банком, не позднее рабочего дня, следующего за днем поступления в банк распоряжения.

При отрицательном результате процедур приема к исполнению распоряжения в электронном виде банк должен направить отправителю распоряжения уведомление в электронном виде об аннулировании распоряжения с указанием информации, позволяющей отправителю идентифицировать аннулируемое распоряжение, дату его аннулирования, а также причину аннулирования, которая может быть указана в виде кода, установленного банком и доведенного до сведения отправителя распоряжения. При этом указанное уведомление должно быть направлено в порядке, установленном банком, не позднее рабочего дня, следующего за днем поступления в банк распоряжения.

При положительном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств по банковскому счету, банк должен:

- принять распоряжение к исполнению;

- подтвердить его прием посредством проставления даты приема распоряжения к исполнению, даты помещения распоряжения в очередь не исполненных в срок распоряжений (при помещении в очередь), штампа и подписи уполномоченного лица банка;

- вернуть отправителю экземпляр распоряжения в порядке, установленном банком, не позднее рабочего дня, следующего за днем поступления в банк распоряжения.

При отрицательном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств по банковскому счету, банк должен вернуть его отправителю в установленном им порядке не позднее рабочего дня, следующего за днем поступления в банк распоряжения. При этом в возвращаемом распоряжении банк должен проставить дату возврата, отметку о причине возврата, штамп и подпись уполномоченного лица банка. Обратите внимание, что отметка о причине возврата, штамп и подпись уполномоченного лица банка могут проставляться как на лицевой стороне распоряжения в месте, свободном от указания значений реквизитов, так и на оборотной стороне распоряжения, на это указывает Банк России в Информации «Ответы на вопросы по применению Положения Банка России от 19.06.2012 N 383-П «О правилах осуществления перевода денежных средств».

При положительном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств без открытия банковского счета, кредитная организация должна принять распоряжение к исполнению и незамедлительно после выполнения процедур приема к исполнению распоряжения представить отправителю распоряжения экземпляр распоряжения на бумажном носителе или документ кредитной организации на бумажном носителе, подтверждающий прием распоряжения к исполнению, с проставленными датой приема и отметками банка, включая подпись уполномоченного лица банка.

При отрицательном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств без открытия банковского счета, кредитная организация должна незамедлительно после выполнения процедур приема к исполнению распоряжения вернуть его отправителю распоряжения. Обратите внимание, что банк может однократно подтвердить положительный результат выполнения всех или нескольких процедур приема распоряжений к исполнению.

Распоряжение считается принятым банком к исполнению при положительном результате выполнения процедур приема к исполнению, предусмотренных для соответствующего вида распоряжения, в том числе при помещении распоряжения в очередь не исполненных в срок распоряжений.

Следует сказать, что плательщики, а также взыскатели денежных средств вправе отозвать предъявленные распоряжения. Согласно пункту 2.14 Положения №383-П отзыв распоряжения осуществляется до наступления безотзывности перевода денежных средств. Отзыв распоряжения, переданного в целях осуществления перевода денежных средств по банковскому счету, осуществляется на основании заявления об отзыве в электронном виде или на бумажном носителе, представленного отправителем распоряжения в банк. Составление заявления об отзыве и процедуры его приема к исполнению осуществляются банком в порядке, аналогичном порядку, предусмотренному для заявления об акцепте (отказе от акцепта) плательщика подпунктом 2.9.2 пункта 2.9 Положения N 383-П. Банк не позднее рабочего дня, следующего за днем поступления заявления об отзыве, должен направить отправителю распоряжения уведомление в электронном виде или на бумажном носителе об отзыве с указанием даты, возможности (невозможности в связи с наступлением безотзывности перевода денежных средств) отзыва распоряжения и проставлением на распоряжении на бумажном носителе штампа банка и подписи уполномоченного лица банка.

Заявление об отзыве служит основанием для возврата (аннулирования) банком распоряжения.

Отзыв распоряжения получателя средств, предъявленного в банк плательщика через банк получателя средств, осуществляется через банк получателя средств. Банк получателя средств осуществляет отзыв распоряжения получателя средств путем направления в банк плательщика заявления об отзыве, составленного на основании заявления об отзыве получателя средств в электронном виде или заявления получателя средств на бумажном носителе, с проставлением даты поступления заявления получателя средств, штампа банка получателя средств и подписи уполномоченного лица банка получателя средств.

Отзыв распоряжения, переданного с использованием электронного средства платежа, осуществляется клиентом посредством отмены операции с использованием электронного средства платежа.

Возврат (аннулирование) неисполненных распоряжений осуществляется банком не позднее рабочего дня, следующего за днем, в который возникло основание для возврата (аннулирования) распоряжения, включая поступление заявления об отзыве (пункт 2.15 Положения N 383-П).

При возврате (аннулировании) распоряжений банком выполняются процедуры, предусмотренные пунктом 2.13 Положения N 383-П при отрицательном результате процедур приема к исполнению распоряжения. Возврат (аннулирование) распоряжения может осуществляться при первом отрицательном результате выполняемых процедур приема к исполнению распоряжения. Порядок выполнения процедур отзыва и возврата (аннулирования) распоряжений устанавливается банком с учетом требований пунктов 2.14 и 2.15 Положения N 383-П.

КонсультантПлюс:Форумы

Поле 105 – код ОКТМО

(код территориального муниципального образования) по месту регистрации Вашей компании – информация заполняется из документа, выданного вашей компании Статрегистром Росстата г. Москва.

Поле 106 – основание платежа

– ТП – платежи текущего года

Поле 107 – налоговый период

–– указывается период — квартал (тогда пишется КВ) или месяц (тогда указывается МС), затем номер периода (номер квартала или месяца) за который осуществляется уплата налогового платежа и год. Все поля разделяются точками. Например:

- При оплате за 4-й квартал 2014 года следует указать КВ.04.2014

- А при оплате за февраль-месяц 2015 года следует написать МС.02.2015

Поле 108 — № документа-основания платежа

— 0 или дата документа – например требования (если такое требование поступило в адрес Вашей компании).

Поле 109 – Дата документа

– дата декларации или дата требования (если такое требование поступило в адрес Вашей компании).

Поле 110 – Тип платежа

– с 01.01.2015 не заполняется или принимает значение 0

Поле 22 – Код УИН – 0

В платежном поручении всегда есть поле «Назначение платежа», которое необходимо заполнить следующим текстом: «Оплата страховых взносов на обязательное медицинское страхование за (указывается месяц и год за который уплачиваются взносы) Регистрационный номер (указывается регистрационный номер Вашей компании в ПФ РФ, присвоенный при регистрации в формате) 000-000-000000

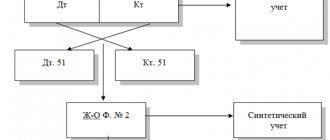

Документальное оформление операций по расчетному счету

Выдача и перечисление средств с расчетного счета осуществляется банком, как правило, на основании приказа владельца счета (организации) или с его согласия (акцепта).

Операции по расчетному счету оформляются следующими документами:

— Объявление на взнос наличными выписывается при внесении денег из кассы на расчетный счет организации;

— Денежный чек служит приказом организации банку о выдаче с расчетного счета указанной в чеке суммы наличных денег;

— Расчетный чек применяется для перечисления средств с расчетного счета плательщика на расчетный счет получателя;

— Платежное поручение. Платежное поручение — это расчетный документ, содержащий распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Платежными поручениями могут производиться: перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги; перечисления денежных средств в бюджеты всех уровней; перечисления денежных средств в целях возврата/размещения кредитов (займов)/депозитов и уплаты процентов по ним; перечисления по распоряжениям физических лиц или в пользу физических лиц (в том числе без открытия счета);перечисления денежных средств в других целях, предусмотренных законодательством или договором.

Платежными поручениями рассчитываются: по взносам в бюджет, с органами страхования и социального обеспечения, при переводе заработной платы на счета работников в банк, при погашении задолженности, по предварительной и последующей оплаты счетов за товарно-материальные ценности, выполненные работы и услуги.

— Платежное требование, в отличие от расчетного чека и платежного поручения, выписывает получатель средств (поставщик). Оно предназначено для расчетов за продукцию, работы и услуги.

Организация также периодически получает от банка выписку из расчетного счета, содержащую произведенные операции, обороты и сальдо.

К выписке прилагаются денежно-расчетные документы, на основании которых произведены операции по расчетному счету.

На основании выписок ведутся записи по расчетным счетам.

ПРОЩЕ ВНЕСТИ ИСПРАВЛЕНИЯ, ЧЕМ СПОРИТЬ

Конечно, комментируемый документ еще больше укрепит позицию арбитражных судов. Тем не менее он не является прямым указанием для налоговиков. А значит, нельзя исключить риски доначислений. Если возникнет судебное разбирательство, с большой долей вероятности можно утверждать, что победа будет на стороне плательщика. Но все же проще не доводить дело до суда, а попросить продавца указать в счете-фактуре номер платежного поручения.

Если территориально поставщик находится далеко от вашей организации, по согласованию с ним вы можете сами дополнить счет-фактуру, вписав номер от руки. У налоговиков не должно возникнуть претензий, так как счета-фактуры, заполненные частично с помощью компьютера, а частично от руки, разрешено регистрировать в книге покупок (п. 14 Правил).

Возможна и такая ситуация: зачисление денег на счет продавца в качестве оплаты за товары и их отгрузка покупателю произошли в один день. Обязательно ли в этом случае заполнять строку 5 счета-фактуры?

Здесь нужно учитывать следующее. При безналичных расчетах платеж, поступивший в день отгрузки товаров, не считается предоплатой. Продавец к моменту отгрузки может не знать, переведены ли на его расчетный счет деньги от покупателя (соответствующую информацию он, как правило, получает из банковской выписки только на следующий день). Поэтому если деньги поступили на расчетный счет в день отгрузки, продавец имеет полное право поставить в строке 5 счета-фактуры прочерк.