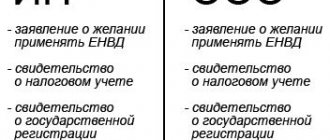

С 1 июля 2021 года основная часть российских торговых и сервисных предприятий переходит на онлайн-кассы в обязательном порядке. За неиспользование инновационной КММ начисляется штраф. Но некоторые бизнесы попадают под исключения из этого строгого правила, и в их числе — ряд хозяйствующих субъектов на ЕНВД. Среди них — как ИП, так и юридические лица на «вмененке».

Переходите на онлайн-кассу? Подберем ККТ для.

Оставьте заявку и получите консультацию в течение 5 минут.

С какой даты и для каких ИП касса обязательна

Сразу скажем, что никакой отмены ККТ для ЕНВД в 2021 году не будет. Более того, не стоит её ждать и в следующем году.

По закону ККТ для ИП на ЕНВД обязательна во всех случаях с 1 июля 2021 года. Никаких исключений не предусмотрено.

В итоге отложить применение ККТ для ЕНВД в 2021 году могут только 2 категории предпринимателей:

- которые оказывают услуги, за исключением общепита (ч. 7.1 ст. 7 Закона от 03.07.2016 № 290-ФЗ);

- которые продают товары в розницу или оказывают услуги общепита при отсутствии у них персонала, с которым заключены трудовые договоры (п. п. 2, 4 ч. 7.1 ст. 7 Закона № 290-ФЗ).

Это своего рода отсрочка по ККТ для ЕНВД. И то, как видно, она положена далеко не всем.

И наоборот: ККТ для ЕНВД с 1 июля 2021 года стала обязательной, если у ИП розничная торговля или общепит и при это есть штат наёмных работников.

Применение ККТ для ИП на ЕНВД с 2021 года обязательно, если он торгует в розницу или оказывает услуги общепита без работников на трудовых договорах, но таки заключил хотя бы один договор.

В этом случае уже нельзя говорить о ККТ для ИП на ЕНВД без работников. Он должен в течение 30 календарных дней с даты его заключения трудового договора зарегистрировать свою ККТ (ч. 7.3 ст. 7 Закона № 290-ФЗ).

Что такое ЕНВД

ЕНВД, или так называемая «вменёнка», является налогом для отдельных видов предпринимательской деятельности и хорошо соотносится с упрощённой системой налогообложения (УСН). Особенностью ЕНВД является то, что его сумма насчитывается не с реального дохода, а с вменённого.

То есть цифра рассчитывается сотрудниками налоговых органов на основе предполагаемой суммы дохода.

Переход на единый налог с начала 2013 года является добровольным. В статье 346.26 (пункт 2) Налогового кодекса подробно прописаны все случаи, когда можно применять «вменёнку» и возможные ограничения. Например, при штате работников свыше 100 человек такой вид налога неприменим.

Да и в различных регионах власти могут устанавливать собственные рамки для использования предпринимателями ЕНВД в соответствии с существующими реалиями и нюансами производимой и заготавливаемой продукции и местного климата.

Право на вычет

Важно, что применение ККТ при ЕНВД даёт право на вычет за приобретённую кассу. Максимальный размер – не более 18 000 рублей. Такое снижение вменённого налога допустимо помимо сделанных ИП страховых взносов и оплаты больничных пособий за первые 3 дня.

Ограничение в 50% на уменьшение соблюдать не нужно (письмо Минфина от 20.04.2018 № 03-11-11/26722).

Также см. «Уменьшение ЕНВД на страховые взносы в 2021 году для ИП».

Кому можно не применять ККТ?

- торговцам разливными напитками из цистерн: квасом, молоком и др.

- торговцам на рынках, в передвижных ларьках, на ярмарках и т.д.

- продавцам проездных билетов

- продавцам почтовых марок, газет и др.

- торговцам ценными бумагами

- лицам, занимающимся разносной торговлей

- мастерам по ремонту часов, обуви или электроники, изготовлению ключей

- сиделкам, няням

- людям, оказывающим услуги по вспашке огородов и т д.

- носильщикам на вокзалах и в аэропортах

- людям, сдающим в аренду жильё

Расчет налога с учетом купленной кассы

Теперь приведём пример расчета ЕНВД с учетом вычета ККТ.

ПРИМЕР

ИП Широкова купила и зарегистрировала онлайн-кассу в 1-м квартале 2021 года. Стоимость ККТ составила 18 000 рублей. Сумма исчисленного ЕНВД за I квартал 2021 года составила 7000 рублей. Величина сделанных страховых взносов составила 3000 рублей. В этой ситуации предприниматель Широкова может уменьшить исчисленную сумму налога (7000 руб.) на страховые взносы (3000 руб.) и затраты на покупку ККТ в размере 4000 рублей.

Остаток в 14 000 рублей ИП вправе учесть при уменьшении суммы исчисленного налога в последующих налоговых периодах в пределах крайнего срока (см. выше, а также письмо ФНС от 19.04.2018 № СД-4-3/7542).

Также см. «Налоговый вычет за ККТ ИП на ЕНВД».

Как выбрать кассу для интернет-магазина

Если интернет-магазин кроме ЭСП принимает деньги через курьера, то использовать нужно ККТ, которая печатает бумажный чек и отправляет его электронную копию в налоговую и покупателю (по требованию до момента расчета). Есть различные модели касс, которые подходят курьерам. Кратко опишем, в какой ситуации какую кассу стоит выбрать.

Кассы для нестационарной торговли с ассортиментом до 10 тыс. товаров

Это решение подойдет, если каталог товаров небольшой, и вы готовы заполнять и редактировать его вручную. Есть два варианта передачи номенклатуры на кассу, о которых стоит помнить при выборе ККТ.

Товары в облаке

Электронный каталог товаров хранится в личном кабинете, который предоставляет производитель кассы и программного обеспечения. Во время формирования чека касса обращается в облачный каталог и добавляет из него товар в чек, этот процесс может занимать около минуты. Если в чеке около десяти позиций, на обслуживание покупателя у курьера уйдет около 10 минут.

Товары в памяти кассы

Каталог товаров можно загружать на кассу из облака, из Excel или другого табличного формата. При продаже касса не обращается в облако, она берет товары из встроенной памяти, а значит, формирование чека происходит быстрее. Если ведете номенклатуру не в товароучетном сервисе, то каталог товаров не обновляется по данным с кассы. Соответственно, товарные остатки в нем не пересчитываются автоматически.

Кассы для нестационарной торговли с ассортиментом до 30 тыс. товаров

Такие кассы мощнее, чем предыдущая группа ККТ, имеют более вместительную память. У некоторых есть сенсорный экран и 2D-сканер.

Касса получает номенклатуру из товароучетного сервиса через интернет и запоминает ее. Формируя чек, касса не обращается за каждой позицией в облако, что существенно ускоряет обслуживание покупателя. Товароучетный сервис получает от онлайн-кассы данные о продаже и пересчитывает остатки.

Важно, чтобы данные с кассы передавались в сервис без задержек и потерь. Так, товароучетный веб-сервис «Контур.Маркет» имеет свой кассовый модуль, поэтому обмен данными между ККТ и сервисом происходит мгновенно — курьер провел продажу через кассу, и директор, открыв сервис у себя в офисе, видит актуальную статистику по товарам и выручке.

Полный комплект для онлайн-ККТ: по цене кассы вы получите кассу, ОФД и товароучетную систему «Контур.Маркет» Отправить заявку

Как отразить ККТ в декларации

Как ни странно, новая форма декларации по ЕНВД с ККТ на середину 2018 года отсутствует, хотя её проект давно готов. Поэтому отразить в ней вычет по кассе затруднительно.

В то же время, ФНС в письме от 20.02.2018 № СД-4-3/3375 настоятельно рекомендует для уменьшения ЕНВД вместе с данным отчётом подать в налоговую пояснительную записку с обязательным указанием в ней следующих реквизитов по каждой ККТ, в отношении которой снижаете налог:

- название модели ККТ;

- заводской номер модели ККТ;

- регномер ККТ, присвоенный налоговой;

- дата регистрации ККТ в налоговой;

- сумма расходов по приобретению экземпляра ККТ, уменьшающая ЕНВД (не более 18 000 руб.);

- общая сумма расходов по покупке ККТ, уменьшающая налог к уплате за налоговый период.

Подробнее об этом см. «Пояснительная записка к декларации по ЕНВД для получения вычета на покупку кассы».

Если ИП купил ККТ для ЕНВД, но в декларации указал сумму налога без уменьшения на вычет и заплатил её, он может потом подать уточненку. После ее проверки ИФНС вернет или зачтёт переплату в счет предстоящих платежей (п. 3 письма ФНС от 21.02.2018 № СД-3-3/1122, ст. 78 НК РФ).

Таким образом, ККТ на ЕНВД с 2021 года стала обязательной для большинства ИП, а с 1 июля 2021 года – для всех коммерсантов на вменёнке.

Читать также

26.07.2018

Как применять онлайн-кассы при совмещении ОСН, УСН и ЕНВД

Как говорилось выше, работа на ЕНВД может сочетаться с другими системами налогообложения. Деятельность, соответствующая «вменёнке», проводится по ней, а остальные — по общей или упрощённой системе, которые между собой совмещаться не могут.

Субъект налогообложения не обязан работать по ЕНВД (даже если имеет на это право) — он может работать по УСН или ОСН. В данном случае кассовый онлайн-аппарат необходимо было установить еще 1 июля 2021 года.

Хотя платить фиксированную «вменёнку» бывает крайне невыгодно при небольшом или сезонном обороте торговой точки. Фактическая прибыль бывает значительно ниже присвоенного к ней налога.

Возможны варианты, когда более выгодную УСН применить невозможно, и тогда приходится работать но общему налогообложению:

- сумма выручки от торговли и другой деятельности превышает рамки применения «упрощёнки»;

- основные фонды организации или ИП выше тех, при которых можно пользоваться УСН;

- значительная часть уставного капитала (более 25 %) находится во владении других юридических лиц, налоги которых платятся неизвестно где и неизвестно кому.

При совмещении налоговых режимов возможно возникновение полярных ситуаций:

- Предприниматель, начиная работать на ЕНВД, набирает штат наёмных сотрудников более 100 человек и теряет право на такой вид налогообложения.

- Торговля изначально велась по УСН или даже ОСН (по незнанию или по каким-то другим причинам), условия его бизнеса позволяют перейти на «вменёнку».

Как подтверждать факт оплаты при освобождении от ККТ

Итак, мы выяснили, что в большинстве случае касса для ЕНВД нужна. В этом случае для подтверждения оплаты покупателю или клиенту выдают кассовый чек. А что делать тем ИП без работников, которые получили отсрочку от ККТ? Какой документ должны выдавать они?

На сайте ФНС мы нашли такой ответ: «Следует отметить, что с 01.07.2019 по 01.07.2021 индивидуальным предпринимателям, не имеющим работников (с которыми заключены трудовые договоры), при реализации товаров собственного производства, а также выполнении работ и оказании услуг законодательством Российской Федерации о применении ККТ предоставлено право не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги. Другими словами, такие индивидуальные предприниматели могут в указанный период не применять ККТ и выдавать БСО, соответствующие требованиям Постановления Правительства РФ от 06.05.2008 № 359».

Однако такой ответ не описывает случаи, когда оплата за услуги производится на расчетный счет ИП или онлайн. Ведь личного контакта с клиентом в этом случае нет и передать ему бумажный БСО невозможно. Кроме того, странным выглядит совет выдавать БСО при продаже товаров собственного производства, потому что бланк строгой отчетности предназначен только для оплаты услуг. Рекомендуем нашим пользователям в таких ситуациях обращаться за разъяснением в свою ИФНС.

Ответственность за нарушение закона о ККТ

Для ИП на ЕНВД санкции за несоблюдение требований к кассовым механизмам обозначены в ст. 14.5 Кодекса об административных нарушениях РФ.

Если платежи индивидуального предпринимателя будут проведены без применения ККТ, штраф составит от 25% до 50% от суммы расчетов, проведенных «мимо кассы». Минимальный размер такого взыскания − не менее 10 тысяч рублей. С юридических лиц в аналогичной ситуации будет взыскано от 75% до 100% проведенных «мимо кассы» платежей (но не менее 30 тысяч рублей).

Установка не входящей в официальный реестр модели кассы, отсутствие регистрации в ИФНС, а также непредставление (или просрочка) налоговой службе документов и сведений по ККТ влечет за собой предупреждение или административный штраф:

— от полутора до трех тысяч рублей – для индивидуальных предпринимателей;

— от пяти до десяти тысяч рублей – для юридических лиц.

Коды и БД

Исчисление осуществляется посредством данных, которые подает таблица базовой доходности ЕНВД 2021 года. БД являет собой условный доход на величину физпоказателя. Эти два параметра установлены в законе.

Таблица базовой доходности ЕНВД 2021 года отображает неизменные константы, корректируемые К1 и К2.

Отобразим ее вместе с кодами предпринимательства для декларации:

Все коды и значения отображены в налоговом кодексе и в подзаконных актах.

Их нужно строго соблюдать, так как в случае ошибки ИФНС не примет декларации и иные документы.

back to menu ↑

Когда на ЕНВД можно работать без кассы

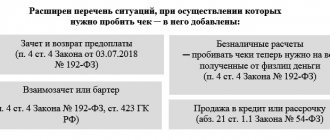

Тем не менее, закон «О ККТ» предусматривает ряд ситуаций, когда кассовые аппараты можно вообще не применять. Причем эти послабления не зависят от налогового режима ИП или организации.

Эти исключения перечислены в статье 2 закона 22.05.2003 N 54-ФЗ и не относятся к популярным видам деятельности:

- разносная торговля с рук или ручных тележек, кроме товаров, которые требуют определенных условий хранения и продажи или подлежат обязательной маркировке;

- продажа газет и журналов, а также сопутствующих товаров в газетных киосках;

- торговля в киосках мороженым, а также безалкогольными напитками, молоком и питьевой водой в розлив;

- торговля квасом, молоком, растительным маслом, живой рыбой, керосином из автоцистерн;

- сезонная торговля вразвал овощами;

- торговля на розничных рынках, ярмарках, в выставочных комплексах, если торговое место не обеспечивает сохранность товаров (за исключением товаров, перечисленных в распоряжении Правительства от 14 апреля 2021 г. N 698-р);

- реализация изделий народных художественных промыслов их изготовителями;

- некоторые бытовые услуги (вспашка огородов, ремонт и окраска обуви, уход за детьми, больными, престарелыми и инвалидами, распиловка дров, услуги носильщиков).

Кому еще можно работать без кассы? Если ваш покупатель (клиент) – юридическое лицо или ИП, то при расчетах с ним можно не выдавать кассовый чек, но только при условии, что оплата перечисляется с одного расчетного счета на другой. А при оплате наличными или картой ККТ нужна даже при расчетах с такими партнерами.

Проблема в том, что виды деятельности на ЕНВД ориентированы в основном на потребителей-физлиц. То есть в рамках розницы вы ничего не можете продать покупателю-юрлицу или ИП, потому что такая реализация относится уже к оптовой торговле. То же самое относится к большинству услуг на ЕНВД, ведь бытовые услуги оказываются населению, а не бизнесу.

Воспользоваться возможностью провести платеж через расчетный счет без кассы можно только для перевозок, размещения рекламы, СТО, аренды торговых мест и земельных участков для торговых объектов.

Зачем нужны кассы с 1 июля 2021 года

Онлайн-кассы нужны не только налоговой. Они защитят права покупателей и помогут бизнесу с учетом товаров.

Раньше не все магазины выдавали покупателям чек об оплате или выдавали квитанцию, которая не имеет юридическую силу. Новые кассовые аппараты печатают фискальные чеки, с которыми можно защищать права в суде. Если покупатель потеряет чек, он может распечатать электронную версию, которая хранится на сайте оператора фискальных данных.

Онлайн-кассы ведут учет товаров, считают выручку, оплаты наличными и по банковской карте. С новой техникой владелец бизнеса может контролировать процессы из любой точки мира и вовремя пополнять запасы товаров.