Любое предпринимательство предусматривает определенные виды затрат. Среди них значительное место занимают так называемые коммерческие расходы. От их формирования и управления зависит эффективность всей хозяйственной и производственной системы предприятия.

Рассмотрим, что представляют собой коммерческие расходы организации, на что влияет их распределение и анализ, как их правильно отражать при финансовом учете, а также приведем конкретные примеры расчетов, касающихся коммерческих расходов.

Как отразить в учете производственной организации расходы на продажу (коммерческие расходы), если учетной политикой для целей бухгалтерского учета предусмотрено полное списание таких расходов на себестоимость продаж?

Какие затраты можно отнести в коммерческие расходы (строка 2210)

В зависимости от того, торговым (оптовым, розничным) или производственным является предприятие, перечень коммерческих расходов может различаться:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

| Вид деятельности | С чем связано несение расходов | Дополнительные сведения |

| Производство | Включены любые затраты, связанные с продажами: – представительские затраты; – затраты на рекламирование товара; – амортизационные издержки (износ офисного и торгового оборудования); – оплата охранных услуг; – зарплата работников (в том числе офисных), занятых продажами; – затраты на содержание офиса и складских помещений. | Также учитываются любые иные расходы, отражаемые по дебету сч.44 и относящиеся к издержкам обращения. |

| Торговля (розничная, оптовая) | Затраты на реализацию изготовленной продукции: – представительские затраты, направленные на продвижение товара; – затраты на рекламу; – расходы на содержание складов с готовыми к продаже товарами; – комиссионные сборы; – расходы на транспорт (доставка до места отправки товаров); – расходы на упаковку; – иные похожие расходы. | Если речь идет о производителе (переработчике) сельскохозяйственной продукции, дополнительно к коммерческим расходам относят: – затраты на содержание приемных и заготовительных пунктов (в т.ч. на уход за птицей и скотом в них); – общезаготовительные затраты; – прочие аналогичные затраты. |

Немного теории

Сегодня мы рассматриваем тему, в которой постоянно встречаются термины «затраты и расходы», «группировка по затратам и расходам», «классификация». Как понять где что? Я, когда заглядывал в книги по бухучету, каждый раз ловил себя на мысли, что задаю себе вопрос: «В примерах — это затраты или расходы? Какой термин правильно применить?» Вроде автор употребляет затраты и в следующем предложении уже использует термина расходы. Путаница, да и только.

Давайте мы сейчас еще раз повторим смысл этих терминов, чтобы потом однозначно воспринимать, что мы имеем ввиду, когда говорим их. Хорошо?

Затраты – это обмен денежных ресурсов на что-то другое, что предприятие может хранить и использовать. Например, предприятие купило товары, материалы. Потратило деньги, но не потеряла их, поскольку «деньги превратились в другие ресурсы».

Передача материалов в производство или на хоз.нужды происходит так:

- высчитывается стоимость этих материалов, к примеру, средняя стоимость.

- за счет проводки материалы уменьшаются на 10 счете в высчитанной сумме и количестве

- и эта сумма приходит на счета затрат (20, 23, 25, 26, 44)

- до конца месяца такие накопленные суммы можно смело сказать, что они затраты

Но когда идет процесс закрытия месяца и эти затраты начинают участвовать в подсчете финансового результата — вот тогда они превращаются в понятия расходы, т.е. это затраты, принятые к учету финансового результата для подсчета прибыли, с которой затем берется «Налог на прибыль»

Не все желаемые затраты предприятия можно отнести к расходам. Т.е. не все затраты могут попадать в формулу финансового результата для подсчета прибыли. Разрешение на те или иные виды затрат оговорены в налоговом кодексе (НК РФ).

Давайте рассмотрим затратные счета бухгалтерского учета в следующих видах деятельности:

Как производится списание коммерческих расходов

Предприятиям позволено самостоятельно принимать решение о порядке списания коммерческих расходов (законодательными и нормативными актами правил не утверждено). При этом фирмы обязаны закрепить выбранный ими способ списания в своей учетной политике.

Важно! Для производственных компаний имеются рекомендации по списанию коммерческих расходов, которые приведены в тексте Инструкции по применению Плана счетов.

Производителям продукции рекомендовано списывать затраты по реализации в дебет сч. 90 “Продажи” с/сч. 2 “Себестоимость продаж”. Затраты производственной фирмы на перевозку и упаковку следует распределить между разновидностями отгруженных товаров из соображений самостоятельно отобранного показателя (себестоимость готовой к реализации продукции, объем, вес, количество).

Чтобы рассчитать сумму подлежащих списанию коммерческих затрат, нужно сперва вычислить значение специального коэффициента по приведенной ниже формуле:

Зная значение данного коэффициента, можно перейти к расчету объема коммерческих расходов предприятия, подлежащего списанию:

Пример ведения учета на счете 44

Рассмотрим расходы коммерческих предприятий и порядок их отражения на счетах 44 и 90 на примере. Задано условие: В марте 2015 года фабрика произвела следующие виды расходов:

- по доставке продукции – 240 тыс. р.;

- на хранение товара – 30 тыс. р.;

- заготовительные – 15 тыс. р.;

- погрузочные – 48 тыс. р.

Всего – 333 тыс. рублей. Производственная себестоимость проданной продукции на март составляет 1.1 млн р., а изготовленной — 4.7 млн р. Остатки по счетам 43 и 44 принять равными нулю.

Спишем суммы на коммерческие расходы:

- Дт 90.2 Кт 44 – 288 тыс. (240 тыс. + 48 тыс.) – списаны расходы на погрузку и доставку товаров, полностью относящиеся к реализованной продукции.

- Распределим суммы расходов на упаковочный материал и хранение между проданными товарами и остатками на складе:

- 30 + 15 = 45 тыс. р. – общая сумма расходов;

- 45 × 1100 ÷ 4700 = 10.532 тыс. р. – сумма расходов, приходящихся на себестоимость реализованной продукции;

- Дт 90.2 Кт 44 – 10.532 р. – списана часть коммерческих расходов.

Для целей бухгалтерского учета предприятия имеют право полностью списывать дебетовые суммы счета 44 в счет 90.2, не распределяя при этом расходы между реализованной продукцией и остатках на складе. Но в данных налогового учета необходимо указывать строго те коммерческие расходы, которые связаны с реализованной продукцией.

Коммерческие расходы – это основной показатель рентабельности той или иной производственной или реализационной деятельности, благодаря которому можно провести качественный анализ затрат и доходов.

К списываются коммерческие расходы (строка 2210) в бухгалтерском учете

Разобраться в том, как списать коммерческие расходы, помогут следующие нормативные и законодательные акты:

| Нормативный акт, закон | Область применения |

| Приказ Министерства финансов России от 31 октября 2000 года № 94н | Инструкции к плану счетов бухгалтерского учета |

| Приказ Министерства финансов России от 28 декабря 2001 года № 119н | Утверждение приложения 3 к методическим указаниям. Инструкции по распределению расходов для обычных материально-производственных запасов. |

| Приказ Министерства сельского хозяйства России от 31 января 2003 года №26 | Утверждение приложений 3 и 4 к методическим указаниям. Инструкции по распределению для материально-производственных запасов, которые формируются в сельскохозяйственных компаниях. |

Расходы, накопленные на сч. 44, каждый месяц подлежат списанию в дебет сч. 90. Но по состоянию на конец месяца данный счет может иметь сальдо, имеющее отношение к непроданным готовым изделиям (у производственных компаний) либо оставшимся непроданными товарам (у торговых предприятий). Упомянутое сальдо появляется за счет распределения транспортных и заготовительных затрат, в числе которых расходы на:

- заготовку сельскохозяйственного сырья, птицы и скота (у компаний, занимающихся производством сельскохозяйственной продукции и переработкой);

- транспортировку (у предприятий торговли и у посреднических фирм);

- упаковку и транспортировку (у производителей продукции).

Распределение осуществляется по инструкциям, утвержденным нормативными актами, перечисленными в таблице выше.

Бюджет

Бюджетирование представляет собой современный финансовый инструмент, предназначенный предприятиями для применения реализации определенных целей. Своевременное составление бюджетов и их корректировка являются важной деталью при их формировании для предприятия. При этом также составляется бюджет коммерческих расходов. С его помощью можно определить затраты компании на изучение рынка, рекламу продукции и ее реализацию.

В процессе составления бюджета необходимо учитывать тот факт, что его сумма учитывается с НДС без амортизации средств. В отношении коммерческих расходов его составляют по месяцам. Если необходимо, данный бюджет можно разбить по дням. План-график требуется составлять ежедневно.

Как отражаются коммерческие расходы (строка 2210) в отчете о финансовых результатах

Коммерческие расходы торговых и производственных компаний, которые были отражены на счете 90, подлежат учету в совокупной сумме себестоимости продаж. Такие затраты должны быть отражены в строке 2210 “Коммерческие расходы” в отчете о финансовых результатах.

Бывает и так, что предприятие не использует счет 44. Такое возможно только в том случае, если собираемые на счете затраты не имеют составляющей, подлежащей обязательному распределению. Если фирма не использует сч. 44, коммерческие расходы, как правило, отражаются на счете 26, закрывающийся 2 способами:

- Через списание общего объема затрат, накопленных компанией на счете 26, непосредственно в дебет счета 90 (тогда коммерческие расходы попадают в строку 2220 “Управленческие расходы”).

- Путем включения в себестоимость готовых товаров методом распределения расходов, собранных фирмой на счете 26 (тогда расходы включаются в сумму строки 2120 “Себестоимость продаж” в процессе списания себестоимости реализованных товаров).

Расходы на доставку продукции

Сложность учета транспортных расходов заключается в том, что необходимо внимательно следить за условиями договора поставки. Существует понятие франко-места, которым характеризуют пункт доставки товара, производимой за счет продавца. Чаще всего компании применяют 4 вида транспортировки:

- самовывоз (или франко-склад продавца) – расходы за доставку ложатся на плечи покупателя;

- франко-вагон места отправления – затраты распределены между покупателем и заказчиком;

- франко-склад заказчика – стоимость доставки полностью оплачивает поставщик;

- франко-вагон места назначения – расходы взимаются частично как с заказчика, так и с продавца.

Возможно применение и других условий оплаты транспортных услуг, предусмотренных договором. Стоит запомнить, что к части коммерческих расходов можно отнести лишь те суммы, которые уплачиваются полностью за счет предприятия. Если планируется возмещение затрат покупателем, то они не участвуют в формировании себестоимости и учитываются на счете 62.

Пример заполнения строки 2210 “Коммерческие расходы”

Рассмотрим на примере, как заполняется строка 2210 Отчета о финансовых результатах:

| Показатели по с/сч 90-2 сч. 90 в корреспонденции со сч. 44 (рубли) | ||||

| Оборот за отчетный период (2014 год) | Сумма | |||

| 1 | 2 | |||

| 1. По Дт с/сч 90-2 в корреспонденции со сч. 44 | 735 555 | |||

| Фрагмент отчета о финансовых результатах за 2013 год | ||||

| Пояснения | Наименование показателя | Код 3 | За 2013 год | За 2012 год |

| 1 | 2 | 3 | 4 | 5 |

| Коммерческие расходы | 2210 | (1021) | (734) | |

Коммерческие расходы за отчетный период составили 735 555 рублей.

| Фрагмент отчета о финансовых результатах за 2013 год | ||||

| Пояснения | Наименование показателя | Код 3 | За 2014 год | За 2012 год |

| 1 | 2 | 3 | 4 | 5 |

| Коммерческие расходы | 2210 | (860) | (1021) | |

Оказание услуг

Здесь используются в основном два счета затрат – это 26 и 91.2.

Причем 26 счет в течении месяца накапливает затраты, которые затем уйдут на 90 счет, но уже как расходы. Когда 26 счет закрывается(переносится) на 90 счет – называется методом директ-костинг.

А 91.2. счет – это сразу уже расходы, поскольку он сам уже является формулой финансового результата. Из предыдущих статей мы уже знаем, что на 91.2 счет попадают такие основные расходы предприятия, как услуги банка за обслуживание расчетного счета, проценты по кредиту.

На 26 счет при услугах попадают все остальные затраты: зарплата сотрудников, аренда помещений, канцелярия, услуги Интернет, связь, налоги с заработной платы, амортизация основных средств. Т.е. в основном все, что относится к текущей деятельности. Давайте посмотрим на 26 счет, посмотрим на его характеристики.

Пример отражения коммерческих расходов в бухгалтерском учете

Известна следующая информация о предприятии, основной деятельностью которого является розничная торговля продуктами питания и хозяйственными товарами:

| Статья коммерческих расходов | Сумма (руб.) |

| Амортизационные отчисления (основные средства) | 41 000 |

| Заработная плата работников, страховые взносы в фонды | 233 000 |

| Расходы на оплату консультационных, юридических услуг | 321 000 (включая НДС 44 000 р.) |

| Расходы на доставку товаров на транспорте (подлежат учету в составе издержек обращения, согласно бухгалтерской учетной политике) | 987 000 (включая НДС 135 317 р.) |

| Арендные платежи за торговые залы, складские помещения и площади общехозяйственного назначения | 625 000 (включая НДС 85 687 р.) |

| Общие расходы предприятия за отчетный период | 3 125 000 (включая НДС 428 437 р.) |

Перечисленные расходы бухгалтер предприятия отразит следующими записями:

| Запись бухгалтерского учета | Сумма (руб.) | ДЕБЕТ | КРЕДИТ |

| Учтен “входной” НДС по арендным затратам | 85 687 | 19 | 60 |

| Учтены затраты по оплате аренды | 539 313 (625 000 – 85 687) | 44 | 60 |

| Принят к вычету “входной” НДС по арендным издержкам | 85 687 | 68 | 19 |

| Учтен “входной” НДС по расходам на транспортировку | 135 317 | 19 | 60 |

| Учтены затраты на транспортировку товаров | 851 683 (987 000 – 135 317) | 44 | 60 |

| Принят к вычету “входной” НДС по расходам на перевозку | 135 317 | 68 | 19 |

| Учтен “входной” НДС по расходам на консультации и услуги юристов | 44 000 | 19 | 60 |

| Учтены расходы на оплату консультаций и услуг юристов | 277 000 (321 000 – 44 000) | 44 | 60 |

| Принят к вычету “входной” НДС по расходам на консультации специалистов и юристов | 44 000 | 68 | 19 |

| Начислена заработная плата работников и страховые платежи по оплате труда | 233 000 | 44 | 69, 70 |

| Начислена амортизация по объектам основных средств | 41 000 | 44 | 02 |

| Итого издержек обращения по состоянию на конец отчетного периода | 1 941 996 (539 313 + 851 683 + 277 000 + 233 000 + 41 000) | ||

Если такие расходы бухгалтер спишет в отчетном периоде на счет 90 “Продажи” по учету выручки, затраты следует отразить по стр. 2210 “Коммерческие расходы”. Далее в строке 1210 “Запасы” (подраздел “Незавершенное производство”) нужно указать сумму затрат, которые не были списаны.

Что относится к управленческим затратам?

К управленческим расходам относятся суммы, формируемые на счете 26 и связанные с содержанием общего имущества фирмы и организацией ее деятельности. Отличительный признак таких расходов — они не связаны напрямую с производством, оказанием услуг или торговлей. Примером управленческих расходов могут служить траты:

- на охрану;

- оплату интернета, услуг ЖКХ и связи;

- представительские расходы;

- зарплату бухгалтеров, юристов, кадровиков и прочего административно-управленческого персонала;

- охрану труда и семинары для работников;

- канцелярские принадлежности.

Управленческие расходы могут быть включены в себестоимость по мере продажи произведенной продукции. Тогда бухгалтер должен списать их проводкой по дебету счета 20 (23 или 29) и кредиту счета 26.

Второй способ учета управленческих расходов — отнести их в полной сумме в себестоимость того отчетного периода, в котором они возникли. Бухгалтер сделает в таком случае проводку Дт 90 Кт 26.

Выбранный порядок учета управленческих расходов должен быть указан в учетной политике компании (п. 20 ПБУ 10/99).

Алгоритм учета затрат зависит от вида деятельности компании и каждый налогоплательщик утверждает выбранный вариант под собственные нужды. Как правильно зафиксировать затраты в учетной политике, узнайте с помощью советов от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Подробнее о счете 26 узнайте из публикации «Счет 26 в бухгалтерском учете (нюансы)».

Ответы на часто задаваемые вопросы про коммерческие расходы (строка 2210)

Вопрос: С какой целью производственные компании должны распределять расходы на транспортировку и упаковку между видами отгруженной продукции при частичном списании данных затрат?

Ответ: Действительно, производителям нужно поступать именно таким образом, поскольку не вся продукция, что была отгружена покупателям, в итоге продастся. Зависит это от того, что именно сказано в договоре между продавцом и покупателем:

- если это договор поставки, продукция не считается проданной, пока покупатель не выполнит в полной мере условия соглашения;

- если это товарообменный договор, продукция не признается проданной, пока покупателем не будет осуществлена встречная отгрузка товара.

Прочие доходы

Прочие доходы (Other Revenue) — это любые доходы компании, кроме выручки:

- арендная плата (для арендодателя);

- дивиденды;

- доходы от продажи основных средств;

- проценты по депозитам;

- подарки.

Момент признания и оценка суммы прочих доходов определяются так же, как и у выручки. Исключение — подарки. Дебиторская задолженность при дарении не возникает, поэтому доход определяется по рыночной стоимости подаренного актива.

Разделение доходов на выручку и прочие доходы зависит от того, чем занимается компания. Для магазина арендная плата — прочий доход, а для лизинговой компании — выручка. Начисленные дивиденды будут выручкой для квалифицированного инвестора, но прочим доходом для завода. И только подарки квалифицируются как выручка разве что у профессиональной содержанки.

Торговля

Бухгалтерский счет 91.2 счета, иногда и 26, также присутствуют в торговле. Все же, основным бухгалтерским счетом затрат в торговле является 44 счет «Расходы на продажу». Посмотрите на его характеристики.

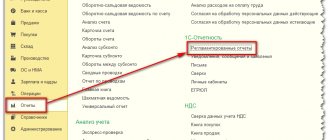

план счетов из программы 1С Бухгалтерия 7.7

план счетов из программы 1С Бухгалтерия 8

Мы видим, что счет аналитический: имеются субсчета и субконто. Счет полностью активный, поэтому накопление затрат пойдет по дебету, а списание по кредиту счета.

Как работает 44 счет

Для начала запомним, что на 44 относятся те затраты, что приходятся на процесс торговли. Если же фирма занимается только торговлей, то в учете у нее будет 44 и 91.2 счета затрат. Самые распространенные статьи расходов торговых фирм – это заработная плата продавцов и налоги с нее, аренда, коммунальные платежи и все другое, что связано с местом торговли. Починили электропроводку в магазине (оказали нам услугу) – тоже пойдет на 44 счет. Если есть выделенный бухгалтер, ответственный за работу торговой точки, то вся его заработная плата и налоги с нее пойдут на 44 счет.

Если фирма, помимо торговли, еще оказывает услуги, или имеется производство, тогда заработная плата главного бухгалтера, руководителя, шофера руководителя, аренда и электроэнергия в главном офисе и т.д. – все это пойдет на 26 счет. Уловили смысл?

Особые виды затрат. В торгующих организациях есть особые виды затрат: транспортные и коммерческие расходы на продажу. Что же в них интересного? Давайте разберемся.

Транспортные расходы Покупая товар, каждая фирма была бы рада, если бы поставщик по той же самой цене, что продал нам товар, еще и доставил бы нам в склад. Но этого не происходит. Всегда есть дополнительные затраты у нашей фирмы на доставку товара до своего склада. И чем дальше поставщик, тем накладные расходы (транспортные) все больше.

В итоге, мы имеем привезенный товар по цене покупки и некоторую стоимость за доставку (стоимость транспортных расходов). Теперь у нас стоит дилемма: как оформить эти транспортные расходы? Нам разрешается два способа:

Первый способ. Взять сумму транспортных, высчитать пропорцию и раскидать сумму доставки на каждый купленный товар. Все это оформить проводкой на 41 счет. В этом случае, цена купленного товара на складе фирмы и в отчетах будет максимально точная.

И когда этот товар будет продаваться, то в формулу финансового результата уйдет максимально точная покупная стоимость. Та часть товара, что останется не проданной, будет хранить в себе и часть транспортных, согласны? Иными словами, лишние транспортные затраты не попадут в формулу финансового результата.

Второй способ. Купленный товар на 41 счет, а транспортные расходы на 44 счет. Тогда в момент «закрытия месяца» 44 закроется весь на 90 счет. Получится, что транспортные попали в формулу, а товар не продался весь или вообще не продавался. Иными словами мы необоснованно увеличили расходы, а это нельзя.

В таком случае, транспортные расходы на 44 счете будут на 90 уходить только в той части, в которой были проданы товары, т.е. пропорционально проданным товарам. В итоге, имеющиеся у нашего предприятия транспортные расходы, при закрытии 44 счета уйдут не все на 90,согласны? Останутся суммы транспортных расходов, т.е. 44 счет закроется не весь – будет с остатком.

Коммерческие расходы К ним относятся затраты, способствующие продвижению и продаже товаров. Самые распространенные — это упаковка, реклама, маркетинговые действия.

Производство

Как вы заметили, мы идем по нарастающей. Производство объединяет в себе и 26 счет, и 44 счет и 91.2 счет. К тому же имеет и свои основные счета учета – 20, 23, 25, 26, 28.

91.2 и 44 счета работают одинаково, как и у предыдущих видов деятельности. А вот 20-ые счета работают особым образом. Давайте сейчас расскажу очень кратко.

Основные бухгалтерские счета в производстве: 20, 25, 26

Про 26 счет мы можем сказать, что он собирает расходы всего предприятия типа управление, администрация. Т.е. все расходы, которые нельзя отнести ни к торговле (44 счет), ни к производству (20, 23, 25, 28). Иными словами, 26 счет – это учет административных расходов на весь бизнес.

20 счет – это счет учета самого производства продукции, но… 23 и 25 это ведь тоже счета, участвующие в производстве продукции. В чем разница? А в том, что 20 счет сначала собирает на себя только те затраты, что можно напрямую отнести к конкретному виду продукции.

25 счет собирает те затраты, которые нельзя точно отнести к конкретной производимой продукции, можно только к цеху. Без примера здесь не обойтись.

Возьмем один цех, один станок, один вид продукции, неважно сколько сотрудников. Пусть работают по очереди, посменно, как хотят. Что такое производство продукции (упростим) – это себестоимость сырья, зарплата сотрудников, налоги с заработной платы, электроэнергия для станка, амортизация станка, амортизация или аренда цеха. При нашем условии все понесенные затраты сразу попадают на этот один конкретный вид продукции.

Усложним производство, приближая его к реальному. Цех все еще один, станок один, продукции два вида, сотрудников 4. Два человека производят продукцию, один сторож, один – поддерживает чистоту в помещении.

Ну и как теперь можно точно определить Затраты электроэнергии, амортизации станка, амортизации (аренды) здания, зарплаты сторожа и технического персонала, налоги с заработной платы НА конкретный вид производимой продукции?