Правительство России внесло поправки в документ, регламентирующий проведение внеплановых проверок малого и среднего бизнеса (МСП). Теперь внезапно прийти с проверкой представители контрольных и надзорных органов, включая ФНС, могут только в очень ограниченном количестве случаев. Разбираем, какие внесены изменения в мораторий на проверки 2021 (постановление Правительства РФ от 13.06.2020 № 862).

Также смотрите:

- Особенности производственного календаря 2021 в связи с коронавирусом и нерабочими днями

- Что со сроками камеральных проверок из-за коронавируса: позиция ФНС

Постановление Правительства РФ от 13.06.2020 № 862

Полный мораторий на проведение налоговых проверок заканчивается 30.06.2020.

Подробнее об этом и других изменениях с 01.07.2020 читайте в нашей статье «Памятка бухгалтеру: какие нововведения и изменения с 1 июля 2021 года».

Мораторий на плановые проверки МСП (малого и среднего бизнеса) завершит своё действие 31.12.2020 (согласно Федеральному закону от 25.12.2018 № 480-ФЗ). При этом осталась возможность проведения внеплановых проверок – при наличии соответствующих обстоятельств.

Но законодатели продолжают учитывать последствия коронавирусных мероприятий и ограничений и продолжают уделять внимание тому, чтобы немного облегчить жизнь малому и среднему бизнесу.

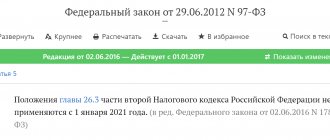

Новое постановление от 13 июня 2021 № 862 внесло изменения в действующий порядок проведения внеплановых налоговых проверок, приведенный в постановлении Правительства РФ от 03.04.2020 № 438 «Об особенностях осуществления в 2021 году государственного контроля (надзора), муниципального контроля».

Постановление № 862 сильно ограничивает возможность провести в 2021 году внеплановую проверку предприятия или ИП, относящегося к МСП.

О том, кого и как включат в план проверок в 2021 году читайте в Дзен Бухгуру.

Освобождение не действует на проверки налоговой, ПФР и ФСС

Закон не распространяется на налоговый контроль и контроль за страховыми взносами. Поэтому налоговая и фонды как и прежде будут проверять ваши отчёты, а при необходимости устраивать выездную проверку с исследованием всех документов и осмотром помещений.

Освобождение касается только плановых проверок, которые раз в 3 года проводят Роспотребнадзор, МЧС, трудовая инспекция и другие. Главная цель таких проверок — убедиться, что в своей деятельности вы соблюдаете все требования: помещение кафе соответствует всем санитарно-техническим правилам, в салоне красоты достаточное количество инструментов, в магазине соблюдается температурный режим хранения продуктов и остальное множество других.

Плановые проверки устраивают только по видам деятельности, о начале которых нужно подавать уведомление. Такие виды деятельности перечислены в Постановлении Правительства. В основном это те, что связаны с жизнью и здоровьем людей.

Сдавайте отчётность в три клика

Эльба поможет вам работать без бухгалтера. Она подготовит отчёты, посчитает налоги и не потребует от вас специальных знаний.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Кого все-таки можно проверять

Согласно поправкам, внесенным Постановлением № 862, явиться с проверкой в 2021 году инспекторы могут в следующих случаях:

- Если компания или ИП сами об том попросят. Например, ранее прошла проверка и было выдано предписание об устранении нарушений. И затем компании или ИП понадобилось подтверждение, что предписание выполнено. Для начала такой проверки проверяемым должно быть подано ходатайство о ее проведении.

- Некоммерческая или религиозная организация заподозрена в экстремизме (основания для проведения проверки установлены подп. , и п. 4.2 ст. 32 Федерального закона «О некоммерческих организациях» и абз. 3 п. 5 ст. 25 Федерального закона «О свободе совести и о религиозных объединениях» соответственно).

ОБРАТИТЕ ВНИМАНИЕ!

Для таких проверок необходимо согласование органом прокуратуры.

- Допустима внеплановая проверка организации, если есть основания считать ее нарушившей государственную тайну (абз. 3 ч. 4 ст. 30.1 Закона РФ «О государственной тайне»).

Все прочие случаи инициирования проверок, включая налоговиков, приостановлены до 31.12.2020.

ВАЖНО!

Проведение проверки вопреки перечисленным изменениям – грубое нарушение требований законодательства о государственном контроле и влечет недействительность результатов проверки в соответствии с ч. 1 ст. 20 Федерального закона «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципальных контроля».

Для некоторых плановые проверки останутся

Совсем всех избавить от проверок законодатели не рискнули.

Как и прежде в список проверок будут включать:

- Тех, у кого деятельность в сфере здравоохранения, образования и социальной сфере. Список таких видов деятельности утверждён Постановлением Правительства.

- Тех, у кого была административная ответственность за грубое нарушение, административное приостановление деятельности, приостановление или аннулирование лицензии. И с даты такой проверки прошло менее 3 лет.

- Тех, у кого супер-опасная деятельность (ст. 26.2 закона №294).

Сроки проведения проверки трудовой инспекции

Согласно ст. 353 Трудового кодекса РФ федеральный государственный надзор за соблюдением трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, осуществляется федеральной инспекцией труда в порядке, установленном Постановлением Правительства от 01.09.2012 № 875.

Однако действующим трудовым законодательством также не установлены особенности в части срока проведения проверок в отношении медицинских и (или) фармацевтических организаций.

Правила исчисления срока

Необходимо обратить внимание, что сроки проведения проверок исчисляются в рабочих днях. В рабочие дни не включаются выходные и нерабочие праздничные дни, официально установленные действующим законодательством.

Действующее законодательство устанавливает максимальную продолжительность проведения проверки — 20 рабочих дней. На практике срок проверки может составлять менее 20 дней, в приказе (распоряжении) о проведении проверки указывается конкретное количество рабочих дней, в течение которых будет проводиться проверка и превысить которое должностные лица органа контроля не имеют право.

На кого распространяется действие моратория

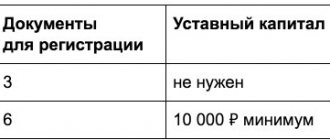

Освобождение от налоговых проверок коснется малого бизнеса. К ним относится ряд бизнесменов, у которых наличествуют следующие признаки:

- Величина выручки от реализации;

- Участие (доля) иных фирм в компании;

- Численность персонала, который трудится у бизнесмена.

В отношении закона о моратории ключевой показатель выручка микропредприятий. На сегодняшний день она составляет 120 млн. рублей. То есть, с 2015 года годовая выручка микро фирмы не пересекает данный предел. И в данном случае, в течение трех лет норматив №246 ФЗ (до конца 2021 года) запрещает органам госконтроля (роспотребнадзор, трудовая комиссия, пожарная инспекция, миграционные службы) планово проверять бизнесменов. Период и виды государственных служб, которые не могут осуществлять плановые проверки предпринимателей и компаний имеет свои особенности. Мораторий не носит абсолютно исключающий характер. А именно, нормативом закона от 26.12.2008 года № 294 ФЗ предусмотрены исключения.

Сохраняет право на все виды проверок налоговая структура. Кроме того у фирмы не должно быть налоговых нарушений, зафиксированных инспекторами:

- Приостановка экономической деятельности;

- Аннулирование лицензий на отдельные виды хозяйствования;

- Иных административных взысканий.

Если данные нарушения имели место в истории предприятия, то налоговых инспекторов им не избежать.

Какие проверки отменяет мораторий

Мораторий распространяется далеко не на все проверки. Речь идет исключительно об отмене плановых проверок для малого бизнеса — выездных или документальных.

В прежнем режиме продолжат осуществляться:

- Любые внеплановые проверки по заявлению жалоб на работу организации или после аварий и чрезвычайных происшествий.

- Налоговые проверки взносов во внебюджетные государственные фонды. Прокурорские, страховые, таможенные, валютные проверки и ряд других, не подчиняющихся Закону N 294-ФЗ.

- Контроль объектов I и II классов опасности по нормам промышленной, пожарной, экологической, радиационной техники безопасности.

Как подтвердить принадлежность к малому бизнесу

Для этого вам необходимо получить выписку из Единого реестра малого и среднего предпринимательства. Сделать это можно следующим образом:

- зайдите на официальный сайт;

- введите регистрационные данные;

- распечатайте готовый документ.

Так как на выписке уже имеется усиленная электронная подпись, каких-либо дополнительных заверений не требуется.

ВАЖНО! По указанию ФНС России от 8 августа 2021 г. № ГД-4-14/[email protected] местные налоговые инспекции не уполномочены выдавать справки о принадлежности юридического лица к субъектам малого и среднего предпринимательства.

Если вы полагаете, что ваша компания относится по всем критериям к числу субъектов малого или среднего предпринимательства, но не нашли ее в Едином реестре на сайте ФНС РФ, можно самостоятельно подать заявку.

Налоговая инспекция в таком случае проведет анализ предоставленной информации и при положительном решении внесет юридическое лицо в Единый реестр вручную. Также на сайте можно исправить некорректные данные или внести дополнительные сведения о своей компании (сообщить о заключении новых контрактов, участии в программах партнерства, перечислить продукцию и дополнить контактные данные). Кроме этого можно подать заявление на исключения из списка. С документом вы можете ознакомиться по ссылке.

Ключевые риски в случае налоговой проверки

В отношении работы ФНС следует помнить о том, что под ее контроль попадают страховые взносы, направленные на пенсионное, медицинское, социальное страхование. В этой части начисления, а также своевременная уплата налогов контролируется ежемесячно.

Кроме того, кардинальные изменения в отчетности по формированию сведений о налоге с доходов физических лиц привели к тому, что ФНС отслеживает сроки исполнения обязательств налоговых агентов. В случае нарушений (опоздание с оплатой налогов, сдачей декларации) к фирмам применяются жесткие санкции. За каждое нарушение предусмотрен штраф 20% от суммы недоплаты. Если отчет сдан позже установленного срока, то минимальный штраф в размере 1000 рублей это не предел. За опоздание служащие ФНС наделены правом приостановить работу компании, заблокировать расчетные счета. В отношении отчетов по доходам физических лиц (6-НДФЛ) ФНС ведет камеральные проверки микрофирм и ИП, имеющих сотрудников.

В части проверки налога на добавленную стоимость ужесточение контроля посредством изменений законодательства в отношении экспортного НДС произошли уже в октябре 2021 года.

Важно! Кроме штрафов, за каждый день опоздания поступления налогов в бюджет взимается пени.

Распространенные вопросы

Вопрос 1: Компания предоставила декларацию более трех месяцев назад. Инспектор ФНС прислал запрос на предоставление документов для проведения камеральной проверки. Законно ли это требование?

Налоговым нормативом, упомянутым п. 2 ст. 88НК предусмотрен срок проведения камеральной проверки КНП три месяца с момента предоставления соответствующего отчета (декларации). Действия в рамках проверки осуществляются по документам, которые инспекторы получают от налогоплательщика. Дополнительно в п. 6 ст. 101НК фискалы наделены правом запросить в ходе КНП любые документы для выявления нарушений, либо завершения самой проверки и составления итоговых результатов.

Вопрос 2: Что предпринять бухгалтеру компании, у которого сотрудники ФНС запросили оригиналы по факту проведения проверки?

Законное требование налоговиков о предоставлении документации установлено порядком п. 2 ст. 93НК, где говорится, что фирма должна подготовить и передать в распоряжение ФНС заверенные копии всех документов.

Итоги

Мораторий на налоговые проверки государство вводить не торопится, поэтому в интересах любого коммерсанта – всегда быть готовым к приходу контролеров. Чтобы не сомневаться в правильности расчета своих налоговых обязательств, нужно подобрать квалифицированный персонал, наладить внутренний контроль, грамотный документооборот, а также проявлять осмотрительность при выборе контрагентов.

Источники:

- Налоговый кодекс РФ

- закон о бухучете от 06.12.2011 № 402-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Общий срок проведения проверок

В отношении медицинских и (или) фармацевтических организаций могут проводиться плановые и внеплановые проверки, в документарной или выездной формах. Срок проведения каждой из форм проверок не может превышать 20 рабочих дней.

Срок проведения проверок в отношении медицинской (фармацевтической) организации, осуществляющей свою деятельность на территориях нескольких субъектов Российской Федерации, устанавливается отдельно по каждому филиалу, представительству, обособленному структурному подразделению юридического лица, при этом общий срок проведения проверки не может превышать 60 рабочих дней.

Ужесточение внеплановых проверок

В случае, если остались сомнения предпринимателей в отношении того, нагрянет ли проверка, стоит провести ряд некоторых мероприятий в компании. Это может быть:

- Ревизия контрагентов на предмет надежности;

- Тестирование и переквалификация бухгалтерского и кадрового персонала;

- Свериться с бюджетом на выявление задолженности по налогам и сборам;

- Осуществить инвентаризацию ТМЦ, первичной документации по отдельным сделкам.

В частности, главный бухгалтер может составить инструкцию, содержащую порядок принятия к учету первички (счетов-фактур, товарных и транспортных документов), а также способ их проверки. Обратить внимание штатных бухгалтеров на обязательные реквизиты: ИНН контрагента, адрес фирмы поставщика, ставки налогов или акцизов (правильно ли подсчитаны), подписи и расшифровки ФИО ответственных лиц.

Не помешает ознакомиться с всероссийским реестром проверок на сайте: https://proverki.gov.ru. Если компания считает, что попала в поле зрения проверяющих без оснований, то об этом следует сообщить проверяющим службам, уведомить об обстоятельствах письменно. Ответ на заявление приходит фирмам в течение 13 дней. В случае положительного решения компания будет исключена из реестра обязательных проверок.