В «1С:Бухгалтерии 8» (ред. 3.0), начиная с версии 3.0.41 поддерживается учет операций с кредитами и займами. Теперь программа автоматически определяет счета учета полученных и возвращенных займов и кредитов, выданных и возвращенных займов, а также счета учета уплаченных процентов по кредитам и займам.

Напоминаем, что сторонами договора займа могут быть любые юридические и физические лица, поэтому наша собственная организация может как получать займы от контрагентов, так и выдавать займы любым контрагентам. Что касается кредита, то предоставить его имеет право только банк или другая кредитная организация, у которой есть соответствующая лицензия Банка России на совершение таких операций. Кредиты и займы подразделяются на краткосрочные и долгосрочные в зависимости от срока действия договора.

Планом счетов, утв. приказом Минфина от 31.10.2000 № 94н и включенным во все конфигурации «1С:Бухгалтерии 8», для учета полученных кредитов и займов предназначены счета:

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам».

Полученные кредиты, займы, и начисленные проценты по кредитам и займам, учитываются на разных субсчетах счетов 66 и 67. Кредит или заем может быть получен как в рублях, так и в иной валюте, соответственно, в иностранной валюте могут начисляться и проценты. Кредиты, займы и проценты по договорам, выраженным в иностранной валюте, также учитываются обособленно на отдельных субсчетах счетов 66 и 67.

Выданные нами другим контрагентам займы учитываются на счете 58.03.

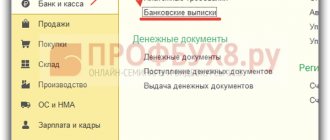

Таким образом, возможное количество вариантов учета операций с кредитами и займами предполагает использование более чем шестнадцати счетов второго порядка. Теперь перед бухгалтером больше не стоит задача выбора правильного субсчета. Счета учета по операциям с кредитами и займами автоматически определяются программой в следующих документах:

- Поступление на расчетный счет;

- Поступление наличных;

- Списание с расчетного счета;

- Выдача наличных;

- Платежное поручение.

Условия, влияющие на порядок учета займа

Заем — это передача денежных средств (или иных средств платежа) в долг, происходящая между физлицами или юрлицами, а также между юрлицом и физлицом. В этой процедуре никогда не участвует кредитная организация, поскольку операции с ее участием, несмотря на тот же характер взаимоотношений, носят иные названия: кредит и вклад (для физлица) или депозит (для юрлица).

Бухгалтерские проводки возникают только у юрлиц, которые могут как брать средства в долг у юридических или физических лиц, так и давать их этим же субъектам, но характер бухгалтерских записей не зависит от того, с кем именно (юридическим или физическим лицом) заключен договор заимствования. Вместе с тем есть моменты, влияющие на применяемую в этих записях корреспонденцию счетов.

Для организации, дающей в долг, имеет значение:

- процентным или беспроцентным является заем;

- к числу каких видов деятельности (обычных или прочих) относится для нее этот процесс.

Для получателя средств важно:

- на какой срок они взяты: меньше или больше года;

- вкладываются ли заемные средства в создание инвестиционного актива.

Каждое из указанных условий повлияет на выбор корреспонденции счетов в записи операций, выполняемых в связи с займом.

Подборку форм для оформления договора займа в различных ситуациях вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Выдача займа сотруднику через банк.

Следующим шагом будет выдача денежных средств сотруднику. Как мы уже оговорились выдача займа будет производиться через банк! Сумма выдачи 150.000 рублей. Вид операции: Выдача займа.

В оборотно-сальдовой ведомости по счету

73.01 можно посмотреть сумму займа.

Документ списания с расчетного счета формируется проводки Дебет 73.01 Кредит 51

Проценты по займу выданному — проводки

Выдаваемые в долг средства при условии начисления на них процентов у передающей стороны всегда учитываются в составе финвложений, т. е. на счете 58. Выдача фиксируется проводкой Дт 58 Кт 51 (50, 52).

ВАЖНО! Беспроцентный заем на счете 58 показан не будет, поскольку он не отвечает самой идее финвложений (приносить доход). Его сумму следует показать на счете 76 (Дт 76 Кт 51 (50, 52)).

В то же время в проводках по начислению процентов по займу выданному будет задействован иной счет — 76. Его применение приведет к появлению проводки — начислены проценты по выданному займу — с корреспонденцией Дт 76 Кт 91 (90). Выбор счета в кредитовой части этой записи определит, к числу каких видов деятельности для займодавца относится выдача займа: прочих (тогда будет использован счет 91) или обычных (в этом случае задействуется счет 90).

Расчет процентов организациями осуществляется ежемесячно на последнюю дату этого периода (пп. 12, 16 ПБУ 9/99, утвержденного приказом Минфина России от 06.05.1999 № 32н).

Обложению НДС ни сама сумма займа, ни проценты по нему не подлежат (подп. 15 п. 3 ст. 149 НК РФ), т. е. проводок в части этого налога по дебету счета 91 (90) не возникнет. Если с выдачей займа у займодавца связаны какие-либо затраты (например, плата банку за услуги по переводу средств), то в периоде их осуществления они попадут в дебет счета 91 (90).

Поступление платежей по процентам выразится проводкой Дт 51 (50, 52) Кт 76.

Предоставление займов другим компаниям и их отражение в 1С: Бухгалтерии предприятия 8

Опубликовано 12.08.2018 14:38 В этой статье мы рассмотрим варианты финансовых вложений организации, а именно займы, выданные другим компаниям: денежный (процентный) и неденежный (товар, материалы), а также отражение данных операций в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Денежный заём

Заключаем письменный договор с отражением условий (суммы займа, процента за пользование займом, срока займа). О том, как составить платежный календарь к договору мы рассказывали в статье Займы сотрудникам в 1С: Бухгалтерии предприятия 8 Выплату процентов можно установить периодическую или по окончанию срока займа. При этом нужно помнить, что финансовые вложения – это всегда риски (риск неплатежеспособности, банкротства заемщика и др.). В договоре рекомендуем предусмотреть штрафные санкции за нарушение условий. Чем меньше общих формулировок, чем больше конструктива – тем лучше для всех.

Учет выданных процентных займов ведется на счете 58.03 «Предоставленные займы». Операция по выдаче займа (Д-т сч.58.03 – К-т сч.51) не облагается НДС т.к. к заемщику не переходит право собственности на предмет займа (п.п.15 п.3 статьи 149 НК РФ). Выдача займа не признается расходом организации для целей налогообложения.

Проценты по денежному займу отражаются на счете 76.09 «Прочие расчеты с разными дебиторами и кредиторами». При ОСНО (метод начисления) проценты по займу отражаются в учете ежемесячно на последнее число месяца, независимо от даты их выплаты. При УСНО (кассовый метод) проценты по займу отражаются на дату их получения от заемщика. В этот момент в целях налогообложения возникает внереализационный доход (п.6 статьи 250 НК РФ).

По сути, проценты за пользование займом – это стоимость услуг за предоставление займа; они не облагаются НДС, как и сумма основного долга. В декларации по НДС справочно начисленные проценты отражаются в разделе 5 (код 10100292).

Важно: «Входной» НДС по затратам, связанным с выдачей займа, не принимается к вычету, он включается в состав прочих расходов организации. Если доля операций по выданным займам в выручке составляет менее 5%, то организация может весь «входной» НДС принимать к вычету, закрепив это в учетной политике.

Рассмотрим отражение операций в 1С: Бухгалтерии предприятия 8 редакции 3.0.

Начисление процентов по займу на последнее число месяца включается в прочие доходы (БУ) и внереализационные доходы (НУ) ежемесячно, независимо от последующих событий по исполнению договора. Таким событием может быть прощение долга заемщику.

Раздел «Операции» — «Бухгалтерский учет» — «Операции, введенные вручную»:

Если заемщиком не выполняются условия договора, займодателем начисляются штрафные санкции (пени, штрафы). Дата отражения штрафных санкций – дата признания заемщиком (оплата, письменное согласие) штрафных санкций или дата вступления в силу решения суда (при ОСНО) и дата уплаты штрафных санкций (при УСНО).

Важно: Штрафные санкции за ненадлежащее исполнение условий договора не облагаются НДС т.к. не связаны с оплатой реализованных товаров и не перечислены в статье 162 НК РФ.

Также отражаем документом «Операции, введенные вручную»:

Рассмотрим вариант, когда сторонами оформлено соглашение о прощении долга.

Прощение основного долга не учитывается у займодавца в расходах при налогообложении прибыли (не устанавливаем галочку) (п.12 статьи 270 НК РФ).

Проценты по займу в бухгалтерском учете списываются в расходы (дебет счета 91.02), но не принимаются для целей налогового учета. Дата списания прощенных процентов – дата соглашения о прощении долга.

Формируем Анализ субконто «Контрагенты» (заемщик).

Как видно на рисунке, стороны договорились о прощении и суммы займа, и суммы процентов. Договоренность зафиксирована письменным соглашением о прощении долга, расчеты по займу закрыты.

Рассмотрим неденежный заём (товар, материалы).

В хозяйственной деятельности организации могут оказывать друг другу помощь товарами и материалами с оплатой за оказанные услуги. Особенность заключаемого договора займа в данном случае в том, что в нем должны быть точно указаны количественные, сортовые и другие характеристики передаваемого товара или материалов т.к. в последующем точно такой товар или материал должен быть возвращен. Кроме того, в договоре указывается процентная ставка (годовых) за предоставление займа.

Право собственности на товары (материалы) в этом случае переходит к организации-заемщику, а следовательно облагается НДС (п.п1 п.1 статьи 146 НК РФ) и отражается в бухгалтерском учете, как реализация на дату отгрузки.

Рассмотрим пример с неденежным займом материалами (сырьем).

Бухгалтерские проводки в этом случае будут такими:

Выдача займа в составе расходов для целей налогообложения не признается.

Важно: При возврате неденежного займа основной долг должен быть возвращен тем же товаром (материалами), при этом, если закупочная цена на этот товар будет отличаться от первоначальной цены, разница не будет учитываться в целях налогообложения прибыли. Заемщик составляет документ реализации товара (материалов) по первоначальным ценам и начисляет НДС.

Бухгалтерские проводки будут такими:

После оформления и проведения возврата неденежного (товаром, материалами) займа формируем Анализ счета 58.03.

Таким образом, НДС, начисленный заимодателем к уплате в бюджет при выдаче неденежного займа, принимается к вычету при возврате займа. Но бывает и по-другому.

После возврата займа от заемщика на УСНО займодатель теряет НДС т.к. «упрощенцы» не выставляют счета-фактуры. Это нужно учитывать при заключении договора. Возможно, этот убыток компенсируется дальнейшим плодотворным сотрудничеством. В любом случае, «когда вы делаете добро другим, вы в первую очередь делаете добро себе». (Б.Франклин)

Начисление процентов по неденежному займу происходит аналогично начислению процентов по денежному займу (Дебет 76.09 «Субконто»-«Заемщик» К-т 91.01 «Проценты по займам полученным»).

НДС по начисленным процентам определяется расчетным путем (например, 18/118; 10/110) при получении денежных средств от заемщика (п.4 статьи 164 НК РФ). Оплата процентов в данном случае связана с оплатой переданного заемщику имущества.

Займодавец выписывает счет-фактуру в 1 экз. и передает ее заемщику, заемщик при этом не имеет права на налоговый вычет. Создаем счет-фактуру «на аванс» т.к. только этот документ предполагает расчетную ставку НДС. Код вида операции выбираем «01» «Реализация товаров, работ, услуг и операции, приравненные к ним».

Формируем Анализ счета 76 в разрезе субчетов для проверки правильности начисления НДС по уплаченным процентам.

Формируем отчет «Анализ субконто»- «Заемщик». В отчете отражены движения по всем связанным счетам по данному заемщику.

Расчеты по займу закрыты.

Создавайте процветающий бизнес: измените парадигму мышления, и самые смелые мечты станут вашими рабочими планами!

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

+3 Алексей 10.10.2019 14:31 Почему при передаче неденежный займа (товар, материалы) 05.06.2018 происходит списание какао-бобов с 10.01. на сумму 64 551,48 руб., а возвращается на сумму 254 237,29 руб. и почему передача происходит не себестоимости?

Цитировать

+1 Ирина 15.08.2018 22:58 Цитирую Алина:

Добрый день! Подскажите, почему при выдаче неденежного займа начисляется НДС с процентов, а при денежном нет?

Алина, спасибо за хороший вопрос! Главой 21 НК РФ поименован закрытый перечень операций, не подлежащих налогообложению (освобождаемых от налогообложения ) НДС. Только операции по предоставлению займов в денежной форме и проценты по ним (пп.15 п.3 статьи 149 НК РФ) прямо поименованы в этом списке. Они справочно отражаются в декларации по НДС в разделе 5 (код 10100292). Логика в этом такая: -договор денежного займа не содержит в себе признаки реализации, поэтому и проценты, связанные с этой операцией, не подлежат налогообложению НДС; -договор неденежного займа (товарами, материалами) содержит в себе признаки договора займа и договора купли-продажи т.к. происходит передача права собственности и оформляется документ реализации. Проценты за пользование займом в этом случае связаны с оплатой переданного заемщику имущества. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализацию товара, выраженные в денежной и натуральной формах (п.2 ст.249 НК РФ). Цитировать

0 Алина 15.08.2018 03:46 Добрый день! Подскажите, почему при выдаче неденежного займа начисляется НДС с процентов, а при денежном нет?

Цитировать

Обновить список комментариев

JComments

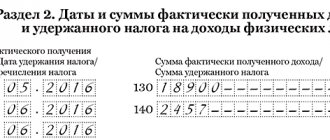

Начислены проценты по займу полученному — проводки

У получателя заемных средств их поступление будет учтено либо на счете 66 (если заем краткосрочный — до года), либо на счете 67 (если средства взяты на срок, превышающий 12 месяцев). Проводка при этом окажется такой: Дт 51 (50, 52) Кт 66 (67).

На эти же счета будут относиться начисляемые проценты с отделением их в аналитике учета от суммы основного долга. То есть в проводке по начислению процентов по займу полученному в кредитовой части окажется счет 66 либо 67. Выбор же счета, попадающего в дебетовую ее часть, определит факт использования или неиспользования полученных средств при создании инвестиционного актива (п. 7 ПБУ 15/2008, утвержденного приказом Минфина России от 06.10.2008 № 107н).

Суммы процентов по займу, не имеющему отношения к созданию актива, расцениваемого как инвестиционный (у него длительный срок создания и высокая стоимость), всегда следует учитывать в прочих расходах — Дт 91 Кт 66 (67), начисляя соответствующие суммы ежемесячно (п. 6 ПБУ 15/2008).

Если же заемные средства задействованы в дорогостоящих продолжительных вложениях, то проценты по ним сформируют стоимость имущества (основного средства или нематериального актива), созданного с участием соответствующих вложений: Дт 08 Кт 66 (67). Во время длительного (больше 3 месяцев) перерыва, возникшего в процессе осуществления инвестиций, и по завершении вложений в объект продолжающие начисляться проценты по займу следует включать в состав прочих расходов (пп. 11, 13 ПБУ 15/2008).

Налоговые нюансы учета процентов по договорам займа в различных ситуациях подробно рассмотрены в Путеводителе по сделкам от КонсультантПлюс. Получите пробный доступ к системе бесплатно и узнаете, как при налогообложении нужно учитывать проценты по займам, связанным и не связанным с приобретением амортизируемого имущества, потраченным на выплату дивидендов и др.

Право не выделять из прочих расходы, связанные с созданием инвестиционных активов, есть у юрлиц, применяющих упрощенные способы бухучета.

Оплата процентов отразится проводкой Дт 66 (67) Кт 51 (50, 52). Если их получателем является физлицо, то его доход следует обложить НДФЛ (Дт 66 (67) Кт 68).

Пример оформления займа сотруднику в 1С

Рассмотрим подробно оформление операций по выдаче и возврату займа. Предположим, сотруднику организации ООО «ПромТех» Ларионовой С.В. выдан краткосрочный заем в январе 2021 года.

Условия нашего примера:

- Сумма займа составляет 120 тыс.руб

- Срок займа – 12 месяцев

- Процент займа – 6%

- Ставка рефинансирования – 11%

Расчет сумм выплат, процентов и НДФЛ выполним с помощью специальной обработки (рис.1). Если такой обработки нет, придется считать вручную.

Выплата долга начинается с месяца, следующего за месяцем выдачи займа, в нашем случае – с февраля 2021 года.

Рис.1

Формулы, по которым рассчитываются проценты и материальная выгода:

- Сумма процентов = Сумма Долга * Процент*Количество дней в месяце/Количество дней в году

- Сумма мат.выгоды = Сумма Долга (2/3ставки рефинансирования — процент) *Количество дней в месяце/Количество дней в году;

Все расчеты выполнены. Теперь посмотрим, какие документы необходимо сформировать в 1С для отражения займа.

Итоги

Проводка по начислению процентов по займу возникает как у дающих в долг юрлиц (юридическому или физическому лицу), так и у получающих заемные средства (от юридического или физического лица). Первые сам выданный долг учитывают на счете 58 (Дт 58 Кт 51 (50, 52)), а проценты по нему — на счете 76, начисляя их ежемесячно в корреспонденции со счетом учета финрезультата (Дт 76 Кт 91 (90)). Вторые в зависимости от срока, на который средства заняты, сумму долга относят на счет 66 либо 67 (Дт 51 Кт 66 (67)) и туда же начисляют проценты по нему. Если заемные средства не участвуют в создании инвестиционного актива, то их начисляют проводкой Дт 91 Кт 66 (67). Участие в создании актива, расцениваемого как инвестиционный, требует учета процентов по займу в стоимости этого актива (Дт 08 Кт 66 (67)).

Источники:

- Приказ Минфина России от 06.05.1999 N 32н

- Налоговый кодекс РФ

- Приказ Минфина России от 06.10.2008 N 107н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Типовые проводки по 67 счету

Корреспонденция 67 счета и основные проводки по долгосрочным кредитам и займам представлены ниже в таблице:

| Дт | Кт | Описание проводки |

| 50,51,52,55 | 67 | Поступление долгосрочных займов и кредитов Погашение – обратные проводки |

| 07,10,11,41 | 67 | Получен товарный кредит материальными ресурсами с/х организацией |

| 66 | 67 | Переоформление кредитов |

| 67 | 51,52,55 | Зачисление кредита или заемных средств на счёт в банке |

| 60 | 67 | Оплата поставщику/подрядчику за счёт долгосрочных кредитов или займов |

| 68 | 67 | Оплачена задолженность бюджету за счёт долгосрочных ссуд |

| 76 | 67 | Оплачена задолженность перед прочими кредиторами за счёт кредитов или займов |

| 91 | 67 | Начислены проценты по полученным займам или кредитам |

| 91 | 67 | Учтена положительная курсовая разница в иностранной валюте. Отрицательная – обратной проводкой. |