Система расчетов с покупателями, поставщиками и подрядчиками на любом достаточно крупном предприятии включает в себя различные виды: безналичные и наличные платежи, зачет взаимных требований, расчеты векселями и др. В основном расчеты производятся в безналичной форме. Тем не менее, операции с векселями, не занимая порой существенного объема в общем денежном обороте предприятия, отличаются значительным разнообразием, что требует создания соответствующей системы их учета и контроля. В ОАО «СТЕКЛОНиТ» (г. Уфа) этот участок учета был организован с внедрением на заводе автоматизированной системы управления сбытом, бухгалтерского и налогового учета, которое проводилось на основе конфигурации «Бухгалтерский учет» системы программ «1С:Предприятие 7.7».

Вексельные расчеты

Расчеты векселем — 2021 – 2021 представляют собой одну из форм неденежных расчетов, используемых на экономическом рынке.

Эти виды сделок регламентируются специальными нормами вексельного законодательства, однако в случае отсутствия таких спецнорм к ним должны применяться общие нормы Гражданского кодекса РФ (далее — ГК РФ) с учетом их особенностей (п. 1 постановления от 04.12.2000 Пленума ВС РФ № 33, Пленума ВАС РФ № 14, далее — постановление № 33/14).

Так, основными нормативными правовыми актами вексельного законодательства являются:

- закон «О простом и переводном векселе» от 11.03.1997 № 48-ФЗ (далее — закон № 48-ФЗ);

- постановление ЦИК СССР и СНК СССР «О введении в действие Положения…» от 07.08.1937 № 104/1341 (далее — положение № 104/1341).

К общим же нормам применительно к сделкам с векселями относятся ст. 143, 153–181, 307–419 ГК РФ (с 01.06.2018 ст. 815–816 ГК РФ утратили силу).

Налоговый учет камбио, выданных в счет будущего платежа

Вексельная сумма не влияет на порядок исчисления налогов, не учитывается при калькуляции налоговой базы по части налога на доход. Не оказывает влияния свой выданный камбио и на НДС. В общем порядке трассантом принимается лишь входной налог НДС по полученной продукции.

Траты в виде процентов причисляют к внереализационным. Учет трат по дисконтным, процентным камбио одинаков и ведется с соблюдением нормативов, предписанных ст. 269 НК РФ. С 2015 г. проценты по вексельным займам учитываются в тратах неограниченно. Указанное нововведение не касается контролируемых сделок.

Особенности расчетов с помощью векселей

К таким особенностям можно отнести следующее:

- векселедателем и векселедержателем может выступать как гражданин, так и юрлицо (ст. 2 закона № 48-ФЗ), в т. ч. в установленных законом случаях — административно-территориальная единица;

- по векселю может быть передано только денежное обязательство;

- вексель может быть оформлен исключительно на бумажном носителе (ст. 4 закона № 48-ФЗ, п. 2 постановления № 33/14);

- вексель может быть простым (по которому векселедатель обязуется уплатить векселедержателю соответствующую сумму) или переводным (по которому векселедатель выдает вексель векселедержателю, а оплату по нему производит третье лицо, принявшее на себя такое обязательство путем акцепта);

- перечень обязательных реквизитов простого векселя закреплен в п. 75 положения № 104/1341, реквизитов переводного векселя — в п. 1 названного положения.

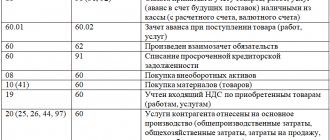

Ключевые счета, используемые в учете камбио

Ключевые счета представлены следующим списком:

| Ключевые контировки и счета для учета камбио | Характеристика |

| Сч. 58, субсч. «Денежные эквиваленты» Сч. 58, субсч. «Камбио» | Учитываются ликвидные векселя, которые используются как платежное средство либо загашаются за 3 месяца Отображаются камбио третьего лица (они же — финансовые вложения), по которым возможен доход в процентах либо в виде дисконта |

| Сч. 76 (Расплата с займодателями и должниками) ДТ 76, КТ 62.1 (Расплата с дебиторами и займодателями) ДТ 76, КТ 91.1 | Показываются бездоходные камбио Передан беспроцентный камбио Продажа камбио третьего лица |

| Сч. 58 либо 76, субсч. «Дисконт, процент» ДТ. 58 (Вложения), субсч. «Дисконт», КТ 91 (Траты и доходы), субсч. «Прочая прибыль» | Ведется учет процентов, отдельно от цены камбио Ежемесячный дисконт |

| Сч. 60 (Платежи с поставщиками и др.), субсч. 60.3 (Выданные камбио) | Учитываются выданные камбио |

| ДТ 60 (Платежи с поставщиками и др.), КТ 91 (Траты и доходы), субсч. «Прибыль» | Доходы на момент передачи камбио — размер долга за товары (услуги, работы) |

| ДТ 76 (Должники, займодатели), КТ 91, субсч. «Прибыль» | Доходы на момент выдачи камбио — договорная цена ценной бумаги |

| ДТ 51 (Расчетный счет), КТ 76 (Займодатели, должники) | Загашение долга на момент зачисления денег по камбио |

Общая схема вексельных расчетов

Схема расчетов векселями в общем случае выглядит следующим образом:

- При расчете простыми векселями:

- покупатель товара / получатель услуги (векселедатель) выдает вексель продавцу/поставщику услуг (векселедержателю) как подтверждение своего обязательства в дальнейшем оплатить товар/услуги;

- векселедержатель исполняет свое обязательство перед векселедателем, например посредством продажи товара или оказания услуги;

- векселедержатель предъявляет вексель к оплате;

- погашение простого векселя непосредственно векселедателем, т. е. исполнение обязательства по оплате товара или услуги.

- При расчете переводными векселями:

- покупатель товара / получатель услуги (векселедатель, трассант) направляет должнику (трассату) переводной вексель (тратту), выписанный на имя получателя денежных средств (ремитента), например продавца;

- трассат направляет акцептированный вексель трассанту (если трассат не акцептирует вексель, вексельный отказ подлежит нотариальному удостоверению);

- трассант передает такой вексель ремитенту посредством индоссамента — передаточной надписи (глава II положения № 104/1341);

- ремитент предъявляет вексель к оплате трассату;

- трассат осуществляет гашение векселя, т. е. оплату. ВАЖНО! При разрешении споров, связанных с вексельными расчетами, могут быть полезными следующие выводы правоприменителя (см. определение ВС РФ от 15.02.2018 № 305-ЭС17-17027 по делу № А40-90813/2016):

- при непредъявлении простого векселя держатель утрачивает права в отношении обязанных по векселю лиц, кроме векселедателя;

- векселедатель по простому векселю обязан так же, как и акцептант по переводному;

- требования векселедержателя против векселедателя, вытекающие из простого векселя, погашаются истечением трех лет со дня срока платежа.

Автоматизация

Автоматизация системы управления сбытом, бухгалтерского и налогового учета проводилась , г. Уфа. В качестве исходной использовалась конфигурация «Бухгалтерский учет» системы программ «1С:Предприятие 7.7».

При автоматизации операций завода по учету расчетов с покупателями, поставщиками и подрядчиками с использованием простых векселей, особое внимание было обращено на следующие моменты:

- развитый документооборот и распределение функций по обработке документов между большим количеством пользователей;

- требование по отражению каждой обособленной хозяйственной операции в электронном документе с целью четкого разграничения доступа и максимальной автоматизации обработки информации;

- автоматическое отражение операций по оплате векселями в книге покупок и книге продаж.

- Отсутствие в базовой типовой конфигурации «1С:Бухгалтерия» справочников и документов, в полном объеме отражающих автоматизируемые операции, потребовало создания новых объектов конфигурации.

Для хранения информации о векселях был разработан справочник «Векселя» (рисунок 1).

Рисунок 1

В отличие от типового справочника «Ценные бумаги» справочник «Векселя» позволяет обособленно хранить информацию о серии, номере, эмитенте, номинале, дате составления и дате платежа. Эти реквизиты необходимы для составления актов приемки-передачи векселей.

Операции по приходу банковских векселей от покупателей регистрируются с помощью специально разработанного документа «Приход векселей» (рисунок 2).

Рисунок 2

Документ позволяет выбрать покупателя, операцию (аванс или в счет оплаты поставок), сформировать и сохранить список передаваемых векселей, а также задать дополнительные реквизиты, необходимые для оформления акта приемки-передачи векселя. Акт можно распечатать прямо из формы документа. При проведении документа формируются проводки, описанные выше.

Операции по передаче поставщикам и подрядчикам собственных и банковских векселей, полученных ранее от покупателей, регистрируются с помощью специально разработанного документа «Расход векселей» (рисунок 3).

Рисунок 3

Документ позволяет выбрать поставщика или подрядчика, операцию, сформировать и сохранить список передаваемых векселей, задать дополнительные реквизиты, необходимые для оформления печатной формы акта приемки-передачи векселя. При проведении документа формируются проводки, содержание которых определяется выбранной операцией.

На рисунке 4 приведена печатная форма акта приема-передачи векселей.

Рисунок 4

Проводки по начислению и зачету НДС не формируются непосредственно в документах «Приход векселей» и «Расход векселей». Связано это с общей технологией учета НДС в разработанной программе. Все проводки по счету 68.2 «НДС (расчеты с бюджетом по НДС)» формируются только документами «Запись книги покупок» и «Запись книги продаж», что позволяет гибко учитывать дату возникновения обязательств, упростить проверку расчетов и сопровождение программы.

| Работы выполнены ООО «Софт-портал» телефон: (3472) 747-746, факс, e-mail, www.soft-portal.ru |

Учет векселей: отдельные ключевые ошибки

Ошибочные действия при осуществляемых операциях с камбио нередко совершают обе стороны сделок. Наиболее часто допускаются нарушения при ведении учета, оформлении ценных бумаг (например, договором купли-продажи, что неверно, т. к. выдача камбио сопровождается оформлением акта приема-передачи).

Характерным примером из серии подобных нарушений является неправильный учет прибыли при УСН, когда используется камбио в счет будущего платежа. Так, нередко доходы отображают в момент получения ценной бумаги. Это неверно. Руководствоваться нужно НК РФ, ст. 346.17, п.1. Сообразно этой статье продавец на УСН, получивший камбио, учитывает вырученные деньги (доход) на дату их поступления согласно этому векселю либо на день передачи его третьему лицу.

Ошибки допускаются и при учете затрат (для УСН), связанных с применением камбио, в отношении неверного определения даты учета трат. Правовая база (НК РФ ст. 346.17, п.2, пп.5) обязывает при выдаче ценной бумаги учитывать траты на дату перечисления денег по бумаге. Если расчет осуществляется камбио третьего лица, то для учета трат берется дата его передачи.

Дабы исключить либо снизить риск ошибочных действий, нужно как минимум проводить анализ всех операций по ценным бумагам, правильно организовывать их учет, отображать и своевременно корректировать все аспекты учетной политики по части операций с камбио.

Вексель – что это? – Детальный анализ ценной бумаги в 2021 году

Одновременно он заносит в специальный реестр, который ведется в конторе, все данные по опротестованному векселю, а на лицевой стороне самого векселя ставит отметку о протесте (слово «опротестовано», дату, подпись, печать).

Банки и предприятия несут ответственность за нарушение правил совершения расчетных операций в соответствии с действующим законодательством. Имущественная ответственность между банком и его клиентом определяется нормативными актами и договорами между банком и его клиентом. К нормативным актам следует отнести законодательные акты, а также правила, издаваемые ЦБ РФ. Штрафные санкции могут быть применены только при наличии договорных отношений между банком, допустившим нарушение, и предприятием-клиентом. В соответствии с п. 30 Закона «О банках и банковской деятельности» отношения между Банком России, кредитными организациями и их клиентами осуществляются на основе договоров, если иное не предусмотрено федеральным законом.

В договоре должны быть указаны процентные ставки по кредитам и вкладам (депозитам), стоимость банковских услуг и сроки их выполнения, в том числе сроки обработки платежных документов, имущественная ответственность сторон за нарушения договора, включая ответственность за нарушение обязательств по срокам осуществления платежей, а также порядок его расторжения и другие существенные условия договора.

Порядок открытия, ведения и закрытия банком счетов клиентов в рублях и иностранной валюте устанавливается Банком России в соответствии с федеральными законами.

Участники кредитной организации не имеют каких-либо преимуществ при рассмотрении вопроса о получении кредита или об оказании им иных банковских услуг, если иное не предусмотрено федеральным законом.

Предприятие несет прямую ответственность за несоблюдение кредитных договоров и расчетной дисциплины. Предприятие, систематически не выполняющее свои обязательства по расчетам, может быть объявлено неплатежеспособным. Об этом сообщается основным поставщикам товарно-материальных ценностей и вышестоящему органу.

М.А. Боровская Банковские услуги предприятиям

Учебное пособие. Таганрог: Изд-во ТРТУ, 1999.

Специальные термины

Едва ли есть еще одна такая финансовая бумага, как вексель, с которой используется так много различных специальных терминов.

Аллонж — дополнительный лист, который прикрепляется к векселю. Используется в том случае, когда на обратной стороне векселя уже нет места для записей.

Аваль — гарантия оплаты. Выполняется, в основном, в виде специальной надписи «per aval» возле имени плательщика, либо без таковой. Эти данные могут быть указаны на лицевой стороне документа, на обратной, а также на аллонже.

Авалист — тот, кто предоставляет гарантию оплаты. Обычно это банк.

Индоссамент — специальная запись на обратной стороне документа, которая содержит указание на переход прав от одного векселедержателя другому векселедержателю.

Индоссант — векселедержатель, который передает право требования долга.

Индоссат — тот, кто получает право требования и становится векселедержателем.

Тратта — переводной вексель.

Трассант — выдает переводной вексель.

Трассат — платит по переводному векселю.

Ремитент — лицо, в пользу которого выписан переводной вексель.

Прима-вексель — документ, который трассант выдает векселедержателю.

Секунда-вексель — документ, который трассант выдает трассату.

Гость, уже успели прочесть в свежем номере?

Стоит ли инвестировать в векселя

Если перед инвестором стоит выбор, куда вкладываться – в депозит в банковском учреждении или в вексель, стоит помнить, что рассматриваемая ценная бумага имеет процентную ставку, которая ниже на несколько процентов, чем депозит. Также стоит помнить, что вексель имеет высокую стоимость, на него не распространяется страховка, а также он требует отчислений в налоговую инспекцию в размере 13%.

К преимуществам вложения в вексель относят ликвидность, простоту использования. Рассматриваемая ценная бумага позволяет спрогнозировать прибыль.

Таким образом, вексель – это ценная бумага, которая необходима для выполнения долговых обязательств. Многие инвесторы предпочитают этот финансовый инструмент, поскольку он позволяет получить неплохую прибыль. Однако не стоит забыть и про недостатки рассматриваемой ценной бумаги.

зачем нужен вексель объяснение простыми словами как пользоваться векселем

Что означает вексель и зачем его выписывают

Расчет векселями ведется между продавцами и покупателями. Финансовый инструмент дает отсрочку платежа. Документ имеет строгую форму и правила заполнения. В подписании участвуют векселедатель (эмитент, заемщик) и векселедержатель – кредитор, получатель выгоды.

Получатель может требовать от должника возмещения займа.

Характеристики векселя:

- Бесспорность. Долг погашается в любой ситуации полностью.

- Безусловность.

- Только денежная форма.

- Обращаемость. Передается без ограничений от одного владельца к другому с помощью передаточной записи без согласия эмитента.

- Независимость и отвлеченность от других сделок. Он сам имеет ценность и юридический статус отдельно от дополнительных условий.

- Бланк строгой отчетности

Главные функции:

- Расчет за товары, услуги с отсрочкой. Вексельная расписка выступает как обеспечение сделки.

- Получение и оформление займа. Векселем оплачивают материальные ценности, услуги, возвращают ссуды, выдают кредиты. Кредиторам удобна его строгая форма и простота передачи, а также гарантия возврата задолженности в указанный срок.

Бумага одновременно обеспечивает возврат долга и фиксирует его возникновение. Важность этого инструмента в том, что до момента погашения он проходит несколько держателей, гасит обязательства при меньшем количестве денег в обороте и ускоряет расчеты.

Кто его может выписать

Права на оформление собственного векселя называются вексельной дееспособностью. Его могут выпускать как компании, так и люди. Человек, который может выписать кредитный билет и отвечать по финансовым обязательствам, должен быть совершеннолетним (старше 18 лет), психически здоровым.

Где и когда можно их использовать

Применение вексельных схем не ограничивается товарным оборотом. Компании привлекают дополнительные финансовые ресурсы, а также реструктурируют кредиторские задолженности. Количество выпускаемых векселей не ограничено, поэтому они выпускаются по мере необходимости вливания денег.

Виды операций:

- эмиссия;

- продажа для привлечения инвестиций;

- учет выданных и погашенных бланков, чтобы не допускать «серых» схем и подделок на фондовом рынке;

- выдача или проведение взаиморасчетов;

- погашение.

Оплата возможна по окончании срока или по требованию кредитора. Без указания срока расписку признают недействительной. Особенной внимательности требуют срочные векселя, так как после окончания срока выплата долга производится только по соглашению сторон.

Чтобы подстраховаться перед передачей векселя плательщику, я рекомендую сделать его копию.

При заключении товарной сделки схема вексельного обращения выглядит так:

- После договоренности товар поставляется покупателю.

- Банк должника акцептует (принимает к оплате) вексель.

- Документ предъявляется в установленную дату.

- Проводится платежное поручение на счет продавца.

Как проверить

Вопрос о проверке ценной бумаги особенно остро встает, если она досталась вам не напрямую от должника. Банки проводят ее в присутствии и по заявлению клиента. При письменном обращении подтверждается или опровергается фиксация документа в реестре ценных бумаг, верифицируется подлинность бланка и всех сделанных отметок.

Чтобы не дать себя обмануть, помните следующее:

- Бумага считается недействительной, если нарушена форма оформления, предписанная нормативами.

- Документ будет признан подделкой, если сфальсифицированы некоторые его части.

- В содержании не должно быть допущено ошибок и исправлений, информация по владельцу подлинная.

- Полиграфическое качество поддельных образцов выдают размытые печати и излишне яркие цвета, блики на основной информации или низкое качество бумаги.

Самый надежный способ убедиться в подлинности долгового обязательства – обращение к эмитенту.

Вексель – это ценная бумага?

Да. По российскому законодательству он соответствует этому определению по следующим критериям:

- Установленная форма составления и оформления.

- Обязательные сведения обо всех участниках.

- Содержит и подтверждает описание прав, которые передаются только вместе с документом и при его предъявлении.

Как выглядит

Так выглядит фото бланка векселя. Его можно скачать в сети бесплатно или приобрести в нужном количестве и оформлении.

Обязательные реквизиты

К форме векселя предъявляются очень строгие требования. Он оформляется на обычном листе бумаге или на фирменном бланке, это зависит от векселедателя. Получатель выплаты может быть указан, но документ допустимо оформлять без этого.

К обязательным реквизитам относятся:

- Вексельная метка или обозначение типа документа, например «простой вексель».

- Дата и место составления документа.

- Обязательство уплатить долг, составляющий определенную сумму. Она указывается цифрами и прописью.

- Срок и место платежа.

- Реквизиты плательщика и кредитора. В ордерном (на предъявителя) бланке получатель не указывается.

- Подпись владельца ценной бумаги (эмитента).

- Реквизиты плательщика (для переводного векселя).

Очень важно заполнять документ без исправлений, не оставлять незаполненных полей, не допускать сокращений. Расписку признают недействительной, если допущены ошибки в оформлении.

Акцепт

Акцептованный вексель подтверждает согласие плательщика оплатить указанную в нем задолженность. До момента выдачи акцепта обязательства лежат на эмитенте, после подписания – на трассате. Это лицо, указанное в документе как плательщик).

Выгодоприобретатель может предъявить расписку к оплате или передать другому лицу. Для операции достаточно передаточной надписи (индоссамента) на обратной стороне бланка. Количество подписей о передаче не ограничено.

Кроме подтверждения в обращении, часто используется протест векселя. Акт фиксирует отказ плательщика выполнять платеж или указывать его точную дату. Неакцептованные бумаги выходят из оборота, их нельзя предъявить к оплате или опротестовать неплатеж.

Виды векселей и их отличия

Долговые бумаги имеют несколько классификаций в зависимости от изменяющегося признака:

- Организация, которая их выпустила.

- Причина выпуска и цель выдачи.

- Плательщик по обязательству (векселедатель либо третье лицо).

- По получателю оплаты.

Именной

Отличается тем, что содержит реквизиты выгодоприобретателя.

Если получатель не указан, платеж получит любой предъявитель.

Банковский

Выдается банком для аккумулирования инвестиций или финансирования программ и проектов. Его можно сравнить с депозитом.

Казначейский

Выпускается государством, чтобы обеспечить расходы по необходимым направлениям.

Коммерческий

Участвует в сделках между продавцами и покупателями, дает возможность отсрочки платежа. Помогает купить и продать товар в кредит, без денег.

Финансовый

Закрепляет возникновение долговых обязательств при выдаче ссуды, гарантирует ее возврат. Предприятия приобретают их у партнеров, не имеющих задолженностей.

Передача прав на вексель

Рассматриваемая ценная бумага может быть передана другому лицу, что обеспечивается ее мобильностью. Таким образом, одна компания, получая вексель за товары и услуги от эмитента, в свою очередь может рассчитать за товары и услуги с третьей организацией. Для того чтобы это осуществить, на оборотной стороне рассматриваемой ценной бумаги прописываются данные о новом владельце, ставится печать и подпись. Однако, как говорилось выше, третья сторона может не принять к оплате вексель, потребовав денежные средства.

Преимущества и недостатки использования векселей

С помощью вексельного обращения коммерческие предприятия могут получать или выдавать денежные займы, не привлекая банковскую сферу с ее комиссиями и процентными ставками за услуги. Кроме того, имея статус ценной бумаги, он ликвиден, может быть либо продан, либо использован в качестве закладной.

Вексельные бланки замещают и экономят оборотные активы, их несложно заполнять, удобно использовать.

Я выделю самые важные плюсы:

- Бесспорное погашение обязательств.

- Взыскание задолженности через суд не требует аргументации.

- При необходимости его можно продать.

- Помогает оптимизировать оплату налогов.

- Используется вместо денег.

- Дает отсрочку платежа.

Как известно, у любой медали две стороны, поэтому выпуск векселей влечет за собой сложности и неудобства.

Основные минусы:

- Отсутствует гарантия возврата долга, его обеспечение.

- Процедура возмещения по решению суда длится несколько месяцев.

- Его может не принять в качестве оплаты третья сторона.

Дополнительные классификации векселей

Помимо того, что рассматриваемая ценная бумага подразделяется на простую и переводную, он также классифицируется и по другим признакам:

- именной. Речь идет об именном векселе, если в нем указаны данные о том, кто должен получить денежные средства по этому документу. Если информации нет, деньги может получить каждый человек, имеющий на руках рассматриваемую ценную бумагу;

- банковский. Такой вексель выпускается банковскими учреждениями для привлечения денежных средств на какие-то проекты. Банковскую ценную бумагу можно сравнить в депозитом, только ставка несколько выше;

- казначейский. Этот тип ценных бумаг выпускается органами государственной власти с целью привлечения денежных средств на реализацию какой-либо программы;

- коммерческий вексель используется при приобретении товаров и услуг. С его помощью покупатель как бы берет ссуду;

- финансовый. Такой вексель используется в случаях, когда предприятие берет кредит у другой компании, а затем возвращает с процентами.