Налоговый вычет — это возможность получить деньги от государства, либо не платить налоги частично или даже полностью. Размер налогового вычета зависит от двух факторов: ваших доходов и понесенных расходов по определенным категориям. Самый известный — это имущественный налоговый вычет, по которому можно вернуть до 260 тысяч рублей, а в некоторых случаях даже больше. Однако есть категории других налоговых льгот для граждан, про которые мало кто знает и соответственно не получающих деньги по ним.

Что такое налоговый вычет

Есть такой налог на доходы физических лиц (НДФЛ), который составляет 13%. Он взимается, например, с вашей официальной зарплаты. Обычный работник с этим даже и не сталкивается, так как начислениями занимается бухгалтер на вашем предприятии и на руки вы обычно получаете зарплату с вычтенным налогом. Эти деньги поступают в бюджет государства и далее полученные деньги распределяются на различные нужды, в том числе на выплату детских пособий, зарплату врачам, учителям, полицейским, пожарным, депутатам и другим сотрудникам бюджетной сферы.

В некоторых случаях, о которых речь пойдет в данной статье, государство разрешает не взимать данный налог, либо вернуть перечисленный ранее НДФЛ. Таким образом:

Налоговый вычет – это определенная сумма дохода, которая не облагается налогом, или возврат части уплаченного ранее вами налога на доходы физических лиц в связи с понесенными расходами по определенным налоговым кодексом категориям, куда входят, например, расходы на приобретение жилого имущества, обучение, лечение, покупка медикаментов и др.

Пример

Ваша фирма начислила вам 100 000 рублей зарплаты за год. НДФЛ составит 13% от этой суммы. На руки вы получите 100 000 – 13% = 87 000 рублей. Но вот вы оформили вычет на обучение ребенка в размере, допустим, 50 000 рублей. Эту сумму вычитаем из общего дохода: 100 000 – 50 000 = 50 000 руб. Это ваша налогооблагаемая база после вычета.

И на руки вы получаете уже совсем другую сумму: 100 000 – (50 000 *0,13) = 93 500 рублей.

Разницу между этими итогами в размере 6500 рублей можно получить в начале следующего года одной суммой или частями, уже начиная со следующего месяца. О двух способах оформления вычета читайте в соответствующей главе ниже.

Предоставляя вычеты, государство стимулирует граждан работать официально, без всяких «зарплат в конвертах», а заодно перенаправляет дополнительные средства граждан в строительство, образование и здравоохранение. Также существуют вычеты для всех работников, имеющих детей или участвовавших в определенных событиях. Подробнее о каждом типе льгот читайте ниже.

Налоговый вычет предоставляется только при соблюдении всех условий, установленных законом. Для каждого вида вычета предусмотрен свой пакет документов, которые нужно предоставить налоговикам. Есть и свои ограничения.

Ограничения

Но это еще не все. Дело все в том, что все вычеты налогового типа (особенно социальные и имущественные) имеют свои ограничения. Бесконечное количество возвратов за те или иные расходы в России оформлять нельзя.

Что это значит? Вычеты предусматривают выплаты:

- имущественный — 260 000 рублей (обычная покупка недвижимости) и 390 000 рублей (при ипотеке);

- лечение и обучение — 120 000 рублей (и не больше 50 тысяч рублей за учебу 1 человека);

- дорогостоящее лечение — полная сумма расходов.

Зачем знать об этих ограничениях? Чтобы максимально точно ответить на поставленный ранее вопрос.

Виды налоговых вычетов

Все вычеты, закрепленные в российском налоговом законодательстве, делятся на четыре вида:

- Стандартные;

- Социальные;

- Имущественные;

- Инвестиционные;

- Профессиональные.

Рассмотрим подробнее каждый из вычетов:

Стандартный налоговый вычет

Суть стандартного вычета в том, что каждый месяц определенная сумма дохода не облагается налогом. Предоставляется либо самому налогоплательщику за участие в тех или иных событиях (военных действиях, ликвидации чернобыльской аварии и других), либо на ребенка. В отличие от других видов вычетов этот оформляется обычно у работодателя, хотя допускается заявить о нем и через налоговую инспекцию. Регулируется статьей 218 Налогового кодекса РФ.

1 Вычет 3000 рублей ежемесячно (выгода получателя – 13% от этой суммы – 390 рублей). Право на него имеют:

- Ликвидаторы аварии на Чернобыльской АЭС и пострадавшие от этой аварии (лучевая болезнь).

- Ликвидаторы последствий ядерных испытаний и аварий.

- Инвалиды, получившие ранения, увечья и заболевания на военной службе

- Инвалиды Великой Отечественной войны.

2 Вычет 500 рублей ежемесячно (выгода получателя – 65 рублей). Предоставляется:

- Героям СССР и Российской Федерации

- Участникам боевых действий (имеющим соответствующее удостоверение)

- Инвалидам (I, II групп, а также инвалидам детства)

- Иным лицам (полный список – в п.2. ст.218 Налогового кодекса РФ)

Если оказывается, что человек имеет право сразу на два вычета (к примеру, ликвидатор аварии на ЧАЭС впоследствии стал Героем России), то применяется наибольший из них.

3 Вычет на ребенка до 18 лет (а также на студента-очника, курсанта, аспиранта, ординатора или инвалида – до 24 лет) ежемесячно до достижения получателем дохода в 350 000 рублей (например, при месячной зарплате в 40 000 рублей для достижения 350-тысячного лимита понадобится 8 полных месяцев – всё это время вы не будете платить подоходный налог на сумму вычета). Предоставляется родителям, опекунам, усыновителям по их заявлению, которое обычно пишется в бухгалтерии работодателя. Размеры вычета в 2020 году такие:

- На первого и второго ребенка – по 1400 рублей (ежемесячная выгода получателя – 13% от этой суммы – 195 рублей на каждого ребенка).

- На третьего и последующих детей – 3000 руб. (ежемесячная выгода получателя – 390 рублей).

- На каждого ребенка-инвалида до 18 лет и на студента-очника, аспиранта, ординатора, интерна, студента – до 24 лет, если он является инвалидом I или II группы – 12 000 руб. для родителей и усыновителей (ежемесячная выгода получателя – 1560 рублей) и 6 000 руб. для опекунов и попечителей (ежемесячная выгода получателя – 780 рублей).

Единственному родителю или усыновителю любой стандартный вычет на детей полагается в двойном размере (но если мать-одиночка, к примеру, вновь выходит замуж, вычет вновь становится одинарным).

Также в двойном размере вычет можно получить одному из родителей, если второй откажется от своего права.

Пример

Сергей Бирюков имеет 12-летнего сына, воспитывает его один. Ежемесячная зарплата Бирюкова – 47 000 рублей. С этой суммы он каждый месяц должен уплачивать 6110 рублей налога на доходы физических лиц. В начале года налогоплательщик написал в бухгалтерию своего предприятия заявление на предоставление стандартного вычета. Его доходы достигнут величины 350 000 рублей в августе. Соответственно, право на вычет Сергей получает с января по июль. За этот период его экономия на уплате НДФЛ составит (1400 *7 *0,13) * 2 = 2548 рублей.

Социальный налоговый вычет

Вычеты такого типа – частичная компенсация расходов физлиц на образование и медицинское обслуживание. На все социальные вычеты ежегодно полагается 120 000 рублей налоговой льготы – то есть эта сумма ваших доходов не будет облагаться налогом (а если НДФЛ уже перечислен, то по окончании года его вернут). Дело за малым: нужно подходить под все требования налогового законодательства, работать официально и потратить определенную сумму на платные медицинские или образовательные услуги.

1 Вычет за платные медицинские услуги.

За счет возврата НДФЛ можно возместить следующие расходы:

- Расходы на лечение своё или своих детей и родителей. Сюда входит платное медицинское обслуживание в стационаре, поликлинике, на станции скорой помощи, в платном медцентре. Лечение и протезирование зубов (кроме косметического). Санаторно-курортное лечение (за свои деньги, а не от профсоюза). Полный перечень услуг содержится в постановлении правительства РФ № 201 от 19.03.2001.

- Расходы на лекарства, назначенные в процессе лечения.

- Расходы на добровольное медицинское страхование (если полис оплачен гражданином, а не работодателем).

Оформить социальный вычет на перечисленные услуги можно, если медицинские учреждения имеют гослицензию и зарегистрированы на территории РФ. На каждую медуслугу должен быть заключен договор, а оплата подтверждена квитанциями. При покупке лекарств требуется наличие рецепта на бланках по форме N 107/у с отметкой о предоставлении в налоговую инспекцию.

Отличие социального вычета за лечение от прочих в том, что существует список видов медицинской помощи, а также лекарств, которые относятся к дорогостоящим. Их использование позволяет получить налоговый вычет без ограничений по сумме – в полном объеме своих трат. Подробнее о вычете за лечение с примерами реальных ситуаций читайте в нашей статье: Налоговый вычет на лечение.

2 Вычет за платные образовательные услуги.

В Налоговом кодексе РФ предусмотрено несколько оснований для оформления вычета за обучение:

- Собственное обучение. Это может быть высшее, среднее, дополнительное образование, краткосрочные курсы по любой форме (дневной, заочной, вечерней, дистанционной). При этом учебное заведение обязательно должно иметь лицензию на образовательную деятельность. Вычет можно получить и при обучении за границей.

- Обучение ребенка в возрасте до 24 лет. А вот здесь допускается только очное обучение. Вычет можно получить за учебу ребенка в платной школе, в частном детсаду, на курсах переподготовки, в школах допобразования и так далее.

- Обучение опекаемого до достижения им возраста 24 лет. Также действует правило очной формы обучения. Начиная с 18 лет в заявлении и декларации используется термин «бывший опекаемый».

- Обучение брата или сестры, пока им не исполнится 24 года. Обязательное требование – очная форма. Брат или сестра могут быть как полнородными (от общих матери и отца), так и неполнородными.

В отличие от вычета на лечение, не полагается налоговых льгот за обучение супруга/супруги. Нельзя получить вычет за учебу тетей-дядей, бабушек-дедушек, племянников, внуков и других не близких родственников.

Размер вычета за обучение – не более 120 000 рублей, если речь идет о собственном образовании, а также об образовании брата/сестры. За обучение детей, а также опекаемых максимальный вычет – 50 000 рублей.

Вся информация о налоговом вычете за обучение с примерами из реальной жизни – в нашей статье: Налоговый вычет за обучение.

3 Вычет на финансирование будущей пенсии. Регулируется п. 4 ст. 219 Налогового кодекса РФ. Полагается тем, кто отчисляет на формирование пенсионных выплат следующие взносы:

- В негосударственные пенсионные фонды.

- В страховые компании (добровольное пенсионное страхование и страхование жизни более чем на 5 лет).

Максимальная сумма вычета – 120 000 рублей, но нужно учесть, что это общая цифра для всех социальных налоговых льгот. То есть если вы уже оформили вычет на обучение ребенка на 50 000 рублей, то самое большее, на что можете рассчитывать в том же году при оформлении вычета на добровольное пенсионное страхование – 120 000 – 50 000 = 70 000 рублей (к возврату – 13% от этой суммы – 9100 рублей).

Заключать договоры финансирования будущей пенсии необязательно в свою пользу, можно формировать пенсионные отчисления супруги/супруга, родителей/усыновителей или детей-инвалидов.

4 Вычет на благотворительность. Вы сможете вернуть 13% от суммы своих пожертвований следующим организациям:

- Элемент списка

- Элемент списка

- Элемент списка

Для получения вычета необходимо представить договор с благотворительной организацией или НКО. Вычет не должен превышать 25% от полученных за налоговый период доходов.

Пример

Иванов М.М. перевел в фонд «Открытое сердце» (НКО, финансирующее операции для больных детей) 300 000 рублей. Официальный годовой доход Иванова – 480 000 рублей. Соответственно, вычет не может превышать 480 000 : 4 = 120 000 рублей (к возврату – 13% от этой суммы: 15 600 руб.).

Есть случаи, в которых вычет не предоставляется:

- Если деньги перечислялись не в перечисленные выше организации, а в учрежденные ими фонды.

- Если перечислялись не деньги, а товары или услуги (предметы, предполагающие получение выгоды) – например, передано помещение, оказаны рекламные услуги и так далее.

- Если деньги перечислялись другому физлицу. К сожалению, напрямую помощь семьям больных детей под вычеты не попадает, поскольку велика возможность злоупотреблений.

Отметим, что благотворительная деятельность регулируется федеральным законом № 135-ФЗ от 11.08.1995.

Имущественный налоговый вычет

Из названия льготы понятно, что предоставляется она за определенные действия, совершенные с имуществом. Поскольку чаще всего речь идет о крупных суммах возврата НДФЛ, такие вычеты оформляются преимущественно через налоговую инспекцию. В отличие от социальных вычетов неиспользованные в текущем году имущественные могут переноситься на следующий год.

Вернуть НДФЛ (13% от суммы расходов) можно за следующие действия:

1 Продажа имущества.

При продаже жилой недвижимости и долей в ней, а также земельных участков максимальный налоговый вычет составляет 1 000 000 рублей. Эта сумма будет вычтена из стоимости проданной вами квартиры, а НДФЛ вы заплатите только с остатка. То есть продав квартиру за 2,2 миллиона рублей, без вычета вы заплатили бы 286 000 рублей подоходного налога (13% от полученной с покупателя суммы). А воспользовавшись вычетом, НДФЛ вы уплатите только с 1,2 миллиона рублей (2 200 000 – 1 000 000), то есть 156 000 рублей. Именно поэтому продавцы часто предлагают вписать в договор купли-продажи не реальную стоимость квартиры, а именно 1 миллион рублей – чтобы с учетом вычета вообще не платить НДФЛ. Но налоговая служба давно раскусила этот финт, и к таким сделкам сейчас повышенное внимание.

На прочее имущество (автомобили, гаражи, нежилые помещения) установлен вычет в 250 000 рублей. Эти суммы распространяются на все проданные в течение прошедшего года объекты, вместе взятые. Продав три машины на общую сумму 600 000 рублей, вычет вы все равно получите только на 250 000 руб. При продаже имущества, находившегося в долевой или совместной собственности (например, у мужа и жены) вычет делится на две части – в пропорциях, которые собственники устанавливают сами.

Обратите внимание: имущество, которое находилось у вас в собственности больше 3 лет, не облагается НДФЛ при продаже. Исключение – жилая недвижимость. С 1 мая 2021 года она не облагается подоходным налогом при продаже, если была в вашей собственности более 5 лет (кроме полученной по договору дарения, по договору содержания с иждивением или только что приватизированной – в этих случаях по-прежнему действует трехлетний срок).

2 Покупка квартиры, изолированной комнаты, дома, дачи, земельного участка (либо доли в любом из этих объектов).

Вычет можно получить как за готовый, так и за строящийся объект. До 2014 года можно было вернуть НДФЛ только за один приобретенный объект, сейчас – за сколько угодно, пока сумма вычета не достигнет 2 миллионов рублей. Правда, те, кто воспользовался своим правом по старым правилам, заново оформить вычет не смогут.

Ремонт и отделка жилья, купленного в состоянии черновой отделки (под вычет попадают как материалы, так и работы). Организация электро-, водо-, газоснабжения и канализации. Разработка проектной документации. Основное условие – наличие всех подтверждающих документов: договоров, чеков, квитанций. Более подробно о данном виде вычета читайте по ссылке ниже:

- Налоговый вычет при покупке квартиры

3 Проценты по ипотечному кредиту, взятому для покупки вышеперечисленных объектов, а также проценты по кредиту на рефинансирование ипотеки.

Максимальный вычет за уплаченные проценты по ипотеке – 3 000 000 рублей. Он может быть предоставлен только после оформления вычета за покупку жилья (максимум – 2 000 000 рублей), так что фактически лимит вычета за приобретение квартиры в ипотеку – 5 000 000 рублей. Это значит, что государство теоретически может вернуть вам НДФЛ в размере 690 000 рублей.

Имущественный вычет можно оформить только если недвижимость находится на территории России и предназначается для проживания людей.

Более подробно об имущественном вычете на покупку жилья в ипотеку с реальными примерами читайте здесь:

- Налоговый вычет по ипотеке

Инвестиционный налоговый вычет

Инвестиционный налоговый вычет можно получить в трех случаях:

- Вычет на доход от продажи ценных бумаг, находившихся в собственности более трех лет. К данному типу вычета не относятся сделки, совершенные на индивидуальном инвестиционном счете (далее ИИС);

- Вычет с суммы денежных средств, внесенных на ИИС в течение трех лет. Вычет ограничен суммой 400.000 руб. в год, или 1,2 млн руб. за три года. За один год можно вернуть 13% от 400.000 руб., или 52.000 руб. Этот тип вычета подходит только работающим по найму физ.лицам, с официальной “белой” заработной платой;

- Вычет с дохода, полученный от сделок с ценными бумагами, совершенными на ИИС в течение трех лет. Данный тип вычета не привязан к зарплате и может быть использован всеми, в том числе и индивидуальными предпринимателями, а также неработающими людьми (например, семья из двух человек, где работает муж и не работает жена, которая может открыть ИИС на свое имя, но зачислять туда зарплату мужа, или любые другие денежные средства, в том числе детские субсидии и пособия).

Какие ценные бумаги можно купить:

- акции;

- облигации;

- паи паевых инвестиционных фондов; ETF (паи иностранных инвестиционных фондов), торгующихся на Московской фондовой бирже;

- иностранную валюту;

- фьючерсы и опционы.

Профессиональный налоговый вычет

Этот тип вычета стоит несколько особняком. Фактически речь идет о льготе не столько по НДФЛ, сколько по налогу на прибыль предпринимателя. Однако поскольку этот предприниматель является физическим лицом и формально уплачивает подоходный налог, вычет попадает в общую категорию к другим, предусмотренным для физлиц.

Профессиональный налоговый вычет предоставляется по следующим типам доходов:

- Доходы индивидуальных предпринимателей, находящихся на общем налоговом режиме (ОСНО).

- Доходы частнопрактикующих нотариусов, адвокатов и представителей других профессий, зарабатывающих частной практикой.

- Доходы по договорам гражданско-правового характера (договоры подряда, оказания услуг и так далее).

- Авторские вознаграждения, а также вознаграждения за исполнение или другое использование произведений науки, литературы и искусства. При этом авторы и изобретатели должны быть плательщиками НДФЛ.

Профессиональный вычет предоставляется на полную сумму расходов (подтвержденных договорами и квитанциями). Если ИП не в состоянии подтвердить расходы, он может заявить вычет в размере 20% от полученного дохода. Для некоторых видов вознаграждений (авторских, за исполнение произведений и т.д.) при отсутствии подтверждающих расходы документов установлен норматив затрат (полный список – в п.3 ст. 221 Налогового кодекса РФ). Например, создатели видеопродукции – художественных фильмов или музыкальных клипов – могут заявить вычет в размере 30% от своих доходов, а авторы музыки к этим фильмам – в размере 40% от доходов.

Имущественный вычет: покупка жилья и ипотека

Этот вычет касается трат на покупку жилья, земельного участка или строительства собственного жилого дома.

Тут есть несколько исключений. Вычет не получится получить, если вы купили жильё у «взаимозависимого лица» — ими налоговая считает вашего супруга, родителей, братьев и сестёр. Также не дадут вычет, если вы оплатили покупку материнским капиталом, бюджетными средствами или средствами работодателя. А если жильё было куплено за счёт материнского капитала частично, то вычет дадут только на ту сумму, которую вы внесли сами.

Если квартира покупается по договору долевого участия, то претендовать на вычет можно, когда вы получите акт передачи квартиры. Пока нет акта, нет и права на вычет, даже если вы уже выплачиваете ипотеку. В любой другой ситуации — например, строительство дома или покупка квартиры на вторичном рынке — понадобится выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП).

Сколько платят

13% от стоимости жилья, но не больше 260 тысяч ₽. Право на такой вычет даётся один раз в жизни, но при этом остаток вычета можно перенести на другие объекты. Срока давности для возврата налогов нет — подать на вычет можно, даже если вы купили квартиру 10 лет назад.

Если вы покупали жильё в кредит, то дополнительно можете вернуть 13% от суммы процентов по ипотеке, но не больше 390 тысяч ₽. Право на такой вычет также даётся один раз в жизни, а остаток не переносится на другие объекты.

Выгодно рефинансировать ипотеку

Калькулятор Сравни.ру

За год вам могут вернуть столько налогов в виде вычета, сколько вы перевели в бюджет в виде 13% НДФЛ. Если эта сумма меньше положенного имущественного вычета, то он переносится на следующий год — придётся заново подавать декларацию. Если вы подаёте одновременно на социальные, инвестиционные и имущественный вычеты, то налоговая будет высчитывать имущественный в последнюю очередь.

Пример.

Вы купили квартиру на собственные деньги за 4 миллиона ₽. Государство может вернуть вам 260 тысяч ₽ (4 000 000 ₽ * 13% — это 520 тысяч ₽, но у вычета есть лимит в 260 тысяч ₽). Ваша зарплата — 50 тысяч ₽ (600 тысяч ₽ в год), с неё вы заплатите 78 тысяч ₽ в виде налогов. Значит, за год вам могут вернуть максимум 78 тысяч ₽. Выходит, получать налоговый вычет вы будете 4 года (260 000 : 78 000) подряд, если при этом не будете использовать другие виды вычетов.

Ещё пример.

Вы купили комнату за 1 миллион ₽ и заявили вычет. Государство вернуло вам 130 тысяч ₽ (1 000 000 * 13%). В праве на вычет у вас осталось ещё 130 тысяч ₽ (260 000 ₽ (максимальный вычет за всю жизнь) – 130 000 ₽). Эти деньги вы можете вернуть, когда купите ещё одно жильё.

И ещё пример.

Вы купили жильё в ипотеку. Квартира стоила 5 миллионов ₽, а переплата по жилищному кредиту составила 2,5 миллиона ₽. Вы сможете вернуть 260 тысяч ₽ как вычет за покупку жилья и 325 тысяч ₽ как вычет за ипотеку (2 500 000 ₽ * 13%).

Если вы покупали квартиру вместе с супругом или супругой, то каждый из вас может получить отдельный вычет пропорционально своей доли в собственности — то есть по 13% от стоимости жилья (максимум по 260 тысяч ₽) и по 13% от переплаты по ипотеке (максимум по 390 тысяч ₽). Это правило работает, даже если жильё формально принадлежит кому-то одному из супругов.

Какие нужны документы

- договор о приобретении жилья, акт о передаче жилья или выписка из ЕГРП;

- документы, которые подтверждают расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, товарные и кассовые чеки, акты о закупке материалов у физлиц с указанием в них адресных и паспортных данных продавца и др.);

- если покупали жильё в браке: свидетельство о браке; письменное заявление о договорённости сторон — участников сделки о распределении размера имущественного налогового вычета между супругами.

Если брали ипотеку, то дополнительно:

- договор ипотеки, график погашения кредита и уплаты процентов за пользование заёмными средствами;

- документы, подтверждающие уплату процентов по ипотечному договору (кассовые чеки, выписки из лицевых счетов налогоплательщика, справки банка об уплаченных процентах за пользование кредитом).

Кто имеет право на налоговый вычет

Вернуть НДФЛ могут только те, кто его платил. Согласно Налоговому кодексу РФ, вычет по подоходному налогу вправе получить:

- граждане РФ, работающие по трудовому или гражданско-правовому договору и уплачивающие НДФЛ;

- пенсионеры, продолжающие работать или работавшие в отчетный налоговый период;

- иностранцы, проводящие в России более 180 дней в году и уплачивающие НДФЛ в бюджет РФ;

- граждане РФ и иностранцы-резиденты РФ, продавшие имущество, находившееся в собственности менее трех или пяти лет (см. выше в главе “Имущественный налоговый вычет”).

Итоги

Величина НДФЛ, удерживаемого из дохода физлица, может быть уменьшена за счет применения к доходу вычетов, подразделяющихся на стандартные, социальные, имущественные и профессиональные. Каждый из видов вычетов характеризуется своими особенностями применения. Величина практически всех их ограничена. Суммы ограничений зависят от вида вычета.

Предоставление вычетов возможно как по месту работы, так и через ИФНС. В первом случае потребуется подтверждение права на вычет, выданное налоговым органом. Не нужен такой документ только в отношении стандартных вычетов.

Источники:

- Налоговый кодекс РФ

- Постановление Правительства РФ от 19.03.2001 N 201

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Куда обращаться для получения вычета

В российском законодательстве для возврата НДФЛ есть два способа: через налоговую инспекцию или через работодателя. У каждого из этих способов свой порядок оформления.

Способ #1. Возврат налога через ИФНС

Получать вычет в налоговой инспекции по месту регистрации удобнее, если вам нужна вся годовая сумма вычета сразу. Оформить льготу можно в любое время по окончании отчетного года. К примеру, если вы купили квартиру в 2021 году, заявить о желании получить вычет можно начиная с 1 января 2021 года.

Подоходный налог будет возвращен за отчетный год целиком в размере уплаченного вами НДФЛ, но не более 13% от фактических расходов.

Процедура оформления вычета несложная. Порядок ее такой:

- Сбор пакета документов. Часть бумаг – общая для всех вычетов, часть – специфическая у каждого типа льготы. Ниже в соответствующей главе приведен подробный перечень.

- Подача документов в ИФНС по месту регистрации. Сделать это можно лично, почтовым отправлением, через доверенное лицо или по электронным каналам связи через сайт nalog.ru. Если вы не знаете фактический адрес своей инспекции, найти его проще всего на специальных сервисах – например, здесь: https://service.nalog.ru/addrno.do.

- Камеральная проверка. В течение нескольких месяцев ваши документы проверяют на соответствие формальным требованиям. Все данные в предоставленных бумагах должны совпадать с информацией в других документах.

- Возврат подоходного налога на ваш счет в банке.

Способ #2. Возврат налога через работодателя

В этом случае вы получаете вычет по частям: НДФЛ с зарплаты не удерживается, к получению идет вся начисленная бухгалтерией сумма. Еще одна особенность этого способа в том, что не требуется ждать окончания года, деньги можно получать уже в текущем. А в январе следующего года вы вправе оформить остаток вычета через ИФНС и получить всю оставшуюся сумму уплаченного в предыдущем году НДФЛ разом.

Пример

Александр Д. прошел в августе-сентябре 2021 года курсы обучения госзакупкам, потратив на них 43 000 рублей и произвел протезирование зубов на сумму 214 000 руб. Сразу по окончании курсов он оформил вычет у работодателя и с октября стал получать зарплату в полном объеме, без удержания НДФЛ (сумма официального необлагаемого налогом дохода составила 24800 руб./мес.). Таким образом, за октябрь, ноябрь и декабрь использованный вычет составил 74400 руб. Максимальная сумма социального вычета – 120 000 рублей. По окончании 2021 года Александр Д. воспользовался правом вернуть через ИФНС остаток уплаченного им в 2021 году (январь-сентябрь) подоходного налога. Доход Д. за 9 месяцев 2021 года составил 24800 *9 = 223 900 руб., однако НДФЛ ему вернули только с 45 600 рублей (120 000 – 74 400 руб., уже использованных в 2021 г.)

Для возврата НДФЛ через работодателя необходимо сделать следующее:

- Подготовить пакет документов. Список отличается от аналогичного при оформлении вычета через ИФНС. Подробный перечень – в главе «Необходимые для налогового вычета документы».

- Подать документы в налоговую инспекцию. Делается это так же, как и при оформлении вычета через ИФНС: лично, по почте, в электронной форме через личный кабинет на nalog.ru или через доверенное лицо. В течение 30 дней ИФНС обязана выдать вам уведомление для работодателя о наличии у вас права на налоговый вычет.

- Дальше вам нужно передать полученное в налоговой уведомление работодателю. К бумаге из налоговой необходимо приложить заявление на получение вычета (образец – на сайте nalog.ru). Зарплату без удержания НДФЛ вы станете получать с месяца подачи уведомления и до момента, пока вычет не исчерпается либо не закончится год. На следующий год необходимо снова идти в ИФНС за уведомлением для работодателя.

Получатели

Кто может претендовать на налоговые вычеты? В качестве получателей выступают физические и юридические лица. При этом важно соблюдать некоторые условия.

О чем идет речь? Чтобы гражданин мог обратиться за возмещением денег за те или иные операции, он должен:

- Официально работать и платить НДФЛ, равный 13% от дохода. Предприниматели, работающие по патентам или УСН, не могут получать вычеты.

- Быть резидентом страны. Для этого необходимо провести на территории РФ не меньше 183 дней за год. Учитывается календарный период.

- Совершить операцию, предусматривающую предоставление вычета. Об этом будет рассказано позже.

Кроме того, необходимо соблюдать сроки подачи заявления на возмещение денежных средств. В противном случае вернуть их не получится.

Какие документы нужны для получения налогового вычета

Существует общий для всех вычетов набор документов и перечень, требуемый в каждом конкретном случае.

Общий список документов:

- Копия паспорта РФ

- Налоговая декларация по форме 3-НДФЛ, заполняется налогоплательщиком. Примеры, шаблоны и образцы здесь:https://www.nalog.ru/rn77/taxation/taxes/ndfl/nalog_vichet/primer_3ndfl/#t1 (не предъявляется при получении вычета у работодателя)

- Справка о доходах по основному месту работы (форма 2-НДФЛ, не предъявляется при получении вычета у работодателя)

- Справки о доходах по совместительству (если есть)

- Заявление в ИФНС с реквизитами (на бланке банка с печатью), на которые будет возвращен налог.

Список документов для получения вычетов за родственников (детей/родителей/братьев/сестер/супругов):

- копии свидетельств о рождении на себя, детей, братьев и сестер (подтверждение родства);

- копия свидетельства о браке

Сколько раз можно

Что касается имущественного вычета при покупке недвижимости, то количество раз ограничивается в зависимости от года приобретения недвижимости.

Если квартира или дом были куплены до 2014 года, то обращение можно произвести лишь раз в жизни, вне зависимости от суммы вычета. Для недвижимости, приобретенной после указанной даты, можно обращаться несколько раз в пределах установленного лимита. Это означает, что пока налогоплательщик не наберет вычетом 260 тысяч рублей, он имеет право обращаться за льготой по каждой приобретенной квартире.

Важно! После того как сумма будет исчерпана, налогоплательщик теряет право на вычет на последующие покупки недвижимости.

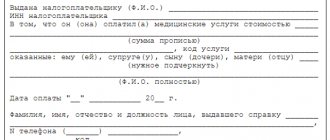

Список документов для вычета за лечение/приобретение лекарств

Лечение в медучреждении (стационар, поликлиника, станция скорой помощи, платный медцентр):

- Договор с медучреждением – оригинал и копия. В договоре обязательно должна указываться стоимость услуг.

- Справка, подтверждающая оплату по договору (должна содержать номер медицинской карты пациента и его ИНН, а также код категории лечения: «1» – обычное, «2» – дорогостоящее).

- Копия лицензии лечебного учреждения.

Покупка лекарственных препаратов:

- Оригинал рецепта по форме 107-1/у со штампом «Для налоговых органов.

- Чеки, квитанции, платежные поручения (для подтверждения оплаты)

- Справка об отсутствии дорогостоящего препарата в медучреждении (готовится в случае самостоятельной оплаты пациентом дорогих лекарств, выписанных врачом).

Заключение договора добровольного медицинского страхования:

- Копия договора добровольного страхования

- Копия лицензии страховой компании

- Квитанция или чек на оплату страховой премии

Сколько времени нужно для получения вычета

Сроки возврата налога зависят от способа оформления.

При оформлении через ИФНС

Получить вычет через налоговую инспекцию можно примерно за 4 месяца, начиная с 1 января следующего года. То есть если вы, допустим, прошли обучение в автошколе в 2021 году, то с 1 января 2020-го имеете право подать документы на возврат НДФЛ. Три месяца уходит на камеральную проверку декларации 3-НДФЛ. Если все в порядке, еще 30 дней – на перечисление возвращаемого налога. Если вы оформляете вычет на покупку недвижимости, четырехмесячный срок действует только в первый год. При переходе неиспользованного остатка на следующий налоговый период камеральная проверка документов на вычет проходит гораздо быстрее – при подаче декларации в первых числах января деньги можно получить уже в феврале.

При оформлении через работодателя

Получать вычет (в форме зарплаты без удержания НДФЛ) можно уже со следующего месяца после предоставления в бухгалтерию вашей организации уведомления из налоговой инспекции о праве на вычет, а также заявления о предоставлении этого вычета. Если речь идет об имущественных вычетах, переходящих на следующий год в случае неполного использования, то их можно оформить у работодателя и в дальнейшем, но более логично вернуть остаток НДФЛ одной суммой, подав документы в ИФНС.

Если не работал

Но и это еще не все особенности предоставления вычетов в России. Иногда граждане совершают те или иные сделки, не имея работы. В таком случае претендовать на возврат денег не получится. Но право появляется с момента трудоустройства.

За какой период можно получить налоговый вычет за лечение зубов или при любых других обстоятельствах? В таком случае денежные средства можно требовать только за годы, в которые заявитель официально работал и платил НДФЛ.

Часто задаваемые вопросы

– Как сумма вычета соотносится с суммой возвращенного НДФЛ? Путаюсь в расчетах.

– Если объяснять простыми словами, то вычет – это сумма вашего дохода, с которого вам вернут НДФЛ при покупке квартиры, обучении, лечении и т.д. (этот размер дохода вычитается из облагаемого налогом, отсюда и название – вычет). Поскольку подоходный налог в РФ – 13%, то вернут вам именно этот процент от заявленного в декларации 3-НДФЛ размера вычета. Размер вычета равен вашим расходам на обучение, лечение, покупку жилья и так далее. При этом вычет не может быть больше максимума, установленного Налоговым кодексом. К примеру, лимит имущественного вычета при покупке жилья – 2 миллиона рублей. Значит, даже при намного более дорогой покупке вернут вам, самое большее, 13% от 2 миллионов, то есть 260 000 рублей. А если покупка стоила меньше 2 миллионов, то вернут 13% от ее полной стоимости (эта стоимость и будет считаться налоговым вычетом).

– Имеет ли значение банк и тип счета при подаче заявления на возврат НДФЛ? Есть ли какие-то ограничения?

– Федеральная налоговая служба работает только с российскими банками (либо российскими «дочками» иностранных банков, зарегистрированными в РФ). Счет должен быть рублевым. В остальном ограничений нет: деньги перечислят и на карточный, и на депозитный счет. Реквизиты счета необходимо заверить в банке и предоставить в ИФНС вместе с заявлением на возврат налога.

– В прошлом году я купила квартиру и отучилась в автошколе. Нужно заполнять две декларации или достаточно одной?

– За каждый год подается одна декларация, в которой вы можете указать все свои расходы за этот период. В ней можно заявить вычет как по покупке жилья, так и по обучению. Обратите внимание: вернуть вам могут только уплаченный НДФЛ, поэтому если вычет превышает доход, то заявлять первым делом лучше социальный вычет – его нельзя переносить на следующий налоговый период.

– Работаю на трех работах. При подаче декларации я обязан приложить три справки 2-НДФЛ?

– Сколько прикладывать справок – это ваше решение. Если доходов на одном рабочем месте хватает для исчерпания вычета, прочие доходы можно не заявлять. Но чаще всего приходится указывать все доходы и представлять в ИФНС все справки по форме 2-НДФЛ.

Как оформить возврат средств

Если налоговая отчиталась о завершении проверки, в том числе камеральной, пора оформлять заявление на возврат средств. Чтобы это сделать, выберите «Мои налоги» → «Переплата». В строчке с переплатой будет указана сумма, которую вы можете вернуть.

Вам предложат зачесть переплату в счёт задолженности по налогам, если она у вас есть.

za‑vychetom.ru

Если нет, переходите к следующему пункту и заполняйте заявление на возврат. Вам нужно указать реквизиты счёта, на который придут деньги.

Останется подтвердить данные и ждать. Деньги придут в течение месяца.