Особенность векселей, как ценных бумаг

Являясь безусловным долговым документом, вексель может быть:

- Простым, т.е. оформленным между двумя лицами и имеющих характер долговой расписки непосредственного должника;

- Переводным – документом, составление которого происходит с участием третьего лица (используется для оформления передачи дебиторской задолженности).

Как простой, так и переводной вексель бывает:

- Чужим или собственным;

- Дисконтным – процентным, т.е. предусматривающим процентную ставку, по которой будет начисляться процент на сумму векселя, или беспроцентным.

Оба вида векселей могут быть товарными, т. е. подтверждать задолженность по договору поставки ТМЦ, либо финансовыми. В этом случае предметом сделки служит сам вексель. Разница в целях использования векселей влияет на счета бухучета, которые будут использоваться для учета векселей.

Основные составляющие векселей

Вексельные документы отличаются, как уже было сказано выше, своими реквизитами и атрибутами, которые как раз-таки и являются основными его составляющими компонентами. Как раз эти моменты и значительно отличают векселя от любых разновидностей долговых расписок.

При этом, если в документе не будет даже одного из обязательных реквизитов, это станет причиной недействительности предоставляемого документа. Законодательно предусматриваются такие обязательные элементы и составляющие, как:

- Метка. При наличии метки на векселе сам вексель будет официально признан финансовым документом. На этом самой метке есть необходимые индикаторы «векселя», причем точно в такой же транслитерации, что и текст, написанный в документе. Помимо этого, в метке могут быть слова «переводной» или же «простой» вексель.

- Безусловные приказы или обещания оплаты отмеченной суммы. Вообще какая-либо строгая форма у векселя отсутствует. Вексельные права рекомендуют составить документ таким образом, чтобы текст был максимально простым, а также чтобы он никак не мог быть подвергнут сомнению или двойному толкованию. Общение по векселю должно быть таким, чтобы оно не допускало условий и не зависело от внешних обстоятельств.

- Вексельные суммы. Именно вексельные суммы и являются одним из основных атрибутов бумаги-векселя. Сумма должны быть прописана как в буквенном, так и в числовом формате. Причем прописана таким образом, чтобы не было никаких исправлений. В том случае, если прописанная и числовая суммы чем-либо отличаются, за верную будет принята та сумма, которая была прописана, а не записана числом. В том случае, если даже прописанных сумм несколько, то верной среди них является самая маленькая сумма. Она-то и будет являться отражением номинала финансового документа.

- Место составления. В это параметре можно отметить город, страну, а также район, определенный населенный пункт и, если этого необходимо точный адрес.

- Дата составления.

- Сроки платежей. Если в векселе не будет такого атрибута, вексель просто-напросто становится недееспособной бумагой. Именно поэтому необходимо указать точную дату, но без уточнения времени. В некоторых случаях можно указать не определенную дату, а срок (действие векселя заканчивается через n дней с момента составления).

- Место платежей. Здесь можно уточнить, где именно будет происходить оплата векселя. Оплата, к примеру, может быть проведена по месту жителя держателя векселя или же в каком-либо ином месте, что также должно быть прописано и отображено в векселе. Тут же можно отметить наименование той стороны, которая проводит оплату (чаще всего этой стороной является банковское учреждение).

- Наименование стороны-приобретателя.

- Подпись стороны-векселедателя.

- Наличие места для передаточных подписей.

- Аллонж (некоторые добавочные листы, которые можно добавлять в случае необходимости).

Стоит учесть также и то, что вексель по своему принципу действия не допускает каких-либо изменений или же поправок в такой момент, как реквизиты сторон. Если, конечно же, обе стороны не были по этим вопросам согласованы друг и другом.

В том случае, если сторона-векселедатель не внесла всех реквизитов, не поставила подпись или же не передала вексель стороне-векселедержателю, то сторона-векселедержатель способна самостоятельно прописать в векселе все необходимые реквизиты, ведь передача документа как раз трактуется таким образом, что обе стороны согласны на условие документа.

Все данные и реквизиты необходимо продублировать в одном тексте, причем в процессе составления такой текста ни в коем случае нельзя создавать пропуски или же использовать те выражения, у которых мог бы быть двойной смысл. Если в итоге сторона-векселедержатель откажется от полного и своевременного исполнения своих обязательств, ссылаясь на отсутствие реквизитов или законного документа, долговое обязательство может быть рассмотрено в рамках судебного делопроизводства.

Учет векселей: проводки

Зачастую собственный вексель во взаимоотношениях «покупатель-продавец» играет роль долговой расписки, поскольку возникает в ситуации, когда покупатель не может расплатиться свободными средствами за товар, а продавец согласен на прием векселя. Такой товарный вексель не считается ценной бумагой до передачи его третьему лицу. Для учета таких векселей у покупателя к сч. 60 открывают субсчет 60/3 «Векселя выданные», а у продавца – субсчет 62/3 «Векселя полученные».

Операции с ним фиксируются у обеих сторон на счетах расчетов проводками:

| Операция | Д/т | К/т |

| Бухгалтерские проводки по векселям выданным | ||

| Отражен долг по поставке | 60/1 | 60/3 |

| Выдано обеспечение будущего платежа (за балансом) | 009 | |

| Если вексель процентный, то долг покупателя будет увеличиваться на сумму начисляемых процентов | 91 | 60/3 |

| Оплата долга | 60/3 | 51 |

| Списание векселя после оплаты | 009 | |

| Бухгалтерские проводки по векселям полученным | ||

| Отражен долг по отгруженному товару | 62/ 3 | 62/1 |

| Получено обеспечение платежа | 008 | |

| Доход по процентам от векселя | 62/3 | 91 |

| Получена оплата товара, обеспеченного векселем | 51 | 62/3 |

| Списание векселя после получения оплаты | 008 | |

Пример 1

ООО «Блиц» для обеспечения обязательства оплаты по договору поставки ООО «Атриум» выпустило вексель на сумму 236 000 руб. с учетом НДС 36 000 руб. В бухучете обеих организаций будет отражено:

Операция Д/т К/т Сумма У ООО «Блиц» Задолженность поставщику за товары 41 60/1 200 000 НДС 19 60/1 36 000 Выдан вексель 60/1 60/3 236 000 Вексель учтен за балансом 009 236 000 Погашение долга 60/3 51 236 000 Списание векселя 009 236 000 У ООО «Атриум» Выручка отражена 62/1 90/1 236 000 Начислен НДС 90/3 68 36 000 Списана себестоимость товаров 90/2 41 100 000 Получен вексель 62/3 62/1 236 000 Вексель учтен за балансом 008 Поступила оплата ТМЦ 51 62/3 236 000 Списание векселя 008 236 000

Сравнение векселя и облигации

Разберемся, чем отличается вексель от облигации.

Оба типа долговых бумаг имеют много схожих элементов:

- номинал;

- дата погашения;

- вкладчик приобретает прибыль при гашении ЦБ или ее перепродаже;

- могут быть проданы или же приобретены;

- вексель, облигация имеют возможность купонного дохода;

- продаются в различных валютах.

Разница между векселем и облигацией состоит в том, что первые эмитируют некрупные организации, которые привлекают небольшое количество вкладчиков, а ценные бумаги – большие компании и страны, нуждающиеся в огромных вкладах. Приобрести или же продать обязательство намного проще чем ЦБ.

Статью прочитали: 211

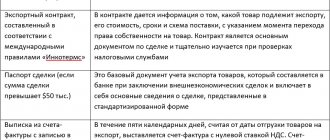

Векселя в бухгалтерском учете, как финансовые вложения

Если предприятие, имея свободные деньги, вкладывает их в приобретение векселей, выпускаемых банками и способных приносить доход, то речь идет о финансовых вложениях. Такие векселя выступают объектом купли-продажи, их учитывают на субсчете 58/2 «Долговые ЦБ». Разберемся, как осуществляется учет векселей в бухгалтерском учете. Проводки:

| Операция | Д/т | К/т |

| Покупка векселя | 76 (60) | 51 |

| Принятие к учету | 58/2 | 76 (60) |

| Отражена разница между покупной стоимостью и номиналом | 58/2 | 91/1 |

Пример 2

Фирма 25.01.2018 приобрела вексель банка номиналом 2 000 000 руб., выпущенный 25.01.2018 со сроком платежа по предъявлению, но не раньше 05.05.2018. Начисление процентов – 8% годовых. 05.04.2018 компания оформила соглашение об отступном с условием передачи векселя контрагенту, выполнившему работы стоимостью 2 000 000 руб. без НДС. Он принят в счет оплаты работ. Операция оформлена договором передачи простого векселя.

Бухгалтерские проводки:

Операция Д/т К/т Сумма 25.01.2018 Оплачен вексель 76 51 2 000 000 Вексель учтен в составе финансовых вложений 58/2 76 2 000 000 31.01.2018 Начисление процентов по векселю за январь 2 000 000 х 8% / 365 х 6 дн. 76 91/1 2630 28.02.2018 Начислены проценты за февраль (2 000 000 х 8% / 365 х 28) 76 91/1 12 274 31.03.2018 Начислены проценты за март (2 000 000 х 8% / 365 х 31) 76 91/1 13 589 05.04.2018 Приняты к учету произведенные работы 20 60 2 000 000 Начислены проценты за апрель (2 000 000 х 8% / 365 х 5) 76 91/1 2192 Подрядчику передан вексель в погашение заложенности 60 91/1 2 000 000 Списана номинальная стоимость векселя 91/2 58/2 2 000 000

Векселя Российских банков

Выдача векселей Российскими банками осуществляется, как резидентам — гражданам РФ, так и иностранным гражданам. Банки России предлагают их в рублях — национальной валюте, а также в иностранной валюте.

Существует нюанс, когда мы покупаем векселя банков, номинированные иностранной валютой, оплата производится в рублях по курсу, который действует в банке.

Сроки их действия от 3 месяцев до 3 лет. Наиболее востребованными считаются сроком действия на один год, они оптимальны по процентным ставкам и срокам обращения. Чаще всего обмен и оплату по векселям, банки проводят бесплатно.

ОСНО и ЕНВД

https://www.youtube.com/watch?v=ytdevru

Приобретенные товары (работы, услуги), обеспеченные собственным векселем, учтите при расчете налога на прибыль в зависимости от следующих факторов:

- правил налогового учета, которые применяются для соответствующего вида расходов;

Это следует из статей 252, 272 и 273 Налогового кодекса РФ.

Входной НДС по приобретенным товарам (работам, услугам) примите к вычету в общем порядке – после принятия товаров на учет, при наличии счета-фактуры и выполнении других необходимых условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ). Подробнее об этом см. Как платить НДС при расчетах векселем.

Объектом налогообложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы операции по приобретению товаров (работ, услуг), в обеспечение которых передан вексель, не повлияют.

Порядок учета товаров (работ, услуг), за которые организация рассчиталась собственным векселем при совмещении ЕНВД с общей системой налогообложения, зависит от того, для какого вида деятельности приобретены товары (работы, услуги), в обеспечение которых организация выдала контрагенту собственный вексель.

Если товары (работы, услуги) приобретены для ведения операций, облагаемых ЕНВД, операции с собственным векселем на расчет единого налога не повлияют (ст. 346.29 НК РФ).

Если товары (работы, услуги) приобретены для деятельности организации на общей системе налогообложения, расходы по ним учтите при расчете налога на прибыль.

Если товары (работы, услуги) приобретены для обоих видов деятельности, сумму расходов на их покупку нужно распределить (п. 9 ст. 274 НК РФ). Подробнее см. Какие налоги платить при ЕНВД.

Способы получения векселя

Собственные векселя контрагента могут поступить в организацию, в частности:

- за плату (по договору купли-продажи или займа);

- в обеспечение оплаты реализованных товаров (работ, услуг);

- безвозмездно.

В зависимости от способа получения векселя различным будет бухучет и налогообложение операции по его поступлению.

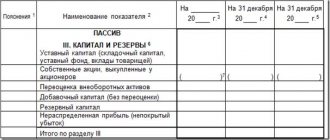

Внимание: оплата уставного капитала организации собственным векселем организации-учредителя (участника) лишена экономического смысла. Если организация проводит подобные расчеты с учредителями (участниками), то в некоторых случаях это может повлечь за собой такие последствия, как: отказ в госрегистрации организации, споры между учредителями (участниками) общества относительно доли, оплаченной подобным образом, и т. п. Это следует из положений Законов от 8 февраля 1998 г. № 14-ФЗ и от 26 декабря 1995 г. № 208-ФЗ.

Выданный учредителем (участником) вексель лишь подтверждает его задолженность по оплате уставного капитал. Погасить им долг перед организацией учредитель (участник) не может. Это связано с тем, что у организации, которая рассчитывается с контрагентом собственным векселем, сам вексель не признается имуществом (товаром). Находясь в собственности у векселедателя, он не удостоверяет никаких прав и обязательств, а при передаче только обеспечивает долг, гарантируя оплату по нему с отсрочкой платежа. Это следует из статей 815, 823 и пункта 1 статьи 142 Гражданского кодекса РФ, а также статей 1 и 75 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341.