- РусТендер

- Вопрос-ответ

- 44-ФЗ

- НДС в контракте

Один из самых актуальных вопросов при заключении государственного контракта – учет НДС в стоимости договора на выполнение работ, поставку товара или оказание услуг.

Согласно п. 4 ст. 3 44-ФЗ участником государственных торгов может стать любое юридическое или физическое лицо, в т.ч. в форме индивидуального предпринимателя. Законом также не установлены ограничения для формы налогообложения, которую использует поставщик. Участниками госзаказа могут стать организации, находящиеся на специальных режимах налогообложения, т.е. УСНО, ЕНВД и т.д.

НДС – налог на добавленную стоимость, который включается в стоимость реализуемого товара, работы или услуги и уплачивается в пользу государства в федеральный бюджет.

Стандартная ставка налога равна 20%, но также существуют отдельные виды товаров для которых применяется ставка налога в 10% и 0%.

«НДС» — что это такое?

НДС — это 20%-ный налог (в большинстве случаев) на добавленную стоимость. Им облагаются организации, работающие по общей системе налогообложения (ОСНО) и создающие дополнительную рыночную стоимость. Проще говоря, это когда организации добавляют к себестоимости дополнительную сумму, а потом часть от этой суммы возвращают в бюджет. Организации предлагают товар, выполняют работы, оказывают услуги по более высокой цене, чем их себестоимость.

С 2021 г. для общих случаев ставка составляет 20% (0% — для международных перевозок, 10% — при продаже продовольствия, газет, журналов, медизделий и др., об этом говорится в ст.164 НК РФ).

Разница между себестоимостью продукции и ценой, по которой она реализовывается, и будет считаться таким налогом.

В нашей стране НДС применяется с 01.01.1992 г. Изначально он исчислялся в порядке, утвержденном законом «О налоге на добавленную стоимость», с 2001 г. подчиняется гл.21 Налогового кодекса России.

Рассчитать НДС можно на сайте https://www.ndscalc.ru/, воспользовавшись онлайн калькулятором. Расчет НДС является ключевым критерием бухгалтерии любой организации, работающей с ОСНО. Начинающие бизнесмены и руководители недостаточно разбираются в процедуре выделения НДС. Однако ошибки здесь недопустимы, плата может оказаться очень высокой. Онлайн калькулятор поможет выделить и начислить налог на добавленную стоимость, не углубляясь в математические сложности.

Возврат товаров: разница в бухучете

Отличия возврата от обратного выкупа важны и для отражения операции в бухучете.

Обычный возврат

Возвращая товар, который был принят на учет, покупатель сделает следующие проводки:

- Дт 76 (не 62!) Кт 41 — на стоимость возврата;

- Дт 76 Кт 68 — на сумму НДС по корректировочному счету-фактуре.

Продавец должен сторнировать у себя:

- выручку: Дт 62 Кт 90;

- себестоимость: Дт 90 Кт 41;

- НДС: Дт 90 Кт 68.

Обратный выкуп

Покупатель отражает реализацию товаров:

- Дт 62 Кт 90 — на сумму выкупа с НДС;

- Дт 90 Кт 41 — на стоимость возвращаемых товаров;

- Дт 90 Кт 68 — на сумму НДС.

Продавец, соответственно, приходует эти товары у себя в учете:

- Дт 41 Кт 60 — на стоимость возврата (выкупа);

- Дт 19 Кт 60 — на сумму НДС;

- Дт 68 Кт 19 — НДС к вычету.

Госконтракт с поставщиком на УСН

Применение налога происходит на 2-х этапах:

- Формирование начальной (максимальной) цены контракта (НМЦК).

- Цена заключения контракта.

Если обратимся к Приказу Минэкономразвития № 567 от 02.10.2013 г., в котором определены способы формирования НМЦК, то увидим, что министерство не дает рекомендаций по включению НДС в НМЦК. Но сообщает, что стоимость должна соответствовать условиям предстоящей закупки. То есть, если предмет заказа входит в перечень объектов налогообложения, организатору торгов надлежит учесть данный взнос в НМЦК (операции, не признаваемые объектом налогообложения, перечислены в ч.2 ст.146 НК РФ).

Фактически, когда заказчик указывает НМЦК, он уже должен учитывать налог на добавленную стоимость.

Если исполнитель, например, работает на «упрощенке» (УСН), то в контракте в графе указания цены ставится прочерк, либо прописывается формулировка «НДС не облагается».

Согласно общему правилу организации и ИП, работающие по упрощенной системе налогообложения, не являются плательщиками НДС. Поэтому, заключая контракт с заказчиком, они не выставляют ему НДС (не выписывают счета-фактуры).

В этом случае сумма налога на добавленную стоимость, которая учтена заказчиком при определении НМЦК, будет являться дополнительным доходом участника закупки. Этой позиции придерживаются:

- Федеральная антимонопольная служба в своем письме от 06.10.2011 г. №АЦ/39173;

- Минфин РФ в письме от 02.02.2011 г. № 03-07-07/02;

- Минэкономразвития РФ в письмах от 27.09.2010 г. № Д22-1740, № Д22-1741;

- ФНС в письме № СД-4-3/[email protected] от 08.11.2016 г.

В письме ФАС от 06.10.2011 г. №АЦ/39173 отмечается:

Из текста письма, можно сделать вывод, что организации или ИП, работающие по УСН, находятся в более выгодном положении, в отличие от участников на ОСНО.

Разберемся на практике:

Допустим, на участие в запросе котировок поданы 2 заявки. Первая подана участником, находящимся на УСН с ценой 110 тыс. руб., а вторая — участником на ОСНО с ценой 120 тыс. руб. включая НДС.

Процедуру выиграл участник, предложивший наиболее выгодные для заказчика условия, т.е. участник на УСН с ценой контракта – 110 тыс. руб.

Второй участник сразу заложил в свое ценовое предложение сумму НДС. Если бы не НДС, его цена была бы 100 тыс.руб. и победителем стал бы именно он.

Следует отметить, что сравнение цен без учета НДС пользуется популярностью среди заказчиков по 223-ФЗ.

В Письме Минфина РФ от 02.02.2011 г. № 03-07-07/02 встречаем такое мнение:

В Письмах Минэкономразвития РФ от 27.09.2010 г. № Д22-1740, № Д22-1741 по этому вопросу такая формулировка:

ФНС — письмо № СД-4-3/[email protected] от 08.11.2016 г.:

Позиция судебной практики:

Однако судьи не разделяют мнение приведенных выше ведомств. Так, например, в Постановлении АС ВВО от 18.08.2014 г. №А82-3316/2013, Постановлении ФАС ВВО от 15.05.2014 г. по делу №А29-6032/2012, Постановлении АС СЗО от 06.08.2014 г. по делу №А21-9158/2013, Постановлении ФАС СЗО от 20.02.2014 г. по делу №А21-2287/2013, Постановлении ФАС ЗСО от 25.09.2013 по делу №А67-294/2013 суд встал на сторону заказчика, оплатившего исполнителю обязательства в размере стоимости контракта за вычетом НДС.

В Решении Арбитражного суда Краснодарского края по Делу № А32-32818/2015 суд также вынес решение в пользу заказчика, который в проекте контракта указал сумму, предложенную победителем электронного аукциона с учетом НДС, не смотря на то, что победитель находился на УСН.

Вот скриншот фрагмента из этого решения:

Такое же решение вынесено и в Решении Арбитражного суда Курганской области по делу № А34-6052/2015.

Следует отметить, что встречаются примеры, когда решение выносилось в пользу исполнителя, находящегося на УСН. Примером этого служит Постановление ФАС ДВО от 13.08.2013 №Ф03-3381/2013.

Когда НДС не уплачивает продавец

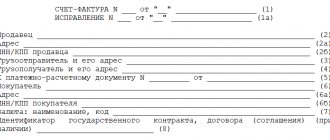

Если организация работает без НДС

, поставляя, например, товары, то все бумаги по отгрузке она составляет, не указывая в них НДС. В число таких документов входят счет на оплату, счет-фактура, накладная и соглашение о сотрудничестве. В местах, предназначенных для простановки сумм данного налога, ставится либо прочерк, либо пишется «без НДС».

Существует мнение, что в одном из перечисленных документов надо указывать причину освобождения от НДС. Отметим, что в первичных документах это вряд ли целесообразно, поскольку для них существуют строгие нормы заполнения. А вот в договоре на причину можно сделать ссылку. Тем не менее продавца никто и не накажет, если основание не будет отражено.

Примечательно, что некоторые категории компаний должны делать запись «без НДС» в строго определенных местах. Это является опознавательным знаком для налоговой инспекции, что данные компании освобождены либо по ст. 145 НК РФ (в связи с объемом выручки), либо по ст. 145.1, предоставляющей такое право для участвующих в «Сколково».

Компании, которые используют в своей деятельности спецрежимы налогообложения (упрощенку, вмененку, патент или единый сельхозналог), платить НДС не обязаны. Не должны они и выписывать такой документ, как счет-фактура. Это право дано им нормами, содержащимися в п. 3 ст. 169 НК РФ. Однако у них есть право и на выписывание данного документа при одном условии — надо соблюсти все правила оформления, содержащиеся в п. 5 ст. 168 НК РФ.

Особенности действий покупателя, получившего документы с записью «без НДС» таковы:

- Ему надлежит принять к учету полученные объекты сделки по той стоимости, которая указана в переданных ему документах. НДС в этой стоимости нет, и соответственно, его не надо отдельно ни учитывать, ни тем более возмещать.

- При перечислении денег поставщику в платежном документе должна стоять запись «Без налога (НДС)».

Госконтракт с физическим лицом

Руководствуясь положением п.2 ч.13 ст.34 44-ФЗ в текст договора вносятся обязательные условия: об уменьшении суммы, подлежащей уплате заказчиком юрлицу или физлицу, в том числе зарегистрированному в качестве ИП, на размер налогов, сборов и иных обязательных платежей в бюджеты бюджетной системы РФ, связанных с оплатой контракта, если согласно законодательству РФ о налогах и сборах такие налоги, сборы и иные обязательные платежи подлежат уплате в бюджеты бюджетной системы РФ заказчиком.

Если контракт подписывается с физлицом в тексте обязательно нужно отразить условие об уменьшении суммы, подлежащей уплате физлицу, на размер налоговых платежей (НДФЛ — 13%), связанных с оплатой обязательств.

Так, заказчик оплачивает физлицу сумму, уменьшенную на величину налоговых платежей. Сумма налога переводится заказчиком в соответствующий бюджет во исполнение обязанности налогового агента при выплате вознаграждения физлицу (ст. 226 НК РФ).

Речь идет именно о размере выплат физическому лицу, а не уменьшении цены контракта.

Подведем итог из вышесказанного:

- закупки проводятся на общих для всех участников основаниях, независимо от налогового режима;

- при оплате работ заказчик обязан руководствоваться ценой, предложенной победителем и указанной в контракте;

- на условия контракта не влияет применяемый выигравшим участником «спецрежим»;

- заказчик не вправе вносить изменения в цену договора без согласования с исполнителем.

Судьи же не пришли к единому мнению по этому вопросу. Некоторые из них разделяют нашу точку зрения и выносят решения в пользу поставщиков на «упрощенке», другие – принимают сторону заказчика.

Когда НДС не уплачивает покупатель

Рассмотрим случай, когда компания-продавец использует НДС, а покупатель работает без этого налога. Понятно, что в пришедших покупателю документах будет указан размер налога, включенный в итоговую сумму покупки. Но сам счет-фактуру разрешено не составлять для покупателя, если есть на то письменная договоренность сторон. Такое разрешение содержится в подп. 1 п. 3 ст. 169 НК РФ.

Однако для себя продавец всё равно должен оформить счет-фактуру по всем правилам и внести его в книгу продаж. Если этого не сделать, то налоговые органы рассматривают это как занижение налоговой базы и применяют соответствующие санкции.

Если организация работает без НДС

и выступает в роли покупателя, то налог, указанный отдельно в документах компании-продавца, она может учесть:

- Полностью и единовременно при отражении стоимости полученных объектов в учете. Этот способ доступен тем компаниям, которые попадают под действие норм ст. 145 и 145.1 НК РФ, а также компаниям, использующим в своей деятельности ЕНВД. При этом следует учитывать особенности, указанные в п. 7 ст. 346.26 НК РФ.

- В особенном порядке, когда учет НДС зависит от разновидности расходов, к которым причисляется данный налог, и того, оплачен ли он. Если выполнены все условия, компания-покупатель вправе внести его в затраты и снизить налоговую базу. Данный способ доступен некоторым организациям, применяющим такие режимы, как УСН и ЕСХН, что оговорено нормами, содержащимися в подп. 8 п. 2 ст. 346.5 гл. 26.1 НК РФ и подп. 8 п. 1 ст. 346.16 гл. 26.2 НК РФ.

Особенности при документальном оформлении сделки таковы:

- Во-первых, в платежных документах, там, где приводится основание платежа, при перечислении средств компания-покупатель должна указать выделенный НДС, входящий в общую сумму платежа.

- Во-вторых, компания-продавец, получив аванс от неплательщика данного налога, вправе оформить счет-фактуру только для себя, если партнеру по сделке, не уплачивающему НДС, такой документ не требуется.

Похожие статьи

- Формулы расчета стоимости товара без НДС

- Как правильно заполнить счет-фактуру без НДС?

- Порядок расчета и уплаты НДС при переходе с УСН на ОСНО

- Кто является плательщиком НДС и кому его платить не надо?

Рекомендации участнику закупок

- Внимательно изучите закупочную документацию до участия в процедуре на предмет оплаты. Если вы не нашли формулировку «Без НДС», то воспользуйтесь возможностью направить заказчику запрос на разъяснение, попросите уточнить этот момент и добавить необходимые формулировки.

Важный момент! Если закупка проводится на собственные деньги заказчика, а не из бюджета, и об этом говорится в документации, то требование заказчика о заключении контракта с НДС правомерно. Судебные ведомства придерживаются этого мнения.

- Если закупка уже состоялась, и вы получили от заказчика проект контракта с НДС, отправьте ему протокол разногласий с просьбой указать цену «Без НДС», т.к. вы работаете на УСН.

- Если контракт подписан с НДС, не направляйте заказчику счет-фактуру.

- В заявке отмечайте сразу, что находитесь на «упрощенке» и не относитесь к плательщикам НДС. Дополнительно можно подать вместе с заявкой Уведомление о переходе на УСН (форма № 26.2-1) с отметкой налоговой инспекции.

- Если заказчик организовал процедуру за счет собственных средств и указал цену с НДС, то хорошо подумайте над рентабельностью такой работы. В большинстве случаев для упрощенцев такие условия окажутся невыгодными.

Если поставщик не уплатил налог, вычет под угрозой

Самая большая проблема, с которой могут столкнуться налогоплательщики, — это неуплата налога со стороны поставщика. Разрешая подобные споры, суды указывают: нет перечисления в бюджет — нет вычета НДС (постановления ФАС Уральского от 05.02.09 № Ф09-7440/08-С2 и Северо-Кавказского от 09.03.10 № А63-13200/2006-С4 округов). Кодекс дает право покупателю возместить из бюджета налог, уплаченный поставщиком. Если поставщик свои обязательства не исполнил, источник для вычета не сформирован. В этом случае единственным источником для возмещения НДС остается федеральный бюджет. Это противоречит правовой природе НДС как косвенного налога. Впрочем, встречается в судебной практике и противоположный взгляд на эту проблему. Например, в постановлениях ФАС Северо-Западного от 13.05.04 № А26-7051/03–214 и Центрального от 27.04.04 № А54-4312I03-C4 округов судьи решили, что покупатель не должен отвечать за недобросовестность поставщиков. Ответственность здесь лежит на налоговых органах и самих поставщиках. Нельзя отказывать в возмещении из бюджета налога добросовестному налогоплательщику.

НДС в 223-ФЗ

223-ФЗ не дает четких инструкций для определения НМЦК и заключения контракта. В ст.4 говорится только, что в извещении должна быть информация о НМЦК и порядке ее формирования (с учетом затрат или без них на уплату пошлин, налогов и иных обязательных платежей). Положением о закупке должно регулироваться сравнение ценовых предложений потенциальных исполнителей, работающих с разными налоговыми режимами.

Мнения по данному вопросу снова разделились:

- В Решении Санкт-Петербургского УФАС России от 12.08.2015 г. по жалобе № Т02-405/15, Решении Хабаровского УФАС России от 30.09.2014 г. № 157 говорится, что НДС необходимо учитывать при оценке предложений, в противном случае нарушается принцип равноправия и экономически эффективного расходования бюджета.

- В Постановлении ФАС Восточно-Сибирского округа от 15.05.2015 г. № Ф02-1709/2015 по делу № А33-10428/2014, Определении Верховного Суда РФ от 11.04.2017 г. по делу № 304-КГ16-17592, А27-24989/2015 наоборот сообщается, что оценка без учета НДС не создает неравные условия участия.

Нет единого мнения на расчет стоимости договора, заключаемого с исполнителем на спецрежиме. Уменьшение цены договора на ставку НДС с победителем практически всегда признается неправомерным, однако на практике снижение в случае применения исполнителем договора упрощенной системы признавалось законным (решение Челябинского УФАС от 03.11.2016 г. по жалобе № 77-03-18.1/2016).

Из-за того, что ведомства не имеют четкой позиции по данному вопросу, возникают определенные риски для сторон. Поэтому Положение о закупке – это единственный инструмент урегулирования спорных ситуаций, в нем нужно конкретно обозначать все требования.

Когда нужна глубинная проверка

Начнем с проверок потенциальных контрагентов. Здесь судьи отметили, что ИФНС часто подменяет понятия. Вместо того, чтобы установить факт проявления организацией осмотрительности при выборе контрагента, налоговики выявляют изъяны в эффективности и рациональности хозяйственных решений, принятых налогоплательщиком. Именно так, по мнению высокого суда, следует квалифицировать претензии налоговых органов о том, что налогоплательщик при заключении сделки не запросил данные о складах, транспорте, сотрудниках контрагента, а ограничился лишь проверкой сведений по ЕГРЮЛ и сверкой паспортных данных руководителя.

Проверить контрагента на достоверность сведений в ЕГРЮЛ и признаки фирмы‑однодневки

Подобная подмена, по мнению ВС РФ, недопустима. Действительно, при выборе контрагента нужно оценить не только условия сделки и их коммерческую привлекательность, но и деловую репутацию, платежеспособность партнера, а равно риск неисполнения обязательств. Именно поэтому покупатель может проверить наличие у контрагента необходимых ресурсов (производственных мощностей, технологического оборудования, квалифицированного персонала) и соответствующего опыта. Однако глубина таких проверок, как отметила Судебная коллегия, зависит от конкретного договора. Нельзя применять одинаковый подход при проверке контрагента для разовой незначительной сделки (например, закупка материально-производственных запасов) и при выборе стороны договора в крупном или длительном контракте. Например, в случае приобретения дорогостоящего актива или при заключении долгосрочного контракта, предполагающего регулярные поставки, либо выполнение существенного объема работ.

На практике этот вывод ВС РФ означает следующее: если заключается некрупная сделка, достаточно убедиться в том, что контрагент зарегистрирован в установленном порядке, с ним можно связаться по указанному в ЕГРЮЛ адресу и от его имени действует уполномоченное лицо.

Получить свежую выписку из ЕГРЮЛ или ЕГРИП с подписью ФНС Отправить заявку

Глубинные проверки, предполагающие анализ мощностей, которыми располагает контрагент, лицензий и разрешений, истории его взаимоотношений с другими контрагентами и т.д., требуются при совершении значимых (крупных или длительных) сделок. Исключение — ситуация, когда условия планируемого к заключению договора значительно отклоняются от рыночного уровня, либо свои услуги предлагает контрагент, который не имеет опыта исполнения аналогичных сделок. В этих случаях, по мнению ВС РФ, также следует провести глубинную проверку контрагента.

Рекомендации заказчику по 223-ФЗ

Исходя из предыдущего пункта настоящей статьи, заказчику можно дать 3 простых совета по оценке предложений потенциальных исполнителей. Их соблюдение поможет избежать некоторых спорных моментов в будущем.

- Определитесь с подходом в оценке заявок будущих поставщиков, какой из них наиболее удобен для вас и оптимален, учитывая сложившуюся практику: учитывать НДС или не учитывать при сопоставлении заявок.

- Пропишите свои четкие требования в положении о закупках и закупочной документации.

- Сопоставляйте ценовые предложения строго в соответствии с условиями документации.

Почему важен режим налогообложения стороны по сделке

Для покупателя, применяющего общую систему налогообложения (ОСНО), имеет существенное значение, применяет поставщик такой же режим или УСН (упрощенную систему налогообложения).

При общем режиме каждый участник цепочки движения товара, от сырья до готовой продукции, в силу требования закона прибавляет к цене НДС. Исчисляя налог к уплате, продавец — участник цепочки движения товара уплачивает не все 18% налога, а только 18% со своей наценки. Налог, который он уплатил своему поставщику в составе цены этого товара, может быть вычтен из общей суммы налога.

Что происходит в случае, если поставщик применяет УСН или другой спецрежим? Покупатель обязан начислить НДС 18% при перепродаже товара, однако вычет он получить не может. Поэтому вынужден либо увеличить наценку, теряя конкурентоспособность на рынке, либо нести убытки.

Итак, основная разница для покупателя на ОСНО между 2 поставщиками, применяющими разные режимы:

- при закупке у поставщика — плательщика УСН покупатель не имеет возможности предъявить к вычету НДС;

- при закупке у поставщика на ОСНО покупатель может сэкономить, предъявив к вычету уплаченный НДС.

Более подробно о разнице между 2 режимами можно узнать из статьи на нашем сайте ОСНО или УСН – что выгоднее.

На практике предпринимаются попытки преодолеть проблемы ситуации «покупатель на ОСНО — продавец на УСН». Рассмотрим, к чему это приводит.

Поставщик работает с ндс а покупатель без как сделать возврат

Счёт-фактура в данном случае не выписывается. Бухгалтерская справка 91 62 8 850 Отражен убыток 2021 года в сумме, которую необходимо вернуть покупателю (15шт.) (март 2019) 70 800руб.

: 120шт. × 15шт. = 8 850руб. Бухгалтерская справка 41 91 7 500 Начислен прочий доход в размере фактической себестоимости возвращенного товара (15шт.) (март 2019) 60 000руб. Если же товар был отпущен без предоставления счета-фактуры, то есть путем использования ККТ, то продавец обязан вернуть деньги покупателю путем занесения данных в книгу покупок, а именно реквизиты РКО. Кроме того, продавец обязан оформить приход возвращенного товара.

Стоит учесть, даже если возврат товара осуществлялся неплательщиком НДС, продавец не теряет право на вычет НДС.