Использовать КБК, обязаны все плательщики налогов, обязательных взносов, заполняя платежные поручения. Для этого специально в форме отведено место (поле 104). Эта система позволяет быстро перенаправлять средства до получателя, и имеет ряд преимуществ. Но зашифрованный код не всем понятен, да и простым гражданам это не нужно. Здесь главное внести правильно цифры, и не допустить ошибки.

Коммерческим организациям, по роду своей деятельности указание КБК в платежках просто необходимо. Указывая определенные цифры кода, организация тем самым уплачивает определенный налог или штраф, или взнос.

Если в платежном поручении указано КБК 18210501021010000110, значит свой обязательный налог уплачивает коммерческая организация, использующая специальный режим УСН«доходы минус расходы».

За что накладывают штрафы налоговики

Любая документальная отчетность упрощенцев, имеет определенные сроки сдачи. А также свои сроки установлены для оплаты налога, страховых взносов. И первое за что могут оштрафовать налоговые инспектора, это если время не уплачен налог или не сдана декларация.

Каждый квартал налогоплательщики упрощенцы вносят очередной налог, он перечисляется каждый отчетный квартал до 25-го числа. До 20-го подаётся налоговая декларация, где рассчитывается налог, который необходимо уплатить. Если сроки пропустить, значит нужно быть готовым к начислению штрафа и пени.

Пеня начисляется сразу на первый день просрочки. К примеру, если уплачивать налог нужно числа отчетного квартала, а его уплата осуществляется в другой день, то начиная с 26-го числа начисляется пени, и она набегает каждый день, до того момента пока не будет погашен основной долг.

Какой налог 2021 КБК 18210501021012100110 стоит уплачивать налогоплательщику? Полная расшифровка звучит так – налог, взимаемый с налогоплательщика упрощенца, выбравшего доходы на уменьшение расходов (пени по налогу). Итак, теперь знаем, что по данному КБК организации нужно уплатить пени. Как правильно рассчитать пени?

Важные пояснения по КБК для уплаты налогов по УСН

«Упрощенка» – это самая привлекательная налоговая система в малом и среднем бизнесе. Ее популярность объясняется минимальным налоговым бременем, самой несложной среди всех систем процедурой отчетности и ведения учета. Это особенно удобно для индивидуальных предпринимателей. Два варианта этой системы отличаются налоговой ставкой, базой и способом расчета налогов:

- УСН – Доходы (или УСН -6%): государству отчисляется 6% от прибыли предпринимателя;

- УСН – Доходы минус расходы (или УСН-15%): государству положено 15% от разницы, заявленной в названии налога.

Следовать той или иной из этих разновидностей? Предприниматель может менять решение ежегодно, уведомив до конца года о своем намерении налоговый орган.

Все ли могут выбрать УСН?

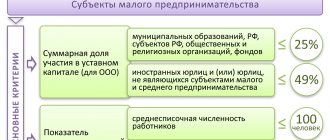

Для того, чтобы перейти на «упрощенку», предприятие должно отвечать некоторым несложным для малого бизнеса условиям:

- иметь в штате менее 100 сотрудников;

- не «замахиваться» на доход более 60 тыс. руб.;

- иметь остаточную стоимость дешевле 100 млн. руб.

Для юрлиц к этим требованиям добавляется запрет на филиалы и представительства и долю участия других организаций, превышающую четверть.

ВАЖНАЯ ИНФОРМАЦИЯ! Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН – Доходы, и так самая низкая среди систем налогообложения, с 2021 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

Правильность расчета пени

Чтобы правильно рассчитаться пени, нужно опираться на ставку рефинансирования ЦБ.

- 1/300 ставка ЦБ умножается на сумму неуплаты умножается на количество дней просрочки.

Это нужно рассчитаться в тот день, когда планируется осуществить очередной платеж, чтобы на пени, снова не начислили пени. Расчет берется включительно с тем днем, когда происходит уплата основного долга.

К примеру, вы просрочили уплату на 4 дня. Нужно было уплатить 25-го, а платёж осуществляется 29-го числа, значит и считать 29-е число тоже нужно.

Но кроме пени, нужно будет уплачивать и штраф, и основной налог. То есть придется заполнять три платежных поручения, и везде должны стоять разные КБК. Это необходимо помнить всегда.

КБК для уплаты минимального налога при УСН (до 01.01.2016)

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

| Минимальный налог при упрощенке за налоговые периоды, истекшие до 01.01.2016 г. | налог | 182 1 05 01050 01 1000 110 |

| пени | 182 1 05 01050 01 2100 110 | |

| проценты | 182 1 05 01050 01 2200 110 | |

| штрафы | 182 1 05 01050 01 3000 110 |

ФАЙЛЫ

Платежи за пользование природными ресурсами

В данной ситуации неважно, почему произошла переплата по НДФЛ, КБК для всех случаев, подпадающих под требование вернуть ошибочно перечисленные НДФЛ будет один и тот же: 8210102010011000110.

Продолжим пример 1 и допустим, что 15-го ноября 2021 г. инспекция отказала ООО «Монолит» в уточнении платежа. Бухгалтеру пришлось уплатить УСН-аванс повторно и перечислить пени. Система ГАРАНТ выпускается с 1990 года. и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Ндфл за сотрудников — Налог на доходы физицеских лиц (НДФЛ)

Налог на прибыль юрлиц уплачивается в два бюджета — федеральный и региональный. В первом случае в платежных поручениях в 2021 году указывается КБК 18210101011011000110, во втором — 18210101012021000110. Эти же КБК применяются при перечислении в бюджет недоимок и осуществлении перерасчетов по рассматриваемому налогу.

Использование материалов сайта возможно при обязательном указании активной ссылки на сайт. Все изображения на сайте принадлежат их правообладателям.

В упрощенной системе налогооблажения коды не поменялись. Главное помнить о том, что в 2021 году в действие был введен общий код для минимального и единого отчислений, а выплаты минимального налога за промежуток времени более ранний, чем 2021 год, требуют отдельной классификационной комбинации.

Хоть эти КБК уже давно существуют, и много лет бухгалтера ими пользуются, все равно ошибки случаются. Мой бухгалтер ошибочно ввел не тот КБК на перечисление НДФЛ, и конечно же потом образовалась недоимка. Обращались к фискалам с письменным заявлением, но решили, что лучше будет сделать новый платеж.

Структура

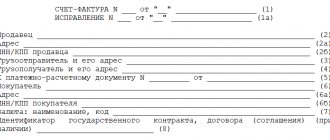

Визуально справочник состоит из таблицы, в каждую из строк которой входят:

- порядковый номер;

- имя поля и длина в рубрике «представление в АСВК»;

- наименование поля;

- содержание поля.

Таким образом, в каждой из строк справочника соответствия содержатся следующие сведения:

- код бюджетной классификации в соответствии с КДБ (классификатором доходов бюджета);

- код налоговой документации по КНД;

- наименование документа, дата его утверждения и реквизиты приказа;

- дата начала и конца действия.

Таблица соответствия кодов КНД кодам КБК

| КНД | КБК | Наименование документа | Номер и дата утверждения приказа |

| 1151001 | 18210301000011000110 | Налоговая декларация по налогу на добавленную стоимость | Приказ Минфина России от 15.10.2009 N 104н в редакции от 21.04.2010 N 36н |

| 1151003 | 18210302050011000110 18210302141011000110 18210302142011000110 18210302143011000110 18210902030021000110 | Налоговая декларация по акцизам | Приказ МНС России от 04.01.2002 N БГ-3-03/3 в редакции от 16.07.2002 N БГ-3-03/365 |

| 1151006 | 18210101011011000110 18210101012021000110 18210101040011000110 18210101060011000110 18210101070011000110 18210901010031000110 18210901020041000110 18210901030051000110 | Налоговая декларация по налогу на прибыль организаций | Приказ ФНС России от 22.03.2012 N ММВ-7-3/[email protected] |

| 1151020 | 18210102010011000110 18210102020011000110 18210102030011000110 18210102040011000110 18210903021051000110 | Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) | Приказ ФНС России от 10.11.2011 N ММВ-7-3/[email protected] |

| 1151026 | 18210702010011000110 18210702020011000110 18210702030011000110 18210903021031000110 18210903021041000110 18210903021051000110 18210903022011000110 18210903023011000110 18210903024011000110 18210903025011000110 18210903040011000110 18210903050011000110 18210903061011000110 18211202030010000120 18211202080010000120 | Расчет регулярных платежей за пользование недрами | Приказ МНС России от 11.02.2004 N БГ-3-21/[email protected] |

| 1151038 | 18210101011011000110 18210101012021000110 18210101050011000110 18210101070011000110 18210901010031000110 18210901020041000110 18210901030051000110 | Налоговая декларация по налогу на прибыль иностранных организаций | Приказ МНС России от 05.01.2004 N БГ-3-23/1 |

| 1151039 | 18210902020011000110 | Налоговая декларация по акцизам на нефтепродукты | Приказ Минфина России от 03.03.2005 N 32н в редакции от 30.12.2005 N 168н |

| 1151040 | 18210902010011000110 | Налоговая декларация по акцизу на подакцизное минеральное сырье (природный газ) | Приказ Минфина России от 03.03.2005 N 32н |

| 1151044 | 18210905030011000110 | Расчет сумм сбора за использование наименований»Россия», «Российская Федерация» и образованных на их основании слов и словосочетаний | Приказ МНС России от 29.06.2000 N БГ-3-02/246 |

| 1151046 | 18210909010011000110 18210909020071000110 18210909030081000110 18210909040091000110 | Налоговая декларация по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам | Приказ Минфина России от 29.12.2007 N 163н |

| 1151050 | 18210909010011000110 18210909020071000110 18210909030081000110 18210909040091000110 | Расчет авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам | Приказ Минфина России от 09.02.2007 N 13н |

| 1151054 | 18210701011011000110 18210701012011000110 18210701013011000110 18210701020011000110 18210701030011000110 18210701040011000110 18210701050011000110 18210701060011000110 | Налоговая декларация по налогу на добычу полезных ископаемых | Приказ ФНС России от 16.12.2011 N ММВ-7-3/[email protected] |

| 1151056 | 18210101030011000110 18210101050011000110 18210101070011000110 | Налоговый расчет (информация) о суммах, выплаченных иностранным организациям доходов и удержанных налогов | Приказ МНС России от 14.04.2004 N САЭ-3-23/[email protected] |

| 1151059 | 18210503010011000110 18210503020011000110 | Налоговая декларация по единому сельскохозяйственному налогу | Приказ Минфина России от 22.06.2009 N 57н |

| 1151063 | 18210909010011000110 18210909030081000110 18210909040091000110 | Налоговая декларации по единому социальному налогу для ИП, адвокатов, нотариусов, занимающихся частной практикой | Приказ Минфина России от 17.12.2003 N 132н |

| 1151066 | 18210905020011000110 | Расчет (декларация) по налогу на операции с ценными бумагами | Приказ МНС России от 18.11.2003 N БГ-3-24/633 |

| 1151072 | 18210703000011000110 | Налоговая декларация по водному налогу | Приказ Минфина России от 03.03.2005 N 29н в редакции от 12.02.2007 N 15н |

| 1151074 | 18210302030011000110 | Налоговая декларация по акцизам на табачные изделия | Приказ Минфина России от 14.11.2006 N 146н в редакции от 20.12.2007 N 142н |

| 1151081 | 18210909010011000110 18210909030081000110 18210909040091000110 | Данные об исчисленных суммах единого социального налога с доходов адвокатов | Приказ Минфина России от 06.02.2006 N 23н |

| 1151082 | 18210101020011000110 | Налоговая декларация по налогу на прибыль организаций при выполнении соглашений о разделе продукции | Приказ Минфина России от 07.04.2006 N 55н в редакции от 09.01.2007 N 2н |

| 1151084 | 18210302011011000110 18210302012011000110 18210302013011000110 18210302020011000110 18210302041011000110 18210302042011000110 18210302060011000110 18210302070011000110 18210302080011000110 18210302090011000110 18210302100011000110 18210302110011000110 18210302130011000110 18210302210011000110 | Налоговая декларация по акцизам на подакцизные товары за исключением табачных изделий | Приказ ФНС России от 14.06.2011 N ММВ-7-3/[email protected] |

| 1151088 | 18210401000011000110 18210402011011000110 18210402012011000110 18210402013011000110 18210402020011000110 18210402030011000110 18210402040011000110 18210402060011000110 18210402070011000110 18210402080011000110 18210402090011000110 18210402100011000110 18210402110011000110 18210402130011000110 18210402140011000110 18210402150011000110 | Налоговая декларация по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств — членов Таможенного союза | Приказ Минфина России от 07.07.2010 N 69н |

| 1152001 | 18210904010021000110 | Расчет по налогу на имущество предприятий | Приказ МНС России от 21.04.2003 N БГ-3-21/203 |

| 1152002 | 18210904010021000110 | Расчет по налогу на имущество предприятий (по обособленному подразделению) | Приказ МНС России от 18.01.2002 N БГ-3-21/22 |

| 1152004 | 18210604011021000110 | Налоговая декларация по транспортному налогу | Приказ ФНС России от 20.02.2012 N ММВ-7-11/[email protected] |

| 1152011 | 18210605000021000110 | Налоговая декларация по налогу на игорный бизнес | Приказ ФНС России от 28.12.2011 N ММВ-7-3/[email protected] |

| 1152016 | 18210502010021000110 18210502020021000110 | Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности | Приказ ФНС России от 23.01.2012 N ММВ-7-3/[email protected] |

| 1152017 | 18210501011011000110 18210501012011000110 18210501021011000110 18210501022011000110 18210501030011000110 18210501050011000110 | Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения | Приказ Минфина России от 22.06.2009 N 58н в редакции от 20.04.2011 N 48н |

| 1152019 | 18210903091011000110 | Расчет лесных податей при отпуске древесины с учетом по площади и по числу деревьев, назначенных на рубку | Инструкция Госналогслужбы РФ от 19.04.1994 N 25 |

| 1153001 | 18210904051031000110 18210904052041000110 18210904053051000110 18210904053101000110 | Налоговая декларация по земельному налогу | Приказ МНС России от 29.12.2003 N БГ-3-21/725 |

| 1153005 | 18210606011031000110 18210606012041000110 18210606013051000110 18210606013101000110 18210606021031000110 18210606022041000110 18210606023051000110 18210606023101000110 | Налоговая декларация по земельному налогу | Приказ ФНС России от 28.10.2011 N ММВ-7-11/[email protected] |

| 1152026 | 18210602010021000110 18210602020021000110 | Налоговая декларация по налогу на имущество организаций | Приказ ФНС России от 24.11.2011 N ММВ-7-11/[email protected] |

| 1152028 | 18210602010021000110 18210602020021000110 | Налоговый расчет по авансовому платежу по налогу на имущество организаций | Приказ ФНС России от 24.11.2011 N ММВ-7-11/[email protected] |

| 1110011 | 18210704020011000110 18210704030011000110 | Сведения о полученных разрешениях на добычу (вылов) водных биологических ресурсов, суммах сбора за добычу (вылов) водных биологических ресурсов, подлежащих уплате в виде разового и регулярных взносов | Приказ ФНС России от 26.02.2006 N САЭ-3-21/[email protected] в редакции от 07.07.2010N ММВ-7-3/321 |

| 1110012 | 18210704010011000110 | Сведения о полученных лицензиях (разрешениях) на пользование объектами животного мира, суммах сбора за пользование объектами животного мира, подлежащих уплате, и суммах фактически уплаченного сбора | Приказ ФНС России от 26.02.2006 N САЭ-3-21/[email protected] |

| 1110022 | 18210704020011000110 18210704030011000110 | Сведения о количестве объектов водных биологических ресурсов, подлежащих изъятию из среды их обитания в качестве разрешенного прилова, на основании разрешения на добычу (вылов) водных биологических ресурсов, и суммах сбора, подлежащих уплате в виде единовременного взноса | Приказ ФНС РФ от 07.07.2010N ММВ-7-3/[email protected] |

ФАЙЛЫ