В какой строке баланса отразить долгосрочные проценты по выданным займам

» » Статьи, обзоры, комментарии экспертов

- Номер счета согласно плану счетов: кредитовое сальдо 66, 67-го счетов.

- Назначение статьи: отражение информации о заемных средствах.

- Номер строки в балансе: 1410, 1510.

Заемными средствами принято считать полученные от сторонних источников деньги, которые необходимо будет вернуть обратно на определенных условиях. Такие средства служат предприятиям в качестве финансовой поддержки в момент кризиса или другой ситуации, когда не хватает своего капитала. В зависимости от вида организации, предоставившей взаймы денежные ресурсы, их можно разделить на два типа: Отличие между видами заключается в источнике финансирования. Кредиты могут предоставлять только специализированные организации, то есть банки и другие финансовые организации.

Займы может выдать практически любое юридическое и даже физическое лицо. Кредит выдается с целью получения дохода для заимодавца, то есть под денежные проценты. Займы могут быть беспроцентными.

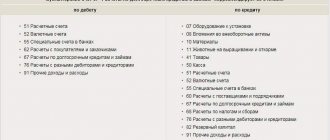

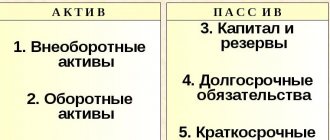

Нет никакой выгоды для кредитора рисковать своими деньгами, даже не получая дополнительного дохода. Поэтому беспроцентный заем встречается среди аффилированных и взаимозависимых лиц, когда несколько компаний объединены: Таким образом, можно разделить займы: Полученные денежные средства, независимо от вида и источника финансирования, учитываются в предприятиях, согласно Плану счетов, утвержденному законодателем: Как следует из названия, ссуды могут делиться по срокам возврата:

- на долгосрочные, то есть свыше 12 месяцев;

- и краткосрочные, то есть до 12 месяцев.

Займы, помимо денежной формы, можно получать в качестве долговых бумаг: В этом случае предприятие выплачивает заимодавцу не проценты, а дисконт, то есть разницу между номинальной и реальной стоимостью ценной бумаги.

Обязательство на 66, 67 счетах учитывается двумя способами:

- По фактической величине ссуды плюс проценты.

- По номиналу долговых бумаг.

При этом действительна проводка, образующаяся в момент поступления заемных средств на расчетный счет организации: Помимо основного тела ссуды, на отдельных субсчетах 66 и 67 счета учитываются проценты за пользование займом, являющиеся доходом кредитора. Начисленные проценты отражаются на счете 91 «Прочие доходы и расходы» как затраты, или на счете 08 «Вложения во внеоборотные активы» в качестве увеличения стоимости основного средства:

- Дебет 91.02 Кредит 66, 67 – начислены ежемесячные проценты.

- Дебет 08 Кредит 66, 67 – увеличена стоимость строящегося объекта на сумму процентов.

Примечание от автора! Прежде чем ввести объект в эксплуатацию, все затраты во время строительства скапливаются на капитальных вложениях, то есть на счете 08.

После окончания стройки или дооборудования объекты вводятся на 01 счет «Основные средства». Например, компания взяла кредит под строительство моста в размере 1 000 000 рублей на один год. Годовая процентная ставка банка составляет 18%.

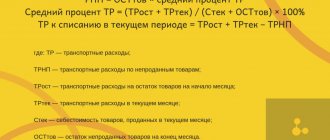

Надо рассчитать, сколько учитывать отчислений каждый месяц:

Начисление процентов по договору займа: проводки

Краткосрочные кредиты и займы в соответствии с Планом счетов бухгалтерского учета и Инструкцией по его применению отражаются на счете 66 «Расчеты по краткосрочным кредитам и займам» (Приказ Минфина от 31.10.2000 № 94н). Поэтому можно сказать, что остаток краткосрочных кредитов и займов, т. е. кредитовое сальдо счета 66 на отчетную дату, должен быть отражен по строке 1410. А оставшееся сальдо счета 67 (в части долгосрочных кредитов и займов) должно быть перенесено в строку 1410 (Приказ Минфина от 02.07.2010 № 66н).

Кредиты могут предоставлять только специализированные организации, то есть банки и другие финансовые организации.

Наше хозяйство работает на ЕСХН и считается субъектом малого предпринимательства. Ведем бухучет и составляем отчетность упрощенно.

Да, все верно. Тогда в бух.балансе отражать начисление % не нужно до тех пор пока не будет возвращен долг вместе с «набежавшими» %, так?

Прочие расходы, связанные с кредитами и займами, следует учитывать равномерно на протяжении всего срока договора.

Начисление процентов по договору займа: проводки Порядок отражения данных операций в бухгалтерском учете заемщика зависит.

Отражение процентов по полученным займам в балансе

> > Компания вправе выдать другой фирме или физическому лицу заем. Эту сделку оформляют письменно — договором займа.

Проценты, которые получатель должен платить по займу, обычно прописывают в договоре. Если такого условия в нем нет, то их рассчитывают исходя из ставки рефинансирования, действующей на момент возврата займа. Компания вправе выдать и беспроцентный заем.

Однако подобное условие обязательно должно быть прописано в договоре. Исключение предусмотрено лишь для займов, выдаваемых не в денежной, а в натуральной форме. По умолчанию считается, что они беспроцентные.

В то же время компания вправе установить в договоре обязанность заемщика уплачивать проценты и по ним. Отметим, что сумму беспроцентных займов в составе финансовых вложений не учитывают. Поэтому по строке 1170 баланса их не отражают.

Для подобных займов предназначены строки 1190 (по долгосрочным) или 1230 (по краткосрочным) бухгалтерского баланса. Какие-либо дополнительные затраты, связанные с выдачей заемных средств (на юридическую экспертизу договора, оплату консультационных услуг и т.д.), учитывают в составе прочих расходов (). Операции по выдаче займов в денежной форме НДС не облагают.

Не начисляют налог и на сумму процентов, которые по ним начислены. Поэтому «входной» НДС по тем или иным затратам, связанным с выдачей средств сторонним лицам, к вычету не принимают.

Важно Горностаев, рецензент службы Правового консалтинга ГАРАНТ, аудитор Пересчету также подлежит и задолженность заимодавца по уплате процентов по полученному им займу, сумма которого установлена в инвалюте.

Пример В январе компания выдала заем другой фирме.

Сумма займа выражена в долларах США и составляет 20 000 USD.

Внимание Средства предоставлены под 24% годовых.

Проценты начисляются за каждый день пользования займом также в долларах США. Уплата процентов заемщиком происходит не позднее окончания каждого квартала.

Заем был возвращен в апреле вместе с процентами, начисленными за этот месяц. Сумма процентов составила: — за январь: 20 000 USD х 24% : 366 дн. х 31 дн. = 407 USD; — за февраль: 20 000 USD х 24% : 366 дн.

х 29 дн. = 380 USD; — за март: 20 000 USD х 24% : 366 дн. х 31 дн. = 407 USD; — за апрель: 20 000 USD х 24% : 366 дн.

х 30 дн. = 393 USD. Предположим, что курс доллара США составил: — на день выдачи займа — 29 руб./USD; — на последнее число января — 29,2 руб./USD; — на последнее число февраля — 29,3 руб./USD; — на последнее число марта — 29,6 руб./USD; — на день возврата займа и начисления процентов за апрель — 30 руб./USD. Операции по выдаче и возврату займа, а также процентов по нему будут отражены записями: Дебет 58 Кредит 51 — 580 000 руб.

Согласно ПБУ 4/99 в бухгалтерском балансе обязательства должны представляться с подразделением на краткосрочные и долгосрочные в зависимости от срока погашения: — обязательства представляются как краткосрочные, если срок погашения по ним составляет не более 12 месяцев после отчетной даты;

Отображение заемных средств предприятия в строке баланса

Компания сдала баланс, а в нем пассив не равен активу. Бухучет правильный, неверные значения из-за сбоя программы, когда отправляли баланс.

На суммы погашенных кредитов и займов дебетуется счет 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции со счетами учета денежных средств. Кредиты и займы, не оплаченные в срок, учитываются обособленно.

По мере погашения задолженности заемщиком организация-заимодавец списывает соответствующую сумму полученного обеспечения со счета 008 «Обеспечения обязательств и платежей полученные».

Процентная ставка за пользование займом определяется в размере 2/3 (две трети) ставки рефинансирования ЦБ России, существующей на каждое последнее число расчетного периода.

Компания вправе выдать другой фирме или физическому лицу заем. Эту сделку оформляют письменно — договором займа.

- Назначение статьи: отражение информации о заемных средствах.

- Номер строки в балансе: 1410, 1510.

- Номер счета согласно плану счетов: кредитовое сальдо 66, 67-го счетов.

Можно ли по отчету о движении денежных средств, составленному косвенным методом, определить, есть ли у компании операции, не связанные с движением денежных средств?

В этом случае предприятие выплачивает заимодавцу не проценты, а дисконт, то есть разницу между номинальной и реальной стоимостью ценной бумаги.

В какой строке баланса отразить проценты по выданным займам

» »

- Если курс иностранной валюты на дату возврата денежных средств (составления отчетности) будет больше, чем на дату их получения, возникает отрицательная курсовая разница. На эту сумму необходимо увеличить задолженность по займу и отразить отрицательную курсовую разницу в составе прочих расходов. Если курс иностранной валюты на дату возврата денежных средств (составления отчетности) будет меньше, чем на дату их получения, то возникает положительная курсовая разница. На эту сумму необходимо уменьшить задолженность по займу и отразить положительную курсовую разницу в составе прочих доходов.

- учесть сумму займа по официальному курсу иностранной валюты на дату поступления денег;

- увеличить или уменьшить задолженность по займу исходя из официального курса иностранной валюты на дату возврата денег или на дату составления бухгалтерской отчетности.

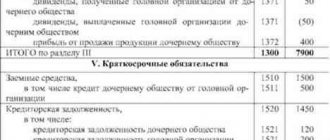

Эти проценты подлежат перечислению займодавцу в январе 2011г., то есть менее чем через 12 месяцев, поэтому в бухгалтерском балансе за 2010 год сумма основного долга была отражена в составе долгосрочных обязательств (раздел IV баланса), а сумма процентов – в составе краткосрочных обязательств (раздел V баланса).

В бухгалтерском балансе за 2011 год по состоянию на 31.12.2011 и сумма основного долга, и сумма процентов за период 25.12.2011-31.12.2011 отражены в составе краткосрочных обязательств, так как до погашения займа по условиям договора оставалось менее 3 месяцев, а до срока уплаты процентов – менее 1 месяца после отчетной даты.

Ниже приведен фрагмент бухгалтерского баланса за 2011 год: Наименование показателя На 31.12.2011 На 31.12.2010 На 31.12.2009 IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства — 3 000 — V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства 3 009 9 — в т.ч.

Проценты по кредитам, взятым на покупку инвестиционного актива, могут быть включены в стоимость актива при следующих условиях (п. 9 ПБУ 15/2008):

- расходы по приобретению, сооружению и изготовлению инвестиционного актива признают в бухгалтерском учете;

- работы по приобретению, сооружению и изготовлению инвестиционного актива должны быть начаты.

- расходы по кредитам на приобретение, сооружение и изготовление инвестиционного актива признают в бухгалтерском учете;

Если кредит используют для оплаты материальных ценностей, то расходы по нему включают в состав прочих расходов. Причем независимо от того, оприходованы материальные ценности или фирма оплачивает их авансом.

Это правило действует с 1 января 2009 года (п.

7 ПБУ 15/2008). При этом сделайте проводку: АО «Актив» 1 февраля отчетного года взяло в банке «Коммерческий» кредит на сумму 1 000 000 руб.

Проверять поступление электронных сообщений из ПФР нужно ежедневно Согласно действующему порядку страхователь должен каждый день (кроме выходных и праздников) проверять, не поступили ли электронные документы из фонда. Речь идет о документах, используемых в целях привлечения к ответственности за нарушения закона о персонифицированном учете.

Долгосрочные кредиты и займы в балансе – строка

Copyright: фотобанк Лори Если предприятие в своей деятельности использует не только собственные средства, но и привлеченные, бухгалтер должен отразить в балансе займы.

Одной из основных характеристик таких сделок является период привлечения. По каким строкам в форме 1 «Бухгалтерский баланс» указываются займы долгосрочные, а по каким — краткосрочные? Где нужно внести сведения о начисленных процентах?

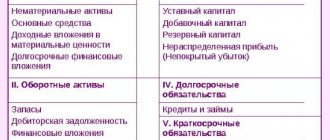

Об этом — далее. К таким обязательствам относят средства, привлеченные на период свыше 1 года. Займы долгосрочного типа отражаются по стр. 1410 формы 1. Для заполнения используются данные счета 67, а точнее, указывается сумма кредитового сальдо по счету на конец года.

По этой же строке отражают и проценты, начисленные согласно договорным условиям.

А краткосрочные займы — актив или пассив баланса? К обозначенным обязательствам относятся займы и кредиты, полученные на период до 1 года. Учет таких финансов ведется на счете 66. В балансе кредитовый остаток указывается по стр. 1510. Следовательно, на вопрос: «Краткосрочные кредиты банка актив или пассив?» ответ будет — пассив.

Однако, помимо указанных заемных средств, по стр. 1510 могут отражаться и займы, ранее представленные как долгосрочные в случае, если по состоянию на отчетную дату оставшийся срок погашения таких обязательств составляет меньше 1 года (Письмо Минфина РФ 07-02-18/01 от 28.01.10 г.).

Рекомендуем прочесть: Определение уставной капитал

Начисленные по полученным займам процентные обязательства отражаются в балансе в зависимости от характера договора. По сведения вносятся в стр. 1410. Соответственно, по краткосрочным — в стр.

1510. При необходимости пояснения информации бухгалтер может выполнить полную расшифровку привлеченных заемных средств.

Для этого в пояснениях к бухотчетности (Приложение 3 Приказа Минфина РФ № 66н от 02.07.10 г.) данные детализируются по каждому из займов.

Указываются номер и дата заключения договора, сумма займа, название кредитора, дата погашения, сумма долга и т.д. Рубрики: Tags:

- ,

Понравилась статья?

Подпишитесь на рассылку Кредиты и займы Кредиты и займы Кредиты и займы Кредиты и займы | 12:15 18 января 2021 Кредиты и займы Кредиты и займы Кредиты и займы 9:11 11 мая 2011 Экономика и бизнес | 15:48 16 января 2015 Банки | 11:00 13 ноября 2021 Кредиты и займы | 15:50 5 февраля 2021 План счетов Бухгалтерский учет Бухгалтерский учет Бухгалтерский учет Пенсионеры Декретный отпуск Страховые взносы ПФР Декретный отпуск Проверки Пенсионеры Пенсионеры Пенсионеры, Транспортный налог Декретный отпуск Налоги и взносы НПД Пенсионеры Пенсионеры Акцизы | 12:40 4 октября 2021

Планы счетов

Краткосрочные кредиты и займы в соответствии с Планом счетов бухгалтерского учета и Инструкцией по его применению отражаются на счете 66 «Расчеты по краткосрочным кредитам и займам» (Приказ Минфина от 31.10.2000 № 94н). Поэтому можно сказать, что остаток краткосрочных кредитов и займов, т. е. кредитовое сальдо счета 66 на отчетную дату, должен быть отражен по строке 1410.

Но здесь необходимо учитывать, что в строку 1410 может быть перенесено полностью или частично и сальдо счета 67 «Долгосрочные кредиты и займы». Это возможно в том случае, если на отчетную дату на счете 67 числятся обязательства, срок погашения которых на эту дату не превышает 12 месяцев. Ведь Планом счетов бухгалтерского учета и Инструкцией по его применению не предусмотрен перенос ставших краткосрочными кредитов и займов со счета 67 на счет 66 (Приказ Минфина от 31.10.2000 № 94н). А оставшееся сальдо счета 67 (в части долгосрочных кредитов и займов) должно быть перенесено в строку 1410 (Приказ Минфина от 02.07.2010 № 66н).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Предоставленные займы: бухгалтерский учет и отражение в отчетности

Компания вправе выдать другой фирме или физическому лицу заем.

Эту сделку оформляют письменно — договором займа.

Проценты, которые получатель должен платить по займу, обычно прописывают в договоре. Если такого условия в нем нет, то их рассчитывают исходя из ставки рефинансирования, действующей на момент возврата займа.

Компания вправе выдать и беспроцентный заем.

Однако подобное условие обязательно должно быть прописано в договоре. Исключение предусмотрено лишь для займов, выдаваемых не в денежной, а в натуральной форме.

По умолчанию считается, что они беспроцентные. В то же время компания вправе установить в договоре обязанность заемщика уплачивать проценты и по ним.

Отметим, что сумму беспроцентных займов в составе финансовых вложений не учитывают.

Поэтому по строке 1170 баланса их не отражают. Для подобных займов предназначены строки 1190 (по долгосрочным) или 1230 (по краткосрочным) бухгалтерского баланса. Какие-либо дополнительные затраты, связанные с выдачей заемных средств (на юридическую экспертизу договора, оплату консультационных услуг и т.д.), учитывают в составе прочих расходов ().

Операции по выдаче займов в денежной форме НДС не облагают. Не начисляют налог и на сумму процентов, которые по ним начислены.

Поэтому «входной» НДС по тем или иным затратам, связанным с выдачей средств сторонним лицам, к вычету не принимают. Сумму налога включают в состав прочих расходов компании. Проценты, начисленные по займам, отражают в составе либо выручки от продаж (если подобные сделки являются обычным видом деятельности), либо прочих доходов (если эти поступления не связаны с обычными видами деятельности фирмы).

Их начисляют по окончании каждого отчетного периода (месяца) в соответствии с условиями договора.

Это предусмотрено пунктом 16 ПБУ 9/99. Факт уплаты процентов заимодавцем значения не имеет. Сумму процентов отражают на счетах по учету расчетов. На размер финансовых вложений она не влияет. Это связано с тем, что ПБУ 19/02 предусматривает ограниченный перечень случаев, когда те или иные операции приводят к увеличению стоимости вложений.

При этом начисление процентов по выданным заемным средствам в нем не предусмотрено. Такие проценты могут учитываться по счету 76 «Расчеты с разными дебиторами и кредиторами» (если заем выдан стороннему лицу) или 73 «Расчеты с персоналом по прочим операциям» (если заем выдан сотруднику компании).

Порядок уплаты процентов заемщиком также определяют в договоре. Если он там не указан, то заемщик обязан перечислять их ежемесячно до погашения суммы займа.Пример В январе компания выдала долгосрочный заем другой фирме в сумме 4 000 000 руб. Он предоставлен под 24% годовых.

Проценты начисляются за каждый день пользования займом. Уплата процентов заемщиком происходит не позднее окончания каждого квартала.

Дополнительные расходы, связанные с выдачей займа, составили 11 800 руб. (в том числе НДС — 1800 руб.).

Операции по выдаче займа будут отражены записями: Дебет 58 Кредит 51 — 4 000 000 руб. — перечислена сумма займа заемщику; Дебет 19 Кредит 60 — 1800 руб.

«1С:Бухгалтерия 8» (ред.

3.0): почему при заполнении бухгалтерской отчетности проценты по долгосрочному займу попадают в краткосрочные обязательства (+ видео)?

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

- Использование программ

15.03.2021 подписывайтесь на наш канал Организация получила долгосрочный заем, начисляет и выплачивает проценты по долгосрочному займу. Почему при автоматическом заполнении бухгалтерского баланса в «1С:Бухгалтерии 8» (ред.

3.0) проценты по долгосрочному займу попадают в краткосрочные обязательства? Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.68.66. Задолженность по полученным займам и кредитам в бухгалтерской отчетности показывается с учетом причитающихся к уплате процентов на конец отчетного периода (п.

73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв.

приказом Минфина России от 29.07.1998 № 34н). В бухгалтерском балансе активы и обязательства в зависимости от срока обращения (погашения) подразделяются на долгосрочные и краткосрочные. Обязательства представляются как краткосрочные, если срок погашения по ним не превышает 12 месяцев после отчетной даты.

Все остальные обязательства считаются долгосрочными (п. 19 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утв. приказом Минфина России от 06.07.1999 № 43н).

Как правило, проценты за пользование заемными средствами уплачиваются ежемесячно.

Если по условиям договора заемщик должен погасить задолженность по уплате процентов ранее чем через 12 месяцев, то причитающиеся на конец отчетного периода к уплате проценты по долгосрочным кредитам должны отражаться в бухгалтерском балансе как краткосрочные обязательства.

При необходимости они должны быть обособлены от данных о краткосрочных кредитах и займах (письмо Минфина России от 24.01.2011 № 07-02-18/01). Для обобщения информации о состоянии кредитов и займов, полученных организацией, предназначены счета 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» (см. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв.

приказом Минфина России от 31.10.2000 № 94н).

Проценты по кредитам и займам организация-заемщик должна учитывать отдельно (п. 4 Положения по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), утв.

приказом Минфина России от 06.10.2008 № 107н).

В «1С:Бухгалтерии 8» (ред. 3.0) счета учета полученных и возвращенных займов (кредитов), выданных и возвращенных займов, а также счета учета уплаченных процентов по кредитам и займам определяются автоматически в следующих документах:

- Поступление наличных;

- Платежное поручение.

- Списание с расчетного счета;

- Выдача наличных;

- Поступление на расчетный счет;

Подробнее об учете операций с кредитами и займами см. . При заполнении бухгалтерского баланса в программе все кредиты и займы автоматически отражаются в составе:

- долгосрочных обязательств по строке 1410 «Заемные средства»,

Ответ ( Один )

Опишите, почему вы пишете жалобу на этот ответ

Данные обязательства должны отражаться по строке 1410 «Заемные средства»

По этой строке показывается информация о долгосрочных кредитах и займах, привлеченных организацией (срок погашения которых на отчетную дату превышает 12 месяцев) (абз. 2 п. 17 ПБУ 15/2008, п. п. 19, 20 ПБУ 4/99).

Если срок погашения заемных средств, ранее представленных в бухгалтерском балансе как долгосрочные обязательства, на отчетную дату составляет менее 12 месяцев, указанные обязательства представляются как краткосрочные (Письмо Минфина России от 28.01.2010 N 07-02-18/01) и отражаются по строке 1510 «Заемные средства».

Долгосрочные обязательства (раздел IV)

Заемные средства

Эта статья предназначена для отражения информации о долгосрочных займах и кредитах.

В бухгалтерском учете задолженность по полученным займам и кредитам подразделяется на краткосрочную (срок погашения которой согласно условиям договора не превышает 12 месяцев) (счет 66) и долгосрочную (срок погашения которой по условиям договора превышает 12 месяцев) (счет 67).

Для заполнения этой строки берутся данные, отраженные на счете 67 «Расчеты по долгосрочным займам и кредитам».

Задолженность по долгосрочным займам и кредитам отражается на счете 67 в сумме денежных средств, фактически полученных по договору займа (кредитному договору) и не возвращенных на отчетную дату.

Примечание. При заполнении баланса проверьте сроки погашения всех долгосрочных займов и кредитов, учтенных на счете 67. Если срок погашения каких-то займов (кредитов) на 31 декабря 2021 г. составляет менее 12 месяцев, то такие обязательства подлежат отражению в балансе как краткосрочные.

Соответствующие разъяснения можно найти в Письме Минфина России от 28.01.2010 N 07-02-18/01.

Сумму задолженности по займам и кредитам формируют как сумма основного долга, так и причитающиеся на конец отчетного периода к уплате проценты согласно условиям договоров.

Примечание. Если срок уплаты процентов по долгосрочному займу составляет менее 12 месяцев, то сумма задолженности по их уплате отражается в балансе по строке «Заемные средства» раздела «Краткосрочные обязательства».

Краткосрочные обязательства (раздел V)

Заемные средства

Для заполнения этой строки берутся данные по счету 66 «Расчеты по краткосрочным займам и кредитам».

При заполнении данной строки необходимо учитывать сроки погашения не только самих заемных обязательств, но и задолженности по процентам.

Если у организации есть долгосрочные долговые обязательства, по которым на конец 2021 г. образовалась задолженность по уплате процентов со сроком уплаты менее 12 месяцев, то задолженность по уплате этих процентов следует включить в показатель строки «Заемные средства» раздела «Краткосрочные обязательства».

При этом, следуя Рекомендациям Минфина России, причитающиеся на конец отчетного периода к уплате проценты по долгосрочным кредитам, отражаемые в бухгалтерском балансе как краткосрочные обязательства, при необходимости должны быть обособлены от данных о краткосрочных кредитах и займах (Письмо Минфина России от 24.01.2011 N 07-02-18/01).

Как правильно отражать в бухгалтерском балансе задолженность по займам и кредитам

Согласно ПБУ 4/99 в бухгалтерском балансе обязательства должны представляться с подразделением на краткосрочные и долгосрочные в зависимости от срока погашения: — обязательства представляются как краткосрочные, если срок погашения по ним составляет не более 12 месяцев после отчетной даты; — обязательства представляются как долгосрочные, если срок погашения по ним составляет более 12 месяцев после отчетной даты. Это следует учитывать при раскрытии информации в бухгалтерской отчетности о задолженности: а) по долгосрочным займам и кредитам, срок погашения по которым наступает не более чем через 12 месяцев после отчетной даты; б) по причитающимся к уплате процентам по полученным кредитам (займам).

При этом причитающиеся на конец отчетного периода к уплате проценты по долгосрочным кредитам (займам), отражаемые в бухгалтерском балансе как краткосрочные обязательства, должны быть обособлены от данных о краткосрочных кредитах и займах (см. письмо Минфина РФ от 24.01.2011 № 07-02-18/01). Например, организация получила денежные средства в 25 марта 2010 года в размере 3 млн.

руб. по договору займа со сроком погашения через 2 года (в марте 2012 года) под 15% годовых. Проценты по договору уплачиваются ежемесячно за период с 25-го числа предыдущего месяца по 24-е число текущего месяца.

При получении займа в бухгалтерском учете организации сделана проводка: Дебет 51 Кредит 67, субсчет «Займы полученные, основной долг» — 3 000 000 руб. 31 декабря 2010 г. начислены проценты за период 25-31 декабря: Дебет 91-2 Кредит 67, субсчет «Займы полученные, проценты» — 8 630,14 руб. (3 000 000 х 15% х 7 дней/ 365 дней).

Эти проценты подлежат перечислению займодавцу в январе 2011г., то есть менее чем через 12 месяцев, поэтому в бухгалтерском балансе за 2010 год сумма основного долга была отражена в составе долгосрочных обязательств (раздел IV баланса), а сумма процентов – в составе краткосрочных обязательств (раздел V баланса). В бухгалтерском балансе за 2011 год по состоянию на 31.12.2011 и сумма основного долга, и сумма процентов за период 25.12.2011-31.12.2011 отражены в составе краткосрочных обязательств, так как до погашения займа по условиям договора оставалось менее 3 месяцев, а до срока уплаты процентов – менее 1 месяца после отчетной даты.

Ниже приведен фрагмент бухгалтерского баланса за 2011 год: Наименование показателя На 31.12.2011 На 31.12.2010 На 31.12.2009 IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства — 3 000 — V.

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства 3 009 9 — в т.ч.

проценты по долгосрочным заемным средствам — 9 —

Отражение заемного капитала в балансе

Задолженность по заемным капиталам показывается в отдельной строке баланса, который все компании обязаны сдавать по окончании отчетного периода:

- строка 1410 предназначена для долгосрочных кредитов и займов;

- строка 1510 – для краткосрочных обязательств по кредитам и займам.

Согласно инструкции по составлению баланса, содержащейся в ПБУ 4/99, используется кредиторский остаток по 66, 67 счетам. В том числе в Форме №1, которую называют бухгалтерским балансом в Приказе №66 н, в указанных строках отражаются все начисленные проценты.

Примечание от автора! Проценты по долгосрочному долгу показывают в строке 1510 вместе с краткосрочными обязательствами, если срок уплаты менее 365 дней.

Например, у компании имеется долгосрочный займ на 5 лет в размере 5 000 000 рублей с годовой процентной ставкой 12,1%, полученный в апреле 2021 года. По условиям договора проценты выплачиваются ежемесячно. Кроме того, в конце года надо вернуть 500 000 рублей основного долга, чтобы избежать роста задолженности. На 31 декабря 2021 года компания сдает баланс в ИФНС. Для начала надо подсчитать размер ежемесячных процентов:

- 5 000 000 * 12,1% = 605 000 рублей на 5 лет;

- 605 000 / 5 лет = 121 000 рублей годовых;

- 121 000 / 12 месяцев = 10 083, 33 ежемесячных начислений.

Так как фирма получила ссуду 1 апреля 2021 года, то расчет надо сделать до 31 декабря 2021 года:

- 10 083 рубля * 9 месяцев = 90 749,97 рублей начислено процентов за 2021 год.

По условиям договора проценты выплачиваются в 1-й рабочий день месяца, следующего за отчетным.

Табл. № 1. Движения по 67 счету.

| Наименование операции в РСБУ | Обороты по дебету 67 счета | Обороты по кредиту 67 счета | Остаток по дебету 67 счета | Остаток по кредиту 67 счета |

| Получен займ | 5 000 000,00 | 5 000 000,00 | ||

| Начислено процентов | 90 749,97 | 5 090 749,97 | ||

| Перечислено процентов заимодавцу | 80 666,64 | 5 010 083,33 | ||

| Возвращен долг заимодавцу | 500 000,00 | 4 510 083,33 |

Так как проценты в балансе должны учитываться среди краткосрочных долгов, то строки отчета выглядят следующим образом:

Табл. № 2. Отражение займов в балансе фирмы.

| Раздел баланса | Наименование статьи баланса | Номер строки баланса | Сумма в строках |

| Долгосрочные обязательства | Заемные средства | 1410 | 4 500 |

| Краткосрочные обязательства | Заемные средства | 1510 | 10 |

В балансе суммы отражаются в тысячах рублей, согласно Приказа №66 н.

Проводки и отражение в балансе выданных займов

Организация (ОСНО, оптовая торговля) выдала 2 долгосрочных займа (сроком на 3 года).1.

Один заём процентный. Верна ли проводка: Д 58.03 К 51?

Предоставленный процентный заём в бух.балансе отражается в 1 разделе по строке 1170 или 1190?2. Второй заём беспроцентный. Верна ли проводка Д 76 субсчет «беспр.заём» К 51? Предоставленный беспроцентный заём в бух.баланса отражается в 1 разделе по строке 1190? Отвечает Кристина Аладышева, эксперт 1.

Да, проводка верна. В балансе сумму выданного займа отражайте по строке 1170 «Финансовые вложения», сумму начисленных процентов – по строке 1230 «Дебиторская задолженность».

2. Да, проводка верна, если заем выдан не сотруднику. Если выдан сотруднику, используйте счет 73, а не 76. В балансе отражайте сумму займа по строке 1230 «Дебиторская задолженность».

Для более точного отражения можно ввести добавочные строки к строке 1230 для разделения долгосрочной и краткосрочной задолженности (п.

19 ПБУ 4/99). Обоснование Из рекомендацииСергея Разгулина, действительного государственного советника РФ 3-го класса Как отразить в бухучете операции по выдаче займа другой организации Документальное оформление Предоставление (получение назад) заемных средств оформите соответствующими первичными документами в зависимости от вида передаваемого (поступающего) имущества (п.

1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Например, выдачу денежного займа в безналичной форме оформите платежным поручением по форме 0401060, а займа в форме предоставленных товаров – накладной по форме № ТОРГ-12. Выдача займа Выданные займы отразите в бухучете в составе финансовых вложений при одновременном выполнении следующих условий: ?

наличие оформленного договора, который подтверждает право организации на финансовые вложения; ?

переход к организации финансовых рисков, связанных с предоставлением заемных средств (например, риск неплатежеспособности заемщика); ? способность приносить экономические выгоды (доход) в будущем (проценты за пользование займом).

Об этом сказано в пункте 2 ПБУ 19/02. Исходя из этого, в составе финансовых вложений отразите только процентные займы (как в денежной, так и в натуральной форме). Для этого используйте счет 58-3 «Предоставленные займы».

Предоставление процентного займа оформите проводкой (в зависимости от того, какое имущество является предметом займа: деньги, товары, материалы и т. д.): Дебет 58-3 Кредит 51 (50, 41, 10…)– предоставлен процентный заем организации.

Если организация предоставила беспроцентный заем, в составе финансовых вложений учесть его нельзя. Связано это с тем, что в данном случае не выполняется одно из условий для признания займа финансовым вложением, а именно способность приносить экономические выгоды (доход) в будущем (п.

2 ПБУ 19/02). Поэтому беспроцентный заем учтите на счете 76 «Расчеты с разными дебиторами и кредиторами». Предоставление беспроцентного займа отразите проводкой (в зависимости от того, какое имущество является предметом займа: деньги, товары, материалы и т. д.): Дебет 76 Кредит 51 (50, 41, 10…)– предоставлен беспроцентный заем организации.

Баланс заемные средства с процентами

Похожие вопросы Перееоценка резерва по отпускам в разделе 7 декларации по НДС Прощение долга по займу в разделе 7 декларации по НДС Отражение займов в разделе 7 декларации НДС В ычет ндм при убытках по налогу на прибыль В командировку из места отдыха. Предыдущий вопрос Следующий вопрос.

Займы, выданные на беспроцентных условиях, для компании-заимодавца не являются финвложениями (п. 2 ПБУ 19/02), поскольку не выполняется существенное условие признания таковыми активов: их способность приносить доход. В то же время предусматривающий проценты выданный заем будет считаться таковым (п. 3 ПБУ 19/02).

Графика платежей нет. Договора займов в основном бессрочные. % выплачиваются вместе с возвратом основного долга.

Сумму займа заимодавец отразит в бухбалансе по строке 1170 «Финансовые вложения» в размере 3 000 000 руб.

Учет кредитов и займов в бухгалтерском учете

> > > 28 августа 2021 Чем заем отличается от кредита и как вести учет кредитов и займов в бухгалтерском учете — это в первую очередь зависит от того, кто задает эти вопросы — кредитор или заемщик. Именно это условие определяет, какие счета будут применяться.

О том, как отражаются указанные операции в бухгалтерском учете каждой из сторон сделки и чем отличается заем от кредита, пойдет речь в нашем материале.

Кредит представляет собой денежные средства, перечисленные кредитной организацией заемщику. При этом последний осуществляет выплату процентов за пользование такими заемными средствами. Важным отличием займа от кредита является то, что заем — привлеченные средства организаций и физлиц, выраженные деньгами или их натуральным эквивалентом.

С учетом указанных определений можно выделить, чем кредит отличается от займа:

- кредит выдается исключительно денежными средствами, заем — как деньгами, так и в виде натурального эквивалента (товаром, например).

- кредит подразумевает выплату кредитору процентов за пользование выданной суммой, выдача займов такого обязательного условия не содержит: они могут быть и беспроцентными;

- кредит выдает только банк, а заем могут предоставлять физлица, организации и ИП;

См.

также . В бухгалтерском учете особых отличий займа от кредита нет. Так, правила учета кредитов и займов в бухгалтерском учете описаны в ПБУ 15/2008 «Учет расходов по займам и кредитам».

К расходам при этом следует относить:

- проценты за пользование кредитами и займами;

- прочие сопутствующие расходы: оплату консультационных и информационных услуг, экспертную оценку договора о выдаче кредита или займа и др.

Проценты, согласно п. 8 ПБУ 15/2008, учитываются одним из следующих способов:

- в порядке, предусмотренном условиями договора, если это не нарушает равномерности их учета.

- равномерно в течение всего срока действия договора,

Прочие расходы, связанные с кредитами и займами, следует учитывать равномерно на протяжении всего срока договора.

Бухучет заимствованных активов ведется с использованием следующих счетов:

- 66 — по договорам сроком действия 12 месяцев и менее;

- 67 —по договорам, действующим больше 12 месяцев.

Порядок бухучета полученных кредитов и займов рассмотрим на примерах. Пример 1 Организация получила кредит 2 февраля в сумме 1 500 000 руб.

Процентная ставка — 10%. Срок договора о выдаче кредита — 24 месяца.

Сумма ежемесячного платежа — 62 500 руб. Договором с банком предусмотрена оплата процентов и погашение суммы кредита ежемесячно на последнее число каждого месяца.

Проценты начисляются со следующего дня после получения кредита.

В феврале организация сделает следующие проводки: 2 февраля Дт 51 Кт 67.1 — кредит получен на расчетный счет организации в сумме 1 500 000 руб. 28 февраля Дт 91.2 Кт 67.2 — начислены проценты по кредиту: 1 500 000 / 365 × 26 × 10% = 10 684,93 руб.

Долгосрочные обязательства в балансе

admin09.12.2017 Коротко:

- Номер строки в балансе: 1410, 1510.

- Назначение статьи: отражение информации о заемных средствах.

- Номер счета согласно плану счетов: кредитовое сальдо 66, 67-го счетов.

Важным отличием займа от кредита является то, что заем — привлеченные средства организаций и физлиц, выраженные деньгами или их натуральным эквивалентом.

Где отражать проценты по полученным и выданным займам в балансе

Внеоборотные активы Финансовые вложения 1170 Сальдо по счетам: – 58 «Финансовые вложения» в части долгосрочных вложений (минус сальдо по счету 59 «Резервы под обесценение финансовых вложений», относящееся к долгосрочным финансовым вложениям)* – 55 «Специальные счета в банках», субсчет 3 «Депозитные счета» (в части долгосрочных вложений и депозитов на срок более года, если по ним начисляют проценты) – 73 «Расчеты с персоналом по прочим операциям» (в части процентных займов со сроком возврата по истечении 12 месяцев после отчетной даты) II.

Это связано с тем, что в момент перечисления денег нет оснований считать, что услуга уже оказана. Примечание. Ошибки в формировании показателей дебиторской и кредиторской задолженности баланса Ошибка 1. Беспроцентный заем отнесен к финансовым вложениям: Дебет 58 Кредит 51

- 100 000 руб. — выдан беспроцентный заем партнеру по бизнесу в сумме 100 000 руб.

Сумма займа отражена в строках 140 или 250 актива баланса.

Исправление. Сторнировать неверную проводку. Одновременно: Дебет 76 Кредит 51

- 100 000 руб. — выдан беспроцентный заем партнеру по бизнесу.

Сумма займа отражена в строках 230 или 240 актива баланса. Ошибка 2. Стоимость подписки на журнал отнесена на расходы будущих периодов: Дебет 60 Кредит 51

- 3000 руб.

- 68 «Расчеты по налогам и сборам» — по переплате налогов, возмещению НДС;

- 75 «Расчеты с учредителями» в отношении задолженности по вкладам в уставный капитал или оплате акций;

- 71 «Расчеты с подотчетными лицами» по долгам подотчетных лиц за выданные им деньги;

- 73 «Расчеты с персоналом по прочим операциям» — по выданным сотрудникам займам и ссудам или невозмещенному ущербу от порчи материальных ценностей;

- 76 «Расчеты с прочими дебиторами и кредиторами» — другая задолженность, не учтенная на вышеназванных счетах.

- 69 «Расчеты по социальному страхованию» — по переплате налогов и сборов во внебюджетные фонды;

Основа формирования показателя дебиторской задолженности — это раздельное отражение данных о долгосрочной и краткосрочной задолженности.

Такой порядок учета должен быть закреплен в учетной политике организации. Одним из часто используемых вариантов в данном случае является заем под залог товаров в обороте.

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей заимодавцем заемщику (п.

1 ст. 807 Гражданского кодекса Российской Федерации (ГК РФ)). Заимодавец имеет право на получение с заемщика процентов с суммы займа в размерах и в порядке, определенных договором (п. 1 ст. 809 ГК РФ). Финансовыми вложениями являются активы, которые могут приносить вашей фирме доход в будущем в виде прироста своей стоимости, дивидендов, процентов (п.

2 ПБУ 19/02 «Учет финансовых вложений»)