Дебиторская задолженность – это долг любого типа лица организации в итоге хозяйственных отношений, по большей части – кредитной торговли или в рассрочку. Организация считается финансово устойчивой, если дебиторская задолженность в балансе превышает сумму кредиторских долгов. Она дает право организации предъявлять имущественные претензии к должникам.

Данную задолженность рассматривают в 3 позициях, как:

- Возможность погашения кредитов;

- Часть продукции, проданной, но еще не оплаченной;

- Часть оборотных активов.

Важно: по данным учета дебиторской задолженности, выполняемой бухгалтером, ее итог доступно увидеть на любую дату, но обычно эта величина рассчитывается на дату баланса.

Что такое дебиторская задолженность

Работа любой организации связана с возникновением задолженности. Она бывает двух видов:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

– дебиторская

– кредиторская

Обычно не возникает сложностей пониманием того, что такое кредиторская задолженность. Если объяснять понятиями, привычными обывателю, то кредиторская задолженность – это все суммы, которые компания должна своим контрагентам, бюджету (в виде налогов) или другим кредиторам.

Обратная ситуация возникает, когда образуется дебиторская задолженность. Все суммы, которые компания ожидает получить, будут составлять величину дебиторской задолженности.

Например, компания переплатила в бюджет НДС. Величина налога, которая перечислена сверх начисленной суммы, будет являться дебиторской задолженностью. Такая же ситуация возникает, если организация перечисляет контрагенту деньги в счет будущей поставки. В отношении денежных средств, выплаченных сотрудникам: в составе «дебиторки» отражаются долги по заработной плате перед сотрудниками, а также выданные под отчет средства.

Сумма такой задолженности формируется на протяжении всего года и в балансе отражается в строке 1230, в соответствии с приказом Минфина №66н от 02.07.2010 года.

| ВАЖНО! В подавляющем большинстве случаев задолженность контрагентов перед организацией отражается в активе баланса в разделе, отражающем стоимость оборотных активов |

Как расшифровывается цифровая кодировка строки

Чтобы понимать принципиальный смысл присвоения цифрового обозначения строке баланса «Дебиторская задолженность» — 1230, нужно учесть ее роль и место в балансе в целом. Кодировка данной строки (как и любой другой в балансе) транскрибируется следующим образом:

- первая цифра – принадлежность к первому и главному документу в бухгалтерском учете (к бухгалтерскому балансу);

- вторая цифра – принадлежность к конкретному разделу активов (в данном случае 2 раздел – «Оборотные активы»);

- третья цифра – показатель ликвидности ресурса (третий после запасов и НДС);

- четвертая цифра призвана детализировать статьи по уровню их существенности (исходно равна нулю).

Виды дебиторской задолженности в компании

Вся дебиторская задолженность подразделяется на две большие группы:

- Долгосрочная

- Краткосрочная

Обе разновидности попадают в баланс по истечении года.

Все долги, которые погашаются в течение 12 месяцев представляют собой краткосрочную «дебиторку». Как правило, к такой задолженности относится переплата по налогам, отгрузки контрагентам «в долг» или внесение предоплаты за товары или услуги.

Долгосрочная задолженность появляется в том случае, если долг не закрывается в течение года. Что касается расчетов с контрагентами, то возможность появления такого рода задолженности должна быть прописана в договоре с партнером. Однако если контрагент просто долгое время не платит по своим обязательствам, то такая задолженность также относится к разряду долгосрочной.

Конечно, в интересах каждой организации иметь весомую долю краткосрочной задолженности из всей суммы «дебиторки».

Нужно принять во внимание, что какого бы вида не был долг, после пропуска срока погашения он становится просроченным. Не в интересах компании иметь просроченную дебиторскую задолженность.

Зачастую существуют большие сомнения, что долг будет когда – нибудь погашен. Часто такие просроченные долги никогда не закрываются, то есть становятся безнадежными. Сомнительным долг может быть на протяжении трех лет, а затем переходит в статус безнадежного. В конце концов такой долг подлежит списанию в убытки.

Забалансовое отражение

Примечательно, что списание долгов в убытки ввиду неплатежеспособности должников не равно аннулированию задолженности. Такие долги должны отражаться за бухгалтерским балансом еще в течение пяти лет с момента списания.

Делается это для того, чтобы появилась возможность ведения наблюдения за финансовым состоянием контрагентов и дальнейших попыток взыскания долговых сумм, если вдруг имущественное положение должника изменится.

Данные каких счетов составляют величину дебиторской задолженности

При определении величины дебиторской задолженности следует помнить, что ее сумма не формируется на каком – то одном счете, а складывается из совокупности величин, которые отражаются по дебетовым сальдо многих счетов. Это закреплено в приказе Минфина №94н от 31.10.2000 года.

В расчете используются остатки по следующим счетам:

- Если в компании есть незавершенка, то оборот по счету 46 покажет объем уже исполненных работ

- Счет 60. Показывает состояние расчетов с всевозможными поставщиками

- Счет 62 отражает состояние расчетов по операциям с покупателями

- Счета 68, 69. Показывают остатки по расчетам с бюджетом и внебюджетными фондами

- Счета 70, 71, 73. Они показывают состояние расчетов с сотрудниками организации

- Счет 75. Это задолженность, образовавшаяся по отношению к учредителям

- Счет 76. Отражает расчеты с остальными контрагентами

Как отражается сальдо по счетам

Все перечисленные виды дебиторки соответствуют своим номерам, которые утверждены специальным Планом счетов, на основании которого ведется учет хозяйственных операций.

По окончании года каждая организация должна составить финансовый отчет, который называется балансом или Формой № 1. Долги прочих лиц перед фирмой включаются в баланс как сумма развернутого сальдо по дебету ряда счетов минус сальдо по кредиту 63 счета. Остатки по дебетовым счетам:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению».

Примечание от автора! Это означает, что нельзя брать для подсчета разницу между остатком по дебету и кредиту. В баланс в обязательном порядке включаются остатки по счетам, которые одновременно образуются по дебету и по кредиту. Такие счета называются активно пассивными. Исключение составляет 70 счет, так как он пассивный.

Например, по счету 60 «Расчеты с поставщиками и подрядчиками» на конец года образовался остаток по кредиту – 50 000 рублей. Итоговая ведомость, в которой отражены расчеты, выглядит так:

Таблица №1. Оборотно-сальдовая ведомость по 60 счету

| Счет, субсчет | Сальдо на начало периода | Обороты за период | Сальдо на конец периода | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | |

| 60 | — | — | 200 000,00 | 250 000,00 | 50 000,00 | |

| 60.1 | — | — | 100 000,00 | 100 000,00 | 0,00 | |

| 60.2 | — | — | 100 000,00 | 150 000,00 | 50 000,00 | |

| Итого | — | — | 200 000,00 | 250 000,00 | 50 000,00 | |

Но для целей отображения в активе баланса надо взять остаток по дебету, то есть 200 000 рублей.

Дебиторская задолженность, принимаемая в баланс, может являться краткосрочной или долгосрочной. Каждый месяц надо проверять все договора на предмет просрочки. Под краткосрочными подразумеваются долги, которые должны быть возвращены в течение одного года.

Долгосрочные обязательства должны возвращаться при сроке более одного года. Сроки возврата определяются в соглашении сторон. Например, если в договоре указано, что окончательный расчет заказчик должен сделать через полтора года после получения услуг – такая дебиторка будет считаться долгосрочной.

Сомнительная задолженность и дебиторская задолженность

В настоящее время на законодательном уровне установлено, что каждая организация при наличии определенных условий должна создавать резерв по сомнительным долгам.

Такой резерв создается при наличии задолженности контрагентов. При этом должно выполняться одно из следующих условий:

- Задолженность должна быть просроченной

- У компании имеется информация о серьезных проблемах в сфере финансов контрагента

Однако даже при наличии дебиторской задолженности, резерв можно не создавать, если компании доподлинно известно, что долг будет погашен контрагентом.

Учет созданных резервов ведется на счете 63. Для того, чтобы создать резерв необходимо провести бухгалтерскую запись Д91.2 К63. Такая же проводка используется в том случае, если резерв требуется увеличить (доначислить).

Восстановление резерва отражается проводкой Д63 К91.1. А вот если долг безнадежен и его нужно списать, делается запись Д63 К62 (или другой счет учета по контрагенту).

Инструкция по созданию резерва содержится в пункте 7 ПБУ 1/2008.

Очень важно помнить, что резерв по такому долгу напрямую связан с дебиторской задолженностью и с ее отражением в годовой отчетности компании. При составлении баланса величина резерва уменьшает сумму дебиторской задолженности, чистая сумма отражается в строке 1230 актива баланса.

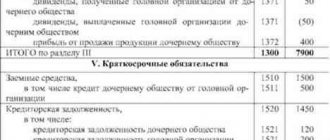

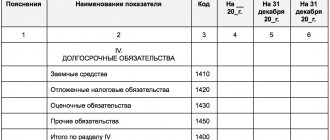

Раздел V. Краткосрочные обязательства

Строка 1510 «Заемные средства»

Указывается сумма заемных средств организации (кредитов и займов, в том числе – вексельных и облигационных), привлеченных на краткосрочной основе, на конец отчетного периода, отражаемых на счете 66 «Краткосрочные кредиты».

В соответствии с п.73 ПБУ по ведению бухгалтерского учета, задолженность по полученным займам и кредитам показывается с учетом причитающихся на конец отчетного периода к уплате процентов.

Обратите внимание: Суммы задолженности по процентам с краткосрочных заемных средств, которые по условиям договора подлежат оплате в срок, не превышающий 12 месяцев, отражаются в составе краткосрочных заемных средств. Суммы задолженности по процентам, срок уплаты которых превышает 12 месяцев, отражаются в составе долгосрочных заемных средств.

Строка 1520 «Кредиторская задолженность»

Кредиторская задолженность (строка 1520) – указывается сумма кредиторской задолженности, срок обращения (погашения) которой не превышает 12 месяцев после отчетной даты.

Кредиторская задолженность формируется исходя из следующих показателей:

— Авансы, предоплата, переплата полученные от покупателей и заказчиков.

— Задолженность перед поставщиками за приобретенные товары, работы, услуги.

— Суммы задолженности по налогам и сборам.

— Суммы задолженности по страховым взносам.

— Суммы задолженности перед сотрудниками и подотчетными лицами.

— Суммы прочей кредиторской задолженности.

В соответствии с п.74 ПБУ по ведению бухгалтерского учета, отражаемые в бухгалтерской отчетности суммы по расчетам с банками и с бюджетом должны быть согласованы с соответствующими организациями и тождественны. Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается.

Порядок расчета величины дебиторской задолженности в балансе

Для того чтобы рассчитать величину «дебиторки» для отражения в балансе, используются данные с 10 бухгалтерских счетов.

Для выявления корректного остатка задолженности по контрагентам необходимо сформировать акты сверки расчетов и вывести верный остаток долга. Это необходимо как самой организации, так и контрагенту для правильного учета всех обязательств. После определения суммы задолженности ее значение можно переносить в соответствующую строку баланса.

Приведем пример заполнения строки 1230. В ООО «Ромашка» остатки по счетам на конец года следующие:

| Счет | Дебетовое сальдо | Кредитовое сальдо |

| 60 | 10000 | 5000 |

| 62 | 25000 | 17000 |

| 63 | 8000 | |

| 76 | 3000 | 1000 |

На основании приведенных данных строка 1230 будет иметь следующее значение:

Стр. 1230 = 10000 + 25000 – 8000 + 3000 = 30000

Итоги

Долгосрочная дебиторская задолженность включает в себя все долги перед предприятием, гашение которых ожидается в течение промежутка времени, превосходящего 12 месяцев от отчетной даты. При заполнении бухгалтерской отчетности показатели текущей и долгосрочной задолженности указываются вместе в строке 1230 — с последующим обособленным разделением на задолженность, относимую к текущей и не относимую, в виде пояснения к балансу.

В настоящее время широко распространен программный продукт для ведения учета — 1С. С помощью каких отчетов этой программы можно оценить состояние дебиторской задолженности на предприятии, см. в материале «Как правильно в 1С посмотреть дебиторскую задолженность?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Краткая инструкция по анализу дебиторской задолженности

Важное значение имеет анализ задолженности в компании. При его проведении оценивается множество показателей, однако даже по динамике изменения показателей долга уже можно сделать некоторые выводы.

| Показатель | 2017 год | 2018 год | Рост, % | Отклонение, тыс. руб. | ||

| Сумма | Процент | Сумма | Процент | |||

| Всего | 233810 | 100 | 324306 | 100 | 138,7 | 90496 |

| Поставщики | 227 | 0,1 | 601 | 0,2 | 264,8 | 374 |

| Покупатели | 233353 | 99,7 | 316614 | 97,5 | 2721,1 | 83261 |

| Налоги | 228 | 0,1 | 6204 | 1,9 | 44350 | 5976 |

| Прочие контрагенты | 2 | 887 | 0,3 | 885 | ||

В соответствии с данными, представленными в таблице, можно сделать вывод, что наибольший вес задолженности приходится на долги покупателей. Кроме того, по сравнению с 2021 годом, в 2018 произошел общий рост дебиторки по всем контрагентам.

Что касается покупателей, каждого из них нужно рассмотреть более внимательно, в разрезе договоров. Необходимо определить динамику задолженности и ее изменение в соответствии с уровнем выручки. Только проведя полный анализ можно сказать в каком состоянии находится дебиторка и какие риски существуют для компании.

Срок хранения данных

Срок давности по дебиторской задолженности ограничивается 3 годами. Срок начинает исчисляться с момента последнего движения средств с контрагентом. По истечении этого времени сумма списывается. Для списания необходимо заранее уведомить контрагента о его долге, провести письменное обоснование и издать соответствующий приказ. Долг списывается в убыток.

При неплатежеспособности контрагента, долг также списывается на убыток. При этом его задолженность не ликвидируется полностью. Она фиксируется в течение 5 лет на забалансовых счетах. Когда состояние должника стабилизируется, долг имеют право взыскать.

Совет: при наличии сомнительной задолженности (определение приведено далее), руководитель обязан принять решение застраховать их, создав самостоятельно резерв. Проводка: Дт.91/2 – Кт63

Отражение дебиторской задолженности в пояснении к балансу

Крайне редки случаи, когда к концу года по результатам анализа оборотно – сальдовой ведомости не выявляются долги. Обычно эти показатели присутствуют.

При составлении годового отчета суммы задолженности отражаются в соответствующей строке баланса, а также должны найти свое отражение в форме №5, которая является приложением и является составной частью годовой отчетности. Для отражения дебиторской и кредиторской задолженности существует специальная таблица, где подробно расписывается какого вида задолженность присутствует в компании и из каких конкретно показателей она состоит. Причем, в пояснениях величина «дебиторки» указывается независимо от того, создан резерв по сомнительным долгам или нет.

При составлении формы приложения необходимо учесть, что долгосрочная дебиторская задолженность отражается в разделе с внеоборотными активами.

Опытные специалисты в сфере бухгалтерского учета не рекомендуют в пояснениях отражать наличие просроченной дебиторской задолженности, соответственно, не заполнять таблицу в этой части. Такой совет дается, чтобы не возникало вопросов со стороны контролирующих органов.

Для заполнения информации в форме №5 используются бухгалтерские данные. Нужно знать, что при заполнении табличных строк используются данные по сальдо и оборотам счетов 62, 60, 68, 69, 70, 71, 73, 75, 76. Все, что касается резервов по сомнительному долгу, отражает счет 63. Данные собираются в разрезе аналитики.

Чем чревато появление крупных сумм по ДЗ?

Разные виды дебиторской задолженности отражаются по-разному в бухгалтерском учете. Соответственно, когда у организации появляется безнадежная задолженность (особенно в крупных размерах), предприятие недополучает прибыль. Естественно, что оно остается без оборотных средств, и если таких должников образовывается много, компания попросту не сможет производить продукцию, закупать сырье, платить налоги и зарплаты сотрудникам.

Подобная ситуация чревата не только убытками, но может привести вплоть до банкротства фирмы. Вот почему строка бухгалтерского баланса 1230, как ни крути, является одним из важных его элементов.

Приобретение долга: нюансы бухгалтерского учета

Покупателю долга при отражении приобретения в бухгалтерском учете необходимо:

- проверить, соответствует ли приобретенное право требования долга критериям финансового вложения;

- корректно сформировать его первоначальную сумму.

Чтобы признать в учете финансовое вложение, приобретенная дебиторская задолженность должна быть:

- потенциально выгодна ее покупателю — может принести доход;

- документально подтверждена.

Кроме того, к покупателю долга должны перейти все финансовые риски (неплатежеспособности должника, изменения стоимости долга и др.).

Чтобы отразить в учете купленную задолженность в достоверной оценке, необходимо правильно сформировать ее первоначальную стоимость, вычисляемую по формуле (пп. 8–9 ПБУ 19/02):

ПСфв = ФЗ + КС + ПС + ПЗ,

где:

ПСфв — первоначальная стоимость финансового вложения;

ФЗ — фактические затраты по договору цессии;

КС и ПС — стоимость консультационно-информационных и посреднических услуг, связанных с приобретением дебиторки;

ПЗ — иные (прочие) связанные с приобретением долга затраты.

Схему расчета первоначальной стоимости разнообразных активов узнайте из подготовленных специалистами нашего сайта материалов:

- «Первоначальная стоимость нематериальных активов — это…»;

- «Учет основных средств стоимостью до 100 000 рублей».

Как скорректировать дебиторку?

Сумма, полученная в результате сложения дебетовых сальдо указанных выше счетов, должна быть скорректирована, прежде чем она будет отражена по строке 1230 бухгалтерского баланса. Как это сделать?

Во-первых, из нее необходимо вычесть кредитовое сальдо счета 63 «Резервы по сомнительным долгам», ведь баланс составляется в нетто-оценке (п. 35 ПБУ 4/99 ).

Во-вторых, полученную сумму необходимо уменьшить на дебетовое сальдо субсчета 73-1 в части процентных займов. Ведь такие займы должны быть отражены в составе финансовых вложений по одноименным строкам 1170 (если долгосрочные) или 1240 (если краткосрочные). Однако начисленные на отчетную дату проценты по таким займам по строке 1230 учесть нужно.

В-третьих, дебетовое сальдо счета 60 в части авансов и предоплаты за работы и услуги, связанные со строительством объектов основных средств, целесообразно из строки 1230 исключить, а показать по строке 1190 «Прочие внеоборотные активы» раздела I бухгалтерского баланса.

Так, например, при перечислении поставщику аванса была сделана проводка:

НДС с перечисленного аванса будет отражен, к примеру, так:

В-пятых, по строке 1230 не показывается НДС, начисленный к уплате с полученных от покупателей авансов и отраженный по дебету счетов 62 или 76.

Так, например, при получении от покупателя аванса была сделана такая запись:

НДС, начисленный с аванса, был отражен так:

Несмотря на то, что НДС с аванса был показан по дебету счета 62, по строке 1230 он отражен не будет.

Что включает в себя фонд оплаты труда

Фонд оплаты труда в отчетности включает в себя следующие подразделы:

- контроль производительности труда, обеспечение его роста;

- контроль дисциплины труда;

- контроль рациональности использования трудовых часов и выполнения производственных норм;

- поиск способов повышения производительности труда;

- точный расчет зарплаты каждого служащего, ее распределение по различным направлениям затрат;

- контроль правильности и своевременности расчетов со служащими фирмы;

- контроль траты ФOТ и т.д.

Фондом оплаты труда называется заработная плата сотрудников, рассчитанная с учетом:

- страховых взносов, в том числе пенсионных начислений, – примерно 20%;

- налога на доходы физических лиц (НДФЛ) – 13%;

- отчислений в фонды медицинского и социального страхования – около 6%.

Например: зарплата сотрудника составляет 10 тысяч рублей. Необходимо прибавить к этой цифре 20% на страховые взносы и пенсионные отчисления и 6% от фонда на медицинское и социальное страхование. Таким образом, на зарплату этого работника вам необходимо заложить 12 600 рублей. При этом на руки он получит лишь 8 700 рублей, поскольку из положенных ему 10 тысяч будут вычтены 13% на оплату НДФЛ. (В примере не учитываются особые режимы налогообложения.)

Точные размеры страховых взносов в госфонды, ежемесячные сроки и ответственность за их нарушение отражены в ФЗ №212 от 24 июля 2009 года (ищите редакцию с последними изменениями и дополнениями).

Как можно работать с рисками

1.Прописать в договоре

- неустойки (штрафы, пени), возможность удержания имущества должника и другие карательные меры в случае неуплаты;

- особые условия перехода права собственности на продукт: переход только в момент оплаты (чтобы при банкротстве контрагента можно было вернуть не оплаченное им свое имущество);

- правила корректировки условий сотрудничества (цен / гарантийных сроков / сроков отсрочки платежей и т.п.) в случае изменения условий рынка;

- возможность расторжения договора в одностороннем порядке в случае неисполнения второй стороной условий этого договора;

2. Создать резервный фонд на сумму сомнительных долгов;

- Использовать дифференцированный подход к ценообразованию: сделать работу по предоплате или оплате при получении значительно более выгодной для потребителей, чем в кредит.

- Если возможно, брать с контрагентов депозиты.