Благодаря отмене в 2013 году применения обязательных унифицированных бланков первичных документов, организации получили возможность существенно уменьшить документооборот. Одним из наиболее удачных примеров такой оптимизации служит соединение в одной форме налогового счета-фактуры и бухгалтерского отгрузочного документа. В результате этого слияния возник универсальный передаточный документ.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

Зачем придумали УПД

Основная задача УПД – упрощение документооборота путем замены нескольких документов одним.

Изначально хоз. субъекты, применяющие ОСН, по сделкам выставляли своим контрагентам пакет документов, в котором помимо прочих были товарные накладные, акты и счета-фактуры к ним. При этом информация в накладных/актах и счетах-фактурах дублировалась. Для исправления данной ситуации и был придуман УПД – универсальный передаточный документ. Его универсальность не только в совмещении функций первички и счета-фактуры: в одном УПД можно отразить данные о реализуемом товаре/продукции, а также одновременно о выполненных работах/оказанных услугах. То есть, УПД может заменить собой до 6 документов.

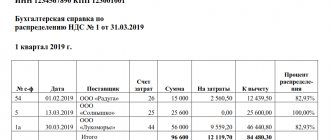

Вынесем в таблицу, на какие операции может быть оформлен УПД:

Различные образцы заполнения УПД 2021 скачать можно далее в статье. Также дадим инструкцию по заполнению УПД в части некоторых спорных реквизитов.

Почему многие организации и предприниматели отказываются от использования УПД-документа

Блок подписей универсальной передаточной форме весьма объемен. Разместить всю требуемую информацию на одном листе удается далеко не всегда. Из-за чего при наборе зачастую используют мелкий шрифт, что затрудняет прочтение.

Кроме того, новая документация не пользуется особым доверием у бухгалтеров (в основном это связано с вычетом НДС). Переходя на работу с УПД-бумагами, выясните предварительно, подходит ли такой вариант вашим контрагентам. Внедрение обновленного бланка неплохо согласовать с постоянными партнерами.

Отдельно следует сказать о необходимости автоматизации внутренних процессов в любой коммерческой организации, независимо от того, работает она с УПД-документами или нет. Облегчить труд работников предприятия и автоматизировать прием-передачу можно с помощью специальных мобильных систем учета. Верным решением в данном случае будет приобрести программное обеспечение для решения бизнес-задач в оптовой или розничной торговле в нашей . Представленное в каталоге ПО совместимо с большей частью моделей современного торгово-учетного оборудования. Всю интересующую вас информацию можно получить на официальном сайте cleverence.ru.

Обязательно ли применять УПД

Применение УПД – не обязательная процедура. Сделки можно оформлять любым пакетом документов. Так, допустимо действовать по старинке и выписывать накладные и акты, а можно использовать УПД. Также разрешено с одними контрагентами применять один пакет документов, а с другими – другой.

Как правило, состав закрывающих документов прописан в договоре. Поэтому о том, какие документы составлять по сделке, надо позаботиться заранее и обговорить это с партнерами.

С 2013 года отменена обязанность пользоваться унифицированными формами документов. На данный момент можно разрабатывать собственные бланки, образцы которых утверждают учетной политикой предприятия. Единственное условие – наличие обязательных реквизитов. В том числе при заполнении УПД.

Значение статусного определения

Этот реквизит может отражаться под номером «1» или «2». Указывая в нужном поле единицу, вы подтверждаете, что бумага применяется одновременно как счет-ф и форма первичного учета (первичка).

Согласно сведениям, представленным в приложении к письму 20-3/96 от Федеральной налоговой службы Российской Федерации, статус выступает лишь в роли информационной категории. По факту он зависит от отсутствия или наличия в нем данных, обязательных для учетной документации и счетов-ф. Таким образом, в ситуации когда продавец допускает ошибку при заполнении бланка, вместо единицы ставит двойку, покупатель все равно вправе воспользоваться вычетом.

Какой бланк использовать для УПД

Образец УПД был разработан на основе формы счета-фактуры. Стандартный образец формы УПД приведен в письме ФНС России от 21.10.2013 № ММВ-20-3/96.

Как уже было сказано, данный бланк можно использовать как рекомендованный. Также допустимо добавить иные реквизиты или убрать некоторые существующие. То есть, оставляем только те, которые отнесены законом к обязательным.

Ниже рассмотрим, как правильно заполнить образец УПД.

В каких ситуациях используется

Изучая вопрос: как правильно заполнять УПД, согласно номерам строк, следует разобраться с возможностями данного документа. Компании и индивидуальные предприниматели могут задействовать в качестве:

- счет-фактур;

- накладных передачи;

- объединенной документации.

Применение формы целесообразно при:

- документальном оформлении проделанной работы или оказанных клиенту услуг;

- отгрузке товарных позиций;

- имущественных сделках.

Хотите внедрить «Склад 15»? Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята!

Пояснения по некоторым реквизитам УПД

Обратим внимание на оформление любого образца заполнения УПД в части некоторых реквизитов.

Статус УПД

Бывает 2 варианта заполнения данного поля:

Статус – обязательный реквизит УПД.

Код товара/работ/услуг (графа Б)

Реквизит, который часто вызывает вопросы, – графа Б. Обязательно заполнять код товара в УПД не предписано. То есть, этот реквизит можно убрать из собственной разработанной формы. Если оставить, то:

- для услуг и работ допустимо использовать в этой графе код ОКВЭД;

- для товаров – артикул.

Код вида товара (графа 1а)

Здесь понятно, что эту графу используют только для товара. Да и то: не для каждого товара, а который вывезен в страны ЕАЭС с территории РФ.

Страна происхождения товара (графы 10, 10а, 11)

Заполняют в отношении товара, страна происхождения которого – не Российская Федерация.

Подписи ответственных лиц

Подписи в УПД отнесены к обязательным реквизитам. Так как в состав УПД входят два документа – первичка и счет-фактура, то и правила заполнения образца передаточного документа в части подписей ответственных сторон можно разделить на два момента:

- часть, относящуюся к счету-фактуре – подписывают генеральный директор и главный бухгалтер;

- часть, относящуюся к первичке – могут подписывать лица, ответственные за совершение операций по отгрузке товаров/работ/услуг (по приеме товаров/работ/услуг).

Если документ должен подписывать один и тот же человек, допустимо ставить подпись в одном из полей, а в других указать лишь фамилию и должность.

Отражение УПД со статусом «1» в налоговом учете

Рассмотрим, как продавцу и покупателю определить доходы и расходы в налоговом учете при применении УПД со статусом «1».

Налог на прибыль у продавца

Напомним, что в целях исчисления налога на прибыль при применении налогоплательщиком метода начисления датой признания полученных доходов продавцом признается дата реализации товаров, работ, услуг, имущественных прав (п. 3 ст. 271 НК РФ).

С учетом правил статьи 39 Налогового кодекса, это дата передачи на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, независимо от фактического поступления денежных средств (иного имущества, работ, услуг, имущественных прав) в их оплату.

Доходы определяются на основании первичных документов или других документов, подтверждающих полученные доходы, а также документов налогового учета (п. 1 ст. 248 НК РФ).

Внимание

УПД со статусом «2» приравнивается к простому первичному документу, и поэтому отражается в налоговом учете в обычном порядке.

Применим эти правила к УПД со статусом «1» и получится, что датой признания дохода для включения выручки в состав налоговой базы по налогу на прибыль, будет считаться:

- дата оформления отпуска груза (показатель строки (1) или более поздний показатель строки [11]), если право собственности на передаваемый груз переходит в момент передачи вещи продавцом покупателю (заказчику) или уполномоченному им лицу, или перевозчику;

- дата оформления получения груза (показатель строки [16]), если право собственности на передаваемый груз переходит в момент вручения вещи покупателю или уполномоченному им лицу;

- дата оформления обоими сторонами факта приемки-передачи услуг, имущественных прав, результатов работ, то есть наиболее позднее значение показателей строк (1), [11] и [16]

Во всех перечисленных случаях при наличии иных документов, подтверждающих указанные факты, в целях налогообложения продавца (исполнителя, правообладателя) будет применяться более ранняя дата, следующая из иного документа.

Налог на прибыль у покупателя

Аналогичные даты используются покупателем (заказчиком) при определении даты осуществления расходов в целях их отражения в регистрах налогового учета. Принятые по УПД ценности отражаются в налоговом учете как приобретенные материалы, товары, основные средства, имущественные права, потребленные услуги и полученные результаты работ для дальнейшего применения к ним соответствующих правил учета в составе расходов, установленных главой 25 Налогового кодекса для различного вида затрат.

Имейте в виду, что дата признания отраженной в УПД со статусом «1» суммы в уменьшение налоговой базы по налогу на прибыль покупателем (заказчиком, правополучателем) не может быть ранее показателя строки [16], если только иное не следует из содержания факта хозяйственной жизни, зафиксированного в документе.

УПД при различных операциях

Далее рассмотрим различные образцы заполнения УПД.

УПД на услуги с НДС

Итак, допустим, что организация оказывает консультационные услуги и находится на общей системе налогообложения. Покажем образец заполнения УПД на услуги.

ОБРАЗЕЦ УПД НА УСЛУГИ С НДС

УПД на услуги без НДС

Спецрежимники должны с особым вниманием соблюдать правила заполнения УПД: если неплательщик НДС выставит счет-фактуру с выделенной суммой налога, ему придется уплатить НДС в бюджет и сдать в налоговую декларацию.

Напоминаем, что спецрежимник при использовании УПД в качестве первички проставляет в статусе УПД – «2».

Вот заполненный образец УПД на услуги без НДС:

ОБРАЗЕЦ УПД НА УСЛУГИ БЕЗ НДС

УПД при реализации

Пусть организация реализует товар/продукцию и применяет общую систему налогообложения. Для оформления своих продаж она использует УПД вместо комплекта товарная накладная + счет-фактура.

Вот пример заполнения УПД по данным операциям:

ОБРАЗЕЦ УПД НА РЕАЛИЗАЦИЮ С НДС

Правила заполнения образца УПД на реализацию без НДС аналогичны правилам оформления образца формы УПД на услуги без НДС. Следует проследить за тем, чтобы:

- стоял верный статус документа – «2», определяющий УПД как первичку;

- в графах 7 и 8 не было сведений об НДС.

УПД при совмещении реализации товаров и выполнении работ

Теперь рассмотрим правильное оформление образца заполнения УПД, в котором отражены одновременно отгрузка товаров и выполнение работ.

Никаких особых правил в этом случае нет. В строки следует вносить данные обо всех видах произведенных операций. При этом к моменту оплаты отгрузки товаров/продукции работы должны быть уже выполнены (под аванс УПД не выставляют).

ОБРАЗЕЦ УПД НА ТОВАРЫ И РАБОТЫ

При заполнении аналогичного документа спецрежимником надо также следить за статусом документа («2») и за тем, чтобы не был выделен НДС в соответствующих графах.

Разновидности универсальных передаточных документов

Данная документация может применяться в двух вариантах:

- одновременно в качестве счета-ф и первички (в статусе проставляется единица);

- исключительно как подтверждение передачи ТМЦ (прописывается двойка).

В зависимости от того, как именно фиксируется применение, предстоит по-разному заполнять бланки.

Правила заполнения УПД 1

В этом случае требуется указание всех реквизитов (для с/ф и бумаг передачи). Только так заполненную форму удастся использовать для получения НДС-вычетов и учета расходов по налогообложению прибыли.

УПД-документ со статусом 2

Во втором варианте вносить сведения для счета-фактуры нет необходимости. Такая УПД-форма задействуется исключительно в роли передаточной документации с целью подтверждения проведения хозяйственных операций. А счет-ф, если нужно, формируется дополнительно.

Хотите внедрить «Магазин 15»? Получите всю необходимую информацию у специалиста.

Спасибо!

Спасибо, ваша заявка принята.

Как подписывать УПД ИП

Зачастую перед ИП встает вопрос, как правильно подписать УПД. Заверить подписями документ обязаны обе стороны сделки — продавец и покупатель, либо их полномочные представители. Где подписывать УПД, покажем в таблице:

| Поле в УПД: где ставить подписи | Кто подписывает | Что подтверждает подпись | Примечания |

| В подразделе со счетом-фактурой | ИП — продавец (или его представитель) подписывает УПД и указывает реквизиты свидетельства о государственной регистрации | Факт проведения сделки и ее документального оформления | |

| В поле 10 | Продавец | Факт отгрузки | |

| В поле 13 | Продавец | Достоверность данных в УПД |

|

| В поле 15 | Покупатель | Получение товара/услуги | |

| В поле 18 | Покупатель | Правильность оформления документа |

|

Для большей наглядности предлагаем пример формирования УПД без НДС. Образец заполнения в 2021 году:

Заполнение документа

Два новых поля А и Б заполняются по желанию поставщика товара и указывают номер позиции и коды видов деятельности. Например, для ИП, который выбрал УСН 6 для продажи и установки кондиционеров, в поле Б указывается код ОКУН 042403.

Статус, проставленный в верхнем левом углу, указывает на его назначение. Если он будет использоваться как счет-фактура и первичный документ, следует проставить цифру 1. Этот статус позволяет предъявить УПД, как основание для вычета НДС.

Цифра 2 в поле указывает на то, что УПД выполняет роль первичного документа, отражающего операцию налогоплательщика. УПД для ИП на УСН и ЕСХН имеют статус 2. Многим упрощенцам привычнее работать по старой схеме, используя накладные, акты. Однако нередко возникают ситуации, когда покупателю приходится выписывать счет-фактуру. Поэтому здесь как раз удобен УПД.

Назначение документа определяется не только его статусом, а тем, какие именно реквизиты в нем заполнены. Номер УПД зависит и от его статуса. Согласно правилам заполнения, в счетах-фактурах указывается порядковый номер. При статусе 1 номер должен соответствовать нумерации в счетах-фактурах. В первичных же документах номер не относится к обязательным реквизитам, поэтому в УПД он определяется хронологией первичной документации.

Поле 8 должно содержать сведения о дате и номере соглашения, согласно которому оказываются услуги, производится отгрузка.

На видео: Что нужно знать об УПД и интеграции с учетной системой предприятия

Бланк универсального ПД

ВАЖНО!

Данный бланк — всего лишь рекомендация чиновников. Компания вправе использовать иные УПД, бланки которых разработаны и утверждены в учетной политике компании. Однако при формировании индивидуальной формы передаточной документации учитывайте обязательные реквизиты для первичных документов (статья 9 закона № 402-ФЗ).

Инструкция по заполнению: продолжение

Далее по центру документа идут следующие строки.

- Строка 8 озаглавлена «Основание передачи/получения». Здесь указывается информация, характеризующая отношения между сторонами. Включается номер договора, соглашения или другого документа.

- В строке 9 содержатся сведения касательно транспортировки и груза. В эти сведения включаются разные подробности перевозки: номера транспортных документов, реквизиты организации, берущей на себя затраты на перевозку. Здесь указывается информация, определяющая груз, например, масса нетто и масса брутто. Этот пункт не является обязательным для заполнения.

- Строка 10 содержит сведения о лице, проводящем погрузку товара или передачу итогов работы. Вписывается ФИО, должность, в конце приводится подпись. Данные из этой строки раскрывают обстоятельства, в которых была совершена сделка. Если данный сотрудник уполномочен подписывать счета-фактуры и поставил свою подпись выше, дублировать ее не требуется. Достаточно указать только ФИО и должность.

- В строке 11 указывается дата совершенной сделки или другого хозяйственного факта. Для заполнения согласно требованиям закона не обязательна. В поле вносится дата, когда это событие произошло фактически. Даже если документ оформляется 29 ноября, а погрузка товара должна состояться 30, в бланке ставится 30 ноября.

- Строка 12 содержит прочую информацию о хозяйственном факте. Законом ее заполнение не требуется. Сюда вписывают реквизиты паспортов, сертификатов и тому подобных документов. Поле оформляют, когда присутствуют имеющие значение подробности, которые не вошли в УПД (универсальный платежный документ).

Важно: даты проведения сделки указываются в строках 1, 11, 16. При этом для учета продавцом ставится дата погрузки (под номером 11), а покупателем вводится дата приемки (номер 16).

К заполнению полей с датами следует подойти ответственно. Это позволит избежать споров касательно даты хозяйственного факта.

back to menu ↑