Работодатели должны удерживать налог на доходы физических лиц (НДФЛ) из зарплаты своих сотрудников. Поэтому, если у работника оклад 30 000₽, на руки за вычетом НДФЛ 13% он получит только 26 100₽, если без всяких сложностей.

Чтобы некоторые группы сотрудников получали больше, придумали налоговые вычеты. Вычет работает так: берут доход сотрудника, уменьшают его на сумму вычета и уже с этой суммы рассчитывают налог. То есть уменьшают налоговую базу, а не сам налог.

Пример

У флориста Кати оклад 30 000₽ и вычет 1 400₽ на дочку, значит с её оклада удержат:

— в январе: (30 000 — 1 400) × 0,13 = 3 718₽

— в феврале: (60 000 — 2 800) × 0,13 — 3 718 = 3 718₽ и так далее.

Помните, НДФЛ всегда считается нарастающим итогом с начала года как на примере.

Вычеты по НДФЛ бывают разные: стандартные, имущественные, социальные и профессиональные. Чаще всего сотрудники приходят со стандартными налоговыми вычетами: за себя или за ребёнка.

Стандартные налоговые вычеты уменьшают доходы, которые облагают НДФЛ по ставке 13%. К доходам по другим ставкам и дивидендам стандартные вычеты не применяют. Нерезиденты использовать вычеты тоже не могут. Напомним, нерезидент — это физлицо, которое находится на территории РФ менее 183 дней в течение одного года.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Вычет на ребёнка

Родителям положен вычет на каждого ребёнка до 18 лет. Если ребёнок — аспирант, ординатор, интерн, студент или курсант и учится очно, то предельный возраст увеличивают до 24 лет.

Вычет могут получить:

— каждый из родителей — не важно, состоят ли они в браке, разведены или никогда не были женаты;

— муж или жена родителя;

— каждый из усыновителей, опекунов, попечителей, когда их несколько;

— каждый из приемных родителей, если их двое.

Если родитель единственный или второй родитель отказался от вычета, можно рассчитывать на двойной вычет. Причём отказаться от вычета может только работающий родитель: если родитель не работает, то у него нет права на вычет, а значит отказаться не от чего.

Законодательная база

Согласно действующим законам РФ, право оформлять такой вычет налогов можно каждый календарный год. Максимальная сумма социального вычета налогов определяется только этими временными рамками.

На государственном уровне, предоставление налоговой льготы регулируется статьей №219 НК РФ.

Согласно Кодексу, получение вычетов допускается при трате средств на нижеперечисленные цели:

- Оплата образовательных услуг;

- Траты на лечение, медпрепараты и т.д.;

- Благотворительные отчисления;

- Пенсионные накопления негосударственного характера.

Вычет по налогообложению на благотворительность помогает компенсировать растраты на эти выплаты.

Однако сумма такого социального вычета не может быть больше чем двадцать пять процентов от дохода плательщика налогов.

Размеры вычетов за детей

Размеры вычетов сейчас такие:

— на первого и второго ребёнка — 1 400₽

— на третьего и каждого последующего — 3 000₽

Детей считают независимо от возраста. Например, у сотрудника три ребёнка. Двое уже взрослые: 25 лет и 23 года, а третьему 16 лет. Сотруднику полагается один вычет на третьего ребёнка — 3 000 рублей.

На детишек-инвалидов вычеты больше:

— для родителей и усыновителей — 12 000₽

— для опекунов, попечителей, приёмных родителей — 6 000₽

При этом не важно, каким по счёту является ребёнок-инвалид в семье. А ещё к ним можно прибавить общие вычеты на детей. Например, на единственного ребёнка-инвалида вычет составит 13 400₽. Ведь родителям положен вычет на первого ребёнка — 1 400₽ и на ребёнка-инвалида — 12 000₽.

Важно: стандартный налоговый вычет на ребенка предоставляйте до месяца, в котором доходы сотрудника с начала года превысят 350 000₽.

Интересный факт

Если ребёнок быстро вырос и вступил в брак, то вычет на него уже нельзя получить — теперь он обеспечивает себя сам. А вот если он решил попробовать себя в работе, то у родителей ещё остается право на вычет. В общем, женитьба — дело ответственное:)

Общие положения

В законодательстве РФ предусмотрено множество способов уменьшения налоговой нагрузки на лиц, проживающих в стране и имеющих гражданство. К таким вариантам относится снижение размера налога или возврат ранее выплаченного платежа. Такая опция носит название налогового вычета, который бывает стандартным, социальным, имущественным и других видов. Ниже рассмотрим наиболее распространенный вариант — стандартные вычеты.

Под этим термином подразумевается право человека на снижение ставки налогообложение с учетом НК РФ (статьи 218) на конкретную сумму. Выделяется два типа стандартных налоговых вычетов (СНВ):

- Непосредственно на плательщиков налогов (этот вариант действует для ограниченной категории граждан).

- В отношении детей налогоплательщика.

Право на СНВ появляется ежемесячно. При этом периодом СНВ считается именно 30-дневный срок (месяц). Такие вычеты распространяются в отношении следующих платежей:

- Зарплата работника.

- Премия или гонорар (платеж, который положен по договору между сторонами).

- Прочие виды прибыли, к которым относится 13-процентный НДФЛ.

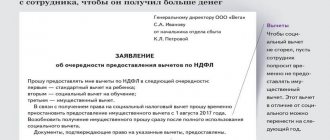

Документы на вычет за ребёнка

Для начала работнику нужно написать заявление на вычет в свободной форме и приложить к нему подтверждающие документы: свидетельство о рождении или справку из учебного заведения.

Шаблон заявления на вычет

Если сотрудник работает не с начала года или по совместительству трудится в другой организации, попросите у него справку по форме 2-НДФЛ с других мест работы. Она подтвердит, что доход с начала года не превысил 350 000₽.

Важно: не предоставляйте сотруднику стандартные налоговые вычеты, которые он не получил у прежнего работодателя или получил не в полном размере.

В некоторых случаях будут нужны и другие документы. Например, у супруга, который не является родителем или опекуном ребенка, попросите заявление матери или отца ребенка о том, что супруг его обеспечивает.

Некоторые документы нужно обновлять каждый год. Общее правило: если документ подтверждает право на вычет только в одном периоде, значит, в следующем его нужно обновить. Например, справку из ВУЗа запрашивайте ежегодно, ведь ситуация в следующем году может измениться.

30.03.2018

- Главная

- >

- Новости

- >

- Вычеты по НДФЛ в 2021 году

Вычеты по НДФЛ в 2021 году

Используя налоговые вычеты, налогоплательщик может вернуть из бюджета до 100% уплаченного за год НДФЛ. А какую сумму НДФЛ вы уплатили за 2021 год? Какую сумму вы потратили в 2021 году на улучшение жилищных условий, уплату процентов по ипотеке, на обучение, на лечение, на приобретение лекарств? А ведь все эти расходы позволяют уменьшать налоговую базу, на которую начисляется НДФЛ по ставке 13%.

Если в течение 2021 года вы не обращались к работодателю за вычетами (социальными и /или имущественными), то стоит задуматься о представлении налоговой декларации 3-НДФЛ в налоговый орган сейчас.

Определенного срока сдачи декларации для получения вычета нет. Главное — успеть в течение 3 лет реализовать свое право, пока не истек срок исковой давности. То есть, в 2021 году можно сдавать декларации и получать вычеты по расходам, произведенным в 2021, 2016, 2015 годах.

Если же у вас за 2021 год есть НДФЛ к доплате в бюджет, и налоговый агент не направил в налоговый орган сообщение о том, что налог с выплаченного вам дохода не был удержан, то декларацию 3-НДФЛ вам следует представить в налоговый орган не позднее 30 апреля 2021 года. Такая ситуация, в частности, может возникнуть, если вы продали имущество или сдаете квартиру в аренду.

На сайте ФНС РФ размещен видеоролик, подробно представляющий процесс заполнения налоговой декларации посредством программы «Декларация».

1. Расходы на лечение и приобретение лекарств

Вычет можно получить по расходам на оплату лечения и лекарств за себя, супруга, родителей, детей в возрасте до 18 лет. По расходам на лечение бабушки или детей старше 18 лет вычет получить, к сожалению, нельзя.

В ответ на вопросы налогоплательщиков по поводу применения социального вычета в части расходов на лечение детей старше 18 лет или других категорий лиц, Минфин предлагает пользоваться таким категориям лиц бесплатными медицинскими (письмо Минфина России от 26.01.2018 N 03-04-09/4204).

Сумма вычета по расходам на лечение и лекарства в совокупности с вычетом по расходам на образование не может превышать 120 000 руб. Однако существует перечень видов дорогостоящего лечения, расходы на которые можно включать в сумму вычета без ограничения.

Перечень медицинских услуг, лекарств и дорогостоящих видов лечения утвержден Постановлением Правительства РФ от 19.03.2001 N 201.

В перечень дорогостоящего лечения включена в т. ч. имплантация протезов (в т. ч. зубных), лечение бесплодия, лечение злокачественных образований, хирургические лечения тяжелых форм заболеваний и т.д.

Вопрос об отнесении или неотнесении оказанных медицинских услуг к дорогостоящему лечению решается медицинским учреждением путем указания в Справке об оплате медицинских услуг соответствующего кода услуги:

1 — обычное лечение (принимаемое в сумме не более 120 000 руб. в совокупности с расходами на обучение);

2 — дорогостоящее лечение.

При получении такой справки обращайте внимание на то, какой код указало медицинское учреждение! Например, при имплантации зубных протезов медицинское учреждение должно выдать вам две справки: с кодом 1 и с кодом 2, т.к. комплекс таких услуг включает в себя «обычное» лечение и дорогостоящее. По вопросу отнесения расходов к тому или иному виду ФНС РФ рекомендует обращаться в Министерство здравоохранения РФ (письмо ФНС РФ от 19.02.2018 № ГД-3-11/[email protected]).

2. Расходы на обучение

Вычеты представляются в отношении расходов на обучение себя (в ВУЗах, автошколах и т.д.), а также братьев и сестер (если им не больше 24 лет). Сумма вычета ограничена. Ограничение составляет 120 000 руб. в совокупности с расходами на лечение. Также вычет представляется по расходам на очное обучение детей (в ВУЗах, ДДУ и т.д.) до 24 лет. Ограничение в этом случае — 50 000 руб. на каждого ребенка. У образовательного учреждения обязательно должна быть лицензия.

Если договор на обучение ребенка подписал один супруг, который не имеет доходов, облагаемых НДФЛ, то вычет может получить другой супруг, т.к. оплата за обучение осуществляется за счет общего имущества семьи.

3. Расходы на приобретение (строительство) жилья

Вычет представляется в сумме расходов (но не более 2 000 000 руб.) на строительство / приобретение на территории РФ жилья, земельных участков или долей в них. Если вычет по расходам на приобретение жилья в размере менее 2 000 000 руб. использован не полностью, то остаток вычета можно использовать при получении вычета на строительство/приобретение другого жилья (если первый объект приобретен после 01.01.2014).

В величину расходов на строительство/приобретение жилья могут включаться расходы на работы, связанные с отделкой, только если договор купли-продажи предусматривает приобретение жилья без отделки. Это должно быть указано в договоре купли-продажи или инвестирования (участи в долевом строительстве).

Зачастую возникает вопрос о том, в каком налоговом периоде возникает право на вычет при приобретении квартиры по договору участия в долевом строительстве.

Минфин в своем письме от 12.02.2018 № 03-04-09/8397 указывает, что вычет предоставляется за тот налоговый период, в котором возникло право на его получение, или в последующие налоговые периоды вне зависимости от периода, когда налогоплательщик нес расходы по приобретению вышеуказанного имущества.

Налогоплательщик вправе претендовать на получение имущественного налогового вычета начиная с налогового периода, в котором квартира передана застройщиком и принята налогоплательщиком как участником долевого строительства на основании передаточного акта, подписанного сторонами, и соответствующих документов.

Если жилье приобретают супруги во время брака, то приобретенное имущество является их совместной собственностью. При этом не имеет значения, на имя кого из супругов оно приобретено либо на имя кого или кем из супругов внесены денежные средства. Каждый из супругов имеет право на получение имущественных налоговых вычетов, исходя из величины расходов каждого лица, подтвержденных платежными документами, или на основании заявления супругов о распределении их расходов на погашение процентов по целевому займу (кредиту).

При этом общая сумма предоставленного каждому из супругов налогового вычета должна оставаться в пределах максимального размера (2 000 000 руб. — по стоимости жилья, 3 000 000 руб. — по величине уплаченных процентов по ипотеке) (письмо Минфина РФ от 02.02.2018 № 03-04-05/6101).

4. Расходы на уплату процентов по ипотеке

Вычет представляется в сумме расходов на погашение процентов по целевым кредитам (в т. ч. полученным в результате перекредитования), израсходованным на строительство/ приобретение жилья (но не более 3 000 000 руб.).

Применение вычета в сумме расходов на уплату процентов по ипотеке жестко не привязано к вычету по стоимости квартиры. Можно получить вычет до 2 000 000 по стоимости одной квартиры, а вычет по процентам — по ипотеке на другую квартиру.

При перекредитовании следует учесть, что вычетом можно будет продолжать пользоваться, если новый кредитный договор оформлен с кредитной организацией, у которой есть лицензия на осуществлении банковских услуг, и в договоре указано, что сумма рефинансирования направлена на погашение конкретного договора ипотеки (письмо Минфина РФ от 24.01.2018 № 03-04-05/3538).

Смотреть все новости

Период предоставления вычета на ребёнка

Предоставляйте вычет с того месяца, в котором сотрудник подтвердит, что у него появился ребёнок. Если сотрудник подал заявление в текущем году, то вычеты предоставляйте с начала года. Даже если о своем праве на вычет он заявил в середине или конце года.

Пример

Алиса работает в организации с начала года, а вот о том, что у неё есть право на вычет, она вспомнила только в мае, тогда и подала заявление. Алиса — мама, у неё есть два несовершеннолетних сына. А значит, с января по май вычетов накопилось на 14 000₽ (1 400 × 2 × 5).

У Алисы оклад 40 000₽, всего с января по апрель Алисе начислили 160 000₽ (40 000 × 4) и удержали НДФЛ — 20 800₽.

В мае бухгалтер посчитает все неучтённые вычеты и из зарплаты удержат только НДФЛ в 3 380₽ ((200 000 — 14 000) × 0,13 — 20 800), вместо 5 200₽ (200 000 × 0,13 — 20 800). А значит на руки Алиса получит 36 620₽ (40 000 — 3 380), вместо 34 800₽ (40 000 — 5 200).

А вот если у сотрудника было право на вычет в прошлом году и он забыл заявить о нём, то получить этот вычет он сможет только самостоятельно через налоговую.

Профессиональные налоговые вычеты по НДФЛ в 2018 году

Эти вычеты предоставляют налогоплательщикам, которые выполняют работы по договорам ГПХ (гражданско-правового характера). Например, физические лица, работающие по договорам подряда, авторы произведений литературы, науки, искусства, промышленных образцов, опытных моделей, изобретатели. Оформление профессиональных вычетов регулируется ст. 221 НК РФ. Их предоставляют в сумме фактически произведенных затрат по нормативам от 20% до 40% от суммы начисленных доходов.

Вычет на себя

Некоторым взрослым положен вычет в 500₽ или 3 000₽. Размер зависит от того, к какой льготной категории относится работник. Среди них инвалиды, пострадавшие от Чернобыльской катастрофы, участники военных действий, герои России и многие другие. Все категории можно посмотреть в подпункте 1 и 2 пункта 1 статьи 218 НК РФ.

Чтобы получить вычет, сотрудник приносит заявление и документы, подтверждающие его право на вычет.

Такие вычеты нельзя складывать и использовать одновременно. Если сотрудник имеет право на несколько стандартных вычетов, предоставьте один из них — максимальный. Зато здесь нет лимита доходов — вычеты за себя предоставляйте независимо от размера полученных доходов.

2.1. Имущественный вычет для лица, не являющегося пенсионером

Если вы трудоспособное лицо (не пенсионер) и приобрели недвижимость в том году, когда не получали доходов, относящихся к основной налоговой базе, доходов от продажи имущества (за исключением ценных бумаг) и (или) доли (долей) в нем, доходов в виде стоимости имущества (за исключением ценных бумаг), полученного в порядке дарения, а также подлежащих налогообложению доходов в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению, вы сможете получить имущественные вычеты начиная с года, когда у вас такие доходы появятся, вне зависимости от того, сколько лет прошло с момента возникновения права на вычеты.

При появлении доходов также можно продолжить получать вычет, если ранее вы использовали его частично, то есть у вас имеется неиспользованный остаток вычета. При этом, если право на имущественный вычет по приобретенному объекту недвижимости возникло начиная с 01.01.2014 и вычет использован не полностью, остаток вычета можно использовать в дальнейшем при приобретении (строительстве) другого объекта недвижимости. Перенос остатка вычета на другой объект невозможен, если первый объект недвижимости был приобретен в 2013 г. и ранее. При этом вычет на погашение процентов по целевому кредиту можно получить только в отношении одного объекта недвижимости (пп. 9 п. 2.1, п. п. 3, 6 ст. 210, пп. 3, 4 п. 1, пп. 1 п. 3, п. 8 ст. 220 НК РФ

; п. п. 1 — 3 ст. 2

Федерального закона от 23.07.2013 № 212-ФЗ

).

Что можно сказать в качестве резюме?

Отрицать актуальность налоговой реформы глупо, потому что она нужна для развития отечественной экономики. В современное время ставка налога НДФЛ в РФ находится на минимальном уровне в сравнении с другими европейскими странами, и ее повышение позволит российском бюджету решить некоторую часть собственных проблем. Однако необходимо принимать во внимание еще и то, что без принятия дополнительных мер проблемы бюджетной политики только станут больше.

Необходимо также уделить внимание и тому факту, что властям придется более конкретно обсудить возможность внедрения специальных режимов налогообложения. Ранее велись разговоры о возможной отмене УСН, а также отмены упрощенки, но сегодня данный вопрос решено было отложить, потому что подобные изменения станут губительными для представителей малого и среднего бизнеса, поэтому пока стоит просто наблюдать за предложениями властей и следить за всей доступной информацией по этому вопросу.

Заполнение 3-НДФЛ для социальных вычетов

Для отображения социальных вычетов в 3-НДФЛ используется Лист Е1 и Е2, в которых отражается информация о том, какие именно расходы понес налогоплательщик за календарный год. При этом суммы отражаются по следующим графам Листа Е1:

- строка 080 для вычета по благотворительности (не более 25% от дохода);

- строка 090 для вычета по образованию детей (не более 50 тыс. руб. на каждого);

- строка 100 для вычета по дорогостоящему лечению (по фактической сумме понесенных расходов);

- строка 110 – итого по строкам 080-100;

- строка 120 для вычета по образованию своему или брата/сестры;

- строка 130 для вычета по лечению;

- строка 140 для вычета по добровольному страхованию;

- строка 150 для вычета по пенсионному страхованию;

- строка 160 для вычета по оценке квалификации;

- строка 170 – итого по строкам 130-160 (не более 120 тыс. руб.);

- строка 171 – вычеты, предоставленные работодателем;

- строка 180 – итого по социальным вычетам (итого строк 110 и 170 за вычетом 171).

На Листе Е2 отражается конкретная информация о том, в каком негосударственном пенсионном фонде открыт счет с указанием ИНН и КПП организации, а также даты и номера договора.

Для отражения социальных вычетов в специализированной программе по 3-НДФЛ используется особая вкладка, имеющая идентичное название. В ней обязательно нужно проставить суммы вычетов, на которые претендует налогоплательщик с отображением конкретной информации по договорам пенсионного страхования и обучения детей. Конкретного разделения по каждому типу вычета нет, и их просмотреть можно только по представленным документам.