Налоговый и бухгалтерский учет, проводки

Налоговый учет оборудования, переданного в лизинг, регламентируется Письмом № 03-11-04/2/71 Министерства финансов РФ от 07.09.2005, а также законом 164-ФЗ и Гражданским кодексом РФ.

Навигация по статье

- Налоговый учет ОС в лизинге

- Налогообложение НДС

- Налогообложение прибыли

- Налоговый учет у лизингополучателя и лизингодателя

- Первоначальная стоимость предмета лизинга в налоговом учете

- Налоговые разницы

- Налоговый учет пени по договору лизинга

- Возврат налогов по лизингу

- Специфика налогообложения финансового и оперативного лизинга

- Налоговый учет у лизингодателя

Финансовая аренда выгодна предприятиям не только потому, что позволяет приобретать средства производства быстро и с минимальными начальными вложениями. Лизинг применяется в целях оптимизации налогообложения. Статья о том, как максимально полно воспользоваться этими преимуществами.

О передаче движимого имущества в возвратный лизинг и последующем налогообложении и льготах

Ситуация: Попадает ли под льготу налог на имущество при передаче движимого имущества в возвратный лизинг после 01.01.2013г., при этом имущество числится на балансе лизингополучателя-бывшего собственника (продавца этого имущества)?

Ответ: Данное имущество не облагается налогом, при соблюдении следующего условия: лизингополучатель и лизингодатель не взаимозависимые лица (не из перечня лиц, упомянутых в пункте 2 статьи 105 НК РФ). При несоблюдение данного условия возникает необходимость уплаты налога.

Важный момент: При возвратном лизинге движимое имущество, которое с 01.01.2013г. числится в составе ОС предприятия, не облагается налогом на имущество и не важно, было ли в прошлом данное имущество в собственности у лизингополучателя.

Налоговый учет ОС в лизинге

Первое очевидное преимущество налогообложения при лизинге для арендатора состоит в том, что он не платит налога на имущество. Предмет в большинстве случаев остается на балансе лизингодателя.

Отношения сторон договора финансовой аренды регулируются Федеральным законом 164-ФЗ и Гражданским кодексом Российской Федерации. Согласно этим правовым документам, объектами аренды могут быть непотребляемые предметы, не теряющие натуральных свойств в процессе эксплуатации, за исключением природных ресурсов.

Основные средства в лизинге остаются в собственности лизингодателя как минимум до окончания срока действия договора. При его завершении предмет может быть выкуплен (или нет) лизингополучателем по остаточной стоимости, составляющей не более четверти начальной цены.

Налоговый учет оборудования, переданного в лизинг, регламентируется Письмом № 03-11-04/2/71 Министерства финансов Российской Федерации от 7 сентября 2005 года, а также вышеупомянутыми законодательными актами. Фискальные обязательства возлагаются на одну из сторон, между которыми заключен договор лизинга. В налоговом учете оборудование, переданное в финансовую аренду, ставится на баланс в качестве основного средства. Кроме этого, учитываются сопутствующие расходы на доставку, монтаж и прочие издержки, сопровождающие процесс передачи предмета. Их несет лизингодатель (ЛД) или он их компенсирует лизингополучателю (ЛП), включая в общую сумму первоначальной стоимости оборудования.

Налогообложение НДС

Порядок начисления НДС одинаков для обычной и финансовой аренды. На основании статей 171 и 172 Налогового кодекса РФ выдвигается несколько условий предоставления права вычета:

- Имущество передается лизингополучателю (арендатору), являющемуся плательщиком НДС.

- Услуга лизинга реально оказана в течение налогового периода.

- Услуга отражена лизингополучателем в его бухучете.

Лизингодателем предоставлен счет-фактура на сумму лизингового платежа (арендной платы) согласно Статье 169 НК РФ.

Налогообложение прибыли

Балансодержатель определяется по соглашению сторон договора – им может быть арендодатель (собственник) или лизингополучатель. От того, кто учитывает предмет, зависит порядок налогообложения прибыли.

Если балансодержателем выступает ЛД, то полная сумма начисленного платежа учитывается им в составе расходов. Аналогичные начисления производит и ЛП, но лизинговый платеж разбивается на количество периодов погашения обязательств (ежемесячно) по выбранной схеме расчетов (аннуитетной, прогрессивной, регрессивной).

Арендатор относит сумму ежемесячного платежа к прочим расходам на производство и реализацию.

Налоговый учет арендуемого имущества на балансе ЛП несколько сложнее. Лизингополучатель определяет соответствующую амортизационную группу. Балансовая стоимость соответствует затратам ЛД на приобретение предмета и доводку его до состояния эксплуатационной пригодности. Лизингодатель амортизирует имущество выбранным им методом, включая эти суммы в расходы. При этом допускается применение ускоряющего коэффициента не более 3 за исключением предметов, относящихся к первым трем группам (желательно внести это условие в текст договора).

ЛП также включает в свои расходы арендный платеж за данный налоговый период за вычетом начисленной амортизации.

Плательщики единого сельскохозяйственного налога (ЕСХН) и субъекты хозяйствования, использующие УСН также имеют право включать платежи по лизингу и НДС в состав своих расходов после уплаты этих сумм.

Есть ли преимущества лизинга перед арендой

В таблице рассмотрим какие преимущества лизинга перед арендой для организации / ИП.

| Критерии сравнения | Договор аренды | Договор лизинга (без права выкупа) |

| Экономическая суть договора | Идентично направлены на аренду имущества за определённую плату | |

| Возможность воспользоваться налоговыми преимуществами | Нет | Есть |

| Размер ежемесячных платежей | Фиксированный | Может быть неравномерным Комментарий: обе стороны сделки могут изменять размер лизинговых платежей и осуществлять перенос налоговой нагрузки по НДС и налогу на прибыль согласно пункту 1 статьи 146 и статьи 171 НК РФ, с лизингополучателя на лизингодателя и наоборот. |

| Мнение представителей ИФНС в отношении графика платежей | Без претензий | Предъявляются претензии со стороны контролирующих органов, которые аргументируют их пунктом 1 статьи 272 НК РФ, в которой сказано, что расходы должны распределяться на несколько периодов вперёд, если договор предусматривает получение оплаты по лизингу за более чем один период (месяц). Однако возможность неравномерности платежей поддерживается письмами Минфина РФ №03-03-05/131 от 15 октября 2008г. и ФНС РФ №3-2-13/179 от 19 августа 2009г. Аналогичного мнения придерживаются и суды, например, постановление ФАС Уральского округа №Ф09-11634/12 от 7 декабря 2012г. и ФАС Поволжского округа №А55-17520/2008 от 25 июня 2009г. |

Налоговый учет у лизингополучателя и лизингодателя

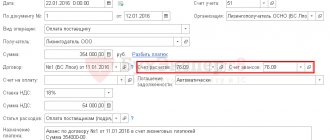

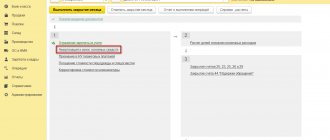

Характерные проводки в НУ лизингополучателя сведены в две таблицы. Если предмет лизинга на балансе лизингополучателя, то они будут выглядеть так:

| Корреспонденция по счетам | Описание операции | |

| Дт | Кт | |

| 20 | 76-2 (субсчет «Задолженность по арендным платежам») | Начисление лизингового платежа |

| 19 | 76-2 | Учет НДС |

| 76-2 (субсчет «Задолженность по арендным платежам») | 51 | Перечисление денег лизингодателю |

| 68 | 19 | Учет налогов по лизингу – предъявление к вычету входного НДС |

Из таблицы видно, что налогообложение затрат по лизингу предусматривает их включение в расходы на оплату задолженности по арендным платежам.

В случае если балансодержателем выступает лизингодатель:

| Корреспонденция по счетам | Описание операции | |

| Дт | Кт | |

| 08 | 76-1 субсчет «Арендные обязательства» | Отражение стоимости объекта лизинга как капитальное вложение |

| 19 | 76-1 | Учет НДС на сумму лизинговых платежей |

| 01 | 08 | Отражение зачисления лизингополучателем предмета на баланс как основного средства |

| 76-1 субсчет «Арендные обязательства» | 76-2 | Начисление ежемесячного лизингового платежа |

| 76-2 | 51 | Перечисление лизингодателю суммы платежа |

| 68 | 19 | Предъявлен к вычету «входной» НДС |

Первоначальная стоимость предмета лизинга в налоговом учете

В идеальном случае финансовой аренды, начальная стоимость равна расчетной сумме всех лизинговых платежей. В реальной жизни могут возникать ситуации, усложняющие процесс налогового учета.

Статья 257 (п. 1) Налогового кодекса РФ прямо указывает на то, что в начальную стоимость включаются все расходы лизингодателя, понесенные им в процессе доведения объекта до эксплуатационной готовности. Статьи издержек могут включать, помимо цены приобретения у продавца, доставку, монтаж, наладку и т. п.

В процессе использования предмет иногда достраивается, реконструируется, модернизируется, переоснащается технически или частично ликвидируется. Все эти процессы влекут дополнительные расходы и влияют на суммы лизинговых платежей. Первоначальная же его стоимость остается при этом неизменной.

Если договор финансовой аренды действует более года (налогового периода), налогообложение распределяется равными долями по месяцам. Такую рекомендацию содержит Письмо Министерства Финансов РФ № 03-03-06/1/645 от 21.11.08 г.

Если договором после окончания его действия предусмотрен выкуп предмета, то выкупную стоимость можно распределять между лизинговыми платежами. Это значительно снижает нагрузку по налогу на прибыль, увеличивая расходы ЛП на амортизацию.

По условиям договора финансовой аренды, ЛД может увеличивать сумму лизинговых платежей. Он имеет на это право, если производит достройку, дооборудование, реконструкцию, модернизацию и пр.

Если предмет учитывает на своем балансе ЛП, он же начисляет на него амортизацию.

В случае если в финансовую аренду передается уже эксплуатировавшийся объект, за базу определения его начальной стоимости берется остаточная стоимость (за вычетом уже произведенной амортизации) плюс все дополнительные расходы на придание ему эксплуатационной готовности.

Упрощенный режим налогообложения с облагаемым объектом «Доходы минус расходы» (далее – УСНО 15 %)

Бухучет сделки по лизинговому договору

В основном бухучет сделок по лизингу у организаций, применяющих УСНО 15 % (которые могут относиться к субъектам малого предпринимательства), не имеет отличий от общих норм отображения в бухучете у организации-лизингополучателя – балансодержателя имущества по лизингу, за исключением следующих особенностей:

- в бухучете у лизингополучателя, применяющего режим УСНО 15 %, не будут отражаться операции с учетом сумм отложенного налога на прибыль – счет 77 «Отложенное налоговое обязательство»;

- сумма НДС, которую предъявляет лизингодатель, может учитываться в цене имущества по лизингу на основании ПБУ 6/01 (утвержден Приказом Минфина РФ № 26н от 30.03.2001), согласно которому к фактическим расходам на покупку, возведение и производство ОС, включаемым в их первичную стоимость, относятся, в частности, невозмещаемые налоги, которые уплачиваются в связи с покупкой ОС.

| Перечисление лизингополучателем авансового платежа, установленного в графике лизинговых платежей | |

| Д 76-лизинг/аванс – К 51 | Перечислен авансовый платеж |

| Принятие на учет предмета лизинга | |

| Д 08 – К 76-лизинг/арендные обязательства | Получено имущество от лизингодателя |

| Д 01-лизинг – К 08 | Лизинговое имущество включено в состав ОС |

| Лизинговые платежи | |

| Д 76-лизинг/арендные обязательства – К 76-лизинг/текущие платежи | Начислен лизинговый платеж |

| Д 76-лизинг/арендные обязательства – К 76-лизинг/аванс | Зачет авансового платежа по договору лизинга в счет погашения обязательства по договору лизинга |

| Учет расходов по лизинговому имуществу | |

| Д 20 (26, 44) – К 02-лизинг | Начислена амортизация по лизинговому имуществу |

| Д 02-лизинг – К 01-лизинг | По окончании договора списана стоимость полностью самортизированного лизингового имущества |

| Выкуп лизингополучателем лизингового имущества | |

| Д 10 (или 08) – К 60 | Приобретение в собственность лизингового имущества (предмета лизинга) по цене с учетом НДС |

Налог на добавленную стоимость (НДС)

В рассматриваемой ситуации лизингополучатель-балансодержатель применяет УСНО 15 %, что предполагает его освобождение от уплаты НДС, в то же время сумма поступающего НДС подлежит отражению в расходной части, когда исчисляется налоговая база для УСНО 15 % согласно подп. 8 п. 1 ст. 346.16 НК РФ (Письмо Минфина № 03-11-11/48495 от 21.08.2015).

Уплата налога при использовании УСН

Платежи по лизингу, отчисляемые ежемесячно, и НДС, который предъявил лизингодатель, фиксируются у лизингополучателя в расходах по мере их оплаты на основании подп. 4, 8 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ.

Когда производится оплата выкупной стоимости и права собственности на объект ОС переходят к организации, обозначенная цена относится к расходам, связанным с покупкой объекта ОС, которые составляют равные доли в каждом отчетном (налоговом) периоде на протяжении налогового периода (НК РФ – подп. 1 п. 1, подп. 1 п. 3, абз. 8 п. 3 ст. 346.16, подп. 4 п. 2 ст. 346.17; см. также Письмо Минфина РФ № 03-03-02-04/1/88 (по вопросу 3), Письмо Минфина № 03-11-06/2/56616 от 02.10.2015).

Действующее налоговое законодательство (НК РФ – подп. 3 п. 2 ст. 170) предусматривает возможность альтернативного метода учета у лизингополучателя поступающего (предъявленного лизингодателем) НДС через его включение в стоимость приобретаемых активов, т. е. получая в собственность имущество по лизингу, лизингополучатель может учитывать его в рамках налогового учета УСНО 15 % по цене с учетом НДС. Таким образом, учитывая, что нормами главы 25 НК РФ «Налог на прибыль» регламентируется учет амортизируемого имущества, который применяется в главе 26.2 НК РФ «Упрощенная система налогообложения», приведенная норма ст. 170 НК РФ действует в случае утверждения ее применения со стороны налогоплательщика в его учетной политике.

Налоговые разницы

Разница в бухгалтерском и налоговом учете при лизинге заключается в различном подходе к понятию расходов. В БУ под таковыми понимаются регулярные платежи по финансовой аренде, а НУ – сумма начисляемой амортизации. При нелинейной (прогрессивной или регрессивной) системе расчетов между ЛД и ЛП, эти величины могут не совпадать – на практике чаще всего так и происходит. В конечном счете в момент завершения действия договора они уравниваются, но временные разницы между налоговым и бухгалтерским учетом возникают. Они влекут за собой неравномерность фискальных обязательств. Суммы налогов по БУ и НУ не совпадают.

В частности, такая ситуация возникает уже в начальный период эксплуатации лизингового оборудования, когда арендный платеж уже произведен, а амортизацию бухгалтер начинает начислять лишь со следующего месяца после сдачи объекта в эксплуатацию.

Уменьшить сумму временной разницы специалисты рекомендуют путем вычитания амортизации из лизингового платежа при расчете налога на прибыль, если имущество состоит на балансе ЛП. Бухгалтер при этом может ссылаться на подпункт 10 пункта 1 статьи 264 НК РФ.

Налоговый учет пени по договору лизинга

В случае нарушения одной из сторон условий лизингового соглашения, контрагент имеет право ввести финансовые санкции. Они могут быть прописаны особым образом в тексте договора, но на практике и по умолчанию принимаются как одна трехсотая учетной ставки ЦБ РФ, начисленная на сумму задолженности за каждый просроченный день. Если пеня, штраф или неустойка, требуемая кредитором, выходит из разумных пределов, санкции можно оспаривать в судебном порядке.

В налоговом учете получателя пени она учитывается в «прочих доходах». Соответственно, как и всякая другая дополнительная прибыль, она облагается налогом, независимо от того, какая система на предприятии принята (УСН, ОСН).

Проводки по пени отражаются корреспонденцией счетов:

- Дт76 – Кт91.1 – начисление штрафа (неустойки, пени);

- Дт51 – Кт76 – зачисление на банковский счет средств.

Плательщик пени относит ее к прочим расходам:

- Дт91.2 – Кт76 – начисление штрафа;

- Дт76 – Кт51 – перечисление с банковского счета суммы пени.

При этом база налогообложения прибыли уменьшается на сумму санкции, так как фактически она представляет собой убытки.

Упрощенный режим налогообложения с облагаемым объектом «Доходы» (далее – УСНО 6 %)

Бухучет сделки по лизинговому договору

В основном бухучет операций по лизингу у организаций, применяющих УСНО (которые могут относиться к субъектам малого предпринимательства), не имеет отличий от общего порядка отражения в бухучете у организации – получателя лизинга и балансодержателя лизингового имущества, исключая следующие условия:

- в бухучете лизингополучателя, применяющего режим УСНО 6 %, не будут отражаться операции, учитывающие суммы отложенного налога на доход – счет 77 «Отложенное налоговое обязательство»;

- сумма НДС, которую предъявил лизингодатель, может учитываться в цене имущества по лизингу на основании ПБУ 6/01 (утвержден Приказом Минфина РФ № 26н от 30.03.2001), в соответствии с которым к фактическим расходам на приобретение, возведение и производство ОС, включаемым в их первичную стоимость, относятся, к примеру, невозмещаемые налоги, которые уплачиваются в связи с покупкой ОС.

| Перечисление лизингополучателем авансового платежа, установленного в графике лизинговых платежей | |

| Д 76-лизинг/аванс – К 51 | Перечислен авансовый платеж |

| Принятие на учет предмета лизинга | |

| Д 08 – К 76-лизинг/арендные обязательства | Получено имущество от лизингодателя |

| Д 01-лизинг – К 08 | Лизинговое имущество включено в состав ОС |

| Лизинговые платежи | |

| Д 76-лизинг/арендные обязательства – К 76-лизинг/текущие платежи | Начислен лизинговый платеж |

| Д 76-лизинг/арендные обязательства – К 76-лизинг/аванс | Зачет авансового платежа по договору лизинга в счет погашения обязательства по договору лизинга |

| Учет расходов по лизинговому имуществу | |

| Д 20 (26, 44) – К 02-лизинг | Начислена амортизация по лизинговому имуществу |

| Д 02-лизинг – К 01-лизинг | По окончании договора списана стоимость полностью самортизированного лизингового имущества |

| Выкуп лизингополучателем лизингового имущества | |

| Д 10 (или 08) – К 60 | Приобретение в собственность лизингового имущества (предмета лизинга) по цене с учетом НДС |

Налог на добавленную стоимость (НДС)

В нашем случае лизингополучатель-балансодержатель использует УСНО 6 %, в связи с чем он освобождается от уплаты НДС, а также от учета расходов для исчисления налога УСНО 6 %, учитывая обстоятельства формирования налоговой базы лишь от прибыли, полученной налогоплательщиком.

Возврат налогов по лизингу

Экономия по налогам для лизингополучателя возникает автоматически, если он не является балансодержателем. К тому же все его издержки на приобретение объекта в виде выплаты арендной платы относятся к прямым расходам и снижают базу обложения прибыли. Но это еще не все. Уменьшить налоги по лизингу можно, получив возмещение НДС.

Статья 258 НК РФ указывает на право производить амортизацию балансодержателя предмета, в том числе ускоренную. При этом стоимость основного средства определяется как суммарный лизинговый платеж без НДС. Таким образом, обозначается право на бюджетное возмещение (вычет) этого налога. Это возможно при выполнении нескольких условий:

- Эксплуатация объекта плательщиком НДС.

- Наличие правильно оформленной приходной документации на предмет финансовой аренды.

- Постановка объекта лизинга на бухгалтерский учет.

- Подтверждение оплаты имущества лизингополучателем, в том числе акты приема-передачи, договор и пр.

Теоретически, с возмещением проблем не должно возникать, но в реальной жизни они порой имеют место. Наиболее частыми причинами отказа называются:

- безналичная оплата (преимущественно в случаях с автомобилями);

- неоднозначное подтверждение оплаты или самого факта лизинговых отношений;

- банкротство организации-лизингополучателя;

- привлечение фирмой крупных финансовых заимствований.

- отсутствие ежемесячных актов, подтверждающих оказание услуги финансовой аренды (для недвижимости).

Конечно же, полный уход от налогов с помощью лизинга невозможен, но значительное снижение фискального бремени реально.

О налоге на имущество при выкупе лизингового автомобиля

Ситуация: Попадает ли под льготу налог на имущество при выкупе лизингового автомобиля и есть ли необходимость подавать декларацию?

Ответ: Вне зависимости от того, освобождена ли организация от налога на имущества или отдельное имущество организации освобождено от данного налога, использование льготы по налогу накладывает на компанию обязательство в виде подачи налоговой декларации (авансового расчёта).

Согласно статье 381 Налогового кодекса РФ, в которой перечислены налоговые льготы, движимое имущество, относящееся к группам амортизации с III по X (в соответствии с Классификацией основных средств), которые были приняты на учёт с 1 января 2013г., освобождено от налога на имущество. Однако существует исключение: если движимое имущество было получено в результате реорганизации (или ликвидации) организации, то оно не подпадает под льготу (согласно пункту 25 статьи 381 НК РФ и писем Минфина №03-05-05-01/30592 и №03-05-05-01/14933 от 27 апреля 2021г. и 17 марта 2021г. соответственно). Следовательно, транспортное средство, которое было выкуплено в процессе лизинга, подпадает под льготу на налог на имущество.

Комментарий: Плательщиками налога на имущества являются организации, на балансе которых числится имущество, которое указано, в соответствии со статьёй 374 НК РФ и пункта 1 статьи 373 НК РФ, как объект налогообложения. Следовательно, отсутствие данного имущество на балансе организации освобождает данную организацию от выплаты налога и представления налоговой декларации и расчётов по авансовым платежам.

Специфика налогообложения финансового и оперативного лизинга

Налоговый учет финансового лизинга регламентирует Статья 78 НК РФ. Он отличается от оперативной формы тем, что в течение срока договора начисленная сумма амортизации должна составлять не менее чем три четверти стоимости предмета.

Порядок налогообложения обычной финансовой аренды описан выше. При операционной форме лизинга начисление фискальных обязательств несколько иное. Прибыль считается ежемесячно, исходя из суммы платежа, срока аренды, цены предмета, амортизации и его начальной стоимости. НДС начисляется также с каждого арендного платежа согласно действующей ставке.

Сумма амортизации при оперативном лизинге всегда меньше лизингового платежа – в противном случае у ЛД возникнут убытки.

Ответ

Как в этом случае поступить лизингодателю для взыскания неустойки по договору? При каждом нарушении сроков оплаты обращаться в суд? Или по окончании договора выставлять лизингополучателю сумму неустойки? Можно ли подать исковое заявление только на сумму неустойки?

Применение повышающего коэффициента – это право, а не обязанность налогоплательщика. Причем он может применять специальный коэффициент в размере, меньшем, чем 3.

Лизингодатель в данном случае, при неудовлетворении требования об уплате неустойки в добровольном порядке, по своему выбору вправе обратиться в суд с иском о взыскании только неустойки, как до окончания действия договора за период с момента просрочки до вынесения решения, так и по окончании действия договора. При этом необходимо следить, чтобы не истек срок исковой давности к моменту обращения с иском.

Акты я именно так вношу. Интересует, каким образом этот документ оформить?! Ведь нельзя же его просто провести на 26 счет затрат, как сам лизинг. Какой счет использовать для проводки данного документа? НЕ03 или 91.02, или иной?

Размер неустойки доказывается на основании условий договора. Так как неустойка взыскивается за просрочку периодических платежей, рассчитывать ее следует сначала исходя из суммы первого просроченного платежа, затем при наступлении срока уплаты очередного платежа, сумма, для расчета неустойки увеличивается на сумму очередного платежа. Ответственность за сохранность предмета лизинга от всех видов имущественного ущерба, а также за риски, связанные с его гибелью, утратой, порчей, хищением, преждевременной поломкой, ошибкой, допущенной при его монтаже или эксплуатации, и иные имущественные риски с момента фактической приемки предмета лизинга несет лизингополучатель, если иное не предусмотрено договором лизинга (п. 1 ст. 22 Закона N 164-ФЗ). Лизинговые сделки могут быть отличным решением для компаний, которые вынуждены по роду своей деятельности платить НДС. В таком случае 18% от суммы, указанной в договоре, можно вернуть, или зачислить. При заключении крупных сделок это может существенно снизить налоговую нагрузку лизингополучателя. Основным документом, на основании которого составляется бухгалтерская справка по отражению лизинговых обязательств (как, собственно, и документом, в котором отражен порядок оплаты), является график платежей. Суммы лизингового вознаграждения должны быть начислены в бухгалтерском учете в периоды и сроки согласно графику платежей, являющемуся неотъемлемой частью договора лизинга.

Однако в некоторых случаях это рассматривается как перераспределение налоговой нагрузки, так как для определенных категорий лизингополучателей выплаты значительно повышаются, по сравнению с теми, которые были в период действия договора аренды финансов.

Обратите внимание: сумма лизинговых платежей определяется договором лизинга, независимо от факта оплаты. В том числе в тех случаях, когда указанные платежи перечисляются ежеквартально, ежемесячно или в ином порядке.

При методе начисления дату признания расходов в виде неустоек и процентов за просрочку определите как дату признания долга либо вступления в законную силу решения суда о взыскании долга* (подп. 8 п. 7 ст. 272 НК РФ, письма ФНС России от 26 июня 2009 г. № 3-2-09/121, Минфина России от 23 декабря 2004 г. № 03–03–01–04/1/189). Признание должником долга могут подтверждать любые документы, свидетельствующие о том, что должник согласен уплатить неустойку (проценты за просрочку). Например, письмо должника или акт сверки задолженностей между организациями (письма Минфина России от 23 декабря 2004 г. № 03-03-01-04/1/189, ФНС России от 26 июня 2009 г. № 3-2-09/121). В соответствии с Информационным письмом Президиума ВАС РФ от 20.10.2010 № 141 при поступлении денежных средств от лизингополучателя на расчетный счет лизингодателя пени за просрочку исполнения обязательства по оплате лизинговых платежей должны погашаться в последнюю очередь. Как в этом случае поступить лизингодателю для взыскания неустойки по договору? При каждом нарушении сроков оплаты обращаться в суд? Или по окончании договора выставлять лизингополучателю сумму неустойки? Можно ли подать исковое заявление только на сумму неустойки? И как в таком случае доказывать размер неустойки, если оплата носит периодический характер?

Пени начисляются на счет 76.2 с последующим закрытием на счет 91.2 (Инструкция по применению Плана счетов; п.п. 11 и 14.2 ПБУ 10/99). Санкции за просрочку включите в состав расходов на дату их признания или в день вступления в законную силу решения суда* (п. 14.2 ПБУ 10/99). Признание должником долга могут подтверждать любые документы, свидетельствующие о том, что должник согласен уплатить неустойку (проценты за просрочку).

Рассмотрим на конкретном примере, как изменится сумма уплаты налога на имущество при лизинге. Допустим, что компания А заключила договор на финансовую аренду, сумма которого 2 000 000 рублей с учетом НДС. Пусть это будет 5-я амортизационная группа, и срок амортизации будет равен 60 месяцам, коэффициент, позволенный к применению, будет равен 3. Следовательно, вместо 60 месяцев на амортизацию будет потрачено 21 месяц (60/3+1). Учет расходов у лизингополучателя для целей налогообложения прибыли существенно отличается от правил, установленных бухгалтерским законодательством.

Проводки при выкупе или возврате автомобиля

Как уже отмечалось выше, весь учет операций по лизингу, включая выкуп/возврат автомобиля, зависит от того, какие условия прописаны в договоре. Для рассматриваемого нами ЛП будут характерны такие распространенные нюансы:

- Если автомобиль учтен на балансе ЛП, то его по завершении расчетов по выкупу с ЛП необходимо перевести из категории объектов в лизинге в категорию собственных объектов:

| Содержание проводки | Дт | Кт | Примечание |

| Выкупленный автомобиль переводится в собственные основные средства | 01/ Основные средства | 01/ Имущество в лизинге | В той сумме, в какой был оприходован при получении |

| Аналогично поступаем с амортизацией, которую успели начислить за время действия договора | 02/ Амортизация имущества в лизинге | 02/ Амортизация | В той сумме, которая накопилась на 02 для лизинга к моменту выкупа |

ОБРАТИТЕ ВНИМАНИЕ! После перевода выкупленного автомобиля в состав собственных основных средств можно ставить в вычет НДС по авансам в счет выкупа.

- Если автомобиль до выкупа учитывался на балансе ЛД, то ЛП при выкупе совершает такие операции:

| Содержание проводки | Дт | Кт | Примечание |

| Выкупленный автомобиль снимается с забалансового учета | 001/ Имущество в лизинге | В той сумме, в какой был оприходован при получении по договору лизинга | |

| Выкупленный автомобиль принимается на баланс | 08 | 76 | На 76 может быть 2 варианта учета:

|

Далее ЛП ведет учет выкупленного автомобиля как обычного основного средства, полученного, например, при купле-продаже. НДС со стоимости выкупа принимается в вычет стандартным порядком.

О вычете НДС с расходов, которые понес лизингополучатель при получении имущества (например, на транспортировку), а также с лизинговых платежей и выкупной стоимости лизингового имущества, подробно рассказано в Готовом решении от КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно изучите материал.

- Иногда встречается ситуация, когда автомобиль должен быть возвращен ЛД по окончании договора. Для бухгалтерии ЛП это упрощает учетную задачу, т. к. обычно если автомобиль подлежит возврату, то он не переходит на баланс ЛП. Учет выбытия такого автомобиля в данном случае будет похож на учет обычной аренды. По завершении лизинговых платежей и по факту возврата автомобиля его нужно снять с забалансового счета 001. Оплата выкупной стоимости у ЛП отражена не будет, оприходование авто на баланс тоже.

Все подробности, связанные с отражением лизингополучателем в учете операций по договору лизинга, если он применяет ФСБУ 25/2018, приведены в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Пени по договору лизинга — проводки

Лизинговое соглашение является одним из видов договора аренды, в соответствии с которым лизингодатель покупает у продавца оборудование и предоставляет его во временное пользование лизингополучателю за определенную плату. Зачастую за просрочку очередного платежа в соответствии с лизинговым договором предусмотрена неустойка в форме пени.

Согласно ст. 330 ГК РФ неустойка — это закрепленная на законодательном или договорном уровне сумма денежных средств, которая должна быть выплачена должником кредитору при неисполнении или ненадлежащем исполнении обязательств, в т. ч. при просрочке очередного платежа.

В соответствии с действующим законодательством лизингодатель не обязан подтверждать факт нанесения ему убытка, а также оговаривать размер. Это связано с тем, что понятие пени означает начисление определенного процента от суммы просроченного платежа по соглашению.

Следует иметь в виду, что размер пеней определяется индивидуально в каждом конкретном случае. Но в большинстве ситуаций формула их расчета одинакова, независимо от вида нарушенной обязанности лизингополучателя: сумма пеней равна 1/300 ставки рефинансирования ЦБ РФ от суммы долга за каждый просроченный день.

- Если размер неустойки, закрепленный соглашением, завышен, то в судебном порядке эта сумма может быть снижена.

- Если ни в соглашении, ни в законе не прописаны санкции к неплательщику, то пени взыскиваются за использование сторонних финансовых средств в результате их незаконного удержания.

- На предприятии, которое получает штрафы за нарушенные условия лизингового соглашения, в бухучете они отражаются как прочие доходы.

Штраф начисляется проводкой: Дт 76 Кт 91.1.

В организации, которая уплачивает штрафы за нарушенные условия договора, данные затраты в бухучете отражаются как прочие расходы.

Штраф начисляется проводкой: Дт 91.2 Кт 76.

Выплата суммы штрафа с банковского счета отражается так: Дт 76 Кт 51.

В налоговом учете согласно НК РФ штрафы признаются внереализационными расходами, которые уменьшают налогооблагаемую прибыль. Это относится к предприятиям, находящимся на общей системе налогообложения. Для организаций на УСН объектом обложения является результат вычитания расходов из доходов.

Бухгалтерское отражение проводок по пеням по налогам осуществляется в зависимости от срока и видов:

- пени после закрытия годового отчета учитываются на 91 счете;

- пени по компенсируемым видам налогов учитываются на 91 счете;

- пени по некомпенсируемым налогам отражаются на 99 счете.

Финансовая деятельность предприятия — это, прежде всего, стремление к получению прибыли. Однако предвкушая высокие доходы, каждый руководитель должен помнить об обязательствах, особенно перед государством. Попытка сэкономить денежные средства за счет налогов приведет к ответственности юридического лица, выраженного в виде санкций.

Конечно, кроме уклонения от уплаты налогов есть и другие причины, которые могут привести к санкциям фискальных органов:

- нарушение правил ведения доходов и расходов;

- несвоевременная сдача отчетности;

- просрочка платежа;

- неправильно исчисленная сумма налога.

Каждая из перечисленных провинностей — повод для наложения штрафов. Что касается пеней, то, согласно ст. 75 Налогового Кодекса РФ, они могут быть выставлены исключительно за просрочку уплаты налога или сбора.

Если штраф — это фиксированная законом сумма, то пеня обычно вызывает у бухгалтеров трудности с расчетом. Налоговый орган, безусловно, сам рассчитывает, сколько должно предприятие, но многие юридические лица предпочитают проверить правильность, так как встречаются ошибки.

Обратите внимание

П. 4 ст. 75 НК РФ прямо указывает, что пеня начисляется в процентном соотношении от суммы недоимки в размере 1/300 ставки рефинансирования за каждый календарный день, наступая со дня просрочки.

На задолженность юридических лиц, срок уплаты по которой наступил после 30.09.2017 года, действует иная схема:

- просрочка платежа до 30 дней — 1/300 ставки рефинансирования;

- свыше 30 дней просрочки — 1/150 ставки рефинансирования.

Примечание от автора! Ставка рефинансирования — это утвержденный Центральным Банком размер процента предоставленных кредитов прочим банкам.

Недоимка по налогам * календарные дни просрочки * 1/300 (1/150) ставки рефинансирования.

Санкции начисляются на другой день после истечения срока уплаты.

Например, ООО «Цветной мир» заплатил НДС в размере 20 365 рублей за июль 13 октября. По п. 1 ст. 174 НК РФ, НДС необходимо заплатить не позднее 25 числа месяца, следующего за отчетным. Следовательно, это надо было сделать до 25 августа 2021 года.

Сверившись с календарем, бухгалтер высчитал количество дней просрочки — 48, начиная с 26 августа. Так как данная задолженность образовалась до 30 сентября 2021 года, то величина ставки рефинансирования будет рассчитана одним способом и останется 1/300, независимо от количества дней.

Пеня – это денежная сумма, которая подлежит уплате сверх суммы просроченных налогов (п. 1 ст. 75 НК РФ). Но бывает, что уплата пени предусматривается и в хозяйственных договорах (например, договоре купли-продажи).

О том, какая при начислении пени проводка формируется в бухгалтерском учете, расскажем в нашей консультации.

В соответствии с Планом счетов бухгалтерского учета (Приказ Минфина от 31.10.2000 № 94н) суммы причитающихся налоговых санкций отражаются по Дебету счета 99 «Прибыли и убытки» в корреспонденции со счетом учета расчетов с бюджетом по налогам.

Дебет счета 99 – Кредит счета 68 «Расчеты по налогам и сборам»

При этом, поскольку аналитический учет по счету 68 ведется по видам налогов, то по кредиту этого счета указывается вид налога, по которому пени были начислены.

Дебет счет 99 – Кредит счета 68, субсчет «НДС»

Дебет счета 68, субсчет «НДС» — Кредит счета 51 и др.

Дебет счета 99 – Кредит счета 68, субсчет «УСН»

При начислении пени по взносам бухгалтерские проводки будет также состоять из дебета счета 99, а вот по кредиту нужно указывать счет 69 «Расчеты по социальному страхованию и обеспечению»

Пени по договорам

При начислении пени в бухгалтерском учете проводки могут быть другие, если речь идет не о нарушении налогового законодательства, а о неисполнении условий хозяйственных договоров, заключенных между контрагентами.

Ведь санкции за нарушение условий договора (штраф, неустойка, пеня и т.д.) – это прочий доход или расход в зависимости от того, к начислению или уплате причитаются эти суммы (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99). Поэтому в проводках по начислению пени за просрочку платежей по договору будет задействован не счет 99, а счет 91 «Прочие доходы и расходы» (Приказ Минфина от 31.10.2000 № 94н).

Дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» — Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям»

Дебет счета 76 – Кредит счета 91, субсчет «Прочие доходы»

Пеня или, привычнее, пени – денежные средства, которые взыскиваются как штраф с плательщика за просрочку платежа в установленные законодательством сроки. Они могут взиматься по налогам и страховым взносам.

Их начисляют за каждый день, прошедший с даты, когда нужно было перечислить платеж, до дня погашения задолженности. Рассчитываются исходя из ставки рефинансирования.

В этой статье мы рассмотрим нюансы их учета и основные проводки по начислению и выплате пеней по налогам.

Пеня – это процентное соотношение 1/300 к ставке рефинансирования ЦБ РФ Плательщик перечисляет суммы пеней в добровольном или принудительном порядке (без согласия плательщика деньги списывают с его расчетного счета), одновременно или после погашения задолженности по налогам или страховым сборам.

Еще по теме Калькулятор КАСКО онлайн по всем страховым компаниям

Согласно ПБУ 10/99 они признаются прочими расходами в бухгалтерском учете и отражаются по дебету счета 99 «Прибыли и убытки» и кредиту счетов 68 и 69. В налоговом учете эти расходы не могут быть признаны.

Другими словами, эти штрафы не уменьшают налогооблагаемую прибыль фирмы.

Мнение о том, что суммы перечисленных пеней нужно отражать по дебету счета 91 «Прочие расходы» и кредиту 68 и 69, получило широкое распространение в бухгалтерской практике. Если учитывать пени именно по этому счету, возникает постоянное налоговое обязательство (ПНО), что усложняет учет.

Основным аргументом для отражения пени по 91 счету является определение санкций в Налоговом Кодексе, в котором фигурирует понятие «штраф». А на 99 счете можно отразить именно налоговые санкции. В отчетности по налогу на прибыль такие суммы объединяют в одну категорию.

Еще одно «за» в пользу учета пеней на 99 счете – достоверность отчетности. Если сумма попадает на 91, происходит занижение налогооблагаемой базы прибыли, так как прочие расходы учитываются в затратах.

В то же время суммы санкций на 99 счете не формируют расходы. Это не противоречит основной задаче бухгалтерского учета – представление безусловной и подлинной информации о финансовых показателях организации.

Как говорилось выше, пени не должны уменьшать налог на прибыль. Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

→ Бухгалтерские консультации → Бухгалтерский учет

Актуально на: 18 декабря 2021 г.

Лизинг – популярная форма финансирования капвложений. Ведь без понесения существенных по сравнению со стоимостью имущества единовременных затрат лизингополучатель, заключив с лизингодателем договор лизинга и уплачивая лизинговые платежи, получит во временное владение и пользование необходимое имущество (ст. 2 Федерального закона от 29.10.1998 № 164-ФЗ).

Как вести бухгалтерский учет лизингополучателю, если объект учитывается на балансе одной или другой стороны договора, покажем на примерах в нашей консультации.

Законодательная база

Самым популярным инструментом защиты интересов лизингодателей является неустойка. Интересы лизинговой организации при невыполнении лизингополучателем условий аренды защищены рядом законодательных актов:

- Разделами части I ГК РФ (главой 2 об осуществлении и защите прав граждан, в т. ч. ст. 15 о компенсации убытков; главами 22, 23, 25 по вопросам выполнения обязательств и ответственности за их неисполнение; главой 29 об изменении и расторжении соглашения).

- Отдельными частями главы 34 части II ГК РФ об общих положениях аренды и лизинга.

- Законом «О финансовой аренде (лизинге)» от 29.10.1998 № 164-ФЗ.

- Приказом Министерства финансов РФ об учете лизинговых операций от 17.02.1997 № 15.

- ПБУ 6/01 об учете основных средств.

Облагается ли лизинг НДС

В общем случае да, поскольку по смыслу подп. 1 п. 1 ст. 146 НК РФ лизинг правомерно считать частным случаем реализации товара. Тот факт, что имущество, приобретенное фирмой в лизинг, не становится ее собственностью сразу (а иногда и вообще не становится), значения не имеет.

Практически всегда ставка НДС при лизинге автомобиля, здания, воздушного судна, составляет 20% (закон «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» от 03.08.2018 № 303-ФЗ). К числу исключений относится, к примеру, лизинг племенного скота и птицы — по нему до конца 2020 года действует ставка НДС 10%.

В ряде случаев сделки в рамках лизинга освобождаются от НДС.

Бухгалтерский учет договора лизинга у лизингополучателя

Если балансодержатель предмета лизинга –лизингополучатель, то предусмотрен следующий алгоритм действий.

- Получение предмета лизинга

Отражение стоимости поступившего имущества осуществляется следующей записью:Дт 08«Приобретение отдельных объектов ОС по лизинговому договору»кт76«Арендные обязательства».

Счет 08 используется для отражения операций, связанных с вложениями во внеоборотные активы компании.

Топ-3 статей, которые будут полезны каждому руководителю:

- Как оплатить страховые взносы

- Как уволить главного бухгалтера: нюансы процедуры

Как минимизировать налоги и не заинтересовать налоговую

Счет 76 предназначен для отражения операций по расчетам с дебиторами и кредиторами.

Далее необходимо списать затраты, которые понес лизингополучатель при приобретении лизингового имущества, и стоимость этого имущества проводкой дт 01кт 08.

Счет 01 – ОС. Используемый субсчет– арендованное имущество.

Регламентирующий документ – второй абзац п. 8 Указаний.

Если балансодержателем является лизингополучатель, то предмет лизинга вводится в состав ОС по первоначальной стоимости, определяемой как суммарная величина задолженности лизингополучателя перед арендодателем, исходя из условий лизингового договора, но без учета НДС. Регламентируют данный момент п. п. 4, 7, 8 ПБУ 6/01 и второй абзац п. 8 Указаний.

Согласно Постановлению ФАС СЗО от 19 ноября 2010 г. по производству № А26-11541/2009 (Верховный суд РФ в Определении№ ВАС-251/11 от 12 апреля2011 г. отказал в пересмотре дела№ А26-11541/2009),расходы лизингополучателя, понесенные в результате транспортировки лизингового имущества, приведения его в состояние эксплуатационной готовности (проектные работы, монтаж и наладка), не могут быть включены в первоначальную стоимость этого имущества, если по условиям арендного договора балансодержателем является лизингополучатель.

Начисление лизингодателю платежей:

Дт 76 «Арендные обязательства» кт 76«Задолженность по лизинговым платежам»

Регламентирующий документ – второй абзац п. 9 Указаний. Другими словами, в данном случае величина причитающихся лизингодержателю платежей для лизингополучателя расходом не является.

Имущество на балансе лизингодателя

Заключая договор лизинга, стороны должны определиться с тем, у кого на балансе будет находиться имущество. Допускаются 2 варианта: объект передается лизингополучателю или остается на учете у лизингодателя. В любом случае, действующий лизинг уменьшает налог на прибыль. Но следует учесть ряд нюансов.

Если имущество остается на балансе лизингодателя, процесс признания расходов при расчете налога на прибыль практически тот же, что и при заключении договора аренды. Учет затрат осуществляется в зависимости от принятого в организации метода начисления:

- При кассовом методе, лизинговые платежи принимаются к затратам, по мере их фактической оплаты.

- Если используется метод начислений, то платежи в качестве расходов учитываются ежемесячно, независимо от того, были ли перечислены средства получателю или нет. Суммы должны соответствовать действующему графику платежей.

Пример. Организация, использующая в учете метод начисления, приобрела автомобиль в лизинг сроком на 3 года. Размер ежемесячного платежа составляет 28800 рублей, в том числе, НДС 20% – 4 800 рублей. Объект остался на балансе лизингодателя. Ежемесячно, в течение действия договора, лизингополучатель в балансе формирует проводки:

- Дт 20 (25, 26, 41) Кт 60 (76) – 28 550 рублей – начисленный лизинговый платеж отражен в расходах.

- Дт 19 – Кт 60 (76) – 4 800 рублей – принят к вычету НДС.

Налогооблагаемую базу уменьшают и начисленные лизингодателем за несвоевременную уплату пени. В учете они формируются на дату их признания виновным лицом или после фактической оплаты. Классифицируются как прочие расходы:

- Дт 76 – Кт 91.2 – пени по договору лизинга признаны лизингополучателем;

- Дт 91.2 – Кт 51 – оплата пени.

Последний или выкупной платеж в графике лизинговых платежей

Выкупной или последний лизинговый платеж варьируется в разных компаниях в пределах 1 — 20%. Если он составляет менее 100 000 рублей, то относится к материальным затратам, если более – к затратам на приобретение основных средств. Для корректного ведения бухучета это имеет большое значение.

Алгоритм отражения выкупного платежа зависит от того, на чьем балансе находился предмет лизинга.

| Баланс лизингодателя | ||

| Дебет | Кредит | Описание проводки |

| 001 | Имущество списано | |

| 08 | 60 | Если предмет лизинга приняли к учету, как основное средство |

| 10 | 60 | Если основное средство отнесли к запасам, то есть выкупной платеж меньше 100 000 рублей. |

| Баланс лизингополучателя | ||

| 08 | 76 | Отражен выкупной платеж |

| 01 | 08 | Основное средство принято к учету |

Если организация осуществила выкуп предмета лизинга досрочно, то:

- Транспорт принимается к учету как основное средство.

- Переносится выплаченная амортизация

- Отражается общая сумма НДС по невыплаченным лизинговым платежам как прочие расходы.

- Невыплаченные платежи списываются на статью прочих расходов.