Когда готовить

При объявлении процедуры ликвидации организация в обязательном порядке должна составлять ЛБ. В первую очередь формируется промежуточный ЛБ, при помощи которого определяются фактические значения по следующим ключевым показателям:

- взаиморасчеты с контрагентами;

- активы;

- пассивы;

- стоимость имущества и прочее.

Промежуточная отчетность готовится после публикации извещения о ликвидации, через 2 месяца после выхода официального Вестника, уведомляющего кредиторов о проводимой процедуре. ПЛБ может составляться неоднократно — по показателям на отчетную или иную дату, поэтому его экземпляр необязательно предоставлять в территориальный орган налоговой инспекции.

Окончательный ЛБ подводит итоги финансово-хозяйственной деятельности организации. ОЛБ — это бухгалтерский регистр, который составляется после завершения всех взаиморасчетов с контрагентами (кредиторы, сотрудники, государственные структуры) и отражает экономическое состояние учреждения на момент его закрытия. Окончательный ликвидационный баланс нулевой, так как он компилируется на этапе завершения процесса ликвидации. Этот документ в обязательном порядке предоставляется в ИФНС однократно, в дату, предшествующую исключению организации из ЕГРЮЛ. Для отражения начальных остатков в ОЛБ используются исходящие остатки промежуточной отчетности.

Формальный вид отчетности при ликвидации не закреплен ни одним нормативно-правовым актом, поэтому и окончательный, и промежуточный ЛБ составляются по форме № 1 «Бухгалтерский баланс».

Ответ на вопрос, каков код ликвидационного баланса: 90 или 94, состоит в следующем:

- 90 — код ЛБ (итоговый);

- 94 — код ПЛБ.

Правила составления для бюджетников

Бюджетные учреждения формируют ликвидационный (разделительный) баланс по форме ОКУД 0503830 (утв. Приказом Минфина РФ № 33н от 25.03.2011). Разберемся с вопросом, как составить итоговую отчетность при ликвидации бюджетной организации. При осуществлении такой процедуры непосредственно перед формированием ОЛБ все фонды, активы, пассивы и обязательства БУ подлежат обязательной инвентаризации (ст. 11 402-ФЗ). В ходе инвентаризации определяется фактическое значение по каждой позиции. Итоги, вносимые в протокол, сравниваются с текущими данными по первичным документам бухучета. Результаты инвентаризации, проведенной перед ликвидацией, проводятся в ОЛБ (п. 82 СГС «Концептуальные основы»). Вся итоговая бухгалтерская отчетность должна быть сформирована по сведениям из регистров бухучета (п. 7 Федерального стандарта, утв. Приказом Минфина № 260н от 31.12.2016). Она составляется в разрезе кодов вида финансового обеспечения — КФО. Все данные на начало отчетного периода должны строго соответствовать итоговым балансовым сведениям за предыдущий расчетный год. Конечная информация в ЛБ указывается без учета заключительных операций и оборотов. Разделительный ББ составляется по п. 14-21 Инструкции № 33н. Состав бухгалтерской отчетности ликвидируемого бюджетного учреждения будет таким (п. 77 Инструкции 33н):

- разделительные (ликвидационный) ББ — по форме 0503830;

- справка по консолидируемым расчетам — ф. 0503725;

- справка по заключению учреждением счетов бухгалтерского учета отчетного финансового года — ф. 0503710;

- отчет об исполнении учреждением плана его финансово-хозяйственной деятельности — ф. 0503737;

- отчет об обязательствах учреждения — ф. 0503738;

- отчет о финансовых результатах деятельности учреждения — ф. 0503721;

- пояснительная записка — ф. 0503760.

Помимо налоговой инспекции, ОЛБ нужно предоставить учредителю, подведомственным учреждением которого и является ликвидируемая бюджетная организация.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону (консультация бесплатно), работаем круглосуточно.

Порядок утверждения ОЛБ

Составлять ОЛБ должны члены ликвидационной комиссии, но в силу того, что документ содержит данные бухгалтерского учета, итоговую отчетность организации формирует главный бухгалтер.

В шапке документа необходимо указать ЛБ, период и дату составления, а также все сведения о закрывающемся юридическом лице: полное наименование, местонахождение, ИНН/КПП, организационно-правовую форму и вид деятельности. В табличной части вносятся показатели оборотных и внеоборотных активов и пассивов по периодам учета. В конце ОЛБ ставится подпись председателя комиссии с расшифровкой.

Как только итоговый ЛБ будет готов, он должен быть утвержден лицами, инициировавшими ликвидацию. На общем собрании участников подписывается решение об утверждении ликвидационного баланса.

Затем формируется и визируется протокол об утверждении ликвидационного баланса, о составлении которого ставится отметка на бланке ОЛБ.

В завершении окончательная отчетность подписывается ликвидатором и учредителями организации, заполняется заявление по форме Р16001, и весь необходимый пакет документов комплектуется и предоставляется в ИФНС для рассмотрения и принятия дальнейшего решения о ликвидации учреждения.

Что это такое

Ликвидационный баланс – это бухгалтерский баланс, который составляется в процессе ликвидации ООО с целью определения фактического имущественного состояния дел ликвидируемого предприятия.

Ликвидационный баланс бывает промежуточным

и окончательным.

Промежуточный ликвидационный баланс оформляется по истечении 2-х месяцев со дня публикации в «Вестнике государственной регистрации»

извещения о ликвидации (если только ликвидационной комиссией не был установлен больший срок для предъявления требований со стороны кредиторов).

Предварительная подготовка данных и само составление промежуточного баланса из-за его определенной специфики обычно ложатся на плечи работников бухгалтерии. Хотя формально по закону эту процедуру должна выполнять ликвидационная комиссия.

Порядок составления промежуточного ликвидационного баланса

Помимо финансовых показателей промежуточный ликвидационный баланс обязательно должен содержать:

Сведения о составе имущества организации

В промежуточный ликвидационный баланс необходимо включить (при наличии) данные об имуществе:

- Перечень машин, оборудования и других основных средств с указанием:

- инвентарного номера объекта;

- наименования объекта и его местонахождения;

- марки;

- года ввода в эксплуатацию;

- фактического износа;

- их остаточной стоимости.

- Перечень зданий и сооружений с указанием:

- инвентарного номера объекта;

- наименования объекта и его местонахождения;

- года ввода в эксплуатацию;

- фактического износа;

- их остаточной стоимости.

- Перечень объектов незавершенного капитального строительства и не установленного оборудования с указанием:

- наименования объекта и его местонахождения;

- года начала строительства;

- фактически выполненного объема;

- их балансовой стоимости.

- Перечень долгосрочных финансовых вложений с указанием:

- наименований долгосрочных финансовых вложений;

- их стоимости по активу баланса.

- Перечень нематериальных активов с указанием:

- наименований нематериальных активов;

- их стоимости по активу баланса.

- Перечень запасов, затрат, денежных средств и других финансовых запасов, затрат, денежных средств и других финансовых активов с указанием:

- производственных запасов;

- животных на выращивании и откорме;

- незавершенного производства;

- расходов будущих периодов;

- готовой продукции;

- товаров;

- НДС по приобретенным ценностям;

- прочих запасов и затрат;

- денежных средств;

- расчетов;

- прочих активов (в том числе указываются отгруженные товары).

- Расчеты с дебиторами:

- за товары, работы и услуги;

- по векселям полученным;

- с дочерними организациями;

- с бюджетом;

- с персоналом;

- по прочим операциям;

- с прочими дебиторами.

- Авансы, выданные поставщиками и подрядчиками.

- Краткосрочные финансовые вложения.

- Денежные средства:

- касса;

- расчетные счета;

- валютные счета.

Это интересно: Акт взаиморасчетов между физическими лицами образец

Перечень требований, предъявленных кредиторами и результаты их рассмотрения

При заполнении перечня требований, предъявленных кредиторами указывается:

- наименование кредитора (в порядке очередности);

- сумма задолженности;

- решение об удовлетворении.

В отдельной графе необходимо отразить результаты

рассмотрения требований кредиторов ликвидационной комиссией.

Примечание

, вышеперечисленную информацию можно включить непосредственно в сам баланс, а можно оформить в

виде приложения

() составленного в произвольной форме (акт, протокол и т.д.).

При составлении промежуточного ликвидационного баланса обычно используются данные последнего бухгалтерского баланса, оформленного до принятия решения о ликвидации.

Промежуточный ликвидационный баланс может составляться неоднократно.

Какие бывают интервалы для бухотчетности

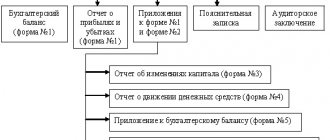

Прежде всего необходимо упомянуть те документы, которые составляют бухгалтерскую отчетность абсолютно любого периода. Обычно это: бухгалтерский баланс и отчет о финансовых результатах предприятия.

Бухгалтерский баланс представляет собой отчет об активах и пассивах бизнеса. При этом под активами понимается все имущество предприятия: от недвижимости и продукции до самой обычной шариковой ручки, а под пассивами – капитал и резервы, а также обязательства (все средства, которые предприятие получило на развитие и стабильную работу и теперь обязано вернуть в установленные сроки). Это могут быть и деньги акционеров, и займы в кредитных организациях, и прочие средства.

Отчет о финансовых результатах содержит самые полные и достоверные данные обо всех покупках, продажах, расходах на сырье и оборудования, выплаченных налогах и налоговых льготах, словом, о самой мелкой копейке, которая когда-либо была получена или отдана любым работником предприятия в рамках рабочего процесса.

Как уже упоминалось выше, бухгалтерская отчетность представляет очень мощный информационный пласт о деятельности предприятия. Толковый руководитель, регулярно изучающий финансовую документацию за отчетные периоды и сопоставляющий сведения, сможет предвидеть пути развития бизнеса, оценить выгодность или, наоборот, нерентабельность отдельных направлений производства, обнаружить повышенные убытки там, где этого быть не должно, и еще тысячу самых разных мелочей.

То есть бухгалтерская отчетность – один из действенных инструментов для принятия дальновидных управленческих решений. Кроме того, отчеты в обязательном порядке должна предоставляться в налоговую службу для оценки деятельности предприятия и контроля над исправной уплатой всех причитающихся налогов.

Отчет, который, как мы помним, включает в себя баланс и сведения о прибылях и убытках (а также – при необходимости – аудиторское заключение, приложения к балансу и иные необходимые финансовые отчеты), подается в налоговую службу до тридцать первого марта текущего года. То есть бухгалтерский отчет за 2021 год необходимо подать до 31 марта 2021 года.

Отчетным периодом для бухгалтерской отчетности также могут быть месяц, квартал или полугодие. Отчетность за эти периоды называется внутригодовой или промежуточной.

До недавнего времени предприятия должны были, помимо годовой бухгалтерской отчетности, подавать также и промежуточную, однако это требование больше не действует (согласно письму Министерства финансов России от 23.10.2012 года № 03-11-09/80).

Тем не менее, некоторые организации, например, страховые компании, все же должны подавать промежуточную (квартальную) отчетность в налоговые службы. Тем же, для кого промежуточная отчетность не является обязательной, все равно не рекомендуют ею пренебрегать, ведь известно: чем чаще подводится итог, чем точнее ведется учет. К тому же, сравнивая итоговые цифры, проще выявить ошибку или недостачу.

| Тип | Дата | Необходимая электронная отчетность |

| 4-ФСС за прошедший год | Годовой отчет — бумажный вариант – до 20 января, электронный – до 25 января | Свыше 25 трудящихся |

| 4-ФСС за текущий 2021 год | Квартальный – 20 апреля, 20 июля и 20 октября (для бумажного формата), для электронного – 27 апреля, 27 июля и 27 октября | Более 25 |

| РСВ-1 за прошедший год | Год – 15 февраля (для бумажного варианта), для электронного – 22 февраля | Больше 25 рабочих |

| РСВ-1 за 2021 год | Каждые 3 месяца – 16 мая, 15 августа, 15 ноября (бумажный формат), Электронный – 20 мая, 22 августа, 21 ноября | От 25 сотрудников |

| Тип | Дата | Необходимая электронная отчетность |

| Декларация по НДС | Ежеквартально – 25 января, 25 апреля, 25 июля, 25 октября | Любое количество рабочих |

| Среднее количество за 2021 год | Один раз в год — 20 января | Свыше 100 работников |

| По транспортному и земельному налогам | Единожды за год – 1 февраля | От 100 сотрудников |

| Декларация по использованию УСН | Один раз за год. Для предприятий – 31 марта, для бизнесменов – 3 мая | Более 100 человек |

| По ЕНВД | Каждый квартал – 20 января, 20 апреля, 20 июля, 20 октября | Свыше 100 |

| НДФЛ | Каждый квартал – 3 мая, 1 августа, 31 октября | Больше 25 работников |

| Тип | Сроки |

| ЕНВД | Поквартально до 20 числа |

| При УСН для налоговой службы, во внебюджетные фонды, в статистику | До 30 апреля, сдавать не нужно, также не нужно |

Отчетный период

Для составления бухгалтерской отчетности отчетной датой считается период между 1 января и той датой, на которую составляется отчет. Главный отчетный период – год, промежуточный – квартал.

Существует такое понятие, как «код отчетного периода бухгалтерской отчетности» — двузначная цифра, которой отведено отдельное место в отчете.

| 1-12 числа | Код отчетного периода, который равен месяцу |

| 20 | Квартальный код |

| 21-22 | Код с 1 по 4 кварталы |

| 31 | Для полугодия |

| 33 | За 9 месяцев |

| 34 | Годовой код |

| 90 | Реорганизованное предприятие |

| 94 | Реформированное |

Кодировка необходима для быстрой ориентировки в отчетной информации.

Годовые отчеты

Составляется по окончании отчетного года. Как же правильно оформить годовую отчетность? Сначала бухгалтер должен проверить правильно ли отражены проведенные в организации операции.

Сдается годовая отчетность спустя 3 месяца с начала нового года. Если последняя отчетная дата выпадет на выходной день, то он переносится до следующего рабочего дня.

Требования к составлению:

- информация должна быть нейтральной, то есть исключить удовлетворение запросов одной категории перед другими;

- необходимо указывать показатели всех подразделений организации;

- факты и результаты деятельности за год должны быть достоверными;

- последовательность действий.

Годовая декларация подается всеми физическими и юридическими лицами. Не предоставляется она в случае, если плательщик налогов получил такие доходы:

- от агентов, которые во время выплаты уже удержали налог;

- от одного налогового агента;

- в случае продажи или обмена имущества, когда налог уже был уплачен;

- в случае получения наследства;

- если сумма налогов за год не превысила 120 размеров минимальной зарплаты.

Предприниматели сдают годовую декларацию, даже если определенный период деятельность не осуществлялась.

https://www.youtube.com/watch?v=

Физическими лицами отчет подается до 1 мая года, который идет за отчетным, предпринимателями – до 9 февраля.

Порядок оформления:

- Проведение инвентаризации утвержденной комиссией.

- Сверка взаимных расчетов с кредиторами, бюджетом, другими предприятиями.

- Оформление проводок.

- Закрытие тех счетов, которые играют незначительную роль в сборе данных для отчета.

- Внесение информации в декларацию.

- Оформление отчетности.

Так как отчетность годовая, то перечисленные пункты должны быть максимально приближены к отчетной дате. Если организация недавно открылась, то отчетность оформляется с момента регистрации.

приказ ФНС России от 29.10.2014 N ММВ-7-3/

Налог на прибыль

приказ ФНС России от 26.11.2014 N ММВ-7-3/

при реорганизации (ликвидации) организации

Расчет авансовых платежей по налогу на имущество

приказ ФНС России от 24.11.2011 N ММВ-7-11/895

Декларация по налогу на имущество

приказ ФНС России от 24.11.2011 N ММВ-7-11/895

приказ ФНС России от 20.02.2012 N ММВ-7-11/

Декларация по налогу, уплачиваемому при применении УСН

приказ ФНС России от 4 июля 2014 г. N ММВ-7-3/

(при прекращении деятельности в качестве индивидуального предпринимателя)

приказ ФНС России от 04.07.2014 N ММВ-7-3/

приказ ФНС России от 14 октября 2015 г. N ММВ-7-11/

Единый расчет по страховым взносам

приказ ФНС России от 10 октября 2021 № ММВ-7-11/

В налоговых декларациях обязательно указывают код налогового периода.

Цифровые обозначения периодов зависят от вида декларации. Какие коды ставить, отчитываясь по налогам, разберемся в данной статье.

- месяц;

- квартал;

- полугодие;

- 9 месяцев;

- год.

Для консолидированных групп налогоплательщиков утверждены свои коды: от 13 до 16 (где шифр 14 соответствует полугодию, а 16 — году).

Кодировка месячной отчетности консолидированных групп начинается с кода 57 и заканчивается кодом 68.

При ликвидации компании нужно ставить код 50.

51 — I квартал при реорганизации;

47 — полугодие при реорганизации;

48 — 9 месяцев при реорганизации.

Существуют и другие коды, соответствующие определенным отчетным периодам.

Так, при составлении отчетности за несколько месяцев применяются цифровые обозначения в диапазоне чисел от 35 до 46.

Форма подачи зависит от числа работников – если их много, то применяется только электронный вариант отчетности. Новые формы: 3-НДФЛ Предусматривающая новые налоговые ставки на дивиденды В форме 2-НДФЛ Также произошли изменения Начиная с апреля, работодатели обязаны подавать упрощенный отчет На каждого работника в Пенсионный фонд, указав личные данные, идентификационный код и код страховки Введена еще одна квартальная отчетность 6-НДФЛ Если отчет сдан не вовремя Предусмотрен штраф размером одна тысяча рублей за каждый просроченный месяц Если в отчете неверные данные Штраф 500 рублей В 2021 году главный бухгалтер имеет право не скреплять своей подписью отчет.

Приказа Минфина РФ N 124н ) Итого оборотных активов Налог на добавленную стоимость по приобретенным ценностям Финансовые вложения (за исключением денежных эквивалентов) Сдача отчетности в 2018 году в налоговую — какие установлены сроки и отчетные периоды? Совет : если годовую бухгалтерскую отчетность формируют малые предприятия, то в соответствии с регламентом Федерального законодательства им позволено подавать в Росстат и ФНС упрощенные формы вышеперечисленных отчетов.

- при подаче отчетности в бумажном виде непосредственно в ИФНС последним днем сдачи отчетности считается фактического предоставления уполномоченному сотруднику инспекции,

- при отправлении бумажного варианта бухгалтерской отчетности по почте, датой сдачи будет день, когда отчетность сдана в отделение почтовой связи,

- электронный вариант бухгалтерской отчетности следует считать сданным с момента указанного в автоматически сформированной квитанции о приеме бухгалтерской отчетности в электронном виде.

- 21 — первый квартал;

- 31 — 6 месяцев (полугодие);

- 33 — 9 месяцев;

- 34 — год;

- 50 — последний отчетный период в бухгалтерской отчетности и в налоговых отчетах при реорганизации (ликвидации) учреждения.

После составления промежуточного ликвидационного баланса

После того как промежуточный ликвидационный баланс составлен, его должны утвердить лица принявшие решение о ликвидации. Для этого им требуется оформить протокол (решение) об утверждении или проставить соответствующие отметки прямо на балансе.

Как только промежуточный баланс будет утвержден, в налоговую инспекцию необходимо предоставить:

- нотариально заверенное уведомление по форме Р15001;

- промежуточный ликвидационный баланс.

Помимо этого во многих ФНС дополнительно могут потребовать:

- протокол (решение) об утверждении промежуточного ликвидационного баланса;

- документы, подтверждающие публикацию в «Вестнике»

.

Процесс ликвидации

Чтобы больше понять о том, что из себя представляет этот баланс, следует разобраться с пошаговой инструкцией, по которой и происходит завершение работы предприятия:

- Решение об окончании деятельности. Принимается либо владельцами компании, либо государственными органами.

- Подача информации о решении в налоговую. Им предстоит изменить данные в ЕГРЮЛ.

- Комиссия по ликвидации утверждает намерения закрыть бизнес.

- Оповещение клиентов об окончании деятельности.

- Инвентаризация всего имущества.

- Закрытие всех долгов, уведомление об этом кредиторов.

- Оформление ликвидационного бухгалтерского баланса первого типа — промежуточного. Сроки для подачи — 60 дней после сообщения об окончании работы (пункт 4). Это время продлевается специальной комиссией при необходимости.

- Расчет со всеми юридическими и физическими лицами.

- Утверждение итогового, последнего ликвидационного баланса.

- Распределение собственности между владельцами.

- Регистрация даты окончания работы фирмы.

Как можно заметить из этого списка, о ликвидационном документе есть два пункта. Во время расчетов они не должны оказаться одинаковыми. Об особенностях каждого – далее в статье.

Пара слов о сути бухгалтерской отчетности

Как известно любому руководителю организации, бухгалтерская отчетность – это документация, представляющая собой полную и достоверную картину экономического, хозяйственного и имущественного положения предприятия. В отчетах отражается:

- произведенная на предприятии продукция, либо выполненные работы, либо оказанные услуги – в зависимости от деятельности предприятия;

- доходы, полученные от продажи имущества;

- доходы, полученные в результате возвращения займов или по процентам от депозитных вкладов;

- средства, полученные от акционеров предприятия;

- расходы на закупку необходимого для производства сырья и оборудования;

- расходы на погашение кредитов;

- выплаченные налоги и полученные налоговые льготы.

– и еще сотня с небольшим разнообразных позиций, по которым предприятие получило за отчетный период какие-либо суммы или же с какими-либо суммами рассталось.

К содержанию

Промежуточный ликвидационный баланс

Его сроки составления четко определены в законе, и должно это произойти после предъявления требований кредиторам.

В форме промежуточного ликвидационного баланса 2021 обычно нужно заполнить данные:

- Об имуществе, которое было описано в компании во время инвентаризации. По её материалам и будет засчитываться подтверждение этой информации в балансе.

- О фондах, их результаты инвентаризации, названия, местоположения и т. д.

- О принадлежащих компании зданиях, в том числе и находящихся в процессе стройки.

- О нематериальных активах.

- О финансовых вложениях, к примеру, авансах, остатках, накоплениях, а также учитываются расчетные и валютные счета и т. д.

- Требования к кредиторам и результаты их рассмотрения комиссией. Отражаются в большинстве случаев в приложении, которое потом пришивается к тексту баланса.

- Требования, принятие которых по суду вступило в силу, независимо от ликвидационной комиссии.

- Таблица обычно содержит только обобщенные значения.

На основе информации выше можно сделать вывод, что ликвидационный документ не может иметь отрицательное значение в этом случае.

Его утверждение происходит той стороной, которая приняла решение о закрытии бизнеса, то есть либо его владельцем, либо уполномоченным органом. Окончательно формируется баланс только тогда, когда нет следующих условий:

- У суда есть иск от кредитора к закрываемой компании, дело в производстве и никакого решения либо не принято, либо оно не вступило в силу.

- В компании, проводящей процесс ликвидации, проводится налоговая проверка, и нет подтверждения её окончания.

Прямого запрета на случай этих ситуаций нет, однако, в законе отражено, что при подобных условиях подавать сведения о балансе в налоговую нельзя.

Промежуточных балансов может быть несколько. Зависит это в первую очередь от:

- Продолжительности процесса закрытия бизнеса.

- Разрешения вопросов с кредиторами и спорящими сторонами из-за раздела имущества.

stroki_ofr.jpg

Показатели, имеющие отрицательное значение, указываются в круглых скобках.

Отчет о целевом использовании средств (ОКУД 0710003)

Форму заполняют НКО и фирмы, получившие целевые средства. Остальным компаниям представлять эту отчетность не нужно. Строки, содержащиеся в этом бланке, в подробном описании не нуждаются, поэтому приведем краткую расшифровку показателей в таблице 3.

Итоговый ликвидационный баланс

В законодательстве отмечено, что форма для её составления будет утверждена стандартом, но пока этого не произошло. По этой причине нет особого порядка и стандартов для формирования отчета. Однако, на какую дату составляется промежуточный ликвидационный баланс — часто возникающий вопрос и очень важный, чтобы не было ошибки. Ею будет день, предшествующий тому, когда в ЕГРЮЛ внесена запись об окончании деятельности компании.

Это интересно: Паспорт письменного контроля образец

Все данные заполняются в ту же форму, что и промежуточный ликвидационный документ. На самом деле она четко не установлена, поэтому используются обычно рекомендации Министерства финансов и шаблон бухгалтерского типа. На их основе составлен бланк, который можно скачать по ссылке, а посмотреть образец промежуточного баланса при ликвидации ООО 2021 – здесь. По этой ссылке есть пример заполнения бланка для нулевого баланса.

Вместе с ним в ФНС подаются:

- Документ, утверждающий подведение итогов.

- Платёжный документ за оплату пошлины.

- Постановления, подтверждающие отсутствие претензий из-за задолженностей.

- Заявление, заполняемое по форме, которую можно скачать тут. Заверяется нотариально.

Нулевой ликвидационный баланс

Вопрос его оформления возникает у большинства компаний и является одной из главных проблем, потому что единого метода, по которому составляются окончательные показатели для этого баланса, просто нет.

Сложности здесь также вызывает:

- Отсутствие четкого указания, когда именно нужно оформить баланс перед разделением собственности. Ведь указано только что это должно произойти после того, как все долги будут погашены, но определенного момента нет.

- Отсутствие понимания полномочий комиссии, особенно той части, которая касается раздела имущества. Не сказано, может ли она это делать сама, или этим занимаются исключительно владельцы бизнеса.

Так как в законодательстве четкого ответа нет, оба варианта развития событий признаются верными и выбираются под влиянием анализа преимуществ и негативных моментов для каждой компании самостоятельно.

В первом случае недостатками обычно считаются:

- Дебиторская задолженность в активах. Взыскать её – дело не самое быстрое, и по этой причине составление промежуточного ликвидационного документа будет растянуто на долгое время, потому что сделать это можно только после погашения задолженности.

- Нет четкой схемы, по которой решаются споры, возникающие из-за раздела имущества. Обычно в таком случае вещь выставляется на торги, но этого сделать не получится, если решением комиссии что-то уже передано одной из сторон спора. Тогда ликвидационный баланс закрывается исключительно после разрешения конфликта.

Во втором случае может возникнуть иная проблема – наличие в компании активов, которые облагаются:

- Налог за имущество.

- Налог за транспорт.

Здесь фирма, которая ликвидируется, оставляет на себе обязанность по выплатам этих налогов пока она не будет кому-то распределена или продана. Долг по налогам не позволит принять баланс.

Ликвидационный баланс имеет два вида – промежуточный и итоговый, и быть особо внимательным нужно с первым типом, потому что на их основе будет составляться полноценная картина и они содержат значительно больше информации, чем последний. Поэтому промежуточные балансы важно не делать нулевыми, а с окончательным такая ситуация может получиться. Оформить их для профессионала не составит труда, главное, как и всегда, быть очень внимательным при заполнении.

Ликвидационный баланс: пошаговое закрытие бизнеса

Чтобы определить фактическое финансовое состояние закрывающейся организации, законодатели предусмотрели промежуточный и окончательный ликвидационные балансы. При этом причина закрытия бизнеса роли не играет, этот документ придется составлять в любом случае, так как без него орган ФНС не зарегистрирует в ЕГРЮЛ прекращение деятельности юридического лица.

Процедура ликвидации компании жестко регламентирована законодательными актами. В частности, по нормам статьи 61 Гражданского кодекса РФ, ликвидация юридического лица влечет его прекращение без перехода прав и обязанностей в порядке правопреемства к другим лицам. Это значит, что понятие «ликвидация» является окончательным и бесповоротным, поэтому последний отчет в идеале должен быть нулевым. Ведь реализовать все активы или передать их заинтересованным лицам необходимо еще в процессе деятельности организации. Поэтому с цифрами обычно бывает промежуточный ликвидационный баланс, образец заполнения которого можно найти в конце этой статьи. Примечательно, что форма этого отчета никакими нормативными документами напрямую не регулируется, поэтому заполнить его можно как в произвольной форме, так и используя формы обычного бухгалтерского баланса, приведенные в приложении к приказу Минфина РФ от 02.07.2010 № 66н. Именно так рекомендует поступить ФНС России в своей информации «О предоставлении документов при ликвидации юридического лица». Однако, прежде чем составить отчет, необходимо совершить целый ряд действий, предусмотренных Гражданским кодексом и Федеральным законом № 402-ФЗ о бухучете, без которых документ не будет принят.

Причины для закрытия фирмы

Исчерпывающий перечень оснований для закрытия действующего предприятия приведен в статье 61 ГК РФ, Глобальных случаев всего три:

- На добровольной основе, по решению учредителей или уполномоченного органа, включая истечение срока, на который изначально было создано юрлицо, а также достижение цели его создания.

- По решению суда (основания перечислены в статье. Это может быть осуществление запрещенной деятельности, отсутствие лицензии, грубое нарушение законодательства или Устава самой организации).

- В результате финансовой несостоятельности.

Последний случай самый тяжелый и отдельно регламентируется нормами статьи 65 ГК РФ. В этом случае анализ ликвидности бухгалтерского баланса особенно важен, ведь он касается в первую очередь кредиторов организации-банкрота. Правда, в этой ситуации вводится внешнее управление, и все процедуры с подведением итогов ложатся на плечи арбитражного управляющего. Это отдельная тема, поэтому мы рассмотрим, в первую очередь, эти действия силами самой организации и оценим, как происходит ликвидация ООО с нулевым балансом, т.е. когда активов хватает на удовлетворение требований всех кредиторов.

Это интересно: Хронометраж рабочего времени уборщицы служебных помещений образец

Основное предназначение

Для каждого фиксированного отчета существует свой индивидуальный способ, это все держать в голове одновременно практически невозможно, если вы не работаете уже двадцать лет в этой сфере, да и помнить все значения так же сложно, поэтому большое количество специалистов путаются в этом понятие, например, «двадцать первый момент — это квартальный или месячный?».

Все зависит напрямую от декларации коды могут иметь различные значений что порой ломает голову бухгалтеру. Есть шифры которые созданы дабы идентифицировать виды декларации, особенности кодификации имеют большое количество особенностей.

Дабы обозначить определенный отрезок времени или указанный промежуток, составлена форма которая определяет фискальную отчетность. Шифр показывает собою двухзначное число, например, периоды двадцать два, пятьдесят, тридцать один и так далее.

Каждый вид налоговой отчетности предусматривает порядок кодификации в индивидуальном порядке. Поэтому в каждой компании используется свой вариант подсчёта для верной итоговой работы. По основным видам определяют шифры для отчетов, именно они предназначены для полноценной работы, чтобы ликвидировать время которое тратится на лишнее.

Пошаговая ликвидация организации

Этапы, которые должно пройти каждое юридическое лицо во время процедуры закрытия, определены в статьях 61&ndash. Кратко эти шаги выглядят так:

- Шаг 1. Орган управления или единоличный собственник принимает решения о закрытии организации.

- Шаг 2. В территориальный орган ФНС направляется уведомление о принятом решении (форма Р15001) для того, чтобы в ЕГРЮЛ были внесены необходимые изменения.

- Шаг 3. Собирается и утверждается ликвидационная комиссия.

- Шаг 4. В СМИ и интернете публикуется публичная информация о прекращении деятельности юрлица.

- Шаг 5. Проводится инвентаризация обязательств и всех активов организации.

- Шаг 6. Составляется промежуточный баланс при ликвидации ООО.

- Шаг 7. Принимаются меры по взысканию дебиторской задолженности.

- Шаг 8. Кредиторов информируют надлежащим образом о закрытии организации.

- Шаг 9. Составляют промежуточный ликвидационный баланс, образец заполнения которого можно найти ниже.

- Шаг 10. Окончательный расчет с кредиторами.

- Шаг 11. Имущество юридического лица, оставшееся после удовлетворения требований кредиторов, распределяется между его учредителями (участниками).

- Шаг 12. Составляется итоговый ликвидационный баланс (форма 0710099), образец заполнения (2017) мы рассмотрим ниже.

- Шаг 13. Государственная регистрация результатов закрытия юридического лица. Исключение из ЕГРЮЛ.

Из этой инструкции видно, что в процессе закрытия организации может быть составлено несколько промежуточных балансов и только один итоговый. Важно, что первые промежуточные итоги можно подвести только после проведения инвентаризации, как это предусмотрено в приказе Минфина РФ от 29.07.1998 N 34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации». Все отчеты обязательно должны быть разными.

Код налогового периода в бухгалтерской отчетности

Прежде всего необходимо отметить, что отчетные периоды в налоговой и бухгалтерской документации могут и не совпадать и чаще всего не совпадают. При этом и в налоговой отчетности, и в бухгалтерской предусмотрены определенные коды, которые ежегодно претерпевают изменения. Поэтому перед заполнением необходимых бланков лучше перепроверить имеющиеся данные о кодах, чтобы быть в абсолютной уверенности насчет правильности заполнения документов.

Так на 2012 год (бухгалтерскую отчетность по которому необходимо было подать до 30 марта 2013 года) были установлены следующие кодировки:

- для отчета за квартал – 21;

- для отчета за полугодие – 31;

- для отчета за девять месяцев – 33;

- для годового отчета – 34;

- для ликвидационной годовой отчетности в случае расформирования (ликвидации) предприятия – 90;

- для ликвидационной промежуточной отчетности в случае расформирования (ликвидации) предприятия – 94.

При заполнении бухгалтерской отчетности за 2013 год коды необходимо будет уточнить.

К содержанию

Какие данные должен содержать промежуточный ликвидационный баланс (образец заполнения)

Организация имеет право составить отчет в произвольной форме. Однако есть данные, которые обязательно должны быть в него включены. Порядок подведения промежуточных итогов регламентирован статьей 63 ГК РФ. В ней сказано, что организации обязательно должны раскрыть информацию о:

- своем имуществе и активах (на основании результатов инвентаризации);

- требованиях, предъявленных кредиторами, и результатах их рассмотрения;

- требованиях, удостоверенных вступившими в силу решениями судов.

Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» не обязывает собственников организации сдавать промежуточный ликвидационный баланс в налоговый орган. По закону туда должен поступить только итоговый документ. Однако лучше все же ознакомить налоговиков и с промежуточными результатами. Это позволит им быстрее проверить достоверность представленных сведений и завершить процедуру закрытия бизнеса. Решение об утверждении промежуточного ликвидационного баланса принимают учредители (участники) организации или уполномоченный орган, принявший решение о прекращении деятельности. Иногда требуется согласование с уполномоченным государственным органом.

По своему внешнему виду, содержанию и порядку заполнения ликвидационный баланс не отличается от обычного годового. Единственная разница — итоги подводить нужно не на 31 декабря отчетного года, а на дату составления.

Актив

Пассив

Как видно из этого примера, подписывает документ председатель ликвидационной комиссии. Отчетный год у организации, которая прекращает свою деятельность, является неполным. Начинается он, как всегда, с 1 января текущего календарного года, а заканчивается датой, которая предшествует дате внесения в ЕГРЮЛ записи о ликвидации юридического лица. Именно на эту дату должна быть составлена последняя бухгалтерская отчетность — ликвидационный баланс. Образец заполнения этого документа практически не отличается от приведенного выше. Нужно обязательно указать, что это итоговый отчет. В нем не должно быть обязательств перед кредиторами, а если ликвидационная комиссия смогла распределить между учредителями или реализовать имущество юридического лица, вниманию контролирующих органов будет представлен пример нулевого баланса. Это значит, в его активе и пассиве будут стоять нули.

Напоследок нужно отметить, что Федеральным законом N 402-ФЗ определено, что состав итоговой бухгалтерской отчетности, а также порядок ее составления должны устанавливать федеральные стандарты. Однако такие стандарты до сих пор не утверждены, а точный порядок представления итогового баланса не установлен. Это остается на усмотрение уполномоченных лиц организации и территориальных контролирующих органов, которые вносят информацию в ЕГРЮЛ.

Сдача промежуточной бухотчетности

Согласно п. 5 ст. 13 402-ФЗ, промежуточной считается бухотчетность, которая составляется за интервал менее одного календарного года. Это могут быть месячные или квартальные регистры.

Промежуточные отчеты сдаются лишь тогда, когда организация обязана ее подавать в соответствии с действующим законодательством РФ, подзаконными нормативными актами и положениями, а также учредительными документами или решениями руководителей и собственников (п. 4 ст. 13 402-ФЗ). В таких случаях даты ОП необходимо закрепить в учетной политике учреждения.

Сроки сдачи промежуточных форм действующим законодательством не установлен. Сроки и временные интервалы, за которые нужно отчитаться, определяют внутренние и внешние пользователи бухотчетности.

СПРАВОЧНИК КОДОВ, ОПРЕДЕЛЯЮЩИХ НАЛОГОВЫЙ (ОТЧЕТНЫЙ) ПЕРИОД

| Код | Налоговый (отчетный) период |

| Раздел 1. Коды для документов, составляемых за налоговый период — месяц | |

| 01 | январь |

| 02 | февраль |

| 03 | март |

| 04 | апрель |

| 05 | май |

| 06 | июнь |

| 07 | июль |

| 08 | август |

| 09 | сентябрь |

| 10 | октябрь |

| 11 | ноябрь |

| 12 | декабрь |

| Раздел 2. Коды для документов, составляемых за налоговый период — квартал | |

| 21 | 1 квартал |

| 22 | 2 квартал |

| 23 | 3 квартал |

| 24 | 4 квартал |

| Раздел 3. Код для документов, составляемых только за налоговый период — календарный год | |

| 34 | год |

| Раздел 4. Коды для документов, составляемых нарастающим итогом с начала года: | |

| 4.1. |