Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Попробовать

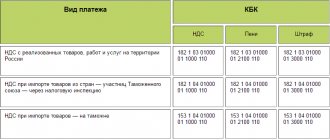

КБК — это числовой код, один из реквизитов платежного поручения для шифрования бюджетных платежей, в частности, по НДС. Коды часто меняются, если указать неверный КБК, операция проведется неправильно. Чтобы платеж не оказался среди невыясненных, используйте действующие КБК по НДС в 2021 году, которые указаны ниже.

Как платят НДС: общий подход

Сумму НДС, рассчитанную по итогам каждого квартала 2021 года, нужно платить равномерно в течение следующих 3-х месяцев. Сроки уплаты – не позднее 25-го числа каждого из этих месяцев.

ПРИМЕР

НДС, подлежащий уплате в бюджет за I квартал 2021 года, нужно перечислить равными долями в сроки не позднее 25 апреля, 25 мая и 25 июня 2021 года.

Если 25-е число попадает на выходной или нерабочий праздничный день, то НДС заплатите не позднее первого рабочего дня, который идёт за этим нерабочим днем (п. 7 ст. 6.1 НК РФ). Таким образом, заплатить НДС за I квартал 2021 года нужно в следующие крайние сроки:

- 25 апреля 2021 года включительно;

- 25 мая 2021 года включительно;

- 25 июня 2021 года включительно.

Срок сдачи декларации по НДС и сроки уплаты НДС за 3 квартал 2021г.

- О компании

- Бухгалтерский календарь, сроки сдачи отчетностиБухгалтерский календарь по срокам подачи всей отчетности для ИП, ООО, НКО и др., срочная консультация бухгалтера компании Kind Help

- Статьи

- Бухгалтерские услуги

- Коммерческие организации

- Основная система налогообложения

- Упрощенная система налогообложения для коммерции

- ЕНВД – единый налог на вмененный доход для отдельных видов деятельности

- Восстановление бухгалтерии

- Онлайн-кассы (кассовая дисциплина)

- Бухгалтерские услуги для НКО

- Бухгалтерский учет НКО

- НКО на УСН

- Ведение НКО на ЕНВД

- Индивидуальный предприниматель

- ИП на ОСНО

- ИП на УСН (Упрощенная система налогообложения для ИП)

- ЕНВД для ИП

- Налоги ИП , независимо от режима налогообложения

- Нулевая отчетность ИП

- Онлайн-кассы

- Физические лица

- Налог на имущество физических лиц

- Подготовка 3 НДФЛ

- Возмещение НДФЛ из бюджета

- Транспортный налог физических лиц

- Земельный налог для физических лиц

- Декларирование собственности и счетов за рубежом

- Внешнеэкономическая деятельность

- ФЗ о валютном регулировании и валютном контроле

- Подготовка ВЭД

- Консультации по ВЭД

- Оформление документов для внешнеэкономической деятельности

- Возврат, возмещение НДС

- Избежание двойного налогообложения ВЭД

- Особенности налогообложения со странами ЕАЭС

- Дополнительные услуги

- Бухгалтерское консультирование

- Бухгалтерский календарь, сроки сдачи отчетности

- Юридические услуги

- Юридические услуги для ООО

- Регистрация, ликвидация, перерегистрация коммерческой организации

- Выписка ЕГРЮЛ

- Подготовка договора

- Юридическое обслуживание коммерческих организаций

- Представление интересов суде

- Открытие валютного счета

- Банкротство юридических лиц

- Получение лицензий

- Регистрация товарного знака

- Некоммерческие организации

- Регистрация некоммерческих организаций (НКО)

- Ликвидация НКО

- Перерегистрация некоммерческой организации

- Подготовка договора для НКО

- Юридическое обслуживание НКО

- Представление интересов НКО в суде

- Получить грант , подготовка документов для гранта

- Выписка ЕГРЮЛ

- Получение лицензий

- Регистрация товарного знака

- Юридические услуги для ИП

- Регистрация ИП

- Регистрация ИП в качестве работодателя

- Ликвидация ИП

- Перерегистрация ИП

- Подготовка договора

- Юридическое обслуживание для ИП

- Представление интересов ИП в суде

- Банкротство ИП

- Получение разрешений на такси

- Получение лицензий

- Юридические услуги для физических лиц

- Представление интересов в суде

- Юридическая защита прав потребителей

- Трудовое право

- Семейное право

- Жилищное право

- Банкротство физических лиц

- ВНЕШНЕЭКОНОМИЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ

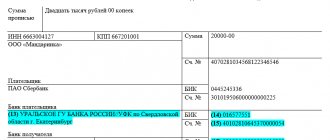

Важные реквизиты в платежках

Платежные поручения на перечисление налога оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и Приложениями № 1 и 2 к приказу Минфина России от 12.11.2013 № 107н.

Учтите, что некоторые ошибки в платежном поручении на уплату НДС являются фатальными. Это значит, что перечисленный НДС по платежкам с такими ошибками не будет считаться уплаченным, а обязанность налогоплательщика или агента по уплате налога останется неисполненной.

К таким недочётам относят ошибки:

- в номере счета Федерального казначейства;

- в наименовании банка получателя.

Также имеет смысл обращать внимание и на другие реквизиты платежного поручения, чтобы перечисляемый в 2021 году платеж по НДС считался зачтённым в казну.

Ниже приведена таблица, в которой пояснены отдельные реквизиты платежки по НДС.

| Поле | Содержание | Заполнение |

| 101 | Статус плательщика | 01 (если налогоплательщик – организация); 09 (если налогоплательщик – ИП); 02 (для налогового агента) |

| 104 | КБК | 18210301000011000110 (налог, кроме импорта из ЕАЭС); 18210301000012100110 (пени); 18210301000013000110 (штраф). |

| 105 | ОКТМО | ОКТМО по месту нахождения организации (месту жительства ИП) |

| 106 | Основание платежа | ТП – платежи текущего года; ЗД – добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате; ТР – погашение задолженности по требованию налогового органа; и др. |

| 107 | Показатель налогового периода | КВ.XX.YYYY, где XX – номер квартала (к примеру, за 1-ый квартал, код 01), YYYY – год, за который производится уплата (например, 2018) |

| 108 | Номер документа-основания платежа | При уплате текущих платежей на основании налоговой декларации или при добровольном погашении задолженности при отсутствии требования ИФНС (основание платежа «ТП» или «ЗД») указывают «0» |

| 109 | Дата документа основания платежа | 0, если в поле 108 указан «0» |

| 24 | Назначение платежа | К примеру, «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ (3 платеж за I квартал 2018 г.)» |

Подходит срок уплаты 1/3 суммы НДС за III квартал 2021 года

Налогоплательщики НДС, а также налоговые агенты до 27 ноября (понедельник) включительно должны уплатить 1/3 суммы налога за III квартал 2021 года (п. 1 ст. 174 Налогового кодекса). Размер налога определяется как 1/3 от суммы НДС, исчисленной за прошедший налоговый период. Об этом напоминает и наш календарь бухгалтера, который мы рекомендуем сохранить в закладки, чтобы не пропустить и другие сроки уплаты налогов и сборов, а также представления налоговых деклараций и расчетов. Налог уплачивается в бюджет по месту учета налогоплательщика в налоговых органах (п. 2 ст. 174 НК РФ). Налоговые агенты (организации и ИП) уплачивают налог по месту своего нахождения (п. 3 ст. 174 НК РФ). Напомним, что объектом налогообложения по НДС являются следующие операции:

- реализация товаров (работ, услуг) на территории России, а также передача имущественных прав, включая безвозмездную передачу товаров, безвозмездное выполнение работ, оказание услуг;

- передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд;

- выполнение строительно-монтажных работ для собственного потребления;

- ввоз товаров на таможенную территорию РФ (п. 1 ст. 146 НК РФ).

Источники информации

Сведения для отчета налогоплательщик берет из следующих документов:

- Книги покупок и продаж. Это основной источник информации, на основании которого формируется декларация.

- Отдельные счета-фактуры. Данные из них используют бизнесмены, которые не являются плательщиками НДС, но обязаны заполнять декларацию, если выставили счет-фактуру с выделенной суммой налога.

- Журналы учета полученных и выставленных счетов-фактур. Данными из этих регистров пользуются налогоплательщики, работающие в интересах других лиц (агенты, комиссионеры).

- Другие бухгалтерские и налоговые регистры – используются в случае необходимости.

Сроки сдачи отчетности в ФНС и уплаты налогов за 3 квартал (9 месяцев) 2021 года

Сроки сдачи декларации по НДС и сроки уплаты НДС за 3 квартал 2017 г. Налоговую декларацию по НДС следует сдать в срок не позднее 25 октября 2021 года. Срок уплаты НДС за 3-й квартал 2021 г.: 25 октября 2021 г., 27 ноября 2021 г., 25 декабря 2021 г. (по 1/3 от суммы налога, начисленного за 3 квартал).

Сроки сдачи отчетности и уплаты по налогу на прибыль за 3 квартал 2021 г. Налоговая декларация по налогу на прибыль за 3 квартал 2021 года представляется не позднее 30 октября 2021 года. Срок уплаты налога на прибыль за 3 квартал 2021 года – не позднее 30 октября 2021 года.

Сроки сдачи расчета по страховым взносам за 3 квартал 2021 г. Расчет по страховым взносам за 3 квартал 2021 года представляется в ФНС не позднее 30 октября 2021 года.

Сроки сдачи отчетности и уплаты налогов при применении УСН за 3 квартал 2021 года. Организации и ИП, применяющие УСН, должны уплатить авансовый платеж по налогу не позднее 25 октября 2017 года. Представление квартальной отчетности по налогу при УСН не предусмотрено.

Сроки сдачи отчетности и уплаты налогов при применении ЕНВД за 3 квартал 2021 г. Отправить декларацию по ЕНВД за 3 квартал 2021 г. необходимо не позднее 20 октября 2021 г. Оплатить налог ЕНВД за 3 квартал 2021 нужно не позднее 25 октября 2021 г.

Сроки сдачи отчетности 6-НДФЛ за 3 квартал 2021 года. Отправить расчет по форме 6-НДФЛ за 3 квартал 2021 года необходимо не позднее 31 октября 2021 года.

Сроки сдачи отчетности и уплаты налога на имущество за 3 квартал 2017 года. Налоговая декларация по налогу на имущество за 3 квартал 2017 год представляется не позднее 30 октября 2021 года. Плательщиками налога на имущество являются компании имеющие на балансе имущество, срок оплаты налога не позднее 30 октября 2017 года.

Сроки сдачи единой упрощенной декларации за 3 квартал 2021 года. Налоговая единая упрощенная декларация за 3 квартал 2021 года представляется не позднее 20 октября 2021 года Сдают данную декларацию только в том случае, если одновременно: — не было движения денежных средств на расчетных счетах и в кассе; — не возникало объектов налогообложения по тем налогам, плательщиками которых они признаются.

Отправить отчетность в ФНС через интернет

Итоги

Налогоплательщикам следует очень внимательно заполнять платежные поручения по уплате НДС, так как в случае допуска ошибки в каком-то реквизите перечисленные средства не дойдут до адресата и «зависнут» на каком-нибудь казначейском счете. Пока же налогоплательщик поймет, что ошибся, и начнет искать свой потерявшийся платеж, налоговая насчитает ему штраф и пени за несвоевременно уплаченный налог.

Именно поэтому следует тщательно проверять не просто правильность написания всех требуемых реквизитов, но и их актуальность на данный момент.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

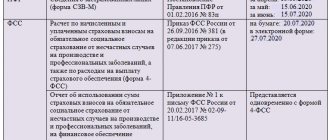

Сроки сдачи отчетности в фонды и уплаты страховых взносов за 3 квартал (9 месяцев) 2017 года

Индивидуальные предприниматели, у которых есть наемные работники, а так же все организации ежемесячно должны уплачивать страховые взносы и ежеквартально (ежемесячно) сдавать отчетность в контролирующие органы. Если в отчетном квартале не начислялись страховые взносы и зарплата, то необходимо будет сдать нулевую декларацию.

Срок сдачи отчетности в ФСС за 3 квартал 2021 года. С 2021 года в ведении ФСС остаются взносы на профзаболевания и травматизм. Отчетность в ФСС с 1-го квартала 2021 года сдается в сокращенной форме. В бумажном виде сдается не позднее 20 октября 2021 г. В электронном виде сдается не позднее 25 октября 2021 г.

Отправить отчетность в ФСС через интернет

Срок сдачи отчетности в ПФР за 3 квартал 2021 года. В Пенсионный фонд необходимо сдавать сведения о застрахованных лицах (форма СЗВ-М) и данные о страховом стаже.

Ежемесячная отчетность СЗВ-М: Отчетность по форме СЗВ-М необходимо предоставлять до 15 числа начала месяца, следующего за отчетным. Сроки сдачи за 3 квартал 2021 года: За июль 2021 года – не позднее 15 августа 2021 года За август 2021 года – не позднее 15 сентября 2021 года За сентябрь 2021 года – не позднее 16 октября 2017 года

Отправить отчетность в ПФР через интернет

Сроки уплаты страховых взносов в фонды ИП (работодатели) и организации ежемесячно должны уплачивать страховые взносы до 15 числа месяца, следующего за месяцем начисления взносов. Если 15 число нерабочий день, то срок окончания считается ближайший рабочий день. Сроки оплаты взносов в фонды за 3 квартал 2021 г. до 17 июля (за июнь), до 15 августа (за июль), до 15 сентября (за август), до 16 октября (за сентябрь).

Возникают трудности при подготовке отчетности? Или нужна помощь в сдаче отчетности через интернет? Позвоните нам по телефонам 8 (499) 499-15-85, или заполните заявку и наши бухгалтера подготовят и сдадут отчетность за вас!