Отчетность работодателя

Марина Дмитриева

Ведущий эксперт — профессиональный бухгалтер

Актуально на 21 июня 2019

По строке 090 в отчете 6-НДФЛ отразятся те суммы налога, которые налоговый агент, сформировавший отчет, в отчетном периоде возвратил налогоплательщику-физлицу. Об условиях осуществления такого возврата и правилах внесения данных о нем в отчет — в нашем материале.

Общие правила заполнения строки 090 в 6-НДФЛ

Строка 090 является последней строкой из первого раздела 6-НДФЛ. По общим правилам формирования раздела объединенной информации она заполняется нарастающим итогом. Поскольку указываемые по строке 090 данные не нужно подразделять по ставкам налога, строка фигурирует в одном отчете только 1 раз (в отличие от данных по строкам 010–050).

Показатель, включаемый в строку, формируется как сумма всех возвратов удержанного ранее НДФЛ, произведенных предприятием-агентом в пользу физлиц-плательщиков по нормативам ст. 231 НК РФ (письмо ФНС от 18.03.2016 № БС-4-11/4538).

Напомним, что по порядку, содержащемуся в ст. 231 НК, налоговый агент должен вернуть физлицу те суммы НДФЛ, которые он по каким-либо причинам удержал сверх необходимого. При этом возврат также должен следовать определенному порядку:

- агент обязан сообщить физлицу о том, что у последнего удержан лишний налог;

- физлицу, чтобы получить возмещение, нужно подать в адрес агента письменное заявление на возврат НДФЛ;

- в случае пересчета сумм НДФЛ физлицу при смене налогового статуса (с нерезидента на резидента) возврат налога, который не получилось зачесть до конца года, должен быть осуществлен не работодателем, удержавшим налог, а органом ФНС, в который физлицо обращается самостоятельно (п. 1.1 ст. 231 НК).

Нюансы формирования строки 090

При внесении информации в строку 090 отчета 6-НДФЛ нужно учесть следующее:

- При формировании строки 090 налоговому агенту следует включить туда все суммы налога, возвращенные физлицам в текущем периоде, в том числе те возвраты, которые были осуществлены по излишним удержаниям в предыдущих периодах (письма ФНС от 18.03.2016 № БС-4-11/4538, от 17.07.2017 № БС-4-11/[email protected]).

- Сумма НДФЛ, которая подлежит возврату от органа ФНС по п. 1.1 ст. 231 НК, в 6-НДФЛ у работодателя, удержавшего этот налог, не проставляется. Отметим, что данный аспект пока ФНС специально не конкретизирован. Однако:

- п. 1.1 ст. 231 НК прямо предусматривает самостоятельную подачу декларации физлицом-налогоплательщиком для возврата такого НДФЛ (т. е. это должен делать не налоговый агент);

- в названии и порядке заполнения строки 090 (порядок утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected]) речь идет именно о том НДФЛ, который возвращен только самим налоговым агентом.

Основываясь на этих нормах, можно сделать вывод о том, что в случае возникновения НДФЛ к возврату от ФНС в связи с изменением налогового статуса плательщика работодатель возвраты в строке 090 не отражает.

- Сумма предоставленных физлицу-налогоплательщику специальных вычетов (например, имущественных) по общему правилу в строку 090 не попадает. Это следует из порядка заполнения декларации и из различий между вычетом и возвратом, следующих из содержания ст. 220 и 231 НК. В соответствии с порядком заполнения в строках 040 и 070 отчета предоставленные вычеты будут уже учтены. Таким образом, дополнительное включение результатов расчета по вычетам в строку 090 приведет к искажению данных в 6-НДФЛ.

О заполнении строки 070 смотрите в материале «Порядок заполнения строки 070 формы 6-НДФЛ».

О строке 040 читайте .

Исключением будет являться случай, когда, несмотря на заявленное физлицом требование о предоставлении вычета (в порядке, изложенном в п. 8 ст. 220 НК РФ), предприятие-агент этот вычет почему-то не предоставило и всё равно излишне удержало налог. Тогда фактический возврат этого налога физлицу подлежит отражению в составе показателя по строке 090 в 6-НДФЛ.

Пример

Сотрудница Смоленская А. С. в феврале принесла уведомление об имущественном вычете. Зарплата Смоленской — 9 500 руб. В январе бухгалтер удержала с зарплаты сотрудницы 1 235 руб. С февраля бухгалтер перестала удерживать с зарплаты Смоленской подоходный налог. Смоленская написала заявление о возврате излишне удержанного подоходного налога, который ей вернули 5 марта. 6-НДФЛ за 1-й квартал бухгалтер заполнила следующим образом (условно берем только зарплату данной сотрудницы):

Стр. 020 — начисленный доход за январь-март: 9 500 × 3 = 28 500.

Стр. 030 — вычеты работницы в связи с использованием имущественного вычета равны сумме дохода за январь-март: 28 500.

Стр. 040 — исчисленный налог за 1-й квартал: 0, так как применен имущественный налоговый вычет к доходам с начала года.

Стр. 070 — удержанный налог в 1-м квартале: 1 235 руб., так как в январе 2021года бухгалтер удержала налог со Смоленской А. С.

Стр. 090 — налог, возвращенный налоговым агентом: 1 235 руб., излишне удержанный подоходный налог Смоленской А. С., который предприятие вернуло ей 5 марта.

Раздел 2 будет выглядеть следующим образом:

| Номер строки | Показатель | Пояснения |

| Зарплата за январь | ||

| Дата выплаты зарплаты за январь и удержания НДФЛ | ||

| Крайний срок перечисления налога в бюджет | ||

| 9 500 | Доход Смоленской за январь | |

| 1 235 | Удержанный с зарплаты Смоленской НДФЛ в январе (до получения уведомления о вычете) | |

| Зарплата за февраль | ||

| Налог с зарплаты за февраль не удерживается, поэтому дату удержания заполняют нулями | ||

| Налог с зарплаты за февраль не удерживается, поэтому срок перечисления заполняют нулями | ||

| 9 500 | Доход Смоленской за февраль | |

| Удержанный НДФЛ (отсутствует, так как применен вычет) |

Так как зарплата за март 2021 года будет выплачена в апреле, в раздел 2 6-НДФЛ за 1-й квартал она не попадает.

Полную инструкцию, как заполнять строку 090 при получении работником имущественного налогового вычета, вы найдете в статье «Отражение имущественного вычета в форме 6-НДФЛ (нюансы)».

Пример

Для наглядности приведем пример заполнения.

В компании работает 5 сотрудников, это количество физ. лиц, которые получили доход в текущем периоде. Сумма заработной платы за год равна 1 950 000 рублей, по 32 500 рублей каждому работнику в месяц. В период с января текущего года по октябрь с сотрудников удержан налоговым агентом НДФЛ в сумме 253 500 рублей, по 21 125 в месяц.

Фактическая выплата зарплаты каждый месяц 7 числа, поэтому за октябрь налог удержан 08. 11. В ноябре сотрудник П. приносит уведомление из налоговой инспекции о том, что в праве на вычет суммы 1 800 000 рублей.

Работником П., получена заработная плата за период с января по октябрь в сумме 325 000 рублей. С этого показателя удержан налог в сумме 42 250 рублей. Эта же сумма и возвращена сотруднику П. За ноябрь и декабрь налог к удержанию равен 0, так как сумма вычета больше НДФЛ.

С работников удержан сбор в ноябре по показателям 16 900 руб., удержание произошло 07. 12, эта сумма должна быть перечислена в бюджет уже 08. 12, но значение к перечислению – 0, так как вычет больше удержанного НДФЛ.

НДФЛ с зарплаты за декабрь удержан уже 07. 01.

- сумма вычета 390 000;

- исчисленный НДФЛ – (1 950 000– 390 000) * 0,13 = 202 800;

- удержанный налог – (21 125 * 10 + 16 900) = 228 150;

- перечислено в бюджет – 228 150 – 42 250 = 185 900.

Расчет по форме 6 НДФЛ будет выглядеть так:

| Номер строки | Показатель |

| Раздел 1 | |

| 010 | 13% |

| 020 | 1 950 000 (сумма дохода нарастающим итогом) |

| 030 | 390 000 |

| 040 | 202 800 |

| 050 | 0 |

| 060 | 5 (общее количество физ. лиц которые получили зарплату) |

| 070 | 228 150 |

| 080 | 0 |

| 090 | 42 250 |

| Раздел 2 | |

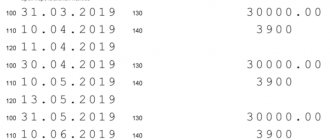

| Октябрь | |

| 100 | 30. 09 |

| 110 | 07. 10 |

| 120 | 08. 10 |

| 130 | 162 500 |

| 140 | 21 125 |

| Ноябрь | |

| 100 | 30. 10 |

| 110 | 07. 11 |

| 120 | 08. 11 |

| 130 | 162 500 |

| 140 | 21 125 |

| Декабрь | |

| 100 | 30. 11 |

| 110 | 07. 12 |

| 120 | 08.12 |

| 130 | 162 500 |

| 140 | 16 900 |

Строка 090 формы расчета 6-НДФЛ: что туда входит?

Налоговый агент — это работодатель или заказчик по договору ГПХ (юрлицо или ИП), который обязан удерживать НДФЛ у физлиц-налогоплательщиков. Для удобства понимания мы будем называть налогового агента просто агентом или работодателем.

Расчет сумм налога на доходы физических лиц, рассчитанного и удержанного агентом, формы 6-НДФЛ, утвержден налоговыми органами (приказ ФНС от 14.10.2015 № ММВ-7-11/[email protected]). Расчет заполняется и сдается ежеквартально в ИФНС по месту учета работодателя.

Строка 090 — это самая последняя строка 1-го раздела. Она называется «Сумма налога, возвращенная агентом». Из названия понятно, что итог этой строки — это весь налог, который агент вернул всем своим работникам согласно требованиям ст. 231 НК РФ.

Что же туда входит — строка 090 6-НДФЛ содержит весь возвращенный налог, который агент по каким-то причинам излишне удержал у своих работников.

Строку 090 бухгалтеру необходимо рассчитать, когда работодатель удержал больше НДФЛ, чем исчислил, или были предоставлены вычеты задним числом.

Возврат излишне уплаченных сумм налога производится агентом за счет НДФЛ, подлежащего уплате в бюджет в следующие месяцы, как за конкретного налогоплательщика, так и другого. Такой позиции придерживаются налоговые органы (письмо УФНС РФ по Москве от 30.06.2017 № 20-15/[email protected]).

Если же начисленных доходов физлица за предыдущие месяцы отчетного года хватает, чтобы предоставить вычет, то НДФЛ можно не возвращать. Агент просто уменьшит доходы на предоставленные вычеты и не будет удерживать налог. Тогда в строке 090 ничего не указывается.

Надо отметить, что заполнение строки 090 в 6-НДФЛ идет не по отдельным физическим лицам, а в целом по агенту.

Отличия между вычетом и возвратом НДФЛ

Из ст. 220, 231 НК РФ вытекает, что предоставленные работнику специальные налоговые вычеты (например, имущественный вычет на приобретение квартиры или стандартный вычет на ребенка) в строку 090 не включаются. В данном случае работодатель предоставляет вычет, а не возврат налога. Этим и отличаются эти два понятия. Налоговый вычет указывается по строкам 040 и 070 расчета.

Другое дело, если работодатель получил заявление работника о предоставлении ему вычета и по какой-то причине все равно удержал НДФЛ. Это может быть счетная ошибка или, например, сбой в программе учета. В этом случае необходимо сделать возврат налога налогоплательщику и указать сумму возврата в составе строки 090.

Какие бывают вычеты по НДФЛ, мы писали в статье:

- инвестиционный вычет;

- стандартный вычет;

- социальный вычет.

Как заполнить строку 090? В каких случаях ее заполнение не требуется?

В строку 090 данные вносятся нарастающим итогом с начала отчетного года. При формировании данного показателя учитываются все возвраты НДФЛ, произведенные в отчетном периоде. Причем в данную строку включаются даже те возвраты, удержания по которым были сделаны в более ранние периоды. Данная позиция подтверждена письмом ФНС от 17.07.2017 № БС-4-11/[email protected]

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ. Бесплатно, минута на прочтение, 1 раз в неделю.

Например, ООО «Рассвет», руководствуясь ст. 231 НК РФ, в марте 2018 г. осуществляет возврат слесарю Петрову И. С. излишне удержанного налога из дохода, полученного им в ноябре 2021 г., в размере 1950 руб. Данная сумма должна быть включена в строку 090 за 1-й квартал 2021 г. раздела 1 формы 6-НДФЛ. В разделе 2 сумма 1950 руб. не отражается. В этом случае уточненная 6-НДФЛ за 2021 г. не сдается. А вот уточненку по форме 2-НДФЛ за 2021 г. работодатель подать обязан.

В случае если возврат налога производит ФНС, то агенту, ошибочно удержавшему этот налог больше положенного, строку 090 заполнять не требуется. Это происходит в тех случаях, когда физлицо обращается в ИФНС лично по окончании года с декларацией по форме 3-НДФЛ, например для получения социального вычета.

Кроме того, в налоговую, а не к работодателю, должен обратиться налогоплательщик при приобретении им статуса резидента РФ. Такой порядок четко прописан в законодательстве (п. 1.1 ст. 231 НК РФ).

Как заполнить раздел 1 формы 6-НДФЛ: разберем на примере

В ООО «Рассвет» за 1-й квартал 2021 г. была начислена заработная плата 25 работникам в размере 2 250 000 руб., в том числе были начислены дивиденды — 17 000 руб.

Работникам за данный период были предоставлены налоговые вычеты на сумму 103 000 руб.

Кроме того, Петрову И. С. в марте 2021 г. вернули излишне удержанный НДФЛ в размере 1950 руб.

Итак, ООО «Рассвет» начислило и удержало НДФЛ в сумме 279 110 руб. ((2 250 000 − 103 000) × 13 / 100), в т. ч. с дивидендов был удержан налог в размере 2210 руб. (17 000 × 13 / 100).

По строкам декларации бухгалтер должен заполнить:

- Строка 020 «Сумма начисленного дохода» — 2 250 000.

- Строка 025 «В том числе сумма начисленного дохода в виде дивидендов» — 17 000.

- Строка 030 «Сумма налоговых вычетов» — 103 000.

- Строка 040 «Сумма исчисленного налога» — 279 110.

- Строка 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» — 2210.

- Строка 050 «Сумма фиксированного авансового платежа» — 0.

- Строка 060 «Количество физических лиц, получивших доход» — 25.

- Строка 070 «Сумма удержанного налога» — 279 110.

- Строка 080 «Сумма налога, не удержанная налоговым агентом» — 0.

- Строка 090 «Сумма налога, возвращенная налоговым агентом» – 1950.

***

Итак, мы узнали, когда заполнять в 6-НДФЛ строку 090. Напомним, что при формировании строки налоговым агентом учитывается весь возврат НДФЛ, произведенный в данном отчетном периоде по всем физлицам-налогоплательщикам. Причина, по которой агент излишне удержал налог (ошибка, сбой программного продукта, утеря заявления на вычет бухгалтером), при возврате НДФЛ значения не имеет. При изменении налогового статуса на «резидент РФ» возврат налога производится только налоговым органом. Это прямо предусмотрено НК РФ.

Разъясняем порядок заполнения и представления расчета 6-НДФЛ

Дата публикации: 11.07.2016 10:04 (архив)

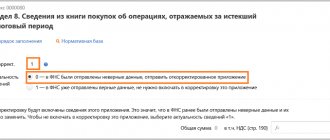

Приближается срок, установленный для сдачи расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ за 1 полугодие 2021 г., который с учетом выходных дней следует представить не позднее 01.08.2016.

При его представлении необходимо учесть все ошибки и неточности, которые были допущены при сдаче расчета за 1 квартал 2021 года.

Анализ представленной отчетности за 1 квартал 2021 показал, что типовыми ошибками при заполнении расчета 6-НДФЛ являются незаполнение (неверное заполнение) налоговыми агентами таких обязательных реквизитов, как наименование налоговых агентов, ставки налога, даты удержания налога, даты фактического получения дохода, срока перечисления налога и т.д. Кроме того, рядом налоговых агентов заполнены недействительные ИНН, наименование налогового агента с некорректной длиной символов, завышение количества физических лиц, получивших доходы.

В случае выявления таких ошибок налоговый орган непременно обратится к налоговому агенту с требованием уточнить расчет, иначе расчеты не загрузятся в базу данных инспекции.

Напомним общие требования к порядку заполнения расчета по форме 6-НДФЛ.

Расчет заполняется на отчетную дату, т.е., на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода.

Форма расчета, в случае наличия у налогового агента обособленных подразделений, заполняется по каждому ОКТМО отдельно. Коды по ОК (ОК 033-2013), утвержденном Приказом Росстандарта от 14.06.2013 № 159-ст. Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находятся организация или обособленное подразделение организации. Индивидуальные предприниматели, признаваемые налоговыми агентами, проставляют код по ОКТМО по месту жительства.

Индивидуальные предприниматели, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде ЕНВД и (или) патентной системы налогообложения, указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников проставляют код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

На титульном листе расчета 6-НДФЛ в поле «по месту нахождения (учета) (код)» обязательно указывается код места представления декларации. Код 212 — необходимо указать в расчете для ИФНС по месту нахождения организации, код 220 — в расчете для ИФНС по месту учета обособленного подразделения.

Если показатели соответствующих разделов формы расчета не могут быть размещены на одной странице, заполняется необходимое количество страниц. В форме расчета обязательны к заполнению все реквизиты и суммовые показатели, при отсутствии значения по суммовым показателям указывается ноль («0»).

Особенности порядка заполнения 1 раздела расчета по форме 6-НДФЛ.

Первый раздел расчета по форме 6-НДФЛ заполняется нарастающим итогом с начала года за первый квартал, полугодие, девять месяцев и год.

Строка 030 «Сумма налоговых вычетов» заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденным приказом ФНС России от 10.09.2015 № ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов».

При заполнении строки 060 «Количество физических лиц, получивших доход» учитываются все физические лица, получившие доходы в отчетном периоде, при этом получивший доходы по разным договорам человек учитывается как 1 физическое лицо.

Если налоговым агентом в отчетном периоде выплачивались доходы, облагаемые НДФЛ по разным ставкам, то относительно каждой ставки в 1 разделе заполняется отдельный блок строк с 010 по 050, где в каждый из блоков включаются суммарные данные по доходам, облагаемым по конкретным ставкам НДФЛ (13, 15, 30 и 35%), предоставленным по ним вычетам и исчисленным суммам НДФЛ.

Важно, что блок «Итого по всем ставкам» заполняется только один раз (на первой странице 1 раздела), в нем по строке 070 отражается общая сумма удержанного НДФЛ по всем ставкам, по строкам 080 и 090 – соответственно общие суммы неудержанного и возвращенного НДФЛ по разным ставкам.

Особенности порядка заполнения 2 раздела расчета по форме 6-НДФЛ.

В соответствии с разъяснениями ФНС России от 12.02.2016 № БС-3-11/553 и от 25.02.2016 № БС-4-11/[email protected] в разделе 2 расчета формы 6-НДФЛ за соответствующий налоговый период отражаются те операции, которые совершены за последние 3 месяца этого отчетного периода. Причем, если операция произведена в одном отчетном периоде, а завершена в другом, такая операция должна отражаться в периоде завершения.

Для проверки правильности и корректности заполнения расчета 6-НДФЛ целесообразно воспользоваться Контрольными соотношениями показателей формы расчета, которые содержатся в письмах ФНС России от 20.01.2016 № БС-4-11/591 и от 10.03.2016 № БС-4-11/3852.

В случае установления налоговым органом наличия недостоверных сведений, содержащихся в расчете 6-НДФЛ, ст. 126.1. НК РФ предусмотрена ответственность налогового агента в виде штрафа в размере 500 руб. за каждый представленный документ, содержащий недостоверные сведения.

При этом согласно п. 2. ст. 126.1 НК РФ налоговый агент освобождается от ответственности, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений.

Заполнение строки 090 в 6-НДФЛ за 2018 год

Обратите внимание на порядок заполнения строки 090 в 6-НДФЛ за 2018 год. В общем-то, трудностей никаких тут нет:

- Графа 090 заполняется только в том отчетном периоде, когда вы получили от работника заявление и доказательства, что ему положен вычет. Такое пояснение есть в письмах ФНС от 18.03.2016 № БС-4-11/4538, от 17.07.2017 № БС-4-11/[email protected]

Например, с февраля 2021 года работница имеет право вычета на ребенка, но всю документацию она предоставила в организацию только в августе. Поэтому бухгалтер вернет ей весь излишне уплаченный налог, начиная с февраля, но в 6-НДФЛ в строке 090 отразит это только в 3 квартале 2021.

- Если фирма вернула НДФЛ или его часть нескольким работникам, то разбивка не требуется, все пишется одной суммой. Равно как и не нужно разделять возвраты подоходного по разным ставкам, если таковые имеются;

- Данные по 090 суммируются в течение года.

Например, был возврат во 2 квартале, а потом еще один в 3. Так вот в отчете за 9 месяцев впишите общую сумму с двух возвратов;

- Деньги, которые вернула налоговая вашему работнику, не показываются. Этот факт вообще не касается предприятия;

- Если вы делаете работнику положенные вычеты и переплат подоходного нет, то строка 090 не заполняется. Она предназначена исключительно для сумм НДФЛ, которые фирма когда-то излишне заплатила, а потом вернула сотруднику.

Внимание! Готова форма 6-НДФЛ для заполнения за 1 квартал 2019 года В программу «Упрощёнка 24/7» добавлена актуальная форма 6-НДФЛ, чтобы правильно и в срок отчитаться за 1 квартал 2021 года. Заполните отчет в программе «Упрощёнка 24/7» и отправьте в ФНС. Это бесплатно и займет считанные минуты. Заполнить 6-НДФЛ за за 1 квартал 2021 года>>>

Сроки сдачи 6-НДФЛ

Подается расчет 6-НДФЛ всеми налоговыми агентами по окончанию каждого квартала. В 2021 году сроки такие:

- за I квартал — до 30 апреля 2021 года

- за полугодие — до 31 июля (2 августа) 2021 года

- за девять месяцев — до 31 октября (1 ноября) 2021 года

- за год — до 1 апреля 2022 года

Если крайняя дата приходится на выходной или праздник, подать расчет нужно не позднее следующего рабочего дня.

Налоговые агенты, подающие расчет в отношении 25 и более застрахованных лиц, обязаны сдавать его в электронном виде по ТКС.

Все прочие могут выбирать форму (на бумаге или в электронном виде) на свое усмотрение.

Обычно расчёт подается налоговыми агентами в «свою» ИФНС, то есть по месту учета компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Обособленные подразделения

Юридическое лицо, имеющее обособленные подразделения, подает расчет по месту учета каждого из них. В форму включаются доходы и НДФЛ работников этого подразделения.

Если на учете в одной ИФНС стоят два обособленных подразделения, но они имеют разные коды ОКТМО (относятся к разным муниципальным образованиям), то 6-НДФЛ подается отдельно в отношении каждого из них. Если ситуация обратная, то есть два обособленных подразделения с одним ОКТМО стоят на учете в разных ИФНС, то юридическое лицо может встать на учет в одной из инспекций и отчитываться по 6-НДФЛ перед ней за оба подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придется подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

- ИНН головной организации;

- КПП обособленного подразделения;

- ОКТМО муниципального образования, на территории которого расположено место работы сотрудников (его же указать в платежном поручении).

Смена адреса

Если в течение налогового периода в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

- первую — за период нахождения по прежнему адресу, указав старый ОКТМО;

- вторую — за период нахождения по новому адресу, указав новый ОКТМО.

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

Строка 090 в 6-НДФЛ: пример

Посмотрим с помощью примера, когда заполняется строка 090 в 6-НДФЛ в 2021 году.

Пример. Ежемесячная зарплата Телегиной Д.П. составляет 35 000 рублей (Подоходный – 4550р.). Выплата доходов в компании, где работает данная сотрудница, происходит 6 числа следующего месяца.

- За полугодие 2021 Телегина получила – 210 000 руб., НДФЛ – 27 300р.;

- За 9 месяцев 2021 доход Телегиной вышел – 315 000 руб., НДФЛ – 40 950;

- В сентябре, уже после выплаты августовской зарплаты, Телегина предоставила заявление, в котором указала на положенный ей с начала года вычет в размере 500 000 рублей, в связи с приобретением жилья.

Рассмотрим особенности оформления 090 в 6-НДФЛ.

Отчет за полугодие (2 квартал) 2021:

| Номер графы | Какие данные | Комментарии к оформлению |

| 210 000 | Это доходы с января по июнь | |

| 27 300 | Начисленный подоходный за период январь-июнь | |

| 22 750 | Подоходный уплаченный за январь-май. Сюда не вошла сумма НДФЛ за июнь, так как она будет перечислена в бюджет только в июле, а это иной отчетный период. | |

| Возврата подоходного еще не было |

Отчет за 9 месяцев (3 квартал) 2021:

| Номер графы | Какие данные | Комментарии к оформлению |

| 315 000 | Суммарная зарплата с января по сентябрь | |

| 315 000 | Так как положенный вычет превосходит доход, поэтому вся зарплата Телегиной переносится в графу вычет. | |

| Так нет базы (вычет выше зарплаты), с которой берется НДФЛ, то он и не начисляется | ||

| 36 400 | Это сумма НДФЛ, который уплатили в период с января по август (35 000*8)*13%. Ведь заявление от Телегиной поступило уже после выдачи выплат за август, значит, за 8 месяцев подоходный был перечислен | |

| 36 400 | Телегиной вернули всю сумму ранее выплаченного налога, что и зафиксировано в строке 090. |

Что касается Раздела 2, то там все без изменений, а вот уже в 6-НДФЛ за 2021 год в графе 140 будет стоять 0, потому что вычет превышает выплаты, и налог не перечисляется.

Что отражается в этой строке

Как заполнять эту строку, в зависимости от способа налогообложения. Ячейка под номером 090 последняя в разделе 1 расчета по форме 6 НДФЛ. Как и весь раздел, заполняется нарастающим итогом с начала календарного года и до конца отчетного периода. Порядок заполнения тот же, как и раздела 1.

Расшифровывать указываемое здесь значение по ставкам подоходного налога не надо, поэтому туда входит равный показатель. В отличие от строчек 010 – 050, оно встречается только один раз в декларации.

Число, какое указывается в ячейке – показатель, отражающий сумму НДФЛ, которую работодатель, в лице налогового агента, вернул работнику – налогоплательщику.

В ст. 231 НК РФ сказано, что если наниматель, высчитал с трудящегося по неизвестной причине лишний подоходный сбор, значит он обязан вернуть сумму, соблюдая при этом следующий порядок:

- Обязательное уведомление работника о факте излишнего исчисленного налога. Оно будет приложением к отчету;

- работник пишет письменное заявление на имя нанимателя с просьбой о возврате излишне удержанного с него обязательного подоходного сбора;

- если физическое лицо меняет статус с нерезидента на резидента, то возврат делает не работодатель, а орган ФНС. Процесс происходит в заявленном порядке.

Такие пояснения прописаны в данной статье.

Подводим итоги

- Строка 090 в форме 6-НДФЛ предназначена для отражения сумм налога, возвращенного налоговым агентом налогоплательщикам в отчетном периоде в соответствии со ст. 231 НК РФ.

- Строка 090 находится в Разделе 1 отчета и подчинена общему правилу этого раздела о формировании данных нарастающим итогом. Но в то же время сведения, приводимые в ней, не нужно делить по разным ставкам.

- Когда включение в отчет информации по разным ставкам приводит к созданию Раздела 1 на нескольких страницах, строку 090 следует заполнить только на первой из страниц.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как правильно сформировать показатель по строке 090

Работодатель, заполняя расчет 6 НДФЛ, учитывает следующие нюансы:

- При заполнении строки 090 отражается сбор, вернувшийся работникам с излишнего взыскания за отчетный период;

- также учитываются значения, возвращенные в прошлом отчетном периоде;

- налоговые вычеты, которые применяются к конкретным рабочим, в строку 090 6 НДФЛ не попадают;

- если сбор будет возвращать ФНС, а не агент, то последний этот показатель в ячейке не отражает.

Но, в ситуации, когда лишнее значение удержано работодателем, а возврат делает ФНС, предусмотрен следующий порядок:

- Подать декларацию по обязательному подоходному сбору должен сам наемный сотрудник, а не агент;

- в строке 090 отражается информация только по налоговому агенту, но не по налогоплательщику.

На заметку! Если рабочий написал заявление на предоставление вычета, а работодатель этого не сделал, значит он удержал с сотрудника лишнюю сумму сбора. Тогда возврат будет отражаться в строке 090 в 6 НДФЛ.

Например, сотрудник вправе на имущественный вычет. Соответствующие бумаги принес только в апреле. В ячейке 030 отражают значение предоставляемого вычета, но с того периода, в котором работодатель получил документальное подтверждение.

Имущественный вычет, по общему правилу, предоставляется с начала года. Но, обязанности по подаче «уточненки» в период с января по апрель у нанимателя не возникает. Впервые вычет будет отражен в отчете за полугодие. Исправлять расчет за 1 квартал не нужно.

В ячейке 070 отражается тот НДФЛ, который работодатель удержал в текущем периоде, а потом вернул работнику. Это же значение показывается и в строке 090 6 НДФЛ.

На ту сумму налога, возвращенную налоговым агентом конкретному работнику, работодатель уменьшает текущие платежи по сотрудникам. Но в ячейках 070 и 140 указывают налог с заработной платы.

Получится так, что показатель удержанного налога будет больше показателя, перечисленного в бюджет. Контрольные соотношения будут разделяться. Это не считается правонарушением, и санкции не могут возникнуть.

Правильное формирование строки о вычете

При составлении отчета, налоговый агент учитывает следующие моменты:

- в строке 090 отображается сбор, который был возвращен сотруднику с лишнего вычета за отчетный период;

- в учет берутся и те возвраты, которые были осуществлены в прошлой отчетности;

- вычеты, которые были применены к конкретному физическому лицу, в строке не отображаются;

- при возврате сбора ФНС, в отчете эта информация налоговым агентом не значится.

Если возврат осуществляется через ФНС, предусмотрен другой немного порядок:

- декларация по подоходному налогу подается в орган физическим лицом, а не налоговым агентом;

- строка 090 должна быть заполнена только по данным работодателя, но не самого налогоплательщика.

Налоговому агенту нужно обратить внимание на оформление отчетности. Указание несоответствующей действительности информации влечет за собой штрафные санкции, которые вправе наложить сотрудники налоговой инспекции. Ячейка 090 так же важна, как и другие, сопутствующие ей строки при составлении 6-НДФЛ.