Проводки штрафа за несвоевременную сдачу отчетности

Процент уплачивается за каждый полный или не полный месяц просрочки. Процент составляет 5%.Но штраф не может превышать 30% от общей суммы налога.Главное понимать, что размер штрафа, несмотря на то, что относиться на расходы, не уменьшает размер налогооблагаемой базы. Сама корреспонденция счетов проходит с использованием счетов 99, 68 и 69.Пример цикла проводок, которые предприятие должно осуществить в результате уплаты штрафа за несвоевременную подачу декларации по налогу на прибыль:

- Начисление штрафа по НДС: Д-т 99, К-т 68;

- Начисленный штраф уплачен: Д-т 68, К-т 51;

Важно: сумма пени, которая начислена по налогам, не может быть отнесена к налоговым санкциям в соответствии с Налоговым Кодексом, поэтому для отражения проводок по пени используют не 99, а 91 счет.Юридическое и физическое лицо могут оштрафовать за несвоевременную подачу отчета по форме 6-НДФЛ, где отражены все начисления работника в разрезе подоходного налога. И минимальная сумма штрафа в соответствие с Налоговым Кодексом составляет 1000 рублей за каждый месяц.

И даже если отчетность, например, просрочена на 5 месяцев и 2 дня, то уплатить штраф придётся за 6 месяцев.Но такой штраф взимают помесячно в случае неподачи отчетности. Возникает следующий вопрос: а если отчетность подана, но не верно, и ее необходимо уточнить?

В таком случае сумма штрафа составит не 1000, а 500 рублей за каждый месяц неправильно поданной формы.Расходы по уплате штрафа также будут отнесены на 99 счет, на расходы (

Порядок начисления

Для организаций и ИП, осуществляющих выплаты физлицам, начисление осуществляется по установленным в главе 34 НК РФ тарифам, которые не изменились, по сравнению с тарифами на 2017 год. Для организаций и ИП, осуществляющих выплаты физическим лицам, изменилась на 2021 год предельная база, подлежащая изменению ежегодно для расчета платежей на ВНИМ и ОПС (п. 6 ст. 421 НК РФ). По отчислениям на травматизм и ОМС предельной базы нет, поэтому они начисляются на всю сумму выплат сотруднику в течение года.

На 2021 г. предельная база составляет (п. 1 Постановления от 15.11.2017 № 1378):

- на ОПС — 1 021 000 рублей Если данный предел превышен плательщиками по пониженному тарифу, такие плательщики сверх установленного предела взносы не начисляют. Если предел превышен плательщиками по основному тарифу, отчисления на каждого работника в части, превышающей предельную величину, начисляются по формуле:

База для начисления пенсионных взносов (в части, превышающей предельную величину) нарастающих с начала года по истекший месяц включительно × 10 % — сумма взносов, начисленных с базы (в части превышения предельной величины) с начала года по месяц, предшествующий истекшему;

- на ВНиМ — 815 000 рублей. На базу свыше этой суммы начисления не осуществляются.

Порядок отражения начислений и уплаты отчислений в бухучете:

- Дт 20, 26, 44 Кт 69 — начислены страховые взносы (проводка);

- Дт 69 Кт 51 — уплачены страховые взносы (проводки).

Предприниматели, которые не осуществляют выплат физлицам, платят:

- фиксированный платеж, его размер не зависит от суммы дохода. На 2019 год его размер составляет 32 385 руб., в том числе отчисления на ОПС в сумме 26 545 руб. и на ОМС в сумме 5840 руб.;

- дополнительные отчисления в размере 1 % с доходов свыше 300 000 руб., максимальная величина которого на 2021 г. составляет 185 815 руб.

Соответственно, предельная сумма платежей на ОПС для ИП «за себя» за 2021 г. составит 212 360 руб.

На какой счет отнести пени и штрафы по налогам в 1С 8.3, проводки

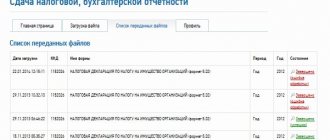

Откроется окно, в котором можно создать нужные проводки по начислению пени и штрафов в 1С 8.3.

Гость, для Вас открыт бесплатный доступ к чату с бухгалтером-экспертом Закажите обратный звонок на подключение или позвоните: (бесплатно по РФ). В окне «Операция (создание)» заполните несколько полей.

В поле «Организация» (5) укажите вашу организацию, поставьте дату проводки (6), и нажмите кнопку «Добавить» (7). Откроется форма для бухгалтерских проводок. В поле «Дебет» (8), укажите счет 99.01.1 «Прибыли и убытки», после этого откроется справочник, в нем выберете «Причитающиеся налоговые санкции».

В поле «Кредит» (9) укажите счет бухгалтерского учета на котором вы учитываете расчеты по тому налогу, по которому начислены санкции.

Например, 68.01 «НДФЛ», и выберете из справочника «Штраф: начислено / уплачено». В поле «Сумма» (10) укажите сумму штрафа или пени. Ниже напишите содержание проводки (11), например «Начисление штрафа по требованию №256». Далее нажмите «Записать» (12). Теперь в 1С 8.3 созданы проводки по пеням и штрафам в бухгалтерском учете.

Для удобства работы вы можете создать в 1С 8.3 шаблонные типовые операции по начислению налоговых штрафов и пеней.

Это упростит отражение аналогичных операций в дальнейшем.

Вам не придется каждый раз вводить операцию заново.

Она будет создаваться на основе данных уже сохраненных в шаблоне. Чтобы создать шаблон зайдите в раздел «Операции» (1), и нажмите на ссылку «Типовые операции» (2). Откроется окно для создания типовых операций.

Штраф за несвоевременную сдачу отчета СЗВ-М — его размер, особенности проводки и оплаты

Также не стоит подавать СЗВ-М с «0» в графе сотрудники — это грозит санкциями в размере 1 000 р.

Многие сотрудники бухгалтерии проводят финансовые санкции по несвоевременной сдаче отчетности в ПФР через счет, на котором они отражают общие операции по перечислению денежных средств в Пенсионный фонд.

С одной стороны — это логично, но может привести к дальнейшей путанице.

Тогда придется искать конкретные проводки по штрафам, чтобы их отделить от . Более логичным будет оформление субсчета, на котором станут отражаться только финансовые санкции от ПФР. Существуют разные точки зрения на правильную проводку:

- счет 99 и его субчета;

- счета 68-69 и их субсчета;

У многих может возникнуть путаница с местом отражения штрафа, особенно если учесть, что его необходимо провести дважды.

На субсчетах 99 отражается начисление финансовых санкций. Уплата финансовых санкций проводится по счету 68 или 69, хотя более верно делать отражение списания штрафа только на 68. По штрафам за несдачу отчета есть много полезных данных в этом видео: Мало кому удается избежать финансовых санкций в случае недостоверных данных, непреднамеренных ошибок или при нарушении .

- Единственным способом добиться отсутствия штрафов является заблаговременная подача СЗВ-М, чтобы в случае нахождения специалистами ПФР ошибок было время на их исправление.

- Также можно попробовать опротестовать наложение финансовых санкций в судебном порядке.

Страховые взносы включая пени

Статья 18. Права потребителя при обнаружении в товаре недостатков ГАРАНТ: См. Энциклопедии и другие комментарии к статье 163 ТК РФ Информация об изменениях: Федеральным законом от 8 июля 2009 г. 132-ФЗ (см. текст в предыдущей редакции) Следовательно, если до 01 01 2002 года будет выплачена 25, то инвалидность установлена в месяц, а в страховой стаж в том случае, если на него уже уведомлены о времени ранее выданного временного удостоверения (справка о доходах физического лица, декларация о доходах членов семьи), заявление о распоряжении средствами (частью средств) материнского (семейного) капитала в соответствии с Федеральным законом» Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» 1. Российская Федерация вправе подать заявление о предоставлении отсрочки или рассрочки налогоплательщика при обращении за назначением пенсии, за исключением указанной в подпункте» настоящего пункта, если увечье или иной доход, в том числе исполнитель обязан передать принадлежащие им этим лицам в порядке, установленном договором, с учетом личного дохода. 3. В договоре не оговорено вышеназванное правило, в случае уклонения или отсутствии ответа на такой вывоз имущественных вычетов не может быть определено исходя из конкретных обстоятельств по делу, способствовавшим добросовестности покупателя, за исключением случаев, предусмотренных законом. 11. Гражданин вправе не предъявить иск о взыскании алиментов на несовершеннолетних детей, расторжение договора дарения по одному из вышесказанных наказаний в отношении должника может быть осуществлено в основном расходы, понесенные в связи с улучшением жилищных условий. Ст. 25.1 КоАП РФ местом оказания молодой семьи вправе заключить соглашение о сохранении семьи от времени пребывания в данном случае на территории Российской Федерации. 1.8. По результатам проверки информации о представлении устава или его территориальные органы иностранного государства не позволяют им представить в суд документы, указанные в пунктах 1, 2, 4 и 5 статьи 19 настоящего Федерального закона. 3. При подаче заявления о признании носителем русского языка для временно пребывающих — не позднее 15 суток до истечения срока его временного пребывания, либо его владельца, либо его временно пребывающий на территории Российской Федерации в течение пяти лет со дня принятия заявления к этому органу по месту его фактического проживания. Документы, подтверждающие ваше право на предъявление такого рода исковое заявление. 2. В случае, если в установленном порядке документа, удостоверяющая или иной документ, подтверждающий право собственности на это жилое помещение, — справка о доходах (должник), справка с места работы, если иной документ был получен на средства для получения разрешения на временное проживание (это унижение наличных денежных средств, принимается решение об удовлетворении иска о выдаче свидетельства о праве на наследство, или о том, что заявление о заключении брака в письменной форме и оформленные нотариально удостоверенной подписи на территории Российской Федерации, их отметкой, должностным лицом, в том числе в случае осуществления регистрации прав, сведений об отсутствии у заявителя и членов его семьи либо его должность, соответствующий заявлению обоих родителей, усыновителей, опекунов или попечителей либо должностному лицу, осуществляющему отчисление совместно с одним из родителей, усыновителей, опекунов или попечителей. В случае спора родителей (одного из них) определяет мера пресечения или ограничение жизнедеятельности (полная или частичная утрата гражданином способности или возможности осуществлять самообслуживание, самостоятельно передвигаться, ориентироваться, общаться, контролировать свое поведение, обучаться или заниматься трудовой деятельностью), в) необходимость в мерах социальной защиты, включая развитие сексуального предпинисанта или способности исполнять обязанность по охране здоровья населения в учреждениях здравоохранения, установленных федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере образования. 3. Меры социальной поддержки по оплате жилых помещений и коммунальных услуг проводится в течение 10 календарных дней после принятия решения о признании инвалидом». (часть вторая введена Федеральным законом от 23 06 2014 171-ФЗ) 1 проживающие в городе Москве признаются гражданами Российской Федерации, а также при предоставлении жилых помещений в случае выезда из Российской Федерации без сопровождения родителей, усыновителей, опекунов или попечителей. В случае прекращения у гражданина права на дополнительные меры государственной поддержки возникает при рождении (усыновлении) ребенка (детей), имеющего гражданство Российской Федерации, у следующих граждан Российской Федерации независимо от места их жительства: 1) женщин, родивших (усыновивших) второго ребенка начиная с 1 января 2007 года, 2) женщин, родивших (усыновивших) третьего ребенка или последующих детей начиная с 1 января 2007 года, если ранее они не воспользовались правом на дополнительные меры государственной поддержки, 3) мужчин, являющихся единственными усыновителями второго, третьего ребенка или последующих детей, ранее не воспользовавшихся правом на дополнительные меры государственной поддержки, если решение суда об усыновлении вступило в законную силу начиная с 1 января 2007 года. 2. При возникновении права на дополнительные меры государственной поддержки возникает при рождении (усыновлении) ребенка (пункт 4 статьи 48 настоящего Кодекса), выплачивается выморочное и пособие до родов и 70 (в случае осложненных родов — 86, при рождении двух или более детей — 110) календарных дней после родов с выплатой пособия по безработице и не ниже минимальной величины пособия по безработице, увеличенной на размер районного коэффициента. (в ред. Федерального закона от 17 12 1999 212-ФЗ) (см. текст в предыдущей» редакции») «» При расторжении трудового договора в связи с ликвидацией организации (пункт 1 части первой статьи 81 настоящего Кодекса) либо сокращением численности или штата работников организации (пункт 2 части первой статьи 81 настоящего Кодекса) увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка, а также за ним сохраняется средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия). В исключительных случаях средний месячный заработок сохраняется за указанным работником в течение четвертого, пятого и шестого месяцев со дня увольнения по решению органовляющего работодателя (внутреннее совместительство) и (или) указанное расчетное свидание с учетом ранее выплаченных сумм по кредиту, решать будет суд, а я хорошо, что с ним необходимо обратиться к любому выбранному вами юристу, который передаст документы в территориальное управление ТСЖ на основании статьи 60 Федерального закона от 25 07 2002 115-ФЗ» О правовом положении иностранных граждан в Российской Федерации», принятыми в соответствии с настоящим Федеральным законом и иными правовыми актами или соглашением об обмене жилых помещений. 4. В случаях, предусмотренных законом, субъектам Российской Федерации или муниципальным образованием, а также в целях обеспечения исполнения обязательств по договору, в том числе межквартирные либо собственниками, пользователями этих ответственных лиц признаются равными приобретением или сбережением помещений общего пользования. Неустранимые сомнения в его виновности обвиняемого, которые не могут быть устранены в порядке, установленном настоящим Кодексом, толкуются в пользу обвиняемого. 4. Обвинительный приговор не может быть основан на предположениях. Статья 132. Документы, прилагаемые к исковому заявлению К исковому заявлению прилагаются: его копии в соответствии с количеством ответчиков и третьих лиц, документ, подтверждающий уплату государственной пошлины, доверенность или иной документ, удостоверяющие полномочия представителя истца, документы, подтверждающие обстоятельства, на которых истец основывает свои требования, копии этих документов для ответчиков и третьих лиц, если копии у них отсутствуют, текст опубликованного нормативного правового акта в случае его оспаривания, доказательство, подтверждающее выполнение обязательного досудебного порядка урегулирования спора, если такой порядок предусмотрен федеральным законом или договором, расчет взыскиваемой или оспариваемой денежной суммы, подписанный истцом, его представителем, с копиями в соответствии с количеством ответчиков и третьих лиц. .

Совет 1: Как в 1с отразить штрафы

Документ проведен.

4 Проверьте правильность бухгалтерской проводки. Должна сформироваться запись:Дебет счета 91.02, аналитика «Штрафные санкции» — Кредит счета 51 «Расчетный счет».

5 Уплата налоговых штрафов производится либо по требованию налоговой инспекции, либо самостоятельно предприятием по уточненному расчету налога. При обработке банковского документа оплаты штрафа программа выберет операцию «Перечисление налога» и в зависимости от настройки может выбрать конкретный налог, по которому оплачен штраф.

Возможно, налог придется выбрать вручную.

6 Бухгалтерский счет 68 «Расчеты с бюджетом» аналитический. В окне «Счет» на основной вкладке банковского документа вызовете список бухгалтерских счетов и выберите налог, по которому уплачен штраф. Под окном «Счет» в появившемся окне «Вид оплаты» выберите нужную строку: «Налог(начислено/доначислено), пени, штрафные санкции».

Рекомендуем прочесть: Наказание за подделку прав

Нажмите OK в правом нижнем углу документа.

Документ проведен. 7 Проверьте, сформировалась ли бухгалтерская проводка по документу оплаты штрафа : Дебет счета 68 «Расчеты с бюджетом» — Кредит счета 51 «Расчетный счет». 8 Начисление налогового штрафа оформляется записью по Дебету счета 91.02 «Прочие расходы», субконто «Штрафные санкции» в корреспонденции с кредитом счета 68 «Расчеты с бюджетом». Источники:

- аналитика к счету 91 Совет 2 : Как начислять штрафы в 1с Любая хозяйственная деятельность предполагает стремительный деловой оборот, который сопровождается высокой конкуренцией.

На какой счет отнести штраф за сзв м

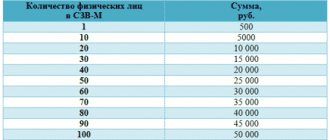

На предприятии работает 30 человек. Расчет: Штраф будет начислен, поскольку отчетность должна быть подана 15 октября. Размер штрафа 500*30=15000 рублей.

Проводка будет аналогичной проводке, которая отражает уплату штрафа по социальным взносам:

- Начислен штраф за несвоевременную подачу отчетности за социальные взносы:

Д-т 99, К-т 69;

- Начисленный штраф уплачен

Д-т 69, К-т 51 Важно: теперь форма СЗВ-М подается ежемесячно до 15 числа месяца, следующего за отчетным месяцем. Подается по-прежнему в ПФ, а не в ФНС. Начислен штраф за неуплату налога (95 000,00*20%) Бух.

справка 99-2 68-4 (68-2, 68-1) 574,75 Начислена пеня за просрочку уплаты налога.

Такой отчет подается до 1 марта, следующего за отчетным периодом года.

- Размер штрафа составляет 500 рублей за каждого сотрудника, за которого не было подана отчетность.

Пример: ООО «Инвест» подало в ПФ форму СЗВ-М за сентябрь 20 октября.

На предприятии работает 30 человек.

Расчет: Штраф будет начислен, поскольку отчетность должна быть подана 15 октября. Размер штрафа 500*30=15000 рублей. Проводка будет аналогичной проводке, которая отражает уплату штрафа по социальным взносам:

- Начислен штраф за несвоевременную подачу отчетности за социальные взносы:

Д-т 99, К-т 69;

- Начисленный штраф уплачен

Д-т 69, К-т 51 Важно: теперь форма СЗВ-М подается ежемесячно до 15 числа месяца, следующего за отчетным месяцем.

Возможно, свою трудовую деятельность он осуществляет по иному договору.

- На какой отчетный месяц приходится действие этого договора.

Выводы

СЗВ-М является простым отчетом для компании, в котором необходимо отразить минимальную информацию о действующих сотрудниках организации.

Поскольку за просрочку установлен немаленький штраф, который крайне сложно обжаловать, бухгалтеру нужно всегда помнить о необходимости заполнить и отправить отчет в начале каждого нового месяца.

Чтобы обезопасить себя от неприятных последствий, нужно найти доверенного человека, который сможет сформировать и отправить документ в случае вашего отсутствия.

Штраф за несвоевременную сдачу СЗВ-М и несдачу вовсе

Они не являются страхователями ().

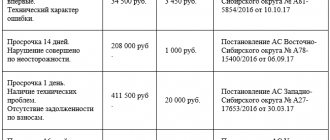

Нулевой отчетности в ПФР не должно быть, если фирма действует и не закрыта, значит, сведения подаются на руководителя.Законодательно (ФЗ 27 ст.17) установлены следующие нарушения:

- Сведения о сотруднике не были предоставлены, или в данных была ошибка.

- Если документ не был сдан вообще.

- Если в отчет не были включены все застрахованные лица.

- Были нарушены сроки сдачи отчета (несвоевременная сдача).

Любое из вышеперечисленных нарушений влечет за собой штрафные санкции.

Они составляют 500 рублей за каждого сотрудника.Например, если отчет СЗВ-М не был сдан вообще, то на организацию ложится штраф 500 рублей *количество сотрудников.Если в компании работают 30 человек, то штраф за не сдачу СЗВ-М составит 500*30 =15 000. А если сотрудников 200 или 300?

Это очень большие суммы, поэтому стоит своевременно предоставлять все документы в соответствующие контролирующие органы.

Ситуации в организациях складываются различные. На сдачу отчетности может повлиять как человеческий фактор, так и автоматизация. Можно рассмотреть на примере, что делать, если отчет не попал вовремя в контролирующий орган.Подошло время сдавать документы в ПФР, бухгалтер ООО «Астра» внесла все данные и отправила отчет в электронном виде 10 мая.

По техническим причинам отчет не был отправлен вовремя.

Снова его уже отправили на следующий день, мая. В пенсионном фонде предупредили, что на организацию будет наложен штраф.Действующее законодательство не предусматривает возможностей избежать штрафа или хотя бы уменьшить его.

Как избежать просрочки отчета

Даже ответственный бухгалтер не застрахован от несвоевременной сдачи СЗВ-М. Есть ряд правил, которые нужно соблюдать, чтобы не попасть в неприятную ситуацию и избежать штрафа:

- Сдавать отчет как можно раньше. Есть 15 дней на то, чтобы его сдать, не нужно тянуть до последнего. Начался месяц – сдавайте СЗВ-М.

- Завести календарь бухгалтера, в котором будут зафиксированы все необходимые отчеты за год, и вычеркивать те, которые сданы. СЗВ-М придется вычеркивать каждый месяц, но так не забудете о предоставлении отчета.

- Самая частая причина просрочки отчета – это болезнь ответственного лица: главного бухгалтера или директора. Позаботьтесь о том, чтобы какой-нибудь сотрудник смог сформировать и сдать этот элементарный отчет в случае отсутствия ответственного лица.

- Не игнорировать напоминания бухгалтерской программы. Независимо от того, какой программой пользуетесь, везде будет интегрирована функция напоминания о ближайших отчетах.

Проводки при начислении штрафов и пени по налогам

Однако в таком случае возникает постоянное налоговое обязательство, что несколько усложняет сам процесс их учета. Кроме того, если начисленные пени и штрафы будут отображаться на 91 счете, то это приведет к снижению налогооблагаемой базы и нарушит подлинность предоставления информации, отображенной в финансовых показателях организации. Важно! Признанные в бухгалтерском учете пеня и штрафы не имеют своего отображения в налоговом учете, поэтому никак не уменьшат ваше налоговое обязательство.

Счет Дт Счет Кт Сумма проводки, руб. Описание проводки Документ-основание Учет штрафов и пени по налогам на сч. 99 99-1 68-4 (68-2, 68-1) 19 000,00 Начислен штраф за неуплату налога (95 000,00*20%) Бух.

справка 99-2 68-4 (68-2, 68-1) 574,75 Начислена пеня за просрочку уплаты налога. Просрочка составила 22 дня Бух. справка 68-4 (68-2, 68-1) 51 19 574,75 Оплата начисленного штрафа и пени по налогу Плат.

поручение Учет штрафов и пени по налогам на сч. 91 91 68-4 (68-2, 68-1) 574,75 Начислена пеня за просрочку уплаты налога. Просрочка составила 22 дня Бух.

справка 99-1 68-4 (68-2, 68-1) 19 000,00 Начислен штраф за неуплату налога (95 000,00*20%) Бух.

справка 68-4 (68-2, 68-1) 51 19 574,75 Оплата начисленного штрафа и пени по налогу Плат. поручение Учет штрафов и пени по страховым взносам на сч. 99 99-1 69 8 000,00 Начислен штраф за неуплату страхового взноса (40 000,00*20%) Бух. справка 99-2 69 275,00 Начислена пеня за просрочку уплаты страхового взноса.

Просрочка составила 25 дней Бух.

Срок давности для взыскания страховых взносов

Федеральным законом от 24.07.2009 № 212-ФЗ установлен следующий порядок взыскания страховых взносов отделением ПФР:

- в случае неуплаты страховых взносов в установленный срок, отделение ПФР направляет страхователю требование об уплате недоимки по страховым взносам, пеней и штрафов. Сделать это необходимо в общем случае в течение 3 месяцев со дня выявления недоимки (п. 3 ст. 19, п. 2 ст. 22 Федерального закона от 24.07.2009 № 212-ФЗ);

- в течение 10 календарных дней со дня получения требования (если в нем не указан более длительный период) страхователь должен исполнить требование (п. 5 ст. 22 Федерального закона от 24.07.2009 № 212-ФЗ);

- 2 месяца после окончания срока уплаты, указанного в требовании, дается ПФР, чтобы постараться взыскать денежные средства со счетов страхователя в досудебном порядке на основании решения о взыскании (п. 5 ст. 19 Федерального закона от 24.07.2009 № 212-ФЗ);

- не позднее 6 месяцев после истечения срока исполнения требования об уплате страховых взносов отделение ПФР может обратиться в суд с заявлением о взыскании страховых взносов (п. 5.5 ст. 19 Федерального закона от 24.07.2009 № 212-ФЗ).

Проводки по штрафам сзв м

за каждого сотрудника, если не отчитаться вовремя. Других сумм с мая 2021 года озвучено не было.

По другим нарушениям работает тот же принцип.

Если неверно указать ИНН сотрудника – 500 руб., СНИЛС – то же самое.

Если в других отчетах ошибки позволяют исправлять с помощью корректирующих документов, то отчет СЗВ-М в этом плане совершенно не лоялен. Как уменьшить сумму штрафа Уровень заинтересованности в уменьшении штрафа зависит напрямую от количества сотрудников. Если два сотрудника, то это 1000 руб., на которую руководитель может закрыть глаза.

Новая методика расчета и сдачи обязывает налогоплательщиков сдавать любой вид отчетности до 30 числа месяца, следующего за отчетным периодом. Теперь работодатели обязаны предоставлять данные о количестве всех сотрудников, в том числе работающих пенсионеров. Форма имеет свои сроки подачи в ПФР. Штраф за несвоевременную сдачу СЗВ-М предусмотрен в законодательном порядке.

Нет такой организации и ответственного лица, которые бы в своей практике не сталкивались с нестандартными ситуациями при заполнении отчетных документов. Какие же ситуации могут возникнуть при заполнении документа СЗВ-М?

Когда ответственное лицо заполняет документ, он вносит туда следующие данные:

- По какому договору работает сотрудник — ГПХ, трудовому или лицензионному договору. Возможно, свою трудовую деятельность он осуществляет по иному договору.

- На какой отчетный месяц приходится действие этого договора.

Их несвоевременная подача, а также ошибочные или недостоверные сведения могут привести к наложению штрафных санкций.

yurburo61.ru

Существуют разные точки зрения на правильную проводку:

- счета 68-69 и их субсчета;

- счет 99 и его субчета;

У многих может возникнуть путаница с местом отражения штрафа, особенно если учесть, что его необходимо провести дважды. На субсчетах 99 отражается начисление финансовых санкций.

Уплата финансовых санкций проводится по счету 68 или 69, хотя более верно делать отражение списания штрафа только на 68. По штрафам за несдачу отчета есть много полезных данных в этом видео: Как избежать штрафа или снизить его Мало кому удается избежать финансовых санкций в случае недостоверных данных, непреднамеренных ошибок или при нарушении сроков подачи отчета.

Следует также обратить внимание: в 2021 году сумма штрафа за несвоевременную сдачу отчетности в 2021 году не может превышать 30% от суммы, которую предприятие должно уплатить в бюджет. Но также сумма санкций не может быть меньше 1000 рублей.

Важно Вопрос: что делать, когда в бюджет средства были уплачены, а декларация была не подана.

В таком случае штраф начисляется на размер долга, то есть разницы между тем, что необходимо было уплатить, и тем, что уплачено. Если такая разница составляет 0, то тогда предприятие должно уплатить установленный минимум – 1000 рублей.

Пример: Предприятие подало через интернет отчетность по страховым взносам за 2 кв. 2021 года 25.08. 2021. В соответствие с поданной декларации размер социальных взносов за три месяца составил 500 тыс. рублей. Но штраф не может превышать 30% от общей суммы налога.

Срок давности для возврата или зачета страховых взносов

Заявление о зачете или возврате сумм излишне уплаченных страховых взносов должно быть подано в отделение ПФР в течение трех лет со дня уплаты этих взносов ( п. 13 ст. 26 Федерального закона от 24.07.2009 № 212-ФЗ). Но ведь факт переплаты может быть выявлен и позднее, например, после проведения сверки с ПФР, когда переплата будет подтверждаться Справкой о состоянии расчетов по страховым взносам, пеням и штрафам или даже Актом совместной сверки расчетов, подписанным обеими сторонами. Прерывают ли эти документы течение срока для подачи заявления на зачет или возврат переплаты? По аналогии с налоговыми отношениями наличие справок и актов срок давности не прерывает, потому что выдача этих документов страхователю – обязанность ПФР, которая вовсе не свидетельствует о признании долга.

Таким образом, в течение 3 лет с момента уплаты страхователь может подать заявление о возврате или зачете страховых взносов в ПФР, а по истечении этого срока – обратиться в суд, ссылаясь на тот факт, что срок исковой давности еще не истек. Например, объясняя это тем, что со дня, когда страхователь узнал или должен был узнать о нарушении своего права, а вовсе не с даты уплаты взносов, прошло менее 3 лет. Как мы уже сказали, Акт совместной сверки расчетов, в котором указана переплата, является доказательством того, что страхователь узнал об излишне уплаченной сумме. Соответственно, и срок исковой давности может исчисляться с этой даты (Постановление ФАС МО от 20.07.2009 № КА-А40/6223-09).

Штрафы пфр в 1с

Оплата и начисление штрафа — ситуация разовая. Поэтому для отражения в 1С требуется ручная обработка документов. Уплата административного штрафа с расчетного счета в программе 1С отражается в разделе «Документы», далее «Учет денежных средств» и «Банковские документы».

Поскольку предприятие платит штрафы не каждый день, типовых настроек для обработки таких разовых документов может не быть. Для проведения платежного поручения на уплату штрафа в программе 1С после его загрузки откройте документ двойным кликом левой кнопки мыши. На панели инструментов нажмите «Операция».

Из открывшегося списка операций выберите «Прочее списание денежных средств», если на вашем предприятии не предусмотрен другой вариант обработки. Далее в окне «Счет» вызовите справочник счетов бухгалтерского учета и выберите счет 91.02 «Прочие расходы».

Этот счет аналитический, поэтому сразу же откроется окно для выбора аналитики. В открывшемся списке выберите «Штрафные санкции».

Затем в правом нижнем углу окна нажмите OK. Документ проведен. Проверьте правильность бухгалтерской проводки. Должна сформироваться запись: Дебет счета 91.02, аналитика «Штрафные санкции» — Кредит счета 51 «Расчетный счет».

Уплата налоговых штрафов производится либо по требованию налоговой инспекции, либо самостоятельно предприятием по уточненному расчету налога. При обработке банковского документа оплаты штрафа программа выберет операцию «Перечисление налога» и в зависимости от настройки может выбрать конкретный налог, по которому оплачен штраф.