Главная — Документы

- Заполняем графу 2

- Заполняем графу 3

- Заполняем графу 7

- Заполняем графу 10

Вопрос о том, как заполнить тот или иной документ (строки декларации), — пожалуй, самый обсуждаемый на бухгалтерских форумах. Поэтому мы время от времени на страницах нашего журнала уделяем ему внимание. Сегодня поговорим об алгоритме заполнения книги покупок организациями, импортирующими товары из стран — членов ЕАЭС.

Примечание. Страны — участницы Евразийского экономического союза (ЕАЭС): Россия, Белоруссия, Казахстан, Армения и Киргизия.

Правила ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость (далее — Правила) утверждены Постановлением Правительства РФ от 26.12.2011 N 1137 (Приложение 4). Несмотря на то что порядок заполнения каждой из строк (граф) в них подробно прописан, у бухгалтеров возникают обоснованные вопросы.

Счет-фактура обновлен: выясняем подробности

Отсутствие в счете-фактуре строки 8 можно отнести к ошибкам, которые не препятствуют идентификации перечисленных выше сведений. Поэтому если старый счет-фактура соответствует требованиям пп.

5 и 6 ст. 169 НК РФ, то налоговый орган не вправе отказать в вычетах по счету-фактуре, выставленному по недействующей форме.

— Предположим, что покупатель хочет подстраховаться и просит продавца выставить счет-фактуру по действующей форме. Обязан ли продавец выполнить просьбу покупателя? И как именно продавец должен исправить свою ошибку?

— Если покупатель получил счет-фактуру, составленный с нарушением установленных требований, у него есть право обратиться к своему продавцу (поставщику, подрядчику, исполнителю и т. д.) с просьбой внести соответствующие исправления. А продавец должен выполнить просьбу покупателя.

Изменения в книге покупок и книге продаж с октября

Для этого в настройках книги выбираем «Формировать дополнительные листы» и устанавливаем нужный период.

В счета-фактуры продавец вносит исправления путем составления новых экземпляров счетов-фактур.

Также внесены важные изменения по корректировочным счетам-фактурам. Ранее законодательство не регулировало вопрос о том, был ли покупатель уведомлен о том, что составлялся корректировочный документ. Теперь же в книге необходимо отразить данные о документе, который подтвердит, что покупатель был информирован об изменениях.

В книге покупок вышеописанные изменения должно отражать аналогичным способом. В книгу продаж добавили 2 новые графы: «3а» – «Регистрационный номер таможенной декларации» и «3б» – «Код вида товара». Эти изменения коснутся немногих налогоплательщиков: только тех, кто или реализует товары, выпущенные для продажи внутри страны, после прохождения процедуры таможенного контроля на территории свободной таможенной зоны особой экономической зоны Калининградской области, или экспортирует товары в страны ЕАЭС.

Настройка программы

Для того чтобы начать учитывать импортные товары, необходимо зайти в меню «Главное», затем по ссылке «Функциональность» перейти к настройкам. Нас интересует закладка «Запасы», переходим на нее и устанавливаем флажок «Импортные товары»:

Обратите внимание, если начать пользоваться данным функционалом, отключить его уже будет нельзя.

Что изменилось в книгах покупок и продаж с 1 октября 2021 года?

Стоит отметить, что Минфин и ранее допускал возможность регистрации первички (письмо от 19.11.2015 №03-07-09/66869), однако официального правила не существовало. В случаях, когда была получена предоплата, но счет-фактура не выставлена, в регистр нужно внести данные о платежном поручении. Кроме того, допустимо указывать реквизиты сводного авансового документа, полученного от покупателя.

В обновленную форму книги продаж добавлены новые графы: 3а «Регистрационный номер таможенной декларации» и 3б «Код вида товара».

Графу 3а нужно заполнить данными из декларации, соответствующий номер таможенники ставят в первой строке графы А основного и дополнительного листов документа.

Рекомендуем прочесть: Порядок перевода на работу посменно

Сведения о контрагентах (продавце, посреднике)

В этот блок мы включили графы, которые предназначены для указания наименований и ИНН/КПП продавца (графы 9 и 10) и посредника.

В графе 9 нужно указывать наименование иностранного поставщика. Некоторые импортеры указывают тут, например, наименование таможни или таможенного брокера. Это неправильно. Но не критично. В раздел 8 декларации информация из графы 9 книги покупок о наименовании продавца не переносится. Поэтому даже если графу 9 вы заполнили не так, как нужно, на проверке декларации это никак не скажется.

Графа 10 должна оставаться пустойп. 7 Правил ведения книги покупок. Здесь можно указывать исключительно ИНН и КПП. А УНП и другие зарубежные налоговые номера поставщиков не являются ИНН/КПП с точки зрения российского налогового законодательства. И не стоит пытаться, добавляя в начале нули, подогнать их под формат ИНН. Программа такой псевдо-ИНН не пропустит.

Графы 11 и 12 заполнять не нужно. Даже если вы привлекали посредника. Подтвердили нам это и в Минфине.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Так как речь идет о вычете НДС по ввозимым товарам, то независимо от того, что товары ввозятся с участием посредника, сведения о нем в графах 11 и 12 книги покупок указывать не нужно. А в графе 2 книги покупок следует указывать код 19 или 20”.

ЛОЗОВАЯ Анна Николаевна Минфин России

Действительно, сведения о посреднике попадают из книги покупок в декларацию по НДС для целей сопоставления данных, поступающих от посредников, продавцов и покупателей. В случае же ввоза посредником товаров из-за рубежа контролировать, по сути, нечего, так как не существует счета-фактуры поставщика, который комиссионер (агент) перевыставил бы комитенту (принципалу).

Регистрационный номер таможенной декларации

У него следующий формат (, утв.

Код в графе 3б соответствует коду вида товара, импортированного из государств ЕАЭС. Если компания не приобретает такие товары, поле заполнять не требуется. Новыми положениями изменен порядок регистрации корректировочных счетов-фактур, в частности, единых корректировочных документов.

Решением Комиссии ТС от 20.05.2010 № 257): XXXXXXXX/ XXXXXX/ XXXXXXX Элемент 1 Элемент 2 Элемент 3 Элемент 1 — код таможенного органа, зарегистрировавшего ДТ, в соответствии с классификаторами таможенных органов, применяемыми в государствах — членах ТС.

Так, к примеру, код Московской таможни – 10129000, а Находкинской таможни – 10714000. Элемент 2 — дата регистрации ДТ (день, месяц, две последние цифры года). Элемент 3 — порядковый номер ДТ, присваиваемый по журналу регистрации ДТ таможенным органом, зарегистрировавшим ДТ. Все элементы регистрационного номера указываются через знак разделителя «/» без пробелов.

Сказанное означает, что для присвоенного Таможенным постом Морской порт Восточный Находкинской таможни регистрационного номера таможенной декларации образец может выглядеть так: 10714040/140917/0090376 До 01.10.2021 помимо регистрационного

Сведения из документов

Применить вычет по импортному НДС можно, если товары приняты на учет, подлежат использованию в облагаемой деятельности и у вас на руках есть документы, подтверждающие уплату НДС и собственно сам ввоз товаровп. 2 ст. 171, п. 1 ст. 172 НК РФ. Графы книги покупок, где нужно указывать реквизиты документов, необходимых для отражения НДС-вычета, мы как раз и включили в первый блок. В зависимости от того, из какой страны ввезен товар, вам понадобится различный набор таких документов.

СИТУАЦИЯ 1. Товары ввезены из стран, не входящих в ЕАЭС

В этом случае для применения вычета по НДС и правильного заполнения граф 3 и 7 книги покупок понадобятсяабз. 2 подп. «е», абз. 2 подп. «к» п. 6 Правил ведения книги покупок:

- декларация на товары. При декларировании товаров в электронной форме нужно будет получить бумажную копию декларацииПисьмо Минфина от № 03-07-15/31200 (Письмом ФНС от № ГД-4-3/ направлено для сведения и использования в работе инспекциями);

- документ, подтверждающий фактическую уплату таможенному органу НДС. О чем идет речь? О платежке. Но тут есть ряд нюансов.

ВНИМАНИЕ

Отражая вычет «таможенного» НДС, указывать номер декларации на товары в графе 13 книги покупок импортер не должен.

Обычно НДС перечисляется таможенному органу авансом (или на авансовый КБК в составе прочих авансовых платежей, или на специальный КБК для НДС). Однако такой аванс сам по себе еще не считается уплатой налога. И только с момента представления таможенному органу декларации на товары, которая станет вашим распоряжением о направлении перечисленных сумм в счет уплаты налога по конкретным ввозимым товарам, можно будет говорить о фактической уплате НДСпп. 1, 3 ст. 73 ТК ТС; пп. 1, 3 ст. 121 Закона от № 311-ФЗ (далее — Закон № 311-ФЗ).

Данные о том, каким платежным поручением была перечислена сумма, пошедшая на уплату НДС, есть в графе В «Подробности подсчета» декларации на товарыподп. 46 п. 15 Инструкции, утв. Решением комиссии ТС от № 257. Реквизиты этой платежки (а возможно, и платежек, если у вас, скажем, были остатки неизрасходованных авансов) вам и нужно будет указать в графе 7 книги покупок.

Минфин, правда, неоднократно указывал, что подтверждающим фактическую уплату НДС документом, о котором говорится в Правилах ведения книги покупок, является выданное таможней подтверждение уплаты таможенных пошлин, налоговприложение № 1 к Приказу ФТС от № 2554; Письма Минфина от № 03-07-08/33992, от № 03-07-08/44735, от № 03-07-08/252. Причем однажды финансисты даже отметили, что вычет можно заявить только после получения этого документаПисьмо Минфина от № 03-07-08/29571. Таможня выдает подтверждение по требованию плательщика таможенных платежейп. 4 ст. 117 Закона № 311-ФЗ.

В подтверждении содержится информация по состоянию на определенную дату, в частности, о том, по каким декларациям, в какой сумме и какой именно платежкой был уплачен НДС за указанный вами в заявлении период времени (не превышающий 3 лет). То есть в этом документе могут быть данные об уплате НДС не только в отношении интересующей вас в настоящий момент декларации. И было бы по меньшей мере неинформативно заносить реквизиты самого подтверждения в графу 7. Здесь нужно отразить номер и дату платежки, которые указаны в подтверждении в отношении интересующей вас декларации на товары.

Вот какие рекомендации по заполнению графы 7 книги покупок мы получили в Минфине.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ЛОЗОВАЯ Анна Николаевна Начальник отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России

“В графе 7 книги покупок импортер вправе указать реквизиты платежного поручения, подтверждающего перечисление денежных средств на уплату НДС таможенному органу. Вместе с тем, чтобы избежать разногласий с налоговыми органами о правомерности применения налогового вычета по ввозимому товару, импортеру следует получить подтверждение у таможенного органа об уплате таможенных платежей в письменной форме”.

СОВЕТ

Если вы уверены, что ваши данные совпадают с данными таможни, как говорится, копейка в копейку, тогда заполняйте книгу покупок на основании декларации на товары. Но параллельно на всякий случай запросите у таможни подтверждение уплаты таможенных пошлин, налогов. Кстати, если вы перечисляли таможенному органу авансовый платеж, то советуем вам попросить заодно и отчет о расходовании денежных средств, внесенных в качестве авансовых платежейприложение № 2 к Приказу ФТС от № 2554. Предоставить отчет таможня должна в течение 30 дней после получения вашего заявленияп. 5 ст. 121 Закона № 311-ФЗ.

Другой тонкий момент — уплата НДС таможенным представителем (так называемым брокером). Таможенный представитель может уплачивать предусмотренные таможенной процедурой пошлины, налоги вместо декларанта, если это предусмотрено условиями договора, заключенного между декларантом и таможенным представителемч. 5 ст. 60 Закона № 311-ФЗ; п. 3 ст. 12 ТК ТС.

Таможенный представитель — это включенная в специальный реестр организация, которая совершает таможенные операции от имени и по поручению декларанта (или иного заинтересованного лица)подп. 34 п. 1 ст. 4, ст. 12 ТК ТС.

В этом случае декларант, как правило, предварительно перечисляет брокеру деньги для уплаты таможенных платежей. Договор с таможенным представителем также нередко предусматривает, что в случае нехватки перечисленных платежей брокер доплачивает таможенные платежи (включая НДС) за свой счет с последующей компенсацией этих сумм импортером. Реквизиты какой платежки должен указывать в книге покупок импортер: своей (на перечисление денег брокеру) или брокера (на уплату «таможенного» НДС)?

В Правилах ведения книги покупок говорится о документе, подтверждающем фактическую уплату таможенному органу НДС. Платежка в адрес таможенного представителя на эту роль не годится. Поэтому в графе 7 книги покупок нужно указать реквизиты документа, которым брокер перечислил деньги, направленные на уплату НДС. Эти данные будут и в графе В «Подробности подсчета» декларации на товары, и в подтверждении уплаты таможенных пошлин, налогов. Копию этой платежки брокер вам наверняка предоставит, отчитываясь за выполненную работу.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“Если НДС по ввозимым товарам был уплачен таможенным представителем, то импортер вправе указать в графе 7 книги покупок реквизиты платежного поручения, подтверждающего перечисление таможенным представителем денежных средств таможенному органу на уплату НДС. Платежные документы на перечисление импортером средств таможенному представителю для уплаты таможенных платежей отражать в книге покупок не нужно. Но в случае необходимости импортер должен будет предоставить такие документы налоговому органу.”

ЛОЗОВАЯ Анна Николаевна Минфин России

Еще одна непростая ситуация — ввоз товаров с участием посредника, действующего от своего имени.

В этом случае именно комиссионер (агент) оформит декларацию на товары и уплатит НДС таможенному органу. Но вот вычет будет положен импортеру — комитенту (принципалу).

Минфин, рассматривая ситуацию с уплатой на таможне НДС агентом, разъяснил, что в этом случае применить НДС-вычет по принятым на учет товарам можно на основании:

- документов, подтверждающих уплату налога агентом;

- таможенной декларации (ее копии) на ввозимые товары, полученной от агентаПисьмо Минфина от № 03-07-08/68143.

Реквизиты именно этих документов нужно указывать в графах 3 и 7 книги покупок.

Кроме того, финансисты считают, что необходим еще и договор, предусматривающий уплату налога посредником с последующей компенсацией ему этих суммПисьмо Минфина от № 03-07-08/297. Вместе с тем о факте компенсации расходов как о необходимом условии для вычета Минфин не говорит.

И даже если к моменту отражения импортного НДС в книге покупок у вас на руках уже есть платежка на возмещение расходов посредника по уплате НДС таможенному органу, указывать в графе 7 ее реквизиты будет излишним.

СОВЕТ

Попросите посредника затребовать у таможни подтверждение уплаты пошлин, налогов. По вашему запросу таможня этот документ не предоставит, ведь именно посредник являлся плательщиком таможенных платежей.

СИТУАЦИЯ 2. Товары ввезены из стран ЕАЭС — Белоруссии, Казахстана, Армении и Киргизии

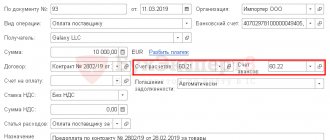

Графы 3 и 7 книги покупок в таком случае нужно заполнить на основанииабз. 3 подп. «е», абз. 3 подп. «к» п. 6 Правил ведения книги покупок:

- заявления о ввозе товаров и уплате косвенных налогов с отметкой налоговой об уплате НДСприложение 1 к Протоколу об обмене информацией от . Если заявление было подано в электронном виде, то налоговая также направит электронное сообщение о подтверждении уплаты НДС. В этом случае обращаться за «бумажной» отметкой об уплате не нужноПисьмо ФНС от № ЗН-4-17/;

- платежки на уплату ввозного НДС.

Если у вас есть переплата, вы можете зачесть ее в счет уплаты ввозного НДСподп. 2 п. 20 приложения № 18 к Договору о Евразийском экономическом союзе (подписан в г. Астане ). В этом случае в книге покупок зарегистрируйте решение о зачете суммы излишне уплаченного (взысканного) налога.

Поправки по НДС с 1 октября 2021

Кто ее заполняет?

Н.Ч.: Эту графу будут заполнять только резиденты ОЭЗ в Калининградской области при реализации товаров в отношении которых они были освобождены от уплаты «ввозного» НДС при завершении действия таможенной процедуры свободной таможенной зоны или уплатили его в особом порядке. Именно для таких случаев, начиная с декларации за 1 квартал 2021, в Разделе 9 «Сведения из книги продаж…» уже появилась новая строка 035, где отражаются номера таможенных деклараций. Теперь показатели книги продаж и декларации приведены в соответствие.

Не путать с информацией, отраженной в гр.11 «Регистрационный номер таможенной декларации» счета-фактуры. При реализации импортных товаров на внутреннем рынке регистрационные номера таможенных деклараций из гр.11 счета-фактуры в книге продаж не заполняются. 2. С 1 октября 2021 из книги покупок исключено положение о том, что исправленные счета-фактуры регистрируются в книге покупок по мере возникновения права на налоговые вычеты.

Регистрация при раздельном учете НДС

Регистрация при раздельном учете НДС

Для некоторых операций, по которым выставляются счета-фактуры (иные документы), законодательством предусмотрен особый порядок их регистрации в книге покупок.

Если организация ведет раздельный учет НДС, то счета-фактуры регистрируйте в книге покупок лишь на сумму НДС, которая подлежит вычету. То есть в графе 15 книги покупок указывайте полную стоимость товаров (работ, услуг), которая отражена в графе 9 предъявленного счета-фактуры. А в графе 16 укажите только ту сумму НДС, на вычет которой организация имеет право в текущем квартале. Такой порядок предусмотрен подпунктами «т» и «у» пункта 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Аналогичные разъяснения содержатся в письме Минфина России от 2 марта 2015 г. № 03-07-09/10695.

Организация может перечислить аванс (частичную оплату) в счет предстоящих поставок товаров (работ, услуг, имущественных прав), которые будут использоваться как в облагаемых, так и в не облагаемых НДС операциях. В этом случае полученный от поставщика (исполнителя) счет-фактуру на аванс (частичную оплату) нужно зарегистрировать в книге покупок на всю сумму (абз. 5 подп. «у» п. 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Если приобретен товар, который организация будет использовать в операциях, освобожденных от налогообложения, регистрировать такой счет-фактуру в книге покупок не нужно. Ведь права на вычет по такому счету-фактуре у покупателя не будет. Это следует из положений подпункта 1 пункта 3 статьи 169 и пункта 2 статьи 171 Налогового кодекса РФ.

Пример заполнения книги покупок. Организация совершает облагаемые и освобожденные от налогообложения НДС операции

Организация совершает облагаемые и освобожденные от налогообложения операции. Пропорцию для распределения входного НДС по товарам (работам, услугам) общехозяйственного назначения организация рассчитывает за текущий квартал.

В октябре организации были оказаны услуги по вывозу мусора на сумму 59 000 руб., в том числе НДС – 9000 руб. На всю сумму оказанных услуг 29 октября исполнитель (АО «Производственная ») выставил в адрес организации счет-фактуру № 2569.

Указанные услуги носят общехозяйственный характер. Определить, к какому конкретно виду деятельности они относятся, нельзя. Поэтому часть суммы входного НДС принимается к вычету, оставшаяся сумма налога включается в стоимость услуг.

Для распределения входного НДС бухгалтер организации определил долю освобожденных от налогообложения операций за IV квартал.

Объем реализации товаров за этот период составил 1 000 000 руб. без учета НДС, в том числе:

- 800 000 руб. – от реализации товаров, облагаемых НДС;

- 200 000 руб. – от реализации товаров, освобожденных от налогообложения.

Доля операций, освобожденных от налогообложения, составила – 0,2 (200 000 руб. : 1 000 000 руб.). Соответственно, сумма налога, включаемая в стоимость услуг по вывозу мусора, равна: 9000 × 0,2 = 1800 руб.

К вычету принимается НДС в сумме: 9000 руб. – 1800 руб. = 7200 руб.

На эту сумму счет-фактура «Мастера» был зарегистрирован в книге покупок.

Ситуация: можно ли зарегистрировать в книге покупок счет-фактуру на всю сумму НДС, если организация купила материалы, предназначенные для использования в облагаемых и не облагаемых НДС операциях? Поставщик оформил один счет-фактуру.

Нет, нельзя.

Это связано с тем, что НДС принимается к вычету только по тем товарам (работам, услугам), которые используются в деятельности, облагаемой НДС (п. 4 ст. 170 НК РФ). Сумму НДС, которую можно принять к вычету, определите по данным раздельного учета входного НДС. В книге покупок зарегистрируйте счет-фактуру именно на эту сумму. Аналогичный вывод сделал Минфин России в письме от 11 сентября 2007 г. № 03-07-11/394.

Ситуация: как вести книгу покупок, если организация ведет облагаемую и не облагаемую НДС деятельность? Суммы налога, подлежащие вычету, определяются в конце квартала в процентном отношении по стоимости отгруженных товаров (работ, услуг).

Счета-фактуры, выставленные поставщиками (исполнителями) при отгрузке товаров (выполнении работ, оказании услуг, передаче имущественных прав) регистрируйте в момент определения суммы НДС, подлежащей вычету. То есть в последний день квартала. При этом в графе 16 книги покупок укажите сумму налога, которую можно принять к вычету в соответствии с расчетом. В графе 15 – общую стоимость товаров, принятых на учет (включая НДС).

Такой порядок ведения следует из подпункта «у» пункта 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Ситуация: как зарегистрировать в книге покупок счет-фактуру в валюте?

Если обязательство по условиям сделки выражено и оплачивается в валюте, организация-поставщик имеет право выписать счет-фактуру в валюте (п. 7 ст. 169 НК РФ). В книге покупок такой счет-фактуру нужно зарегистрировать в валюте счета-фактуры. При этом в графе 14 следует указать наименование и код валюты по Общероссийскому классификатору валют, а в графе 15 – общую стоимость покупок (включая НДС) в валюте счета-фактуры. В графе 16 указывается сумма НДС в рублях и копейках. Для этого пересчитайте указанные в счете-фактуре суммы в рубли по официальному курсу, действовавшему на момент принятия на учет товаров (работ, услуг), имущественных прав. Такой порядок следует из положений абзаца 4 пункта 1 статьи 172, пункта 5 статьи 45 Налогового кодекса РФ.

ГТД в книге покупок 2021

Если ранее они переносились в отчет накопленным итогом, то с 2015 г. их необходимо дублировать построчно, для этого существует восьмой раздел.Книга покупок состоит из двух частей – титульного листа, где отражаются данные об организации-налогоплательщике, и таблицы, в которой прописываются сведения о счетах-фактурах.На титульнике и в «шапке» каждой страницы прописывается следующая информация:

- номер квартала, за который отражены данные.

- ИНН, ККП;

- наименование компании или ИП (полное и сокращенное согласно Уставу);

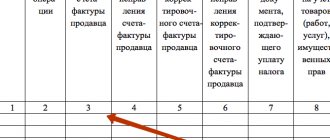

Книга покупок бланк обязательно включает следующие сведения о «первичке»:№ графыСодержание1№ регистрируемого документа по порядку.2Код вида операции. В этом поле указываются актуальные данные, которые следует выбирать исходя из разъяснений ФНС и имеющейся бухгалтерской практики.3№ и дата отражаемой «первички».4-6Эти поля предназначены для внесения

Рекомендуем прочесть: Доверенность на участие в тендерах и закупках

Графа 15 книги покупок: разъяснения Минфина для импортеров

Но в то же время не заполнять эту графу нельзя (графа 15 книги покупок — обязательный элемент файла НДС-декларации).

Разработчики программного обеспечения решали эту проблему по-разному.

Одни, например, предусматривали отражение в графе 15 суммы, подлежащей уплате поставщику импортированных товаров, увеличенной на таможенный НДС.

Другие настраивали свои программы так, что в графе 15 указывалась таможенная стоимость товаров, увеличенная на сумму таможенных пошлин, акцизов и НДС. Минфин видит следующее решение этой проблемы — импортеры могут указывать в графе 15 сумму, рассчитанную вот по такой формуле: (1) Налоговая база для начисления НДС.

Именно такой способ заполнения графы 15 книги покупок, напомним, рекомендовали нам ранее и специалисты ФНС (см. разъяснения О.С. Думинской в

, ). Все данные, необходимые для заполнения графы 15, импортеры могут найти в декларации на товары.

Импорт товаров

Ситуация: как заполнить книгу покупок при импорте товаров?

При импорте товаров заполнять книгу покупок нужно по-особому. Это связано с тем, что иностранный поставщик счет-фактуру не выставляет, а импортер платит налог на таможне (в налоговой инспекции). Поэтому в книге покупок вместо счета-фактуры импортер регистрирует реквизиты таможенной декларации или заявления о ввозе товаров и уплате косвенных налогов (абз. 2–3 подп. «е» п. 6 раздела II приложения 4 к Порядку, утвержденному постановлением Правительства РФ от 26 декабря 2011 г. № 1137). Как в таком случае заполнить каждую графу книги покупок, смотрите в таблице ниже.

| Графа книги покупок | Как заполнять | |

| Графа 1 | Порядковый номер операции | |

| Графа 2 | Код вида операции 19 (ввоз из стран Таможенного союза) или 20 (ввоз из других государств) (приложение к письму ФНС России от 22 января 2015 г. № ГД-4-3/794) | |

| Графа 3 | В графе укажите: – номер и дату заявления о ввозе товаров и уплате косвенных налогов – при импорте товаров из стран Таможенного союза (письмо ФНС России от 21 марта 2021 г. № ЕД-4-15/4611); – номер и дату таможенной декларации – при импорте товаров из других государств | |

| Графы 4–6 | Не заполняются | |

| Графа 7 | Реквизиты платежного поручения, подтверждающего уплату НДС на таможне (в налоговой инспекции – если товары импортированы из страны – участницы Таможенного союза) | |

| Графа 8 | Дата оприходования товаров | |

| Графа 9 | Наименование продавца. Никаких исключений для заполнения книги покупок при импорте подпунктом «м» пункта 6 раздела II приложения 4 к Порядку, утвержденному постановлением Правительства РФ от 26 декабря 2011 г. № 1137, не предусмотрено. Поэтому в графе 9 нужно указать наименование иностранного поставщика | |

| Графа 10 | Не заполняется | |

| Графы 11 и 12 | Не заполняются | |

| Графа 13 | Не заполняется | |

| Графа 14 | Можно не заполнять. Сведения из книги покупок нужны для отражения в разделе 8 декларации по НДС. При этом в файле обмена элемент «Код валюты» из книги покупок является необязательным (приложение 4 к приказу ФНС России от 29 октября 2014 г. № ММВ-7-3/558). Отсутствие необязательных элементов не влияет на прохождение декларацией форматно-логического контроля. Поэтому если «Код валюты» при регистрации таможенной декларации в книге покупок не указан, то ошибкой это не является. По мнению некоторых представителей налоговой службы, код валюты при регистрации таможенных деклараций нужно указывать. Такие разъяснения основаны на буквальном толковании раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 (письмо УФНС России по г. Москве от 13 ноября 2015 г. № 24-15/121141). Если импортер разделяет эту позицию, графу 14 можно заполнить. Поскольку сумма НДС на таможне определяется в рублях, укажите код 643 | |

| Графа 15 | Конкретный порядок заполнения графы 15 при импорте товаров в постановлении Правительства РФ от 26 декабря 2011 г. № 1137 не прописан. Обычно в этой графе дублируют стоимость товаров, указанную в графе 9 по строке «Всего к оплате» счета-фактуры (подп. «т» п. 6 раздела II приложения 4 к Порядку, утвержденному постановлением Правительства РФ от 26 декабря 2011 г. № 1137). Но при импорте товаров иностранный поставщик счет-фактуру не выставляет. Вместо счета-фактуры – таможенная декларация (заявление о ввозе товаров и уплате косвенных налогов). Чтобы сформировать показатель по графе 15, нужно взять таможенную стоимость товаров и прибавить к нему сумму таможенных пошлин, акцизов (по подакцизным товарам) и НДС. Этот показатель определите так: | |

| Стоимость товаров, указанная в графе 42 «Цена товара» декларации, утвержденной решением Комиссии Таможенного союза от 20.05.2010 № 257 | + | Таможенные пошлины, акцизы (при ввозе подакцизных товаров), НДС, уплаченный на таможне |

Такой порядок подтверждает письмо Минфина России от 8 февраля 2016 г. № 03-07-08/6235.

При этом стоимость товаров, указанную в графе 42, нужно пересчитать по курсу валюты на дату регистрации таможенной декларации. Этот курс можно взять в графе 23 декларации, утвержденной решением Комиссии Таможенного союза от 20.05.2010 № 257.

Если бухгалтерская программа не позволяет формировать данный показатель исходя из таможенной стоимости, можно взять контрактную стоимость товаров и прибавить к нему уплаченный на таможне НДС. В частных разъяснениях представители контролирующих ведомств допускают такой вариант.

Если организация импортирует товары из стран Таможенного союза, показатель для заполнения графы 15 возьмите из Заявления о ввозе товаров и уплате косвенных налогов

Пример заполнения книги покупок при импорте товаров. Регистрация таможенной декларации

Организация «Альфа» в апреле импортировала из Германии партию необезжиренной какао-пасты.

Стоимость товара – 7000 евро.

Необезжиренная какао-паста включена в Единый таможенный тариф Таможенного союза с кодом ТН ВЭД ТС 1803 10 000 0. Ставка ввозной таможенной пошлины – 3% от таможенной стоимости товара.

Дата регистрации таможенной декларации – 17 апреля 2015 г. Курс евро на дату ввоза товаров – 52,9087 руб. за евро.

Таможенная стоимость товаров на дату ввоза составила 370 360,90 руб. (7000 евро × 52,9087 руб.).

Размер таможенной пошлины составил 11 110,83 руб. (370 360,90 руб. × 3%).

Налоговая база для расчета НДС составила 381 471,73 руб. (370 360,90 руб. + 11 110,83 руб.).

Сумма НДС, подлежащая уплате на таможне, составила 68 664,91 руб. (381 471,73 руб. × 18%).

НДС был уплачен 17 апреля (платежное поручение № 1501 от 17.04.2015).

Товар оприходован 21 апреля.

Бухгалтер отразил данные по импортированным товарам в книге покупок.

Пример заполнения книги покупок при импорте товаров. Регистрация заявления о ввозе товаров и уплате косвенных налогов

Организация «Альфа» в апреле импортировала из Республики Беларусь партию товара. Поставщик – ООО «Гермес». Стоимость товара – 7000 евро. Ставка НДС на ввозимый товар – 18 процентов.

Дата принятия товара к учету – 17 апреля. Курс евро на эту дату – 52,9087 руб. за евро. Стоимость товаров на дату их принятия к учету (налоговая база для расчета НДС) составила 370 360,90 руб. (7000 евро × 52,9087 руб.).

Сумма НДС, подлежащая уплате, равна 66 664,96 руб. (370 360,90 руб. × 18%). НДС был уплачен 17 апреля (платежное поручение от 17 апреля 2021 г. № 1501).

Бухгалтер зарегистрировал заявление о ввозе товаров и уплате косвенных налогов от 17 апреля 2021 г. № 548 в книге покупок.

Как с октября 2021 года изменились правила ведения книги покупок и книги продаж

В прошлых статьях мы разобрали изменения, касающиеся счета-фактуры и журнала (см.

«Как с октября 2021 года изменится форма счета-фактуры и правила его заполнения» и «Как с октября 2021 года изменились правила заполнения журнала учета полученных и выставленных счетов-фактур»). Сегодняшний материал посвящен наиболее значимым поправкам, относящимся к книге покупок и книге продаж.Новшество для покупателей, регистрирующих исправленные счета-фактуры Очень важная поправка посвящена покупателям, которые регистрируют в книге покупок исправленные счета-фактуры (в том числе корректировочные).

В прежней редакции пункта 9 правил ведения книги покупок говорилось, что исправленные счета-фактуры регистрируются в том периоде, когда у покупателя возникает право на вычет НДС. А поскольку, по мнению налоговиков, данное право возникает в момент получения исправленного счета-фактуры, то и регистрировать его следовало в периоде получения этого документа.

Порядок составления дополнительного листа

При составлении дополнительного листа книги покупок воспользуйтесь следующим алгоритмом.

1. В табличной части дополнительного листа в строку «Итого» перенесите данные по графе 16 из книги покупок за квартал, в котором был зарегистрирован счет-фактура (корректировочный счет-фактура) до внесения в него исправлений.

2. По строкам, следующим за строкой «Итого», отразите данные счетов-фактур, которые аннулируются (т. е. данные по счету-фактуре (корректировочному счету-фактуре) до внесения в него изменений). Показатели по графам 15–16 укажите со знаком минус.

3. В строке «Всего» подведите итог по графе 16. Для этого из показателей графы 16 по строке «Итого» надо вычесть показатели графы 16 по строке счетов-фактур (корректировочных счетов-фактур), подлежащих аннулированию.

Если вносится несколько исправлений, относящихся к одному кварталу, то данные граф 2–16 по строке «Всего» предыдущего дополнительного листа отражайте по строке «Итого» последующего листа.

Данные строки «Всего» используйте для внесения исправлений в декларацию.

Это следует из раздела IV приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Пример оформления дополнительного листа к книге покупок

В августе бухгалтер ООО «Альфа» обнаружил, что в книге покупок за II квартал допущены ошибки:

1. Ошибочно зарегистрирован счет-фактура от 30 июня 2021 г. № 1200 от ООО «Мастер» на сумму 236 000 руб. (в т. ч. НДС – 36 000 руб.).

2. Не зарегистрирован счет-фактура от 15 июня 2021 г. № 560 от ООО «Гермес» на сумму 118 000 руб. (в т. ч. НДС – 18 000 руб.).

10 августа бухгалтер оформил дополнительный лист к книге покупок, в котором аннулировал счет-фактуру от 30 июня 2021 г. № 1200 на сумму 236 000 руб. и зарегистрировал счет-фактуру от 15 июня 2021 г. № 560 на сумму 118 000 руб.

Книга покупок 2021

При этом необходимо отметить, что внесенные с 01.10.2021 изменения в Правила предусматривают следующее: — при отражении в книге покупок стоимости товаров, ввезенных на территорию РФ с территории государств, не являющихся государствами — членами ЕАЭС, в графе 15 указывается стоимость товаров, отраженная в бухгалтерском учете (раньше это могла быть стоимость товаров, предусмотренная контрактом, а при отсутствии стоимости в контракте — стоимость, указанная в товаросопроводительных документах); — при регистрации в книге покупок счетов-фактур на частичную предоплату делать пометку «частичная оплата» не нужно; — сейчас в книге покупок можно отражать авансовые счета-фактуры при безденежной форме расчетов (раньше это было запрещено).