14.09.2020

Бухгалтерский учет офисной мебели должен быть своевременным и достоверным, каждая операция производится по факту совершенных сделок и подтверждается соответствующей документацией.

На конец отчетного периода в обязательном порядке производится сверка синтетического и аналитического учета в разрезе оборотов и остатков. Расхождения между данными учета и фактическим наличием объектов недопустимы.

Учет офисной мебели должен быть своевременным и достоверным

Как вести учет мебели в бухучете

Офисную мебель можно учитывать через счет 01 «Основные средства» в составе ОС либо в составе материально-производственных запасов (МПЗ) на счете 10 «Материалы». Это зависит от:

- Стоимости покупаемого предмета мебели.

- Срока его полезного использования (далее – СПИ).

В разных вариантах учета порядок списания мебели отличается.

В настоящее время все еще применяют в учете ПБУ 6/01 и ПБУ 5/01. Но начиная с отчетности за 2021 год, место ПБУ 5/01 необходимо использовать ФСБУ 5/2019 “Запасы”. Данный стандарт можно начать использовать и ранее, как указано в п. 2 приказа Минфина от 15.11.2019 № 180н.

Также см. “Как применять новый стандарт бухучёта «Запасы» с 2020 года“.

Далее рассмотрим учет мебели в составе ОС и МПЗ.

Правила безвозмездной передаче основных средств на примере – бухучет, проводки и документы

Да, безвозмездная передача основного средства не запрещена, но если поступило безвозмездное имущество, сначала стоит удостовериться в том, что этот объект реально может быть оприходован в качестве основного средства.

- Номера и дня, когда был составлен документ.

- Полного названия основного средства, исходя из технических документов.

- Наименования учреждения – разработчика.

- Заводского и присвоенного инвентарного номера основного средства.

- Номера амортизационной группы, срока эффективного применения данного средства и фактического срока использования.

- Амортизационной суммы, начисленной на момент безвозмездной передачи объекта ОС, его остаточной стоимости.

- Информации о том, имеются ли в составе драгметаллы и камни.

Приобретение мебели: учет как ОС

Согласно положениям ПБУ 6/01, если стоимость мебели превышает 40 000 рублей, её учитывают в составе ОС.

На учет такую мебель надо поставить по первоначальной стоимости (далее – ПС). Она включает фактические затраты на приобретение и/или изготовление, а также расходы на монтаж, установку, сборку, доставку.

По общему правилу, стоимость ОС погашают посредством начисления амортизации. Её начисляют с первого месяца, который следует за месяцем постановки на учет мебели.

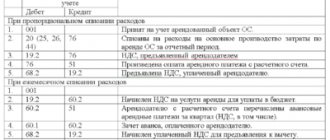

При приобретении мебели – объекта ОС бухгалтер в бухгалтерском учете делает следующие записи:

- Дебет 08 Кредит 60 – приобретение офисной мебели по товарной накладной или акту приема-передачи;

- Дебет 19 Кредит 60 – выделен НДС (если мебель приобретают у плательщика НДС);

- Дебет 68 Кредит 19 – НДС принят к вычету (при наличии правильно оформленного счета-фактуры);

- Дебет 60 Кредит 51 – произведена оплата поставщику ОС;

- Дебет 01 Кредит 08 – мебель введена в эксплуатацию на основании акта ОС-1;

- Дебет 20 (25, 26, 44 …) Кредит 02 – ежемесячное начисление амортизации.

Импорт товаров

Не менее важным является и правильное определение учетной стоимости товара по договору с иностранным поставщиком, т. е. пересчет в рубли стоимости товаров, выраженной в иностранной валюте. Напомним, что стоимость товаров отражается в рублях по курсу, действующему на дату их принятия к учету (п. 6, п. 9 ПБУ 3/2021 ). В случае приобретения товаров в счет перечисленной ранее предоплаты поставщику, стоимость товаров фиксируется по курсу, действующему на дату предоплату, а в части, не покрытой предоплатой, — по курсу принятия товаров на учет. Читайте отдельный материал об особенностях формирования рублевой оценки приобретаемых ценностей по договорам в валюте, в том числе в счет выданного ранее аванса.

Рекомендуем прочесть: Ммтс в электроэнергетике 2021 год

Как известно, товары принимаются к учету по фактической себестоимости (п. 5 ПБУ 5/01 ). Важно обратить внимание, что при импорте товаров, как правило, появляются дополнительные затраты в виде таможенных пошлин, сборов, а также иных платежей, уплачиваемых посредникам за таможенное оформление товаров. Все эти расходы также включаются в себестоимость импортных товаров (п. 6 ПБУ 5/01 ).

Приобретение мебели: учет как МПЗ

Обычно стоимость офисной мебели невелика и составляет менее 40 000 рублей за единицу. Такую мебель можно учитывать как МПЗ. Если срок полезного использования такой мебели более 12 месяцев, необходимо обеспечить обособленный учет единиц МПЗ для сохранности мебели.

МПЗ принимают к учету тоже по первоначальной стоимости. При вводе мебели в эксплуатацию затраты – это расходы по обычным видам деятельности. Их списывают на счета затрат.

При приобретении недорогой офисной мебели учет в бухгалтерии выглядит так:

- Дебет 10 Кредит 60 – приобретение офисной мебели по УПД или товарной накладной;

- Дебет 19 Кредит 60 – отражен НДС;

- Дебет 68 Кредит 19 – НДС, предъявленный поставщиком, принят к вычету по счету-фактуре или УПД;

- Дебет 60 Кредит 51 – произведена оплата за офисную мебель;

- Дебет 20 (25, 26, 44 …) Кредит 10 – мебель передана в эксплуатацию.

Теперь рассмотрим списание мебели с учета по разным основаниям.

Требования к амортизационным группам

Каждое предприятие использует в своей работе различные основные средства, являющиеся его собственностью и использующиеся в производстве товаров, оказании услуг, выполнении работ. Для принятия их к учету определяется первоначальная стоимость. Учет во время использования ведется по остаточной стоимости.

Независимо от формы собственности фирмы, ее размеров и видов деятельности вопрос эффективности использования основных фондов является одним из первостепенных. От нее зависит конкурентоспособность производимой компанией продукции, позиция в промышленном производстве, финансовое состояние организации. Поэтому особо важно использование ОКОФ.

Списание мебели: ОС

Учитывая положения ПБУ 6/01, если ОС не приносит компании экономические выгоды сейчас или в будущем или по каким-то причинам выбывает из хозяйственной деятельности, такой объект надо списать с учета.

При этом амортизацию не начисляют с месяца, следующего за месяцем списания мебели.

В результате списания мебели у компании могут возникнуть доп. расходы или доп. доходы. Например, сломанную мебель надо направить в утилизацию. Или «крестовины» от списанных офисных кресел можно использовать для ремонта. Такие расходы и доходы относят на счет 91 «Прочие доходы и расходы».

Проводки по списанию мебели с учета

В учете списание мебели, учтенной как ОС, отражают следующими проводками:

- Дебет 01.09 Кредит 01.XX (субсчет, предназначенный для учета мебели в эксплуатации) – списание первоначальной стоимости мебели (на основании документов на приобретение);

- Дебет 02.ХХ Кредит 01.09 – списание накопленной суммы амортизации по списываемой мебели;

- Дебет 91.02 Кредит 01.09 – списание остаточной стоимости мебели;

- Дебет 91.02 Кредит 26 (60, 76) – списание дополнительных расходов, связанных со списанием мебели, выполненных собственными силами (или сторонними подрядчиками);

- Дебет 10 Кредит 91.01 – отражение в учете материалов, полученных в результате разбора мебели.

Продажу офисной мебели на основании акта приема-передачи или товарной накладной отражают следующим образом:

- Дебет 62 Кредит 91.01 – признание дохода на дату передачи офисной мебели;

- Дебет 91.02 Кредит 68 – начислен НДС при продаже ОС (для плательщиков НДС);

- Дебет 91.02 Кредит 01.ХХ – списана стоимость продаваемой мебели со счета 01;

- Дебет 02.ХХ Кредит 91.02 – списана амортизация, начисленная по мебели к моменту ее продажи.

Сальдо, сформированное на счете 91.02, списывают затем на счет 99. В кредит счета 99 попадает прибыль, в дебет – убыток от всей операции.

При заключении договора по безвозмездной передаче мебели остаточную стоимость ОС учитывают на счете 91.02 – в составе прочих расходов. Такая сделка облагается НДС.

А вот благотворительная передача мебели освобождена от обложения НДС. Для этого необходим договор и акт передачи. Входной НДС при покупке мебели нужно восстановить.

Торговля по образцам и каталогам

Обычно посетитель мебельного магазина приобретает определенную модель мебели, а не конкретно тот экземпляр, который он имел возможность рассмотреть, потрогать и “протестировать” в салоне. То есть в торговом зале чаще всего представлены выставочные экземпляры товара, причем не всегда в наличии имеются все варианты расцветок и модификаций.

Покупателю дополнительно демонстрируют образцы обивочной ткани или других вариантов той или иной модели в каталогах. В конечном итоге покупателю доставляют аналогичный товар, находящийся на складе мебельного магазина или вообще на момент оформления покупки еще не полученный магазином от поставщика.

Таким образом, магазин закупает у поставщиков только ту мебель, которая уже фактически продана покупателю, что позволяет существенно сэкономить на расходах, связанных с хранением товара и содержанием больших торговых площадей. Если мебельный магазин выбрал именно такой вариант – торговлю по образцам и каталогам, необходимо учесть ряд нюансов.

Во-первых, принципиально важна юридическая сторона вопроса – как именно регулируются отношения между покупателями мебели, мебельным магазином и производителями (поставщиками). Это могут быть либо посреднические договоры, о которых мы поговорим подробнее чуть ниже, либо стандартные договоры розничной купли-продажи с покупателями и договоры поставки или купли-продажи с поставщиками (производителями, оптовыми продавцами).

Конечно же, договорная политика окажет прямое влияние на бухгалтерские записи и порядок налогообложения. При этом одним из наиболее существенных условий договора розничной купли-продажи будет установленный в нем момент перехода права собственности к покупателю. Если эти условия не урегулированы, нужно руководствоваться нормами гражданского законодательства.

Так, согласно п. 1 ст. 223 ГК РФ по общему правилу право собственности у приобретателя вещи по договору возникает с момента ее передачи. А в соответствии с п. 3 ст. 497 ГК РФ в случаях, если иное не предусмотрено законом или договором, при розничной продаже товаров по образцам или по каталогам (дистанционным способом) договор считается исполненным с момента доставки товара по месту жительства покупателя – физического лица (или по месту нахождения покупателя, являющегося юридическим лицом) или в другое место, прямо указанное в договоре.

Это принципиально, ведь одним из пяти обязательных условий для признания выручки от продаж, прописанным в пп. “г” п. 12 ПБУ 9/99 “Доходы организации” <2>, является переход к покупателю права собственности на товар. А если в отношении денежных средств и иных активов, полученных организацией в оплату, не исполнено хотя бы одно из этих пяти условий, в бухгалтерском учете организации должна быть признана не выручка, а кредиторская задолженность.

Как правило, покупатель сразу же расплачивается за выбранную мебель в салоне (если только он не оформляет кредит или рассрочку, о чем мы тоже поговорим чуть дальше), но доставляют ее ему не всегда в тот же день. Более того, вполне возможно, что на складе такой конкретной модели нет и нужно будет заказывать ее у поставщика – и тогда разрыв между моментом получения денег от покупателя и датой доставки ему приобретенной им мебели может составлять не просто несколько дней, а несколько недель или даже месяцев.

Поэтому нужно иметь в виду, что согласно ст. 487 ГК РФ в случаях, когда договором купли-продажи предусмотрена обязанность покупателя оплатить товар полностью или частично до передачи продавцом товара, имеет место предварительная оплата товара. Таким образом, сумму, полученную от покупателя, выбравшего мебель по образцу, следует признавать предоплатой и отражать по кредиту счета 62 “Расчеты с покупателями и заказчиками”, к которому для этих целей открываются соответствующий субсчет (для учета полученной предоплаты) и аналитические счета (для учета расчетов с каждым конкретным покупателем).

Если деятельность мебельного салона по розничной торговле мебелью не переведена на уплату ЕНВД, следует также иметь в виду, что при получении предоплаты нужно начислить НДС. Однако впоследствии, после отгрузки товара, можно будет принять сумму налога к вычету.

Во-вторых, имеет значение, как организована торговля по образцам и каталогам – через магазин-салон (то есть объект стационарной торговой сети) или иным образом, вне стационарной торговой сети.

Торговля мебелью по образцам, как правило, предполагает наличие объекта стационарной торговой сети – салона (магазина), где выставлены образцы мебели. Ведь согласно п. 1 ст. 497 ГК РФ продажа товара по образцам предусматривает заключение договора розничной купли-продажи на основании ознакомления покупателя с предложенным продавцом образцом товара, который выставлен в месте продажи товаров.

А в Правилах продажи товаров по образцам <3> прямо прописано, что в организациях, осуществляющих продажу товаров по образцам, должны быть выделены помещения для демонстрации образцов предлагаемых к продаже товаров. Причем необходимо представлять для ознакомления покупателей образцы предлагаемых товаров всех артикулов, марок и разновидностей, комплектующих изделий и приборов, фурнитуры и других сопутствующих товаров.

Примером второго варианта – когда торговля мебелью ведется не через объекты стационарной торговой сети – может быть, к примеру, схема, при которой у торговой фирмы имеется офис, где не представлено ни одного образца мебели, а посетителям предлагается только посмотреть каталоги и выбрать приглянувшиеся модели по картинкам, после чего с покупателем заключается договор розничной купли-продажи, предусматривающий обязанность доставить выбранный товар до места, указанного покупателем.

Предлагаем ознакомиться: Безопасная доля вычетов НДС на IV кв. 2019 по регионам

Возможность заключения договора на основании ознакомления покупателя лишь с описанием товара – посредством каталогов, проспектов, буклетов, фотоснимков, средств связи (телевизионной, почтовой, радиосвязи и др.) или иными способами, исключающими возможность непосредственного ознакомления потребителя с товаром либо образцом товара при заключении договора, – предусмотрена в п. 2 ст.

Наличие объекта стационарной торговой сети принципиально важно для решения вопроса о том, будет ли деятельность по розничной продаже мебели в данной конкретной ситуации подпадать под систему налогообложения в виде ЕНВД. Дело в том, что согласно ст. 346.27 НК РФ для целей применения этого спецрежима к розничной торговле не относится реализация товаров по образцам и каталогам вне стационарной торговой сети, в том числе в виде почтовых отправлений (посылочная торговля), а также через телемагазины, телефонную связь и компьютерные сети.

Значит, торговля мебелью по образцам в магазине-салоне (через объект стационарной торговой сети) однозначно подпадает под уплату ЕНВД (конечно, при соблюдении остальных требований гл. 26.3 НК РФ, в том числе о площади торгового зала, численности персонала, структуре уставного капитала фирмы). То же самое касается продажи мебели по каталогам, если заключение договора розничной купли-продажи и прием платы за товар производятся в помещении магазина, признаваемого объектом стационарной торговой сети.

Такие разъяснения были даны, в частности, в недавнем Письме Минфина России от 22.02.2012 N 03-11-06/3/12. Если же оформление сделок – заключение договора при реализации товара по каталогам, прайс-листам и демонстрационным образцам (вне зависимости от формы расчетов) происходит в офисе, а товар отпускается (отгружается) со склада, такая деятельность в целях применения гл. 26.3 НК РФ к розничной торговле не относится и не подлежит переводу на спецрежим в виде ЕНВД (Письмо Минфина России от 23.01.2012 N 03-11-06/3/2).

Списание мебели: МПЗ

Для обеспечения сохранности мебели при вводе в эксплуатацию она должна быть отражена на забалансовом счете. Поэтому при списании МПЗ в результате порчи, хищения и других причин, мебель списывают с забалансового счета по кредиту счета 013.

Если происходит выбытие мебели, которая еще не передана в эксплуатацию, эту операцию отражают по кредиту счета 10:

- Дебет 91.02 Кредит 10 – списана на расходы первоначальная стоимость мебели – МПЗ.

Продажу офисной мебели б/у отражают следующим образом:

- Дебет 62 Кредит 91.01 – отражен доход на дату передачи мебели покупателю.