Законодательная база

Статья 169 Налогового кодекса РФ

Счет-фактура представляет собой документ, на основании которого покупатель может принимать предоставленные имущественные права, товары, либо услуги, размеров налоговых взносов в установленном порядке. Такой документ можно составлять в бумажном или электронном виде.

Счета-фактуры можно составлять в цифровой форме при наличии взаимного согласования участниками сделки, а также возможности использования соответствующих технических приспособлений для ознакомления с содержательной частью оформленной документации.

По сути, счет-фактура является разновидностью бухгалтерской документации, подтверждающий факт состоявшейся отгрузки определенных товаров, либо оказание конкретных услуг с учетом их стоимости. Такие справки нужны для удостоверения суммы НДС относительно продажи продукции или определенных услуг и для подтверждения осуществления покупки, а также входящего НДС.

Содержательная часть счета-фактуры представляет собой Книги, в которых фиксируются сделки, учитывается НДС в территориальных отделениях налоговой службы. Счет-фактура предоставляется покупателю, когда он получает товары или определенные услуги от продавца.

Существуют две основных разновидности счетов-фактур:

- Стандартную выставляет продавец, когда выполняется отгрузка товаров или предоставляются услуги после внесения оговоренного объема платежных средств в качестве оплаты полностью.

- Авансовая счет-фактура оформляется при осуществлении предоплаты. Информация об отправителях и получателях груза в таких документах никогда не указывается. Однако в такой справке всегда должны быть сведения относительно расчетно-платежной документации.

- Основные правила оформления счета-фактуры указаны в ст. 169 НК РФ.

Некоторые нюансы оформлении счетов-фактур и правовое к ним отношение

Покупатель обязан принять к вычету суммы налога, предъявленные продавцом, даже в том случае, если тем не выполнены требования п. п. 5 и 6 рассматриваемой статьи.

Кроме основных, в счете-фактуре могут быть указаны и дополнительные реквизиты, к примеру, должность того уполномоченного лица, которое подписало счет-фактуру на основании каких-то документов. Наличие таких реквизитов не может быть основанием для отказа в вычете сумм НДС, предъявленных покупателю продавцом.

Если товары приобретаются организацией через её обособленные подразделения, то счета-фактуры по отгруженным товарам выписываются на имя организации, поскольку обособленные подразделения не могут являться плательщиками НДС.

Почему нужно оформлять такие документы?

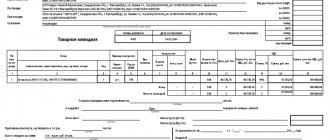

Счет-фактура: образец

НДС считается весьма значимой составляющей регулярной бухгалтерской отчетности на каждому предприятии, работающем и предоставляющем налоговые взносы по стандартизированной системе. Для использования права вычета по конкретному налогу каждому агенту придется оформлять счет-фактуру в соответствии с установленными законом правилами.

Такие документы рассматриваются в качестве основных для применения права вычета несмотря на то, что по факту не являются доказательством приема-передачи товара или оказания услуги, указанной в документе. Для этого специально оформляется ТТН, а также документ, свидетельствующий о приеме или передаче товаров, документов или предоставлении определенных услуг.

В статье 169 Налогового кодекса РФ сказано, что счет-фактура может определяться в качестве основного бухгалтерского документа, поскольку содержит полный перечень необходимых для этого показателей, о и НК РФ.

В специально составленных журналах необходимо вести учет имеющегося списка счетов-фактур. В составляемых налоговых отчетностях принимаются во внимание объединенные показатели НДС, указанных в таких журналах. На базе подобных отчетов определяется совокупный объем налоговых взносов, который обязательно необходимо уплачивать в государственный бюджет.

Начиная с 2021 года все коммерческие организации и предприятия, взаимодействующие со счетами-фактурами, обязаны соблюдать установленные нормы заполнения, а также пользоваться формой, определенной ПП РФ от 26.12.2011 г за № 1137 с корректировками от 2014 года.

Оформление счетов-фактур и споры с налоговыми органами

Регулярно налогоплательщики и налоговые органы спорят по вопросам правильности заполнения счетов-фактур. Актуальным является вопрос о том, имеет ли право налогоплательщик на налоговые вычеты, если в счете-фактуре неверно указан ИНН покупателя. Обычно суды по данному вопросу считают, что неправильное указание ИНН покупателя нельзя счесть существенным нарушением, оно не может служить причиной для отказа в применении налоговых вычетов.

К примеру, если подрядчиком в счете-фактуре неверно указан ИНН заказчика, который известен налоговому органу, а иные реквизиты счетов-фактур заполнены верно, что позволяет определить заказчика, а его ИНН верно указан в договоре, актах сдачи-приемки выполненных работ, то техническую ошибку нельзя счесть препятствующей налоговому контролю.

Однако нужно иметь в виду, что единая позиция судов по данному вопросу невозможна. Прежде всего в силу того, что одно и тоже нарушение у разных субъектов может быть связано с разными обстоятельствами.

По мнению ФАС Центрального округа, доводы налогового органа о недостоверности ИНН налогоплательщика, указанного в счетах-фактурах неверны, поскольку в ИНН всего лишь попал лишний нуль. Такое искажение не препятствует фактической идентификации продавца. В этом можно убедиться, ознакомившись с Постановлением от 08.04.2013 № А14-7612/2011.

ФАС Северо-Западного округа также отклонил довод налогового органа о том, что недействительный ИНН делает недействительным счет-фактуру. Налогоплательщик запросил реальный ИНН у контрагента, который и использовал в дальнейшей документации, а налоговый орган не смог доказать, что налогоплательщик знал или мог знать о представлении продавцом недостоверных или противоречивых сведений, нужных для налогового контроля, налоговым органом не представлено. Об этом говорит Постановление от 23.07.2012 № А42-2345/2010.

Однако существуют и обратные примеры. Указание продавцами в счетах-фактурах ИНН, которые, по данным налоговиков, были присвоены другим налогоплательщикам либо фиктивны, свидетельствует о несоответствии этих документов требованиям п. 5 ст. 169 НК РФ и влечет для налогоплательщика негативные правовые последствия. Такой вывод можно сделать из Постановление ФАС Центрального округа от 05.04.2012 № А68-2733/11, Определения ВАС РФ от 06.08.2012 № ВАС-10258/12.

Немаловажное значение здесь имеет то, чем была ошибка в своей сущности — намеренным искажением фактов или следствием случайного стечения обстоятельств.

Отличительные особенности счета-фактуры

Журнал учета счетов-фактур

Некоторым бизнесменам непонятно отличие между счетами-фактурами и обыкновенными накладными. Отличие такого документа от обычного счета заключается в необходимости предоставлять счет-фактуру исключительно продавцам или официальным поставщикам определенных услуг, которые уплачивают НДС.

Каждый представитель своей организации должен понимать, что счет считается обязательным к заполнению видом бухгалтерской документации, оформляемый штатным бухгалтером на базе соглашения купли-продажи или по оказанию определенных услуг.

Каждому поставщику необходима счет-фактура для возможности составления отчетности в получении права на утвержденный законодательством налоговый вычет, счет предоставляется самому заказчику для оплаты оговоренных услуг и предоставленных материальных ценностей.

Также в статье 169 Налогового кодекса РФ сказано, что оформление счета-фактуры и накладной осуществляется при заключении одного соглашения. Однако форма, функция и содержательная составляющая имеют определенные отличия. Счет-фактуру необходимо обязательно оформлять только в соответствии с указанным образцом в то время, как накладную оформляют в произвольном виде.

Счет-фактуру необходимо оформлять после предоставления платежных средств в качестве оплаты за товар или услугу. Этот документ считается подтверждением для возможности вычета НДС. Накладную необходимо заполнять после отгрузки определенной группы товаров для возможности документального подтверждения выполненного действия.

На основании полученной накладной заказчику в случае возникновения разногласий удастся предъявить конкретные претензии поставщику услуг.

Налоговый кодекс РФ (глава 21 Налог на добавленную стоимость)

| 143 145 145.1 146 147 148 149 150 151 153 154 155 156 157 158 159 160 161 162 162.1 163 164 165 166 167 168 169 170 171 172 173 174 174.1 176 176.1 177 | Следующая ► |

1. Счет-фактура

является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога (НДС) к вычету в порядке, предусмотренном настоящей главой. (в ред. Федерального «закона» от 22.07.2005 N 119-ФЗ)

Счет-фактура может быть составлен и выставлен на бумажном носителе и (или) в электронном виде. Счета-фактуры составляются в электронном виде по взаимному согласию сторон сделки и при наличии у указанных сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур в соответствии с установленными форматами и «порядком». (абзац введен Федеральным «законом» от 27.07.2010 N 229-ФЗ)

2. Счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм налога к вычету при выполнении требований, установленных «пунктами 5», «5.1» и «6» настоящей статьи.

Ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

Невыполнение требований к счету-фактуре, не предусмотренных «пунктами 5» и «6» настоящей статьи, не может являться основанием для отказа принять к вычету суммы налога, предъявленные продавцом. (п. 2 в ред. Федерального закона от 17.12.2009 «N 318-ФЗ»)

3. Налогоплательщик обязан составить счет-фактуру, вести «журналы учета полученных и выставленных счетов-фактур», «книги покупок» и «книги продаж», если иное не предусмотрено «пунктом 4» настоящей статьи:

1) при совершении операций, признаваемых объектом налогообложения в соответствии с настоящей главой, в том числе не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со «статьей 149» настоящего Кодекса;

2) в иных случаях, определенных в установленном порядке.

4. Счета-фактуры не составляются налогоплательщиками по операциям реализации ценных бумаг (за исключением брокерских и посреднических услуг), а также банками, банком развития — государственной корпорацией, страховыми организациями и негосударственными пенсионными фондами по операциям, не подлежащим налогообложению (освобождаемым от налогообложения) в соответствии со «статьей 149» настоящего Кодекса. (в ред. Федеральных законов от 29.12.2000 «N 166-ФЗ», от 19.07.2011 «N 245-ФЗ»)

5. В счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны: (в ред. Федерального «закона» от 26.11.2008 N 224-ФЗ)

1) порядковый номер и дата составления счета-фактуры; (в ред. Федерального «закона» от 27.07.2010 N 229-ФЗ)

2) наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3) наименование и адрес грузоотправителя и грузополучателя;

4) номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

5) наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания); (в ред. Федерального «закона» от 29.05.2002 N 57-ФЗ)

6) количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг), исходя из принятых по нему единиц измерения (при возможности их указания); (в ред. Федерального «закона» от 29.05.2002 N 57-ФЗ)

До утверждения Правительством РФ формы счета-фактуры, предусматривающей показатель «наименование валюты» и порядок заполнения этого показателя, указывать в счетах-фактурах наименование валюты не требуется («письмо» Минфина РФ от 12.10.2010 N 03-07-09/46)

6.1) наименование валюты; (пп. 6.1 введен Федеральным «законом» от 27.07.2010 N 229-ФЗ)

7) цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога; (в ред. Федерального «закона» от 29.05.2002 N 57-ФЗ)

стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога; (в ред. Федерального «закона» от 22.07.2005 N 119-ФЗ)

стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога; (в ред. Федерального «закона» от 22.07.2005 N 119-ФЗ)

9) сумма акциза по подакцизным товарам;

10) налоговая ставка;

11) сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок; (в ред. Федерального «закона» от 22.07.2005 N 119-ФЗ)

12) стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога; (в ред. Федерального «закона» от 22.07.2005 N 119-ФЗ)

13) страна происхождения товара;

14) номер таможенной декларации. (в ред. Федерального «закона» от 22.07.2005 N 119-ФЗ)

Сведения, предусмотренные «подпунктами 13» и «14» настоящего пункта, указываются в отношении товаров, страной происхождения которых не является Российская Федерация. Налогоплательщик, реализующий указанные товары, несет ответственность только за соответствие указанных сведений в предъявляемых им счетах-фактурах сведениям, содержащимся в полученных им счетах-фактурах и товаросопроводительных документах. (в ред. Федерального «закона» от 29.12.2000 N 166-ФЗ)

5.1. В счете-фактуре, выставляемом при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, должны быть указаны:

1) порядковый номер и дата составления счета-фактуры; (в ред. Федерального «закона» от 27.07.2010 N 229-ФЗ)

2) наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3) номер платежно-расчетного документа;

4) наименование поставляемых товаров (описание работ, услуг), имущественных прав;

До утверждения Правительством РФ формы счета-фактуры, предусматривающей показатель «наименование валюты» и порядок заполнения этого показателя, указывать в счетах-фактурах наименование валюты не требуется («письмо» Минфина РФ от 12.10.2010 N 03-07-09/46)

4.1) наименование валюты; (пп. 4.1 введен Федеральным «законом» от 27.07.2010 N 229-ФЗ)

5) сумма оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

6) налоговая ставка;

7) сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок. (п. 7 введен Федеральным «законом» от 26.11.2008 N 224-ФЗ)

6. Счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации. При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя. (в ред. Федерального «закона» от 29.05.2002 N 57-ФЗ)

Счет-фактура, составленный в электронном виде, подписывается электронной цифровой подписью руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации, индивидуального предпринимателя в соответствии с «законодательством» Российской Федерации. (абзац введен Федеральным «законом» от 27.07.2010 N 229-ФЗ)

7. В случае, если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте. (в ред. Федерального «закона» от 29.12.2000 N 166-ФЗ)

До утверждения Правительством РФ документов, предусмотренных пунктом 8 статьи 169 (в редакции Федерального закона от 27.07.2010 N 229-ФЗ), составление и выставление счетов-фактур, ведение журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж осуществляются с учетом требований, установленных до дня вступления в силу Федерального «закона» от 27.07.2010 N 229-ФЗ («пункт 4 статьи 10» Федерального закона от 27.07.2010 N 229-ФЗ).

8. Форма счета-фактуры и порядок его заполнения, формы и порядок ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж устанавливаются Правительством Российской Федерации. (п. 8 в ред. Федерального «закона» от 27.07.2010 N 229-ФЗ)

9. «Порядок» выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением электронной цифровой подписи устанавливается Министерством финансов Российской Федерации. Форматы счета-фактуры, журнала учета полученных и выставленных счетов-фактур, книг покупок и книг продаж в электронном виде утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. (п. 9 введен Федеральным «законом» от 27.07.2010 N 229-ФЗ).

| ◄ Предыдущая | 143 145 145.1 146 147 148 149 150 151 153 154 155 156 157 158 159 160 161 162 162.1 163 164 165 166 167 168 169 170 171 172 173 174 174.1 176 176.1 177 | Следующая ► |

Когда применяется документ?

Счет-фактура является документом, который служит основанием для налогового органа в принятии покупателем НДС к вычету, предъявленный продавцом. При реализации товаров, оказании услуг, выполнении работ или передачи имущественных прав продавцы начисляют НДС путем выписки счета-фактуры (для чего нужен счет-фактура?).

Счета-фактуры регистрируются в Журнале выставленных и полученных счетов-фактур (книгах покупок и продаж), а отображенные суммы НДС, впоследствии учитываются в налоговых декларациях, и по итогам отчетного периода на основании внесенных записей рассчитывается сумма налога, подлежащего уплате в бюджет.

Продажа продукции агентом

Агент может от собственного имени реализовывать продукцию принципала при наличии поручения последнего. В этом случае нужно проделать следующие действия:

- Заполнение двух СФ.

- Одна бумага направляется приобретателю.

- Вторая бумага регистрируется в журнале учета СФ.

- Регистрировать документ в книге продаж не требуется.

- Значения СФ направляются принципалу.

Принципал при получении значений от агента осуществляет эти действия:

- Выставление на имя агента СФ.

- Регистрация счета в книге продаж.

Все эти сведения нужно зафиксировать в части 2 журнала СФ.

Когда документ составляется с прочерками?

Прочерк в соответствующем месте счета-фактуры используется, если нет данных для проставления показателя (постановление № 1137). Например, наличие прочерков оправдано при составлении документов:

- По авансам, услугам, продаже прав, для которых не указываются грузоотправитель и грузополучатель и могут отсутствовать сведения о единице измерения и связанных с ней количестве и цене (письмо УФНС России по г. Москве от 15.03.2012 № 16-15/22629).

- По объектам продажи, созданным (переработанным) в РФ, или тем, для которых невозможно указать страну их происхождения (письма Минфина России от 15.08.2013 № 03-07-08/33247, от 26.12.2014 № 03-07-08/67893).

- По товарам из Таможенного союза, при ввозе из которого ГТД не оформляют и в связи с этим не нужны сведения о месте происхождения (письма Минфина России от 12.09.2012 № 03-07-14/88, от 25.07.2012 № 03-07-13/01-43).

- По товарам из Европейского союза, для которого не существует особого кода, и тогда при наличии наименования союза в качестве страны прочерк будет присутствовать по графе ее кода (письма Минфина России от 19.07.2012 № 03-07-09/68, ФНС России от 04.09.2012 № ЕД-4-3/[email protected]).