Контрольные соотношения 6-НДФЛ и 2-НДФЛ за 2021 год — это отдельный способ для проверки налоговой отчетности. Чиновники предусмотрели особый алгоритм сверки отчетных форм по подоходному налогу. Если инспектор ФНС обнаружит расхождения, то компания обязана исправить ошибку либо предоставить пояснения.

Все налоговые агенты обязаны предоставлять в ФНС две ключевые формы отчетности:

- 2-НДФЛ «Справка о доходах физического лица» — годовой отчет;

- 6-НДФЛ «Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом» — ежеквартальная форма.

Отдельные показатели отчетных форм должны совпадать. Федеральная инспекция еще в 2021 году утвердила четыре вида проверок: внутриформенные сверки и междокументарные контроли, то есть проводимые между разными формами отчетности. Контрольное соотношение 6-НДФЛ и 2-НДФЛ за 2021 год обновились. Разберем подробнее новые правила сверок.

Как отчет проверяет налоговая

При поступлении заполненного отчета от предприятия налоговая проверяет его на соответствие контрольных показателей. Законодательством предусмотрен порядок проверки отчетов, выявления несоответствий и алгоритм выставлений требований и применения штрафных санкций. Налоговикам доступна вся информация по налогоплательщику, все отчеты консолидированы в карточке налогоплательщика. Поэтому организации стоит позаботиться о такой процедуре, как проверить 2-НДФЛ перед сдачей в налоговую и декларации по налогу на прибыль, так как потом «подогнать» информацию не представится возможным. Инспекторы проверяют полученные отчеты на предмет наличия двух типов недочетов:

- Ошибки внутри отчета – это ошибки, связанные с неправильно указанными значениями в графах отчета, то есть соотношения между строчками не выполняется (такие ошибки находят специальные бухгалтерские программы).

- Отсутствие нужных соотношений между значениями в трех документах: 2-НДФЛ, 6-НДФЛ и декларация по налогу на прибыль (такие ошибки представляется возможным обнаружить только вручную).

При выявлении ошибок инспектор запрашивает у бухгалтера объяснения информации. При не отправке ответа на требование налоговая может назначить проверку. В ходе проверки организация обязана будет предоставить оригиналы всей документации, использованной для заполнения отчета, чтобы подтвердить достоверность информации. Для избавления всего персонала бухгалтерии от таких забот, рекомендуется самостоятельно предпринять такие действия, как проверить 6-НДФЛ, ну, а если ошибка организацией обнаружена, немедленно предоставить уточненку. Акцентировать внимание при заполнении нужно на типовых ошибках, в том числе опечатках, так как опечатка рассматривается как недостоверность информации, даже, когда она очевидна как техническая ошибка.

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

- Начисленный и выплаченный доход;

- Примененные вычеты;

- Налоговую базу;

- Начисленный, удержанный, перечисленный НДФЛ и задолженность по налогу.

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

Источник:

Учет Без Забот

Рубрика:

6-НДФЛ

- Ольга Круглова

Записаться 7800

9750 ₽

–20%

Как проверить форму 6-НДФЛ перед сдачей в налоговую

Прежде, чем отправить 6-НДФЛ проверяющему, следует проверить его на соответствие формы бланка отчета и электронного формата, а также на правильность заполнения и точность указанных показателей в разделах отчета. Проконтролировать правильность расчетов помогут разработанные и установленные законодательством контрольные соотношения, которые разработали сами налоговики. Эти показатели помогут обнаружить несоответствия в виде банальных опечаток и проанализировать, правильно ли составлен отчет. В первом разделе 6-НДФЛ есть вся информация по предприятию нарастающим итогом за все предыдущие кварталы с начала года, включая текущий, а второй раздел содержит информацию только за текущий квартал. Разделы выполняют разные функции, поэтому их не корреспондируют между собой. Поэтому на предположение: должна ли сумма начисленного дохода из раздела 1 отчета 6-НДФЛ идти с суммой итого из раздела 2, ответ отрицательный. Никаких контрольных соотношений между разделами не может быть установлено.

Итоги

Знание контрольных соотношений, применяемых ИФНС при проверке отчетов 6-НДФЛ, позволит составителю этой формы уже на этапе ее подготовки самому проверить те параметры, на которые при контроле будут ориентироваться налоговые органы. Тем самым сократятся риски выявления неувязок в отчетности, необходимости дачи пояснений по ним и представления уточненных отчетов.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

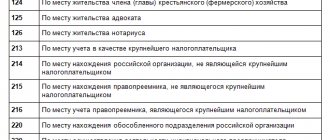

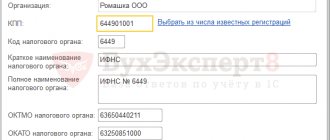

Проверяем титульный лист

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета. Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.); сведения об инспекции, где зарегистрировано предприятие. На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет. В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета. Для начальной версии отчета код корректировки указывается 000, а для корректировки − с 1 и последовательно дальше, например, 003. Некоторые работодатели присваивают ошибочно начальному отчету код 001.

Что предпримет налоговая

При невыполнении контрольного соотношения № 1.1 – при установлении факта непредставления расчета в установленный срок – составляют акт в порядке ст. 101.4 НК РФ для принятия решения о привлечении к ответственности в соответствии с п. 1.2 ст. 126 НК РФ

При невыполнении остальных КС инспекция в соответствии с п. 3 ст. 88 НК РФ направит письменное уведомление о выявленных ошибках, противоречиях, несоответствиях с требованием представить в течение 5 дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений установлен факт нарушения, составит акт проверки согласно ст. 100 НК РФ.

Проверяем первый раздел

В первом разделе должны быть указаны итоговые показатели за все предыдущие налоговые периоды по всем физлицам, кому предприятие выплачивало деньги. В случае, если предприятие выплатило за прошедший отчетный период доходы, облагаемые налогом по различным ставкам, потребуется предоставить заполненный первую часть отчета по каждой ставке на отдельном листе. Если начисление НДФЛ было по ставкам: 13, 15, 30, 35%, то в строчки с 10 по 50 руководитель или бухгалтер предприятия заносит информацию в каждом разделе номер 1, а строчки с 60 по 90 – только на странице 1 этого первого раздела. Если же все выплаты были сделаны из расчета налоговой ставки, например, 13%, то организация оформляет один первый раздел, заполняя все строки с 10 по 90.

Анализ НДФЛ по месяцам

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

- период получения дохода;

- период взаиморасчетов;

- организацию и филиал;

- ИФНС.

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

Проверяем второй раздел

Оформление второго раздела сложнее, чем первого. Здесь очень важно не ошибиться с датами и суммами. Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140. Чтобы достоверно заполнить второй раздел требуется правильно указать даты. Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

- Дату фактического получения дохода. Это дата − не число выдачи денег физлицу на руки. Имеется виду число начисления дохода (по зарплате, например, – это последний день месяца).

- Дату удержания НДФЛ из этого дохода. Это число удержания налога из дохода, а не число платежного поручения по перечислению налога.

- Последний день срока, когда организация обязана была перечислить в бюджет удержанный из этого дохода НДФЛ.

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.

Междокументные КС

При сравнении значений, указанных в расчете, с показателями, отраженными в КРСБ НА, внимание будет обращено на соответствие следующих соотношений:

- строка 070 – строка 090 >= данные КРСБ НА (уплачено НДФЛ с начала налогового периода);

- дата по строке 120 >= дата перечисления по данным КРСБ НА (дата уплаты суммы НДФЛ).

Если разница между общей суммой удержанного НДФЛ по всем ставкам (стр. 070 расчета) и общей суммой налога, возвращенной налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ (стр. 090 расчета), окажется меньше данных КРСБ НА (уплачено НДФЛ с начала налогового периода), то возможно, что не вся сумма НДФЛ перечислена в бюджет.

Если дата по строке 120 окажется меньше даты уплаты суммы НДФЛ по строке 140 (сведения о перечислениях по данным КРСБ НА), то, возможно, окажется нарушен срок перечисления удержанной суммы НДФЛ. Подробно об этом контрольном соотношении говорилось ранее.

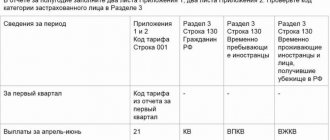

В разд. 3 приводятся соотношения между расчетом, сведениями по форме 2-НДФЛ и декларацией по налогу на прибыль. Они применяются к годовой форме 6-НДФЛ. До сдачи такого отчета еще целый год. К тому же могут сбыться обещания разработчиков упростить расчет и его проверку, поэтому не будем забегать вперед и оставим этот раздел для анализа на более поздний срок.

Что касается разд. 4 (последнего), то в нем приведено контрольное соотношение показателей расчета и документа, относящегося к внешним источникам. Как уже отмечалось, речь идет о журнале “Патент для иностранных граждан” (в комментируемом Письме сокращенное название этого документа – “ИР Патент”). Этот журнал ведется в целях реализации положений п. 6 ст. 227.1, которой установлены особенности исчисления НДФЛ и подачи налоговой декларации некоторыми категориями иностранных граждан, осуществляющих трудовую деятельность по найму в РФ.

Журнал ведется на основании:

- сведений из заявлений о подтверждении права на уменьшение исчисленной суммы НДФЛ на сумму уплаченных налогоплательщиком фиксированных авансовых платежей;

- сведений, поступивших от территориальных органов ФМС России, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи налогоплательщику патента.

Обязанность ведения такого журнала возложена на сотрудников территориальных налоговых инспекций.

В журнале отражаются сведения, содержащиеся в заявлениях, которые представляют налоговые агенты (на бумажных носителях и в электронной форме).

По мере заполнения журнала у налоговиков формируется база заявлений налоговых агентов, обращавшихся в налоговые инспекции за выдачей подтверждения права на уменьшение исчисленной суммы НДФЛ на сумму уплаченных налогоплательщиком фиксированных авансовых платежей, и налогоплательщиков, в отношении которых налоговым агентам выдавались уведомления.

Обобщенная по всем физическим лицам сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода на основании уведомлений, указывается по строке 050 расчета.

При наличии у налогового агента уведомления значение показателя по строке 050 расчета должно быть больше нуля. Если в налоговой инспекции в журнале (ИР Патент) нет сведений о выданных уведомлениях, а в расчете значение показателя по строке 050 больше нуля (строка 050 > 0), налоговая инспекция при проверке расчета расценит такое несоответствие как неправомерное уменьшение суммы исчисленного налога на сумму фиксированных авансовых платежей.

С целью устранения противоречия налоговая инспекция направит налоговому агенту письменное уведомление о выявленных в ходе камеральной проверки ошибках (несоответствиях) и потребует представить необходимые пояснения или исправить расчет. Если факт нарушения налогового законодательства подтвердится, в течение 10 дней будет составлен акт.

Акт налоговой проверки, а также представленные проверяемым лицом письменные возражения по нему должны быть рассмотрены руководителем (заместителем руководителя) налоговой инспекции, проводившей налоговую проверку, и решение по ним должно быть принято в течение 10 дней со дня истечения срока, указанного в п. 6 ст. 100 НК РФ.

Подключаем контрольные соотношения

Провести такую работу, как проверить, верен ли расчет 6-НДФЛ, можно с помощью контрольных соотношений. Контрольные соотношения – это последовательность математических вычислений между некоторыми строчками, которые должны совпадать с другими показателями отчета, то есть все расчеты, зашифрованные в строчках отчета, должны при пересечении давать соответствующие результаты. Проверять контрольные соотношения 6-НДФЛ (за 3 квартал 2021 года, кстати, они будут, возможно, отличаться по сравнению с 1 кварталом этого же года) организация не обязана. Эта процедура носит рекомендательный характер для исключения элементарных ошибок в отчете, допущенных бухгалтером. В некоторых новых бухгалтерских программах уже включена такая опция, как «проверить форму 6-НДФЛ», то есть автоматическая проверка информации, занесённых в строчки отчета, на предмет соответствия контрольным соотношениям. В результате анализа программа предлагает варианты корректировки данных. Тем не менее, рекомендуется предпринять такой шаг, как проверить 6-НДФЛ самостоятельно, пересчитать на калькуляторе несколько или все контрольные соотношения еще и вручную − это обезопасит бухгалтера от составления уточненки. В письме налоговой службы есть двенадцать пунктов тех показателей, несоответствие которых вызовут дополнительные уточнения со стороны налоговиков. Вот некоторые из них:

- фактическая дата подачи 6-НДФЛ совпадает с указанной датой на титульном листе отчета;

- рассчитанное значение суммарного дохода, указанное в строчке 20, должно быть не меньше значения суммарных вычетов по строчке 30;

- значение строчки 40 должно соответствовать результату следующих операций: разность строчек 20 и 30 *строчка 10/100;

- значение из строчки 40 должно быть не меньше показателя из строчки 50;

- итоговая сумма, внесенная в бюджет, должна быть не меньше дельты между суммой НДФЛ, фактически удержанного (строчка 70) и значением строчки 90 (возврат плательщику) налога.

Возвращаясь к вопросу, как проверить 6-НДФЛ, пример приведем об изменениях контрольных соотношений. В прежних редакциях писем рекомендовалось применять в качестве контрольного соотношения для проверки 6-НДФЛ: строка 070 должна равняться сумме строк 140. Напомним, что в строчке 70 предприятие информирует, на какую сумму оно удержало НДФЛ, в строчке 140 – тот же налог с распределением по датам выплаты всех видов вознаграждений. Затем налоговики изменили свое мнение и допускают, что это контрольное соотношение не всегда правомочно. Исключением ранее предложенного соотношения стал перенос фактической выплаты в следующем за начислением кварталом, например, заработной платы. Поэтому во вторую часть отчета некоторые суммы в строчку 140 не попадают. Никакого нарушения законодательства в этом случае нет: кончается один квартал, и закрывается отчет, а в следующем квартале выплачивается зарплата. Отсюда расхождение результата по ранее предложенной налоговиками формуле проверки. Исходя из предположения, что некоторые организации начисляют и выплачивают зарплату по такой схеме, ФНС исключило это контрольное соотношение из числа обязательных. Ведомство на официальном сайте подтвердило необязательность выполнения этого соотношения. Поэтому, чтобы выполнить такую операцию, как проверить 6-НДФЛ за 2021 год (за любой отчетный период этого года), применять это контрольное соотношение нет необходимости. Если бухгалтер все же решится на более педантичное исследование подготавливаемого к сдаче отчета, напоминаем, что разница по значениям выделенных строчек − это сумма фактической выплаты вознаграждений, на которые налог начислен в текущем отчетном периоде, а выплата будет произведена в следующем квартале.

Сроки перечисления НДФЛ

Отвечая на запрос налогового агента, составители Письма указали, что по строке 120 разд. 2 “Срок перечисления налога” следует указывать дату в соответствии с положениями п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ, не позднее которой должна быть перечислена сумма НДФЛ. Вот уж, как говорится, “краткость – сестра таланта”. Но русский писатель, написавший эту фразу, обращал внимание брата, которому была адресована эта рекомендация, на то, что это правило должно использовать для аргументации содержания там, где есть вольнодумие (при написании пьесы, например). А в трактовке НК РФ никакого вольнодумия быть не должно. Смысл ответа заключается в его содержании. И для того, чтобы быть понятыми, хотелось бы, чтобы составляющие ответы чиновники были бы многословнее.

Ну а поскольку конкретики в ответе нет, обратимся сами к указанным нормам Кодекса.

Как следует из п. 6 ст. 226 НК РФ, налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Для многих налогоплательщиков основным видом дохода является оплата труда. Датой фактического получения налогоплательщиком дохода в виде оплаты труда согласно п. 2 ст. 223 НК РФ признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

В соответствии с п. 4 ст. 226 НК РФ налоговый агент обязан удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных п. 4 ст. 226 Кодекса.

Таким образом, налоговый агент обязан перечислить НДФЛ в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода. Этот день и следует отразить по строке 120 разд. 2 в качестве срока перечисления налога. При выплате заработной платы за первую половину месяца (аванса) НДФЛ удерживать не нужно. Налоговый агент исчисляет сумму НДФЛ нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка 13% (п. 1 ст. 224 НК РФ). При этом производится зачет удержанной в предыдущие месяцы текущего налогового периода суммы налога. А до истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком. Стало быть, до окончания месяца НДФЛ не может быть исчислен (Письма Минфина России от 10.04.2015 N 03-04-06/20406, ФНС России от 15.01.2016 N БС-4-11/320).

Пример. Условиями коллективного договора предусмотрена выплата заработной платы 3-го и 18-го числа. За первую половину месяца аванс выплачивается 18-го числа, а окончательный расчет за прошедший месяц – 3-го числа следующего месяца. Именно эту дату, 3-е число, следует отразить по строке 120 разд. 2 в качестве срока перечисления налога.

В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход (п. 2 ст. 223 НК РФ). Значит, НДФЛ в этом случае должен быть перечислен не позднее дня, следующего за последним днем работы.

Налоговые инспекции разносят сведения о поступивших суммах налогов и сборов в карточки “Расчеты с бюджетом” (КРСБ) в соответствии с датами и реквизитами, указанными налогоплательщиком в платежном поручении на уплату налогов (сборов). И расхождения в датах, указанных в расчете по форме 6-НДФЛ и в КРСБ налогового агента (КРСБ НА), могут свидетельствовать о нарушении срока уплаты налога. О том, как налоговые инспекторы будут проверять соотношение этих и других сведений между документами и внутри самой формы расчета, расскажем чуть позже.

А пока вернемся к срокам перечисления НДФЛ.

Как видно из предыдущих пояснений, правила о сроках перечисления НДФЛ применяют во взаимосвязи с нормами определения даты фактического получения дохода, установленными ст. 223 НК РФ.

Помимо доходов от трудовой деятельности, о которых было сказано ранее, физические лица могут получать иные виды доходов. Например, это может быть доход в виде материальной выгоды, образующейся от экономии на процентах по заемным средствам (ст. 212 НК РФ). В этом случае датой фактического получения дохода считается последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства. Значит, срок уплаты НДФЛ по таким доходам должен быть не позднее первого числа месяца, следующего за месяцем получения дохода.

Если доход в виде материальной выгоды получен от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику, то датой получения дохода считается дата приобретения товаров (работ, услуг) (пп. 3 п. 1 ст. 223 НК РФ). Не позднее дня, следующего за этой датой, следует определять и срок уплаты НДФЛ.

То же самое можно сказать и о сроке перечисления НДФЛ с материальной выгоды, полученной от приобретения ценных бумаг. Но если приобретенные ценные бумаги оплачены после перехода к налогоплательщику права собственности на них, то дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг (пп. 3 п. 1 ст. 223 НК РФ).

Что касается командировочных, то датой получения дохода при расчете НДФЛ считается последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки (пп. 6 п. 1 ст. 223 НК РФ). Облагаемый НДФЛ доход может возникать при выплате суточных сверх установленных норм (700 руб. за день нахождения в командировке в России и 2500 руб. за день нахождения в загранкомандировке). С компенсаций документально не подтвержденных расходов на проживание в командировке сверх этих же норм должен удерживаться НДФЛ. Доход в этом случае определяется также на последний день месяца, в котором утвержден авансовый отчет. Следующий день будет являться сроком перечисления налога.

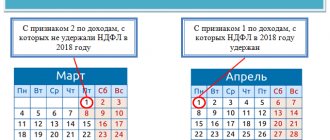

С 1 января 2021 г. применительно к суммам оплаты отпуска и суммам пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) действуют новые правила. Удержанный с этих доходов налог нужно перечислять в бюджет не позднее последнего дня месяца, в котором они выплачены. К примеру, если отпуск оплачен 26 февраля 2021 г., НДФЛ с отпускных должен быть перечислен в бюджет не позднее 29 февраля.

День перечисления НДФЛ может приходиться на выходной или нерабочий праздничный день. В этом случае срок уплаты переносится на ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Если вернуться к условиям ранее рассмотренного примера, то увидим, что срок выплаты заработной платы (3-е число) за апрель 2016 г. приходится на нерабочий день – 3 мая. В этом случае срок уплаты переносится на 4 мая.

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 – 140 расчета заполняются по каждому сроку перечисления налога отдельно.

Сопоставляем 6-НДФЛ за год с 2-НДФЛ и декларацией на прибыль

Как проверить 6-НДФЛ за 9 месяцев, 3 и 6 месяцев мы рассмотрели на примере применения контрольных соотношений по строчкам двух частей внутри отчета. А вот как проверить отчет 6-НДФЛ за год – рекомендуется использовать дополнительные инструменты. В результате проверки значения некоторых строчек годового отчета 6-НДФЛ должны определенно соотноситься с информацией, предоставленной организацией в справке 2-НДФЛ и декларации по прибыли за тот же период. Налоговые инспекторы применяют следующие контрольные соотношения для проверки предоставленного отчета:

- значение строчки 20 (итого начислено дохода) равно сумме по заявленным справкам 2-НДФЛ и сумме в строке 20 второго приложения в декларации по прибыли;

- значение строчки 25 (итого начислено дивидендов) должно быть равно сумме по заявленным справкам 2-НДФЛ и по коду 1010 соответствовать в приложении 2 декларации;

- строчка 40 (рассчитанный налог) совпадает по значению со строчкой 30 второго приложения декларации и с суммой рассчитанного налога по заявленным справкам 2-НДФЛ;

- удержанный налог в строчке 80 соответствует строчке 34 декларации в приложении 2 декларации и сумме неудержанного налога по заявленным справкам 2-НДФЛ;

- количество физлиц, получивших выплаты от предприятия, равно количеству справок 2-НДФЛ и числу приложений №2, оформленных к декларации.

Сопоставление отчета с иными данными

В эту группу (4) включено КС 4.1, согласно которому величина фиксированного авансового платежа (стр. 050) не может остаться неуказанной при наличии выданного отчитывающемуся лицу документа (патента), обязывающего его к уплате такого платежа (п. 6 ст. 227.1 НК РФ). Вносить данные в эту строку в форме 6-НДФЛ должны налоговые агенты, к которым налогоплательщики, работающие по патенту, представили уведомление о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

Если стр. 050 заполнена, а сведений о выдаче патента в ИФНС нет, то сумма начисленного к уплате налога оказывается неправомерно заниженной.

Кроме этого, суммы в строках 020 и 025 налоговики сравнивают со строкой 050 «База для исчисления страховых взносов» раздела 1 подраздела 1.1 из расчета по взносам. Это предусмотрено контрольными соотношениями к ЕРСВ (письмо ФНС от 29.12.2017 № ГД-4-11/[email protected])/. Если при этом доход по 6-НДФЛ окажется меньше базы по взносам, налогоплательщик будет обязан это объяснять.

Штрафы

Сроки для сдачи отчета 6-НДФЛ установлены законодательством, и их не рекомендуется нарушать, в противном случае, на предприятие будут наложены штрафные санкции. За несдачу отчетности, кроме штрафа по 1000 рублей за каждый месяц просрочки, организации грозит то, что расчетный счет компании и вовсе заблокируют, а разблокируют только после предоставления отчета. Штрафных санкций представляется возможным избежать, если организация самостоятельно исправит ошибки и сдаст уточненку до того, как неточности выявит проверяющий. За предоставление отчета, содержащего ошибки, организация будет оштрафована, а налоговая потребует уточненку.

Как заполнять 6‑НДФЛ: ответы на популярные вопросы

Закрыть Каждый год компания СКБ Контур проводит конкурс для предпринимателей «», в нем участвуют сотни бизнесменов из разных городов России — от Калининграда до Владивостока. Для старта необходимы некоторые предварительные условия: идея, немного денег и, что самое важное, желание начать Фред ДеЛюка Основатель Subway

Выпуск № 30 Алексей Крайнев 14 июля Несмотря на то что форма 6-НДФЛ достаточно простая — в ней всего два раздела, возникает много вопросов по порядку ее заполнения и представления в различных жизненных ситуациях, например при отражении выплат увольняющегося сотрудника.

Благодаря конкурсу мы создали вдохновляющую коллекцию бизнес-историй, рассказанных людьми, которые превращают небольшие стартапы в успешные компании. Их опыт и cоветы будут полезны каждому, кто задумывается об открытии своего дела.

Заполнение РСВ

Расчет по страховым взносам выглядит гораздо объемнее за счет множества приложений к разделам, которых, по сути, всего три. Всеми заполняются титул, раздел 1 (сводные данные по начисленным взносам), приложение 1 к первому разделу (в части подразделов 1.1 – пенсионное страхование и 1.2 – медицинское страхование), приложение 2 (ФСС в части нетрудоспособности и пособий по материнству), раздел 3.

Важно! При подаче уточняющего (корректирующего) РСВ, где не затрагивается раздел 3, последний не включается в состав расчета. Программы проверки могут указывать на возможную ошибку, но ее в данном случае не будет.

Остальные приложения включаются в отчетность при условии, что есть соответствующие показатели: дополнительные или льготные тарифы, больничные и т.д. Пройдемся по основным разделам.

Раздел 1

Для каждого вида взносов предназначен отдельный блок сведений, содержащий следующую информацию:

- КБК.

- Сумма к уплате (т.е. начисленная!) накопительно с начала года (нарастающий итог).

- Суммы за последние три месяца периода (помесячно).

Часто встречающаяся ошибка – несовпадение данных в первом разделе и рассчитанных в третьем по отдельным сотрудникам (в совокупности по всем). Это результат округлений и особенностей работы программ учета. В пункте 1 статьи 431 НК РФ сказано, что расчет ведется нарастающим итогом с начала года.

Пример: при подсчете взносов на ОПС за май 2020 года берем базу за период январь-май включительно, умножаем на тариф, из получившего результата вычитаем взносы, рассчитанные за январь, февраль, март и апрель, получаем сумму за май.

При заполнении РСВ как автоматизировано, так и вручную иногда возникает ситуация, когда контрольные соотношения выполняться не будут. Например, вы рассчитали взносы, просто умножив начисления текущего месяца на тариф, не применяя накопительный метод, разница в одну копейку формально станет поводом в отказе в приемке отчета (абзац 2 пункта 7 статьи 431 НК).

Подразделы 1.1 и 1.2

Расчет взносов на ОПС с начала года и за три последних месяца. Здесь указывается:

- количество застрахованных лиц (обратите внимание, что берется не среднесписочное значение, а фактическое количество работников);

- начисленные доходы;

- доходы, не подлежащие обложению и вычеты (они мало кого касаются – это расходы по правам на результаты интеллектуальной деятельности, лицензии и т.п.);

- облагаемая база.

Разбивка производится также в разрезе предельной величины годовой базы (и взносов) и превышения. Предельные величины в 2020 году согласно Постановлению №1407 от 06.11.2019 года:

- По ФСС – 912000.

- По ОПС – 1292000.

Кстати! Для отчислений в Фонд обязательного медицинского страхования пределов не установлено.

Подраздел 1.2 заполняется аналогично, но без разбивки по предельной базе и превышению.

Раздел 3

Заполняется по данным сотрудников или работников по договору ГПХ. Потребуются личные данные физического лица:

- ИНН

- СНИЛС.

- Паспортные данные (номер, серия).

- ФИО.

- Дата рождения.

- Пол.

- Гражданство.

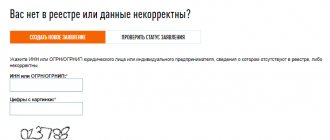

Очень часто, заключая договор подряда или оказания услуг, забывают получить информацию для заполнения расчета. Если возникли сомнения или не хватает данных, проверьте их с помощью сайта ФНС и личного кабинета.

Узнать ИНН можно по этой ссылке, а отправить запрос на проверку ИНН, ФИО, СНИЛС работающих лиц в электронной форме из личного кабинета юрлица или ИП (см. скрин).

Далее в разделе 3 ведется подсчет облагаемой взносами базы и самих платежей за последние три месяца. В строке «код категории застрахованного лица» чаще всего будет стоять НР – это обычные работники (в т. ч. по ГПХ-договорам) или ВЖНР – иностранные рабочие (без особенностей). Остальные коды указаны в приложении 7 к инструкции по заполнению формы.