1 апреля 2021 г. – такой срок установлен для сдачи налоговыми агентами отчетности за 2021г. по подоходному налогу: справок 2-НДФЛ и расчета 6-НДФЛ. Принимая отчеты, налоговики проверяют соответствие не только внутренним контрольным соотношениям, но и внешним, то есть сопоставляют показатели этих форм между собой. Какие контрольные соотношения нужно применять налоговым агентам и в чем должны сойтись 2-НДФЛ и 6-НДФЛ? Наша статья поможет найти ответы на эти вопросы.

Взаимоувязка показателей в 6-НДФЛ

В письме ФНС No БС-4–11/3852 от 10.03.2016 содержатся контрольные соотношения для проверки правильности заполнения показателей внутри 6-НДФЛ и взаимоувязки с внешними формами: 2-НДФЛ, декларации по налогу на прибыль и отчёта РСВ. В разъяснениях ФНС также указывается, какие именно неточности допускают бухгалтеры и как должны реагировать на них налоговые инспекторы.

Проверка внутри 6-НДФЛ

Закончив разносить показатели из регистров налогового учёта в раздел 1 формы 6-НДФЛ, проверьте соответствие пропорций ваших показателей с соотношениями из письма ФНС:

- стр. 020 больше или равняется стр. 030, то есть сумма налоговых льгот может равняться сумме начисленных доходов, но не может превысить. При несоблюдении этого соотношения, налоговому агенту предоставляется 5 дней для предоставления объяснения или корректировки отчётности;

- стр. 040 = (стр. 020 — стр. 030) : 100 х стр. 010. Если соотношение не выдерживается, то инспектор произведёт те же действия, что в первом случае. Небольшая разница может происходить из-за округления. Проверить допустимую погрешность можно, умножив «численность» из стр. 060 на 1 руб. и на количество строк 100 из раздела 2;

- стр. 040 больше или равняется стр. 050. Несоответствие также подлежит объяснению.

Контрольные соотношения для проверки правильности заполнения раздела 1 формы 6-НДФЛ

Рассмотрим применение контрольных соотношений на конкретном примере отчёта фирмы Х, данные взяты из рисунка выше:

- значение стр. 020 больше, чем стр. 030 – 498000 руб. больше 4200 руб.;

- стр. 040 = (498000 руб. по стр. 020 – 4200 по стр. 030) х 13% по стр. 010 = 64194;

- налог, удержанный с доходов сотрудников (стр. 070) за минусом значения, если есть, суммы излишне удержанного налога по стр. 090, в нашем примере он равен 0, НДФЛ в сумме 64194 руб. подлежит перечислению в бюджет.

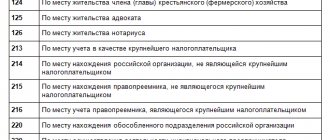

Проверяем титульный лист

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета. Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.); сведения об инспекции, где зарегистрировано предприятие. На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет. В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета. Для начальной версии отчета код корректировки указывается 000, а для корректировки − с 1 и последовательно дальше, например, 003. Некоторые работодатели присваивают ошибочно начальному отчету код 001.

Сверка данных отчётов 2-НДФЛ и 6-НДФЛ

Компании в конце года обязаны составлять по каждому работнику справку 2-НДФЛ с признаком 1, который означает, какой доход человек получил, какую сумму налога с него удержали и полностью ли её перечислили в бюджет государства.

В 6-НДФЛ в 1 разделе суммируются данные в целом по организации за весь отчётный период. Из этого следует, что сопоставить суммы доходов, удержанных и перечисленных налогов можно только по итогам года.

Обратимся вновь к письму № БС-4–11/[email protected], в котором ФНС устанавливает, какие соотношения в показателях двух форм необходимо выдерживать. Все показатели раздела 1 формы 6-НДФЛ по всем строкам должны совпадать с суммой тех же показателей в справках 2-НДФЛ при одинаковой налоговой ставке.

Все соотношения между 2-НДФЛ и 6-НДФЛ наглядно можно проверять по приведённым ниже показателям.

Таблица: схема контрольных соотношений между 2-НДФЛ и 6-НДФЛ

| Соответствие показателей | 6-НДФЛ | 2-НДФЛ |

| По суммам доходов | стр. 020 (раздел 1) | стр. «Общая сумма дохода» (раздел 5) |

| По суммам дивидендов | стр. 025 (раздел 1) | гр. «Сумма дохода» с кодом 1010 (раздел 3) |

| По суммам исчисленного налога | стр. 040 (раздел 1) | стр. «Сумма Налога исчисленная» (раздел 5) |

| По количеству физлиц | стр. 060 (раздел 1) | количество справок 2-НДФЛ |

Отличия отчетности

Формы подачи отчета по доходу физлиц, работающих в организации или у частного предпринимателя и отчеты по доходам граждан имеют ряд принципиальных отличий:

- периодичность подачи нового 6-НДФЛ документа – ежеквартальная, а бланки 2-НДФЛ подаются раз в год;

- в новой форме отражены сводные показатели по организации, а в привычном 2-НДФЛ сведения подаются индивидуально по каждому конкретному работнику по отдельности.

Титульный лист

Налоговое законодательство разъясняет особенности каждого из отчетов и нюансы по возможным расхождениям, согласовав правила заполнения и расчета несколькими предписаниями. Так, например, отдельным письмом фискального органа, выпущенным в 2021 г., установлено, в чем должны сойтись 2-НДФЛ и 6-НДФЛ и указываются соотношения, позволяющие проверить показатели по налоговым отчислениям двух видов отчетностей.

Контроль показателей 6-НДФЛ и приложения 2 к ДНП

Письмо ФНС регламентирует также соответствие показателей 6-НДФЛ и приложения 2 к декларации по налогу на прибыль (ДНП):

- стр. 020 6-НДФЛ по одной и той ставке должны соответствовать сумме стр. 020 приложения 2 к ДНП с той же ставкой;

- стр. 025 6-НДФЛ равняется сумме дохода под таким же кодом в приложении 2 ДНП;

- суммы налога по одной и той же ставке по стр. 040 в 6-НДФЛ = сумме по стр. 030 приложения 2 к ДНП;

- должны быть равными показатели величины неудержанного налога: стр. 080 формы 6-НДФЛ и стр. 034 приложения 2 к ДНП;

- должно совпадать и количество физических лиц по стр. 060 6-НДФЛ с числом приложений 2 (на каждое лицо, получившее доход в виде дивидендов, заполняется отдельный лист приложения).

Компании, работающие с ценными бумагами и выплачивающие дивиденды, обязаны заполнять приложение 2 к ДНП за отчётный год.

Отчётность при начислении дивидендов

Важное о сроках и правилах заполнения

ВАЖНО!

В 2021 году изменены сроки сдачи годовых отчетов по подоходному налогу: сдайте сведения до 02.03.2020.

В формах следует указывать все виды доходов, начисленных в пользу физических лиц по трудовым и гражданско-правовым договорам. Также отразите доходы по срочным и сезонным договорам.

Пошаговая инструкция к составлению 6-НДФЛ за 2021 год раскрыта в отдельной статье «Как заполнить обновленную форму 6 НДФЛ. Полное руководство».

Правила составления годовой отчетности по налогу на доходы физических лиц — в отдельном материале «Справка 2-НДФЛ: бланк, коды и срок сдачи».

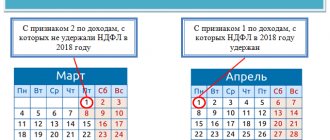

Готовую форму 2-НДФЛ следует предоставить в ФНС не позднее 1 марта года, следующего за отчетным. В 2021 году это выходной день, отчитайтесь до 02.03.2020.

Ежеквартальный отчет 6-НДФЛ — до 30 числа первого месяца, следующего за отчетным кварталом. Следует учитывать, если последний срок предоставления выпадает на выходной или праздничный нерабочий день, то срок переносится на первый рабочий день (статья 6.1 НК РФ). Расчет по итогам года сдайте до 02.03.2020.

Какие показатели сравнивать в 6-НДФЛ и РСВ

13 марта 2021 года ФНС опубликовало письмо № БС-4–11/4371 с требованиями по соотношениям между отчётами РСВ (расчёт страховых взносов) и 6-НДФЛ.

РСВ — это отчётность в ПФР, которая представляет собой расчёт по начисленным и уплаченным страховым взносам с заработков сотрудников компании и работников по гражданско-правовым договорам на обязательное страхование (пенсионное и медицинское).

Известно, что с 2021 года на ФНС возложена обязанность администрирования страховых взносов. Для взаимоувязки показателей отчёта РСВ и 6-НДФЛ налоговая инспекция разработала две позиции:

- кто сдаёт 6-НДФЛ, тот обязан отчитываться по РСВ;

- доходы по компании без дивидендов, то есть разница между начисленным доходом (стр. 020) и начисленными дивидендами (стр. 025) формы 6-НДФЛ должна быть больше или одинаковой с суммой, проставленной в стр. 030 подраздела 1.1 раздела 1 РСВ.

Контрольные соотношения между 6-НДФЛ и РСВ: строка 030 из РСВ должна равняться строке 020 в 6-НДФЛ

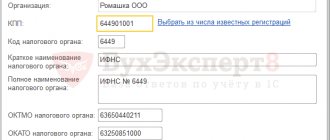

Контрольное соотношение между отчётами РСВ и 6-НДФЛ за 1 квартал 2017 года по ООО «Ромашка» должно соблюдаться: стр. 020 в 6-НДФЛ, равная 41574 руб., обязана совпадать с показателем по стр. 030 подраздела 1.1 раздела 1 отчёта РСВ — 41573 руб. 53 коп. (с учётом округления).

Надо помнить, что расхождение между суммами, внесёнными в 6-НДФЛ, и суммами в РСВ не всегда свидетельствуют об ошибке. Например, суммы выплат по договорам гражданско-правового характера всегда облагаются налогом на доходы и не всегда на них начисляются страховые взносы. Поэтому необходимо тщательно анализировать каждую ситуацию.

Письма с разъяснениями ФНС помогают бухгалтерам правильно составлять отчётность и предугадывать действия налоговых инспекторов. Бесспорно, в интернете можно найти сервисы, помогающие проверить соотношения показателей отчётности в электронном варианте, однако стоит научиться осуществлять такие проверки самостоятельно. Если перед отправкой форм 6-НДФЛ и РСВ проконтролировать соответствие данных по приведённому выше алгоритму, претензий налоговых органов не последует.

- Автор: ozakone

- Распечатать

Оцените статью:

- 5

- 4

- 3

- 2

- 1

(3 голоса, среднее: 5 из 5)

Поделитесь с друзьями!

Штрафы

Сроки для сдачи отчета 6-НДФЛ установлены законодательством, и их не рекомендуется нарушать, в противном случае, на предприятие будут наложены штрафные санкции. За несдачу отчетности, кроме штрафа по 1000 рублей за каждый месяц просрочки, организации грозит то, что расчетный счет компании и вовсе заблокируют, а разблокируют только после предоставления отчета. Штрафных санкций представляется возможным избежать, если организация самостоятельно исправит ошибки и сдаст уточненку до того, как неточности выявит проверяющий. За предоставление отчета, содержащего ошибки, организация будет оштрафована, а налоговая потребует уточненку.

Проверяем первый раздел

В первом разделе должны быть указаны итоговые показатели за все предыдущие налоговые периоды по всем физлицам, кому предприятие выплачивало деньги. В случае, если предприятие выплатило за прошедший отчетный период доходы, облагаемые налогом по различным ставкам, потребуется предоставить заполненный первую часть отчета по каждой ставке на отдельном листе. Если начисление НДФЛ было по ставкам: 13, 15, 30, 35%, то в строчки с 10 по 50 руководитель или бухгалтер предприятия заносит информацию в каждом разделе номер 1, а строчки с 60 по 90 – только на странице 1 этого первого раздела. Если же все выплаты были сделаны из расчета налоговой ставки, например, 13%, то организация оформляет один первый раздел, заполняя все строки с 10 по 90.

Разница в значениях по формам

При подготовке отчетности для фискального органа 2-НДФЛ и 6-НДФЛ, в чем разница между указанными в двух документах сведениями, позволит корректно заполнить требуемые декларации. Вопрос расхождения заключается в разном значении суммарных удержаний по доходам, отраженным в отчетных документах по НДФЛ по причине того, что часть отчислений из фонда заработной платы в одном отчете отражается в отчетном году, а в другом налоговом отчете – сумма перетекает в новый отчетный период.

Следует понимать, чем отличается 6-НДФЛ от 2-НДФЛ по расчетам налога за декабрь, чтобы произвести правильные расчеты:

- НДФЛ за декабрь не попадает в годовой отчет по 6-НДФЛ;

- В 2-НДФЛ будет отражена сумма по удержанному и перечисленному налогу, вне зависимости от факта удержания нужной суммы месяцем позднее.

В остальном, бухгалтеру рекомендуется придерживаться опубликованных в марте 2021г. отдельным разъяснительным письмам Налоговой службы соотношениях для контроля правильности вносимых в декларации сведений с сопоставлением построчных значений.

Проверяем второй раздел

Оформление второго раздела сложнее, чем первого

Здесь очень важно не ошибиться с датами и суммами. Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140. Чтобы достоверно заполнить второй раздел требуется правильно указать даты. Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

- Дату фактического получения дохода. Это дата − не число выдачи денег физлицу на руки. Имеется виду число начисления дохода (по зарплате, например, – это последний день месяца).

- Дату удержания НДФЛ из этого дохода. Это число удержания налога из дохода, а не число платежного поручения по перечислению налога.

- Последний день срока, когда организация обязана была перечислить в бюджет удержанный из этого дохода НДФЛ.

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.