Отчетность по НДФЛ

Отчетность по НДФЛ в виде справки 2-НДФЛ сдается в следующем порядке:

- По завершении календарного года, если у физического лица — налогоплательщика не был удержан налог, налоговый агент должен до 1 марта года следующего года представить в налоговый орган справку 2-НДФЛ с признаком 2.

- По завершении календарного года до 1 апреля следующего года представляются справки на сотрудников, у которых НДФЛ был удержан (признак 1 в справке).

Подробнее см. в материале «Заполняем признак налогоплательщика в справке 2-НДФЛ».

- При числе работников до 25 человек справки 2-НДФЛ могут быть переданы налоговикам в бумажном виде, при большем количестве работников сведения передают через телекоммуникационные каналы связи (ТКС) в электронном виде.

- Одновременно со справкой 2-НДФЛ представляется реестр сведений по НДФЛ в 2 экземплярах.

Внимание! С отчетности за 2021 год бланк справки для налоговиков отличен от формуляра, выдаваемого работникам. Как правильно заполнить оба бланка см. здесь.

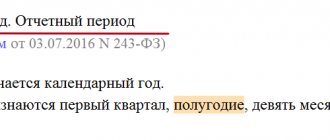

С 1 января 2021 года для налоговых агентов введена ежеквартальная (с нарастающим итогом) и годовая НДФЛ-отчетность по форме 6-НДФЛ. Отчет по форме 6-НДФЛ по окончании квартала нужно сдавать не позднее последнего дня месяца, следующего за кварталом, а по окончании года — не позднее 1 апреля следующего года. Отчет показывает не только начисленные и удержанные суммы НДФЛ в целом по организации, но и полученный доход, дату его выплаты, сроки, в которые должен быть удержан и оплачен удержанный налог. Это позволит налоговикам оперативно отслеживать правильность исчисления НДФЛ.

Подробнее ознакомиться с особенностями заполнения отчета вы можете в рубрике «Расчет 6-НДФЛ».

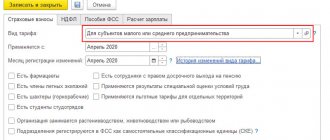

Упрощенная система налогообложения

УСН — один из спецрежимов, который делает работу бизнеса и жизнь бухгалтера проще. На упрощенке не нужно платить и отчитываться по трем налогам: прибыли, НДС и налогу на имущество. Это приходится делать лишь в исключительных случаях.

Все упрощенцы-работодатели должны отчитываться по страховым взносам и доходам сотрудников, а также передавать сведения о них в фонды. Эти отчеты рассмотрим далее.

Специфический отчет для упрощенки — декларация по УСН.

Кто сдает. Организации и предприниматели на упрощенке, даже если не ведут деятельность или взяли налоговые каникулы.

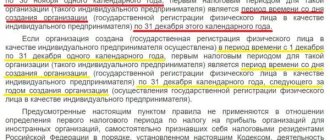

Сроки сдачи. Для организаций и ИП сроки отличаются. Организации отчитываются за 2021 год до 31 марта 2021 года. Предприниматели — до 30 апреля 2021 года.

Бланк и формат сдачи. Форма декларации не менялась давно, она утверждена приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected] Отчитаться можно на бумаге и электронно. Для бумажной формы установлено то же ограничение — среднесписочная численность не более 100 человек.

Ответственность за нарушения срока сдачи отчетности по НДФЛ

За нарушение срока сдачи справки 2-НДФЛ на организацию наложат штраф в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ).

За нарушение срока сдачи отчета 6-НДФЛ предусмотрена ответственность в виде штрафа в размере 1 000 руб. за каждый полный или неполный месяц просрочки (п. 1.2 ст. 126 НК РФ). Налоговики также могут заблокировать операции на счете. Если они обнаружат неверные сведения в представленном отчете, то будет выписываться штраф 500 руб. за каждый неправильно оформленный документ (п. 1 ст. 126.1 НК РФ).

↑ Порядок оформления Декларации 2014

Вопрос налогов в нашей стране никогда не перестанет быть актуальным. Хотя бы потому, что одни граждане платят их исправно, другие уклоняются от налогов, а третьи готовы заполнить декларацию, но не знают, как это правильно сделать. В данной статье мы рассмотрим основные аспекты 3-НДФЛ за 2014 год (налог на доходы физлиц) и порядок оформления декларации. Надеемся, что полученная информация поможет вам свести любые проблемы с Налоговой инспекцией к нулю, научит правильно заполнять декларацию и всегда сдавать ее в срок.

Итоги

Налоговые агенты обязаны ежеквартально сдавать форму 6-НДФЛ не позднее последнего дня месяца следующего за отчетным кварталом. По итогам года отчет представляется не позже 01 апреля идущего за отчетным года. По окончании года налоговые агенты также обязаны сдать справку 2-НДФЛ. С признаком 2, если налог не удалось удержать, — не позднее 01 марта, с признаком 1, если налог удержан, до 01 апреля.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Новый персонифицированный учет

Предусмотрена новая сводная отчетность в ПФР в соответствии с Постановление Правления ПФР от 16.01.2014 г. № 2п.

Изменения:

- С 2014 года вводится новая форма РСВ-1, при этом отдельно форм СЗВ не будет! Индивидуальные сведения теперь будут являться приложениями к форме РСВ-1.

- Распределением страховых взносов между страховой и накопительной частями будет осуществляться самим ПФР.

- Распределением уплаты страховых взносов по застрахованным лицам будет осуществлять сам ПФР пропорционально начисленным взносам.

- На одно лицо будет подаваться одна форма, в которой предусмотрена возможность указания нескольких кодов тарифов страховых взносов. Договоры ГПХ теперь будут отдельной колонкой в разделе сведения о сумме выплат, а не отдельной формой.

- Для указания периодов межвахтового отдыха, перевода на легкий труд, периодов учебы, переводов по инициативе работодателя и т.п. существенно расширяется классификатор кодов дополнительных сведений для исчисления стажа.

- Появляются новые разделы связанные с досрочным негосударственным обеспечением.

- Выплаты по доп тарифу необходимо будет дополнительно разносить по классам условий труда, в зависимости от результатов специальной оценки условий труда.

- КБК по прежнему будет два, но КБК накопительной части пенсии будет использоваться только в том случае, если организация доначисляет взносы за период 2010-2013 годы. За период, начиная с 2014 года надо будет платить на КБК страховой части.

Календарь бухгалтера на 2021 год

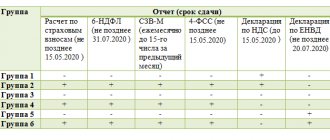

| Сроки сдачи отчетности в налоговую (ИФНС) в 2021 году | ||

| Вид отчетности | За какой период представляется | Срок представления в ИФНС |

| Справки 2-НДФЛ | За 2021 год | Не позднее 01.03.2021 |

| Расчет 6-НДФЛ | За 2021 год | Не позднее 01.03.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 | |

| За I полугодие 2021 года | Не позднее 02.08.2021 | |

| За 9 месяцев 2021 года | Не позднее 01.11.2021 | |

| За 2021 год | Не позднее 01.03.2022 | |

| Расчет по страховым взносам** | За 2021 год | Не позднее 01.02.2021 |

| За I квартал 2021 года | Не позднее 30.04.2021 | |

| За I полугодие 2021 года | Не позднее 30.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 01.11.2021 | |

| За 2021 год | Не позднее 31.01.2022 | |

| ** С отчетности за 2021 сведения о среднесписочной численности работников входят в состав РСВ | ||

| Декларация по налогу на прибыль (при ежеквартальной сдаче отчетности) | За 2021 год | Не позднее 29.03.2021 |

| За I квартал 2021 года | Не позднее 28.04.2021 | |

| За I полугодие 2021 года | Не позднее 28.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 28.10.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Декларация по налогу на прибыль (при ежемесячной сдаче отчетности) | За 2021 год | Не позднее 29.03.2021 |

| За январь 2021 года | Не позднее 01.03.2021 | |

| За январь – февраль 2021 года | Не позднее 29.03.2021 | |

| За январь – март 2021 года | Не позднее 28.04.2021 | |

| За январь – апрель 2021 года | Не позднее 28.05.2021 | |

| За январь – май 2021 года | Не позднее 28.06.2021 | |

| За январь – июнь 2021 года | Не позднее 28.07.2021 | |

| За январь – июль 2021 года | Не позднее 30.08.2021 | |

| За январь – август 2021 года | Не позднее 28.09.2021 | |

| За январь – сентябрь 2021 года | Не позднее 28.10.2021 | |

| За январь – октябрь 2021 года | Не позднее 29.11.2021 | |

| За январь – ноябрь 2021 года | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Декларация по НДС | За IV квартал 2021 года | Не позднее 25.01.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За II квартал 2021 года | Не позднее 26.07.2021 | |

| За III квартал 2021 года | Не позднее 25.10.2021 | |

| За IV квартал 2021 года | Не позднее 25.01.2022 | |

| Журнал учета полученных и выставленных счетов-фактур | За IV квартал 2021 года | Не позднее 20.01.2021 |

| За I квартал 2021 года | Не позднее 20.04.2021 | |

| За II квартал 2021 года | Не позднее 20.07.2021 | |

| За III квартал 2021 года | Не позднее 20.10.2021 | |

| За IV квартал 2021 года | Не позднее 20.01.2022 | |

| Декларация по налогу при УСН | За 2021 год (представляют организации) | Не позднее 31.03.2021 |

| За 2021 год (представляют ИП) | Не позднее 30.04.2021 | |

| За 2021 год (представляют организации) | Не позднее 31.03.2022 | |

| За 2021 год (представляют ИП) | Не позднее 03.05.2022 | |

| Декларация по ЕНВД | За IV квартал 2021 года | Не позднее 20.01.2021 |

| Декларация по ЕСХН | За 2021 год | Не позднее 31.03.2021 |

| За 2021 год | Не позднее 31.03.2022 | |

| Декларация по налогу на имущество организаций | За 2021 год | Не позднее 30.03.2021 |

| За 2021 год | Не позднее 30.03.2022 | |

| Единая упрощенная декларация | За 2021 год | Не позднее 20.01.2021 |

| За I квартал 2021 года | Не позднее 20.04.2021 | |

| За I полугодие 2021 года | Не позднее 20.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 20.10.2021 | |

| За 2021 год | Не позднее 20.01.2022 | |

| Декларация по форме 3-НДФЛ (представляют только ИП) | За 2021 год | Не позднее 30.04.2021 |

| За 2021 год | Не позднее 03.05.2022 | |

| Сроки сдачи отчетности в ПФР в 2021 году | ||

| Вид отчетности | За какой период представляется | Срок представления в ПФР |

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2021 года | Не позднее 15.01.2021 |

| За январь 2021 года | Не позднее 15.02.2021 | |

| За февраль 2021 года | Не позднее 15.03.2021 | |

| За март 2021 года | Не позднее 15.04.2021 | |

| За апрель 2021 года | Не позднее 17.05.2021 | |

| За май 2021 года | Не позднее 15.06.2021 | |

| За июнь 2021 года | Не позднее 15.07.2021 | |

| За июль 2021 года | Не позднее 16.08.2021 | |

| За август 2021 года | Не позднее 15.09.2021 | |

| За сентябрь 2021 года | Не позднее 15.10.2021 | |

| За октябрь 2021 года | Не позднее 15.11.2021 | |

| За ноябрь 2021 года | Не позднее 15.12.2021 | |

| За декабрь 2021 года | Не позднее 17.01.2022 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) | За 2021 год | Не позднее 01.03.2021 |

| За 2021 год | Не позднее 01.03.2022 | |

| Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2021 год | Не позднее 01.03.2021 |

| За 2021 год | Не позднее 01.03.2022 | |

| Срок сдачи отчетности в ФСС в 2021 году | ||

| Вид отчетности | За какой период представляется | Срок представления в ФСС |

| Расчет 4-ФСС на бумаге | За 2021 год | Не позднее 20.01.2021 |

| За I квартал 2021 года | Не позднее 20.04.2021 | |

| За I полугодие 2021 года | Не позднее 20.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 20.10.2021 | |

| За 2021 год | Не позднее 20.01.2022 | |

| Расчет 4-ФСС в электронном виде | За 2021 год | Не позднее 25.01.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 | |

| За I полугодие 2021 года | Не позднее 26.07.2021 | |

| За 9 месяцев 2021 года | Не позднее 25.10.2021 | |

| За 2021 год | Не позднее 25.01.2022 | |

| Подтверждение основного вида деятельности | За 2021 год | Не позднее 15.04.2021 |

| За 2021 год | Не позднее 15.04.2022 | |

↑ Какие функциональные возможности программы «Декларация 2015»?

Используя программу «Декларация 2015», любой желающий сможет заполнить необходимые формы налоговых деклараций по налогу на доход (формы 3-НДФЛ и 4-НДФЛ).

(подается за отчетный период 2013, а также за отчетный 2014 период).

Среди возможностей программы стоит отметить:

- Ввод информации из документов налогоплательщиков

- Арифметический контроль всех данных

- Расчет итоговых показателей декларации

- Проверка правильности исчисления всех льгот и налоговых вычетов, налоговой базы и суммы налога

- Формирование подробного XML-файла со всеми данными Декларации

- Формирование бланков со штрих-кодом и данными Декларации

↑ Как заполнить налоговую декларацию за 2014?

Для правильного заполнения декларации рекомендуется использовать специальное компьютерное ПО Программа Декларация 2015. Она находится в свободном доступе на официальном сайте ФНС России, также вы можете ее скачать на нашем сайте.

ССЫЛКИ ПО ТЕМЕ:

|

Специальная Программа Декларация 2015 позволит вам автоматически сформировать и заполнить налоговую декларацию по форме 3-НДФЛ. При заполнении данных программа автоматически проверит, насколько корректно они были внесены. Это уменьшит вероятность появления ошибок. Предназначено программное обеспечение для физических лиц, которые обязаны подать декларацию 3-НДФЛ.

Кстати, все пользователи сервиса «Личный кабинет налогоплательщика для физлиц» имеют возможность заполнить налоговый документ прямо в режиме онлайн, посетив сайт ФНС России. Разработанное ПО по заполнению налоговой декларации позволит быстро перенести все персональные сведения о налогоплательщике в декларацию. Оно имеет достаточно простой и понятный интерфейс. Во избежание ошибок разработчики программы создали подсказки. Они очень помогут тем, кто будет заполнять декларацию впервые.