Настройки, влияющие на расчет НДФЛ

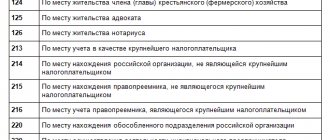

Настройка регистрации в ИНФС организации и обособленных подразделений

Для корректного формирования отчетности по НДФЛ необходимо указать данные регистрации организации и ее обособленных подразделений в налоговом органе (ИФНС), поскольку в разрезе этих сведений формируется регламентированная отчетность 6-НДФЛ и 2-НДФЛ.

Регистрация в ИФНС организации

Данные регистрации организации в налоговом органе (ИФНС) указываются в карточке организации на вкладке Главное по ссылке Изменить данные регистрации:

В форме необходимо указать КПП организации, Код налогового органа, его краткое и полное наименование, коды ОКТМО и ОКАТО. Также в поле Сведения о регистрации действуют с необходимо указать месяц, начиная с которого будут данные регистрации будут считаться в 1С 8.3 ЗУП актуальными. К заполнению последнего реквизита следует отнестись внимательно, т.к. некорректное указание месяца начала действия регистрации может привести к невозможности автоматического заполнения отчетности по НДФЛ.

По ссылке Выбрать из числа известных регистрации можно перейти в список справочника Регистрации в налоговом органе, чтобы выбрать регистрацию из списка уже созданных в программе сведений о регистрации в налоговом органе.

В открывшемся списке можно также создать новую регистрацию по кнопке Создать.

По ссылке История изменения регистрации можно посмотреть историю изменения регистрации:

Создание в 1С:ЗУП обособленного подразделения, выделенного на отдельный баланс

Обособленные подразделения, выделенные на отдельный баланс, регистрируются в справочнике Организации с установленным флажком Это – филиал (обособленное подразделение). После установки флажка необходимо выбрать головную организацию в поле Головная организация филиала.

При внесении регистрационных данных по обособленному подразделению, рекомендуется выбирать эти данные из числа созданных регистраций. Это позволит случайно не «затереть» регистрационные данные по организации. Для этого необходимо вначале перейти по ссылке Изменить данные регистрации:

В форме Регистрация в налоговом органе перейти по ссылке Выбрать из числа известных регистраций и выбрать строку с предварительно внесенными регистрационными данными или создать новый элемент по кнопке Создать:

Само заполнение реквизитов данных о регистрации в ИФНС обособленного подразделения аналогично заполнению регистрационных данных для Организации.

Создание в 1С:ЗУП обособленного подразделения, не выделенного на отдельный баланс

Обособленные подразделения, не выделенные на отдельный баланс, регистрируются в справочнике Подразделения (Настройки – Подразделения) с установленным флажком Это – обособленное подразделение. Настроить регистрацию в ИФНС такого подразделения можно в карточке подразделения по ссылке Изменить рядом с полем Регистрация в налог. органе:

В остальном алгоритм заполнения регистрации в ИФНС производится аналогично заполнению регистрационных данных для обособленного подразделения, выделенного на отдельный баланс.

Настройка учетной политики организации

Настройки учетной политики организации открываются по ссылке Учетная политика на вкладке Учетная политика и другие настройки справочника Организации (Настройка – Организации).

В учетной политике есть несколько настроек, связанных с расчетом НДФЛ:

Рассмотрим их подробнее.

Удержание НДФЛ при выплате межрасчетных начислений с авансом

Настройка Удержание НДФЛ при выплате межрасчетных начислений с авансом может принимать значения:

- Удерживать налог (рекомендовано);

- Указывать в документе необходимость удержания налога при выплате с авансом.

Данная настройка появилась в версии 3.1.8. Настройка решает проблему, когда при выплате Командировки с авансом, удержанный налог с Командировки регистрируется на дату выплаты аванса, с крайним сроком его перечисления — следующим днем после выплаты. Однако, поскольку Командировка является доходом по коду 2000 (оплата труда), обязанности перечислять НДФЛ при ее выплате за первую половину месяца у работодателя не возникает.

Настройка Удержание НДФЛ при выплате межрасчетных начислений с авансом позволяет не регистрировать удержание НДФЛ при выплате Командировки с авансом. Если переключатель установлен в положение Указывать в документе необходимость удержания налога при выплате с авансом, то при указании способа выплаты С авансом в документе Командировка, появляется поле Перечислить налог, позволяющее выбрать, когда перечислять НДФЛ: При выплате вместе с авансом или При выплате зарплаты после окончательного расчета.

Применение стандартных вычетов

Настройка Применение стандартных вычетов определяется как будут применяться вычеты в месяцах, в которых доход налогоплательщика оказался меньше, чем положенный ему вычет:

- Нарастающим итогом в течение налогового периода — означает, что вычет будет применен с учетом доходов и ранее примененных вычетов в течение года нарастающим итогом. В этом случае исчисленный налог может быть рассчитан с минусом.

- В пределах месячного дохода налогоплательщика — означает, что вычет будет применен на сумму не более начисленного дохода в течение месяца. Таким образом НДФЛ за месяц не будет исчисляться меньше 0.

С точки зрения законодательства более корректно применять вычет нарастающим итогом в течение года.

Настройка Начислений для целей учета НДФЛ

Настройка обложения НДФЛ для различных начислений происходит в справочнике Начисления (Настройки – Начисления).

Графу Код дохода НДФЛ можно увидеть уже в списке начислений.

Скорректировать настройки обложения НДФЛ для начисления можно на вкладке Налоги, взносы, бухучет в группе НДФЛ.

Для облагаемых НДФЛ начислений необходимо задать Код дохода. Категория дохода доступна для редактирования не по всем кодам дохода. Например, по коду 2000 Категория дохода всегда Оплата труда, а вот по коду 2002 категорию можно скорректировать.

По кнопке Настройка НДФЛ, среднего заработка и др. можно в списке просмотреть, какие начисления облагаются НФДЛ, а какие нет, а также скорректировать код дохода:

Ввод сведений о налоговом статусе налогоплательщика

Данные о налоговом статусе сотрудника можно указать в карточке сотрудника по ссылке Налог на доходы.

По умолчанию установлен статус Резидент.

Статусы выбираются из предопределенного списка значений:

Следует не забывать заполнять реквизит Установлен с. Это важно при смене статуса налогоплательщика:

Ввод сведений о положенных сотрудникам вычетах по НДФЛ

Ввести заявление на вычеты можно из карточки сотрудника по ссылке Налог на доходы:

Другой вариант ввода данных о вычетах – через журнал Заявления на вычеты (Налоги и взносы — Заявления на вычеты).

Заявление на стандартные вычеты

В карточке сотрудника в форме Налог на доходы по ссылке Ввести новое заявление на стандартные вычеты создается новый документ Заявление на вычеты по НДФЛ:

В шапке документа следует указать месяц, с которого будут действовать стандартные вычеты:

В табличной части указываются данные о стандартных вычетах на детей. Данные в таблицу можно ввести после установки флажка Изменить вычеты на детей:

Виды вычетов выбираются из предопределенного перечня:

В графе Предоставляется по (включительно) указывается месяц по который будет применяться вычет. В графе Документ, подтверждающий право на вычет вносятся данные свидетельства о рождении ребенка либо справки с места учебы.

Обратите внимание, что на каждого ребенка, на которого положен вычет, в табличной части вводится отдельная строка. Например, заявление сотрудника, у которого четверо несовершеннолетних детей, будет выглядеть следующим образом:

Данные для применения личного вычета вводятся в нижней части формы. Следует установить флажок Изменить личный вычет и выбрать код личного вычета в поле Код:

В поле Документ, подтверждающий право на личный вычет вводятся данные подтверждающего документа.

Уведомление налогового органа о праве на имущественные и социальные вычеты

В карточке сотрудника в форме Налог на доходы по ссылке Ввести новое уведомление нал. органа на вычет создается новый документ Уведомление НО о праве на вычеты:

В шапке документа указывается Налоговый период, в котором должны быть предоставлены вычеты, а также месяц, с которого начинают применяться вычеты в поле Применять вычеты с:

В группе Уведомление о праве на вычет следует указать реквизиты уведомления: Номер, Дату, а также код ИФНС:

Сведения о вычетах на строительство и приобретение жилья, проценты по кредитам и процентам по перекредитованию указываются на вкладке Имущественные вычеты:

Сведения о социальных вычетах, таких как расходы на собственное обучение и на обучение детей, расходы на лечение и т.д. можно указать на вкладке Социальные вычеты:

Ввод сведений о доходах с предыдущего места работы

Сведения о доходах с предыдущего места работы необходимы для корректного расчета предела предоставления стандартных вычетов сотрудникам, принятым на работу не с начала года. Ввести их можно из карточки сотрудника по ссылке Налог на доходы. Ввод сведений осуществляется через специальную форму, которая открывается по ссылке Доходы с предыдущего места работы:

Начисление зарплаты

Расчеты с персоналом компании по оплате труда аккумулируются на счете 70. Данный счет пассивный, поскольку все исчисленные суммы заработка работников учитываются по кредиту. Это делается в последнюю дату месяца. А на 1-е число каждого следующего месяца числится кредитовое сальдо перед работниками.

Аналитика счета ведется в разрезе по каждому сотруднику с использованием лицевых счетов (карточек) по форме Т-54(а).

Актуальный бланк и порядок его заполнения вы найдете в статье «Унифицированная форма № Т-54а (лицевой счет (СВТ))».

Сумму начисленного жалованья разносят на соответствующие затратные счета в зависимости от подразделения, в котором числится работник. Проводки в каждом конкретном случае могут быть такими: Дт 20 (23, 26, 44) Кт 70.

Если сотрудник был занят строительством или ремонтом основных средств, то его заработок следует отразить записью: Дт 08 (07) Кт 70.

При начислении больничного исчисленную сумму следует отнести в дебет 69, так как она не является расходами предприятия и возмещается из бюджета за счет средств фонда соцстрахования: Дт 69 Кт 70.

Важно! За счет средств работодателя оплачиваются первые 3 дня болезни работника.

Свежие материалы

- Уточненка по 4 ФСС Когда нужно корректировать 4-ФССПредставленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если…

- Социальный налог 2021 Начисление налогаВ бухгалтерском учете суммы авансовых платежей по налогу отражаются по кредиту счета 69 (68)…

- Налоговое планирование Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

- Зачем скупают золото Грамотная продажа золота – процесс, на который придётся потратить немного свободного времени. Нужно будет выяснить,…

Исчисление НДФЛ

Исчисление НДФЛ автоматически происходит в документах начислений.

См. также НДФЛ: обзор главных законодательных новшеств 2021 года (из записи эфира от 26 декабря 2021 г.)

Расчет НДФЛ в межрасчетных документах

Расчет НДФЛ происходит в межрасчетных документах, таким как Отпуск, Больничный лист, Премия и т.д. В некоторых документах для автоматического расчета НДФЛ потребуется в реквизите Выплата установить значение С авансом или В межрасчетный период.

Например, в документе Отпуск сумма исчисленного налога на доходы физических лиц отображается на вкладке Основной отпуск в поле НДФЛ:

Посмотреть подробности расчета налога можно по кнопке Подробнее о расчете НДФЛ (пиктограмма зеленого карандашика рядом с суммой налога):

В межрасчетных документах, в которых можно проводить начисление сразу нескольким сотрудникам, таких как Премия, Разовое начисление суммы исчисленного налога отображаются в колонке НДФЛ.

Сотрудница Ромашкина М.Л. предоставила больничный лист с 17.01.2019 по 23.01.2019. Необходимо рассчитать сумму пособия по больничному листу и НДФЛ с него. Сотруднице предоставляется стандартный вычет на первого ребенка.

Введем документ Больничный лист:

Сумма начисленного пособия составила 3 291,47 руб. Других доходов в 2021 году еще не было, автоматически рассчитается НДФЛ:

Облагаемая база:

- 3 291,47 (Сумма дохода) – 1 400 (Стандартный вычет на ребенка) = 1 891,47 руб.

НДФЛ:

- 1 891,47 (Облагаемая база) * 13% (Ставка налога) = 245,89 = 246 руб.

Окончательный расчет НДФЛ

Окончательный расчет НДФЛ производится документами Начисление зарплаты и взносов и Увольнение.

В документах Начисление зарплаты и взносов и Увольнение производится автоматический расчет налога на доходы физических лиц на вкладке НДФЛ.

Двойным щелчком по сумме НДФЛ можно открыть форму подробного расчета НДФЛ по сотруднику:

Особенности расчета НДФЛ обусловленные законодательством

Расчет НДФЛ происходит в 1С 8.3 ЗУП в соответствии с действующим законодательством:

- с округлением до целых рублей;

- в разрезе физических лиц;

- нарастающим итогом с начала года.

Расчет НДФЛ в разрезе физических лиц

Это означает, что если сотрудник имеет несколько рабочих мест в организации, например, по основному месту работы и по внутреннему совместительству, то расчет НДФЛ будет происходить с учетом доходов по двум местам работы. В программе оба элемента справочника Сотрудники должны быть связаны с одним элементом справочника Физические лица.

Сотрудник Васильков В.В. трудится по основному месту работу в ООО «Ромашка» на должности бухгалтера в подразделении «Основное подразделение» с 25.10.2017. С 09.01.2019 он также принимается на работу в ООО «Ромашка» по внутреннему совместительству на должность специалиста отдела кадров, также в «Основное подразделение». Работа будет осуществляться на условиях неполного рабочего времени по 2 рабочих часа в день пять дней в неделю. Необходимо рассчитать заработную плату и НДФЛ Василькову В.В. за Январь 2021.

Введем документ Начисление зарплаты и взносов за Январь 2021 и заполним его. В документ попали оба рабочих места сотрудника Василькова В.В. На вкладке Начисления произошел расчет заработной платы:

По основному месту работы ему начислено 20 000 руб., по совместительству — 7 500 руб.

На вкладке НДФЛ налог рассчитался в общей сумме по физическому лицу.

Проверим расчет:

Общий доход Василькова В.В.:

- 20 000 (доход по основному месту работы) + 7 500 (доход по внутреннему совместительству) = 27 500 руб.

НДФЛ Василькова В.В.:

- 27 500 (общая сумма дохода) * 13% = 3 575 руб.

Расчет НДФЛ нарастающим итогом с начала года

Это означает, что при расчете НДФЛ всегда анализируется начисленный доход и исчисленный НДФЛ с начала года.

Сотрудник Черемухин Н.П. работает в ООО «Ромашка» с оплатой по окладу, равной за полный отработанный месяц 12 780 руб. Необходимо рассчитать НДФЛ сотрудника за Январь и Февраль 2021 года. Оба месяца отработаны полностью.

Введем документ Начисление зарплаты и взносов за Январь 2021. На вкладке Начисления рассчиталась заработная плата Черемухина Н.П. в размере 12 780 руб.

На вкладке НДФЛ произошел расчет налога в размере 1 661 руб.:

НДФЛ за Январь 2021:

- 12 780 (доход) * 13% = 1 661,4 = 1 661 руб. (после округления);

Введем документ Начисление зарплаты и взносов за Февраль 2021. На вкладке Начисления также рассчиталась заработная плата Черемухина Н.П. в размере 12 780 руб.

На вкладке НДФЛ сумма исчисленного налога 1 662 руб.:

Сумма исчисленного НДФЛ в Феврале 2021 получилась больше на 1 руб., чем сумма НДФЛ исчисленная в Январе 2021, при равных суммах дохода, потому что расчет произошел накопительным итогом с начала года.

Доход с начала года:

- 12 780 (доход за Январь 2019) + 12 780 (доход за Февраль 2019) = 25 560 руб.

НДФЛ исчисленный за 2021 год:

- 25 560 (дохода с начала года) * 13% = 3 322,8 = 3 323 руб. (после округления)

НДФЛ за Февраль 2021:

- 3 323 (НДФЛ исчисленный за 2021 год) — 1 661 (НДФЛ исчисленный в Январе 2019) = 1 662 руб.

Регистры, используемые в программе для учета по НДФЛ

Данные о доходах, исчисленном, удержанном налоге хранятся в базе в регистрах накопления.

Перечислим основные регистры:

- Учет доходов для исчисления НДФЛ — в этом регистре хранятся данные о полученном сотрудниками доходе для целей учета НДФЛ.

- Расчеты налогоплательщиков с бюджетом по НДФЛ — в регистре содержится информация об исчисленном налоге (записи с видом Приход) и удержанном налоге (записи с видом Расход).

- Расчеты налоговых агентов с бюджетом по НДФЛ — в данном регистре собирается информация об удержанном НДФЛ к перечислению в бюджет (записи с видом Приход) и перечисленном налоге (записи с видом Расход).

- Предоставленные стандартные и социальные вычеты (НДФЛ) — содержит информацию о предоставленных вычетах.

Просмотреть непосредственно записи регистров можно открыв регистр через Главное меню – Все функции – Регистры накопления, далее выбрать нужный регистр.

Можно просмотреть движения конкретного документа по регистрам прямо из формы этого документа. Для этого следует открыть документ и перейти в меню Главное меню — Вид – Настройка панели навигации формы. Откроется окно Настройка панели навигации:

В левой части формы расположены Доступные команды — список всех регистров, по которым может делать движения документ. В правой части Выбранные команды – список, отображающийся на панели навигации документа (по умолчанию этот список пустой и на панели не отображается). Перемещать команды между списками можно по кнопкам, расположенным между ними, либо просто двойным щелчком по наименованию регистра.

Если список Выбранные команды не пустой, вверху документа станет доступна Панель навигации.

Щелчком по ссылке с названием регистра можно посмотреть движения документа по этому регистру:

Приобретение работ, услуг у физического лица

Еще одна ситуация, которая может возникнуть, — это приобретение работ или услуг (например, по аренде нежилого помещения) организацией у физлица. В силу ст. 226 НК РФ организация в этом случае обязана удержать НДФЛ с суммы выплат, уплатить его в бюджет, а продавцу перечислить сумму за вычетом НДФЛ по ставке 13% (за исключением доходов, перечисленных в ст. 217 НК РФ).

В этом случае делаются проводки:

Дт 20 (26, 44) Кт 76 «Ф. И. О.» (60) — приобретены услуги, работы у физлица.

Дт 76 «Ф. И. О.» (60) Кт 68 «НДФЛ» — начислен (удержан) НДФЛ.

Дт 68 «НДФЛ» Кт 51 — НДФЛ перечислен в бюджет.

Дт 76 «Ф. И. О.» (60) Кт 51 — перечислена сумма за услуги, работы физлицу за вычетом НДФЛ.

Основное, что нужно помнить, — НДФЛ берется с доходов конкретного физического лица, и какой бы счет при его начислении не был задействован, на нем необходимо вести аналитику по каждому физлицу, из доходов которого был удержан НДФЛ. А также следует помнить, что законодательно установлены необлагаемые налогом доходы физического лица — все они перечислены в ст. 217 НК РФ.

Подробнее о необлагаемых доходах читайте в статье «Доходы, не подлежащие налогообложению НДФЛ (2019 – 2021 гг.)».

Удержание НДФЛ

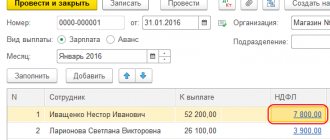

Удержание НДФЛ в программе ЗУП 3.1 выполняется при выплате дохода документами Ведомость: Ведомость в банк, Ведомость в кассу, Ведомость на счета и Ведомость через раздатчика.

Суммы удержанного НДФЛ отражаются в колонке НДФЛ к перечислению:

НДФЛ к перечислению заполняется суммами исчисленного, но еще не удержанного НДФЛ по документам, по которым проходит выплата.

По кнопке Изменить налог в шапке табличной части можно посмотреть подробности об удержанном НДФЛ: Дату получения дохода, Ставку, Документ-основание и др.

Открыть эту форму также можно дважды щелкнув мышью по колонке суммой НДФЛ.

Если корректируется сумма выплаченного дохода, например, при частичной выдаче начисленных сумм, то удержано должна быть сумма налога, пропорционально выплаченной сумме дохода. После корректировки сумм в колонке К выплате следует нажать кнопку Обновить налог.

При выплате заработной платы за январь 2021 года в ООО «Ромашка» не хватило денежных средств для полной выдачи заработной платы. Было принято решение выдать 50% заработной платы. Необходимо отразить в ЗУП выплату 50% заработной платы, а также удержание НДФЛ пропорционально выплаченным суммам.

Вручную скорректируем суммы в колонке К выплате. При этом, делать корректировку желательно внутри расшифровки суммы К Выплате по документам-основаниям. Расшифровка открывается по кнопке Изменить зарплату или по щелчку по ячейке справа от суммы.

Скорректируем сумму в строке, где Документ основание – Начисление зарплаты и взносов:

Аналогичным образом скорректируем суммы по другим сотрудникам. Графа НДФЛ к перечислению при этом автоматически не пересчитается.

Чтобы суммы НДФЛ пересчитались необходимо нажать кнопку Обновить налог. Кнопка Обновить налог выполняет обновление налога только по выделенным строкам документа. Чтобы обновить налог сразу по всем строкам документа, можно выделить все строки при помощи комбинации клавиш <Ctrl + A>, а затем нажать кнопку Обновить налог.

Как рассчитать налог на доходы физических лиц по трудовому договору (формула)

Основной вид дохода, при котором организация становится налоговым агентом по НДФЛ, — это начисления по трудовому договору.

Как правило, такими выплатами являются: заработная плата, премии различного характера, надбавки, компенсации сверх нормы, относящиеся к трудовому договору.

В каких случаях премии не облагаются НДФЛ, читайте в статье «Облагается ли премия НДФЛ (подоходным налогом)?».

Со всех этих выплат, за минусом представляемых вычетов (ст. 218, 219, 220 НК РФ), удерживается налог: ежемесячно в размере 13% для резидентов и 30% для нерезидентов, кроме перечисленных в ст. 227.1 НК РФ.

Формула для расчета НДФЛ следующая:

НДФЛ = (Дох – Выч) × Ст,

где:

- НДФЛ — величина налога к удержанию;

- Дох — сумма дохода сотрудника за месяц, включая премии, надбавки и т. д;

- Выч — сумма вычетов (детский, имущественный, социальный), предоставляемых по заявлению работника;

- Ст — ставка налога (13% для резидентов, 30% для нерезидентов).

Делаются проводки:

Помочь рассчитать НДФЛ также может статья «Расчет НДФЛ (подоходного налога): порядок и формула».

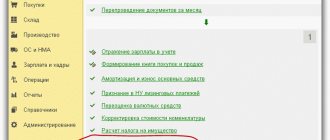

Аналитическая и регламентированная отчетность по НДФЛ

Регистр налогового учета по НДФЛ

Ведение регистров налогового учета по налогу на доходы физических лиц является обязанностью организаций как налоговых агентов. Регистр налогового учета по НДФЛ можно просмотреть и распечатать из раздела Налоги и взносы – Отчеты по налогам и взносам — Регистр налогового учета по НДФЛ:

Также можно сформировать Регистр налогового учета по НДФЛ прямо из карточки сотрудника по кнопке Печать –Регистр налогового учета по НДФЛ:

Аналитические отчеты по НДФЛ

Из раздела Налоги и взносы – Отчеты по налогам и взносам можно сформировать различные аналитические отчеты по НДФЛ:

- Анализ НДФЛ по месяцам;

- Анализ НДФЛ по датам получения дохода;

- Анализ НДФЛ по документам-основаниям;

- Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками;

- «Сводная» справка 2-НДФЛ;

- Подробный анализ НДФЛ по сотруднику.

Этими отчетами удобно пользоваться для проверки правильности расчета НДФЛ и заполнения регламентированной отчетности.

2-НДФЛ для сотрудников

Справку 2-НДФЛ, которая по запросу сотрудника выдается ему на руки, можно сформировать из раздела Налоги и взносы – 2-НДФЛ для сотрудников.

Печатная форма справки утверждена Приказом ФНС РФ от 02.10.2018 N ММВ-7-11/[email protected]:

Регламентированный отчет 2-НДФЛ для передачи в ИФНС

Отчетность 2-НДФЛ для передачи в налоговый орган можно сформировать из раздела Налоги и взносы – 2-НДФЛ для передачи в ИФНС, либо из раздела Отчетность, справки – 1С-Отчетность.

По кнопке Печать можно вывести на печать печатную формы справок для передачи в ИФНС (Справка о доходах (2-НДФЛ)), справки для выдачи сотрудникам (Справка о доходах для сотрудников (2-НДФЛ)) , а также разные формы Реестров.

По кнопке Выгрузить можно выгрузить электронное представление отчета в формате xml для передачи в электронном виде.

Регламентированный отчет 6-НДФЛ

Регламентированный отчет 6-НДФЛ формируется из раздела 1С-Отчетность. Найти отчет при отображении вида По категориям можно в группе Отчетность по физлицам:

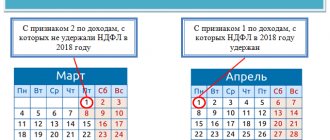

Отчет сдается ежеквартально и состоит из Титульного листа и двух разделов:

- Раздел 1 заполняется нарастающим итогом с начала года. В нем содержатся сведения о начисленном доходе, сумме налоговых вычетов, исчисленном налоге в разрезе налоговых ставок. Присутствуют также данные об удержанном, не удержанном и возвращенном налоге.

- Раздел 2 содержит информацию об удержанном налоге и крайних сроках его перечисления по результатам квартала.

Раздел состоит из блоков строк 100-140, которые заполняются по выплатам. В один блок объединяются выплаты, у которых совпадают все три даты:

- дата получения дохода — стр. 100

- дата удержания налога (она же дата выплаты) — стр. 110

- крайний срок перечисления налога в бюджет — стр. 120

В Раздел 2 блоки включаются по сроку перечисления (стр. 120). Это означает, что в отчет должны попасть только те выплаты, срок перечисления налога по которым приходится на отчетный период.

См. также:

- Революция в исчислении НДФЛ (ЗУП 3.1.8)

- Революция в исчислении НДФЛ (ЗУП 3.1.8) (из записи эфира от 01 ноября 2021 г.)

- НДФЛ к зачету в счет будущих платежей в 1С 8.3

- Перечисление НДФЛ в бюджет в ЗУП 3.1 — пошаговая инструкция

- Как исправить НДФЛ (из записи эфира от 02 апреля 2019 г.)

- Самое важное об НДФЛ с премий (из записи онлайн-семинара от 14 июня 2021 г.)

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда смотрите

Счет 68 в бухгалтерском учете

Начисление налоговых обязательств по итогам экономической деятельности происходит с использованием счета 68. Каждому виду налога, которые должна перечислять организация, соответствует свой субсчет.

По способам начисления различают следующие виды налогов:

- Имущественные. Платятся за владение каким-либо объектом ― транспортом, землей, имуществом на балансе организации. Налоги рассчитываются исходя из стоимости облагаемой базы, не зависят от результатов деятельности фирмы.

- Косвенные налоги входят в стоимость товара или предоставленных услуг (НДС, акцизы, таможенные сборы). Конечным плательщиком считается непосредственный потребитель.

- Налоги по результатам экономической деятельности. Рассчитываются на основании полученной прибыли.

Кредит счета 68 показывает начисленные суммы, которые необходимо перечислить в бюджет. Данные должны совпадать с результатами налоговой отчетности ― декларациями, расчетами. Дебет 68 счета показывает операции по погашению задолженности или по уменьшению суммы налоговых обязательств.