опубликовано: 23.11.2017

Статьей 209 НК РФ установлено, что для физических лиц, не являющихся налоговыми резидентами РФ, объектом обложения НДФЛ признается доход, полученный от источников в Российской Федерации.

Если нерезидент оказывает услуги на территории иностранного государства, то такие доходы признаются полученными от источников за пределами РФ и не подлежат налогообложению в порядке статьи 209 НК РФ. Аналогичная норма закреплена в пп. 6 п. 3 ст. 208 НК РФ. Данная позиция также подтверждается Письмом Минфина России от 08.12.2011 N 03-04-06/6-341.

Таким образом, для определения необходимости уплаты НДФЛ следует, в первую очередь, учесть место оказания услуг – на территории РФ или за пределами РФ. Если услуги оказываются на территории РФ, то они облагаются НДФЛ.

По смыслу абзаца 5 подпункта 4 пункта 1 статьи 148 НК РФ местом реализации консультационных услуг и услуг по обучению признается Российская Федерация.

Возможно вас заинтересует услуга: Консультация налогового юриста.

Кто такие нерезиденты РФ

Статус нерезидента устанавливается на основании критериев, приведенных в статье 207 НК РФ. В частности, это пребывание в стране на протяжении менее 183 дней в течение 12 месяцев. При этом месяцы должны идти друг за другом. Если лицо находится вне РФ по ряду причин, эти периоды не будут включены в исчисляемый срок. Рассмотрим эти причины:

- Обучение или лечение за границей длительностью не более полугода.

- Выезд на морские месторождения углеводорода.

- Командировки (данный пункт касается военнослужащих, работников органов власти).

Рассматриваемый перечень причин оговорен пунктами 2.1 и 3 статьи 207 НК РФ. Пребывание лица в Крыму с 18 марта по 31 декабря 2014 года также будет считаться нахождением в РФ. Краткосрочные выезды (до 6 месяцев) из государства также не принимаются во внимание при расчетах.

Налогообложение нерезидентов в России. Какие налоги платит нерезидент в 2021 году

Кто налоговый нерезидент в РФ

По закону нерезидент — тот, кто находится в России меньше 183 дней в течение 12 месяцев. Гражданин признается нерезидентом, даже если его бизнес зарегистрирован в российской налоговой и работает целый год, но он сам находится в России меньше полугода.

В 2021 году резидентом можно стать спустя 90 дней пребывания в России. Минфин принял такое решение из-за эпидемии коронавируса, поскольку не все граждане России могли быстро вернуться на родину. Из-за задержки за рубежом они потеряли бы статус резидента и платили налог по повышенной ставке.

Чем отличается резидент от нерезидента

Ставка налога.

Гражданин получает доход — продает недвижимость или машину дороже, чем покупал, ему выплачивают зарплату или гонорар. Он обязан заплатить налог. Ставка для резидентов — 13%, для нерезидентов — 30%.

Раньше нерезиденты всегда платили налог 30% при продаже имущества до минимального срока — 3 или 5 лет. С 2021 года им это делать не нужно. Для них действует тот же минимальный срок владения квартирой, участком или машиной, что и для резидентов.

Нерезиденты платят налог 13% в исключительных случаях:

- высококвалифицированные специалисты, которые занимаются, например, научной или инженерно-технической работой;

- индивидуальный предприниматель с налогообложением — «патент»;

- беженец;

- россиянин, приехавший в Россию по программе возвращения соотечественников;

- сотрудник экипажа на судне РФ;

- гражданин государства — члена Евразийского союза: Казахстана, Армении, Киргизии или Белоруссии.

Вычеты.

Гражданин покупает квартиру, машину, платит за учебу и лечение. Он не получит вычет, если пробыл в России меньше полугода.

Как получить статус резидента и можно ли его утратить

Как получить.

В 2021 году получить статус можно досрочно — через 90 дней. Необходимо сообщить в налоговую о том, что вы прожили в России положенный срок. Формы заявления и список документов ФНС не представила, но это могут быть:

- миграционная карточка с информацией о дате въезда и выезда,

- справка от бухгалтера с работы,

- приказ о командировке,

- путевой лист или билеты,

- договоры о платном лечении или обучении,

- справки от управляющей компании или ТСЖ.

Документы подают до конца апреля 2021 года, потому что это срок отчетности за 2021 год.

С 2021 года срок получения статуса резидента снова будет прежним — 183 дня в течение года. Достаточно провести это время на территории России, но необязательно подряд. Можно, например, чередовать: месяц в России, месяц за границей.

За что лишают.

Если ФНС сможет доказать, что гражданин не был в России больше полугода, его лишат статуса резидента.

Какие налоги платит нерезидент в России

Гражданин с таким статусом платит те же налоги, что и резидент: подоходный, транспортный, земельный и имущественный. Но ставка подоходного налога выше — 30%.

Как считается НДФЛ для нерезидентов и кто его платит

Если есть работодатель.

Отчитываться перед налоговой и платить налоги за сотрудника — обязанность работодателя, даже если работник — нерезидент. В этом случае работодатель вычитает из зарплаты сотрудника налог по ставке 30%.

Если нерезидент — ИП или учредитель ООО.

Для ИП надбавок нет. Есть лишь отличия для тех, кто на патентной системе — для нее работают не фиксированные взносы, а ставка 13%. Все остальные формы ИП облагаются по налоговому законодательству для резидентов.

Если нерезидент получает дивиденды от работы ООО, он обязан платить 15% от этих доходов.

Если продает имущество.

Иногда гражданин получает доход не в виде зарплаты, а при продаже имущества, например, земельного участка или автомобиля. При продаже земли или машины ставка на доход — 30%, вычет получить не удастся.

Имущественный налог для налоговых нерезидентов в России

Нерезидент платит имущественный налог, как все граждане России. Базовых процентных ставок 3 вида:

- 0,1% — за дом, квартиру, комнату, гараж, машиноместо или сарай площадью не более 50 кв. м;

- 0,5% — за нежилые помещения, если площадь не больше 150 кв. м;

- 2% — за нежилые помещения, если площадь больше 150 кв. м.

Ставки могут отличаться в регионах. Проще не считать налог самостоятельно, а воспользоваться калькулятором на сайте ФНС.

Транспортный налог для налоговых нерезидентов в России

Здесь все то же, что и для резидентов — величина налога зависит от региона, мощности авто и его цены. Посчитаем налог для московской машины мощностью 110 л. с. за год владения. Ставка для этой мощности в Москве — 25 рублей за лошадиную силу.

110 × 25 = 2 750 рублей.

Подробнее о том, как платить, кому положены льготы и как сэкономить, читайте в нашей статье о транспортном налоге.

Земельный налог для налоговых нерезидентов в России

Налог на землю нерезидент будет платить по тем же ставкам, что и резидент:

- 0,3% — если гражданин выращивает овощи и фрукты не для бизнеса.

- 1,5% — если участок куплен для предпринимательской деятельности.

Налог считается по формуле:

Сумма налога = кадастровая стоимость × ставка × размер доли / коэффициент владения

Кадастровую стоимость можно посмотреть на сайте Росреестра. Размер доли равен 1, если владелец один. Коэффициент владения принимается за 100, если время владения — ровно год. Чтобы не высчитывать коэффициенты и ставки, воспользуйтесь налоговым калькулятором от налоговиков.

Все налоги необходимо уплатить до 1 декабря в году, следующий за отчетным.

Что будет, если нерезидент опоздает или не уплатит налоги

Санкции те же, что и для резидентов — налоговая начнет считать пени по формуле:

Сумма налога × количество дней просрочки × 1/300 ставки Центробанка

Например, гражданин продал земельный участок после 2,5 лет владения за 2 315 000 рублей, а покупал за 2 455 000 рублей. Посчитаем сумму налога и пеней за 2 месяца просрочки.

Сначала посчитаем сумму налога:

2 455 000 — 2 315 000 = 140 000 рублей.

140 000 рублей × 30% = 42 000 рублей.

Это сумма налога. Вычислим пени:

42 000 × 60 дней × (4,25%/300) = 362 рубля.

Подробнее о пенях читайте в нашей отдельной статье.

Как проверить налоги нерезидентов

Если у нерезидента есть ИНН или российский паспорт, это можно сделать на «Автоналогах».

Если нерезидент — иностранец, который впервые въезжает в Россию для заработка, ему необходимо получить ИНН в налоговой. Для этого он относит в налоговую заполненное заявление и копии документов:

- миграционной карточки;

- бланка миграционного учета с регистрацией по месту пребывания;

- нотариально заверенного перевода паспорта.

Чтобы получить паспорт гражданина России, необходимо разрешение на временное проживание, вид на жительство и провести в России 5 лет.

Впишите в первое окошко 12 цифр из бланка ИНН, как в правой части картинки

Если российского паспорта нет, проще сначала получить ИНН и проверять налоги по нему

Запомнить

- Нерезидентом считается тот, кто пробыл в России меньше 183 дней в течение года.

- Налоговая ставка на доходы нерезидентов — 30%, а вычеты не положены.

- Чтобы получить статус резидента, предоставьте в ФНС документы о том, что вы работали, были в рабочих командировках и покупали билеты на транспорт в пределах РФ.

- Имущественные налоги нерезиденты платят по той же схеме, что и резиденты.

- Если не платить налоги, ФНС начислит пени.

- На «Автоналогах» нерезидент может проверить уведомления от ФНС, если у него есть ИНН или паспорт гражданина России.

Налоговые ставки для нерезидентов

Порядок налогообложения нерезидентов установлен статьей 224 НК РФ. Ставка составляет 30% от размера дохода. Для резидентов эта ставка равна 13%. Однако существуют исключения:

- Высококвалифицированные сотрудники. Это работники, обладающие определенной специальностью. К этой категории относятся лица, участвующие в проекте «Сколково». В данном случае зарплата специалистов будет облагаться по ставке 13%. Если сотрудник получает от фирмы другие формы доходов, они будут облагаться по ставке 30%.

- Иностранные лица, работающие на основании патента. С 2015 года резиденты стран, с которыми у России заключен безвизовый режим, не обязаны получать разрешение на работу. Им нужно оформить патент. При его наличии подоходный налог уплачивается авансом. Если у лица есть патент, он уплачивает налог по ставке 13%. Патент действует на протяжении ограниченного времени. Сроки действия прописаны в справке ИФНС.

- Иностранные граждане со статусом беженцев. В этом случае ставка также снизится до 13%.

- Лица, приехавшие из стран ЕАЭС. Эти граждане также получают льготы: упрощенное трудоустройство и льготную ставку.

В перечень исключений также входят эти сотрудники:

- Участники программы переселения в РФ, ранее являющиеся резидентами.

- Люди, которым дано временное убежище.

- Участники экипажей судов, относящихся к портам РФ.

В 2021 году лица не должны уплачивать НДФЛ со средств, которые получены из зарубежных источников.

ВНИМАНИЕ! Ставка по доходам от долевого владения компанией для нерезидентов составит 15%.

Земельный налог

Что касается имущества, то говоря о том, что иностранцы имеют право приобретать объекты недвижимости, мы не имели в виду земельные участки. По каким-то своим соображениям российские законодатели решили лишить иностранцев такой радости, как покупка земельных участков, а также это касается домов, стоящих на земле. Землю и дом на земле иностранцы имеют право только взять в аренду. Но все же у них есть шанс стать владельцем земли или дома на земле. Речь идет о наследстве или дарении. В этом случае иностранец может стать владельцем вышеуказанных объектов недвижимости. Земельный и имущественный налог, являются региональным налогами, это значит, что ставки по таким налогам устанавливают местные власти, но в утвержденных пределах, которые устанавливаются федеральной властью. Сами люди земельный налог и налог на имущество не начисляют, этим занимаются налоговые органы, которые рассчитывают эти налоги и высылают уведомление собственникам. Все что должны сделать собственники, это вовремя заплатить налоги.

Оплата НДФЛ с нерезидентов

НДФЛ за своих сотрудников оплачивает работодатель. Имеются в виду только те компании, с которыми специалист заключил трудовой договор. Если сотрудник работает неофициально, работодатель не выплачивает за него никаких налогов. Однако есть исключение: специалисты, которые трудятся на основании патента. При приобретении патента часть налогов уплачивается заранее.

Если рассчитывается налог для нерезидентов, работающих на основании патента, бухгалтеру следует отправить запрос в фискальные структуры. Нужно это для установления размера уже уплаченного сотрудником аванса. Размер налоговых отчислений может быть снижен на эту сумму. Ответ будет получен в течение 10 суток после отправки запроса.

Если специалист служит сразу в нескольких местах, аванс может быть зачтен только в одной компании.

Как правило, воспользоваться скидкой может та фирма, которая первой подала запрос. Порядок уплаты НДФЛ нерезидента такой же, как и в случае резидента. Расчет и перечисление налога выполняется работодателем. То есть он исполняет роль фискального агента.

Сроки перечисления налога определяется формой получаемого дохода:

- Оклад – в дату безналичного платежа или дату снятия наличных.

- Отпускные и справки о нетрудоспособности – не позже завершения месяца совершения платежей.

- Доход в натуральном виде – на следующие сутки после передачи.

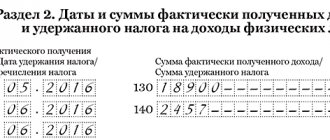

Информация об уплаченном налоге передается в ИФНС. Для передачи сведений используется справка 2-НДФЛ.

Страховые взносы

В соответствии с российскими законами, помимо НДФЛ, с заработной платы исчисляются страховые взносы в пенсионный фонд, в фонд социального страхования и в фонд медицинского страхования. Страховые взносы работодатель выплачивает за свой счет. В общем, можно выделить три типа иностранцев:

- те, кто временно пребывает на территории России (иностранец находится на территории России, имея визу или в безвизовом режиме, при этом он либо не имеет разрешение на временное проживание, либо у него нет вида на жительство);

- те, кто временно проживает на территории России (имеет разрешение на временное проживание);

- те, кто постоянно проживает на территории России (имеет вид на жительство)

Страховые взносы в пенсионный фонд, взносы в фонд социального страхования начисляются всем работающим иностранцам, кроме высококвалифицированных специалистов в статусе временно пребывающих. Взносы в фонд медицинского страхования начисляются только иностранцам с разрешением на временное проживание и с теми, у кого есть вид на жительство. Что касается взносов с доходов граждан Белоруссии, Армении, Казахстана и Киргизии. А также беженцев, то они платят те же взносы, что и обычные россияне. А если высококвалифицированные специалисты из этих стран работают в России, то они не платят взносы в пенсионный фонд, только взносы в фонд медицинского страхования и в фонд социального страхования.

Может ли нерезидент рассчитывать на налоговый вычет?

Если лицо наделено статусом нерезидента, налоговые вычеты по отношению к нему не принимаются. Данное ограничение установлено статьей 210 НК РФ, пунктом 1 статьи 220 и пунктом 3 статьи 224 НК РФ. Кроме того, нерезиденты не могут пользоваться методом снижения дохода, полученного от реализации собственности, на сумму покупки этой собственности. Этим лицам не положена и льгота, установленная подпунктом 2 пункта 1 статьи 220 НК РФ. То есть они не могут вычитать траты из доходов. Данное ограничение установлено рядом писем Минфина. Объясняется это тем, что снижение доходов на расходы – это, по сути, налоговый вычет, а он недоступен нерезидентам.

Имущественный налог

Если иностранец имеет на территории России недвижимость, то он обязан платить налог на имущество. Налог на имущество для иностранцев оплачивается в том же размере, что и для россиян. За налоговую базу берется кадастровая стоимость недвижимости, которая приравнена к рыночной стоимости. Ставка налога на имущество:

- если стоимость объекта недвижимости составляет менее 300 000 рублей, то ставка налога на имущество должна быть больше 0,1 % от налоговой базы;

- если стоимость объекта недвижимости составляет от 300 000 до 500 000 рублей, то ставка налога на имущество должна быть в диапазоне от 0,1 % до 0,3 %;

- если стоимость объекта недвижимости больше 500 000 рублей, то ставка налога на имущество должна быть в диапазоне от 0,3 % до 2 %

Ставка налога на имущество разная в разных регионах страны. Местные власти устанавливают свои ставки, но при этом они должны попадать в указанные диапазоны, установленные федеральным законодательством.

Существует ли возможность уменьшения дохода?

Реально ли снижение дохода с целью уменьшения налогообложения? Однозначной судебной практики на этот счет не существует. Однако некоторые специалисты приводят аргументы в пользу возможности сокращения объема. В частности, в пункте 4 статьи 210 прописано, что вычеты, установленные статьей 218-221 НК РФ, не актуальны для нерезидентов. Одновременно это не свидетельствует, что база не может уменьшаться на сумму трат. То есть никаких прямых запретов в НК РФ нет. Вычет трат из доходов не именуется налоговым вычетом, а потому однозначных ограничений здесь быть не может.

К СВЕДЕНИЮ! Даже если человек убежден, что он может уменьшить сумму дохода, не стоит делать это без предварительного согласования с налоговой инспекцией. Получать согласие нужно до подачи декларации.

Налог при продаже имущества

Так как, как мы уже поняли, иностранцы имеют право владеть недвижимостью, то в таком случае у них возникает налог при продаже имущества. В имущество включается недвижимость, земельные участки, транспортные средства и т.д. Как мы уже разбирали выше, иностранцы будут в этом случае уплачивать НДФЛ. Если недвижимость находилась в собственности больше 3 лет, то платить НДФЛ при продаже не нужно. Но это касается только резидентов, нерезиденты оплачивают налог полностью. Дополнительно ко всему нерезиденты не могут воспользоваться налоговыми вычетами и таким образом снизить НДФЛ.

Взнос в уставный капитал общества от нерезидента наличными — можно? Нельзя!

Внесение денежных средств в уставный капитал является валютной операцией. И снова — расчеты при осуществлении валютных операций производятся юридическими лицами — резидентами через банковские счета в уполномоченных банках, порядок открытия и ведения которых устанавливается Центральным банком Российской Федерации. В связи с этим взнос в уставный капитал путем внесения наличных на расчетный счет в банке или в кассу организации запрещен.

И да, верно! За данное нарушение компании грозит такой же штраф — от 3/4 (трех четвертых) до 100 % (полного) размера суммы незаконной валютной операции (п. 1 ст. 15.25 КоАП РФ).

Как сделать взнос в уставный капитал ООО от нерезидента правильно

По аналогии с решением ситуации, связанной с договором займа, чтобы избежать нарушения, учредителю следует открыть свой личный счет физического лица в банке РФ, внести на него денежные средства и осуществить перевод на расчетный счет организации. Перевод также можно сделать с расчетного счета физического лица, открытого за пределами РФ.

Дивиденды получить нерезиденту наличными — можно? Нельзя!

В случае с дивидендами можно дать однозначный ответ: выплатить дивиденды учредителю-нерезиденту в наличной форме нельзя.

Все расчеты по разрешенным валютным операциям российская организация обязана проводить с использованием счета в уполномоченном банке. За исключением случаев, когда расчеты наличными организация вправе вести без банковского счета.

Полный перечень случаев, когда российская организация вправе рассчитываться с резидентами и нерезидентами наличными в рублях или иностранной валюте, мы рассмотрели ранее. Этот перечень является исчерпывающим. Выплата дивидендов к таким операциям не относится.

Транспортный налог

Транспортный налог выплачивают физические лица, которые владеют автомобилем, мотоциклом, лодкой и другими транспортными средствами. Рассчитывает сумму налога физическим лицам налоговые органы. Сумма налога зависит от сведений о транспорте, а именно от вида транспортного средства, мощности его двигателя, года выпуска и т.д. Для расчета этого налога установлены базовые налоговые ставки, но их могут повышать местные власти.

Читайте более подробно: Налоги иностранного гражданина работающего в России (по патенту) в 2021 году

Оцените качество статьи. Мы хотим стать лучше для вас:

НДФЛ специалиста высокой квалификации: НДФЛ ВКС 2021

Ставка НДФЛ в 2021 году с доходов от труда специалистов высокой квалификации всегда составляет тринадцать процентов (не важен налоговый статус).

Она применима, к примеру, в отношении заработной платы, надбавок за работу вне постоянного места жительства, вознаграждений членам совета директоров. Ставку 13 процентов применяют относительно выплат, которые начислены за время действия трудового договора либо гражданско-правового договора на осуществление работ (предоставление услуг).

Все, что было начислено после завершения договора, облагают НДФЛ в соответствии со ставкой 30 либо 13 процентов, исходя из налогового статуса. Ставка НДФЛ в 2021 году по доходам, которые не затрагивают трудовую деятельность, у специалиста высокой квалификации, не являющегося резидентом, составляет 30 процентов.

Она применима в случае выплаты материальной помощи, компенсации затрат на питание, вручения подарков.

Обращаем ваше внимание на тот факт, что средняя заработная плата, сохраняемая за работником на время отпуска (отпускные), не входит в категорию доходов от трудовой деятельности. Отпуск является периодом отдыха, на протяжении которого человек освобожден от выполнения своих трудовых обязанностей. Следовательно, со средств на отпуск специалиста высокой квалификации, не являющегося резидентом, НДФЛ следует взимать в соответствии со ставкой 30 процентов.

Займ от нерезидента наличными — можно? Нельзя!

Вернемся к нашей ситуации, описанной в самом начале. В случае, если учредитель-нерезидент (или любой другой нерезидент физ. лицо) предоставляет обществу заем путем внесения наличности на расчетный счет общества, данное действие будет являться нарушением валютного законодательства. При этом не важно, каким образом займодавец внес наличность: через банкомат, с помощью операциониста в банке или внес в кассу общества.

Еще раз — расчеты при осуществлении валютных операций производятся юридическими лицами — резидентами через банковские счета в уполномоченных банках, порядок открытия и ведения которых устанавливается Центральным банком Российской Федерации (ст. 14 ФЗ №173-ФЗ).

За внесение нерезидентом займа наличными на расчетный счет организации компании грозит штраф — от 3/4 (трех четвертых) до 100% (полного) размера суммы незаконной валютной операции (ст. 15.25 КоАП РФ).

Как сделать займ нерезидентом для юрлица правильно

Для того, чтобы избежать нарушения, учредителю следует открыть свой личный счет физического лица в банке РФ, внести на него денежные средства и осуществить перевод на расчетный счет организации. Перевод также можно сделать с расчетного счета физического лица, открытого за пределами РФ.

НДФЛ иностранного гражданина, трудящегося на основании патента в 2021 году

Если иностранный работник приобрел патент на трудовую деятельность в РФ, он должен самостоятельно перечислить в бюджет установленный авансовый платеж по НДФЛ.

После того, как иностранный гражданин будет принят на работу, НДФЛ с его доходов рассчитывается и удерживается работодателем – налоговым агентом. Налоговая ставка составляет 13 процентов вне зависимости от того, резидент ли иностранный гражданин.

НДФЛ, который перечислен иностранным работником в виде установленного авансового платежа, должен быть засчитан в счет уплаты НДФЛ с зарплаты.