Законодательством определены конкретные сроки для предоставления работнику пособия по нетрудоспособности, его расчета, выплаты, удержания и перечисления НДФЛ. Налоговый кодекс предписывает рассчитывать НДФЛ по состоянию на дату выплаты, но при этом точная дата этого события неизвестна. Бухгалтер вынужден рассчитать доход и налог по состоянию на предполагаемую дату выплаты, а при несоответствии предполагаемой и реальной даты — уточнить расчет. Эксперты 1С на примере программы «1С:Зарплата и управление персоналом 8» редакции 3 рассказывают об особенностях начисления пособия по временной нетрудоспособности, а также удержания НДФЛ с больничных листов и отражения в отчетах 6-НДФЛ.

Коллизия расчета НДФЛ при начислении пособия по временной нетрудоспособности и уточнения налога при его удержании создает бухгалтерам затруднения в понимании результатов расчета НДФЛ и формирования отчетов 6-НДФЛ. Еще сложнее становится, если появляются основания для перерасчета больничного листа.

НДФЛ с больничного, выплачиваемого ФСС

В тех регионах, где пилотный проект по выплатам напрямую из ФСС еще не работает, соцстрах продолжает возмещать больничные средства работодателю без вычета НДФЛ. Работодатель в данном случае должен самостоятельно выступить в роли налогового агента и удержать НДФЛ как с возмещенного с ФСС пособия, так и с пособия, выплачиваемого за счет собственных средств. При этом работодатель должен оплатить три первых дня больничного сотрудника, а остальные дни оплачивает ФСС.

Рассмотрим подробнее на примере ⇓

Сотрудник Петрова О.П. находилась на больничном 4 дня. За этот период ей начислили больничные в размере 2400 рублей, из которых 1800 – из ФСС, а 600 – за счет средств работодателя. Рассчитав НДФЛ с этой суммы, Петровой выплатили следующую сумму:

2400 – 2400 х 13% = 2088 рублей.

ФСС возместит работодателю 1800 рублей и с этой суммы нужно будет оплатить НДФЛ. Таким образом, перечислить НДФЛ в бюджет работодатель должен будет в сумме 2400 х 13% = 312 рублей.

В тех регионах, где такой пилотный проект с ФСС запущен, уплата НДФЛ происходит по-другому. С суммы пособия, выплачиваемого за счет работодателя НДФЛ удерживают и уплачивают налог организации самостоятельно. А с той части, которую выплачивает ФСС НДФЛ удерживается и перечисляется соцстрахом.

Рассмотрим подробнее порядок выплаты больничного в регионах, где пилотный проект действует. Работодатель такого региона оплачивает первые три дня болезни сотрудника. А остальные дни больничного выплачиваются за счет ФСС.

Важно! В тех регионах, где действует пилотный проект ФСС сотруднику, который находился на больничном со своим ребенком, больничное пособие выплачивается за счет ФСС в полном объеме.

Следует помнить, что если ФСС оплатило 100% пособия сотруднику, работодатель по НДФЛ не признается налоговым агентом и уплачивать его с пособия он не должен. Это сделает ФСС со всей суммы рассчитанной выплаты.

Рассмотрим подробнее на примере ⇓

Сотрудник Петрова О.П. находилась на больничном 4 дня. За этот период ей начислили больничные, из которых 1200 рублей – из ФСС и 1200 рублей – за счет средств работодателя. Работодатель должен будет перечислить в бюджет НДФЛ в следующем размере:

1200 х 13% = 156 рублей

С пособия, выплачиваемого с ФСС напрямую работнику НДФЛ будет оплачен соцстрахом самостоятельно в размере 156 рублей.

Пособие Петрова получит в следующей сумме – 2088 рублей, из которых 1044 рубля заплатит напрямую ФСС и 1044 рубля – работодатель.

Общий подход

Первые трое суток пребывания на больничном должны быть оплачены работодателем из его средств, оставшиеся дни нетрудоспособности (если их причиной является болезнь) подлежат погашению из ресурсов, выделяемых ФСС. Обоснование приведено в статьях 3 и 6 Закона № 255-ФЗ. Назначение пособия осуществляется на протяжении 10 дней в календарном исчислении после предъявления работодателю закрытого больничного листа. Начисляется ли НДФЛ на больничный – этот вопрос встает перед бухгалтером на этапе перечисления суммы пособия работнику. Выплата должна быть произведена вместе с заработной платой.

Сроки уплаты НДФЛ с больничного

После того, как сотрудник представил работодателю больничный лист, ему обязаны рассчитать и выплатить больничное пособие. Расчет бухгалтерия должна произвести в 10-дневный срок с момента представления больничного листа сотрудником.

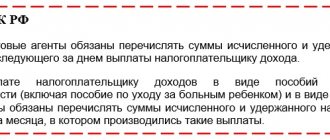

Крайний срок для уплаты НДФЛ с больничных пособий установлен НК РФ. Согласно 226 статьи НК сделать это следует не позднее крайнего числа месяца, в котором сотрудник получил пособие.

Важно! Даже если больничные работнику выплатили 30 марта, уплатить НДФЛ с них нужно не позднее 31 марта. Это крайний срок для оплаты.

Определим срок уплаты НДФЛ с больничного в 2021 году на следующем примере:

Петрова О.П. находилась на больничном в феврале 2021 года с 5 по 9 числа включительно. На основании листка нетрудоспособности, Петрова получила больничные в день выдачи первой половины зарплаты 25 февраля. Оплатить НДФЛ работодатель должен до конца февраля в период с 25 по 28 числа.

Взимается ли налог в 2021 году при оплате лечения

Выплаты по закрытому больничному и в 2021 году облагают НДФЛ. Налоговой базой при этом считают конкретную сумму подобной оплаты лечения (письмо Министерства финансов РФ № 03-04-06-01/139 от 17 июня 2009 г.).

Пособие по закрытому больничному включают в налогооблагаемый доход, который выплачивают в текущем месяце (п. 1 ст. 223 НК РФ). Однако работникам, с которыми оформлены гражданские правовые разнообразные договоры (оказание услуг), листки нетрудоспособности не оплачивают. Соответственно, и НДФЛ в этой ситуации не перечисляют в ИФНС РФ.

Важно! Оплату закрытого больничного в справке 2-НДФЛ указывают под подобным кодом дохода — «2300».

Письмо Минфина РФ от 17 июня 2009 г. N 03-04-06-01/139

Статья 223 Налогового кодекса РФ «Дата фактического получения дохода»

Как перечислить НДФЛ в бюджет

Для оплаты НДФЛ за больничное пособие работодателю потребуется заполнить платежное поручение, указав верный КБК.

Важно! КБК для уплаты НДФЛ с больничного на 2021 год – 18210102010011000110.

При заполнении платежного получения следует обратить внимание на заполнение 107 поля. Заполняют его по дате, на которую доход считаю полученным. Уплату НДФЛ с зарплаты и больничного рекомендуется перечислять разными платежками, так как для этих выплат разные даты признания дохода: для зарплаты – последний день месяца, а для больничных – день выплаты.

Рассмотрим на примере: больничное пособие и зарплату выплатили в один день 5 марта 2021 года. Однако, дни признания дохода по этим выплатам разный, для НДФЛ – дата признания приходится на март, а для заработной платы – февраль. В этом случае платежный поручений потребуется составить два, одно для НДФЛ с зарплаты, где в 107 поле будет указано МС.02.2021, а второе – по НДФЛ с больничного, где в 107 поле будет указано – МС.03.2021.

В том случае, если даты признания дохода совпадают, оплатить НДФЛ можно одним платежным поручением. Например, если и больничные и зарплату за февраль 2021 года перечислили 28 числа, то налог оплачивают одной платежкой, а в поле 107 ставят МС.02.2021.

Налогообложение больничного листа в 2021 году

Если речь идет об обычной зарплате, то такая предполагает расчет зарплатных страховых взносов, а также НДФЛ. Разумеется, действующее законодательство предусматривает определенную специфику в том, какими налогами облагается больничные выплаты.

В целом надо сказать, что в порядке расчетов по налогам, которые берутся с больничного листа в 2021 году, каких-либо кардинальных изменений в сравнении с прошлым не произошло, по меньшей мере, сейчас. Это утверждение относится как к порядку расчетов страховых вносов, так и к порядку обложения подоходным налогом сумм пособий.

НДФЛ с пособия, уплачиваемого по уходу за ребенком-инвалидом

Довольно часто при выплате сотруднику пособия по нетрудоспособности, которое выплачивается в связи уходом за ребенком – инвалидом возникает вопрос. Нужно ли оплачивать НДФЛ с этой суммы. Рассмотрим этот вопрос подробнее.

На основании НК РФ налоговая база по НДФЛ определяется как сумма доходов налогоплательщиков, которые они получают в виде денег или в натуральной форме. Статья 217 НК содержит перечень доходов, которые от обложения НДФЛ освобождены. Больничное пособие, включая пособие по уходу за больным ребенком в данный перечень не включен. Соответственно, данная выплата облагается НДФЛ и удержать и перечислить его в бюджет должна сторона, которая его удерживает, а значит выступает в качестве налогового агента.

Суммы по больничным в налоговой отчетности

Социальные пособия, начисляемые по больничным листам, должны быть отражены в бланках 2-НДФЛ и 6-НДФЛ. Больничный облагается НДФЛ (2020 год не стал исключением из этого правила), а в этих отчетных формах показываются все суммы, по которым возникают обязательства по НДФЛ. Порядок заполнения 6-НДФЛ предполагает, что размер пособия будет указан в разделе 1 и 2 бланка. Отражение доходных величин должно соотноситься с периодом фактической выплаты средств.

При заполнении 6-НДФЛ есть несколько особенностей:

- НДФЛ с больничных в 2021 году удерживается в полном объеме, но с привязкой к дате выплаты пособия;

- если средства по листу нетрудоспособности перечисляются работнику последним месяцем отчетного квартала, то сумма попадает только в 1 раздел, в информационном блоке 2 раздела она будет отображена в следующем отчетном интервале.

Норма о том, как с больничного листа удерживается НДФЛ и показывается в форме 6-НДФЛ, оговорена в Письме ФНС от 13.03.2017 г. под № БС-4-11/ Отражение больничных пособий в справке 2-НДФЛ – обязательная процедура. Форма документа регламентируется приказами ФНС. Действующий шаблон закреплен Приказом от 30.10.2015 г. под № ММВ-7-11/

Если в расчетном периоде были пособия социального типа, обусловленные наличием сумм по временной нетрудоспособности (больничный облагается НДФЛ), то их надо показать в справке для налоговой обособленно от других сумм. Алгоритм действий следующий:

- в месяце, когда по учету был проведен больничный лист, размер доходных начислений делится на части – относящиеся к заработной плате и к пособию;

- в табличной части справки для рассматриваемого месяца будет выделено несколько строк;

- так как больничный лист облагается НДФЛ, средства, начисляемые за этот период, должны быть систематизированы и представлены в справке 2-НДФЛ;

- для больничных пособий предназначена отдельная кодировка доходной статьи – 2300 (полный перечень шифров по доходам физических лиц зафиксирован в Приложении 1 Приказа авторства ФНС от 10.09.2015 г. под № ММВ-7-11/).

В справке 2-НДФЛ надо показывать, что больничный лист облагается НДФЛ в 2021 году по ставке 13%.

Читать также

22.11.2017

Законодательная база

| Законодательный акт | Содержание |

| Статья 217 НК РФ | «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)» |

| Письмо Минфина №03-04-05/14992 от 29.04.2013 | «Облагается ли НДФЛ пособие по временной нетрудоспособности, назначаемое по уходу за ребенком-инвалидом» |

| Закон №255-ФЗ от 25.12.2006 | «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» |

| Статья 226 НК РФ | «Особенности исчисления налога налоговыми агентами. Порядок и сроки уплаты налога налоговыми агентами» |

Почему выплаты могут быть удержаны

Пособие по временной трудовой недееспособности всегда подлежит обложению НДФЛ. Эта норма регулируется положениями статьи №117 Налогового Кодекса РФ и Письмом Министерства Финансов России № 03-04-05/14992. Соответствующие правила могут распространяться на все виды рассматриваемой социальной документации.

После этого наниматель, который и является фактическим налоговым агентом, удерживает налоговый сбор с общей суммы.

ФСС Российской Федерации занимается возмещением пособий с первого дня отпуска, если больничный лист был выдан на основании следующих причин:

- уход за заболевшим членом семьи – включая несовершеннолетних детей;

- получение травмы в связи с несчастным случаем на производстве;

- получение профессионального заболевания;

- долечивание сотрудника организации в местах санитарно-курортного лечения сразу после прохождения лечебных процедур в стационаре;

- протезирование в специализированном учреждении ;

- карантин сотрудника или его маленького ребенка, посещающего дошкольное образовательное учреждение.

Соответствующий порядок описывается в статье №3 Федерального Закона РФ №255 от 29 декабря 2006 года, а также в статье №8 Федерального Закона №125 от 24 июля 1998 года.

В случае если на счет организации больничные поступили уже за вычетом НДФЛ, средства по которым приходятся на счет ФСС, то этот налог уплачивается компаниями-работодателями за счет собственных средств. Однако, соответствующая норма не закрепляется в действующем федеральном законодательстве.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область

- Санкт-Петербург и область

- Регионы

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Для многих организаций актуальной является проблема сроков уплаты подоходного налога за своих наемных работников.

Налоговое законодательство не допускает преждевременное перечисление денежных средств обязательного платежа. Просрочка перечисления также карается штрафными санкциями в виде начисления пени за каждый пропущенный день.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 — Санкт-Петербург — ПОЗВОНИТЬ

+8 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Правила расчета

Согласно общим правилам сумма пособия рассчитывается как произведение из сумм среднего дневного заработка сотрудника в двух предыдущих периодах (годах), количества дней больничного и коэффициента по стажу.

Именно получившаяся сумма и есть итоговый размер пособия. Ее должен выплатить работодатель сотруднику, но перед этим надо не забыть удержать НДФЛ и отправить его в бюджет.

Важно! Оплачивается каждый календарный день больничного в соответствии с периодом указанном в листке нетрудоспособности.

Высчитывать из этого периода только рабочие дни не надо. Это будет считаться нарушением.

Сложнее ситуация состоит с определением среднедневного заработка за последние 2 года. Первым делом нужно определить общую сумму дохода сотрудника за этот период.

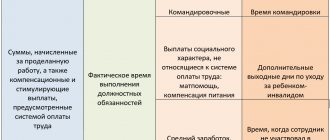

Она будет состоять из зарплаты, премий, командировочных, отпускных и иных выплат, с которых были уплачены взносы в ФСС.

Полученную сумму надо разделить на 730 дней, важно учитывать, что этот показатель не меняется независимо от числа дней в году.

При определении среднедневного заработка обязательно надо учитывать следующие моменты:

| Если он получился ниже чем значение МРОТ деленное на число дней в месяце открытия больничного | то использовать для расчета надо последнее значение |

| Если сотрудник работал в другом месте за последние 2 года | то он должен представить справку от бывшего работодателя о своих доходах |

| Существует предельная сумма для расчета больничного | она устанавливается законодательно ежегодно. Например, в 2016 году 718 тыс., а в 2021 – 755 тыс. Если доходы сотрудника были больше, то берут для расчетов именно предельную сумму |

| Женщины, которые не работали последние 2 года из-за отпуска с ребенком до 3 лет или декрета | могут заменить года, используемые для расчета выплат по больничному. Для этого им нужно написать соответствующее заявление и приложить его к листку нетрудоспособности и другим документам на его оплату |

| Если для расчетов используется МРОТ, то его значение надо брать на дату наступления страхового случая | т.е. число, когда был открыт больничный лист. Считать по МРОТ на дату закрытия больничного или делить его период на части будет совершенно неправильно |

Еще одно нужное для расчета значение — это коэффициент, зависящий от стажа сотрудника.

Не секрет, что чем больше человек трудится, тем больше будут выплаты по больничному.

Для его определения надо посчитать стаж сотрудника и воспользоваться следующей таблицей:

| Стаж | до 5 лет | 5-8 лет | Более 8 лет | Меньше 6 мес. |

| Коэффициент | 0,6 | 0,8 | 1 | Не применяется, пособие считают по МРОТ |

Нужно учитывать, что больничные по уходу за детьми до 7 лет оплачиваются слегка по другой схеме.

Если ребенок лечился дома, то за первые 10 дней считается пособие по стандартному размеру, а затем независимо от стажа используется коэффициент 0,5.

При лечении в стационаре пособие за все дни считается стандартным образом. Законодательство ограничивает в некоторых случаях сколько дней в году должно быть оплачено по больничным по уходу за детьми.

Этот момент важно учитывать, впрочем, подбираются к законным 60 дням в год далеко не все. Для определенных категорий детей этот период будет увеличен.

Сам работник может болеть хоть весь год и ему будет оплачен полностью весь больничный в этом случае не действуют никакие ограничения.

После получения суммы пособия высчитать НДФЛ не составит никакого труда. Согласно общим правилам достаточно взять 13 процентов от суммы пособия.

Это и будет сумма НДФЛ, которую надлежит работодателю удержать с работника и перевести в бюджет.

Замечание. Современное программное обеспечение все расчеты по больничным листам делает автоматически.

Бухгалтеру главное правильно внести всю нужную информацию в соответствующие формы и проверить полученный результат.

Когда платить подоходный налог с заработной платы?

Чтобы правильно рассчитать, какой НДФЛ с заработной платы работника потребуется уплатить в государственный бюджет, следует правильно установить статус налогоплательщика.

При нахождении на территории РФ более 183 дней за предшествующих календарный год, человек будет считаться налоговым резидентов.

В этом случае ставка налога составит 13%. Иначе она повышается до 30% для нерезидентов. При этом совершенно не имеет значения гражданство человека.

Процедура расчета подоходного налога, который требуется заплатить, включает в себя 4 важных шага:

- Суммирование всех полученных работником доходов (сюда включаются оклад, надбавки, премии).

- Проведение необходимых вычетов и удержаний.

- Определение ставки налога на основе статуса плательщика.

- Расчет суммы к выплате.

Важно! Сроком получения заработной платы как дохода установлен день выдачи денежных средств на руки или момент их перечисления на карту. Одновременно с этим нужно удержать НЛФЛ. А после перечислить его в день удержания или на следующий.

Одним из спорных моментов является удержание НДФЛ с авансовой части заработной платы. Есть мнение, что подоходный налог нужно удержать и перечислить непосредственно при выдаче аванса работнику.

Другое мнение говорит о том, что выплатить аванс нужно полностью без удержания, а вычет подоходного налога и его оплату с аванса нужно провести при выдаче полной суммы заработной платы в установленный срок для перечисления.

Большинство мнений склоняется все-таки ко второй точки зрения.

Когда перечислять с отпускных сотрудника?

Сразу следует отметить, что ставка НДФЛ, которую требуется выплачивать с отпускных, также разнится в зависимости от статуса плательщика.

Для резидентов она составляет традиционные 13%, для всех остальных – 30%.

До 2021 года оплата НДФЛ с отпускных осуществлялось по общим принципам, которые действовали по удержанию налоговых сборов для заработной платы.

Впоследствии ВАС РФ принял решение, что несмотря на причисление отпускных к оплате труда Трудовым кодексом, действующие нормы налогового кодекса относятся исключительно к заработной плате, но не к отпускной выплате.

Важно! Начиная с 2021 года, после вступления в силу новой редакции статьи 226 НК РФ, процесс и сроки перечисления подоходного налога, начисляемого на отпускные, подразумевает проведение платежей не позже последнего дня месяца, в котором сотрудник получил денежные средства.

Налоговая база — это полная сумма фактически выплаченных отпускных. ВПри выходе работника на неполный отпуск, НДФЛ рассчитывается только на сумму фактически выплаченных отпускных.

С больничного листа

Начисление выплаты по листку временной нетрудоспособности производится в течение 10 дней, после предоставления работником больничного. Фактическое перечисление денежных средств НДФЛ производится в ближайший по времени день выплаты заработной платы (основной части или аванса).

Таким образом, крайним сроком оплаты подоходного налога будет считаться последний день месяца.

С компенсации за неиспользованный отпуск при увольнении

Некоторые работники не ходят в отпуска в силу личных причин. В этом случае при увольнении по закону им полагается компенсация за неиспользованный период отдыха.

Возникает вопрос – обязан ли работодатель перечислить подоходный налог в случае, если отпуск компенсируется денежными выплатами.

Ответ однозначен – должен.

Важно! Работодатель при начислении компенсации за неиспользованные дни отпуска должен удержать подоходный налог в последний день работы сотрудника – день оформления увольнения.

Далее НДФЛ нужно заплатить в бюджет в срок не позже следующего дня.

С материальной помощи

Несмотря на то что получение материальной помощи нельзя отнести к заработку, она также облагается подоходным налогом. Исключение составляют ряд случаев, которые четко оговорены законодательством.

Согласно нормам статьи 217 НК РФ, не облагается НДФЛ материальная помощь:

- при осуществлении выплаты в виде единовременного участия;

- если помощь оказывается благотворительными компаниями;

- при компенсации потерь вследствие природных катастроф;

- если выплаты производятся пострадавшим от теракта;

- пенсионерам при соблюдении требований норм закона об единовременной выплате гражданам, получающим пенсию.

Материальная помощь, которая получена от работодателя, облагается налогом, если сумма выплат в течение отчетного периода превышает 4000 рублей. Если объем начислений меньше, то платить НДФЛ не требуется.