Счет-фактура для ИП: с налогом или без?

Плательщики НДС выставлять счета-фактуры без налога в адрес контрагента не могут — вне зависимости от того, кто является покупателем (ИП или компания). Также не имеет значения, что покупатель не является плательщиком НДС (например, применяет упрощенный режим налогообложения). Хотя в такой ситуации при выполнении определенных условий счета-фактуры могут не выставляться, если покупателем является неплательщик НДС и стороны пришли к соглашению о невыставлении счетов-фактур.

Подсказки по составлению соглашения о невыставлении счетов-фактур находятся тут.

А готовый образец соглашения о невыставлении счетов-фактур при реализации товаров по договору поставки вы можете найти в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Если вы не являетесь плательщиком НДС или освобождены от налога, счета-фактуры без НДС для ИП или компании вы можете выставить:

- по их просьбе;

- в силу требований налогового законодательства.

По п. 5 ст. 168 НК РФ освобожденный от НДС по ст. 145 НК РФ налогоплательщик обязан составлять счета-фактуры без выделения суммы налога, но с указанием в нем надписи или проставления штампа «Без налога (НДС)».

Важно! КонсультантПлюс предупреждает По общему правилу не нужно выставлять счета-фактуры по операциям, которые перечислены в п. п. 1 — 3 ст. 149 НК РФ (пп. 1 п. 3 ст. 169 НК РФ). Счет-фактуру придется выставить в двух случаях: Подробности смотрите в К+. Пробный доступ к системе бесплатен.

Как выглядят образцы счетов-фактур без НДС?

Разберем два примера.

Пример 1

ИП Касимов Эльмир Гильмутдинович, применяющий ОСНО, заключил договор на поставку 420 кг свеклы с упрощенцем ООО «Производитель». По просьбе предпринимателя ООО «Производитель» составило и передало ему счет-фактуру. Общество заполнило счет-фактуру в обычном порядке, кроме граф 7 и 8, посвященных ставке и сумме НДС. В этих графах вместо числовых значений ООО «Производитель» проставило надпись «Без НДС».

Так может выглядеть образец счета-фактуры для ИП без НДС:

Пример 2

Предприниматель на УСН Набиуллин Тимур Рудольфович оказал услугу компании на общей системе ООО «Трейдинг». По ее просьбе 20.05.2020 предприниматель выставил счет-фактуру на сумму 54 150 руб. без НДС.

Как выглядит образец счета-фактуры от ИП без НДС, смотрите ниже:

Нужно ли счета-фактуры без НДС регистрировать в книге продаж, вы можете узнать в Готовом решении от КонсультантПлюс, получив бесплатный пробный доступ к системе.

Пример заполнения

С 01.10.2017 начали действовать новые требования по оформлению этого документа. Порядок заполнения следующий:

- В строке (1) указываем порядковый номер и дату выставления. Для всех видов СФ существует общая нумерация. Они фиксируются в хронологическом порядке (разрешается к номеру добавлять буквенное обозначение). При внесении исправлений, в строке (1а) указываем № исправления, при первичном заполнении ставится прочерк.

- Строки (2), (2а), (2б) содержат данные о продавце:

- для ЮЛ необходимо указывать полное или краткое название, подробный адрес в том виде, как он записан ЕГРЮЛ, идентификационные номера ИНН/КПП;

для ИП вписывается ФИО полностью, адрес в том виде, как он внесён ЕГРИП, ИНН и сведения о регистрации.

- Если грузоотправитель и продавец представлены одной организацией, в строке (3) нужно указать «Он же». Если грузоотправителем выступает другая фирма или лицо, вписываем полное или краткое название и адрес. Ставим прочерк, если счёт-фактура относится к работам или услугам.

- В строке (5) указывать номер платёжного документа нужно только при условии предоплаты, если ее нет, то этот пункт остается не заполненным.

- Сведения о покупателе вносятся в строки (6), (6а), (6б) аналогично (2), (2а), (2б). Если покупатель и грузополучатель представлены одной организацией, в поле (4) нужно поставить о. Если грузополучателем выступает другая организация, указываем её название и адрес. Если счёт-фактура на выполненные работы или на оказанные услуги, следует поставить прочерк.

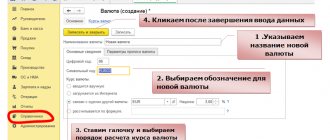

- В строке (7) выбираем наименование валюты. Бухгалтерские программы автоматически вносят цифровой код.

- Строка (8) предназначена для идентификатора государственного контракта. Для других договоров её заполнять не нужно.

- В таблице заполняются такие графы:

- В столбец 1 вносятся наименования товаров, работ или услуг.

- В графе 1а указывается код товара. Это поле касается только поставок в страны Евроазиатского экономического союза.

- В столбцы 2-2а вписываются единицы измерения в соответствии с ОКЕИ. Если счёт-фактура касается работ или услуг, следует поставить прочерки.

- В столбце 3 указываем количество или объём, исходя из единиц измерения. Если 2-2а не заполнены, здесь также будет прочерк.

- В графу 4 вносится цена за единицу в том виде, как она приведена в договоре.

- Общая стоимость каждого из наименований без учёта налога отражается в столбце 5. В итоговой строке будет общая стоимость всей поставки.

- Столбец 6 заполняется только для подакцизных товаров. Здесь нужно указать сумму акциза, включённого в стоимость. В иных случаях делается пометка «Без акциза».

- При оформлении СФ без налога в полях 7 и 8 нужно сделать запись «Без НДС». Если часть наименований облагается налогом, напротив них вносится ставка и сумма.

- Столбец 9 отражает стоимость товаров, работ или услуг с учётом налога.

- В графу 10 должен быть внесён цифровой код товара. Столбцы 10, 10а, 11 заполняются для товаров, произведённых за пределами РФ.

- Графы 5, 8 и 9 нижней строки содержат итоговые показатели.

В СФ допускается указание двух адресов (письмо Минфина РФ № 03-07-09/85517 от 21.12.2017). Если фактический адрес, который отличается от записанного в реестре, зафиксирован в договоре, его следует внести в дополнительную строку.

Счет-фактуры без НДС подписываются по общим правилам. Бумажный бланк заверяется подписями руководителя и главного бухгалтера или уполномоченными лицами. Если документ выставляется индивидуальным предпринимателем, в нём должна быть личная подпись ИП или доверенного лица. Подробнее о счёте-фактуре для ИП можно узнать .

Заверение счёт-фактуры факсимильной подписью не допустимо (письмо Минфина № 03-07-09/49478 от 27.08.2015). При электронном обмене документами необходим сертификат ключа проверки электронной подписи (письма Минфина РФ от 12.09.2016 № 03-03-06/2/53176, ФНС РФ от 19.05.2016 № СД-4-3/8904).

Счёт-фактура заверяется только одной усиленной квалифицированной электронной подписью руководителя или уполномоченного лица. В электронном документе не требуется подпись главного бухгалтера.

Более детально о заполнении счёт-фактуры можно узнать .

Из видео узнаете о том, как правильно заполнить счет-фактуру если предприятие не является плательщиком НДС:

Недопустимая формулировка графы 7

В графе 7 счета-фактуры указывается ставка налога. Если этот документ исходит от неплательщика НДС, эта графа числовых значений не содержит. Счет-фактуру без налога еще называют нулевым — это означает, что по такому документу:

- у продавца не возникает обязанности по уплате налога в бюджет;

- у покупателя нет возможности заявить вычет.

Что же особенного в графе 7 нулевого счета-фактуры? Дело в том, что в ней нельзя указывать «0». Проставление предпринимателем этой цифры с большой долей вероятности обернется негативными последствиями. Налоговики посчитают, что он:

- осуществил операцию, облагаемую по ставке 0%, и потребуют представить декларацию по НДС;

- ошибочно по облагаемым по ставкам 20 или 10% товарам (работам, услугам) указал нулевую ставку, и предложат ИП заплатить налог в бюджет.

Чтобы таких недоразумений не возникало, в графе 7 счета-фактуры ИП (не признаваемый плательщиком налога) должен указать «Без НДС». При такой формулировке никаких обязательств (ни отчетных, ни платежных) у оформившего его предпринимателя не возникает.

Нужно ли выписывать счета-фактуры физлицам, узнайте здесь.

Какое решение выбрать?

Отличительные особенности НДС при вычете ИП. НДФЛ позволяют минимизировать свои риски. Воспользоваться плюсами спец. режима необходимо для того, чтобы заинтересовать клиента. Решение выставить НДС предполагает оформление счета-фактуры после отгрузки товара. Не платить налог дважды можно, если не выписывать его два раза: по авансовому счету и по отгрузочному. Тем, кто работает по упрощенной системе документы необходимо хранить 4 года.

На видео: Онлайн касса для ИП, ООО и ЕНВД. Как работать. Пошаговая инструкция

Счет-фактура без погрешностей: откуда ждать неприятностей?

Случается, что по просьбе партнера вы выставили счет-фактуру с указанием в графе 7 «Без НДС». Все остальные строки и графы тоже заполнены без погрешностей в соответствии с требованиями налогового законодательства. А потом у вас начались мелкие и крупные неприятности с налоговиками.

Это случается, когда ваш партнер при оформлении платежного поручения на перечисление ему денег укажет в графе «Назначение платежа» фразу «В том числе НДС». Что делать, если такая погрешность случилась? Первым, кто может заметить эту ошибку, будете вы сами. Не стоит дожидаться реакции налоговиков, а именно когда они:

- потребуют объяснений (п. 3 ст. 88 НК РФ);

- вызовут в инспекцию (подп. 4 п. 1 ст. 31 НК РФ);

- заблокируют счет (п. 3 ст. 76 НК РФ);

- выставят требование об уплате пени и штрафа (ст. 75, 122 НК РФ) или спишут указанный в платежном поручении налог по инкассо.

Чтобы избежать возможных проблем, как можно скорее уведомите своего партнера об ошибке и попросите его связаться с банком для исправления ошибочной формулировки в назначении платежа.

Как корректировать формулировку о назначении платежа в платежном поручении, рассказываем здесь.

Необходимо отметить, что у налоговых органов нет права доначислять налоги, основываясь только на фразе в платежном поручении и собственных предположениях. Нужны другие доказательства, подкрепленные документально (к примеру, позицию судебных органов смотрите в постановлении ФАС ЗСО от 28.03.2011 № А45-12006/2010).

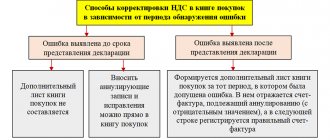

Включать ли в книгу покупок счет-фактуру без НДС от ИП на УСН?

По общему правилу покупатель регистрирует полученные от продавцов счета-фактуры в книге покупок. На основании этих записей он определяет сумму вычета по НДС. В ситуации нулевого счета-фактуры покупатель вычет не получает. Нужно ли отражать такие счета-фактуры в книге покупок?

Прямых формулировок о том, что полученные от продавцов счета-фактуры с надписью «Без НДС» не нужно отражать в книге покупок, в Правилах ведения книги покупок (утв. постановлением Правительства РФ от 26.12.2011 № 1137) мы не найдем.

Но там есть множество косвенных подсказок. В частности, из указанных Правил следует, что:

- назначение книги заключается в регистрации счетов-фактур в целях определения вычета по НДС (п. 1);

- счета-фактуры регистрируются в ней по мере возникновения права на вычет (п. 2 Правил);

- в п. 19 расписан закрытый перечень ситуаций, когда счет-фактура не должен регистрироваться в книге покупок.

В итоге напрашивается вывод: поскольку нулевой счет-фактура сумму НДС-вычета не увеличивает, то особого смысла в его регистрации в книге покупок нет. Можно, к примеру, не отражать в книге покупок полученный от ИП на УСН счет-фактуру без НДС.

Наказание за такое неотражение в законодательстве не предусмотрено. Хотя существует арбитражная практика по оспариванию претензий налоговиков за неправильное ведение плательщиками НДС книги покупок. Но суды против штрафа (см., например, постановление ФАС Волго-Вятского округа от 30.06.2006 № А79-15564/2005).

Тоже может быть полезно:

- Расчет подоходного налога с зарплаты

- УСН для ИП в 2021 году

- Система налогообложения: что выбрать?

- Какую отчетность должен сдавать ИП?

- Отчетность ИП на УСН без работников

- Какие налоги платит ИП?

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Итоги

Индивидуальные предприниматели, признаваемые плательщиками НДС, обязаны выставлять счета-фактуры с выделенной суммой налога. Предприниматели — неплательщики НДС не обязаны, но могут по просьбе контрагента выписать счет-фактуру. При этом в графах 7 и 8, посвященных ставке и сумме налога, им следует проставить надпись или штамп «Без НДС».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Товарная накладная

Накладная применяется, если ИП реализует товар другому предпринимателю или юридическому лицу. При продаже обычным физическим лицам (не ИП) этот документ не оформляется. Составляется товарная накладная в 2-х экземплярах:

- один для поставщика в качестве подтверждения факта отгрузки товара;

- другой для покупателя — по нему он будет получать этот товар.

Чаще всего товарная накладная составляется по форме ТОРГ-12.

Образец накладной ТОРГ-12