Срок перечисления единого налога на КБК в 2017 году

Плательщики УСН ежеквартально должны рассчитывать и уплачивать авансовые платежи по «упрощенному» налогу не позднее 25-го числа следующего за кварталом месяца, а также налог по итогам года не позднее 31 марта (для организаций) и 30 апреля (для ИП). При уплате УСН в платежке нужно указать код бюджетной классификации (КБК), на который перечисляется налога по УСН.

Что представляет собой КБК и зачем используется

КБК (код бюджетной классификации) представляет собой комбинацию цифр, которая указывает на предназначение поступившего в ИФНС платежа.

На основании этого номера средства, внесенные индивидуальным предпринимателем или юридическим лицом, направляются в соответствующую статью бюджета.

Присвоение КБК УСН упрощает контроль поступлений и планирование средств.

Код состоит из 20 цифр, которые в группе или в отдельности передают информацию о предназначении платежа.

- Начальные три цифры представляют собой код органа.

- Следующая цифра указывает на группу перевода – платеж по налогам, безвозмездное перечисление и другие.

- Затем третьи две цифры обозначают код налога – на прибыль, на имущество и прочие.

- По идущим далее пяти цифрам определяют статью и подстатью платежа.

- После две цифры обозначают, куда уплачена сумма – в региональный, федеральный бюджет или в пользу ФСС или ПФР.

- Следующие четыре цифры указывают на предназначение платежа – налоговый взнос, выплата штрафа или пени.

- Заключительные три цифры определяют вид перевода – налоговый, от собственности и прочее.

Эти показатели разбивают на 4 блока:

- блок администратора (цифры кода 1-3);

- блок дохода (цифры 4-13);

- программный (цифры 14-17);

- классифицирующий (цифры 18-20).

Нужно ежегодно проверять актуальность кодов, так как они могут быть изменены. Указание неправильного номера приводит к тому, что поступивший в ИФНС налог не отобразится.

Это влечет за собой санкции в виде пени и штрафов.

Важно: если при заполнении документов КБК УСН был указан неверно, потребуется отправить письмо в налоговую службу с просьбой перевести средства. Если сумма не была зачислена, платеж повторяют.

back to menu ↑

КБК УСН «доходы» в 2021 году

КБК для УСН на 2021 год предусмотрен Указаниями, утвержденными Приказом Минфина от 01.07.2013 № 65н. Для УСН с объектом «доходы» единый КБК на 2021 год – 182 1 0500 110. При этом имейте в виду, что в 2021 году при перечислении «упрощенного» налога в платежном поручении нужно указывать КБК в зависимости от того, перечисляется ли сама сумма налога, пени и или штраф. КБК УСН «6 процентов» в 2017 году такие:

| Платеж по УСН в 2021 году | КБК |

| Налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

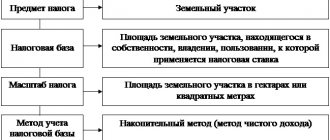

Основная информация по земельному налогу

Природные ресурсы, в том числе и земля, представляют собой объект налогообложения. Владельцы земельных наделов — лица, владеющие ими на правах бессрочного пользования, пожизненно унаследованного владения, собственности, — обязаны перечислять в бюджет налог на землю.

Земельный налог носит местный характер и вводится в действие законодательными актами на муниципальном уровне (п. 1 ст. 387 НК РФ). Действие земельного налога в городах федерального значения регламентируется НК РФ и законами этих городов (Москвы, Санкт-Петербурга, Севастополя).

С 2021 года за налоговый период 2021 года изменились сроки уплаты авансов по налогу землю. Кроме того, декларировать земельный налог больше не нужно. Налоговики самостоятельно рассчитают сумму налога к уплате и пришлют уведомление. Подробности читайте здесь.

Напоминим, что ранее местные власти были вправе самостоятельно устанавливать сроки уплаты и действующие ставки налога.

Объектами выступают участки земли, которые находятся в рамках территорий муниципальных образований и городов со статусом федерального значения. Изъятые из оборота, входящие в состав лесного или водного фондов, объекты наследия культуры, а также земли в составе имущества собственников многоквартирных домов налогом не облагаются (п. 2 ст. 389 НК РФ). Если земля находится в аренде или на правах безвозмездного срочного пользования, пользователи таких территорий плательщиками не признаются (п. 2 ст. 388 НК РФ).

Подробнее об объекте налогообложения можно прочесть в статье «Объект налогообложения земельного налога».

КБК УСН при «минимальном налоге» в 2017 году

С 2021 года у минимального налога по УСН больше не будет отдельного КБК. То есть, минимальный налог в 2021 году нужно будет перечислить по коду обычных авансовых платежей (приказ Минфина России от 20 июня 2021 г. № 90н). Поясним, как такое изменение КБК на УСН отразиться на реальной жизни.

Предположим, что организация с объектом «доходы минус расходы» потеряла право на УСН в сентябре 2021 года. По итогам 9 месяцев 2016 года она вышла на минимальный налог по УСН. Перечислить его требуется не позднее 25 октября. Внести деньги надо на КБК 182 1 05 01050 01 1000 110. Именно этот КБК действует для минимального налога по УСН в 2021 году.

Теперь представим, что организация доработала на упрощенке до конца года. Она вышла на минимальный налог и должна заплатить его не позднее 31 марта 2021 года. Перечислить деньги нужно уже на другой КБК — 182 1 0500 110. Новый КБК с 2021 года действует и для обычного налога по объекту «доходы минус расходы», и для минимального «упрощенного налога».

Иными словами, в 2021 года организации с объектом «доходы минус расходы» применяли два разных КБК. Один для обычного налога при УСН , другой — для минимального. С 2021 года ситуация меняется – КБК по таким платежам будет единым. Далее приведем таблицу КБК по УСН на 2017 год.

Читать также

30.11.2016

Какие транспортные средства облагаются налогом, а какие — нет?

Стать представленным объектом могут не только машины, но и другие категории транспортных средств. Среди них:

- автобусы;

- мотосани;

- суда самоходные и буксируемые;

- снегоходы;

Под объект налогообложения попадает не только автомобили

- мотоциклы;

- самолеты;

- гидроциклы;

- теплоходы;

- вертолеты;

- иные средства на ходу пневматическом или гусеничном;

- мотороллеры;

- лодки, оснащенные мотором, и т.д.

Однако не все существующие средства передвижения относятся к этому перечню. Из него исключены следующие наименования.

Вид 1. Лодки, управляемые веслами, или лодки, оснащенные маломощными моторами (не более 5 «лошадей»).

Лодки с мотором мощностью до 5 лошадиных сил налогом не облагаются

Вид 2. Машины легковые, которые переоборудованы таким образом, чтобы ими могли пользоваться инвалиды, кроме того машины средней мощности до 100 лошадиных сил в двигателе, которые были приобретены владельцем посредством способствования со стороны органов защиты граждан социального характера, в случае, если процедура получения проводилась законным образом.

Вид 3. Суда, использующиеся в некоторых промысловых отраслях, разделяющиеся по водоемам в качестве мест применения:

- ходящие по рекам;

- морские.

Вид 4. Суда, использующиеся для перевозок пассажиров и различных грузов по:

- рекам;

- морям;

- воздуху.

Одновременно с этим они в обязательном порядке должны быть собственностью компаний, профильным направлением работы которой является транспортировка людей и/или грузов.

Не облагаются налогом пассажирские суда, являющиеся собственностью компаний, занимающихся транспортными перевозками

Вид 5. Транспорт, использующийся для сельхозработ и транспортировки сельхозпродукции, то есть:

- комбайны для сбора и обработки урожая;

- тракторные машины;

- транспорт для перевозки птицы или скота грузовой;

- грузовые цистерны для перевозки молока;

- оборудование для транспортировки и разбрасывания удобрений по засаженным площадям;

- машины для помощи ветеринарной;

- транспорт для обслуживания технического характера.

Владельцы сельхозтехники освобождены от уплаты транспортного налога

Все вышеперечисленные наименования должны официально числиться во владении производителей товаров из области сельского хозяйства, и использоваться для проведения работ узкой направленности.

Вид 6. Средства передвижения, являющиеся собственностью структур государственного характера Российской Федерации, представленных исполнительной властью, находящейся на федеральном уровне, в которых, согласно букве закона, подразумевается несение воинской службы или службы аналогичного рода.

Вид 7. Угнанные транспортные средства, факт пропажи которых задокументирован и подтвержден специализированными структурами, на проведение данного действия уполномоченными.

Вид 8. Медицинский воздушный транспорт:

- вертолеты;

- самолеты.

Вид 9. Все суда, находящиеся в перечне реестра РФ, прошедшие регистрационную процедуру.

Как действовать, если ошибка

Все допускаемые ошибки по заполнению КБК могут быть устранены в соответствии с существующих налоговым законодательством РФ. При этом ответственности организация по общему правилу нести не будет. Ведь переведённая сумма средств всё-таки попадает в бюджете. Это вытекает из п. 7 ст. 45 НК РФ

При понимании, что средства не поступили на счет выплат по транспортному налогу, можно выполнить корректировку и снова сделать перевод средств без штрафа и пеней. Достаточно в кратчайшие временные рамки обратиться с письмом в местную ИФНС с предоставлением такого рода скорректированных данных. Такой запрос не имеет специального образца бланка. Его выполняют в произвольной форме. При благополучном исходе КБК транспортный налог для юридических лиц в 2021 году можно будет поправить и произвести аналогичные выплаты по верным реквизитам.

При подаче всех документов нужно предъявить налоговикам оба варианта КБК. А именно – ошибочный и верный, чтобы можно было сравнить переведённые средства и выполнить корректировку по данного вида оплате. Необходимость уточнить период и сумму налога тоже является обязательной для того, чтобы можно было выполнить перевод средств в соответствии с существующим законодательством.

В конечном итоге урегулирование и вписание верного КБК позволит избежать судебных разбирательств. При этом у налогоплательщика есть 3 года на рассмотрение всего процесса спорного перевода. Но не стоит задерживать с этим.

Любое заявление на пересмотр платежа рассматривают индивидуально. Вдобавок может уйти время на корректировку денежного перевода по налогу. А это может повлиять на итоговый результат расчётов, привести к штрафу и пеням. Поэтому лучшим решением будет:

- загодя подать все поправочные документы;

- отслеживать актуальный КБК.

Читать также

19.06.2017

Где взять квитанцию на уплату ЕНВД

Налоговые органы могут помочь в предоставлении реквизитов, но формировать платежный документ (в электронной или бумажной форме) следует самим экономическим субъектам. В интернете есть ресурсы, способные помочь создать квитанцию для уплаты ЕНВД.

Технология перевода денег в бюджет разнообразна, и перечисление можно осуществить несколькими путями, как то:

- перечислением с банковского расчетного счета (доступно для ИП и компаний);

- через операционную кассу банка наличными (доступно только ИП);

- используя интернет-ресурсы типа онлайн-банка (доступно ИП и организациям, имеющим соответствующие возможности);

- на портале ФНС, где можно сначала подготовить платежный документ, а затем сделать перечисление (доступно ИП);

Отдельно отметим способ, при котором платежная квитанция создается на портале ФНС. Здесь есть соответствующее программное обеспечение, которое позволит внести все данные корректно и избежать ошибок. Налогоплательщик, внося, например, данные об адресной налоговой принадлежности, автоматически заполняет поля, где указывается ОКТМО, а также проставляет остальные реквизиты.

ОБРАТИТЕ ВНИМАНИЕ! Чтобы платеж прошел, надо обязательно указывать ИНН.

***

Для уплаты ЕНВД следует внести в квитанцию или платежку реквизиты. КБК в их составе занимает особое место, поскольку позволяет направить деньги именно на нужный счет казначейства. Чтобы избежать ошибок, рекомендуется оформлять платежный документ на портале ФНС или, распечатав предлагаемую налоговиками квитанцию, в кассах банков.

Похожие статьи

- Последние изменения в Налоговом кодексе РФ по ЕНВД

- Бланк заявления о прекращении деятельности по ЕНВД

- Как перейти на ЕНВД в 2021 году

- Как рассчитывается ЕНВД для пассажирских перевозок?

- КБК по ЕНВД в 2016-2017 году для ИП

Определение налоговой базы

Исходя из того, к какой категории принадлежит искомое средство передвижения, будет изменяться и финансовая база. Рассмотрим ее параметры для каждого отдельного случая в нижеследующей таблице.

Таблица 1. Параметры налоговой базы

| Транспорт | Основа для расчета налогового сбора |

| Средства транспорта, оснащенные моторным двигателем | Количество лошадиных сил в каждом конкретном двигателе |

| Суда воздушные, оснащенные реактивным двигателем | Тяга реактивного двигателя статистического характера, если он один, или тяга суммарная всех двигателей, которым судно оснащено, проверяемая непосредственно в момент взлета от земли, измеряющаяся в килограммах силы |

| Средства водные, которые сами не имеют способности передвигаться, а плывут за счет крепления к буксиру | Базой для обложения будет вместимость валовая, регистрирующаяся непосредственно в тоннах |

| Другие средства передвижения по воде и воздуху | Иная единица средства передвижения |

Как видите, определение основы для проведения расчетов по налоговым сборам ведется согласно особенностям каждого отдельно взятого средства передвижения.