Для любой фирмы важны налаженные партнерские отношения. Сами по себе они такими не станут, работа над ними – важная часть управленческой стратегии предприятия. В ходе проведения переговоров происходят встречи представителей, собрания, приемы. Затраты на эти мероприятия составляют серьезную расходную статью.

Налоговые органы очень внимательно относятся к проверке этого вида затрат, поэтому стоит тщательно контролировать их учет и правильно оформлять документально.

Разберемся, какие именно траты могут быть отнесены к данному виду расходов, а какие списать на этот счет не получится, какие документы могут служить подтверждением и как правильно отразить эту статью в бухгалтерском и налоговом учете. Рассмотрим также современные законодательные изменения относительно представительских расходов и тенденции на ближайшее будущее.

Какие это мероприятия

По общему правилу, к представительским расходам относят затраты на официальный прием и обслуживание представителей других организаций или членов совета директоров, владельцев бизнеса.

Документальное оформление в 2021 году представительских расходов продолжает оставаться необходимостью. В эту категорию входят затраты на проведение следующих мероприятий:

- Ведение переговоров с партнерами компании или клиентами. Сюда причисляют и контрагентов — потенциальных или ныне сотрудничающих с фирмой.

- Заседания органов высшего руководства организации – совета директоров, председателей правления, наблюдательного совета.

Налоговый учет

При налогообложении представительские расходы можно учитывать.

Так, по налогу на прибыль их берут в пределах норматива – 4% расходов на оплату труда. Норматив считают нарастающим итогом с начала года. Поэтому расходы, не уложившиеся в норматив в текущем квартале, можно учесть в следующих.

НДС принимают к вычету только по тем представительским расходам, которые учтены для налога на прибыль. При увеличении учитываемой суммы расходов в следующем квартале можно допринять НДС к вычету (п. 7 ст. 171 НК РФ).

НДФЛ и страховые взносы

Независимо от того, какую систему налогообложения применяет организация, с компенсации представительских расходов, произведенных сотрудником во время командировки, не нужно платить:

- НДФЛ (п. 3 ст. 217 НК РФ, письмо Минфина России от 7 августа 2012 г. № 03-04-06/6-221);

- взносы на обязательное пенсионное (социальное, медицинское) страхование(подп. «и» п. 2 ч. 1 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ);

- взносы на страхование от несчастных случаев и профзаболеваний (подп. 2 п. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

Порядок расчета остальных налогов зависит от того, какую систему налогообложения применяет организация.

Общепринятые разрешенные затраты на представительство

Совершая представительские расходы, документальное оформление необходимо только для официальных затрат, к которым причисляют (п. 2 ст. 264 НК РФ):

- Проведение официальных приемов, встреч и заседаний (учитываются завтраки, обеды и другие аналогичные траты), проходящих как на территории организации, так и вне ее (рестораны, гостиницы). В эту категорию входят и траты на алкогольные напитки.

- Транспортные расходы на доставку гостей к месту проведения мероприятия и обратно.

- Услуги и затраты на буфет.

- Оплата работы переводчиков, которые не состоят в штате компании.

ИМЕЙТЕ В ВИДУ

Расходы на алкоголь можно учесть как представительские, если спиртные напитки предназначены именно для официального мероприятия (письмо Минфина от 22.01.2019 № 03-03-06/1/3120). НК РФ не уточняет перечень алкозатрат. Поэтому их можно учесть без применения дополнительных лимитов, но с учетом общих ограничений, установленных в законодательстве для представительских расходов.

Пример 2

Воспользуемся условиями примера 1. За 1 квартал 2021 года для налога на прибыль было учтено 60 тыс. руб. из общей суммы затрат 100 тыс. руб.

Отложенный налоговый актив будет равен 20% от оставшихся 40 тыс. руб., т.е. 8 тыс. руб. На эту сумму 31.03.2019 нужно сделать проводку:

ДТ 09 – КТ 68.4 (8 тыс. руб.) – начислен ОНА

По итогам полугодия все представительские расходы были учтены для налога на прибыль. Поэтому отклонений между двумя видами учета больше нет и нужно списать ранее начисленный ОНА обратной проводкой на дату 30.06.2019:

ДТ 68.4 – КТ 09 (8 тыс. руб.) – списан ОНА

Если же на конец года разница между двумя видами учета полностью не исчезнет, то возникнет постоянный налоговый расход (ПНР). Это значит, что отклонение между бухгалтерской и налоговой прибылью уже не изменится.

Чтобы начислить ПНР, нужно сначала списать остаток налогового актива со счета 09:

ДТ 68.4 –

КТ 09

Затем следует отнести эту же сумму на счет 99 «Прибыли и убытки», на котором для ПНР нужно открыть специальный субсчет:

ДТ 99.2 — КТ 68.4

Стоп-затраты

При налогообложении нельзя учесть такие статьи расходов:

- Любые развлекательные (экскурсии, боулинг, бильярд и пр.) и оздоровительные (бассейны, фитнес-залы, сауны) мероприятия для сотрудников и клиентов, деловых партнеров.

- Затраты на проживание и оплату проезда для лиц, прибывших из других населенных пунктов.

- Приобретение презентов, подарков, наград и дипломов, вручаемых участникам.

Считается, что такие расходы не относятся к деловой встрече; до или после официального приема – значения не имеет тоже (письмо Минфина от 01.12.2011 № 03-03-06/1/796).

Документальное оформление в 2021 году

Сразу скажем, что конкретный перечень документов, которыми нужно подтверждать представительские расходы, в п. 2 ст. 264 Налогового кодекса РФ не установлен. Однако каждый факт хозяйственной жизни нужно оформлять первичными учетными документами. При этом они должны содержать все обязательные реквизиты, перечисленные в ч. 2 ст. 9 Закона о бухучете № 402-ФЗ и ст. 313 НК РФ).

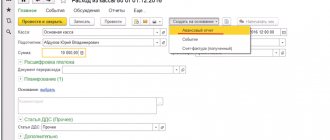

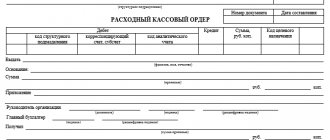

Чтобы подтвердить представительские расходы, для налогообложения необходимо оформление документов первичного учета. Сюда входят все накладные и акты.

Кроме этого, следует составлять отчет о прошедшем мероприятии, который утверждает руководитель компании. В отчете прописывают следующие пункты:

- Место и дата проведения мероприятия.

- Программа, согласно которой мероприятие было проведено.

- Полный состав участников со стороны принимающих и приглашенных.

- Величина затрат на проведение события.

Проводя оформление представительских расходов, в документе необходимо указывать, были ли заключены в процессе какие-либо сделки с партнерами. Такой документ послужит подтверждением того факта, что все затраты были сопряжены с организацией представительского раута.

Перед тем как как оформить представительские расходы, состоящие из вышеперечисленных отчетов, желательно позаботиться о двух дополнительных документах:

- Приказе на проведение представительского мероприятия, подписанном руководителем. В нем должны быть ясно отражены цель события, которое вызвало подобные затраты, а также перечень сотрудников компании, которые будут принимать в нем участие.

- Смете расходов, подтвержденной личной подписью руководителя.

Представленные далее образцы этих обязательных документов демонстрируют, как правильно оформить представительские расходы в 2021 году. Их можно использовать на любом предприятии России.

ПРИКАЗ О ПРОВЕДЕНИИ ОФИЦИАЛЬНОГО МЕРОПРИЯТИЯ 2021

СМЕТА НА ПРЕДСТАВИТЕЛЬСКИЕ РАСХОДЫ 2021

ОТЧЕТ О ПРОВЕДЕНИИ ОФИЦИАЛЬНОГО МЕРОПРИЯТИЯ 2021

Основные правила списания представительских

Представительские расходы (далее также – ПР) нормируются и учитываются обособленно только в целях налогового учета. В бухгалтерском они могут быть приняты как все аналогичные затраты.

Если за счет представительских плательщик уменьшает свою налоговую базу, к их проверке контролирующие органы подходят особенно тщательно. Поэтому важно соблюдать основные критерии по списанию ПР:

- Документальное оформление.

- Экономическое обоснование.

- Лимит в размере 4% от ФОТ.

Данные критерии утверждены в п. 1 ст. 252 и п. 2 ст. 264 НК РФ.

Грамотно оформить ПР поможет наша статья «Как правильно документально оформить представительские расходы в 2020 году».

С нормированием ПР можно ознакомиться также в следующих публикациях: «Как нормируются представительские расходы» и «Каким бывает нормирование представительских расходов».

Представительские расходы на командировку

К представительским расходам командированного сотрудника можно отнести затраты на:

- официальный прием и/или обслуживание (в т. ч. буфетное) представителей других организаций, а также официальных лиц самой организации;

- транспортное обеспечение доставки к месту проведения представительского мероприятия и/или заседания руководящего органа и обратно;

- оплату услуг переводчиков (не состоящих в штате организации) во время представительских мероприятий.

К представительским расходам так же не относят расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Чтобы обосновать представительские расходы в командировке, достаточно двух документов:

- Отчета о представительских расходах, который утвердил руководитель организации.

- Авансового отчета.

К этим отчетам сотрудник прикладывает первичные документы. Например, кассовые чеки, акты и прочее. Такие требования содержат письма ФНС России от 8 мая 2014 № ГД-4-3/8852, Минфина от 10 апреля 2014 № 03-03-РЗ/16288.

Налог на прибыль

Представительские расходы, в том числе и те, которые сотрудник понес во время командировки, уменьшают налогооблагаемую прибыль (подп. 22 п. 1 ст. 264 НК РФ). Но для этого нужно, чтобы они отвечали требованиям пункта 1 статьи 252 Налогового кодекса РФ: были документально подтверждены, экономически обоснованны и направлены на получение дохода.

Ситуация: какими документами можно подтвердить экономическую обоснованность представительских расходов?

Любыми первичными документами, которые подтверждают такие расходы и их экономическую обоснованность.

Ведь в пункте 2 статьи 264 Налогового кодекса РФ не установлен конкретный перечень документов, которыми нужно подтверждать представительские расходы. Однако каждый факт хозяйственной жизни нужно оформить первичными учетными документами (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, ст. 313 НК РФ). При этом они должны содержать все обязательные реквизиты, перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Подтвердить экономическую обоснованность представительских расходов можно, например, с помощью:

- сметы, утвержденной протоколом общего собрания участников (акционеров) организации или руководителем организации на определенный период времени;

- приказа руководителя об осуществлении расходов на представительские цели;

- отчета о проведении мероприятий, в ходе которых были произведены представительские расходы;

- акта об осуществлении представительских расходов, утвержденного руководителем организации;

- иных документов, свидетельствующих об обоснованности и производственном характере расходов.

Формы документов разработайте самостоятельно и приложите к приказу об учетной политике (п. 4 ПБУ 1/2008, ст. 313 НК РФ).

По мнению контролирующих ведомств, в отчете о проведении мероприятий, в ходе которых были произведены представительские расходы, должны быть указаны:

- цели и результаты проведенных мероприятий;

- дата и место проведения;

- состав участников (принимающей и приглашенной сторон);

- сумма затрат и т. п.

Такие требования изложены в письмах ФНС России от 8 мая 2014 г. № ГД-4-3/8852, Минфина России от 10 апреля 2014 г. № 03-03-РЗ/16288, от 1 ноября 2010 г. № 03-03-06/1/675, от 22 марта 2010 г. № 03-03-06/4/26.

О том, можно ли признать экономически обоснованными представительские расходы, которые не привели к положительному результату (подписанию договора), см. Какие расходы по налогу на прибыль являются экономически обоснованными.

Пример оформления и отражения в бухучете представительских расходов, произведенных во время командировки

На I квартал ООО «Альфа» утвердило смету представительских расходов в размере 33 700 руб.

В марте менеджер «Альфы» А.С. Кондратьев был в командировке в Ростове-на-Дону. Цель командировки – предварительные переговоры с ООО «Торговая » о совместном продвижении товаров и сопутствующих услуг. На основании приказа руководителя Кондратьев оплачивает расходы, понесенные в ходе встречи с представителем «Гермеса».

На обед c представителем «Гермеса» А.С. Кондратьев потратил сумму 5900 руб. (в т. ч. НДС – 900 руб.). Сумма расходов отражена в авансовом отчете Кондратьева и подтверждена первичными документами.

По возвращении из командировки Кондратьев представил в бухгалтерию:

- авансовый отчет с документами, подтверждающими командировочные расходы;

- отчет о переговорах с указанием представителей организации-партнера и перечня вопросов, решаемых на встрече;

- акт об осуществлении представительских расходов;

- счет-фактуру ресторана на сумму 5900 руб. (в т. ч. НДС – 900 руб.).

После утверждения авансового отчета бухгалтер «Альфы» сделал в учете проводки:

Дебет 26 Кредит 71 – 5000 руб. – приняты к учету представительские расходы, произведенные во время командировки;

Дебет 19 Кредит 71 – 900 руб. – учтен НДС по представительским расходам, произведенным во время командировки.

Ситуация: можно ли отнести к представительским расходам при расчете налога на прибыль затраты на приобретение сувениров для участников деловой встречи?

Ответ: да, можно при соблюдении определенных условий.

Перечень представительских расходов, учитываемых при налогообложении прибыли, приведен в пункте 2 статьи 264 Налогового кодекса РФ (подп. 22 п. 1 ст. 264 НК РФ). В нем не предусмотрены затраты на приобретение сувениров для участников деловой встречи. Поэтому эти расходы учесть при расчете налога на прибыль нельзя. Такой вывод следует из писем Минфина России от 25 марта 2010 г. № 03-03-06/1/176, от 16 августа 2006 г. № 03-03-04/4/136.

В то же время представители налоговой службы не отрицают возможности учесть стоимость сувениров в составе представительских расходов организации при соблюдении определенных условий, а именно:

- на сувенире присутствует логотип организации;

- сувенирная продукция вручается участникам деловой встречи во время официального приема в целях установления (поддержания) взаимного сотрудничества.

Такой вывод содержится в письмах МНС России от 16 августа 2004 г. № 02-5-10/51, УФНС России по г. Москве от 30 апреля 2008 г. № 20-12/041966.2 и подтвержден арбитражной практикой (см., например, постановления ФАС Московского округа от 31 января 2011 г. № КА-А40/17593-10, от 5 октября 2010 г. № КА-А41/11224-10).

При расчете налога на прибыль представительские расходы учтите в пределах нормы. Норма составляет 4 процента от расходов на оплату труда за тот отчетный (налоговый) период, в котором представительские расходы были произведены. Сверхнормативные представительские расходы при расчете налога на прибыль не учитывайте. Это следует из пункта 2 статьи 264 Налогового кодекса РФ. В бухучете представительские расходы признаются в полной сумме (без учета нормативов).

Учет доходов и расходов для расчета налога на прибыль нужно вести нарастающим итогом с начала года (п. 7 ст. 274 НК РФ). Следовательно, нормативы, которые привязаны к конкретным показателям (выручке, расходам на оплату труда и т. д.), рассчитываются по итогам каждого отчетного (налогового) периода по налогу на прибыль (п. 2 ст. 285 НК РФ). Поэтому нормируемые расходы, которые по итогам месяца (квартала) являются сверхнормативными, по итогам следующего отчетного периода или по итогам года могут уложиться в норматив. В этом случае организация вправе списать часть нормируемых затрат, которая не была учтена в расходах в предыдущем отчетном периоде (в пределах норматива, рассчитанного по итогам текущего отчетного периода (года)).

Поэтому при возникновении сверхнормативных расходов в бухучете отразите вычитаемую временную разницу и соответствующий ей отложенный налоговый актив (п. 11, 14 ПБУ 18/02). При его отражении сделайте проводку:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– отражен отложенный налоговый актив с суммы сверхнормативных представительских расходов, признанных в бухгалтерском и не признанных в налоговом учете.

При включении в расходы части нормируемых затрат, которые по итогам предыдущего отчетного периода были признаны сверхнормативными, спишите соответствующую сумму отложенного налогового актива:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09

– погашен отложенный налоговый актив (в части представительских расходов, признанных в текущем отчетном (налоговом) периоде в пределах норматива).

Если по итогам года норматив представительских расходов будет меньше суммы фактически понесенных затрат, то уменьшить налогооблагаемую прибыль на сумму сверхнормативной разницы нельзя ни в текущем, ни в следующем году (п. 2 ст. 264 НК РФ).

Отложенный налоговый актив, не погашенный полностью до окончания налогового периода, в последнем квартале (месяце) налогового периода спишите на счет прибылей и убытков (п. 17 ПБУ 18/02) следующей проводкой:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 09

– списан отложенный налоговый актив в части представительских расходов, не признанных в налоговом учете в текущем налоговом периоде.

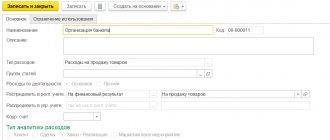

Какие делать проводки

В бухучете представительские расходы в полном объеме списывают на затраты по обычным видам деятельности (п. 5 и п. 7 ПБУ 10/99). Проводки должны быть следующие:

- Дт 26 (44) — Кт 60 (71): списаны представительские расходы

- Дт 19 — Кт 60 (71): учтен НДС по расходам, понесенным через подотчетное лицо

- Дт 68 — Кт 19: вычет НДС по представительским расходам

- Дт 91 — Кт 19: по итогам года списан НДС по сверхнормативным расходам

Читать также

10.03.2019

Итоги

Представительские расходы в бухгалтерском учете принимаются в полной мере и отражаются в составе текущих расходов по дебету общехозяйственных или коммерческих затрат в зависимости от вида деятельности компании.

Согласно требованиям Минфина все расходы должны быть экономически оправданы и документально подтверждены не только первичкой, но и приказом руководителя, сметой расходов и отчетом о проведенном мероприятии.

Источники:

Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.