Представительские расходы в компаниях – достаточно частая статья расходов. И именно в них часто бывает множество нарушений, которые, если нагрянет выездная налоговая проверка, могут привести к доначислениям и штрафам. Например, часто директора компаний, пользуясь возможностью провести представительские расходы, просто-напросто «гуляют» за счет компании с друзьями. Либо деловые встречи действительно имеют место быть, но отсутствие полного комплекта документов может дать повод налоговикам заявить о необоснованности затрат.

Что относится к представительским расходам

Виды представительских расходов, которые компания может учесть для расчета налога на прибыль, ограничены законом (п. 2 ст. 264 НК РФ).

Для расчета налога на прибыль можно использовать расходы, которые относятся к официальному приему или обслуживанию:

- Представителей контрагентов, которые прибыли на переговоры.

- Участников заседания совета директоров и других подобных руководящих органов.

НК РФ также содержит перечень расходов на прием (обслуживание) перечисленных лиц, которые можно отнести к представительским:

- Проведение официального приема: завтрака, обеда и т.п.

- Доставка участников переговоров к месту их проведения.

- Буфетное обслуживание во время приема или переговоров.

- Услуги переводчика, если они необходимы.

Кроме того, в НК РФ приведены виды затрат, которые нельзя относить к представительским. Это расходы на отдых, развлечение, профилактику и лечение заболеваний.

Представительские расходы предусмотрены только для компаний на ОСНО, которые платят налог на прибыль. При использовании специальных налоговых режимов их учесть нельзя.

Для УСН «Доходы минус расходы» и ЕСХН установлены закрытые перечни расходов, которые не включают в себя представительские (п. 1 ст. 346.16 и п. 2 ст. 346.5 НК РФ). А для УСН «Доходы», ЕНВД и ПСН расходы вообще не влияют на облагаемую базу.

Место красит компанию

Немаловажный вопрос для небольших компаний: можно ли включить в «представительские» финансирование аренды помещения, если у организации нет собственного зала для переговоров? Для того чтобы включить расходы на аренду помещения в состав представительских расходов, налогоплательщику придется доказывать контролирующим органам, что оно использовалось исключительно для проведения официальных встреч, направленных на установление и поддержание сотрудничества.

Эта позиция подтверждается в Постановлении ФАС СЗО от 19 июня 2008 г. по делу N А13-7506/2006-28. В рассматриваемом деле арбитры отклонили претензии ИФНС к налогоплательщику, который якобы необоснованно в качестве представительских расходов учел расходы на аренду помещений.

Суд признал позицию ИФНС неправомерной: налогоплательщик присутствовал на деловой встрече по сотрудничеству с иностранными фирмами. Согласно программе мероприятия стороны участвовали в проведении годового собрания акционеров и обсуждали вопросы сотрудничества при строительстве автомобильных дорог. С учетом отсутствия у налогоплательщика помещений, пригодных для приема делегаций потенциальных контрагентов, ведения переговоров и заключения сделок, представительские расходы на аренду помещения были признаны судом обоснованными.

Nota bene. При отсутствии у налогоплательщика помещений, пригодных для приема делегаций потенциальных контрагентов, ведения переговоров и заключения сделок, представительские расходы на аренду помещения суды признают обоснованными.

Между тем если данное помещение используется для других целей, например для проведения организационных совещаний внутри компании, включение расходов в состав представительских будет неправомерно.

Как выйти из сложившейся ситуации с наименьшими рисками?

Нами уже оговорено ранее, что для этого надлежит правильно оформить документы на проведение подобного мероприятия, сославшись на необходимость арендовать помещение, и обязательно включить эту сумму в смету на представительские расходы.

Спорные ситуации по представительским расходам

Формулировки НК РФ в отношении представительских расходов весьма неконкретны. В связи с этим возникает немало спорных ситуаций. Рассмотрим некоторые из них.

Деловые обеды или ужины обычно проводят в кафе или ресторанах. В меню этих заведений, как правило, есть спиртное. Налоговики в принципе не возражают против включения затрат на спиртные напитки в представительские расходы.

В частности, в письме Минфина от 25.03.2010 № 03-03-06/1/176 указано, что в состав расходов на проведение деловой встречи можно включить и спиртное. В более раннем разъяснении Минфина от 09.06.2004 № 03-02-05/1/49 отмечалось, что расходы на спиртные напитки можно включать в представительские расходы, если они не выходят за рамки обычаев делового оборота. Речь идет о сложившихся в предпринимательском сообществе правилах поведения (ст. 5 ГК РФ).

Деловым партнерам часто дарят различные сувениры. Здесь ситуация более сложная. В упомянутом выше письме № 03-03-06/1/176 указано, что подарки нельзя включать в представительские расходы, так как они не упомянуты в п. 2 ст. 264 НК РФ.

Но бизнесмен может попробовать включить в представительские расходы сувениры с символикой компании. Однако в этом случае вероятны споры с налоговиками. Судебная практика в пользу налогоплательщиков по этому поводу имеется (например, постановление ФАС МО от 31.01.2011 № КА-А40/17593-10).

Нередко участники переговоров приезжают на них из других городов или стран. Иногда принимающая сторона берет на себя все расходы: билеты, размещение в гостинице, в случае необходимости – оформление виз.

Все подобные расходы, по мнению налоговиков, нельзя отнести к представительским. Также нельзя учесть для налога на прибыль и организацию развлекательной программы для гостей. Аргументы чиновников здесь те же, что и для сувениров – указанные расходы не перечислены в п. 2 ст. 264 НК РФ (письма Минфина от 16.04.2007 № 03-03-06/1/235 и от 01.12.2011 № 03-03-06/1/235).

Правда, бизнесмен может попробовать учесть затраты на билеты и гостиницу в составе «обычных» прочих расходов, не относящихся к представительским. Ведь организация проживания иногородних деловых партнеров необходима для переговоров, а значит – ее можно считать экономически обоснованной (постановление ФАС МО от 23.05.2011 № КА-А40/4584-11).

На первый — второй рассчитайсь!

Вопрос, должна ли компания направлять в налоговую перечень партнеров, участвующих во встрече, а также доказательства их фактического присутствия, остается открытым. Налоговый кодекс не устанавливает специального перечня документов, необходимых для подтверждения представительских расходов. Список рекомендуемых документов, которые позволят компании доказать правомерность отнесения затрат на организацию встречи, перечислили чиновники Минфина России (в Письмах от 22 марта 2010 г. N 03-03-06/4/26, от 13 ноября 2007 г. N 03-03-06/1/807. В него вошли следующие документы:

— приказ (распоряжение) руководителя организации об осуществлении расходов на указанные цели;

— смета представительских расходов;

— первичные документы, в том числе необходимые в случаях использования приобретенных на стороне товаров для представительских целей, оплаты услуг сторонних организаций;

— отчет о представительских расходах по проведенным мероприятиям, в котором отражаются их цель, результаты проведения; иные необходимые данные о проведенных мероприятиях, а также сумма расходов на представительские цели.

При этом все затраты, перечисленные в отчете, должны быть подтверждены соответствующими первичными документами.

По поводу составления перечня партнеров, участвующих во встрече, а также доказательства их фактического присутствия позиция ФНС однозначна: расходы по проведению официального приема должны быть документально подтверждены, в том числе протоколом мероприятия с указанием лиц, участвующих в мероприятии. В противном случае они не учитываются для целей налогообложения прибыли (Письмо УФНС России по г. Москве от 22 декабря 2006 г. N 21-11/[email protected]).

Однако нельзя не сказать, что есть и другое мнение на этот счет, выраженное в некоторых решениях федеральных арбитражных судов. Суд считает, что представленный перечень документов является примерным, и смета представительских расходов не является обязательным документом, подтверждающим затраты налогоплательщика в целях налога на прибыль.

Решение суда основано на том, что для признания правомерности понесенных затрат служат документы, которые оформлены согласно требованиям российского законодательства (п. 1 ст. 252 НК). Налоговым же кодексом не установлен специальный их перечень, необходимый для подтверждения представительских расходов. А раз так, то их можно доказать любыми иными документами помимо сметы.

Такой подход, в частности, отражен в Постановлении ФАС СЗО от 16 июля 2008 г. по делу N А56-15358/2007, в котором указано, что налогоплательщик вправе уменьшить налогооблагаемую прибыль на сумму представительских расходов при отсутствии документов, подтверждающих программу мероприятий, состав делегаций, списки участников, исполнительной сметы на каждую встречу и актов списания по каждому случаю приема. Более того, еще в одном своем Постановлении ФАС СЗО отмечает, что доводы налоговой инспекции о необходимости представления таких документов незаконны (Постановление от 14 августа 2007 г. по делу N А56-3739/2006).

Помимо всего прочего отсутствие поименного списка гостей не является обязательным, что подтверждается позицией ФАС УО в Постановлении от 7 сентября 2005 г. N Ф09-3872/05-С7. Общество понесло представительские расходы на официальный прием сотрудников других организаций и их буфетное обслуживание. Инспекторы доначислили налог на прибыль, посчитав такие расходы экономически необоснованными и документально не подтвержденными, так как не было представлено поименного списка представителей организаций — участников переговоров и программы проведения деловой встречи. Суд признал достаточным для подтверждения понесенных расходов соответствующих приказов руководства общества, накладных, актов на списание, содержащих наименование участников, дату и место проведения переговоров, хозяйственных договоров, заключенных с организациями — участниками деловой встречи.

Итак, подводя итоги вышесказанному, приходим к выводу, что если у организации нет поименного списка гостей, но есть другие подтверждающие документы, налогоплательщик может принять такие расходы в целях налога на прибыль, но доказывать целесообразность понесенных расходов, скорее всего, ему придется в суде. Во избежание претензий со стороны контролеров настоятельно советуем составлять поименный список гостей — это снимет налоговые риски и необходимость доказывать свою правоту в суде.

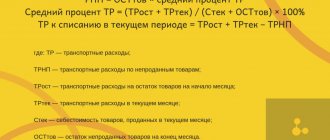

Нормы по представительским расходам

Для представительских расходов установлен норматив – они не должны превышать 4% от фонда оплаты труда (ФОТ). К ФОТ в данном случае относятся выплаты в пользу работников, которые учитываются для налога на прибыль: оклад, надбавки, премии и т.п. (ст. 255 НК ПФ) Если выплата не влияет на расчет налога на прибыль (например – материальная помощь), то ее нельзя учитывать и при нормировании представительских расходов.

Расчет как самих представительских расходов, так и затрат на оплату труда нужно проводить нарастающим итогом с начала года (п. 7 ст. 274 НК РФ).

Поэтому если у бизнесмена были существенные представительские расходы в начале года, то ему может не хватить лимита для того, чтобы учесть их все в 1 квартале. Затем, по итогам 6, 9 месяцев и года размер ФОТ увеличится и можно будет списать больше представительских расходов.

Но если не хватит лимита за год в целом, то остаток представительских расходов нельзя будет переносить на следующие налоговые периоды (п. 42 ст. 270 НК РФ).

ОСНО и ЕНВД

Представительские расходы могут быть связаны одновременно с деятельностью на общей системе налогообложения и на ЕНВД. В таком случае сумму расходов нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Представительские расходы командированного сотрудника, который занят только одним видом деятельности организации, распределять не нужно.

Предельную величину представительских расходов определите исходя из величины расходов на оплату труда, относящихся к общей системе налогообложения.

Сумму НДС, выделенную в счете-фактуре, распределите по методике, установленной в пунктах 4 и 4.1 статьи 170 Налогового кодекса РФ.

Пример 1

В 1 квартале 2021 года компания провела переговоры с деловыми партнерами и потратила на них 100 тыс. руб. без учета НДС. ФОТ организации за 1 квартал составил 1,5 млн руб. Поэтому в 1 квартале компания смогла списать на расходы для налога на прибыль только часть затрат на переговоры в сумме:

З = 1,5 млн руб. х 4% = 60 тыс. руб.

Во втором квартале представительских расходов у организации не было. ФОТ компании за полугодие составил 3,5 млн руб. Норматив 4% от этой суммы превысил расходы на переговоры в 1 квартале:

Н = 3,5 млн руб. х 4% = 140 тыс. руб.

Поэтому по итогам полугодия компания смогла списать на расходы по налогу на прибыль все 100 тыс. руб., затраченные на переговоры в 1 квартале.

Как подтвердить представительские расходы

Перечень документов, которыми нужно подтверждать представительские расходы, в НК РФ не регламентирован. По мнению Минфина, кроме стандартных первичных документов (накладные, акты, авансовые отчеты), для этого нужен отчет о проведенном мероприятии, утвержденный руководителем компании (письмо от 10.04.2014 № 03-03-РЗ/16288).

Установленной формы этого отчета нет. Но для обоснования затрат необходимо включить туда всю основную информацию о встрече: место проведения, список участников, цель переговоров и достигнутый результат.

Представительские расходы, которые оплачены «по безналу» следует включать в расчет налога в том периоде, когда был утвержден отчет о мероприятии. Если же производились затраты наличными, то нужно списать расходы в наиболее позднюю из дат составления двух документов: отчета о мероприятии или авансового отчета сотрудника, который оплачивал расходы.

Как учитывать НДС с представительских расходов

Нередко представительские расходы включают в себя НДС. Например, организация может получить счет-фактуру от ресторана или транспортной компании. НДС можно принять к вычету только по тем представительским расходам, которые учтены для налога на прибыль (п. 7 ст. 171 НК РФ).

Но часто к представительским относятся как облагаемые, так и не облагаемые НДС расходы. Порядок, в котором нужно списывать представительские расходы при нехватке лимита, в НК РФ не прописан.

Поэтому бизнесмен здесь может поступить с максимальной выгодой для себя. Он имеет право считать, что в первую очередь списывает ту часть представительских расходов, которая облагается НДС.

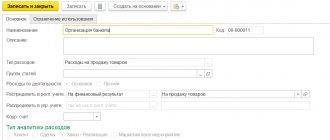

Документальное оформление

Представительские расходы, понесенные в командировке, оплачивает сотрудник. Поэтому он должен составить авансовый отчет (в свободной форме или по типовой форме № АО-1) и приложить к нему документы, подтверждающие размер и назначение затрат. Например, счета-фактуры и чеки ККТ из ресторанов и кафе, акты выполненных работ при оплате услуг переводчиков, проездные билеты, накладные, товарные чеки и чеки ККТ при приобретении продуктов питания и напитков для буфетного обслуживания и т. д.

Как отражать представительские расходы в бухучете

В бухучете представительские расходы не нормируются. Их можно в полном объеме списать, как затраты по обычным видам деятельности, используя счет 26 «Общехозяйственные расходы» или 44 «Коммерческие расходы».

ДТ 26 (44) – КТ 60 (71) – учтены услуги сторонних организаций

ДТ 26 (44) – КТ 10 (41, 43) – для представительских нужд использованы материалы, товары, продукция.

ДТ 19 – КТ 60 – выделен НДС

ДТ 60 – КТ 51 – расходы оплачены безналичным путем

ДТ 71 – КТ 50 (51) сотруднику выданы деньги в подотчет на оплату представительских расходов

Как учитывать налоговые разницы по представительским расходам

Все компании, кроме субъектов малого бизнеса, должны применять ПБУ 18/02 и учитывать разницы по налогу на прибыль. Эти разницы возникают, в том числе, и при учете представительских расходов.

Если бизнесмен в отчетном периоде списал в налоговом учете меньше представительских расходов, чем в бухгалтерском, то у него возникает отложенный налоговый актив (ОНА). Это значит, что потенциально в следующем отчетном периоде организация может дополнительно уменьшить налог на прибыль.

Отложенный налоговый актив равен 20% от суммы отклонения по затратам, что соответствует сумме налога на прибыль. ОНА учитывается на отдельном счете 09 в корреспонденции со счетом по учету этого налога:

ДТ 09 – КТ 68.4 – начислен отложенный налоговый актив

Если в следующих периодах бизнесмен сможет дополнительно списать в налоговом учете представительские затраты или их часть, то ОНА можно уменьшить обратной проводкой:

ДТ 68.4 — КТ 09

Влияют ли представительские издержки на расчет НДС

Налогоплательщику предоставлено право принимать к вычету входной НДС при исчислении данного налога. Порядок применения вычетов регламентирован ст. 171 НК РФ. Согласно п. 7 этой статьи компании — плательщики НДС вправе принимать к вычету налог с представительских расходов, учитываемых в составе затрат при расчете прибыли.

То есть если сумма представительских расходов находится в пределах нормы, то и НДС принимается к вычету в полной мере, при наличии соответствующим образом составленных первичных документов.

Если сумма представительских затрат превышает предельно допустимый лимит, то и НДС можно принять к вычету в пределах нормы. А сверхнормативный НДС принимается в следующем квартале по мере включения в расходы по прибыли непринятых ранее затрат или списывается в состав расходов, не принимаемых к налоговому учету.

Рассмотрим на примере.

Пример

15.03.2016 провела переговоры с представителями сторонней организации с целью увеличения объема продаж. На организацию мероприятия было затрачено:

- на транспортное обеспечение участников встречи — 4 388 руб. (в т. ч. НДС 731,33 руб.);

- деловой обед — 15 773 руб. (включая НДС 2 628,83 руб.).

В бухгалтерском учете данные затраты отражаются проводками:

| Дт | Кт | Сумма | Расчет | Содержание |

| 44 | 60 | 3 656,67 | 4 388 – 731,33 | Приняты к учету транспортные затраты |

| 19 | 60 | 731,33 | Принят к учету входной НДС | |

| 44 | 60 | 13 144,17 | 15 773 – 2 628,83 | Приняты к учету расходы на проведение обеда |

| 19 | 60 | 2 628,83 | Учтен входной НДС |

Таким образом, сумма представительских затрат составила 16 800,84 руб. (3 656,67 + 13 144,17), а сумма входного НДС – 3 360,16 руб. (731,33 + 2 628,83).

Сумма затрат на оплату труда за 1 квартал 2021 года равна 363 500 руб. Рассчитаем предельно допустимую величину представительских расходов для налогообложения прибыли:

363 500 × 4% = 14 540 руб.

То есть фактическая сумма расходов 16 800,84 руб. превышает предельно допустимую (14 540 руб.) на 2 260,84 руб.

Поскольку сумма, направленная на выплату заработной платы, с течением времени будет увеличиваться, то и не учтенная при расчете прибыли сумма затрат в 2 260,84 руб. может быть списана в течение текущего года. В связи с этим образуется отложенный налоговый актив (далее ОНА), порядок отражения которого регламентирован нормами ПБУ 18/02.

В бухгалтерском учете такие разницы отражаются следующим образом:

| Дт | Субсчет | Кт | Субсчет | Сумма | Расчет | Детализация |

| 09 | 68 | Налог на прибыль | 452,17 | 2 260,84 × 20% | Сформирован ОНА | |

| 68 | НДС | 19 | 2 908 | 14 540 × 20% | Принят к вычету НДС в пределах норм |

То есть на счете 19 осталось 452,16 руб. НДС, который можно будет принять к вычету в течение года по факту принятия не учтенных в 1 квартале при расчете прибыли представительских затрат. Если же по итогам года на счете 19 останется сверхлимитный НДС, то его необходимо списать на счет прочих затрат, не учитываемых при налогообложении прибыли, проводкой Дт 91.2 Кт 19.

Как зафиксировать представительские издержки в бухучете, узнайте из статьи «Учет представительских расходов – проводки».

Пример 2

Воспользуемся условиями примера 1. За 1 квартал 2021 года для налога на прибыль было учтено 60 тыс. руб. из общей суммы затрат 100 тыс. руб.

Отложенный налоговый актив будет равен 20% от оставшихся 40 тыс. руб., т.е. 8 тыс. руб. На эту сумму 31.03.2019 нужно сделать проводку:

ДТ 09 – КТ 68.4 (8 тыс. руб.) – начислен ОНА

По итогам полугодия все представительские расходы были учтены для налога на прибыль. Поэтому отклонений между двумя видами учета больше нет и нужно списать ранее начисленный ОНА обратной проводкой на дату 30.06.2019:

ДТ 68.4 – КТ 09 (8 тыс. руб.) – списан ОНА

Если же на конец года разница между двумя видами учета полностью не исчезнет, то возникнет постоянный налоговый расход (ПНР). Это значит, что отклонение между бухгалтерской и налоговой прибылью уже не изменится.

Чтобы начислить ПНР, нужно сначала списать остаток налогового актива со счета 09:

ДТ 68.4 –

КТ 09

Затем следует отнести эту же сумму на счет 99 «Прибыли и убытки», на котором для ПНР нужно открыть специальный субсчет:

ДТ 99.2 — КТ 68.4

Вывод

Представительские расходы относятся к проведению деловых встреч, переговоров и заседаний руководящих органов компании. В НК РФ установлен их перечень для расчета налога на прибыль и норма – 4% от фонда оплаты труда. При использовании специальных налоговых режимов представительские расходы списать нельзя.

Некоторые формулировки НК РФ в этой области допускают неоднозначное толкование, поэтому по поводу представительских расходов у бизнесменов часто возникают споры с налоговиками.

НДС по представительским расходам можно взять к вычету только в той части, которая была принята для расчета налога на прибыль.

В бухгалтерском учете списание представительских расходов не ограничено. Поэтому у компаний, которые применяют ПБУ 18/02, могут возникать разницы между бухгалтерским и налоговым учетом.