В условиях глобализации и открытости границ заграничные командировки работников российских государственных структур и коммерческих компаний давно перестали быть из ряда вон выходящим явлением. Загранкомандировка регулируется в основном теми же правилами, что и служебные поездки внутри страны. Но есть и ряд нюансов, связанных именно с направлением работника в другое государство.

- 2 Оформление заграничной командировки

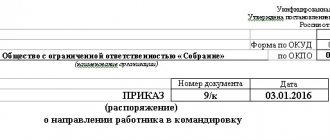

2.1 Необходимые документы2.1.1 Приказ об отправке работника в загранкомандировку

- 2.1.2 Фотогалерея: образец заполнения формы Т9а на трёх командируемых сотрудников

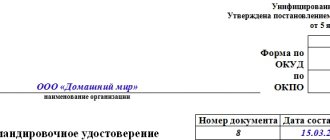

- 2.1.3 Служебное задание и командировочное удостоверение

Нормативная база

Командировки регулируются статьей 166 ТК РФ. Продолжительность и цели служебных поездок устанавливаются приказом, на котором стоит подпись директора. Рассмотрим нюансы командировок, указанные в законе:

- За сотрудником на протяжении всей поездки сохраняются место работы и зарплата в установленном размере.

- Работник имеет право получать выплаты по больничному листу на основании статьи 167 ТК РФ.

Порядок оформления командировки регулируется следующими нормативными актами:

- ФЗ «О валютном регулировании» от 10 декабря 2013 года. В этом законе указаны условия процедуры, а также особенности этого процесса;

- ТК РФ;

- НК РФ;

- Постановлением правительства №173 от 13 октября 2008 года;

- Местными нормативными актами (к примеру, коллективными договорами).

Работодателю рекомендуется регулярно отслеживать все изменения в законах, для того чтобы верно оформить командировку.

Кого можно отправить в командировку?

Некоторых сотрудников нельзя направлять в командировку. Это:

- Беременные.

- Люди с инвалидностью, при которой запрещены разъезды.

- Лица, не достигшие 18 лет.

- Работники, находящиеся в ученическом отпуске.

Некоторых работников можно отправлять в зарубежную поездку только при наличии его письменного согласия. К этой категории работников относятся:

- Женщины с малышами до 3 лет.

- Отцы-одиночки и матери-одиночки с малышами до 5 лет.

- Родители с несовершеннолетними детьми-инвалидами.

- Люди, ухаживающие за недееспособными близкими родственниками.

Если письменного согласия нет, работодатель не может отправить работника в командировку. В обратном случае на компанию могут быть наложены санкции.

Нюансы для бюджетников

Отправляя работников бюджетной сферы в загранкомандировку, следует изучить постановление Правительства РФ от 26.12.05 №812, где отмечено, что нормы суточных и проживания определяются Минфином РФ по согласованию с Министерством иностранных дел.

Учитываются также расходы принимающей стороны.

Так, если принимающая сторона обязуется обеспечить командированного валютой для использования в личных целях, то командирующая сторона суточные не выдает. Если же иностранное государство не выплачивает инвалюту, но зато оплачивает питание, то суточные выдаются в размере 30% от нормативов.

Проживание принимается в расчет по цене одноместного номера в отеле среднего разряда.

Постановление Правительства РФ от 26 декабря 2005 г. N 812

Порядок оформления для госслужащих

Указом Президента РФ от 18.07.05 за №813 утверждены порядок и условия пребывания в заграничной командировке государственных служащих.

Принципиальных различий в оформлении поездки бюджетников от обычных командировок нет. Но по возвращении госслужащий кроме авансового составляет также и отчет о выполнении служебного поручения.

Отличие состоит лишь в возмещении проездных затрат по нормам, утвержденным в соответствии с занимаемой должностью (транспортом 1 категории комфортности, бизнес или эконом-класса).

Указ Президента РФ от 18 июля 2005 г. N 813

Порядок оформления

Оформление командировки предполагает создание ряда бумаг. Первый по важности документ – это приказ. С ним нужно обязательно ознакомить работника. В подтверждение ознакомления сотрудник ставит подпись. Потребуется издать распоряжение. Командировка учитывается в табеле учета времени, а также в журнале. Принятые о. Рассмотрим все этапы оформления командировки:

- Доклад руководителю об оформлении командировки.

- Издание приказа, в котором прописываются цели командировки, ее задачи и продолжительность.

- Издание командировочного удостоверения, если сотрудник отправляется в страны СНГ.

- Ознакомление работника с оформленными документами.

- Расчет затрат на командировку. При этом учитываются авансы, курсы валют.

ВАЖНО! Порядок оформления однодневных поездок аналогичен оформлению многодневных путешествий.

ВНИМАНИЕ! Обязанность сотрудника отправляться в командировки должна быть установлена трудовым договором. Если данного условия в соглашении не прописано, лицо может отказаться от поездки.

Контрольные мероприятия

Чтобы поездка не сорвалась и компания не понесла лишние расходы, необходимо заблаговременно провести так называемые контрольные процедуры.

Прежде всего, необходимо проверить наличие задолженности командируемого сотрудника на сайте ФССП. Он не пройдет пограничный контроль при выезде за границу, если имеет задолженность более 10 000 рублей по алиментам и 30 000 рублей и более по другим требованиям.

В связи с тем, что данные о погашении задолженности обновляют на портале ФССП не сразу, важно заранее позаботиться о погашении задолженности.

Далее, если предполагается выезд в экзотические страны (Вьетнам, Шри-Ланка, африканские государства и т. п.) необходимо узнать об обязательных и рекомендуемых прививках. Это тоже необходимо делать заранее – хотя бы за 1 месяц до предполагаемого выезда сотрудника. Тем самым, вы защитите его жизнь и здоровье.

Также заранее необходимо удостовериться о наличии и действительности загранпаспорта командируемого. Получение нового паспорта – дело не быстрое. Поэтому надо заранее это планировать.

Кроме того, нужно заблаговременно получить визу для выезда (при ее необходимости). Это тоже дополнительное время, а также лишние расходы. Если сотрудник будет сам оплачивать свою визу, компания обязана компенсировать ему эти расходы согласно трудовому законодательству.

Этапы подготовки к командировке

Сначала нужно выяснить все условия, предлагаемые принимающей стороной. К примеру, иностранная компания может оплатить сотруднику проживание. Нужно выяснить у работника, есть ли у него загранпаспорт. Рассмотрим все этапы подготовки к поездке:

- Оформление визы, если это требуется.

- Бронирование номера в гостинице.

- Подготовка всех нужных документов.

- Расчет командировочных трат и суточных для определения размера аванса.

- Расчет зарплаты за период командировки.

- Внесение НДФЛ и взносов.

Рассчитать размер командировочных, зная заработок за расчётный период, количество отработанных дней за расчётный период, количество дней в командировке и размер суточных в организации, вам поможет наш калькулятор.

ВАЖНО! До 2021 года были установлены ограничения по продолжительности командировки. На данный момент они сняты. Продолжительные поездки должны быть обоснованы экономически. В частности, доходы от поездки должны превышать расходы.

ВНИМАНИЕ! Все первичные документы, связанные с командировкой, после окончания поездки прилагаются к авансовому отчету. Сдать его нужно в течение 3 дней после прибытия работника.

Подтверждение трат

Сотрудники по окончании поездки должны подтвердить все свои расходы. Для этого могут быть использованы чеки, билеты на самолет и прочее. Бухгалтерия должна принять авансовый ответ, а затем возместить имеющиеся расходы. Предварительно из суммы трат вычитается аванс, выданный перед командировкой.

Авиабилеты

Если авиабилет приобретен через Интернет, то для целей налогообложения прибыли подтверждением трат будут являться маршрут/квитанция электронного билета и посадочный талон (письмо Минфина России от 9 октября 2021 г. № 03-03-06/1/65743). При этом посадочный талон, в том числе электронный, полученный при регистрации через Интернет, должен содержать соответствующие реквизиты, подтверждающие факт перелета. Как правило, данным реквизитом является штамп о досмотре. При отсутствии штампа на электронном посадочном талоне налогоплательщику необходимо подтвердить факт воздушной перевозки иным способом, например, организация может предоставить выданную авиаперевозчиком или его представителем справку, содержащую необходимую для подтверждения полета информацию (письмо Минфина России от 9 октября 2021 г. № 03-03-06/1/65743).

Порядок предоставления аванса

Перед отправкой сотрудника в командировку нужно составить смету для определения суммы аванса. В нее могут быть включены следующие направления расходов:

- Проезд.

- Проживание.

- Выплата суточных.

- Выдача страховки.

- Транспортировка багажа.

- Телефонные разговоры.

- Оформление загранпаспорта.

- Траты при обмене валюты.

Смету нужно приложить к расходному ордеру.

ВАЖНО! Обмен валюты в стране пребывания сотрудника затруднителен и предполагает дополнительные траты. Поэтому аванс рекомендуется выдавать в валюте государства, в которое отправляется работник.

Кто оплачивает получение загранпаспорта?

За оформлением загранпаспорта должен обращаться сам сотрудник. Сопутствующая пошлина возмещается бухгалтерией компании. Предварительно сотрудник должен предъявить соответствующую квитанцию, а также копию паспорта. Расходы по оформлению загранпаспорта можно включить в командировочные траты. Однако этот пункт должен быть включен в локальные акты.

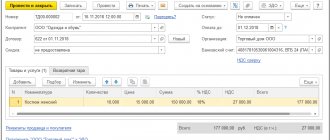

Как отразить расходы на командировку за границу в 2018 году в бухгалтерском отчёте

Необходимость отражения в бухгалтерии валютных расчётов представляет самую большую головную боль для работников соответствующих подразделений компании, командирующей работников за границу.

Справиться с этой непростой задачей им помогут рекомендации опытных профессиональных бухгалтеров.

…Что касается аванса наличной валютой, то Закон N 173-ФЗ не устанавливает прямого разрешения или запрета на выдачу такого аванса из кассы. На этом основании Президиум ВАС РФ в Постановлении от 18.03.2008 N 10840/07 сделал вывод, что такая операция не является нарушением валютного законодательства. Выданная сумма аванса отражается в бухучёте в рублях по официальному курсу ЦБ РФ на дату выдачи аванса (п. п. 4, 5, 6 ПБУ 3/2006 «Учёт активов и обязательств, стоимость которых выражена в иностранной валюте», утв. Приказом Минфина России от 27.11.2006 N 154н). Сумма валюты в учёте будет отражаться как по курсу Центробанка, так и по номиналу валюты (это можно организовать введением дополнительного регистра учёта, записью через дробь). Курсовые разницы между курсом покупки и курсом Центробанка отражаются в составе прочих доходов и расходов (п. 11 ПБУ 10/99 «Расходы организации», утв. Приказом Минфина России от 06.05.1999 N 33н, и п. 7 ПБУ 9/99 «Доходы организации», утв. Приказом Минфина России от 06.05.1999 N 32н) на дату приобретения валюты, а также на дату составления бухгалтерской отчётности (не реже чем один раз в месяц). Организация может закрепить в учётной политике более частые «переоценки» валюты. В налоговом учёте курсовые разницы относятся к внереализационным расходам (пп. 6 п. 1 ст. 265 НК РФ) или внереализационным доходам (п. 2 ст. 250 НК РФ). В бухгалтерском учёте операции, связанные с выдачей валютного аванса работнику и перерасходом, будут отражены следующими проводками (все суммы в рублях по курсу ЦБ на дату совершения операций, на примере валютных операций в евро): Дебет 50, субсчёт «Евро», Кредит 52 — получена валюта с валютного счёта в банке в кассу; Дебет 71 Кредит 50, субсчет «Евро», — выдан валютный аванс работнику под отчёт (эта же проводка используется для выдачи суммы перерасхода в валюте); Дебет 50, субсчет «Евро», Кредит 71 — возвращён в кассу остаток неизрасходованных подотчётных средств; Дебет 91, субсчёт 2 «Прочие расходы», Кредит 71 — отражена отрицательная курсовая разница по командировочным расходам (п. п. 11 и 13 ПБУ 3/2006). Либо: Дебет 71 Кредит 91, субсчёт 1 «Прочие доходы», — отражена положительная курсовая разница по командировочным расходам. Отметим, что субсчета к счёту 50 «Касса» открываются по каждой используемой валюте.

Мосбухуслуги

https://www.mosbuhuslugi.ru/material/zagranichnye-komandirovki-uchet-zatrat

Налогообложение командировочных затрат

Рассмотрим все перечни затрат, а также особенности их налогообложения:

- Суточные. Должны быть зафиксированы в составе расходов. Если размер их не превышает 2 500 рублей, НДФЛ суточные облагаться не будут.

- Проживание. Траты будут учитываться в составе расходов. Исключение – сумма выделена автономной строкой в счете. Сумма, не превышающая 2 500 рублей в сутки, не будет облагаться НДФЛ. Страховые взносы не начисляются.

- Проезд. Учитываться будут траты, обоснованные документально. Если документы отсутствуют, сумма не будет облагаться НДФЛ. Страховые взносы также не начисляются.

- Расходы на такси. Если затраты на такси обоснованы и подтверждены бумагами, они включаются в состав расходов. НДФЛ траты не облагаются. Страховые взносы начисляются.

- Медицинская страховка. Траты на нее также будут включены в состав расходов. НДФЛ сумма облагаться не будет. Страховые взносы начисляются.

Данные нормы могут измениться, а потому нужно следить за всеми новшествами в Налоговом кодексе и сопутствующих актах.

Расчет бонусами

Еще один любопытный факт. При пользовании банковскими картами при расчетах мы часто получаем бонусы. Например, на бонусы можно купить авиа- или железнодорожные билеты. Так, если билет оплачен бонусами сотрудника, накопленными на своей личной банковской карте по программе лояльности, то для учета такого билета опираться необходимо исключительно на документы. Например, в билете РЖД за бонусы некоторых банков на билете указывается, что он оплачен наличными, в этом случае следует возместить расходы в полном объеме. То же самое нужно сделать, если нет пометки о способе оплаты: опять же необходимо, как обычно, возместить «расходы» на проезд сотруднику, кстати, и НДС по таким тратам можно будет принять к вычету. А вот если на билете есть отметка, что денег за него сотрудник не платил, то в этом случае факт расхода отсутствует и работнику ничего не возмещается, получается, что сотрудник фактически сэкономил деньги компании.

Учет в формах 6-НДФЛ и РСВ

Суточные, полученные сверх нормы, отражают в налоговой отчетности. Доход с суточных указывают в строке 020. Дату получения указывают в строке 100. Здесь необходимо указать последний день месяца, в который утверждается авансовый отчет.

Важно учитывать, что в стр. 100 не может быть указана дата, когда средства были начислены и переданы сотруднику. Это объясняется тем, что в этот момент командировка еще фактически не совершена.

В обязательном порядке налог с командировочных за границу взимают со следующей выплатой средств работнику. Удерживать средства непосредственно с суточных ФНС запрещает.

Что касается страховых взносов, то они отражаются в РСВ вне зависимости от того, превосходит ли сумма суточных установленные лимиты либо нет. Если же суммы не указаны в РСВ, потребуется составить уточненный отчет, в котором отражают взносы с расходов за суточные.

Коммерческие организации

Размер выплат утверждается внутри предприятия и закрепляется локальным нормативным актом. Минимальный размер суточных составляет 2300 рублей – для поездок в СНГ. При отправке работника в служебных целях в Европу, США и другие страны – минимальный размер выплат – 2500 рублей.

В 2021 году минимальный размер суточных планируется пересмотреть. Это объясняется снижением стоимости русского рубля по отношению к евро и доллару. Предполагается, что минимальный размер суточных составит 40, и будет напрямую зависеть от страны командирования.

Когда выплачивать

Суточные необходимо предоставить работнику перед отправкой за границу. Аванс рассчитывают заранее с учетом срока пребывания.

Перед получением сотрудник обязан подать заявление руководителю на получение таких средств. В нем указывается перечень предполагаемых расходов. Работник вправе самостоятельно запросить сумму, которая, по его мнению, потребуется во время пребывания в командировке. Однако такой запрос должен содержать четкое объяснение целевого назначения денежных средств.

Бюджетные организации

Так же как и для коммерческих предприятий, размер суточных определяют на локальном уровне. Предельно допустимые суммы, которые ранее действовали для поездок за границу, упразднены. Поэтому бюджетная организация вправе определить и установить собственный лимит с учетом экономического положения. Такое нововведение актуально не только для суточных, но и любых других командировочных расходов.

Отчет по суточным

Сотрудник после возвращения из рабочей поездки обязан составить авансовый отчет.

В нем указывают:

- полученную подотчетную сумму;

- фактические расходы во время командировки;

- остаток либо перерасход средств.

Для оформления используется унифицированная форма АО-1. Однако она не является обязательной, поэтому внутри организации или предприятия может быть утверждена собственная форма такого документа, при условии, что она соответствует требованиям ФЗ «О бухгалтерском учете».

Подтверждающие документы

В дополнение к отчету работнику необходимо приложить квитанции, подтверждающие понесенные затраты. В ином случае налоговая служба может расценить расходы как необоснованные, что в результате повлияет на базу налога на доход.

В качестве подтверждающих документов выступают:

- путевой или маршрутный лист (при пересечении границы на служебном или личном ТС);

- проездные билеты;

- квитанции из гостиницы, отеля;

- договор об аренде жилья;

- чеки и квитанции, свидетельствующие об оплате транспорта, питания, покупке необходимых товаров.

Эти документы сотрудник собирает непосредственно во время пребывания за рубежом и привозит с собой для использования в отчетах.