Субсидирование – это финансовая поддержка государства, выделяемая из бюджетов или внебюджетных фондов разных уровней. Государство субсидирует организации, осуществляющие деятельность в наиболее важных, с точки зрения необходимости развития, областях экономики. Например, в настоящее время действуют субсидии сельхозпроизводителям, винодельческим компаниям (на выращивание винограда), предприятиям малого и среднего бизнеса и другие.

Кроме того, государство оказывает поддержку организациям социально значимых сфер: ЖКХ, общественного транспорта, производства и реализации лекарственных средств. Они отпускают свою продукцию не по рыночным, а по регулируемым тарифам и ценам, а также предоставляют установленные законодательством льготы незащищенным слоям населения. Все это зачастую приводит к существенному снижению прибыли таких организаций либо к возникновению убытка. Субсидии выделяются государством на покрытие расходов либо убытков, которые возникли из-за применения регулируемых цен и предоставления льгот.

Получатели государственных субсидий

Авторы изменений касательно НДС по субсидиям подготовили ряд нововведений для получателей таких средств. ИП и компании разных организационных форм, что приобретают товары или совершают оплаты за работу или услуги за бюджетные деньги, не вправе принимать к вычету входной НДС. Об этом гласит поправка налогового кодекса.

Норма ограничения вполне объяснима и предупреждает задвоение бюджетных средств.

Рассмотрим основные моменты действия новых норм в таблице.

| № п\п | Правило | Характеристика |

| 1 | Вычет налога | Теперь же действует запрет только на ту часть купленного товара, который частично был оплачен госденьгами. То есть, не получится принять к вычету НДС на то частичное приобретение, которое касается бюджетных средств и Вы таким образом сможете все же вернуть часть налога. Сумма налога равнопропорциональна приобретенной части товара. С целью выяснения такой пропорции учтите входной НДС в стоимости продукта. Норма распространяется как на отечественную, так и на импортную продукцию. При ведении раздельного учета НДС, оплаченного казенными деньгами товара, то та часть непринятого налога учитывается в таком товаре или услуге. Если же такой вариант не применяется, то на расходы налог никак не отнести. |

| 2 | Сопровождение раздельного учета | С введением новшеств раздельный учет теряет всякий смысл. То есть весь не принятый налог относится фирмой на прочие расходы изготовления и продажи товара, но не включается в цену купленного имущества. Также законодатель разрешил прописывать в бумагах на получение инвестиций и субсидий формулировку о том, что финансы из казны не покрывают оплату входного налога. Такое возникает в случае оплаты бюджетными средствами продукта без НДС, а налог компания покрывает самостоятельно |

| 3 | Восстановление НДС | Ранее работало условие, что принятый налог восстанавливается, когда затраты покрыл бюджет. И никакой роли не играло включался ли налог в бюджетную субсидию. Теперь же налог Вам придется восстанавливать только по выданным из казны деньгам и на налог тоже. Данное условие обязательно должно быть включено в документацию по выделению средств. Когда Вам не выделили деньги на налог, то и восстанавливать его не стоит. Что касается импорта, то при выделении денег только на него, в обязанностях компании-импортера восстановить ранее вычтенный налог. По факту покупки товара за личный счет, компания в дальнейшем могла получить частичное госпокрытие. При этом стоит восстановить часть налога, равнозначной части приобретения без входного НДС |

При соблюдении вышеописанного условия о раздельном учете компания без труда принимает налоговый вычет.

Формула исчисления пропорциональности покупок изменена, и теперь в цену приобретения включается входной НДС. Но важно помнить, что нормы распространены только на субсидии, начиная с 2021 года.

Нужно ли восстанавливать НДС, ранее принятый к вычету, если расходы компенсированы субсидией

Сразу скажем, что НДС не нужно восстанавливать получателям коронавирусных субсидий на зарплату и продавцам, которые получают компенсации недополученных доходов.

Во всех остальных случаях это снова зависит от того, заложен ли НДС в субсидию. Если не заложен, то НДС можно полностью принять к вычету и его не придется восстанавливать. Если же НДС входит в субсидию или в документации не указано, что он туда не входит, принятый к вычету НДС нужно будет восстановить.

НДС восстанавливайте в том квартале, в котором получили субсидию. Весь восстановленный налог учитывайте в составе прочих расходов и не включайте его в стоимость товаров.

Рассмотрим два стандартных случая восстановления НДС:

- Целевая субсидия получена после того, как вы оплатили покупку из собственных средств и приняли НДС к вычету.

Целевыми считаются все субсидии, в правилах предоставления которых четко определены конкретные товары или расходы на которые она выдана.В таком случае НДС нужно восстановить в том квартале, в котором получена субсидия. Если расходы полностью компенсированы субсидией, восстановите весь налог, если субсидия возместила расходы только частично, рассчитайте НДС к восстановлению по формуле:

Доля НДС к восстановлению = Компенсированная субсидией стоимость товара (включая НДС) / Общая стоимость товара (включая НДС)

- Нецелевая субсидия получена после того, как вы оплатили покупку из собственных средств и приняли НДС к вычету.

В периоде получения субсидии восстановите долю входного НДС, которую приняли к вычету в течение года, предшествующего году получения субсидии. Для этого умножьте общую сумму НДС, заявленную к вычету в прошлом году, на долю, рассчитанную по формуле:Доля НДС к восстановлению = Сумма субсидии / Совокупные расходы за предыдущий год на покупку, производство и реализацию (включая НДС)

Что изменится в гарантийном ремонте

В ситуации, когда Ваша компания занимается техобслуживанием и ремонтом медоборудования и прочих товаров, Вам будет интересен этот абзац. До изменений кодекс освободил такого рода деятельность от налога, но только тогда, когда они не оплачивались. Все сопутствующие при ремонте детали при бесплатной замене также не облагались НДС.

Поправка сохраняет право на освобождение от НДС, но налогоплательщик изучаемого нами бизнеса вправе сам написать отказ на то, чтобы его бизнес освободили от налога. Всем гарантийщикам ИП и фирмам предоставлено право свободы выбора использовать положенную налоговую льготу или нет.

Оформить отказ от льготы по НДС можно специальным заявлением в налоговую по месту регистрации бизнеса.

Субсидия на возмещение недополученных доходов

С субсидией на возмещение недополученных доходов ситуация другая. Полученная сумма подлежит включению в налоговую базу по НДС в общем порядке. Она является суммой, связанной с оплатой реализованных товаров (работ, услуг), облагаемых НДС.

НДС, предъявленный по товарам (работам, услугам), приобретенным за счет указанной субсидии, принимается к вычету на общих основаниях.

Субсидия на возмещение недополученных доходов включается в налоговую базу по НДС, а входной НДС по товарам (работам, услугам), приобретенным за ее счет, принимается к вычету.

Имеется исключение. Не нужно включать в налоговую базу НДС сумму субсидии на возмещение выпадающих доходов в связи с применением государственных регулируемых цен или льгот для отдельных категорий потребителей.

Покупка макулатуры

До введения изменений все фирмы и ИП, приобретающие металлолом и сырые шкуры животных. Контрагенты выставляют своим клиентам счета с пометкой «НДС исчисляется налоговым агентом» и соответственно не оплачивают его в казну. Клиенты таких компаний, кроме тех, кто не оформлен как ИП выписывают фактуры с выделенным НДС и соответственно удерживают такой налог. Они обязаны уплатить его в казну и получают право на вычет налога.

С введенными поправками к товарной группе добавляется макулатура.

НК содержит определение, что же к ней относят. Это вся бумага и картон, рассматриваемые как отходы, их брак, прочие бумаги и типографическая продукция с вышедшим сроком их архивного хранения. Преимущество коснется тех фирм, которые купили макулатуру начиная с этого года и они будут налоговыми агентами по НДС.

Аренда госимущества физлицом

В соответствии с пунктом 3 статьи 161 НК РФ арендаторы федерального, регионального и муниципального имущества являются налоговыми агентами по НДС. Это значит, что при перечислении арендной платы они обязаны удержать налог на добавленную стоимость и заплатить его в бюджет. При этом в указанной норме не говорится, распространяется ли она на арендаторов-физических лиц, которые не имеют статуса ИП.

С января 2021 года появится уточнение, касающееся физлиц, арендующих государственное и муниципальное имущество. В новой редакции пункта 3 статьи 161 НК РФ будет четко сказано, что такие лица налоговыми агентами по НДС не являются.

Особенности бухучета

Госпомощь как субсидия, субвенция и госкредиты, а также нефинансовый ресурс урегилирована положением бухучета по учету госпомощи. Все перечисленные мною виды кредитов подпадают под целевое финансирование. Бюджетные деньги признаются с применением одного из приведенных вариантов:

- При возникновении целевого финансирования отображают долги по таким деньгам.

- По фактическому их получению, когда такое финансирование повышается на бухсчетах размещения таких денег.

Положение утверждает, что деньги бюджета могут быть списаны с бухсчета по целевому финансированию на повышение финрезультата компании.

Госфинансы, покрывающие затраты компании прошлого отчетного периода, отображаются в составе долга по ним и увеличивают финрезультат деятельности фирмы на прочих доходах. С этой целью осуществляется бухзапись:

Дебет 76 Кредит 91-1

Могу Вам предоставить пример ориентировочных бухпроводок:

- Отображение долга по госфинансам: Дебет 76 Кредит 86.

- Увеличение прочих доходов фирмы при принятии руководством распоряжения выделить возмещение: Дебет 86 Кредит 91-1.

- По лизинговому соглашению пришли на счет деньги в качестве возмещения оплаты: Дебет 51 Кредит 76.

Постулаты кодекса

Учтите, что объектом налогобложения считаются доходы от продажи продукта, прочего имущества и прав по нему, а также все внереализационные доходы. Отдельно Вам не стоит вести бухучет выделенной Вашему бизнесу субвенции. Как Вы тратите такие финансы Вы не обязаны отчитываться. Полный перечень доходов, что не применимы по отношению к налогооблагаемой прибыли указан в кодексе и он полностью удовлетворяет запросы пользователей. Вместе с тем включены к внереализационным доходам бесплатно полученные продукты и права, кроме неких исключений.

Есть формулировка, что все дотации предоставляются юрлицам, ИП и физлицам, выпускающим товары безвозвратно и бесплатно с целью компенсирования трат и неполученных доходов из-за производства такого продукта. Норма не распространяется на госучреждения различных бюджетов. Следовательно, все бюджетное финансирование, выданное компании, применимо к добавлению к базе налогообложения по налогу на прибыль как внереализационные доходы на момент зачисления средств на расчетный счет компании.

Восстановление НДС

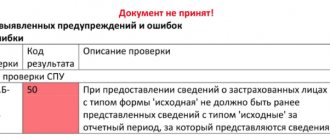

Федеральный закон N 424-ФЗ скорректировал пп. 6 п. 3 ст. 170 НК РФ, посвященный восстановлению НДС при получении субсидий, а также добавил новый пп. 7 п. 3 ст. 170 НК РФ с описанием механизма восстановления налога.

| Восстановление НДС и признание в расходах | До 01.01.2019 | С 01.01.2019 |

| Восстановление НДС (пп. 6, 7 п. 3 ст. 170 НК РФ) | НДС, ранее принятый к вычету, нужно было восстановить, если расходы на покупку возмещены из бюджета. При этом не имело значения, включен ли НДС в сумму бюджетных субсидий. Если покупка была совершена за счет собственных средств, а потом ее стоимость частично компенсировали субсидией, то восстанавливали часть входящего НДС в доле, пропорциональной возмещенной части покупки (без учета входящего НДС). | Восстановить НДС придется, только если бюджетные средства были выданы, в том числе, на оплату входящего НДС (это должно быть указано в документах на предоставление бюджетных средств). Если покупка совершена за счет собственных средств, а потом ее стоимость частично компенсировали субсидией, то восстанавливают часть входящего НДС в доле, пропорциональной возмещенной части покупки (включая входящий НДС). Если субсидия не покрывает налог, его можно не восстанавливать. Если субсидия предоставлена исключительно для возмещения «импортного» НДС, импортер обязан восстановить НДС, ранее принятый к вычету. |

| Учет восстановленного НДС при расчете налога на прибыль | Подлежащие восстановлению суммы НДС не включаются в стоимость товаров (работ, услуг), а учитываются единовременно в составе прочих расходов по ст. 264 НК РФ (абз. 8 пп. 6 п. 3 ст. 170 НК РФ). | |

Указанные выше поправки действуют в случаях, когда бюджетные средства получены в 2021 году и позже.

См. также:

- Восстановление НДС при приобретении товаров (работ, услуг) за счет субсидий

- Учет субсидии, полученной на текущие расходы

- Переход с 18% на НДС 20%: рекомендации, примеры, вопросы и ответы

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Налоговики рассказали, как делать работу над ошибками Сотрудники Управления ФНС РФ по Приморскому краю проанализировали наиболее частые…

- Вычет НДС в отношении работ по улучшению арендованного имущества НДС, предъявленный арендодателю по работам, связанным с улучшением арендованного имущества,…

- Как быть с НДС при возврате импортного товара При частичном возврате товара, импортированного из государства-участника ЕАЭС, «импортный» НДС,…

- Что будет с вычетом, если в СФ неверно указана организационно-правовая форма покупателя? Налоговики не вправе отказать в вычете НДС, если в счете-фактуре…