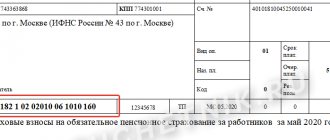

Код бюджетной классификации — это комбинация цифр, характеризующая денежную операцию. Это удобный способ группировать поступления в бюджет от организаций и ИП. КБК с января 2021 года определяются приказом Минфина от 08.06.2020 № 99н (ред. от 12.10.2020). КБК по взносам на обязательное социальное страхование указаны в приложении № 1.

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения с актуальными КБК для уплаты налогов.

Получить бесплатный доступ на 14 дней

Мы расскажем, как выбрать код для перечисления страховых взносов.

Когда последний раз обновлялись КБК по страховым взносам

С 2021 года основная часть страховых взносов (кроме платежей на страхование от несчастных случаев) начала подчиняться положениям НК РФ и стала объектом контроля со стороны налоговых органов. В результате этих изменений в большинстве аспектов страховые взносы оказались приравненными к налоговым платежам и, в частности, получили новые, бюджетные КБК.

Наличие ситуации, когда после 2021 года может осуществляться перечисление в бюджет взносов, начисленных по старым правилам, потребовало введения для таких платежей особых, дополнительных к основным, переходных КБК.

В результате этого с 2021 года для страховых взносов, курируемых ФНС, действуют 2 варианта КБК: за периоды до 31 декабря 2021 года и за периоды после января 2021 года. При этом коды для взносов на страхование от несчастных случаев, оставшихся под контролем ФСС, не изменились.

Подробнее о КБК читайте в этом материале.

С 23.04.2018 Минфин ввел новые КБК для пеней и штрафов по доптарифам страхвзносов, уплачиваемых за работников, имеющих право на досрочную пенсию. КБК стали делиться не по периодам: до 2017 года и после – как раньше, а по результатам спецоценки труда.

О подробностях мы рассказывали здесь.

С января 2021 года значения КБК определялись согласно приказу Минфина от 08.06.2018 № 132н. Данные изменения коснулись в т. ч. кодов для пеней и штрафов по страхвзносам по дополнительным тарифам. Если в 2021 году КБК по пеням и штрафам зависели от того проведена ли спецоценка или нет, то в начале 2021 года такой градации не было. Все платежи вносились на КБК, который установлен для списка в целом.

О нюансах мы рассказывали в материале «С 2021 года — изменения в КБК».

Однако с 14.04.2019 пеням и штрафам за взносы по доптарифам Минфин вернул КБК 2021 года.

В 2021 году перечень КБК определяется новым приказом Минфина от 29.11.2019 № 207н, но КБК по взносам он не изменил. Какие КБК поменялись, узнайте здесь.

Таким образом, последнее обновление КБК по страховым взносам имеет место с 14.04.2019. Больше пока ничего не менялось, и эти же КБК будут действовать в 2021 году (приказ Минфина от 08.06.2020 № 99н).

Все актуальные КБК по страхвзносам, включая измененные с 14.04.2019, можно увидеть в таблице, скачав ее в последнем разделе данной статьи.

Как не допустить ошибок в КБК

Каждый бухгалтер может допустить ошибку. Можно скопировать КБК не правильно, посмотреть не в том источнике или просто допустить опечатку. Со всеми случается. Мы советуем придерживаться ряда принципов, благодаря которым можно всегда верно совершать платежи:

- Сделайте один раз шаблон в банковской программе. Сегодня практически все банки внедрили такой удобный функционал.

- Обзаведитесь электронным справочником, их много. Они позволят получать актуальную информацию без лишних поисков. Удовольствие не бесплатное, но штрафы за ошибки тоже стоят денег.

- Проверяйте периодически КБК на сайте налоговой службы. Там можно совершенно бесплатно сформировать правильное платежное поручение для фирмы, а потом сравнить с тем, какое поручение составлено фактически.

- Можно выделить КБК, который внесли, и скопировать в поисковую строку в интернете. Поисковик идентифицирует, что это за код. Так можно понять правильность внесения КБК.

КБК по страховым взносам в 2020–2021 годах для ПФР

Уплату страховых взносов в ПФР осуществляют:

- ИП, работающие без наемных сотрудников (за себя);

- ИП и юрлица, нанимающие работников (с доходов этих работников).

При этом уплата ИП взноса за себя не освобождает его от перечисления в установленном объеме платежей в ПФР за сотрудников и наоборот.

ИП, не имеющие персонала, уплачивают в ПФР 2 типа взносов:

- В фиксированной величине — если ИП зарабатывает не более 300 000 руб. в год. Для таких платежных обязательств в 2020-2021 годах установлены КБК 18210202140061110160 (если оплачивается период с 2017 года) и КБК 18210202140061100160 (если оплачивается период до 2017 года).

ВАЖНО! Доходом ИП на ЕНВД в целях исчисления фиксированных страховых взносов является вмененный доход, а не выручка (письмо Минфина РФ от 18.07.2014 № 03-11-11/35499).

- В размере, составляющем 1% от выручки, которая превышает 300 000 руб. в год. Для соответствующих платежных обязательств, начисленных до 2021 года, установлен КБК 18210202140061200160. А вот взносы, начисленные в 2017–2021 годах, следует перечислять на КБК 18210202140061110160. То есть код такой же, как и для фиксированной части (письмо Минфина России от 07.04.2017 № 02-05-10/21007).

Об актуальном размере фиксированного платежа ИП узнайте по ссылке.

ИП и юрлица, нанимающие работников, уплачивают за них пенсионные взносы, начисляемые от их зарплаты (и иных трудовых выплат), по КБК 18210202010061010160 (если начисления относятся к периоду с 2017 года) и КБК 18210202010061000160 (если начисления сделаны за период до 2021 года).

Образец платежного поручения по взносам на ОПС за работников вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Коды бюджетной классификации по налогам на 2021-2022 годы

КБК по налогам, указанным в таблицах ниже, в последние годы не изменялись (одинаковые для 2021 и 2021 годов). Чтобы вы легко и быстро нашли нужный вам КБК (из наиболее востребованных), мы разделили их на группы:

Таблица КБК по НДФЛ на 2021-2022 годы

| НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Штраф по НДФЛ с доходов сотрудников | 182 1 0100 110 |

| НДФЛ с доходов ИП на ОСНО | 182 1 0100 110 |

| Пени по НДФЛ с доходов ИП на ОСНО | 182 1 0100 110 |

| Штраф по НДФЛ с доходов ИП на ОСНО | 182 1 0100 110 |

Таблица КБК по налогу на прибыль

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| В федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| В бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| В федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| В бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 11 |

| При выполнении соглашений о разделе продукции, заключенных до 21.10.2011 (до вступления в силу закона от 30.12.1995 № 225-ФЗ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С доходов российских организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С дивидендов от иностранных организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С прибыли контролируемых иностранных компаний | с прибыли контролируемых иностранных компаний | с прибыли контролируемых иностранных компаний | с прибыли контролируемых иностранных компаний |

КБК по НДС

| Вид платежа | Налог | Пени | Штраф |

| НДС на товары (работы, услуги), реализуемые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

Что делать, если в КБК при оплате налога или взноса допустили ошибку? Ответ на этот вопрос узнайте в Готовом решении от КонсультантПлюс, получив пробный бесплатный доступ к системе.

КБК 2021-2022 для спецрежимов (упрощенки, вмененки, патента, сельхозналога), торгового сбора и налога на игорный бизнес будут такими:

| Наименование КБК 2021-2022 | КБК для перечисления налога или взноса | КБК для пени | КБК для штрафа |

| Единый налог при УСН «доходы» | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при УСН «доходы минус расходы» (в т. ч. минимальный налог) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Торговый сбор | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Патент (бюджет городского округа) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Патент (бюджет муниципального района) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Патент (для жителей Москвы, Санкт-Петербурга, Севастополя) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Налог на игорный бизнес | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

КБК для имущественных налогов (транспортного, земельного, налога на имущество)

| Наименование КБК | КБК для перечисления налога или взноса | КБК для пени | КБК для штрафа |

| Транспортный налог для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Транспортный налог для физлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог для юрлиц (для Москвы, Санкт-Петербурга, Севастополя) | 182 1 06 06 031 03 1000 110 | 182 1 06 06 031 03 2100 110 | 182 1 06 06 031 03 3000 110 |

| Налог с земли в границах городских округов для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог с земли в границах межселенных территорий для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог с земли в границах сельских поселений для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог с земли в границах городских поселений для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог за участки в границах городских округов с внутригородским делением для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог за участки в границах внутригородских районов для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц (для Москвы, Санкт-Петербурга, Севастополя) | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц, расположенное в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц, расположенное в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц, расположенное в границах сельских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц, расположенное в границах городских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество организаций (не входящее в единую систему газоснабжения) | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество организаций, входящее в единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

В КБК для акцизных сборов ряд изменений есть, но основные коды остались такими же:

| Наименование КБК | КБК для перечисления налога или взноса | КБК для пени | КБК для штрафа |

| Акцизы на этиловый спирт российского производства из пищевого сырья (кроме перечисленных в следующих пунктах) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на этиловый спирт российского производства из пищевого сырья (дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на этиловый спирт российского производства из непищевого сырья | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на спиртосодержащую продукцию российского производства | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российское пиво | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российскую алкогольную продукцию с долей этилового спирта больше 9% (за исключением пива и разнообразных вин) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российскую алкогольную продукцию с долей этилового спирта до 9% (за исключением пива и разнообразных вин) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российские вина | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российский автомобильный бензин | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российское дизельное топливо | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

Какие КБК для ФФОМС по взносам установлены в 2020–2021 годах

Взносы в ФФОМС, так же как и взносы в ПФР, уплачивают:

- ИП — за себя;

- ИП и юрлица — за наемных сотрудников.

Взносы для ИП в ФФОМС за себя уплачиваются с использованием КБК 18210202103081013160 (если относятся к периоду с 2021 года) и КБК 18210202103081011160 (если связаны с периодом до 2021 года).

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2021 года) и КБК 18210202101081011160 (для начислений, сделанных до 2021 года).

Образец платежного поручения по взносам на ОМС за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

Изменения для упрощенной системы налогообложения

Если уплачивается налог за период после 2021 года, будет действовать единый КБК. Раньше был отдельный код для основного и минимального налога.

Доход

Основной КБК – 18210501011011000110. Если за периоды до 2011 года, то 18210501012011000110.

Доход минус расход

КБК для дохода за вычетом расхода:

| Код | Платеж |

| 18210501021011000110 | После 2011 года |

| 18210501022011000110 | До 2011 года |

| 18210501050011000110 | Мин. налог за периоды до 2021 года |

| 18210501030011000110 | Мин. налог за периоды до 2011 года |

Какие КБК по страховым взносам установлены для ФСС в 2020–2021 годах

Платежи в ФСС классифицируются на 2 типа:

- уплачиваемые в счет страхования по больничным и декретным;

- уплачиваемые в счет страхования при несчастных случаях и профессиональных заболеваниях.

ИП, работающие без наемных сотрудников, в ФСС ничего не перечисляют.

ИП и юрлица, работающие с наемным персоналом, перечисляют за них платежи:

- в счет страхования по больничным и декретным — с использованием КБК 18210202090071010160 (если речь идет о начислениях, сделанных с 2017 года) и КБК 18210202090071000160 (если начисления сделаны до 2017 года) — взносы администрирует ФНС;

- в счет страхования при несчастных случаях и профессиональных заболеваниях — в размере, определяемом с учетом класса профессионального риска по виду хозяйственной деятельности, с использованием КБК 393 1 0200 160 — взносы перечисляются напрямую в ФСС.

ИП и юрлица, заключающие с физлицами гражданско-правовые договоры подряда, уплачивают взносы только второго типа, при условии что данное обязательство прописывается в соответствующих договорах.

Образец платежного поручения по взносам на ОСС от ВНиМ за работников вы найдете в КонсультантПлюс. Пробный полный доступ к К+ можно получить бесплатно.

Подробнее об особенностях исчисления страховых взносов при подписании гражданско-правовых договоров читайте в статье «Договор подряда и страховые взносы: нюансы обложения».

Заполнение платежки при уплате пени

Различия между уплатой суммы налога и пени заключаются в заполнении нескольких полей платежного поручения:

- Поле 106 «Основание платежа» при уплате пеней приобретает значение «ЗД» при добровольном расчете и погашении задолженности и пени, «ТР» — по письменному требованию контролирующего органа или «АП» — при начислении пени по акту проверки.

- Поле 107 «Налоговый период» — ставить в нем значение, отличное от 0, нужно только при уплате пени по налоговому требованию. В этом случае поле заполняется по значению, указанному в таком требовании.

- Поля 108 «Номер документа» и 109 «Дата документа» заполняются в соответствии с реквизитами акта проверки или налогового требования.

Что касается КБК (поле 104), то для пеней по взносам, уплачиваемым в ФНС в 2020-2021 годах, они следующие:

| Вид страхования | КБК |

| Пенсионное | 182 1 0210 160 |

| Медицинское | 182 1 0213 160 |

| По нетрудоспособности и материнству | 182 1 0210 160 |

А по взносам на травматизм, которые остаются в ведении ФСС, КБК на пени такой — 393 1 0200 160.

Как соблюсти срок оплаты по соцвзносам, читайте в этом материале.

Итоги

Страховые взносы, предназначенные для внебюджетных фондов, обязаны платить как ИП, так и юрлица. КБК на страховые взносы на 2020–2021 годы при оформлении платежей следует использовать только актуальные — это важный фактор своевременного учета оплаты у ее получателя.

Источники:

- Налоговый кодекс РФ

- Приказ Минфина России от 29.11.2019 № 207н

- Приказ Минфина России от 08.06.2018 № 132н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Последствия ошибок при уплате пени

Со вступления в силу последних изменений казначейство и ФНС совместно организовали работу по самостоятельному уточнению платежей, которым в системе был присвоен статус невыясненных (письмо ФНС от 17.01.2017 № ЗН-4-1/[email protected]). Поэтому если на бюджетный счет поступят средства по неправильным реквизитам, казначейство направит платеж куда нужно. Но это относится не ко всем ошибкам. Для вашего удобства мы подготовили таблицу по определению дальнейших действий в зависимости от вида допущенной ошибки:

| Ошибка в платежном поручении | Последствия |

| ИНН, КПП, наименование получателя, поле 104, 106, 107, 108, 109 | Платеж подлежит автоматическому уточнению. Для ускорения процесса можно написать уточняющее письмо в налоговую |

| Платежные реквизиты (№ счета, БИК, наименование банка) | Оплата не зачислится на лицевой счет. Требуется написать письмо в банк для отмены платежа, если он еще не был исполнен, либо обращение в ФНС для его возврата. Во втором случае рекомендуется продублировать платеж по верным реквизитам во избежание возникновения недоимки |

| Сумма платежа | Если платеж совершен на большую сумму, тогда необходимо написать письмо для зачета переплаты на другой КБК. Если же было заплачено меньше, чем нужно, тогда необходимо совершить доплату |

КБК для оплаты штрафов

Штраф — это доначисление к сумме долга по страховым отчислениям за полную неуплату взноса. Начисляют эту санкцию только за неуплату средств на ОМС по итогам года. Размер штрафа зависит от того, в который раз не уплачен взнос:

- при первом нарушении — 20% от суммы долга;

- при вторичном и последующем — 40% от суммы задолженности.

При оплате штрафа по отчислениям на медицинскую страховку для ИП за себя, в квитанции указывают КБК 18210202103083011160.