В Расчете по форме 6-НДФЛ налоговый агент должен указать на титульном листе ряд обязательных реквизитов. Среди них немало вопросов вызывает заполнение поля «По месту нахождения (учета) (код)». Данный реквизит надо прописывать очень внимательно, если указать ошибочное значение – у субъекта возникнут проблемы с контролирующими органами. Оставлять поле пустым или ставить в нем прочерки также нельзя.

Как правильно указать в декларации 6-НДФЛ код по месту нахождения в 2021 году? Где можно найти этот реквизит? Ответы на эти и другие вопросы – в нашем материале.

В какие ИФНС сдавать расчеты по взносам с 2021 года

С 2021 года контроль за отчетностью по страховым взносам перешел под контроль ФНС (гл. 34 НК РФ). Поэтому начиная с 2021 года расчеты по страховым взносам на обязательное пенсионное (социальное, медицинское) страхование сдавайте в налоговую инспекцию. Отчитываться нужно по новой форме, утвержденной Приказом ФНС России от 10 октября 2021 № ММВ-7-11/551. См. «Расчет по страховым взносам (РСВ) за 1 квартал 2021 года: пример заполнения». При этом обратите внимание на некоторые особенности направления отчетности.

Общий подход

Расчеты по страховым взносам с 2021 года, по общему правилу, нужно сдавать в ИФНС по месту нахождения организации или месту жительства индивидуального предпринимателя.

Обособленные подразделения

Обособленное подразделение организации должно сдавать расчет на своих сотрудников, если самостоятельно начисляет им выплаты и вознаграждения. В этом случае подразделение подает расчет в ИФНС по своему местонахождению. В самом расчете тогда указывается КПП обособленного подразделения.

Если же обособленное подразделение не отвечает этим критериям, данные о сотрудниках обособленного подразделения следует отражать в расчете по головной компании (ч.ч. 11 и 14 статьи 431 Налогового кодекса РФ). Также см. «Как обособленным подразделениям c 2021 года платить страховые взносы и сдавать отчетность в ИФНС».

Крупнейшие налогоплательщики

Крупнейшие налогоплательщики перечисляют страховые взносы и сдают в 2021 году расчеты по ним в ИФНС по местонахождению:

- самой организации (не по месту регистрации в качестве крупнейшего плательщика);

- ее обособленных подразделений (если они сами начисляют выплаты и вознаграждения работникам сотрудникам) – подпункт 7 пункта 3.4 статьи 23 и пункта 11 статьи 431 Налогового кодекса РФ.

С 2021 года не нужно сдавать расчеты по страховым взносам в ИФНС по месту учета крупнейшего налогоплательщика. В отношении расчетов по страховым взносам абзац 7 пункта 3 статьи 80 Налогового кодекса РФ не применяется. Это подтверждается письмами ФНС России от 23 января 2021 № БС-4-11/993 и от 10 января 2021 № БС-4/11-100.

Какие организации должны указывать код «213» в отчете 6-НДФЛ?

В приказе ФНС от 16.05.2007 № ММ-3-06/308 (ред. от 28.09.2018) перечислены критерии, в соответствии с которыми организацию можно отнести к категории крупных налогоплательщиков. Основной критерий — годовой объем доходов компании, составляющий:

- от 10 млрд. руб. до 35 млрд. руб. — для крупнейших налогоплательщиков регионального уровня;

- свыше 35 млрд. руб. – для федеральных крупнейших налогоплательщиков.

Крупнейшим налогоплательщиком может быть признан и НКО. «Спецрежимники» к категории крупнейших плательщиков не относятся.

Следует отметить, что в данную категорию могут попасть и организации, которые не соответствуют установленным критериям. Это происходит в том случае, если налоговая служба принимает соответствующее решение в отношении некоторых субъектов.

Код «по месту нахождения» на титульном листе

На титульном листе расчет по страховым взносам, утвержденного Приказом ФНС России от 10 октября 2021 № ММВ-7-11/551, предусмотрено поле, которое называется «По месту нахождения (учета) (код)». В нем нужно указать код места представления отчетности. Коды берут из приложения № 4 к Порядку заполнения расчета. Приведем таблицу кодов с расшифровкой.

| Код | Куда сдается расчет |

| 112 | По месту жительства физического лица, не признаваемого индивидуальным предпринимателем |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 217 | По месту учета правопреемника российской организации |

| 222 | По месту учета российской организации по месту нахождения обособленного подразделения |

| 335 | По месту нахождения обособленного подразделения иностранной организации в Российской Федерации |

| 350 | По месту учета международной организации в Российской Федерации |

Таким образом, если в 2021 году расчет сдается, например, по месту нахождения российской компании, что проставьте код «214». Соответственно, на титульном листе это будет выглядеть так:

Имейте в виду

До 2021 года в расчетах по форме РСВ-1 не было предусмотрено поля для кодов «По месту нахождения (учета)».

Читать также

06.02.2017

Состав РСВ-1

Отныне новый бланк расчета, содержащий в себе информацию о страховых взносах, состоит из следующих страниц:

- Заглавный лист (титульный).

- Лист со сведениями о том лице, которое не является ИП.

- Данные об обязательствах того, кто должен платить страховые взносы (первый раздел):

- первое приложение, содержащее в себе расчет сумм, которые необходимы для выплаты обязательных пенсионного и медицинского страхований;

- второе приложение, в котором учитывается расчет сумм, необходимых для выплаты за социальное страхование при временной недееспособности гражданина, либо при беременности;

- третье приложение, в которое вписываются расходы, необходимые для обязательного страхования при временной потере возможности трудиться, а также при расходах на материнство;

- четвертое приложение, в которое вносятся выплаты, произведенные за счет федерального бюджета;

- пятое приложение с расчетами при условии пониженного тарифа страховых взносов по подпункту 3 пункта 1 статьи 427 НК;

- шестое приложение с расчетами при условии пониженного тарифа страховых взносов по подпункту 5 пункта 1 статьи 427 НК;

- седьмое приложение с расчетами при условии пониженного тарифа страховых взносов по подпункту 7 пункта 1 статьи 427 НК;

- восьмое приложение со сведениями при условии пониженного тарифа страховых взносов по подпункту 9 пункта 1 статьи 427 НК;

- девятое приложение, в котором учтены все сведения, необходимые для применения тарифа по страховым взносам, по подпункту 2 пункта 2 статьи 425 НК;

- десятое приложение, со сведениями, которые необходимы для выплат вознаграждений для обучающихся в профессиональных заведениях по очной форме;

- Данные об обязательствах тех плательщиков, которые являются главами фермерских хозяйств (второй раздел):

- первое приложение с расчетами сумм для страховых взносов, которые должен выплатить глава и члены фермерского хозяйства.

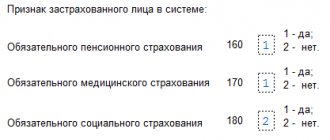

- Сведения о каждом из застрахованных лиц в отдельности (третий раздел).

Статья 427. Пониженные тарифы страховых взносов

Основные обозначения для учета

Подробно изучив все таблицы, можно заметить, что организации, которые не являются крупнейшими налогоплательщиками и применяют общую систему налогообложения, во всех отчетностях указывают одни и те же цифры — 214. Отличие есть только для «упрощенцев»: в отчетности по УСН организации вписывают 210. А индивидуальные предприниматели во всех отчетностях, которые сдают, указывают 120. Таким образом, основными используемыми значениями являются:

- 214 — для компаний;

- 120 — для ИП.

Как заполнить декларацию

Отразить данные в декларации совсем не сложно, да и ее состав не такой массивный — всего-то три раздела и титульный лист.

Важное правило для всех разделов: стоимостные показатели указывают в целых рублях, а физические показатели — в целых единицах, применяя математическое округление. Например, 50 копеек нужно округлять до полного рубля.

Все страницы декларации нумеруются. Номера страниц записываются с использованием отведенной для этого графы, имеющей три ячейки. Так, например, пятая страница — «005», восьмая — «008» и т.п.

Сначала нужно заполнить раздел 2, потом раздел 3, а раздел 1 станет заключительным.

Порядок заполнения

Расчет представляет собой титульный лист и три раздела с приложениями в себе.

Предприятия малого бизнеса и ИП предпочитают использовать в качестве налоговой системы (НС) – «упрощёнку». Списки кодов ОКВЭД при пониженных тарифах страховых взносов в 2020 году при УСН можно увидеть в нашей статье. Срок уплаты страховых взносов за сентябрь 2021 года можно посмотреть тут.

Любой из тех, кто обязан сдавать отчет по страховым выплатам, обязан включать в форму эти части:

- Титульный лист.

- Первый раздел.

- Первый подраздел первого приложения.

- Второй подраздел первого приложения.

- Второе приложение.

- Третий раздел.

Оставшиеся приложения и разделы обязательны к заполнению только при наличии соответствующих данных. Расчеты должны производиться строго в национальной валюте (в рубле). Если же есть ячейка, в которую нечего заполнить, то ставится прочерк. Все слова необходимо указывать строго с заглавной буквы.

Для удобства, стоит заполнять отчетность в последовательности:

- Сперва стоит обратиться к персонифицированным сведениям в третьем разделе, которые включаю в себя данные про каждое физическое лицо в отдельности.

- Далее перейти к подразделу 1.1 приложения 1 в первом разделе. Для этого необходимо суммировать все показатели за каждого работника из третьего раздела.

- После заполнить подраздел 1.2 приложения 1 в первом разделе. Делается это, потому что только здесь указываются данные за взносы с медицинского страхования.

- Теперь можно заполнить приложение 2 первого раздела.

- После заполняется свободный раздел 1, куда вписывается полная сумма, необходимая для уплаты в качестве страховых взносов.

- Теперь можно заполнить оставшиеся разделы, если по ним есть информация.

- Последние действие – пронумеровать листы.

Что означают эти цифры

Эта комбинация из трех цифр помогает налоговому органу определить, от кого принята отчетность или расчет:

- от крупнейшего налогоплательщика или обычной организации;

- от головного предприятия или обособленного подразделения;

- от иностранной или от российской компании;

- от ИП или организации;

- от ИП, физлица, нотариуса или адвоката;

- и так далее.

Налоговой службе необходимы эти сведения для учета, контроля и сбора информации.

Построчная инструкция по заполнению

В строке 010 заполняется КПП подразделения иностранного лица, которое состоит на налоговом учете в России. В строках 020–030 прописываются данные (название и ИНН при наличии) иностранных лиц – неплательщиков налога, арендодателей из числа органов государственной и муниципальной власти и продавцов госимущества. В строке 040 проставляется КБК, 050 – код ОКТМО сдающего отчет налогового агента. Сумма налога к уплате отражается в строке 060 и код операции – в строчке 070.

Согласно п. 37.8 Порядка заполнения декларации определяют сумму НДС к уплате с учетом показателей по отгрузке (080) и получения частичной или полной предварительной оплаты (090) налоговые агенты, которыми являются (пп. 4–5 ст. 161 НК РФ):

- посредники, реализующие в РФ товары, работы или услуги (кроме услуг в электронной форме) иностранных продавцов;

- продавцы конфискованного имущества по решению суда, а также продавцы бесхозных ценностей, кладов.

При этом сумма налога к уплате, отображаемая в строчке 060, будет рассчитана по формуле: стр. 080 + стр. 090 – стр. 100.

Пример заполнения разд. 2 декларации по НДС налоговым агентом от КонсультантПлюс Организация «Альфа» арендовала помещение у Департамента имущества г. Москвы. Стоимость аренды в месяц составляет 129 600 руб., включая НДС. В I квартале 2021 г. организация «Альфа» как налоговый агент исчислила НДС с суммы арендной платы в размере 64 800 руб. ((129 600 руб. x 3 мес.) x 20/120). Фрагмент разд. 2 декларации по НДС в этой ситуации будет выглядеть так: Посмотреть пример полностью можно в К+. Пробный доступ к системе предоставляется бесплатно.

Раздел 1. Сумма единого налога на вмененный доход, подлежащая уплате в бюджет

Раздел 1 предназначен для отражения суммы налога, которую необходимо уплатить в бюджет.

Данный раздел заполняется автоматически на основании сведений, отраженных в разделах 2 и 3.

По строке 010

автоматически указывается код по общероссийскому классификатору территорий муниципальных образований (ОКТМО) муниципального образования, в котором осуществляется деятельность (там, где налогоплательщик состоит на учете в качестве плательщика ЕНВД). При заполнении данной строки код выбирается из классификатора. Узнать свой код ОКТМО можно с помощью электронных сервисов Федеральной налоговой службы «Узнай ОК (https://nalog.ru, раздел «Все сервисы»).

Внимание! По реорганизованным организациям указывается код ОКТМО того муниципального образования, на территории которого организация состояла на учете в качестве налогоплательщика ЕНВД до реорганизации.

По строке 020

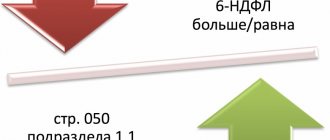

автоматически отражается сумма налога, подлежащая уплате в бюджет за налоговый период. Если субъект ЕНВД осуществляет деятельность по одному коду ОКТМО, то

строка 020

равна показателю

строки 050

раздела 3. Если же налогоплательщик осуществляет деятельность на территории нескольких муниципальных образований, то строка 020 определяется так:

стр. 020 = стр. 050 раздел 3 * (∑ (стр. 110 всех разделов 2 по данному коду ОКТМО) / стр. 010 раздел 3)

Также в разделе 1, в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю»

автоматически указывается дата.