Повышение акцизов на топливо происходит практически каждый год. Это естественный процесс, который позволяет увеличить поступления в бюджет, за счет спроса на эту продукцию. Рост акцизов на бензин происходит за счет принятия закона и подписания его Президентом. Принятые акцизы на бензин с 1 января 2021 года влияют на общую стоимость топлива. Повышение акцизов на бензин в 2021 году пока не планируется, но это временное «затишье». Увеличение акцизов в 2019 году запланировано в несколько этапов, примерно 5-10% до 2021 года. Зная, какой акциз на бензин с 1 января 2021 года предусмотрен, можно понимать изменение цен на рынке, предугадывать его повышение.

Что облагается и кто должен платить

Согласно статьи 179 НК РФ, налогоплательщиками акциза признаются индивидуальные предприниматели и юридические лица. Кроме этого, налог за акциз обязаны уплачивать и другие лица, перемещающие подакцизные товары через границу ЕАЭС.

Что касается объектов налогообложения, то здесь стоит обратиться к статье 182, которая приравнивает к ним следующие операции:

- Реализация на территории нашей страны товаров, которые признаются подакцизными. Примечательно, что под реализацией стоит понимать и безвозмездную передачу подобной продукции.

- Реализация конфискованной подакцизной продукции.

- Передача подакцизных товаров владельцам сырья, из которого эти товары были изготовлены, ровно как и другим лицам. К объектам налогообложения можно также отнести получение подакцизных товаров в счет оплаты услуг за их производство и передачу такой продукции для переработки.

- Передача в рамках предприятия изготовленных подакцизных товаров для дальнейшего производства товаров, неподлежащих обложению акцизами. Исключение составляет прямогонный бензин, который предназначается для дальнейшего использования в нефтехимической отрасли.

- Передача на территории нашей страны произведенных товаров, предназначающихся для собственных нужд, а также передача подобных предметов в уставной капитал или в качестве взносов. Передача товара при выходе лица из организации в качестве доли также является объектом обложения.

- Импорт на территорию РФ подобной продукции.

- Получение прямогонного бензина, а также оприходование его.

Совокупная прибыль

Этот термин означает общую сумму прибыли, которую получат все участники цепочки производства бензина:

- разведка месторождений и добыча нефти;

- транспортировка;

- переработка на НПЗ;

- реализация на АЗС.

Каждое предприятие закладывает в конечную стоимость своего продукта прибыль, которая необходима для развития и модернизации. Прибыль является важным показателем эффективной работы каждого предприятия занятого в процессе изготовления бензина.

Эти совокупные затраты в себестоимости литра российского бензина занимают около 23,3 %.

Если разбить совокупную прибыль на четырех известных участников, то выходит, что каждый из них получит чистую прибыль 5-6 %.

Нормативные документы

Основным нормативным актом, осуществляющим регулирование вопросов, связанных с подакцизными товарами, является Налоговый кодекс РФ, глава 22 «Акцизы». Этот документ определяет подакцизные товары, налогоплательщиков, объекты налогообложения, налоговые ставки, налоговую базу.

Кроме этого, Налоговый кодекс описывает случаи, при которых налогоплательщики освобождаются от уплаты акциза, уточняет механизм начисления налога в тех или иных случаях, устанавливает условия, когда налогоплательщик может получить налоговый вычет в связи с реализацией подакцизных продуктов.

Глава 22 постоянно обновляется в соответствии с введенными поправками, что позволяет государству регулировать цены на продукты массового потребления и объем их реализации. Кроме этого изменения в действующие нормативно-правовые акты в силах пополнить бюджет государства.

Акцизы на нефтепродукты с 1 января 2019 года

Продукты, произведенные из нефти, причисляются к подакцизной категории товара. Поэтому их выпуск облагается налогом. Отличительной их особенностью является сложный химический путь получения. Косвенным налогом облагается любая продукция, произведенная из нефти. Это автомобильное масло, керосин, дистилляторы и другое. В 2021 году на нефтепродукты сохраняется уровень акциза, предусмотренный для предыдущего года. Начисляется он при транспортировке готовой продукции своему филиалу для продажи, дальнейшей обработки или использования в собственных целях. Формула, по которой вычисляется коэффициент:

А = НБ х НС – НВ, где:

- А – акциз;

- НБ – налоговая база;

- НС – налоговая ставка;

- НВ – налоговый вычет.

Рассчитывать акциз на нефть должно само предприятие, которое занимается производством. Фискальные послабления со стороны правительства направляются на сдерживание рыночных цен на бензин и другую продукцию, предусмотренные для покупателя.

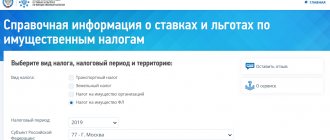

Ставки и база

Налоговые ставки на подакцизные товары определяются статьей 193 НК РФ. Для того чтобы оценить размер ставок на последующие три года, рассмотрим следующую таблицу.

| Товар | 2017 год (руб./тонна) | 2018 год (руб./тонна) |

| Бензин класса 5 | 10 130 | 11 213 |

| Бензин, ниже класса 5 | 13 100 | 13 100 |

| Дизельное топливо | 6800 | 7665 |

| Прямогонный бензин | 13 100 | 13 100 |

| Моторные масла | 5400 | 5400 |

| Авиационный керосин | 2800 | 2800 |

Каждый из подакцизных товаров имеет свои особенности при определении базы налогообложения:

- Если товар имеет твердую налоговую ставку, база определяется как объем реализованных товаров.

- Если имеет место процентная налоговая ставка, база определяется как стоимость реализованной продукции, без учета налога на добавленную стоимость.

- Для товаров с комбинированными налоговыми ставками база определяется как объем товаров в натуральной форме при применении твердой ставки и расчетная стоимость товаров, исчисляемая по максимальным розничным ценам при процентной ставке.

Прибыль, которая получена организацией или предпринимателем, несвязанная с реализацией акцизных товаров, не должна включаться в налоговую базу. Если налогоплательщик получил прибыль от реализации в иностранной валюте, необходимо применить курсы ЦБ, которые действовали на момент реализации.

Порядок расчета

Для расчета акциза необходимо оперировать такими данными, как налоговая ставка за определенный период и база налогообложения. Определение налоговой базы при этом должно производиться отдельно для каждого из подакцизных товаров.

Сумма к уплате

Согласно актуальной редакции Налогового кодекса, в 2021 году ставка на бензин 5 класса равняется 12 752 рублей за тонну, Акциз на бензин более низкого класса в 2021 году останется на уровне в 13 100 рублей, в 2021 году увеличится до 13 624 рублей, в 2022 году — до 14 169 рублей. Такое отличие в цене отражает политику государства по стимулированию использования более экологичных видов топлива.

По какой формуле рассчитывается

Для того чтобы рассчитать сумму акциза, необходимо применить следующую формулу:

∑Акцизов = База налогообложения * Ставка

Если рассматривать топливную продукцию, то согласно вышеприведенной таблице базой будет считаться реализованный объем, измеряемый в тоннах. Стоит отметить, что для того чтобы не допустить двойного налогообложения (при покупке сырья и реализации готовой топливной продукции), производители уменьшают размер акциза на соответствующую разницу. Однако в ряде случаев это сделать невозможно.

Примеры

В качестве первого примера возьмем предприятие, реализующее бензин марки АИ-92. Для производства топлива используется бензин класса ниже, а именно АИ-76, в который добавляются различные присадки. Партия сырья в размере 100 тонн была приобретена организацией в 2007 году, когда ставка была 2657 рублей за тонну.

При производстве 92 бензина предприятие получило 110 тонн топлива. Сумма акциза будет равна:

110 тонн * 13 100 = 1 441 000 рублей.

Однако стоит отметить, что эта суммы может быть уменьшена на сумму акциза, которая была уплачена им при покупке сырья:

100 тонн * 2657 = 265 700 рублей.

Как видно из примера, большая разница ставок для промежутка времени в 10 лет не позволит уменьшить цену для конечного потребителя.

Другой пример отразит ситуацию на топливном рынке, которая характеризуется отсутствием у одного из контрагентов лицензии на производство. Так, организация, производящее топливо и не имеющая на это специального разрешения, продает другой организации крупную партию 92 бензина. В результате реализации 100 тонн топлива производитель обязан заплатить в бюджет, учитывая, что сделка происходит в 2021 году:

100 тонн * 13 100 = 1 310 000 рублей.

В этом случае, в связи с отсутствием разрешительных документов изготовитель не вправе пользоваться налоговым вычетом, поэтому уплатит государству всю сумму целиком.

С помощью последнего примера можно показать, что конечным плательщиком акциза является рядовой потребитель. Условно имеем трех участников рынка: завод-изготовитель, оптовый продавец и розничная автозаправочная станция. Проследим путь 95 бензина от изготовителя к водителю, заправляющему свой автомобиль.

Предприятие, производящее топливо, реализует тонну 95 бензина оптовой организации. При этом сделка облагается налогом:

1 тонна * 12 752 = 12 тысяч 752 рубля.

Такая же сумма акциза будет фигурировать и в сделке с розничной автозаправочной станцией. В конечном итоге сумму этого акциза розничный продавец включит в цену бензина за литр, который купит условный покупатель.

Кто повышает акцизы на бензин в России

Акциз относится к косвенному налогу, который действует только в производственной сфере. Список нефтяной продукции ограничен, но позволяет государству регулировать их производство, сбыт и потребление. Повышение этого платежа запускает цепную реакцию, которая приводит к увеличению цен на рынке, даже на продукты питания. Поэтому правительству важно сохранять влияние в этой области, чтобы исключить резких или стремительных скачков.

Любые новости о повышении цен на бензин часто приводит к панике, ведь они составляют 12% от конечной цены, предусмотренной для потребителя. Это косвенный налог, предусмотренный действующим законодательством, который направляется в федеральный бюджет. Платеж осуществляют юридические лица, занимающиеся покупкой сырья и продажей готовой продукции. Но по факту эту разницу платит конечный потребитель. Продавец всегда закладывают любые финансовые колебания в финальную стоимость.

Налог предусмотрен в случае продажи топлива. С его помощью Правительство регулирует оборот бензина в стране и сдвигает стоимость. Делается это обычно с целью повысить приток средств в бюджет, чтобы сократить его дефицит. Это может происходить и потому, что пошлина используется в качестве регулирующего инструмента на рынке.

Нюансы реализации прямогонного бензина

Операции с прямогонным бензином обязывают уплачивать акциз как производителя, так и покупателя. Организации, которые имеют лицензию на производство и реализацию прямогонного бензина, руководствуются особыми правилами.

Если производитель прямогонного бензина имеет соответствующее свидетельство, а также может доказать, что топливо производится для использования в нефтехимической отрасли, он может получить налоговый вычет. При передаче бензина для дальнейшего производства, в рамках предприятия, уплачивать налог не нужно. В таких случаях, специализирующееся на производстве прямогонного бензина предприятие ставит в документации специальную отметку и освобождается от налоговых выплат.

Механизм выплат

Акцизы на бензин рассчитываются и выплачиваются в определенном порядке. Как уже отмечалось, обязанность по уплате акциза в итоге возлагается на конечного потребителя. В связи с этим на всех этапах реализации топлива, каждый из контрагентов обязан рассчитать сумму акциза и включить ее в стоимость продукта, тем самым передавая эту обязанность следующему звену цепи производитель-потребитель.

Как подтвердить право на налоговый вычет по акцизам

Уменьшение суммы акциза к уплате путем использования переработчиком нефтепродуктов права на налоговый вычет осуществляется на основании следующих документов:

- копия свидетельства о регистрации лица, совершающего операции по переработке нефти и нефтепродуктов;

- договор поставки нефтяного сырья на правах собственности;

- договор на оказание услуг по переработке нефтяного сырья;

- счета-фактуры, выставленные поставщиком нефтяного сырья;

- копии документов, подтверждающие передачу нефтяного сырья на переработку (накладная на передачу сырья в производство, лимитно-заборные карты, т.п.). Бланк лимитно-заборной карты по форме М-8 можно скачать здесь ⇒ Лимитно-заборная карта;

- копии документов о реализации продуктов переработки нефтесырья.

Для оформления налогового вычета налогоплательщик обязан предоставить вышеперечисленные документы вместе с налоговой декларацией в установленный срок.

Сроки и отчетность

Налоговым периодом для акциза на бензин является календарный месяц. Если в прошедшем налоговом периоде возникла обязанность по уплате акциза, он должен быть перечислен в казну не позднее 25 числа текущего месяца.

Отчетность по акцизу на топливо должна подаваться в ФНС ежемесячно, причем последний день сдачи – 25 число месяца, следующего за отчетным. Форма декларации указана в Приказе ММВ-7-3/ от 12.01.16. Кроме этого, данный приказ содержит и информацию о правильном заполнении и оформлении декларации.

Если не оплатить акциз

Налоги — это обязательные платежи участника экономических отношений. Просроченный акцизный сбор на авто грозит налогоплательщику штрафом. Причем он формируется, если компания не предъявила декларацию в срок или подала ее позже установленного времени. В этом случае штраф — это 5% от суммы акциза за просроченный месяц. Налоговый орган за подобное нарушение штрафует от 1 тысячи рублей до 30% суммы акцизного сбора.

Если декларация сдана вовремя, но платеж не поступил, штраф до 20% от суммы акциза. При повторном нарушении сроков оплат со стороны налогоплательщика за 1 отчетный месяц, штраф увеличивается до 40% от акциза.

Стать автором

Стать экспертом