Бухгалтерские проводки по налогу на прибыль — это отражение хозяйственных операций в учете организации методом двойной записи.

Основным нормативным документом, устанавливающим правила составления бухгалтерских записей по налогу на прибыль (ННП), является ПБУ 18/02 (приказ Минфина от 19.11.2002 № 114н). Некоммерческие организации и компании, которые освобождены от уплаты ННП, вправе не применять эти положения. А вот субъектам малого предпринимательства разрешили выбирать: отражать операции по общим правилам и использовать проводки по начислению налога на прибыль либо организовать упрощенный бухучет.

Что это такое в бухучете?

Согласно ПБУ 9/99 «Доходы организации», выручкой признаются доходы от обычных видов деятельности – выручка от реализации товаров или продукции, а также поступления, которые связаны с оказанием услуг и выполнением работ. Под выручкой в бухгалтерском учете понимается не любое поступление от продаж, а только поступления от основного вида деятельности, остальные же доходы признаются прочими доходами (подробнее о том, чем выручка отличается от доходов и прочих бухгалтерских понятий, мы рассказывали тут).

Справка! В организациях, в которых основным предметом деятельности выступает предоставление активов по договору аренды во временное пользование, выручкой выступают поступления арендной платы.

В бухучете выручка признается при наличии условий:

- выручка может быть определена в стоимостном эквиваленте;

- у организации есть право получать данную выручку;

- в результате операции увеличение экономических выгод компании точно произойдет;

- к покупателю перешли имущественные права на продукцию (товар) или работа заказчиком принята (услуга оказана);

- расходы по этой операции могут быть определены.

То есть выручкой считается увеличение экономических выгод, которое приводит к увеличению активов данной организации. Зачастую выручка признается и без фактического поступления денежных средств (по методу начисления). Но у малых предприятий имеется возможность вести учет выручки по кассовому методу – при поступлении денежных средств. О том, что делать, когда на расчетный счет или в кассу поступила выручка от покупателя, читайте в этом материале.

Для учета выручки в бухучете предназначается счет 90 «Продажи» (подробнее о том, на каком бухгалтерском счете отображается выручка, мы рассказываем тут). К счету 90 открываются субсчета:

- субсчет 90.1 – ведется учет поступлений, считаемых выручкой;

- субсчет 90.2 – ведется учет себестоимости продаж (в чем разница между понятиями “выручки” и “себестоимости” читайте тут);

- субсчет 90.3 – ведется учет сумм НДС;

- субсчет 90.4 – ведется учет сумм акцизов;

- субсчет 90.9 – необходим для отражения финансового результата продаж организации за отчетный месяц.

Использование прибыли

Решение о распределении чистой прибыли принимают собственники (учредители) организации (общее собрание акционеров или собрание участников в ООО). Такое решение обычно принимается в начале года, следующего за отчетным.

Важно

Распределение чистой прибыли находится в исключительной компетенции общего собрания участников (акционеров) и не может осуществляться единоличным распоряжением (приказом) руководителя организации.

Чистая прибыль может быть использована на:

- выплату дивидендов акционерам (участникам) организации;

- создание и пополнение резервного капитала;

- погашение убытков прошлых лет.

В первых двух случаях использование чистой прибыли отражайте по дебету счета 84:

ДЕБЕТ 84 субсчет «Прибыль, подлежащая распределению» КРЕДИТ 75 (70)

– начислены дивиденды акционерам (участникам) организации;

ДЕБЕТ 84 субсчет «Прибыль, подлежащая распределению» КРЕДИТ 82

– направлена чистая прибыль на создание и пополнение резервного капитала организации.

Если собственники организации приняли решение направить чистую прибыль на погашение убытков прошлых лет, в учете сделайте проводку по субсчетам счета 84:

ДЕБЕТ 84 субсчет «Прибыль, подлежащая распределению» КРЕДИТ 84 субсчет «Непокрытый убыток»

– чистая прибыль направлена на погашение убытков прошлых лет.

Важно

Собрание акционеров (участников) организации может принять решение вообще не распределять полученную прибыль (или оставить нераспределенной какую-то ее часть).

После того как вы отразили в учете использование прибыли (погашение убытка), сальдо по субсчету «Прибыль, подлежащая распределению» счета 84 показывает сумму нераспределенной прибыли. Эту сумму можно перенести на соответствующий субсчет:

ДЕБЕТ 84 субсчет «Прибыль, подлежащая распределению» КРЕДИТ 84 субсчет «Нераспределенная прибыль»

– отражена сумма нераспределенной прибыли организации.

ПРИМЕР 1По итогам прошедшего года чистая прибыль АО «Актив» составила 70 000 руб. В аналитическом учете к счету 84 бухгалтер АО «Актив» предусмотрел следующие субсчета:- 84-1 «Прибыль, подлежащая распределению»; — 84-2 «Нераспределенная прибыль». 31 декабря прошедшего года при реформации баланса бухгалтер «Актива» сделал проводку:ДЕБЕТ 99 КРЕДИТ 84-1 – 70 000 руб. – отражена чистая прибыль.В феврале текущего года на общем собрании акционеров было решено использовать чистую прибыль следующим образом:- 5% направить на пополнение резервного капитала; — 50% направить на выплату дивидендов акционерам.На основании этого решения бухгалтер «Актива» отразил использование прибыли проводками:ДЕБЕТ 84-1 КРЕДИТ 82 – 3500 руб. (70 000 руб. × 5%) – направлены средства на пополнение резервного капитала;ДЕБЕТ 84-1 КРЕДИТ 75 – 35 000 руб. (70 000 руб. × 50%) – направлены средства на выплату дивидендов акционерам; ДЕБЕТ 84-1 КРЕДИТ 84-2 – 31 500 руб. (70 000 – 3500 – 35 000) – отражена сумма нераспределенной прибыли.

В каких документах отражается эта сумма?

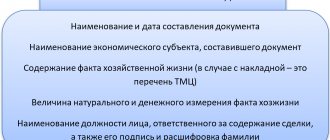

Для отражения выручки от продажи продукции (выполнения работ или оказания услуг) в бухучете необходимо иметь документы, которые подтверждают переход к покупателю имущественных прав на эту продукцию. Источниками информации о выручке предприятия являются следующие документы:

- Первичные документы:

- договоры с клиентом на реализацию продукции, услуг и работ;

- товарно-транспортные накладные;

- счета-фактуры;

- накладные на сдачу готовой продукции;

- требования на отпуск продукции;

- карточки складского учета;

- журнал регистрации полученных и выставленных счетов-фактур;

- книга продаж;

- накладные на реализацию готовой продукции, коносаменты, грузовые таможенные декларации;

- оборотные ведомости, количественно-суммовые карточки;

- акты оказанных услуг или выполненных работ.

- Регистры аналитического и синтетического учета:

- главная книга;

- журналы-ордера № 10, №11 и №15;

- ведомость № 16.

Проводки

В бухучете организации выручка отражается в момент ее признания – то есть в момент передачи или отгрузки продукции. Исключением являются операции по договорам, где указаны особенности перехода имущественных прав. При реализации продукции оптовым клиентам осуществляется запись проводок:

- Д 62 К 90.1 – была отражена выручка от продаж товаров или оказания услуги;

- Д 90.2 К 41 – себестоимость реализованных товаров или оказанных услуг списана;

- Д 90.3 К 68 – начислен НДС от стоимости проданных товаров или оказанных услуг;

- Д 51/52 К 62 – получена от покупателя оплата на расчетный/валютный счет.

Проводка на розничную выручку по кассе может быть и напрямую со счетом 90 «Продажи», так как вести на счете 62 «Расчеты с покупателями и заказчиками» учет расчетов с розничными покупателями нет необходимости, поскольку оплата и отгрузка производится одновременно: Д 50 К 90.1 – была учтена выручка от розничной продажи.

По данным Инструкции по применению Плана счетов для отражения переданных на инкассацию наличных средств используется проводка по 57 счету «Переводы в пути»:

- Д 57 К 50 – наличные средства выданы службе инкассации банка (о порядке бухгалтерских проводок при сдаче выручки в банк узнаете здесь).

- Д 51 К 57 – наличные деньги были зачислены на расчетный счет компании.

Как отразить в учете поступление выручки на расчетный счет через инкассатора

В банк деньги может сдать сотрудник организации, либо инкассатор. В этом случае также необходимо отразить выдачу денежных средств через счет 57.

| Хозяйственная операция | Проводка |

| Реализована продукция (работы, услуги) организации | Дебет 62 / Кредит 90.1 |

| Поступила оплата за продукцию (работы, услуги) в кассу организации | Дебет 50 / Кредит 62 |

| Денежные средства выданы инкассаторам | Дебет 57 / Кредит 50 |

| Наличные денежные средства сданы в банк инкассатором | Дебет 51 / Кредит 57 |

Пошаговая инструкция по отражению в бухгалтерии

При отражении выручки в бухучете используется запись: Д 62 К 90.1 – выручка от продажи готовой продукции отражена, продукция отгружена покупателю (работа выполнена или услуги оказаны).

Одновременно с данной операцией списывается себестоимость продукции. Если организация готовую продукцию учитывает по фактической себестоимости, то списание отражается проводками: Д 90.2 К 43 – списана по фактической себестоимости продукция.

Если организация ведет учет готовой продукции по плановой (нормативной) себестоимости, то списание отражается в учете следующим способом:

- Д 43 К 40 – готовая продукция принята к учету по плановой себестоимости.

- Д 90.2 К 43 – готовая продукция списана по плановой себестоимости.

- Д 40 К 20 – отражена себестоимость фактическая (в конце месяца).

- Д 90.2 К 40 – списаны отклонения фактической от нормативной себестоимости (перерасход).

- Д 90.2 К 40 – сторно: списаны отклонения фактической от нормативной себестоимости (экономия).

Важно! Стоимость оказанных услуг или выполненных работ на счете 43 «Готовая продукция» не отражается, и фактические затраты по ним списываются на счет 90 «Продажи» со счетов учета затрат на производство. - Д 90.2 К 20 – списаны затраты по услугам/работам.

Как планировать прибыль?

Направлений использования прибыли предприятий достаточно много. Они несут в себе не только экономические смыслы, но и общественные и социальные. Так, компания может:

- оптимизировать посредством свободных средств производственный процесс;

- увеличить объемы производимой продукции;

- увеличить денежные вознаграждения работников;

- заняться благоустройством рабочего пространства;

- модернизировать или полностью автоматизировать действующее оборудование;

- вложить средства или предоставить их в заем для получения дохода на период действия кредитного договора.

Метод планирования прибыли предприятий, исходя из перечисленных направлений, заключается в тщательном учете расходных и доходных статей с тем, чтобы сократить первые и нарастить вторые.

К примеру, компания за отчетный период получила показатели, один из которых является убыточным.

После анализа деятельности данном участке производства было принято решение провести модернизацию производственной линии, чтобы сократить затраты на обслуживание действующих станков и увеличить количество выпускаемой продукции.

По окончанию следующего квартала были запланированы мероприятия по замене станков исходя из прогнозируемой прибыли на будущий период.

Свободные средства в необходимой сумме после вычета всех общих затрат будут направляться на осуществление установленного плана.

Налогообложение

Операции по реализации продукции (услуг или работ) на территории РФ выступают объектами налогообложения, а значит организация (в случае, если она является плательщиком НДС) обязана начислить НДС с суммы реализации, согласно ст. 146 НК РФ (о том, что считается выручкой от реализации, мы рассказываем в отдельном материале). Моментом учета налоговой базы выступает самая ранняя из нижеперечисленных дат (ст. 167 НК РФ):

- день передачи/отгрузки товаров (оказания услуг или выполнения работ);

- день оплаты или предоплаты за будущие поставки товаров (оказание услуг или выполнение работ).

В случае, если у налоговой базы момент определения установлен на день оплаты или предоплаты за будущие поставки товаров (оказания услуг или выполнения работ) либо на день передачи прав собственности, то и момент определения налоговой базы возникает в данный день (п. 14 ст. 167 НК РФ ).

В некоторых случаях определение налоговой базы НДС может и вовсе не соответствовать моменту начисления выручки от продажи.

Если в договоре переход имущественых прав предусмотрен в момент передачи товаров, выручка от продажи признается в момент отгрузки, следовательно, и момент определения налоговой базы по НДС признается в этот же день.

Справка! Учет суммы НДС к получению от покупателя (клиента) ведется на субсчете 90.3 «НДС».

Для отражения налога на день отгрузки в учете делается следующая запись: Д 90.3 К 20 – с выручки от продажи начислен НДС.

Если договором предусмотрено, что переход имущественных прав осуществляется в момент передачи товаров, и товар отгружается по предоплате, то выручка учитывается в момент отгрузки. В данном случае момент определения налоговой базы по НДС – это момент предоплаты в счет будущих поставок товаров.

В данной ситуации момент определения налоговой базы НДС уже наступил, однако в бухучете выручка пока не признается.

В момент отгрузки выручка признается и снова возникает момент определения налоговой базы. НДС будет отражаться в учете на день отгрузки. И теперь НДС с суммы оплаты или предоплаты, полученных в счет будущих поставок товаров (услуг или работ), подлежит вычету.

Выручка выступает важнейшим элементом, демонстрирующим эффективность финансовых результатов деятельности компании. Важность выручки доказана тем фактом, что от верности её отражения в учете зависит сумма уплачиваемых предприятием налогов – начиная НДС и заканчивая налогом на прибыль.

В случае бухгалтерской ошибки предприятие ожидают неверные показания в годовой бухгалтерской отчетности и проблемы во взаимодействии с налоговой. В связи с этим ведению учета выручки необходимо уделять достаточно большое внимание и не допускать ошибок.

О том, как в бухгалтерии ведется учет выручки с НДС и без него, мы рассказывали в отдельной статье.