Каждая организация должна вести учет своих доходов и имущества, находящегося на балансе. Подготовка подобной документации проводится в определенный срок, который именуется отчетный период. Квартал, полугодие или год — все зависит от вида отчетности и требований государственных учреждений. Этим периодам присвоены коды, которые отображаются в бухгалтерской отчетности.

В обзоре будут представлены определения, метод ведения учета и какой период должен являться целесообразным для того или иного учета. Также будет проведена параллель между отчетным и расчетным периодом.

ОСНО

По-прежнему самой трудоемкой отчетностью можно считать отчетность по общей системе налогообложения. Бухгалтеру, который обслуживает компании на ОСНО, в 2021 году предстоит сдать более десятка разных отчетов, в том числе:

1. Налоговые декларации по:

- НДС;

- прибыли;

- имуществу;

- транспорту;

- земле.

2. Отчетность во внебюджетные фонды:

- 4-ФСС;

- подтверждение основного вида деятельности;

- СЗВ-М;

- СЗВ-стаж.

3. Прочая отчетность в ФНС:

- расчет по страховым взносам;

- сведения о среднесписочной численности;

- 2-НДФЛ;

- 3-НДФЛ;

- 6-НДФЛ;

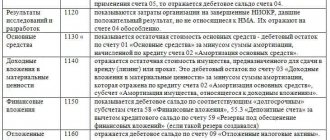

- бухгалтерская отчетность (баланс и приложения к нему).

Квартальная отчетность во внебюджетные фонды

ООО на всех системах налогообложения (на ОСНО, УСН) даже если не имеют сотрудников и хозяйственный оборот обязаны составлять и сдавать квартальную отчетность в фонды.

Ежеквартальная отчетность в фонд социального страхования (ФСС) подается в виде формы 4-ФСС. Срок сдачи отчетности до 20 числа, месяца следующего за отчетным (кварталом). Отчет заполняется нарастающим итогом, т.е. при его составлении вам понадобится данные предыдущего квартала. В данном отчете учитываются показатели счета 69.11 «Страхование от НС и ПЗ».

За не сдачу налоговой квартальной отчетности грозит штраф в размере 1 000 руб., за не сдачу квартальной отчетности в фонды в размере 150 руб. с фонда.

Декларация по НДС

Лица на ОСНО сдают НДС раз в квартал (ст. 174 НК РФ). При этом платеж по налогу можно разбить на три части и платить раз в месяц (п. 1 ст. 174 НК РФ). Заполнять декларацию рекомендуем вдумчиво, отражая только достоверные документы. Чтобы избежать проблем, советуем перед сдачей декларации сверять входящие и исходящие счета-фактуры с контрагентами. Если ваш поставщик не отразит НДС, а вы примете его к зачету, ИФНС пришлет требование.

В 2021 году законопослушные налогоплательщики должны отправить декларацию по НДС согласно нормам НК РФ в следующие сроки:

- до 27 января включительно — за 4-й квартал 2021 года;

- до 27 апреля включительно — за 1-й квартал 2021 года;

- до 27 июля включительно — за 2-й квартал 2021 года;

- до 26 октября включительно — за 3-й квартал 2021 года.

За последний квартал 2021 года декларацию по НДС следует сдать не позднее 25 января 2021 года.

Выше указаны сроки с учетом переноса. Например, срок сдачи декларации за последний квартал 2021 года выпадает на субботу. Благодаря этому, у бухгалтера появляется пара лишних дней для подготовки отчета.

Преобладающая часть компаний отчитывается по НДС электронно. Отдельные категории плательщиков НДС имеют право сдать бумажную декларацию (п. 5 ст. 174 НК РФ).

Кроме декларации Налоговый кодекс предусматривает сдачу журнала учета полученных и выставленных счетов-фактур. Но сдают данный журнал всего несколько категорий налогоплательщиков. Проверьте необходимость сдачи журнала счетов-фактур в п. 5.2 ст. 174 НК РФ. Если закон требует представить журнал ФНС, сделать это нужно до 20-го числа месяца, идущего за истекшим налоговым периодом. Для журнала предусмотрена единственная форма отправки — электронная.

Особенности определения расчетного периода для исчисления средней заработной платы

Вопросы расчета среднего заработка нередко становятся «головной болью» бухгалтеров: законодательство постоянно совершенствуется, а различные нюансы и нетипичные ситуации ставят задачи, с которыми справиться совсем не просто. Разобраться в наиболее проблемных аспектах исчисления средней заработной платы, и свести проблемы, возникающие на этом участке работы, к минимуму, поможет предлагаемая статья.

К расчету среднего заработка приходится прибегать постоянно – при уходе работников в оплачиваемый отпуск, при направлении их в служебную командировку, на обучение (как в рамках повышения квалификации, так и при получении основного образования), при прохождении медицинских осмотров и обследований, сдаче крови и т. д. Текущую заработную плату за указанные периоды выплачивать нельзя. Необходимо по строго установленным правилам рассчитывать средний заработок. В противном случае нарушаются положения трудового законодательства.