Необходимость ведения бухучета и учетная политика

Основные положения о правилах ведения бухгалтерского учета содержатся в Федеральном законе от 06.12.2011 г. № 402-ФЗ “О бухгалтерском учете” (в ред. от 28.12.2013 г., с изм. и доп.). Согласно этому 402-ФЗ, вести бухучет обязан любой экономический субъект, если этим законом не установлено иное.

Согласно Федеральному закону “О развитии малого и среднего предпринимательства в Российской Федерации” и другим нормативным актам, ИП может использовать упрощенные способы ведения бухучета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Выбирая, какие упрощенные способы применять для ведения бухучета, ИП должен исходить из требования ч.1 статьи 13 Федерального закона “О бухгалтерском учете” – бухгалтерская отчетность должна обеспечивать достоверное представление о финансовом положении и движении денежных средств.

Учетная политика должна предусматривать рациональное ведение бухучета.

ИП, формируя учетную политику, может предусмотреть ведение бухучета по простой системе (без применения двойной записи, без плана счетов), принять упрощенную систему регистров (упрощенную форму) бухучета или решить вести бухучет без использования регистров бухучета (согласно ПБУ 1/2008 “Учетная политика организации”, утвержденному приказом Минфина России от 06.10.2008 г. № 106н).

Простая форма учета (без регистров) означает фиксацию хозяйственных операций только в Книге (журнале) учета фактов хозяйственной деятельности. Ведение этой книги позволяет, при необходимости, определить наличие имущества и денежных средств у ИП на определенную дату и составить бухгалтерскую отчетность, т.е. решить задачи бухучета.

Бухучет могут не вести индивидуальные предприниматели, ведущие учет объектов и показателей, характеризующих определенный вид предпринимательской деятельности (согласно Федеральному закону «О бухгалтерском учете», ст. 6, часть 2).

Таким образом, ИП на УСН могут не вести бухучет и не сдавать бухгалтерскую отчетность.

Содержание

- Нужно ли ИП вести бухгалтерский учет

- Варианты ведения учета ИП

- Онлайн-бухгалтерия — лучший вариант для ИП

- Передача обязанностей по ведению бухгалтерии

- Самостоятельное ведение бухгалтерского учета ИП

- Этап 1. Выбор режима налогообложения

- Этап 2. Наёмные сотрудники

- Этап 3. Выбор вида бухгалтерского обслуживания

- Этап 4. Составление календаря

- Этап 5. Ведение и хранение документов

- Автоматизация бухгалтерского учета

- Советы по самостоятельному ведению бухгалтерии

Переход ИП на упрощенную систему налогообложения

Такой переход ИП осуществляет в добровольном порядке. Однако, есть условия, при которых нельзя перейти на УСН. Согласно п.3 ст.346.12 Налогового кодекса РФ, перейти и применять УСН не могут ИП:

- занимающиеся производством подакцизных товаров;

- занимающиеся добычей и реализацией необщераспространенных полезных ископаемых;

- перешедшие на уплату единого сельскохозяйственного налога (ЕСХН);

- у которых средняя численность работников превышает 100 человек;

- не уведомившие налоговый орган о переходе на УСН в установленный срок.

Подробнее о применении УСН читайте в статье – Упрощенная система налогообложения, а также в Главе 26.2 Налогового кодекса РФ.

Как ИП перейти на УСН

Для возможности ИП использовать УСН нужно подать в налоговый орган уведомление по форме «26.2-1»:

уведомления о переходе на упрощенную систему налогообложения.

Если ИП только зарегистрирован (вновь), то уведомление о переходе на УСН подается не позднее 30 календарных дней со дня постановки ИП на налоговый учет. В этом случае считается, что ИП перешел на УСН со дня постановки на налоговый учет (этот день часто совпадает с днем государственной регистрации ИП).

Если ИП уже действующий и использует иные системы налогообложения, то уведомление о переходе с начала следующего года на УСН должно быть подано в налоговый орган не позднее 31 декабря текущего года. То есть, такому ИП перейти на УСН раньше следующего года не получится.

За одним исключением.

ИП, который перестал быть плательщиком единого налога на вмененный налог (ЕНВД), вправе перейти на УСН с того месяца, в котором у него прекратилась обязанность по уплате ЕНВД. Для этого уведомление о переходе на УСН ему нужно подать не позднее 30 дней после прекращения его обязанности по уплате ЕНВД.

ИП, уплачивающий ЕНВД с определенных видов деятельности, одновременно может применять и УСН, но в отношении других видов деятельности.

В уведомлении ИП должен указать выбранный им вариант объекта налогообложения на УСН – «доходы» или «доходы, уменьшенные на величину расходов».

ИП, перешедший на УСН, не вправе перейти на иной режим налогообложения до конца года (как и сменить вариант объекта налогообложения УСН), но вправе одновременно применять патентную систему налогообложения и, как отмечено выше, ЕНВД.

Если ИП прекратил вид деятельности, в отношении которого применял УСН, он обязан уведомить о дате такого прекращения налоговый орган в срок не позднее 15 дней.

Подробнее о переходе на упрощенку читайте в статье – Уведомление о переходе на УСН.

Автоматизация бухгалтерского учета

Самостоятельно вести бухгалтерию можно на бумаге, делая все записи вручную, но гораздо удобнее обратиться к автоматизированным системам.

Технологии не стоят на месте, и сегодня на помощь предпринимателю без бухгалтера приходят различные сервисы, позволяющие:

- рассчитывать суммы налога в зависимости от режима налогообложения;

- подготавливать налоговые декларации;

- оформлять банковские документы, платежные поручения;

- контролировать выплаты сотрудникам и оплату по счетам;

- производить анализ прибыли, продаж.

Электронные помощники могут быть как в виде компьютерных программ (например, бухгалтерия ИП в 1С), так и в виде интернет-бухгалтерии.

Программы обойдутся предпринимателю дороже: придется заплатить за саму программу, за ее установку и в будущем за регулярные обновления и обслуживание программистом. Доступна она будет только с одного компьютера, но зато может работать без постоянного подключения к интернету.

О возможностях и особенностях бухгалтерии в режиме онлайн поговорим на примере сервиса «Мое дело».

Когда ИП утрачивает право использовать упрощенку

Если за отчетный (налоговый) период доходы ИП превысили 150 млн. рублей и (или) ИП допустил несоответствие вышеперечисленным условиям применения УСН (установленным п.3, п.4 статьи 346.12 и п.4 статьи 346.13 Налогового кодекса РФ), то такой ИП считается утратившим право на УСН с того квартала, в котором допущены нарушения.

О такой утрате ИП обязан сообщить в налоговый орган не позднее 15 дней.

Снова перейти на УСН ИП может, но не ранее чем через год после утраты права на УСН.

Если же по итогам года условия применения УСН не были нарушены, ИП вправе применять УСН и в следующем году.

Почему первичные документы важно собирать и хранить

Только первичные документы подтверждают совершение сделки и исполнение обязательств. Это — отправная точка при рассмотрении споров и доказательства в суде, если до этого дойдёт.

Кроме того, это то, что ждёт налоговая при проведении встречной проверки: например, когда вы в своей отчётности указали одни цифры, а ваш контрагент — другие. В этом случае налоговая присылает требование — на него нужно ответить, дать пояснение и прикрепить сканы документов. На это обычно даётся 5-10 дней. Если срок пропустить, то налоговая заблокирует расчётный счёт.

Поэтому акты, накладные и прочие документы желательно собирать сразу же — это не только здравый смысл, но и требование закона. Если ваш контрагент далеко, то договоритесь хотя бы об электронных копиях, потому что потом времени может не быть, мало ли что. О том, как оформить обмен актами по электронной почте, мы писали в этой статье. Но лучше всего настроить ЭДО — электронный документооборот, на сегодняшний день это самый быстрый и надёждый вариант. Налоговая и суды документы из ЭДО тоже принимают без проблем.

Что дает ИП переход на УСН

Прежде всего, применение УСН заменяет одним налогом три. В соответствии с п.3 ст. 346.11 Налогового кодекса РФ, ИП освобожден от обязанности по уплате:

- налога на доходы физических лиц (с доходов от деятельности в качестве ИП, но кроме дивидендов);

- налога на имущество физических лиц (но кроме имущества, не используемого ИП для предпринимательской деятельности, а также кроме имущества, налоговая база по которому определяется из кадастровой стоимости);

- налога на добавленную стоимость (НДС) (но кроме НДС с импортных операций).

Что такое первичные документы?

Факт перехода права собственности на товар от одной компании к другой или к физлицу подтверждается специальным документом. Такой документ называется «первичным», потому что он подтверждает, что вы действительно купили/продали товар или оказали услугу — это исходный момент при расчёте налогов.

Многие предприниматели привыкли считать, что у них есть расходы, если они заплатили с расчетного счета. Но для налоговой это не так: по закону расходы у вас появляются не тогда, когда вы отправили деньги, а тогда, когда подписали с поставщиком соответствующий акт.

Поэтому бухгалтеру и нужны от предпринимателя первичные документы, или «закрывашки». Они важны и для налогов, и для отчётности. Особенно важны те, которые подтверждают расходы. Обычно чем их больше, тем меньше налог.

Расходы, на которые могут быть уменьшены доходы

В рамках УСН не все затраты ИП, связанные с получением дохода, могут быть отнесены к расходам, уменьшающим доход. А только те, что определены ст. 346.16 Налогового кодекса РФ. Это достаточно обширный список, но лучше не заниматься его толкованием самому.

Относить к расходам необходимо только то, что есть в этом списке.

К расходам отнесены затраты:

- на приобретение сырья, материалов;

- на приобретение основных средств;

- на оплату товаров, приобретенных для последующей реализации;

- на оплату труда работников;

- на уплату налогов, страховых взносов, сборов и другие затраты.

Важнейшее правило при учете расходов на УСН: затраты признаются расходами только после реальной уплаты и при наличии подтверждающих документов.

С какими документами работает ИП

Существует множество первичных учетных документов. Но на первых порах для того, чтобы правильно оформить куплю-продажу товаров, оказание услуг или выполнение работ, можно обойтись лишь некоторыми из них. В ряде случаев понадобятся еще и счета-фактуры.

- Договор. Любая сделка начинается с заключения договора. В нем определяются основные условия сотрудничества: что, за какую цену и в какие сроки делают предприниматель и клиент. Если клиент постоянный, то можно составить один договор на несколько сделок.

- Счет на оплату. В этом документе предприниматель указывает сумму к оплате, список проданных товаров или оказанных услуг, а также свои банковские реквизиты.

- Платежные документы: кассовый или товарный чек. Эти документы подтверждают оплату. Выдавайте их клиенту, который платит наличными или картой. Если оплата осуществлена посредством банковского перевода, то она подтверждается платежным поручением.

- Товарная накладная — документ, который поставщик выдает покупателю при отгрузке товаров.

- Акт оказания услуг или выполненных работ. Этот документ заказчик и исполнитель подписывают по результатам оказания услуг или выполнения работ.

- Счет-фактура. Обычно его составляют организации и ИП на общей системе налогообложения, потому что они платят НДС. В редких случаях счета-фактуры выставляют предприниматели на УСН, ЕНВД, ЕСХН или патенте (см. «Налоги у ИП или ООО: как выбрать «выгодную» систему налогообложения»).

Формировать накладные, акты, счета-фактуры и вести бухгалтерию в веб-сервисе для ИП

Теперь расскажем об этих документах чуть подробнее, а также покажем, как можно быстро и без ошибок заполнить первичные документы и счета-фактуры с помощью веб-сервиса «Контур.Эльба».

Убытки

Убыток – это превышение расходов над доходами.

Выбор ИП в качестве объекта налогообложения УСН «доходы, уменьшенные на величину расходов» позволяет уменьшить налогооблагаемую базу года текущего на сумму убытков предыдущих лет. Причем, убытки можно переносить на следующий год в течение 10 лет, следующих за годом получения убытков.

Также ИП имеет право добавить в убыток или включить в расходы следующих лет разницу между налогом рассчитанным и уплаченным минимальным налогом.

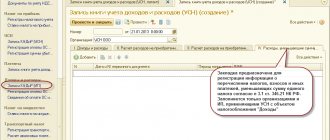

Книга учета доходов и расходов

ИП должен учитывать свои доходы и расходы и отражать их в специальной «Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения». Это необходимо для определения налогооблагаемой базы и расчета налога.

Приказом Минфина РФ от 22.10.2012 г. № 135н (в ред. от 07.12.2016 г. № 227н) утверждены форма книги и порядок ее заполнения.

организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения.

Расчет и уплата налога УСН

Сумма налога равна произведению налогооблагаемой базы за определенный период на ставку налога.

Но перед тем, как считать, ИП нужно уточнить ставку налога УСН в своей налоговой инспекции. Дело в том, что конкретную ставку УСН устанавливает субъект Федерации, которому федеральным законодательством дано право уменьшить ставку (и даже установить нулевую) на определенный срок или определенным категориям плательщиков налога.

«Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы» (так он называется в таблице кодов бюджетной классификации-КБК) равен произведению налогооблагаемой базы (суммы доходов, выручки), и ставки налога, равной 6 %.

Сумму налога УСН можно уменьшить до 50 %, если вычесть уплаченную за конкретный отчетный период сумму страховых взносов на обязательное и добровольное пенсионное, обязательное медицинское, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также сумму торгового сбора (если он действует).

«Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов», равен произведению налогооблагаемой базы (т.е. разницы между суммой доходов и суммой расходов (определенных в соответствии со статьей 346.16 НК РФ) и ставки налога, равной 15 %.

Далее нужно полученную сумму налога сравнить с суммой так называемого минимального налога (он равен 1 % от выручки).

Если сумма исчисленного налога меньше минимального, то платить необходимо минимальный налог. Т.е., сравнивая две суммы, выбираем для уплаты ту, что больше.

Налог УСН должен рассчитываться и уплачиваться за налоговый период (год). Но среди года необходимо поквартально рассчитывать и уплачивать три авансовых платежа, которые затем учитываются при расчете налога за год.

Расчет авансов такой же, как налога в целом, но суммы доходов и расходов берутся нарастающим итогом за конкретный отчетный период – сначала за первый квартал, потом за полугодие, потом за 9 месяцев.

Авансовые платежи налога УСН должны уплачиваться до 25 числа месяца, следующего за отчетным периодом (кварталом, полугодием, 9-тью месяцами):

- за первый квартал года (с января по март) – до 25 апреля;

- за полгода (с января по июнь) – до 25 июля;

- за 9 месяцев (с с января по сентябрь) – до 25 октября.

Налог за год уплачивается ИП не позднее 30 апреля следующего года.

В платежных поручениях (квитанциях) нужно указывать следующие КБК:

доходы- 18210501011011000110

доходы минус расходы- 18210501021011000110

Самостоятельное ведение бухгалтерии для ИП

Согласно закону «О бухгалтерском учете» № 402-ФЗ, ведение бухучета для ИП не является обязательным. Это приносит большое облегчение предпринимателям, поскольку означает, что им не нужно разносить все операции по счетам, формировать баланс и делать проводки. Однако при этом нельзя сказать, что ИП совсем не нужна бухгалтерия. По тому же закону предприниматель может обходиться без бухучета, если у него организован учет доходов, расходов и других объектов налогообложения. С чего начинается организация бухучета для ИП Еще на стадии планирования бизнеса следует предпринять некоторые меры, которые впоследствии позволят организовать хозяйственную деятельность и учет ее показателей на надлежащем уровне. • Выберите налоговый режим, в котором вы будете работать. От него зависит, как будет вестись бухгалтерия для ИП. • Изучите правила организации учета доходов, расходов и других показателей деятельности. При этом важно учитывать, что бухучет для ИП на УСН, общей и других системах налогообложения имеет существенные отличия. • Для самостоятельного приобретения знаний и навыков в этой сфере можно воспользоваться специализированными сервисами и программами. Ведение бухгалтерского учета ИП в 2021 году Нужно понимать, что, когда речь идет о частном предпринимателе, нельзя говорить о бухгалтерском учете в классическом виде. Работа бухгалтера в этом случае заключается в основном в осуществлении налогового учета и включает в себя выполнение следующих задач. • Определение доходов, расходов и других объектов налогообложения с целью правильного исчисления и уплаты налогов, а также предоставления налоговым органам возможности проверить, насколько верны расчеты и нет ли переплат либо недоплат. • Расчет и уплата начисленных в соответствии с выбранной системой налогообложения налогов. • Подготовка и подача отчетности по налоговым платежам. • Расчет и уплата налогов, а также взносов по работникам, если ИП использует наемную рабочую силу. • Организация хранения документов, подтверждающих проведенные операции. Что конкретно необходимо делать бухгалтерии для ИП, непосредственно зависит от выбранного налогового режима и наличия у предпринимателя работников. Согласно действующему законодательству, кроме налогового учета, предусмотрено также обязательное ведение ИП процедуры учета наемных работников и подготовка отчетности по ним. Это еще одна задача бухгалтерии. Кроме этого, следует заниматься первичной документацией, банковскими и кассовыми документами, а также выполнять ряд других задач. Зачастую предприниматели путают разные виды учета и все их обобщают, называя бухгалтерским учетом. Это неверная трактовка, но она уже вошла в обиход и сегодня широко распространена. Упоминания о бухучете в отношении ИП можно услышать очень часто. Однако следует понимать, что на самом деле скрывается за этой формулировкой, т. е. что ведет ИП (на УСН это будет одна бухгалтерия, а на общей и других системах налогообложения – совершенно иная). Отвечая на вопрос, как вести учет ИП (на УСН, ОСН и других налоговых режимах) в 2021 году, следует в первую очередь упомянуть о профессионализме. Ведением бухгалтерии ИП на УСН или любой другой системе может заниматься наемный бухгалтер или компания-аутсорсер. При небольшом количестве операций расходы на оплату услуг постоянных специалистов могут быть неоправданными. Если вы готовы к самостоятельной организации учета, мы можем помочь в этом. Чтобы упростить задачу ведения бухгалтерии для ИП, предлагаем воспользоваться подготовленной нами поэтапной инструкцией. Как ИП вести бухгалтерию самостоятельно 1-й этап. Рассчитайте, какие доходы будет предположительно получать ваш бизнес и какие возможные расходы он будет нести. Эти сведения нужны для определения налоговой нагрузки. 2-й этап. Определите налоговый режим, который больше всего вам подходит. Можно выбрать общую систему налогообложения или одну из специальных (патентную, УСН, ЕСХН или ЕНВД). От этого выбора зависит, какой будет налоговая нагрузка. 3-й этап. Изучите, какой должна быть отчетность по налогам при выбранном режиме. Действующие формы можно найти на нашем сайте. 4-й этап. Решите, будете ли вы нанимать работников или справитесь своими силами. Самый простой бухгалтерский учет у ИП на УСН без работников. Принимая кого-либо на работу, следует понимать, что вы приобретаете статус работодателя и должны будете подавать довольно сложную отчетность, состав которой не зависит от системы налогообложения или количества сотрудников. В 2021 году работодатели подают отчеты в Пенсионный фонд РФ, ФСС и налоговую инспекцию. Кроме того, необходимо обеспечить подготовку и надежное хранение кадровой документации. 5-й этап. Ознакомьтесь с налоговым календарем по своей системе. Если вы не сдадите отчет в срок или не вовремя уплатите налоги, это приведет к начислению штрафа, блокировке счета и другим негативным последствиям. 6-й этап. Определите, как будет осуществляться бухгалтерское обслуживание. Легче организовать бухгалтерский учет ИП на УСН «Доходы», ПСН и ЕНВД, поскольку даже при наличии наемной рабочей силы эти режимы считаются простыми. С такой бухгалтерией индивидуальный предприниматель может справиться самостоятельно. Если же вы работаете на общей системе налогообложения, УСН «Доходы минус расходы» или проводите множество операций, лучше воспользоваться помощью бухгалтера на аутсорсинге. 7-й этап. Обеспечьте оформление и хранение всех относящихся к хозяйственной деятельности бумаг, в частности входящей корреспонденции, первичной документации, отчетности по использованию кассовой техники, кадровой документации, выписок из банка, договоров, документов, в которых зафиксированы расходы, и т. п. Налоговая служба может проверить документы предпринимателя даже на протяжении трех лет после снятия с регистрационного учета. Бухгалтерия ИП на ОСНО При выборе общей системы налогообложения организация бухгалтерии будет самой сложной по сравнению с ведением бухгалтерского учета ИП на УСН и при других специальных налоговых режимах. Нужно подавать декларацию 3-НДФЛ по результатам деятельности за год, а также квартальную отчетность по налогу на добавленную стоимость. В некоторых случаях требуется также оформление декларации 4-НДФЛ. Больше всего затруднений возникает с НДС. Учет особенно усложняется в связи с необходимостью возмещения входящего налога и с получением вычетов. Чтобы удобнее было проводить налоговые платежи и перечислять страховые взносы, рекомендуем открыть в банке расчетный счет. Ведение бухгалтерии ИП на УСН У бухгалтера ИП на УСН намного меньше хлопот, чем при общем режиме налогообложения. Сдавать нужно только одну годовую декларацию. Учет на упрощенке ведется по-разному в зависимости от того, какой вариант налогообложения выбрал индивидуальный предприниматель: «Доходы», с которых уплачивается 6 %, или «Доходы минус расходы» с уплатой 15 %. Как ИП на УСН «Доходы» стоит вести учет показателей своей деятельности, разобраться несложно. В этом случае расходы никак не влияют на налогообложение. Перейдем к рассмотрению вопроса, как вести бухгалтерию ИП на УСН «Доходы минус расходы». Основное усложнение по сравнению с УСН с объектом «Доходы» состоит в том, что нужно собирать документы, которые подтверждают расходы предпринимателя. Среди них, к примеру, могут быть кассовые чеки, выписки со счетов, платежные поручения и т. п. База налогообложения уменьшается на их сумму, поэтому налоговики признают заявленные расходы исключительно при условии правильного оформления всех подтверждающих документов. Процедура признания расходов на УСН с объектом «Доходы минус расходы» практически идентична той, что предусмотрена при общем режиме налогообложения. Чтобы от суммы доходов можно было отнять определенные расходы при определении размера налога, они должны иметь обоснование с экономической точки зрения и присутствовать в перечне, содержащемся в статье 346.16 НК. Все поступления и затраты фиксируются в специальной Книге учета доходов и расходов. Причем упрощенцы, которые платят 6%, учитывают только доходы, а плательщики 15% должны дополнительно учитывать и расходы. Бланк налоговой декларации по УСН за 2021 год для ИП размещен здесь. Сроки сдачи отчетности ИП в 2021 году Календарь бухгалтера для индивидуального предпринимателя содержит сроки подачи деклараций и отчетов. Так, хозяйствующие субъекты, использующие наемную рабочую силу, должны подавать такую отчетность в качестве работодателей, независимо от выбранной системы налогообложения. • В Фонд социального страхования (форма 4-ФСС) – раз в квартал. Сроки подачи отчетности зависят от ее формы. Бумажная предоставляется до 20 января/апреля/июля/октября, а электронная – не позднее 25-го числа этих же месяцев. • В Пенсионный фонд РФ (СЗВ-М, СЗВ-стаж) – ежемесячно до 15 числа следующего за отчетным месяца и до первого марта последующего года соответственно. • В ФНС – квартальная 6-НДФЛ до конца месяца, следующего за отчетным периодом, и квартальный единый расчет по взносам до 30 числа того же периода. Подается также годовая отчетность, 2-НДФЛ и отчет о среднесписочной численности, но в 2021 году этот процесс уже завершен. Сроки, касающиеся налогообложения, которых следует придерживаться до конца 2020 года, приведены в таблице.

| Система | За 3-1 квартал |

| ЕНВД | Подача декларации – до 20 октября Проведение платежей за квартал – до 25 октября |

| Общая | Подача декларации по НДС – до 25 октября Проведение платежей – равными частями до 25 октября, ноября и декабря Аванс по НДФЛ – до 15 октября |

| УСН | Аванс – до 25 октября |

При работе в условиях патентного режима декларации не подаются, а срок оплаты стоимости патента определяется исходя из продолжительности его действия. Ведение бухгалтерского учета для ИП с помощью сервиса «Моё дело» Онлайн-бухгалтерия «Моё дело» – это удобная программа, которая станет для вас эффективным помощником в вопросах учета результатов хозяйственной деятельности при любой системе налогообложения. Вам больше не потребуются услуги штатного или стороннего специалиста для выполнения подобных задач. Со всеми операциями вы сможете справляться самостоятельно. Расчеты проводятся автоматически, после чего заполняется отчетность и отправляется в соответствующие ведомства. Система выступает и в роли кадровика, оформляя необходимые документы. При этом каждый ваш шаг сопровождается подсказками, и программа следит за тем, чтобы вы не допустили ошибку. Чтобы получить доступ к сервису и лично оценить все его преимущества, достаточно пройти регистрацию.

Налоговая декларация УСН

До 30 апреля ИП должен подать в налоговую инспекцию по месту своего жительства (регистрации ИП) налоговую декларацию по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, за прошедший налоговый период (год). Этот срок совпадает со сроком уплаты налога УСН.

Тянуть до последнего со сдачей не стоит. И сначала разумнее сдать декларацию, а уже потом уплатить налог.

налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Заполнить декларацию можно с помощью многочисленных программных средств или на on-line сервисах.

Требования к перечню документов

В настоящий момент, при инициализации процедуры закрытия ИП в 2019 году в ИФНС в обязательном порядке представляются следующие документы:

- заявление установленного законом образца;

- квитанцию с отметкой об оплате госпошлины.

Необходимо помнить о том, что в случае посещения налоговой инспекции лично предпринимателем, требуется документ, удостоверяющий личность. В данном случае это будет гражданский паспорт.

Если бумаги будут подаваться в инспекцию с помощью посредника, понадобится обязательное оформление доверенности, заверенной у нотариуса на представление интересов предпринимателя.

И, наконец, при пересылке документов по почте России заказным письмом требуется обязательная опись вложения всех документов.

Документы на закрытие ИП возможно подавать и в электронном виде, но, в таком случае, у подающего должен быть действующий ключ электронной подписи (ЭЦП).

Страховые взносы ИП

За себя, без работников, ИП должен уплачивать взносы на обязательные пенсионное и медицинское страхования.

Годовая сумма этих платежей фиксированная, уплачивается независимо от наличия или отсутствия у ИП дохода.

Фиксированная сумма взносов на обязательное пенсионное страхование:

- при доходе за 2021 год менее 300 тыс. руб. = 36 238 руб.;

- при доходе за 2021 год более 300 тыс. руб. = 36 238 руб. + 1% с суммы свыше 300 тыс.

Фиксированная сумма взносов на обязательное медицинское страхование = 6 884 руб.

1 процент с суммы, превышающей 300 тыс. руб., нужно заплатить до 1 июля 2021 года, а остальные суммы взносов – до 31 декабря 2019 г.

Суммы страховых взносов на обязательное пенсионное и обязательное медицинское страхование начисляются и платятся раздельно.

КБК фиксированных взносов:

ОПС – 18210202140061110160

ОМС – 18210202103081013160

Если ИП зарегистрирован в текущем году, его сумма взносов фиксированного размера пропорциональна числу месяцев, начиная начала его деятельности. За неполный месяц сумма взносов пропорциональна числу календарных дней этого месяца.

Если ИП прекращает свою предпринимательскую деятельность в текущем году, фиксированный размер страховых взносов определяется пропорционально количеству календарных месяцев по месяц, в котором утратила силу государственная регистрация в качестве ИП.

За неполный месяц деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения деятельности в качестве ИП включительно.

В случае прекращения деятельности ИП уплата страховых взносов осуществляется не позднее 15 календарных дней с даты снятия с учета в налоговом органе.

Подробную информацию по страховым взносам ИП за себя смотрите в статье – Страховые взносы ИП , за сотрудников – Налоги и взносы за сотрудников ИП

От чего зависит бухгалтерская документация ИП

Документооборот собственника бизнеса связан с налоговым режимом, кодами экономической деятельности, местом регистрации. Пример. Продажа цветов или шаурмы в маленьком магазине за наличные с наемным продавцом. По новому закону № 54 ФЗ вам придется купить онлайн-кассу или вести бланки строгой отчетности (БСО). Если вы продаете сами без наемных сотрудников, об онлайн-кассе можно не беспокоиться до 2021 года. С 1 июля 2021 года печатать БСО нужно будет на специальном устройстве. Для уроков на дому или услуг по макияжу можно не регистрировать ИП. Налоги заплатите как физическое лицо. Бухгалтерию вести не нужно. Но если Вы все же хотите оформить ИП, то открыть счет можно здесь.