Относительно недавно в законодательстве Российской Федерации были проведены достаточно серьезные реформы.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Были сформированы специальные фонды, в которые работодатели, заключающие официальные трудовые договора со своими работниками, ежемесячно делают отчисления. При этом величина этих отчислений достаточно строго регламентируется.

Какие-либо попытки уклониться, либо попросту ошибки влекут за собой достаточно серьезные последствия для индивидуальных предпринимателей, а также юридических лиц, обязанных делать соответствующие взносы.

Доначисление страховых взносов за прошлые периоды

Важно Иными словами, если в периоде, за который доначисляются страховые взносы, налоговая база по налогу на прибыль была убыточной и налог вообще не уплачивался, то пункт 1 статьи 54 НК РФ применить нельзя. В этой ситуации нужно подавать уточненную налоговую декларацию за прошлый период с суммой расходов, увеличенной на доначисленные страховые взносы. Если же в прошлом году налоговая база по налогу на прибыль была положительной и сумма налога уплачивалась в бюджет, то уточненную декларацию можно не подавать, а учесть доначисление в текущем году, когда был составлен акт проверки (или организация самостоятельно выявила ошибку в исчислении страховых взносов). Вместе с тем в письме ФНС России от 17.08.11 № АС-4-3/13421 озвучен иной подход.

Рисунок 38 Во втором квартале организация рассчитывала взносы по этому «льготному» тарифу и подала соответствующую отчетность, в то время как не имела права применять такой тариф. Рисунок 39 В третьем квартале эта ошибка была обнаружена. В настройку параметров учета вносятся соответствующие изменения – указывается правильный тариф «Организации, применяющие УСН, кроме указанных в пункте 8 части 1 статьи 58 ФЗ от 24.07.2009 № 212-ФЗ», действующий с апреля. В качестве даты регистрации изменений указывается дата, когда действительно была выявлена ошибка.

Рисунок 40 При очередном расчете страховых взносов в июле производится доначисление за прошлые периоды. Рисунок 41 При формировании отчетности за 3 квартал сумма перерасчета будет учтена в разделе 4, а также будет дополнительно сформирован раздел 2.1 с кодом «старого» тарифа 07 и заполненными показателями «с начала расчетного периода».

Суммы доначисленных страховых взносов – прочий расход

И значения в заполненной строке 120 в РСВ-1 должны быть равны соответствующим значениям в строке «Итого» в разделе 4. Отдельно в строке 121 указываются взносы на ОПС, доначисленные с выплат после превышения предельной величины базы.

Как заполнить раздел 6.6 РСВ-1 Доначисленные суммы взносов нужно отразить не только в разделе 4 и в строке 120 раздела 1, но и разделах 6, которые оформляются отдельно на каждого работника. Ведь доначисления появились из-за неучтенных выплат в пользу конкретных физлиц.

Инфо А значит, по ним ранее тоже были представлены недостоверные персонифицированные сведения. В связи с этим в расчете РСВ-1 должен быть оформлен корректирующий раздел 6. В нем в подразделе 6.3 отмечается тип корректировки – «корректирующая» и заполняется подраздел 6.6, где указываются непосредственно доначисленные суммы взносов с выплат данного физлица (п. 35 Порядка заполнения РСВ-1).

Так как далеко не все операции можно свершить с текущей датой. Некоторые сложности могут возникнуть при доначислении в 1С 8.2, так как имеются некоторые особенности выполнения данной операции.

За какой период учитывать Налоговым периодом по взносам во внебюджетные фонды признается один календарный год. При этом периодами отчетности являются:

- один квартал;

- полугодие;

- 9 месяцев.

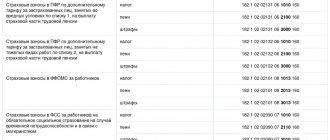

При этом ставка за каждый период устанавливается в зависимости от следующих факторов:

- категория плательщика налогов;

- вида фонда, в который осуществляются перечисления;

- величины дохода работника, с заработной платы которого осуществляются выплаты.

Нередко возникают ситуации, когда по какой-то причине взносы не уплачиваются в течение не просто каких-то отдельных периодов отчетности, а годами.

В этом случае в бухгалтерском учете за текущий год необходимо отразить прибыль прошлых лет. К тому же в учете образуется постоянная отрицательная разница, в результате чего формируется постоянный налоговый актив (ПНА).

Изменения одновременно в бухучете и налоговом учете случаются нечасто. Иногда суммы уменьшаются лишь в налоговом учете. Например, к ним можно отнести оплаты нереальным поставщикам, которых инспекторы посчитали фирмами-однодневками.

Тогда в бухучете никаких изменений не будет. Пример 2. В 2014 году у ООО «Ксенон2» была выездная налоговая проверка.

В результате чего инспекторы посчитали, что компания в 2013 году работала с нереальными поставщиками, и сняли их суммы оплаты за продукцию в размере 65 000 рублей. По этой сумме был доначислен налог на прибыль 65 000* 20% = 13 000 рублей.К тому же, было выявлено явное завышение амортизации на сумму 14 000 рублей.

Корректировка формы 4-фсс

- Как считаются штрафы за не вовремя сданную форму 4-ФСС, № 21

- Как посчитать застрахованных лиц, чтобы не ошибиться с порядком сдачи РСВ-1, № 20

- Особенности заполнения 4-ФСС по итогам 9 месяцев 2015 года, № 19

- Как представлять уточненный расчет по форме РСВ-1, № 19

- РСВ-1 за I полугодие 2015 года: заполняем по-новому, № 15

- Жалоба как последний довод, № 15

- Грамотные возражения = хорошее решение по «фондовой» проверке, № 14

- За I полугодие 2015 г.

ИНН физического лица содержит 12 знаков, а юридического – 10, поэтому для организации в первых двух ячейках следует проставить нули. Поле «КПП» заполняется только для юридических лиц и их обособленных подразделений. Название поле Что указывать Поля «ОГРН/ОРГНИП» Указывается основной государственный регистрационный номер юридического лица или ИП в соответствии со свидетельством о государственной регистрации. Номер юридического лица содержит на две цифры меньше, чем у ИП. Поэтому для организации две первые ячейки поля, аналогично ИНН, будут содержать нули. Поле «Код ОКВЭД» Указывается код вида экономической деятельности по классификатору ОК 029-2014 (КДЕС Ред. 2) с учетом отнесения этого вида к соответствующему классу профессионального риска (постановление Правительства РФ от 01.12.05 № 713).

ВниманиеОна содержит информацию о выплатах в пользу физических лиц, облагаемых взносами и о страховом тарифе с учетом надбавок и скидок (за период с января по сентябрь 2021 года).

- В строке 1 указываются все суммы выплат сотрудникам по трудовым, гражданско-правовым или авторским договорам в соответствии со ст. 20.1 закона № 125-ФЗ. Сведения заносятся нарастающим итогом с начала отчетного периода (столбец 2) и за каждый их трех последних отчетных месяцев, т.е. в данном случае – за июль-сентябрь 2021г. (столбцы 4-6). Аналогично заполняются данные в строках 2 – 3, рассмотренные ниже.

- Строка 2 содержит информацию о суммах выплат, не облагаемых взносами (ст.

20.2 закона № 125-ФЗ).

- По строке 5 выделяется количество пострадавших по случаям, закончившимся только временной нетрудоспособностью.

Несчастные случаи и профессиональные заболевания относят к отчетному периоду, исходя из даты проведения экспертизы по проверке указанных фактов.

Организация учета по счету 69

Предприятие, осуществляющее выплаты сотрудникам согласно заключенных трудовых договор, обязано отражать начисление сумм страховых взносов для последующего их перечисления во внебюджетный фонд. Законодательно предусмотрено обязательное медицинское, социальное и пенсионное страхование работников. Также работодатель должен обеспечить оплату страховых взносов на случай профзаболеваний и несчастных случаев на производстве.

Для отражения сумм начисленных и выплаченных взносов во внебюджетные фонды используют счет 69. Для анализа и контроля сумм взносов организацией могут быть открыты субсчета в соответствии с видами осуществляемых перечислений.

Нормативными документам предусмотрено, что по счет 69 может быть использован для отражения следующий операций:

- начисление суммы взносов (в т.ч. штрафы, пени);

- выплаты суммы взносов (штрафов, пеней);

- отражение расходов на взносы во внебюджетные фонды.

Следует отметить, что на счете 69 проводят не только суммы обязательств перед фондами, но и осуществляются зачисления, поступающий из ФСС.

Субсчета 69 счета

- 69.01 — Расчеты по социальному страхованию

- 69.02.1 — Страховая часть трудовой пенсии

- 69.02.2 — Накопительная часть трудовой пенсии

- 69.02.3 — Взносы на доплату к пенсии членам летных экипажей

- 69.02.4 — Взносы на доплату к пенсии работникам организаций угольной промышленности

- 69.02.5 — Дополнительные взносы на страховую часть пенсии работникам, занятым на работах с вредными условиями труда

- 69.02.6 — Дополнительные взносы на страховую часть пенсии работникам, занятым на работах с тяжелыми условиями труда

- 69.02.7 — Обязательное пенсионное страхование

- 69.03.1 — Федеральный фонд ОМС

- 69.03.2 — Территориальный фонд ОМС

- 69.04 — ЕСН в части, перечисляемой в Федеральный бюджет

- 69.05.1 — Взносы за счет работодателя

- 69.05.2 — Взносы, удерживаемые из доходов работника

- 69.06.1 — Взносы в ПФР (страховая часть)

- 69.06.2 — Взносы в ПФР (накопительная часть)

- 69.06.3 — Взносы в ФОМС

- 69.06.4 — Взносы в ФСС

- 69.06.5 — Обязательное пенсионное страхование предпринимателя

- 69.11 — Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний

- 69.12 — Расчеты по добровольным взносам в ФСС на страхование работников на случай временной нетрудоспособности

- 69.13.1 — Расчеты по средствам ФСС для страхователей, уплачивающих ЕНВД

- 69.13.2 — Расчеты по средствам ФСС для страхователей, применяющих УСН

Таблица типовых проводок по 69 счету

Базой для начисления суммы страховых взносов является сумма вознаграждения, которая выплачивается работнику согласно трудовому договору. Сумма начислений взносов проводится по Кт 69, перечисление во внебюджетные фонды отражаются по Дт 69. Также по Кт 69 может проводится сумма поступлений взносов, зачисляемых из внебюджетных фондов в пользу организации.

Основные операции по счету 69 отражаются в учете следующими проводками:

| Дт | Кт | Описание | Документ |

| 69 | 51 | Страховые взносы перечислены во внебюджетный фонд | Платежное поручение |

| 20 | 69 | Начислены страховые взносы работнику основного производства | Зарплатная ведомость |

| 44 | 69 | Начислены страховые взносы работнику, обеспечивающего процесс реализации товара | Зарплатная ведомость |

| 99 | 69 | Начисление штрафов, пеней по выплатам страховых взносов | Бухгалтерская справка-расчет |

| 51 | 69 | Возврат средств, излишне уплаченных во внебюджетные фонды | Банковская выписка |

Пример проводок по 69 счету

31.01.2016 года ООО «Старт» осуществило выплату сотруднику хозяйственного отдела Сазонову К.Р.:

- зарплата — 41 300 руб.;

- пособие по болезни — 7 500 руб. (в т.ч. за первые 2 дня за счет организации — 2 350 руб.).

Выплачивая зарплату Сазонову, бухгалтер ООО «Старт» сделал расчет сумм страховых взносов:

- ПФР на страховую часть трудовой пенсии: 41 300 руб. x 14,0% = 5782 руб.;

- ПФР на накопительную часть трудовой пенсии: 41 300 руб. x 6,0% = 2478 руб.;

- ФСС по страховым взносам: 41 300 руб. x 2,9% = 1198 руб.;

- ФСС по взносам на страхование от несчастных случаев и профзаболеваний: 41 300 руб. x 0,2% = 83 руб.;

- ФФОМС: 41 300 руб. x 1,1% = 454 руб.;

- ТФОМС: 41 300 руб. x 2,0% = 826 руб.

Выплата зарплата зарплаты Сазонову и начисление сумм страховых взносов бухгалтер ООО «Старт» отразил такими проводками:

| Дт | Кт | Описание | Сумма | Документ |

| 91.2 | 70 | Начислена зарплата Сазонову К.Р. | 41 300 руб. | Зарплатная ведомость |

| 91.2 | 70 | Начислено пособие по болезни (за счет ООО «Старт») | 2 350 руб. | Зарплатная ведомость |

| 69.01 | 70 | Начислено пособие по болезни (за счет государства) | 5 150 руб. | Зарплатная ведомость |

| 91.2 | 69.01 | Начислена сумма страховых взносов в ФСС | 1198 руб | Зарплатная ведомость |

| 91.2 | 69.01 | Начислена сумма страховых взносов (несчастные случаи и профзаболевания) | 83 руб. | Зарплатная ведомость |

| 91.2 | 69.02.1 | Начислена сумма страховых взносов (страховая часть пенсии) | 5782 руб. | Зарплатная ведомость |

| 91.2 | 69.02.2 | Начислена сумма страховых взносов (накопительная часть пенсии) | 2478 руб. | Зарплатная ведомость |

| 91.2 | 69.03.1 | Начислена сумма страховых взносов (ФФОМС) | 454 руб. | Зарплатная ведомость |

| 91.2 | 69.03.2 | Начислена сумма страховых взносов (ТФОМС) | 826 руб. | Зарплатная ведомость |

| 69.01 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (несчастные случаи и профзаболевания) | 83 руб. | Платежное поручение |

| 69.02.1 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (страховая часть пенсии) | 5782 руб. | Платежное поручение |

| 69.02.2 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (накопительная часть пенсии) | 2478 руб. | Платежное поручение |

| 69.03.1 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (ФФОМС) | 454 руб. | Платежное поручение |

| 69.03.2 | 51 | Перечислена во внебюджетный фонд сумма страховых взносов (ТФОМС) | 826 руб. | Платежное поручение |

Недоимка по страховым взносам в ПФР, ФСС, ФФОМС: расчет пени». Проводка пени в ПФР (в ИФНС): когда делать проводку День, на который должны быть отражены операции по начислению суммы пеней, выбирается в зависимости от того, самостоятельно бухгалтер расплатился по пеням, или обязательство по их уплате были обнаружены после проверки:

- когда бухгалтер сам исправил ошибку и уплатил пени, проводкой операции отражаются на день их расчёта (причём день необходимо указать в справке-расчёте);

- если для напоминания об уплате пеней приходило извещение, бухгалтер делает проводку на день, когда решение об их начислении после проведения проверки вступило в законную силу.

Законодательные акты по теме Рекомендуется заранее изучить: Документ Название Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании» Нормы для страховых взносов на случаи травматизма п.

Как исправить ошибку в РСВ-1: заполняем уточненный расчет по новым правилам

14 сентября 2015 14 сентября 2015 Денис Покшан Эксперт «Бухгалтерии Онлайн» Если после подачи расчета РСВ-1 страхователь обнаружит, что допустил неточность или ошибку, которая привела к занижению суммы страховых взносов к уплате, он должен подать уточненный расчет с исправленными данными. Чтобы помочь начинающим бухгалтерам, мы подготовили статью, в которой подробно рассказали о том, как заполнить «уточненку» по взносам в ПРФ.

Более опытным бухгалтерам данный материал также будет полезен, поскольку, начиная с отчетной кампании за полугодие 2015 года, изменился порядок представления уточненных расчетов. Общие положения, касающиеся изменений расчета РСВ-1, содержатся в Федерального закона от 24.07.09 № 212-ФЗ (далее — Закон № 212-ФЗ). Непосредственно правила составления и представления уточненных расчетов прописаны в Порядке заполнения формы РСВ-1, утвержденном постановлением правления ПФР (далее — постановление № 2п).

С 7 августа 2015 года этот Порядок действует в редакции, утвержденной постановлением правления ПФР (далее — постановление № 194п). При этом на практике новые правила применяются, начиная с 29 июня 2015 года, когда ПФР обновил свою проверочную программу. Применение названных документов вызывает многочисленные вопросы.

В каком случае нужно сдать «уточненку» по взносам, а какие ошибки можно исправить в текущей отчетности? По какой форме составить уточненный расчет?

Каков порядок внесения уточнений?

Может ли «уточненка» избавить от штрафа? Давайте разбираться. Существует два способа исправления ошибок и неточностей, допущенных при составлении расчета РСВ-1.

Страхователь может представить уточненный расчет за период, в котором допущены ошибки, или учесть их при составлении расчета за текущий отчетный период.

Какой способ следует применить в той или иной ситуации? Закон № 212-ФЗ предусматривает единственный случай, когда страхователь обязан представить уточненный расчет.

Это

Основные проводки при уплате пени по страховым взносам

Что такое пени и как они рассчитываются Методы взыскания пеней и отрицательные последствия их несвоевременной уплаты Отражение пеней по страховым взносам в учете Итоги Что такое пени и как они рассчитываются Страховые взносы с 2021 года разделены по отношению к законодательным нормам, устанавливающим правила работы с ними:

- основная масса взносов (на ОПС, ОМС, ОСС по нетрудоспособности и материнству) стала подчиняться НК РФ и тем требованиям, которые применяются к налоговым платежам;

- взносы на травматизм остались под нормами закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Однако требования к их оплате сохранились неизменными: страховые взносы должны быть уплачены плательщиком в необходимый срок и в полной мере. Если в силу каких-либо обстоятельств они не уплачены или оплачены не полностью, с плательщика взыскивается не только недоимка, но и санкция за просрочку оплаты, которая называется пеней. Обратите внимание, недоимка по взносам не может быть погашена за счет переплаты, образовавшейся до 2021 года.

Инфо А возврат переплаты на расчетный счет возможен только после погашения недоимки. Подробнее см. «Зачет переплаты по взносам за периоды до 2021 года невозможен». Внимание Основанием для уплаты пеней (если они не уплачены добровольно) являются требования, выставленные плательщику органом, курирующим соответствующие взносы (ИФНС или ФСС). Таким образом, пени — это расчетная сумма, которую должен уплатить плательщик, нарушивший сроки уплаты взносов. Их расчет осуществляется в процентах за каждый день просрочки начиная со дня, следующего за крайним сроком оплаты, который установлен законодательно.

Почему ФСС не принял к зачету пособия?

Траты на оплату листков нетрудоспособности, декретных и детских пособий, а также иные меры соцподдержки работников работодателю компенсирует ФСС: либо соцвыплаты засчитываются в счет взносов на временную нетрудоспособность и материнство (ВНиМ), либо возмещаются страхователю на расчетный счет.

Для принятия соцрасходов к зачету или возмещению ФСС должен их проверить. Согласно подп. 4 п. 1 ст. 4.2 и п. 4 ст. 4.7 закона «Об обязательном соцстраховании на случай ВНиМ» от 29.12.2006 № 255-ФЗ соцстрах имеет право не засчитывать расходы на выплату пособий по госсоцстрахованию, если они произведены:

- на основании неверно оформленных либо выданных с нарушением законодательства документов;

- с нарушением законодательства РФ о соцстраховании;

- вовсе без подтверждающих документов.

См. также: «Мог ли ФСС отказать в возмещении пособия, если работник уволился, а копии его трудовой у фирмы нет?».

ФСС может обвинить организацию в создании искусственных условий для возмещения или зачета бюджетных средств. Мы разобрали такие случаи в этой статье.

ФСС также отказывает в возмещении или зачете, если считает, что больничный лист поддельный.

Как бухгалтеру действовать при подозрении, что листок нетрудоспособности поддельный, читайте .

Итак, у ФСС есть полномочия отказать страхователю в зачете или возмещении соцвыплат. Организация может в таком случае либо спорить с фондом в суде, либо согласиться с госорганом. Если возместить соцвыплаты так и не удалось, то бухгалтеру придется внести ряд корректировок в учет и отчетность по не принятым фондом расходам.

Как отразить недоимку по страховым взносам в бухучете

- Д 26 К 69 — страх. взносы определены по персоналу, относящемуся к общехозяйственным подразделениям;

- Д 28 К 69 — страх. взносы рассчитаны по сотрудникам, занятым на операциях по исправлению бракованной продукции;

- Д 29 К 69 — страх. взносы исчислены по персоналу, занятому в обслуживающих хозяйствах;

- Д 44 К 69 — страх. взносы вычислены по персоналу, связанному с реализацией продукции потребителю;

- Д 70 К 69 — из зарплаты вычтена стоимость путевки, полученной от ФСС;

- Д 51 К 69 — на расчетный счет поступили страховые взносы, излишне уплаченные ранее и возвращенные их бюджета;

- Д 99 К 69 — отражены суммы пени или штрафов по страховым взносам.

- При осуществлении каких-либо операций по страховым взносам формируются следующие проводки по дебету сч.

Особенности отражения пени по налогам в учете Для отображения пени в учете можно использовать два счета – 91 или 99. Для отображения начисленной пени рекомендуется использовать счет 99, что позволяет избежать постоянного налогового обязательства, поскольку при формировании декларации по налогу на прибыль, начисленная пеня по страховым взносам не входит в расчете базы налогообложения.

Использование счета 99 рекомендуется закрепить в учетной политике предприятия. Перечень возможных проводок по начислению пеней по налогам на прибыль, НДС, НДФЛ и страховым взносам Счет Дт Счет Кт Сумма проводки, руб.

Как отразить недоимку по страховым взносам в бухучете бюджет

В данном случае базой расчета является заработная плата и иные вознаграждения сотрудников, которые им выплачивает компания-работодатель. Каждый из видов взносов имеет определенные особенности расчета и процентную ставку, а также лимит используемой для расчета базы. До 2021 года контролем расчета страховых взносов занимались непосредственно внебюджетные фонды, а начиная с 1 января 2017 года, эти полномочия были переданы в ведение налоговых органов. Теперь перечисление взносов, а также отчетность по ним необходимо отправлять в ИФНС по месту регистрации компании. Однако это никоим образом не влияет на бухгалтерский учет и проводки, которые составляются в организации, а, следовательно, корреспонденции и правила расчета взносов остаются теми же самыми.

Начисления формируются со следующего дня после просрочки. Неустойка начисляется ежедневно вплоть до даты оплаты задолженности и пени. Если должник не выплачивает долг в полном объеме, пеня взыскивается в принудительном порядке. То есть, через суд. Сумма долга списывается с банковских счетов. Если средств нет, происходит арест собственности. Если прошло много времени, никакие меры принуждения на должника не действуют, задолженность признается безнадежной. В этом случае она списывается. ВАЖНО! К формированию недоимки могут привести возмещения от налогового органа за переплату налогов. Недоимки по страховым взносам Существуют следующие виды недоимок по страховым взносам:

- По ФСС. Возникает при наличии задолженности перед ФСС. Существует определенный порядок расчетов размера недоимки: из общей суммы долга вычитаются уже уплаченные взносы.

Недоимка и её роль в налоговом учёте

Пенсионный фонд России. Данная структура является финансовым администратором, осуществляющим распределение средств, которые впоследствии идут:

- на выплату пенсий по достижении определенного возраста;

- на оплату услуг, оказываемых гражданам РФ по системе обязательного медицинского страхования.

Уплата страховых взносов осуществляется в следующем порядке: До 15 числа каждого месяца, следующего за отчетным Если данная дата приходится на нерабочий день, то последним днем отчетности является следующий рабочий 22% Ставка для взноса на пенсионное страхование Ставка увеличивается на 10% Если величина базы страховых взносов у работодателя более определенной суммы 5.1% Ставка по взносам в систему ОМС Имеется определенная категория работодателей, которые освобождаются от выплаты страховых взносов. Также на них не распространяется повышенная тарифная ставка в размере 10%.

Инфо Для того, чтобы все обязательные выплаты осуществлялись своевременно и в нужном объёме необходимо обратить особое внимание на следующие моменты:

- что именно учитывать при составлении отчёта;

- сведения, касающиеся актов проверки;

- процесс проводки, то есть отражения сведений в бухгалтерской отчётности;

- работа в программе 1С.

Ввиду того, что не все операции возможно провести по текущей дате, важное значение имеет отображение отчётности в бухгалтерских программах. Сложности возникают при доначислении в 1С 8.2, так как эта операция имеет свою специфику.

Проводки Все проводки, касающиеся отражения доначисленных по результатам проверок сумм налогов, взносов, штрафов и пеней, делаются на дату, когда вступает в силу решения по проверке. За какой период учитывается Периодом отчётности по взносам в пенсионные взносы считается 1 год.

На этой странице:

- Что собой представляет недоимка?

- Как выявляется недоимка?

- Порядок взыскания

- Срок давности взыскания

- Резюме

Недоимка – это термин, который можно обнаружить еще в юридических документах 19 века. Тогда с крестьян взимались налоги, но у большинства не находилось средств для выплат.

Образовывались недоимки. Тот, тяжелый для простых людей, период закончился, однако термин используется и сейчас. Что собой представляет недоимка? Согласно НК, недоимка — это налоги или обязательные платежи, которые не были выплачены.

Попросту говоря, это задолженность. Недоимку взыскивают как с физических, так и с юридических лиц. Выплаченные средства направляются в бюджет государства. Недоимки по налогам Налоговые отчисления предполагают установленную дату их оплаты. Если предприятие не сделает выплаты, то начисляется недоимка.

Вменяется в обязанность выплата страховых взносов следующим категориям работодателей:

- Всевозможным организациям с сотрудниками, которым начисляется заработная плата или же работающими с подрядчиками, являющимися физическими лицами.

- Индивидуальным предпринимателям, которые работают с наемными сотрудниками или же подрядчиками-физическими лицами.

- Физическим лицам, которые не имеют статус индивидуального предпринимателя, но заключают трудовые договора с другими физическими лицами, подрядчиками.

- Индивидуальным предпринимателям, работающим по патентной системе и ведущим частную практику – к этой категории относятся всевозможные нотариусы, юристы, а также иные физические лица.

Иногда случается, что работодатель одновременно подпадает под несколько категорий, которые обязаны осуществлять соответствующие взносы во внебюджетные фонды.

До 01.01.2017 г. контролем за взносами на обязательное пенсионное и медицинское страхование занимался ПФР. При образовании за страхователем задолженности, Пенсионный фонд имел право на взыскание с него недоимки, пеней и штрафов, согласно закона от 24.07.2009 № 212-ФЗ. Но сегодня страховые взносы, в том числе и «пенсионные», курирует налоговая служба, ей же принадлежит и право взыскания задолженности. Как теперь нужно погашать недоимку по взносам, образовавшуюся до и после вступления в силу новой главы 34 НК РФ, мы расскажем в этой статье.

Работа в программе 1С

Ещё одна сложность возникает при отражении доначислений в электронной бухгалтерской программе 1С ЗУП – зарплата и управление.

Сведения вносятся отдельно по каждому работнику. Порядок действий:

- Открыть приложение в компьютере.

- Найти сотрудника, по взносам которого требуется сделать доначисление.

- В меню найти раздел «начисление» и открыть его.

- В новом окне открыть вкладку «налог».

- Нажать на «Облагается, код дохода».

- Выбрать тип отчислений (название фонда).

Таким образом в программу 1С вводятся данные по всем лицам. При выполнении этих действий программа успешно справится с введением сведений в отчетность.

Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно ваших проблем. Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты! прямо сейчас через форму (внизу), и наши специалисты оперативно подготовят оптимальные варианты решения вашей проблемы и перезвонят вам в день подачи заявки. Это бесплатно!

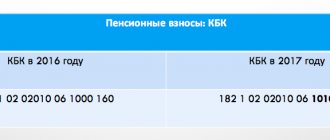

Пенсионные взносы: уплата недоимки в 2017 году

В информации налоговой службы «Об администрировании страховых взносов с 1 января 2021 года» перечислены функции, которые переходят к налоговикам в 2021 году, это:

- контроль за начислением и своевременной уплатой взносов,

- прием «страховой» отчетности, начиная с отчетов за 1 квартал 2017 года,

- зачет переплат по страхвзносам и излишне взысканным суммам,

- предоставление отсрочки и рассрочки платежей,

- взыскание недоимки, а также долгов по пеням и штрафам.

Это означает, что теперь задолженность по пенсионным и прочим страхвзносам (кроме взносов на «травматизм»), взыскивается по правилам, установленным налоговым законодательством (письмо Минфина РФ от 21.10.2016 № 03-02-08/61943). Причем, ФНС в равной мере взыскивает как «страховые» долги 2021 года, так и прошлых периодов.

Недоимка по страховым взносам в ПФР образуется, если предприниматель или организация:

- не полностью уплатили начисленные страховые взносы,

- нарушили установленные для уплаты взносов сроки.

Налоговая инспекция может обнаружить недоимку при проведении проверки, либо после получения Расчета страховых взносов за соответствующий отчетный период. Перечисление пенсионных и других страхвзносов проводится не позднее 15 числа месяца, следующего за месяцем их начисления (ст. 431 НК РФ). Сопоставив показатели Расчета и поступившие в бюджет суммы, налоговики определяют наличие у плательщика недоимки или переплаты.

Как заполнить РСВ корректирующий

Содержание Основу законодательной базы по части страховых платежей на 2021 г. составляют следующие ключевые нормативно-правовые акты:

- НК РФ, гл. 34 (о страховых сборах в РФ), ст. 431, п. 8 (исчисление, уплата, возмещение страховых взносов), ст. 422 (суммы, не облагаемые страховыми взносами);

- ФЗ N 243 от 03.07.2016 и № 250, ст. 20 в последней редакции.

Рекомендуем прочесть: Иск на разделение лицевых счетов по оплате коммунальных услуг образец

Причины возникновения ситуации, когда страховые взносы нужно доначислить, могут быть разными: упущение периода, ошибки, совершенные по незнанию, нарушения, умышленное уклонение от своевременной уплаты взносов на протяжении нескольких периодов.

К примеру, ошибочно занижена налоговая база либо не учтена выплата, облагаемая взносами, в прошедших периодах. Дополнительные страховые начисления за истекшие периоды при возникновении такой необходимости обязаны производить следующие категории нанимателей и ответственных лиц:

- частные предприниматели, у которых есть наемные работники;

- все юрлица (организации, имеющие штатных сотрудников, а также работающих по гражданско-правовым договорам);

- ЧП на патенте либо те из них, кто работает частным порядком (нотариусы, адвокаты, юристы и т. д.);

- физлица, работающие с иными физлицами либо подрядчиками на основании трудового соглашения.

Налоговым периодом в отношении страховых платежей во внебюджетные фонды признается календарный год.

Требование ИФНС об уплате недоимки по страховым взносам ПФР

Обнаружив недоимку, налоговики направляют должнику требование об уплате страховых взносов.

Не дольше, чем три месяца со дня выявления недоимки по страховым взносам (в ПФР, ФОМС, ФСС) – такой срок отводится налоговым органам для направления требования плательщику. Но если недоимка по взносу, и сумма начисленных на нее пеней и штрафов не превышает 500 рублей, налоговикам отводится на выдачу требования до 1 года со дня обнаружения долга (п. 1 ст. 70 НК РФ).

Если недоимка выявлена налоговиками в результате проведенной проверки, то требование о ее погашении будет направлено плательщику в более сжатые сроки — 20 дней с момента вступления в силу решения об этом (п. 2 ст. 70 НК РФ).

В требовании указывается не только сумма задолженности, размер пеней, начисленных на момент отправления требования, и срок, в течении которого плательщик должен это требование исполнить, но и меры ответственности, которые применяются к должнику в случае уклонения от исполнения таких требований ИФНС (ст. 69 НК РФ).

Если в тексте требования не указан более продолжительный срок, то плательщик должен погасить задолженность, указанную в нем, в течение 8 дней после получения документа по почте, электронным каналам связи, либо в личный кабинет налогоплательщика. При этом, требование, направленное должнику почтой заказным письмом, через 6 дней с даты его отправления автоматически считается полученным, а значит, недобросовестным плательщикам не удастся избежать ответственности, просто проигнорировав почтовое извещение на получение требования о недоимке (п. 6 ст. 69 НК РФ).

Если не исполнить требование об уплате недоимки, ИФНС может направить в банк решение о приостановлении операции по банковским счетам должника, и тогда все расходные операции, кроме обязательных, будут невозможны до полного погашения долга по требованию (ст. 76 НК РФ).

Алгоритм отражения в учете пособий, не принятых ФСС к зачету

Если ФСС не принял облагаемое пособие и отказал в возмещении или зачете соцвыплат, то бухгалтер должен поступить следующим образом:

- Сторнировать в бухучете суммы незачтенных пособий.

- Списать незачтенные суммы в расходы либо удержать их с работника.

- Исчислить с незачтенной соцвыплаты страховые взносы — это наиболее безопасный путь для страхователя в настоящий момент, рекомендованный ФНС и Минфином (письма от 22.09.2017 № ЕД-4-15/19093 и от 01.09.2017 № 03-15-07/56382 соответственно). Но с этим можно и поспорить.

- Доплатить взносы в ФНС либо в ФСС (за периоды до 2021 года) — если вы уменьшаете ежемесячные соцвзносы на ВНиМ на суммы пособий, то после отказа ФСС в зачете пособий нужно доплатить администратору взносов на ВНиМ (до 2021 года — ФСС, с 2021 года — ФНС) в размере суммы соцвыплаты, не принятой к зачету

- Начислить и удержать НДФЛ с работника — данный пункт не касается пособия по временной нетрудоспособности, с которого НДФЛ и так удерживается. А вот с другими видами соцпособий ситуация сложнее. По аналогии с начислением страхвзносов: если ФСС отказывается засчитывать выплату пособия, то оно прекращает быть страховым обеспечением по обязательному соцстрахованию. А значит, не относится к выплатам, из сумм которых подоходный налог не удерживается. Следовательно, если работник отказывается вернуть пособие, не зачтенное ФСС, то такая выплата становится его доходом, с которого надо удержать подоходный налог. Однако в законе отсутствует прямая обязанность взимать НДФЛ с не зачтенных соцстрахом пособий. Но если не удержите НДФЛ, но начислите страхвзносы, это может вызвать вопросы у налоговиков, так как между базой для начисления страхвзносов и базой по подоходному налогу возникнет разница.

- Разобраться с возможной переплатой по НДФЛ — если работник вернул пособие, ранее облагаемое подоходным налогом, то у него возникает переплата. Вы должны сообщить о ней сотруднику (п. 1 ст. 231 НК РФ), а затем эту переплату либо зачесть в счет будущих платежей по НДФЛ, либо вернуть работнику на основании заявления исключительно на его банковский счет.

- Перечислить взносы и НДФЛ* в бюджет.

- Рассчитать пени по взносам и подоходному налогу* и также перечислить государству. На момент признания соцвыплат невозмещаемыми у организации образуется недоимка по страхвзносам и НДФЛ*. А пени рассчитываются за период от дня, следующего за установленной датой перечисления страхвзносов за месяц, в котором было выплачено пособие, до дня, предшествующего дню погашения задолженности по взносам или подоходному налогу.

В помощь вам калькулятор пеней.

- Скорректировать отчетность — нужно внести исправления в бухгалтерскую и налоговую отчетность, в том числе в отчеты по персоналу: 2-НДФЛ**, 6-НДФЛ** (за периоды с 2021 года), 4-ФСС, РСВ-1 (за периоды до 2021 года), ЕРСВ (за периоды начиная с 2017 года).

* Если подоходный налог ранее не был удержан и вы решили все же его удержать.

** Корректируется, если вы предпочли удержать подоходный налог с сумм, ранее им не облагаемых.

Рассмотрим подробнее каждый этап.