Бухгалтерский учет

Марина Дмитриева

Ведущий эксперт — профессиональный бухгалтер

Актуально на 11 марта 2020

Нарушение сроков перечисления платежей, предназначенных для бюджета или внебюджетных фондов, влечет за собой возникновение наказания в виде пеней — платежа, дополнительно уплачиваемого за задержку оплаты. Сумма их напрямую зависит от числа дней опоздания с уплатой. О правилах начисления пеней по страховым взносам и порядке их отражения в бухучете — в нашем материале.

Как правильно сделать проводки

Проводки пени по страховым взносам на практике чаще всего используются две:

- Дт 99/1 Кт 69 субсчет. Данная проводка отражает начисление определенной суммы пени по взносам на различные виды обязательного страхования. Допустимо рассматривать пени, как «прочие расходы». В этом случае используется проводка Дт 91 Кт 69.

- Дт 69/субсчет Кт 51. Данная проводка подразумевает, что средства направлены в счет погашения задолженности.

При погашении недоимок у многих бухгалтеров возникает вопрос о том, какую дату следует проставлять при осуществлении проводок. В данном случае это зависит от того, каким образом производится оплата – добровольно или на основании соответствующего требования.

Если пени погашаются самостоятельно, то указывают дату, когда сумма их была подсчитана. В тех случаях, когда организация исполняет требования контролирующего органа, то указывается дата его вынесения.

Порядок начисления

Для организаций и ИП, осуществляющих выплаты физлицам, начисление осуществляется по установленным в главе 34 НК РФ тарифам, которые не изменились, по сравнению с тарифами на 2017 год. Для организаций и ИП, осуществляющих выплаты физическим лицам, изменилась на 2021 год предельная база, подлежащая изменению ежегодно для расчета платежей на ВНИМ и ОПС (п. 6 ст. 421 НК РФ). По отчислениям на травматизм и ОМС предельной базы нет, поэтому они начисляются на всю сумму выплат сотруднику в течение года.

На 2021 г. предельная база составляет (п. 1 Постановления от 15.11.2017 № 1378):

- на ОПС — 1 021 000 рублей Если данный предел превышен плательщиками по пониженному тарифу, такие плательщики сверх установленного предела взносы не начисляют. Если предел превышен плательщиками по основному тарифу, отчисления на каждого работника в части, превышающей предельную величину, начисляются по формуле:

База для начисления пенсионных взносов (в части, превышающей предельную величину) нарастающих с начала года по истекший месяц включительно × 10 % — сумма взносов, начисленных с базы (в части превышения предельной величины) с начала года по месяц, предшествующий истекшему;

- на ВНиМ — 815 000 рублей. На базу свыше этой суммы начисления не осуществляются.

Порядок отражения начислений и уплаты отчислений в бухучете:

- Дт 20, 26, 44 Кт 69 — начислены страховые взносы (проводка);

- Дт 69 Кт 51 — уплачены страховые взносы (проводки).

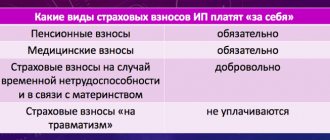

Предприниматели, которые не осуществляют выплат физлицам, платят:

- фиксированный платеж, его размер не зависит от суммы дохода. На 2020 год его размер составляет 32 385 руб., в том числе отчисления на ОПС в сумме 26 545 руб. и на ОМС в сумме 5840 руб.;

- дополнительные отчисления в размере 1 % с доходов свыше 300 000 руб., максимальная величина которого на 2021 г. составляет 185 815 руб.

Соответственно, предельная сумма платежей на ОПС для ИП «за себя» за 2021 г. составит 212 360 руб.

Понятие «пени по страховым взносам»

В тех случаях, когда организация или индивидуальный предприниматель не выполняет своих обязательств по уплате страховых взносов, контролирующий орган имеет полномочия по начислению дополнительных денежных сумм до момента уплаты долга.

Так, здесь следует выделить пени, под которыми понимается дополнительный сбор, устанавливаемый за каждый день просрочки. Особенностью пени является то, что они начисляются ежедневно до момента исполнения организацией или ИП своих обязательств.

Справка! Пени следует отличать от штрафа. Штраф представляет собой финансовую санкцию в форме принудительного взыскания определенной денежной суммы в случае неисполнения требования законодательства. После вынесения штрафа его сумма не растет и остается постоянной.

Решение о применении штрафных санкций в отношении плательщиков взносов принимает контролирующий орган. Ранее их было несколько. Так, взносы на пенсионное страхование администрировал Пенсионный фонд России (ПФР), на медицинское – Фонд обязательного медицинского страхования (ФОМС), на социальное – Фонд социального страхования (ФСС).

Однако на сегодняшний день функции по администрированию поступающих взносов возложены на Федеральную налоговую службу (ФНС). Именно данный орган и накладывает финансовые санкции на недобросовестных плательщиков. Взносы за травматизм по-прежнему администрируются ФСС.

Порядок уплаты

Платежи на ВНиМ (обязательное страхование на случай временной нетрудоспособности и в связи с материнством), ОПС (обязательное пенсионное страхование), ОМС (обязательное медицинское страхование) уплачиваются по реквизитам ФНС каждый с указанием своего КБК. Сроки уплаты всех этих платежей для плательщиков, осуществляющих выплаты физлицам, одинаковы. Например, в 2021 году:

- за январь — 15.02.2018;

- за февраль — 15.03.2018;

- за март — 16.04.2018;

- за апрель — 15.05.2018;

- за май — 15.06.2018;

- за июнь — 16.07.2018;

- за июль — 15.08.2018;

- за август — 17.09.2018;

- за сентябрь — 15.10.2018;

- за октябрь — 15.11.2018;

- за ноябрь — 17.12.2018;

- за декабрь — 15.01.2019.

Для плательщиков, не осуществляющих выплат физлицам, сроки уплаты иные:

- до 31.12 отчетного года — с суммы дохода до 300 000 рублей;

- до 01.07 года, следующего за отчетным, с суммы дохода, превышающей 300 000 рублей.

За что могут начислять

Уплата страховых взносов осуществляется с периодичностью, установленной законом. Соответственно, на выполнение этой обязанности плательщику предоставляется определенный срок. Если обязанность им до окончания платежного периода не исполнена, то его могут ожидать финансовые санкции.

Когда страховые взносы начислены, они считаются уплаченными в полном объеме в день, когда в банк, где открыт расчетный счет, на котором имеется достаточное количество денежных средств, предоставлен соответствующий платежный документ.

Таким образом, пени могут быть начислены:

- за неуплату страховых взносов;

- за частичную неуплату страховых взносов;

- за просрочку по уплате взносов.

Решение о начислении пени и штрафов по страховым взносам может быть оспорено в судебном порядке.

Проводки по пени и штрафам в ИФНС и ФСС

Цитата (Гульнахар):Добрый день! Совсем запутали ,прочитала все посты где 91.02, а где 99, так что-же верно?. Здравствуйте. Да мы до сих пор спорим как отражать налоговые санкции. Но я сторонник 99 счета. Вот как разъясняет Минфин: Как отразить в бухучете и при налогообложении штрафы за налоговые правонарушения и пени по недоимке Сергей Разгулин, действительный государственный советник РФ 3-го класса Штрафы за налоговые правонарушения и пени в бухучете отражайте в составе налоговых санкций. При расчете налога на прибыль штрафы и пени не учитывайте. Налоговое законодательство разделяет понятия «пени» и «штраф». Пеней признается денежная сумма, которую организация должна перечислить в бюджет при несвоевременном исполнении обязательства по уплате налога (п. 1 ст. 75 НК РФ). Штрафом является налоговая санкция, которая взыскивается с организации за допущенное налоговое правонарушение (ст. 114 НК РФ). Для целей бухучета штрафы и пени можно объединить в одну категорию учетных объектов – налоговые санкции. Такой подход не противоречит задачам бухучета, в частности обеспечению полной и достоверной информации о деятельности организации и основным принципам его ведения – рациональности и приоритету содержания перед формой (п. 1 ст. 13 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 10 Положения по ведению бухгалтерского учета и отчетности). Сумма начисленных налоговых санкций не формирует условный расход по налогу на прибыль (п. 83 Положения по ведению бухгалтерского учета и отчетности, п. 20 ПБУ 18/02). Поэтому в бухучете отражайте эти суммы непосредственно на счете 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам» (69 «Расчеты по социальному страхованию и обеспечению»). Для обеспечения аналитического учета налоговых санкций к счетам 68, 69 целесообразно открыть субсчета в разрезе налогов, по которым начислены санкции (например, субсчет «Штрафы (пени) по налогу на прибыль»). Начисление налоговых санкций отразите проводкой: Дебет 99 Кредит 68 (69) субсчет «Штрафы (пени)» – начислен штраф за налоговое правонарушение (пени за недоимку). При расчете налога на прибыль суммы штрафов и пеней организация учесть не вправе (п. 2 ст. 270 НК РФ).

Как рассчитывается штраф

Как было отмечено ранее, пени начисляются каждый день за весь период просрочки. При расчете используется следующая формула:

Сумма обязательств*Дни просрочки*1/300 ключевой ставки

Однако следует отметить, что она применяется только по отношению к ИП, а также к организациям при сроке просрочки не более 30 дней. Если просрочка составляет 31 день и более, пени рассчитывают с измененной переменной – не 1/300, а 1/150 ключевой ставки Центробанка.

На сегодняшний ключевая ставка ЦБ РФ установлена в размере 4,25%. Однако следует учитывать, что данный параметр подлежит постоянному изменению. Кроме этого, расчет за каждый календарный день производится с учетом ставки, установленной на него.

Полезно также почитать: Амнистия по страховым взносам для ИП

Правовые основы

С 2021 года чиновники кардинально изменили порядок страхового обеспечения наемных работников. Теперь платить обязательные сборы нужно в ИФНС. Напомним, что страхование сотрудников является обязательным для всех категорий специалистов, как работающих по основному трудовому договору, так и внешних совместителей и работающих по гражданско-правовому договору.

Ключевые определения, нормативы и налоговые ставки мы раскрыли в отдельном материале «Кому теперь платить страхвзносы». Основные правила заполнения платежных поручений для перечисления платежей по страхованию имеют ряд отличительных особенностей. Чтобы не допустить ошибок, прочитайте статью о том, как платить бюджетной организации.

Взыскание и что будет, если своевременно не оплатить

При образовании пени их рекомендуется погасить как можно скорее. Это, не в последнюю очередь, связано с тем, что каждый календарный день происходит рост задолженности. А по истечению 30 дней с момента просрочки санкции для юридических лиц увеличиваются в 2 раза.

Если своевременно не оплатить пени, то в течение 3 месяцев налоговая служба вышлет требование об уплате недоимки. За это время сумма просрочки может значительно вырасти. В требовании будет указан крайний срок, в который пени должны быть уплачены в полном объеме.

Если требование не будет исполнено плательщиком страховых взносов, то в таком случае денежные средства могут быть взысканы с него в принудительном порядке за счет денежных средств, находящихся на счету в банке обслуживания.

Кроме этого, налоговая инспекция вправе обратиться в суд с иском о взыскании недоимки. Как правило, в суд контролирующий орган обращается и заявлением о взыскании неуплаченных страховых взносов, штрафов, налогов и пеней. После получения судебного приказа (исполнительного листа) взыскание долга производится принудительно в рамках соответствующего исполнительного производства.

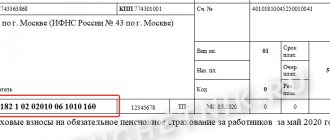

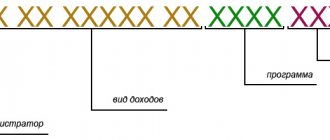

Как заполнить платежку

Платежные поручения на оплату неустойки практически ничем не отличаются от взаиморасчетов с контрагентами. Но есть ряд нюансов:

- Если санкции оплачиваются добровольно, в поле 106 указываем значение ЗД. Оплата по требованию из налоговой — ТР. Если штраф начисляют по акту проверки, ставим АП.

- Аналогичная ситуация и с полем 107 «Налоговый период». При самостоятельном погашении указывается 0, если уплата производится на основании налогового предупреждения, то ставится дата, указанная в требовании.

- Поля 108 и 109 (в них ставят номер и дату документа-основания) заполняются по реквизитам требования или проверочного акта от ИФНС.

Если пени начислены и уплачены с ошибками

Плательщик провел некорректный расчет и перечислил неправильную сумму в бюджет. Что делать дальше? Уточните у инспектора, переплатили вы или недоплатили. Если образовалась переплата, напишите письмо о зачете излишка на будущий период. Если вы недоплатили пени за несвоевременное перечисление страховых взносов, рассчитайте и уплатите остаток в ИФНС.

При технических ошибках (неправильно указан ИНН или КПП, некорректно заполнены поля 104, 106-109) делать ничего не придется. Система автоматически уточнит платеж и направит его на нужный счет бюджета.

Если вы ошиблись в платежных реквизитах, оплату не примут. Пишите письмо об отмене транзакции в банк или о возврате неверно уплаченной суммы в Федеральную налоговую инспекцию. Не дожидаясь возврата, отправьте заново корректный платеж.

Какими проводками отражать пени

Взыскания также можно проводить и по счету 91. Однако при бухучете через счет 91 «Прочие доходы и расходы» у предприятия будут возникать налоговые обязательства, так как такие расходы не принимаются для налогообложения (п. 4, 7 ПБУ 18/02).

Согласно действующему налоговому законодательству, под пенями понимаются платежи, которые учреждение должно погасить в качестве обеспечения в случае наступления просрочки уплаты по своим обязательствам (п. 1 ст. 72 НК РФ). Такая неустойка начисляется, если организация нарушила срок оплаты налогового (в том числе и авансового) платежа, взноса, сбора (п. 1 ст. 75 НК РФ).