Для учета расчетов по НДС используют счет 68 «Расчеты по налогам и сборам» и счет 19 «Налог на добавленную стоимость по приобретенным ценностям». К счету 68 создают специальный субсчет 68.НДС. По кредиту данного счета ведется учет НДС начисленного, а по дебету отражают оплаченный налог и суммы, возмещаемые из бюджета. Счет 19 в бухгалтерском учете применяется для отражения входного налога, полученного от поставщиков, но еще не возмещенного из бюджета. К счету 19 «Налог на добавленную стоимость по приобретенным ценностям» также открывают субсчета от вида полученных ценностей.

Механизм НДС

Начисление налога производится со всех операций в рамках основной и внереализационной деятельности (проводка Д/т 90 К/т 68) бухгалтер фиксирует сумму налога, подлежащую уплате в бюджет, а запись Д/т 91 К/т 68 отражает НДС, который компания должна уплатить при совершении прочих операций, приносящих доход.

При покупке товара, фирма-приобретатель вправе возместить из бюджета сумму налога, указываемую в счете-фактуре, сделав такие проводки:

Д/т 19 К/т 60 — НДС по приобретенному товару;

Д/т 68 К/т 19 — налог предъявлен к вычету после принятия ценностей к учету. Подобный алгоритм позволяет уменьшить сумму начисленного НДС за счет «входного» налога.

Так, начисленный НДС аккумулируется в кредите сч. 68, а возмещаемый — в дебете. Разница между дебетовым и кредитовым оборотами, подсчитанная по окончании отчетного квартала, является результатом, на который ориентируется бухгалтер, заполняя налоговую декларацию. Если преобладает:

- кредитовый оборот — необходимо перечислить разницу в бюджет;

- дебетовый — сумма разницы подлежит возмещению из бюджета.

Восстановление налога

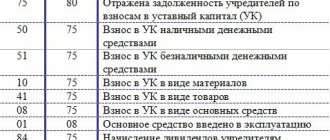

Восстановление НДС регламентировано подпунктами 1-4, 6 п. 3 ст. 170 НК РФ. Выделяют случаи, при которых организация вправе восстанавливать налог, подлежащий к уплате в бюджет:

- имущество организации передается как вклад в уставной капитал хозяйственного общества, товарищества, целевой капитал НКО либо в качестве инвестиций по соответствующему договору;

- приобретенные ТРУ используются для операций, которые не подлежат налогообложению по НДС (п. 2 ст. 170 НК РФ);

- производится отгрузка ТРУ, передача прав на имущество либо расторжение контракта при условии, что поставщик уже получил от покупателя предоплату и принял налог с аванса к вычету;

- уменьшение стоимости поставленных ТРУ по причине снижения их ценовых или количественных характеристик;

- субсидирование из федерального бюджета на возмещение затрат по оплате ТРУ с учетом НДС.

Бухучет таких операций будет отражаться записями:

- Дт 19 Кт 68 — восстановление НДС по товарам, работам, услугам;

- Дт 91.2 Кт 19 — учет восстановленного НДС в составе прочих расходов.

Бухгалтерские проводки по НДС: приобретены ценности

Учитывают налог при покупках следующими записями:

| Операции | Д/т | К/т | Основание |

| Отражен «входной» НДС по приобретенным ТМЦ, ОС, НМА, капвложениям, услугам | 19 | 60 | Счет-фактура |

| Списание НДС на затраты производства по приобретенным активам, которые будут использоваться в необлагаемых налогом операциях. | 20, 23, 29 | 19 | Бухсправка-расчет |

| Списание НДС на прочие расходы при невозможности принять налог к вычету, например, при неверном заполнении счета-фактуры поставщиком, его утере или непоступлении. | 91 | 19 | |

| Восстановлен НДС, ранее предъявленный к возмещению по ТМЦ и услугам, использованным в необлагаемых операциях | 20, 23, 29 | 68 | |

| НДС к вычету по активам | 68 | 19 |

Итак, возместить НДС из бюджета можно лишь при покупке активов/услуг, которые будут использованы в операциях, облагаемых НДС. В противном случае (когда имущество будет использоваться в необлагаемых операциях), сумму налога по этим активам списывают на производственные издержки (по аналогии с учетом в компаниях-неплательщиках НДС).

Отнесение НДС на прочие расходы, в обиходе — списание НДС (проводка Д/т 91 К/т 19) осуществляется как в случаях невозможности получения счета-фактуры, так и при непроизводственных расходах, понесенных в командировках (например, по дополнительным услугам, означенным в ж/д билетах), списании кредиторской задолженности, безвозмездной передаче имущества, окончания трехлетнего срока, отведенного для возмещения налога и др.

Что сделать, чтобы возмещение случилось

Впрочем, вернуть его будет нелегко. Для этого нужно пройти несколько трудоемких этапов:

- предоставить налоговую декларацию с правильным расчетом;

- приложить к ней книгу покупок и книгу продаж, в которых прописана каждая счет-фактура;

- подать в ИФНС заявление на возврат по установленной форме;

- предоставить для камеральной проверки первичные документы, отраженные в книгах;

- быть готовым к тому, что фискальный орган затребует дополнительные документы у иных лиц.

Материалы могут быть затребованы практически любые, что закреплено письмом ФНС от 10 августа 2015 г. N СД-4-15/[email protected]

Например, ООО «Феникс» продала в 1 квартале товары на сумму 14 123 546 рублей, в том числе НДС 18% — 2 154 439,22 рубля. В то же время общество приобрело услуг на сумму 16 854 798 рублей. Из них 1 978 250 рублей налогом не облагались, так как поставщики работают на специальных режимах. Таким образом, получено налогооблагаемых услуг и товаров на 14 876 548 рублей, в том числе НДС 18% — 2 269 303,93 рубля.

Соответственно, были сделаны записи в книги покупок и продаж:

- Дт 68.02 Кт 19 — сформирована запись в книге покупок на сумму 2 269 303,93 рубля;

- Дт 90 Кт 68.02 — сформирована запись в книге продаж на сумму 2 154 439,22 рубля.

Разница, которая должна быть отражена в декларации по НДС за 1 квартал, составит:

- 2 269 303,93 — 2 154 439,22 = 114 864,71 рублей.

- Дт 68.02 Кт 19 — 114 864,71 рублей предъявлено в ИФНС к возмещению.

Для камеральной проверки ИФНС затребовала документы, отраженные в обеих книгах за 1 квартал:

- договора;

- счета-фактуры;

- платежные поручения по авансам;

- акты выполненных работ, оказанных услуг;

- товарные накладные.

В результате проверки было обнаружено несколько счетов-фактур с факсимильной подписью на сумму 24 000 рубля. Так как это является нарушением правил оформления, но не говорит о мошенничестве проверяемого, то ИФНС решило возместить налог частично с вычетом неверных документов:

- Дт 51 Кт 68.02 — 90 864,71 рублей поступило на расчетный счет организации в счет возврата налога;

- Дт 19 Кт 68.02 — восстановлен НДС на сумму отказанных счетов-фактур 24 000 рублей;

- Дт 68.02 Кт 51 — уплачена недоимка по НДС за 1 квартал в бюджет размером 24 000 рублей.

НДС с реализации: проводки

Продажа активов сопровождается начислением НДС по дебету счета 90/3, по поступлениям от внереализационных операций — 91/2. Типовые проводки при реализации товаров и прочим операциям с НДС будут такими:

| Операции | Д/т | К/т | Основание |

| Начислен НДС: | |||

| — по реализации (по факту отгрузки) | 90/3 | 68 | сч-фактура |

| — по реализации (по факту оплаты) | 76 | 68 | |

| — по внереализационным доходам (отгруженным или оплаченным) | 91/2 | 68 | |

| — на СМР, производимые хозспособом | 08 | 68 | Бухсправка |

| — на безвозмездно переданный актив | 91 | 68 | Сч-фактура |

| — на полученный аванс от покупателя | 76 | 68 | Сч-фактура на аванс |

| Зачтен НДС с аванса (по факту отгрузки) | 68 | 76 | Выданный сч-фактура |

| Уплачен НДС | 68 | 51 | Выписка банка |

Когда налог разрешено вычесть

Законодательство устанавливает определенные условия, при которых НДС можно зачесть. Начнем с того, что это разрешено только организациям и предпринимателям, которые признаются плательщиками этого налога. Все прочие субъекты не вычитают входной налог даже тогда, когда бывают вынуждены уплатить его. Например, при выставлении счета-фактуры с указанной отдельной строкой суммой налога.

У тех же субъектов, кому вычеты разрешены, для этого должны исполняться такие условия:

- товары и услуги, по которым налог принимается к вычету, должны быть оприходованы, то есть приняты к учету;

- они применяются для осуществления деятельности, которая попадает под НДС;

- есть в наличии счет-фактура, выставленный поставщиком при приобретении этих товаров (услуг), и в нем выделена сумма НДС.

НДС по уменьшению стоимости реализации: проводки

Зачастую между контрагентами после отгрузки товара возникают споры по стоимости реализуемых активов. Уязвимой в подобной ситуации может быть любая сторона, но чаще это относится к поставщику. При его согласии на изменение цены оформляется корректировка реализации. Рассмотрим вариант уменьшения цены товара за счет дополнительной поставки.

Пример:

Между двумя компаниями заключено соглашение на поставку изделий в количестве 100 единиц на сумму 500 000 руб. + НДС 90 000 руб. Цена одного изделия — 5000 руб. + НДС 900 руб., себестоимость 3000 руб. После отгрузки поставщик дополнительно поставил 8 изделий по заключенному допсоглашению. Корректировка реализации в учете поставщика будет следующей:

Операции Д/т К/т Сумма Выручка от продажи 62 90/1 500 000 НДС от выручки 90/3 68 90 000 Списана себестоимость реализованного товара (3000 х 100) 90/2 43 300 000 Списана себестоимость изделий, отгруженных дополнительно (3000 х 44 43 24 000 Начислен НДС на дополнительную поставку (5000 х 8 / 118 х 18) 44 68 6102 Поступила оплата 51 62 500 000 Образовано постоянное налоговое обязательство по налогу на прибыль (6102 х 20%)

99 68 1220

Обязательно ли заявлять вычет

Нужно учесть, что применение вычета — право налогоплательщика, но не обязанность. Если по какой-то причине он считает нецелесообразным уменьшить налог к уплате, он может не заявляться о вычете. Например, нередко это практикуется для того, чтобы избежать «отрицательного» налога, то есть суммы к возврату из бюджета. Дело в том, что этот процесс сопровождается серьезной налоговой проверкой, а на это добровольно пойдет не любая компания или ИП.

Чтобы этого не допускать, входной налог к вычету можно в текущем периоде не принимать. Эту операцию можно перенести на любой другой период в течение трех ближайших лет. Еще один вариант — заявить в текущем периоде лишь часть суммы входного налога к вычету, а остальное оставить на следующие периоды. Такой способ также разрешен законодательством.

Бухучет НДС при возврате товара

Несостоявшиеся приобретения также находят отражение в учете, но фиксируют их в зависимости от причин возврата.

- если товар оказался бракованным, и выявили это уже после оприходования, отражается НДС проводками так:

| Операции | Д/т | К/т |

| У покупателя | ||

| СТОРНО НДС по браку | 19 | 60 |

| СТОРНО ранее принятого к вычету НДС на сумму брака | 68 | 19 |

| У продавца | ||

| СТОРНО НДС при приемке брака (если отгрузки и приемка происходят в одном налоговом периоде) | 90 | 68 |

| СТОРНО НДС при поступлении брака в следующем периоде | 91 | 68 |

- если товар соответствующего качества:

| Операции | Д/т | К/т |

| У покупателя | ||

| Начисление НДС по возвращаемому товару | 90 | 68 |

| У продавца | ||

| Входной НДС по возврату ТМЦ | 19 | 60 |

| По возвращаемому товару принят НДС к вычету | 68 | 19 |

Если НДС начислен налоговыми агентами

Пример 1. Аренда госсобственности:

Дебет 20 (23, 25, 26, 44) Кредит 60 (76) — начисление затрат по аренде госимущества.

Дебет 60 (76) Кредит 68 — начисление НДС у налогового агента.

Дебет 19 Кредит 60,76 — начисление входного НДС, обозначенного в договоре.

Дебет 68 Кредит 51 — отражение НДС, перечисленного в бюджет.

Дебет 68 Кредит 19 — НДС по аренде к возмещению в момент уплаты налога.

См. подробнее материал «Налоговый агент по НДС при сделках с госимуществом».

Пример 2. Услуги, оказываемые иностранной компанией на территории РФ:

Дебет 44 (20, 25, 26) Кредит 60 (76) — отражение услуг, оказываемых зарубежной фирмой российской организации на территории РФ.

Дебет 19 Кредит 60 (76) — принятие к учету НДС, заплаченного с доходов иностранных юрлиц.

Дебет 60 (76) Кредит 68 — удержание НДС у иностранного партнера.

Дебет 68 Кредит 51 — НДС, заплаченный налоговым агентом.

Дебет 68 Кредит 19 — НДС налогового агента к вычету после его уплаты.

См. также материал «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

Краткий обзор изменений

Учет НДС в бухгалтерском учете за последнее время претерпел некоторый ряд изменений. В начале прошлого года был увеличен лимит по основным средствам. Следовательно, в 2021 году соответствующая сумма составляет 100000 рублей. Повышение лимитов также коснулось основных средств, которые были введены в непосредственную эксплуатацию после 1 января 2021 года.

Помимо прочего, те организации, которые выделили сумму НДС в документах для покупателей, не будут учитывать сумму соответствующего налога в составе собственных доходов. Компании, работающие на УСН, теперь могут открывать собственные представительства и филиалы без риска лишения законных прав на использование упрощенной схемы налогообложения.

Также все предприятия теперь должны в обязательном порядке каждый квартал сдавать отчетность по новой форме 6-НДФЛ. Что касается формы 2-НДФЛ, то она по-прежнему остается в обороте – ее необходимо сдавать в конце каждого финансового года. Стоит отметить, что база по НДФЛ может быть снижена в случае уменьшения уставного капитала организации при ее ликвидации.

Оплата взносов производится в установленные действующим законодательством сроки. Стоит отметить, что дочерние компании или филиалы должны выплачивать НДС раздельно.

Инструкция по начислениям для чайников

Порядок начисления должен понимать даже «чайник», который не имеет даже поверхностного представления о данной операции, но желает участвовать в стабильной предпринимательской деятельности. Поэтому нужно кратко рассмотреть основные моменты.

Инструкция по выбору счетов:

- Для формирования в финансовом выражении информации о состоянии расчетов по обязательным платежам в бюджет РФ применяется счет 30300000, который заключается в осуществлении расчетов по платежам в бюджеты. По кредиту соответствующего счета осуществляется начисление налога, а по дебету его уплата.

- Дополнительно к данному счету может быть подкреплен счет по осуществлению налоговых вычетов НДС, который, в свою очередь, дополняется детализацией прочих счетов.

Пример расчёта

Порядок расчета можно понять на основе следующего примера:

- Определенная организация в течение 30 дней осуществляла закупку товара у поставщика и продавала его собственным клиентам. В данных рамках можно допустить ситуацию, когда организация продала в один из месяцев всю партию целиком.

- При покупке стоимость закупленного товара в бухгалтерском учете распределяется на две составляющих: на стоимость без НДС и с НДС. После данного распределения организация может воспользоваться своим законным правом на уменьшение задолженности по уплате налогов перед бюджетом и направляет НДС по закупленной продукции из кредита.

- Затем компания приобретает товар. В данном случае для учета продажи используется установленный счет №90, по кредиту которого в полной мере может быть отображена выручка, а по дебету себестоимость товара и начисленного НДС.

Пример расчетов в 1С