Каждый год ИП на ОСНО рассказывают о своих доходах в декларации 3-НДФЛ. За 2021 год документ следует подать до 30 апреля. В данном материале рассмотрим каверзные вопросы, связанные с формой 3-НДФЛ для ИП, в частности: когда ИП сдает 3-НДФЛ, сдают ли ИП 3-НДФЛ при УСН и ЕНВД, как заполнить нулевую 3-НДФЛ для ИП и т. п.

3-НДФЛ за 2021 год для ИП сдается по обновленной форме. Необходимость направить 3-НДФЛ может возникнуть у ИП на любом режиме налогообложения. Как заполнить 3-НДФЛ ИП на ОСНО, УСН или ЕНВД, расскажем ниже.

ИП на ОСНО. Расчет всех налогов на примере.

Коллеги, доброе время суток! Помогите разораться с ИП на ОСНО Допустим вот такая ситуация! ИП работает на ОСН, без сотрудников. Первый доход получен 10.01.16. Предоставил в ИФНС справку 4НДФЛ 10.02.16 указав предполагаемы доход 300 000 руб. (выручка 60 000 000 – расход59 700 000) Авансовые платежи по НДФЛ За 6м до 15.07.2016г (300 000*13%*1/2) = 19500 За 3кв до 15.10.2016г (300 000*13%*1/4) = 9750 За 4кв до 15.01.2017 г (300 000*13%*1/4) = 9750 ВСЕГО Приход за год по банку 100 000 000 руб. Выручка 100 000 000 с НДС в т.ч.15 254 237руб. (84 745 762 руб. выручка без НДС) Расходы только Покупка от поставщика с НДС 95 500 000 руб. в т.ч. 14 567 797 (80 932 203 руб. выручка без НДС) По банку прошла оплата на поставщика с НДС 1 000 500 руб с НДС. (без НДС 847 458 руб.) Оставшееся сумма 98 999 500 в течение года переведена на карту ип как физ. лица и сняты как доход ИП.

Вопрос по отчетности. ИП только в течении года Оплачивал налог НДС по сроку уплат 686 440 руб (157 797 ) и ежеквартально сдавал декларации по НДС. Теперь До 31.12.2016 нужно уплатить Фиксированные взнос в ПФР (страховая часть) — 19356,48 руб. Фиксированные взнос ФФОМС — 3796,85 руб.

До 01.04.2017 нужно уплатить взнос в ПФР с Суммы доходов, превышающая 300 000.00 — 99 700 000.00 *1% = 997 000. Максимальный взнос на 2021 год уплатить — 154 851.84 р.

До 30 апреля сдать декларацию 3-НДФЛ. И уплатить НДФЛ до 15 июля 842 203 = 3 813 559*13% = 495 763 руб (минус 39 000 ранее заплаченные авансовые платежи) Итого доплатить 456 763 руб. Или 98 999 500*13% = 12 869 935 руб.

Налоговая нагрузка 686 440 +19356,48 + 3796,85 + 154 851.84 + 495 763 = 1 360 208 руб.

Подскажите что не так? Какая получается налоговая нагрузка? правильно рассчитаны налоги? больше никаких отчётов сдавать не нужно?

Какие листы заполняет индивидуальный предприниматель?

В налоговой декларации 3-НДФЛ много листов, но ИП должны заполнить только 4:

- первый с общей информацией;

- раздел 1 с указанием суммы налога;

- раздел 2 с расчетом налога к уплате;

- приложение 3 для отражения результатов предпринимательской деятельности.

Другие листы могут понадобиться для заполнения в случае, если у ИП были другие доходы, помимо предпринимательской деятельности.

ИП, не осуществляющие никаких операций в отчетном году, должны заполнить декларацию в нулевом варианте, при этом заполняются следующие страницы бланка 3-НДФЛ — титульный и два раздела, где вместо суммовых значений проставляются нули или прочерки.

Как рассчитать НДФЛ предпринимателю на общей системе налогообложения

Порядок исчисления и уплаты НДФЛ для индивидуальных предпринимателей, также как и для физических лиц, работающих по найму, регулируется нормами главы 23 «Налог на доходы физических лиц». Особенности расчета НДФЛ ИП на ОСНО, сроки, порядок уплаты налога и авансовых платежей по нему рассматриваются в статье 227 НК РФ.

Доходы как объекты налогообложения

Объектом налогообложения по НДФЛ является доход, который получен предпринимателем в результате осуществления предпринимательской деятельности. В доходы включаются:

— поступления от реализации;

— стоимость безвозмездно полученного имущества (например, излишки товара при инвентаризации).

Датой получения дохода считается:

— день выплаты дохода, поступления дохода на счет ИП в банке или на счета других лиц по поручению ИП;

— день передачи доходов в натуральной форме.

Если ИП получен аванс в счет предстоящей реализации, то он включается в доходы в день поступления на счет.

Налоговые вычеты по НДФЛ для предпринимателя

Индивидуальные предприниматели имеют право при определении налоговой базы уменьшить ее на налоговые вычеты: стандартные, социальные, имущественные, профессиональные. Порядок применения первых трех групп вычетов аналогичен использованию их при расчете НДФЛ физических лиц, работающих по найму.

Специфическим вычетом для ИП является профессиональный налоговый вычет, который представляет собой сумму фактически произведенных предпринимателем расходов, которые должны быть документально подтверждены и непосредственно связаны с извлечением доходов (п.1 ст.221 НК РФ).

Расходы ИП определяются в порядке, аналогичным таковому для организаций (ст. 252 НК РФ). Т.е. для ИП и организаций на ОСНО состав расходов одинаков. Если документальное подтверждение расходов отсутствует, то ИП имеет право использовать профессиональный вычет в размере 20% доходов.

Рассчитываем налог

После того, как по итогам налогового периода рассчитана величина полученных доходов и суммы налоговых вычетов (в том числе расходов), определяется разница между ними.

Доходы ИП, полученные от предпринимательской деятельности и уменьшенные на величину налоговых вычетов, подлежат налогообложению по ставке 13%.

Если сумма вычетов будет больше суммы полученных доходов, то для данного налогового периода налоговая база будет равна нулю, соответственно и НДФЛ также равен нулю. Однако для ИП отсутствует возможность переноса убытка (разницы между вычетами и доходами) на следующий налоговый период, если иное не предусмотрено главой 23 НК РФ.

Рассмотрим пример расчета НДФЛ ИП на ОСНО. Доходы ИП Горелкина, поступившие в виде выручки от продажи товаров на его расчетный счет, за 2011 год составили 600 000 руб. (без НДС). ИП Горелкин имеет двоих детей 7 лет и 10 лет. За 2012 год у предпринимателя имеются документально подтвержденные расходы на: приобретение товаров 100 000 руб., оплата труда работников 100 000 руб., страховые взносы на работников 30 000 руб., расходы на амортизацию торгового оборудования 20 000 руб., расходы на оплату услуг банка 10 000 руб., расходы на аренду 30 000 руб.

Стандартные налоговые вычеты на детей составят: 2 * 1400 руб. = 2 800 руб.

Профессиональный налоговый вычет:

100 000 + 100 000 + 30 000 + 20 000 + 10 000 + 30 000 = 290 000 руб.

НДФЛ = (600 000 – 290 000 — 2800) * 13% = 39 936 руб.

На основе произведенных расчетов происходит заполнение 3-НДФЛ — формы отчетности предпринимателя на общей системе налогообложения

Что собой представляет 3-НДФЛ

Форма отчета и порядок составления формы 3-НДФЛ утверждены приказом ФНС №ММВ-7-11/[email protected] от 03.10.2018.

ВАЖНО!

Налоговая подготовила проект приказа об утверждении новой формы 3-НДФЛ и порядка ее заполнения, ожидается, что приказ вступит в силу начиная с налогового периода 2021 года.

Актуальный документ представляет собой бланк, состоящий из 13 страниц, среди которых есть традиционный титульный лист и два основных раздела. Первый раздел занимает всего одну страницу, и его должны заполнить все респонденты. Второй раздел вместе с приложениями (число которых —  занимает 9 страниц, но они заполняются, только если есть сведения, которые в них следует указывать в зависимости от статуса налогоплательщика.

занимает 9 страниц, но они заполняются, только если есть сведения, которые в них следует указывать в зависимости от статуса налогоплательщика.

Декларация по налогу на доходы физлиц является годовой отчетной формой. Она предназначена не только для информирования ФНС о полученных доходах с целью уплаты налога с них, но и для возможного получения налоговых вычетов.

Правила заполнения 3 НДФЛ для ИП на ОСНО

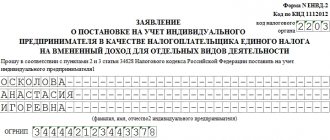

ИП на обычной системе налогообложения обязаны предоставлять справку 3-НДФЛ в измененной форме.

Заполнение необходимо начинать с первой страницы, в поле корректировки вносится ноль и два прочерка: «0—». Это значит, что форма справки первичная. После поля корректировки вписывается отчетный год. Далее в графу «налоговый период» вписывается код 34 (тип периода — отчет за календарный год). Следующий код, который необходимо заполнить – это категория, указывающая на налогоплательщика. ИП, согласно приложениям с 1 по 8 к порядку заполнения справки 3-НДФЛ, установлено кодом 720.

Далее предприниматель должен заполнить поля информацией о себе: страна, полное имя, дата рождения, место рождения, контактный телефон и паспортные данные.

Важно! Для ИП код бюджетной классификации (сокращенно – КБК) 182 1 0100 110.

Вся эта информация занимает первые 2 приложения справки 3 НДФЛ ИП на ОСНО.

Основные правила заполнения декларации

Порядок оформления отчета 3-НДФЛ устанавливается соответствующей инструкцией:

- Отчет можно сформировать на компьютере или заполнить в ручную типографский бланк. При этом должны использоваться чернила синего или черного цвета.

- Если декларация составляется с помощью компьютера, то надо использовать шрифт Courier New, а размер 16-18 пунктов.

- Заполняя 3-НДФЛ, нужно помнить, что он должен располагать по одной странице на листе. Двухстороннюю печать нельзя использовать. Каждый лист декларации нумеруется, при этом у титульного листа должен быть номер «001». Помимо номера, на каждом листе отчета должен присутствовать ИНН.

- Данные в декларацию необходимо переносить из соответствующих подтверждающих документов, которыми могут выступать справки 2-НДФЛ, расчетные и платежные документы.

- Данные в отчетность должны заноситься таким образом, чтобы в поле присутствовал только один символ.

- Когда составляется объемный отчет, и места для сведений не хватает на одной странице, то заполняется еще один такой же лист.

- Исправлять ошибки в данной отчетности не допускается. Если она была допущена, то отчет следует оформить заново.

- Стоимостные показатели должны выражаться в рублях и копейках. При этом размер налога фиксируется без копеек.

- Числовые и текстовые поля необходимо заполнять начиная с левой ячейки.

- Если к отчету идут приложения, то число их страниц должно указываться на титульном листе.

Вам будет интересно:

Сведения о среднесписочной численности работников: образец заполнения, бланк

Как считать доходы и расходы

Перейдя к заполнению данных о доходах и расходах, необходимо начать с заполнения кода вида предпринимательской деятельности – 01, ОКВЭД – «31.02».

Доходы и расходы ИП считаются достаточно просто. Доход отражается в строке с кодом 030 в справке. На ОСНО доход рассчитывается следующим образом: выручка предпринимателя за год минус начисленный НДС в размере 20%. Если организация занимается выпуском подакцизной продукции, то акцизы в установленном размере тоже вычитаются. Но просто вычесть из суммы выручки 20% будет неправильно, так как расчет налогов имеет свои тонкости и посчитать его можно неправильно. Например, в отчетном году выручка составила 1 000 000 рублей.

Считаем доход по формуле: 1 000 000*100/120 = 833 333,33 итого доход. Эта цифра должна быть равна итогу раздела VI в книге учета доходов и расходов. Если цифры не совпадают, необходимо проверить правильность отражения в учете операций по начислению прибыли (проводки).

Доходы, полученные в РФ

Если у предпринимателя, помимо доходов от частной деятельности, имелись дополнительные денежные поступления, необходимо заполнить вкладку «Доходы, полученные в РФ».

Допустим, в 2021 году предприниматель продал дом. Доходы, полученные с продажи, следует отразить в блоке «13%», а в наименовании источника выплаты написать «Продажа дома». Вместо этого можно указать Ф.И.О. физического лица, которому объект недвижимости был продан.

Код ОКТМО не заполняется, поскольку дом был продан физическому лицу:

Далее, опускаемся к блоку о доходах, нажимаем значок «+» и добавляем вид дохода: из раскрывающегося списка нужно выбрать код 1510:

Затем указываем стоимость продажи и месяц, когда была совершена сделка.

Когда вносятся авансовые платежи

Перед сдачей отчетности за год, ИП обязан уплачивать авансовые платежи в следующие периоды:

- С 15 января по 15 июля за полугодие;

- К 15 сентября за период июль-сентябрь;

- До 15 января уплачивается четверть от объема годового аванса.

Суммы этих авансовых платежей рассчитываются самостоятельно налоговым агентом и вносятся в уведомления, которые поступают индивидуальному предпринимателю. И по этому уведомлению необходимо делать платежи. Если уведомление не приходит в установленный срок – необходимо обратиться к налоговому агенту.

Расчет производится на основе 4-НДФЛ, если прибыли у ИП в прошлом году не было (обычно это первые 2 года существования ИП), либо на основе результатов предыдущего отчетного года. В расчете в основном производят подсчет предполагаемого дохода в текущем отчетном году.

Обратите внимание! В 2021 году распорядок внесения авансовых платежей будет изменен. Посмотреть изменения можно будет на сайте «Контур Экстерн» и на сайте ФНС.

Итоги

ИП, не применяющий какой-либо из спецрежимов, обязан исчислять и уплачивать НДФЛ от доходов, полученных в результате предпринимательства. Декларируются такие доходы ежегодно в специальном отчете (декларации) 3-НДФЛ. Форма 3-НДФЛ у ИП и физлиц одинакова, но заполняют они в ней (помимо обязательных) разные листы.

Источники:

- налоговый кодекс РФ

- приказ ФНС от 07.10.2019 № ММВ-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Сроки сдачи отчетности для индивидуальных предпринимателей

Сдача 3-НДФЛ необходима по 2 основным причинам. Первая – получение налогового вычета и вторая – пришло время отчитаться о своих доходах и расходах перед налоговой службой.

3-НДФЛ за отчетный год необходимо предоставить не позднее 30 апреля года, следующего за отчетным годом. При этом если 30 апреля выпадает на выходной день, то крайний день сдачи – первый рабочий день после 30 апреля. Этот срок одинаковый и для ИП, и для физического лица. Так как в следующем году крайний срок сдачи не выпадает на выходной, декларация за 2021 год должна быть предоставлена не позднее 30 апреля 2021 года.

В случае прекращения деятельности ИП декларацию необходимо подать не позднее 5 рабочих дней с официальной даты ликвидации ИП.

ИП на ОСНО и спецрежимах обязаны подавать декларацию, даже если налог получился равному нулю. Такое может быть, если ИП не облагается налогом в соответствии с Налоговым кодексом, либо в других, предусмотренных законодательными документами ситуациях. Если не предоставить декларацию или предоставить ее позже крайнего срока, предусмотрен штраф.

Нулевая декларация 3-НДФЛ при отсутствии деятельности и закрытии ИП

Если налогоплательщик в течение налогового периода (года) не получал доход от предпринимательской деятельности, он все равно должен отчитаться перед ИФНС путем подачи декларации. Как заполнить декларацию 3-НДФЛ для ИП в этом случае? Такой отчет оформляется с нулевыми показателями (письмо Минфина России от 25.12.2007 № 03-02-07/1-507).

При его составлении используется действующая форма бланка декларации 3-НДФЛ.

Формы декларации 3-НДФЛ для ИП и обычных физлиц идентичны, но заполняются они этими налогоплательщиками по-разному.

Обязательны для заполнения и для ИП, и для физлица титульный лист и разделы 1, 2. Именно их надо оформить при подаче нулевой декларации 3-НДФЛ у ИП. Остальные листы заполняются и ИП, и физлицом по мере необходимости.

Отсутствие деятельности логически может перерасти в ликвидацию статуса ИП. В таких обстоятельствах у налогоплательщика тоже отсутствуют данные для заполнения граф декларации. В результате сдается нулевая 3-НДФЛ, причем представить отчет требуется в короткий срок, не превышающий 5 дней со дня регистрации факта прекращения деятельности ИП.

Личная явка в налоговый орган

Способы подачи декларации можно условно разделить на 3 способа. Первый – личная явка ответственного лица в налоговый орган по месту прописки и непосредственная сдача документов в руки налоговому инспектору. Этот способ удобен тем, что грубая ошибка или нехватка документов, скорее всего, будут замечены инспектором сразу и оперативно исправлены ответственным лицом. Но, в то же время, способ не подходит тем, кто не располагает временем на походы по инстанциям или не может находиться в городе (или другом населенном пункте), где необходимо предоставить декларацию.

Нужно учитывать, что влияние при личной явке может оказать и человеческий фактор: иногда инспекторы отказывают в приеме документов, хотя официальных оснований для этого нет. В редких случаях требуют документ, который налогоплательщик предоставлять не обязан. И такие документы, как правило, проверяются дольше, чем те, что поступили по почте или через сайт федеральной налоговой службы.

Почтовая отправка

Второй распространенный способ – подача документов по почте. Для этого весь необходимый пакет документов отправляется по почте и занимает у ИП меньше времени, чем поход в ИФНС. Причину отказа приема документов в таком случае инспекторы обязаны указать письменно. Получение дополнительных документов осуществляется через официальный запрос. К тому же, этот способ самый удобный, когда личная явка в налоговый орган невозможна.

ИП на сайте ФНС

Еще более быстрый и простой способ. С 2015 года для этого нет необходимости иметь электронную цифровую подпись. Необходимо создать личный кабинет и, следуя пошаговым инструкциям, отправить документы. Преимущество над обычной почтовой отправкой в том, что не требуется времени даже на транспортировку документов почтовой службой. Документы моментально поступают в налоговый орган, а возвращение и любые другие операции осуществляются также через интернет без требования личной явки ИП.

Обратите внимание! Все это совершенно бесплатно и максимально быстро.

Способы предоставления отчетности

Налогоплательщик имеет право отправить отчет в ИФНС несколькими способами:

- Непосредственно инспектору лично — физлицо составляет отчет в двух экземплярах и сдает его в ИФНС. После приема отчета на руках у него остается второй экземпляр с отметкой налоговой.

- Через представителя — данный способ похож на предыдущий, только отчеты в ИФНС подает не сам ИП или гражданин, а лицо, на которое оформлена доверенность.

- С помощью отправления через отделение связи — отчет вкладывается в конверт, в котором также должна присутствовать опись вложения. После этого надо послать его заказным отправлением.

- Через систему электронного документооборота — для этого способа необходимо иметь квалифицированную электронную цифровую подпись (ЭЦП). Если отчет подается через специализированную программу, то нужен еще договор спецоператора.

Какие предусмотрены штрафы

Штрафы для ИП на разных системах налогообложения учитываются по разным правилам. Декларация должна подаваться даже тогда, когда сумма налога получилась равной нулю. Если индивидуальный предприниматель не сдал платежные документы, то он будет обязан платить минимум 1 000 рублей штрафа, такой же размер штрафа грозит и за неоплаченный налог. ИП на ОСНО не будут оштрафованы за опоздание с подачей документов, так как сами ведут расчет 3-НДФЛ. ИП на УСН, ЕНВД и на остальных системах налогообложения за просрочку будут оштрафованы.

Если итоговый налог был нулевой, то фиксированный штраф – 1 000. В других же случаях, штраф – 5% от общей суммы налога за каждый месяц просрочки (минимум – 1000 рублей, максимум – 30% от всей суммы). Например, общая сумма налога составила 20 000, сдача декларации просрочена на 4 месяца. Итого штраф= 20 000*5%*4=16 000 рублей.

Важно! Штраф предусмотрен даже в тех случаях, когда налог уплачен вовремя, но сама декларация подана позже крайнего срока.

Ниже будет пример заполнения 3-НДФЛ, где будет представлен образец платежного поручения на 2021 год. Там можно посмотреть актуальную на 2021 3 НДФЛ ИП на ОСНО и посмотреть, как заполнять ее. Бланк скачать можно на сайте ФНС. Обратите внимание, бланк должен быть за 2021 год.

Процедура заполнения декларации только на первый взгляд кажется сложной. При повторном заполнении ИП может все сделать без посторонней помощи, но для правильности обязательно нужно учесть изменения, которые вносятся практически ежегодно.

Задание условий

Первая вкладка программы – «Задание условий». Здесь необходимо ввести первичные данные о налогоплательщике. Выбираем тип декларации – «З-НДФЛ»:

Затем заполняются поля «Номер инспекции», «Номер корректировки» и «ОКТМО». Здесь нужно указать номер налоговой инспекции, где индивидуальный предприниматель стоит на учете. Номером корректировки при первичном заполнении ставится «0», если сдается корректирующая декларация, тогда ставится «1». Код ОКТМО можно найти на сайте ФНС с помощью сервиса «Узнай ОКТМО».

Далее, указываем тип налогоплательщика – «Индивидуальный предприниматель». В блоке об имеющихся доходах за отчетный период ставим галочку напротив строки «От предпринимательской деятельности».

Если у предпринимателя за отчетный год имелись дополнительные доходы, помимо частной деятельности, нужно поставить галочку напротив соответствующей строки.

Этот пункт указывается в том случае, если, к примеру, ИП продал автомобиль, дом или квартиру. Автоматически становится активным поле «Доходы, полученные в РФ».

Какие расходы уменьшают НДФЛ от деятельности ИП

Согласно п. 2 ст. 54 НК РФ индивидуальные предприниматели ведут учет расходов в порядке, определяемом Минфином России.

Расходы, которые ИП производит в результате своей предпринимательской деятельности, для целей исчисления НДФЛ называются профессиональными вычетами (ст. 221 НК РФ).

В соответствии с п. 1 ст. 221 НК РФ состав расходов ИП определяет гл. 25 НК РФ, т. е. к ним относятся:

- Материальные расходы.

- Расходы на оплату труда.

- Амортизация.

- Прочие расходы, связанные с предпринимательской деятельностью.

- Суммы страховых взносов на пенсионное и социальное страхование.

- Суммы налогов, за исключением НДФЛ и НДС.

В состав налогов, которые включаются в состав профессиональных вычетов ИП, входят также фиксированные взносы на ОПС и ОМС.

Новая форма декларации для отчета за 2021 год

ФНС России опубликовала приказ №ЕД-7-11/[email protected] от 28.08.2020, которым утвердила новую форму декларации по налогу на доходы физических лиц (3-НДФЛ). Документ вступит в силу 01.01.2021, значит, применять обновленную форму необходимо с отчета за 2020 год. Изменения связаны с возможностью внесения авансового квартального платежа по НДФЛ индивидуальными предпринимателями (ИП), адвокатами и нотариусами.

Раздел 1 в обновленном бланке разделили на две части:

- Для указания сведений о суммах налога, подлежащих уплате (доплате) в бюджет (за исключением сумм налога, уплачиваемого соответствии с п. 7 статьи 227 НК РФ) или возврату из бюджета.

- Для указания сумм авансового платежа по НДФЛ, уплачиваемого в соответствии с п. 7 статьи 227 НК РФ.

В декларацию добавили новые листы:

- приложение к разделу 1 «Заявления о зачете (возврате) суммы излишне уплаченного налога на доходы физлиц»;

- расчет к приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с п. 7 ст. 227 НК РФ».

Сроки сдачи отчетности не изменились.

Используйте бесплатно инструкции КонсультантПлюс

Работникам налоговой запретили исправлять ошибки в отчетных формах. Теперь весь пакет документов возвращают без объяснения причин. А за просрочку накажут штрафом. Мы собрали инструкции, которые помогут правильно заполнить 3-НДФЛ и сдать с первого раза:

- новая форма 3-НДФЛ;

- инструкция по заполнению отчета для ИП;

- как заполнить и сдать в электронном виде через сайт налоговой;

- правила и сроки сдачи.

Порядок учета расходов ИП

Существуют 3 условия, при которых ИП может учесть расходы для расчета НДФЛ. Расходы должны быть:

- оплачены;

- использованы в профессиональной деятельности ИП;

- подтверждены документами (накладными, актами, счетами-фактурами).

Если предприниматель по каким-то причинам не может представить документальное подтверждение своим расходам, то в этом случае он может воспользоваться профессиональным вычетом в размере 20% от суммы полученного дохода.

Однако нельзя учитывать одновременно и документально подтвержденные расходы, и норматив в размере 20%.

Расходы ИП имеют критерии признания, которые отражены в принятом Минфином России Порядке учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей (приказ от 13.08.2002 № 86н):

1. Существует связь между доходами и расходами ИП.

2. Расходы на приобретение сырья, материалов, товаров признаются для налогообложения после их фактической оплаты. Момент их учета не связан с датой получения дохода от реализации товаров (работ, услуг), для изготовления (выполнения, оказания) которых эти расходы были понесены (см. решение Верховного Суда РФ от 19.06.2017 № АКПИ17-283, решение ВАС РФ № ВАС-9939/10).

3. Суммы начисленной амортизации могут быть включены в состав профессиональных вычетов только по имуществу и результатам интеллектуальной деятельности, находящимся у ИП на праве собственности и используемым им при осуществлении предпринимательской деятельности. Даже если имущество находится в совместной собственности супругов, один из которых является ИП, начисленную амортизацию также можно использовать для уменьшения дохода ИП (письмо Минфина России от 07.12.2012 № 03-04-05/3-1377).

4. При сезонном характере работы необходимо также соблюдать принцип связи полученных доходов и произведенных расходов.

ИП освобожден от обязанности ведения бухгалтерского учета, однако при учете расходов на оплату труда наемных работников ИП может также включить в состав профессиональных вычетов расходы на оплату труда бухгалтера, поскольку согласно п. 23 порядка учета доходов и расходов ИП может уменьшить свои доходы на любые начисления на оплату труда работникам, которые работают по трудовым договорам.

Если ИП применяет несколько налоговых режимов, например ОСНО и ЕНВД, то он должен вести раздельный учет доходов и расходов для этих режимов. ИП может принять в состав расходов для исчисления НДФЛ только документально подтвержденные расходы, связанные с общим режимом налогообложения.

Об особенностях уплаты НДФЛ при применении режимов налогообложения, доступных ИП, читайте в статье «Должен ли ИП платить НДФЛ (случаи и нюансы)?» .

Штраф за не сданную отчетность

НК определяет, что за нарушение сроков, в которые должна быть отправлена налоговая декларация 3-НДФЛ предусматривается несколько видов ответственности:

- Вовремя не была отправлена нулевая декларация, т. е. у предпринимателя налогооблагаемого дохода зафиксировано не было. Тогда ему придется заплатить штраф 1000 руб., и все равно оформить и подать декларацию.

- Декларация не отправлена в установленный срок, но при этом рассчитанный по ней налог заплачен вовремя. Штраф тогда будет составлять 5% от указанной в ней суммы налога, но не более 30% всей его суммы.

- Декларация не отправлена и налог не уплачен. Предприниматель должен будет оплатить штраф в размере 20% от суммы налога, а также уплатить пени за несвоевременное перечисление налогового платежа. Если налоговый орган сможет доказать, что ИП не выполнил эти действия умышленно, то размер штрафа может увеличиться в два раза до 40%.

Важно! Кроме этого у ФНС есть право по прошествии 10 дней, с момента завершения срока подачи декларации, заблокировать банковские счета предпринимателя.

Метки

3-НДФЛ Отчетность

«Непредпринимательские» способы снизить НДФЛ

Кроме рассмотренного профвычета, который возникает у ИП в результате бизнес-деятельности, предприниматель также может уменьшить свой НДФЛ за счет стандартных, социальных и имущественных вычетов. Их перечень приведен в ст. 218–220 НК РФ.

Рассмотрим особенности применения вычетов на примере расходов по обучению.

Так, право получить вычет по расходам на обучение детей сохраняется до достижения ими 24 лет. При расчете вычета на обучение детей может быть учтена сумма расходов на каждого ребенка в 50 000 руб.

У предпринимателя Михайлова Д. Б. двое детей.

Сын посещает дошкольное отделение школы № 2025 г. Москвы. Расходы за год на его содержание в школе составили 30 000 руб.

Также он посещает школу искусств, годовое обучение в которой составляет 25 000 руб.

Дочь посещает ГБОУ «Спортивная школа № 7», где стоимость занятий в год определена в 54 000 руб.

В связи с производимыми расходами ИП Михайлов Д. Б. намерен заявить вычет по расходам на обучение в сумме 100 000 руб. (50 000 руб. × 2), который даст ему возможность снизить уплачиваемый за год налог на 13 000 руб. (100 000 руб. × 13%).

Общий размер расходов, по которым предпринимателю может быть предоставлен социальный вычет, за исключением понесенных затрат на дорогостоящее лечение и обучение детей, не может превышать 120 000 руб.

В 2021 году ИП Михайлов Д. Б. оплатил свою учебу по программе MBA в сумме 60 000 руб. и программу годового обслуживания в медицинской клинике в сумме 80 000 руб.

Итого произведенные ИП Михайловым Д. Б. расходы на социальные нужды составили 60 000 + 80 000 = 140 000 руб.

Однако в связи с существующими ограничениями по величине суммы в составе социальных вычетов из 140 000 могут быть учтены только 120 000 руб.

Подробнее о применении социальных вычетов можно узнать здесь .

Вычеты

Стандартные, социальные и имущественные вычеты предпринимателя, как физического лица, способны уменьшить сумму НДФЛ, обязательную к уплате.

Допустим, предприниматель И.П. Шаповалов в 2021 году потратил 55000 руб. на лечение и заявляет о возврате части расходов из бюджета. О своем праве на вычет на лечение он должен указать во вкладке «Вычеты», блоке «Социальные» вычеты:

Кроме того, у предпринимателя есть один ребенок, на которого предоставляется стандартный налоговый вычет. Об этом он также должен указать в программе «Декларация»:

Увидеть разницу между вариантом, когда ИП Шаповалов Иван Петрович отчитывается по форме 3-НДФЛ с указанием только доходов и расходов по своей деятельности, и вариантом, когда он дополнительно указывает право на вычет, можно при просмотре документа:

Такую сумму Шаповалов И.П. должен заплатить в бюджет до 30 апреля 2021 года, отчитываясь о своей предпринимательской деятельности:

А такую сумму он заплатит, если укажет о праве на вычеты на детей и лечение:

Когда документ будет полностью заполнен, его нужно сохранить и распечатать. Сделать это можно с помощью кнопок на панели сверху:

Чтобы убедиться, что декларация составлена без ошибок, можно проверить документ с помощью кнопки «Проверить» на верхней панели. Это позволит избежать пропуска каких-либо сведений, необходимых для заполнения.

Декларацию распечатывают в двух экземплярах, один из которых остается у декларанта, второй предоставляется налоговым органам на проверку. Крайний срок подачи декларации – 3 мая 2021года.

Входит ли в расходы — 2021 НДФЛ за работников при ОСНО и УСН «доходы минус расходы»

НДФЛ предприниматель платит не только за себя. При выплате доходов наемным работникам он становится налоговым агентом по налогу с зарплаты и обязан исчислить, удержать у работников и уплатить этот налог в бюджет.

Как при ОСНО, так и при УСН с объектом «доходы, уменьшенные на величину расходов» ИП может учесть сумму перечисленного НДФЛ — но не как самостоятельный расход, а в составе расходов на оплату труда работников, с которыми заключен трудовой или гражданско-правовой договор. Иными словами, в расходы принимается зарплата без ее уменьшения на удержанный НДФЛ. Это подтверждает Минфин России (письма от 15.12.2015 № 03-11-06/2/5880 и от 19.12.2008 № 03-04-05-01/464).

Как предпринимателю вести учет расходов при УСН, узнайте в материале «Как правильно вести учет доходов и расходов ИП?».

Для правильного исчисления налоговой базы для НДФЛ индивидуальному предпринимателю необходимо учитывать особенности признания расходов, изложенные в НК РФ, а также в Порядке учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей, утвержденном Минфином России.

1. Нет не будет на основании абз.3 пп.1 п.2 ст. 220 НК РФ (имущество, бывшее в собственности до 3 лет в пределах 250 т.р.) 2. Не будет, если куплена в интересах физлица, если куплена для предпринимательской деятельности также не будет, так как будет учитываться в составе внеоборотных активов и переносить свою стоимость на затраты через механизм амортизации.

Также вы можете принять участие в обсуждении схожих вопросов на форуме

Здравствуйте! ИП совмещает ОСНО (оптовая торговля нефтепродуктами) и ЕНВД (грузоперевозки специализированным транспортом). Составили Учетную политику и ведем на ее основании налоговый учет порядка двух лет. По расходам при определении налогооблагаемой базы по НДФЛ в ней прописали: 1. НДС берем к вычету только по ОСНО (торговля нефтепродуктами), раздельный учет НДС не ведется. 2. В полном объеме берем расходы по ОСНО (себестоимость товара, зарплата бухгалтера и страховые отчисления от нее) 3. К расходам, которые невозможно отнести однозначно к одному из видов деятельности прописали: Распределение общих расходов ИП производится ежемесячно исходя из доли доходов от разных видов деятельности, к которым относятся услуги банка, заработная плата водителей и страховые взносы от нее, обслуживание электронной отчетности, почтовые расходы, обслуживание орг.техники, канцелярские товары, ремонт и ТО автомобилей, запасные части для автомобилей, ГСМ для автомобилей, амортизация имущества участвующего в деятельности ИП, налог на имущество которое участвует в деятельности ИП. В налоговой инспекции ИП сказали, что он не может включить в себе в делимые расходы при определении налогооблагаемой базы по НДФЛ расходы, которые связаны с деятельностью по ЕНВД (заработная плата водителей и страховые взносы от нее, ремонт и ТО автомобилей, запасные части для автомобилей, ГСМ для автомобилей, амортизация имущества участвующего в деятельности ИП, налог на имущество которое участвует в деятельности ИП) и что мы не правомерно занижаем себе налогооблагаемую базу по НДФЛ. У ИП есть покупатели: 1. с которыми оформлены 2 договора: купля-продажа нефтепродуктов и перевозка грузов специализированным транспортом. Мы продали им товар и сами его доставили. Выставляем упд со статусом «1» на товар (с НДС) и упд со статусом «2» на услуги (без НДС). 2. с которыми заключен договор только на перевозку грузов специализированным транспортом. Выставляем упд со статусом со статусом «2» на услуги (без НДС). Получается, что в деятельности при первом варианте мы задействуем частично транспорт и можем часть расходов отнести на ОСНО. При втором варианте конечно нет, тут только ЕНВД.

Содержание

- Как рассчитывается НДФЛ для ИП

- Полученный доход

- Налоговые вычеты

- Авансовые платежи

- Ставка НДФЛ для ИП

- Расчет налога НДФЛ по итогам года

- Отчетность ИП по НДФЛ

- Заключение

Налог с доходов для и юрлиц разный:

- ИП платят НДФЛ;

- Юрлица платят налог на прибыль.

Сегодня речь и пойдет об особенностях уплаты НДФЛ физлицами, зарегистрированными в качестве ИП. А особенностей здесь довольно много.

Все мы привыкли, что НДФЛ – налог, который работодатель удерживает у нас из зарплаты (это я сейчас об обычных работниках). Для ИП расчет и уплата этого налога с доходов, полученных от предпринимательской деятельности, выглядят по-другому.

Итак, обо всем по порядку!

Как рассчитывается НДФЛ для ИП на ОСНО в 2021 году

Налог рассчитывают с разницы между доходами и расходами предпринимателя (профессиональные вычеты). Ставка стандартная, как и для всех физлиц – 13%.

Данные по доходам и расходам берут из Книги учета доходов и расходов, куда бизнесмен должен записывать все доходные и расходные операции в хронологическом порядке. Форма КУДиР и порядок учета доходов и расходов для ИП приведены в Приказе Минфина России № 86н, МНС России № БГ-3-04/430 от 13.08.2002. Не все пункты из этого приказа нужно применять, об этом чуть ниже.

Что является доходом

Это все поступления от предпринимательской деятельности: выручка от продажи товаров и услуг, полученные проценты по кредитам и займам, штрафы и пени от покупателей, и прочие доходы.

Перед тем, как определить доход, нужно «очистить» его от НДС. Как считать доходы прописано в статье 223 НК РФ. Днем поступления дохода считается день, когда деньги поступили на счет предпринимателя (кассовый метод). Полученный аванс, по которому еще не было отгрузки, тоже считается доходом.

При определении доходов учитывайте список доходов, которые налогом на доходы физических лиц не облагаются, он приведен в статье 217 НК РФ.

Налоговые вычеты

Доходы можно уменьшить на вычеты: профессиональные, стандартные, имущественные и социальные.

Профессиональные вычеты (п.1 ст.221 НК РФ) – это расходы предпринимателя, которые связаны с получением прибыли, без НДС. Это траты на сырье, материалы, аренду, заработную плату, страховые взносы за себя и работников, уплаченные налоги (кроме НДФЛ и НДС) и т.д.

В пункте 22 Порядка учета доходов и расходов, утвержденного приказом Минфина России № 86н говорится, что материальные расходы ИП может списывать только на затраты в части реализованных товаров, выполненных работ и оказанных услуг. Верховный суд решением от 19.06.17 № АКПИ17-283 признал этот пункт недействующим. Условие из пункта 22 противоречит правилу, установленному статьей 273 НК РФ, а значит не является обязательным к выполнению. Материальные затраты можно учитывать в расходах сразу после оплаты, а сырье и материалы учитывают в расходах по мере списания в производство. Но всегда есть риск, что налоговики придерутся, если ИП отклонится от Порядка, хотя суд наверняка будет на его стороне.

Чтобы учесть расходы при расчете налога, они должны быть:

- оплачены;

- использованы в предпринимательской деятельности;

- подтверждены документально. Если документов нет, в расходы покупку включать нельзя.

Можно поступить по-другому – уменьшить доходы на 20%, и посчитать с получившейся суммы. Это тоже профессиональный вычет, он прописан в статье 227 НК РФ. В этом случае не нужно никаких подтверждающих документов, но на расходы доход уменьшать при таком варианте уже нельзя. То есть ИП выбирает что-то одно – уменьшает доход либо на расходы, либо на 20%. Второй вариант выгоден, если нет подтверждающих документов, или расходов было меньше, чем 20% от дохода.

Пример расчета:

По итогам года ИП получил 4 200 000 рублей дохода.

На сырье, аренду, оплату труда, страховые взносы и налоги в общей сложности предприниматель потратил 3 100 000 рублей, на все есть подтверждающие документы.

20 тысяч предприниматель потратил на лечение, документы тоже есть.

(4 200 000 — 30) х 13% = 140 400 руб.

Мы описали порядок расчета налога по итогам года. Но в течение года ИП должен платить еще и авансовые платежи по этому налогу, а по итогам года платят налог уже за вычетом этих платежей. Расскажем, как их считают и платят.

Авансовые платежи по НДФЛ для ИП на ОСНО

В 2021 году их еще считает налоговая инспекция, а предприниматель получает от нее уведомление и платит указанные в нем суммы. Когда кончается год, он уже сам считает налог от фактических доходов, вычитает из него уже перечисленные авансы, и доплачивает разницу, если она есть.

Как налоговики считают суммы авансов?

Когда ИП на общей системе налогообложения начинает деятельность, после получения первого дохода он должен отправить в налоговую инспекцию декларацию 4-НДФЛ с предполагаемым доходом (в течение пяти дней по истечении месяца после получения первой выручки). Исходя из этих сумм налоговики должны рассчитать сумму авансового платежа.

Если ИП работает не первый год и уже сдавал декларацию 3-НДФЛ по итогам прошлого года, 4-НДФЛ ему сдавать уже не нужно. Налоговики рассчитают авансы исходя из показателей прошлогодней декларации 3-НДФЛ.

Расчет авансовых платежей по НДФЛ для ИП на ОСНО, пример:

В декларации 4-НДФЛ или 3-НДФЛ за 2021 год указан доход в 1 500 000 руб. Налоговики рассчитали размеры авансов на предстоящий год и прислали ИП. Всего он должен заплатить в 2021 году 195 000 рублей:

- 50% от платежа, то есть 97 500 рублей до 15 июля 2019 года;

- 25%, то есть 48 750 рублей до 15 октября 2021 года;

- 25%, то есть 48 750 рублей до 15 января 2021 года.

Когда год кончится и ИП уже будет точно знать, сколько заработал в 2021 году, он посчитает 13% с прибыли, вычтет уже перечисленные авансы и перечислит остаток. Если разница отрицательная, значит доплачивать ничего не надо, а переплату можно либо вернуть на свой счет по заявлению, либо зачесть в счет будущего налога.

Но если в течение года доходы предпринимателя сильно увеличатся или уменьшатся, и отклонение от сумм в декларациях будет больше 50%, нужно сдать еще одну форму 4-НДФЛ с новой суммой предполагаемого дохода. Налоговики пересчитают авансы в большую или меньшую сторону и пришлют предпринимателю новое уведомление.

Заполнение страниц

В приложении 2 к приказу ФНС, утвердившему форму 3-НДФЛ, содержится порядок заполнения декларации. Перед заполнением следует перечитать данную инструкцию во избежание возможных ошибок.

Данные вносить нужно только в определенные страницы, указанные выше, остальные остаются пустые, подавать в налоговую их не нужно.

Для начала следует определить, как будет заполняться и подаваться бланк — в ручном, машинописном виде, в программе, в электронном виде.

Если бланк заполняется на бумаге, то обязательно берется ручка с пастой синего или черного цвета. Буквы должны быть понятны — заглавные и печатные, должны четко попадать в отведенные знакоместа. Пустые клетки заполняются короткой чертой по центру. Исправлять ошибки не допускается, если бланк испорчен — следует распечатать новый.

Если декларация составляется в электронном виде, то шрифт должен быть courier new, размер 16-18, распечатать готовый образец можно без обрамлений клеток.

Важные моменты:

- стоимость указывается в рублях и копейках;

- суммы налога — в полных рублях;

- доходы/расходы в валюте переводятся в рубли на дату получения данного дохода/расхода;

- на каждой странице должен быть номер, ИНН ИП, его фамилия, инициалы, подпись;

- заполнить нужно только 4 листа, их и подавать в налоговую;

- заполнение начинается с приложения 2, далее второй раздел, первый и титульную страницу, после листы нумеруются и складываются по порядку.

Заполнять 3-НДФЛ нужно на основании данных книги учета доходов и расходов (КУДР), которую ИП должен вести в течение всего года. Бухгалтерский учет ИП вести не обязаны, для декларации достаточно наличия КУДР, которую можно составлять в любом удобном для индивидуального предпринимателя виде.

При оформлении декларации предпринимателю нужно самостоятельно определить фактическую доходную и расходную часть своего годового финансового результата и отразить на страницах формы 3-НДФЛ.

Индивидуальные предприниматели в течение года платят авансовые платежи, исходя из предполагаемой прибыли. ФНС на основании данных ИП определяет размер аванов, которые уплачиваются по итогам каждого квартала не позднее 15- числа месяца, идущего за отчетным периодом.

По итогам года ИП должен определить размер уплаченного аванса и фактическую сумма налога, которую нужно заплатить на основе реальных данных.

Разность между авансом и рассчитанным в декларации доходом нужно доплатить в бюджет. Необходимость в доплате возникает, если налог к уплате по реальным данным оказывается больше уплаченных авансов. При переплате ИП может рассчитывать на возврат излишне перечисленного налога.

Какие расходы можно учитывать?

Расходы ИП могут уменьшить базу для исчисления налога в случае, если они:

- действительно оплачены в отчетном году;

- связаны с предпринимательской деятельностью;

- документально подтверждаются;

- обоснованны.

Отнести к расходам можно затраты:

- на сырье, исходные материалы, полуфабрикаты, товары, основные средства (материальные);

- на амортизацию;

- на выплату зарплаты сотрудникам и т.д.

Если расходы не соответствуют указанным выше условиям, то ИП может их не брать в расчет, а принять в качестве уменьшения налоговой базы профессиональный вычет — 20% от размера годовых доходов.

То есть предприниматель сам выбирает, что именно он примет в качестве расходов — вычет в виде 20% от доходов или фактические затраты при соответствии установленным НК РФ условиям.

Если расходов мало, либо они не подтверждены документами, то лучше использовать профессиональный вычет.

Титульный лист

Первым можно заполнить первую страницу 3-НДФЛ:

| ИНН | ИНН индивидуального предпринимателя. |

| № корректировки | Ставится «0—» при первичной подаче. Если корректируется декларация, то указывается номер корректировки. |

| Налоговый период | Код периода – 34 для ИП. |

| Год | 2019, если декларация заполняется ИП в 2021 году. |

| Налоговый орган | Код ИФНС, куда сдается отчет. |

| Сведения о налогоплательщике | Включают

|

| Сведения об удостоверяющем документе | Включают:

|

| Код статуса | Налоговые резиденты РФ ставят «1», нерезиденты – «2». |

| Телефон | Контакты для связи указываются обязательно с кодом города. |

| Раздел «Достоверность…» | Данные о лице, сдающем декларацию 3-НДФЛ в ФНС. |

Пример заполнения титульного листа:

Раздел 1

Этот раздел итоговый, заполняется в последнюю очередь после отражения всех данных на других страницах.

Если ИП должен заплатить налог, то в поле 010 ставится «1», в поле 040 — сумма к перечислению.

Если у ИП отсутствует обязанность по уплате, то в 010 ставится «3», в 040 — прочерки.

Если ИП по итогам года желает вернуть из бюджета средства, то в 010 ставится «2», в 050 — сумма к возврату.

Строки 030 и 040 заполняются данными о КБК и ОКТМО, эти коды вносятся в форму 3-НДФЛ в любом случае, независимо от годовых финансовых результатах индивидуального предпринимателя.

Пример заполнения раздела 1:

Раздел 2

Раздел важный, в нем ведет расчет налога ИП к уплате, исходя из налоговой базы. Важно, что все суммы указываются без учета НДС (если индивидуальный предприниматель является его плательщиком).

Заполнение строк второго раздела 3-НДФЛ:

| 1. Расчет налоговой базы | |

| 002 | ИП указывают «3», что значит «иное». |

| 010 | Выручка за год без учета поступлений от зарубежных компаний (должен равняться значению поля 050 прил.3). |

| 020 | Общий годовой доход, не облагаемый налогом (не входят поступления от зарубежных компаний). ИП в этой строке ставят нули. |

| 030 | Общий годовой доход, облагаемый налогом, рассчитывается как показатель 010 — 020. ИП в этом поле указываются выручку из стр.010. |

| 040 | Величина вычета (профессионального для ИП), учитываемого за отчетный год (равняется значению поля 060 прил.3). |

| 050 | Не заполняется. |

| 060 | База для налога равняется разности строк 030 и 040. |

| 2. Расчет налога | |

| 070 | Налог = База из поля 060 умножить на ставку из поля 001. |

| 110 | Авансы из поля 070 прил.3. |

| 150 | Налог к уплате – если налоговая сумма из поля 070 больше авансов из поля 110, рассчитывается как разность показателей строк 070 и 110. |

| 160 | Налог к возврату, если налог из 070 меньше авансов из 110, рассчитывается как разность 110 и 070. |

Пример заполнения раздела 2:

Приложение 3

В приложении считается доходы от деятельности ИП и размер профессионального вычета, уменьшающего базу для налогового исчисления.

Построчное заполнение представлено в таблице:

| 1. Вид деятельности | |

| 010 | Код вида деятельности из прил.5 к Порядку заполнения, ИП указывают 01, что означает предпринимательская деятельность. |

| 020 | Код основной деятельности – ОКВЭД, указанные при регистрации ИП. |

| 2. Показатели для налоговой базы и налога | |

| 030 | Размер годового дохода без НДС. |

| 040 | Размер годовых расходов без НДС (разделяются на четыре составляющие, указываемые в строках 041, 042, 043 и 044). Данное поле заполняется, если ИП способен подтвердить расходы документами, и они действительно связаны с предпринимательской деятельностью. Если это не так, то следует заполнить поле 060, где указывается профессиональный вычет в размере 20% от расходов. |

| 3. Итого | |

| 050 | Доходы из стр.030 (если ИП заполнил несколько приложений 3 по разным налоговым ставкам, то считается суммарный доход по всем строкам 030 и вписывается в данное поле). |

| 060 | Указываются либо расходы из стр.040, либо 20% от доходов из стр.030. |

| 070 | Уплаченные авансы в течение года (рассчитываются налоговой на основании сведений о прибыли ИП). |

| 4. Информация, указываемая КФХ | |

| 080 | Заполняют только крестьянско-фермерские хозяйства. |

| 5. Информация о самостоятельно корректировке | |

| 090-100 | Нужно заполнять, если ИП корректировал базу для налога самостоятельно в соответствии с п.6 ст.105.3 НК РФ. |

Строки 110-150 ИП не заполняют, они предназначены для физических лиц без образования предпринимательства для указания доходов от источников из приложений 1 и 2.

Пример заполнения приложения 3:

Новая форма 2021

С 01.01.2019 стал действовать обновленный шаблон отчетного документа 3-НДФЛ, регламентированный приказом налогового ведомства (ФНС), утвержденным 03.10.2018 под регистрационным номером ММВ-7-11/[email protected]

Именно этой формы декларации должны придерживаться BG, которые отчитываются перед государством о подоходном налоге за минувший 2018 год.

Надо констатировать, что данная форма ощутимо сократилась (если сравнивать с предыдущими её вариантами). Как и прежде, она состоит из титульной части, двух основных разделов и ряда соответствующих приложений, заполняемых частными предпринимателями по необходимости.

О том, что изменилось в новой форме декларации 3-НДФЛ с 2019 года можно прочитать в этой статье.

Как правильно заполнить индивидуальному предпринимателю на ОСНО?

Порядок внесения данных в форму 3-НДФЛ также регламентируется вышеупомянутым приказом ФНС. Физическим лицом предпринимателем обязательно заполняются титульная часть, первый раздел и второй раздел рассматриваемой декларации. Помимо этого, если необходимо зафиксировать предпринимательские доходы физлица, соответствующие сведения указываются в третьем приложении отчетной формы.

Для индивидуального предпринимателя рекомендуемая последовательность заполнения соответствующих листов декларации выглядит следующим образом:

- Сначала нужные сведения вносятся в третье приложение к декларации, непосредственно отражающее все предпринимательские доходы физического лица ИП.

- Затем заполняется второй раздел отчетной формы, характеризующий фактическую налоговую базу и подсчитанное значение НДФЛ.

- После этого итоговые данные фиксируются в первом разделе декларации, обобщающем информацию об уплачиваемых, доплачиваемых и возвращаемых налоговых суммах.

- Завершающий этап – заполнение титульной части формы (приводятся ключевые сведения о предпринимателе).

Если ИП участвует в инвестиционном сообществе, налоговая база по соответствующим доходам вычисляется в восьмом приложении и фиксируется в первом приложении к рассматриваемой отчетной форме.

Прочие листы 3-НДФЛ не имеют прямого отношения к налогообложению предпринимательских доходов и заполняются частным предпринимателем по необходимости (например, физлицо-предприниматель обоснованно претендует на НДФЛ-вычеты; ИП получает дополнительные доходы, не связанные с предпринимательством).

Приложение 3

Как уже говорилось ранее, индивидуальному предпринимателю целесообразно начинать заполнение 3-НДФЛ с внесения соответствующих сведений в третье приложение данной формы.

Приложение 3 отображает реальную информацию о предпринимательских доходах физлица.

Так, заполнение третьего приложения выполняется ИП посредством указания нужных сведений в следующих строках:

- 010 – указывается код вида осуществляемой деятельности (следует прописать значение 01, соответствующее предпринимательской деятельности).

- 020 – отражается код главной разновидности хозяйственной деятельности ИП по ОКВЭД-2.

- С 030 по 044 заполняются сведения, необходимые для вычисления налоговой базы и определения значения НДФЛ (указываются реальные значения доходов и фактические значения затрат, учитываемых в рамках профессионального вычета).

- С 050 по 070 показываются рассчитанные значения итоговых показателей. В этих строках налоговой декларации отражаются совокупная величина дохода, размер профессионального вычета, значения авансовых платежей (как начисленных, так и реально уплаченных).

- 080 – обладатель фермерского (крестьянского) хозяйства указывает здесь год регистрации такого хозяйства.

- С 090 по 100 – эти строки 3-НДФЛ заполняются, если ИП самостоятельно скорректировал базу налогообложения и значение НДФЛ по результатам года вследствие использования нерыночных цен при осуществлении сделок с субъектами, являющимися взаимозависимыми.

- С 110 по 150 – эти строки декларации 3-НДФЛ заполняются для определения налоговых вычетов профессионального характера, если физическое лицо, являясь налоговым резидентом РФ, предъявляет к вычету соответствующие затраты, произведенные по соглашениям гражданско-правового характера, авторским вознаграждениям и другим выплатам подобного рода.

Суммарные затраты физического лица, обусловленные его предпринимательской деятельностью, документально подтвержденные и учитываемые при определении профессионального вычета, фиксируются по строке 040 и детализируются по следующим строкам:

- 041 – затраты материальные,

- 042 – начисления амортизации,

- 043 – вознаграждения/выплаты физлицам,

- 044 – иные затраты.

Итоговая сумма затрат ИП, относящихся к НДФЛ вычету профессионального характера, определяется и фиксируется по строке 060 одним из двух доступных способов:

- суммирование значений, указываемых по 040-строке для каждого из видов осуществляемой деятельности (есть документальное подтверждение затрат);

- берется 20% от совокупного значения предпринимательских доходов физлица (отсутствует документальное подтверждение заявленных затрат).

Пример заполнения третьего приложения для ИП:

Раздел 2

Здесь вычисляются совокупное значение налогооблагаемого дохода, величина базы налогообложения, а также значение НДФЛ, которое уплачивается, доплачивается или возвращается Ип.

Если ставки налогообложения дифференцируются для разных доходов ИП, второй раздел декларации заполняется несколько раз – по количеству используемых ставок.

Сначала ИП заполняются следующие строки второго раздела формы 3-НДФЛ:

- 001 – ставка налогообложения имеющихся доходов.

- 002 – определяющий признак разновидности дохода (для предпринимательской деятельности физлица указывается значение 3).

Строки для вычисления базы налогообложения физлица:

- С 010 по 030 – заполняются совокупные значения всех доходов, налогооблагаемых доходов, а также тех доходов, которые не облагаются НДФЛ. Все эти значения приводятся без дивидендной составляющей.

- 040 – показывается значение налоговых вычетов, которое берется из 060 строки третьего приложения. Стандартный вычет из пятого приложения также отражается в 040 строке второго раздела. Нулевое значение проставляется в этой строке, если применяемая ставка налогообложения не соответствует 13%.

- 050 – значение затрат, уменьшающих заработанные доходы.

- 060 – вычисляется и показывается значение базы налогообложения. Нулевое значение проставляется, если результат расчета оказался отрицательным. Если физическим лицом учитываются исключительно предпринимательские доходы и вычеты стандартного/профессионального характера, показатель соответствует разнице между 030-строкой и 040-строкой второго раздела.

Уплачиваемый, доплачиваемый или возвращаемый налог вычисляется по следующим строкам:

- 070 – показывается значение НДФЛ, исчисленное с базы налогообложения по 060-строке второго раздела.

- С 080 по 130 – заполняются сведения, позволяющие вычислить значение НДФЛ, подлежащего уплате или возврату.

- 140 – показывается значение налога, уплаченного физлицом по ПСН.

- 150 – фиксируется уплачиваемый/доплачиваемый НДФЛ.

- 160 – отражается возвращаемый НДФЛ. От суммы значений строк с 080 по 130 вычитается значение 070-строки. Проставляется нулевое значение, если результат вычисления оказался минусовым или нулевым.

Пример заполнения второго раздела 3-НДФЛ для ИП:

Раздел 1

Здесь фиксируются уплачиваемые, доплачиваемые или возвращаемые суммы НДФЛ. Заполняются такие строки:

- 010 – указывается значение 1 для уплаты/доплаты НДФЛ; указывается значение 2 для возврата НДФЛ; указывается значение 3 при отсутствии НДФЛ.

- 020 – заполняется нужный КБК.

- 030 – прописывается нужный ОКТМО.

- 040 – величина НДФЛ к уплате/доплате.

- 050 – величина НДФЛ к возврату.

Пример заполнения первого раздела декларации для ИП:

Титульный лист

Титульная составляющая рассматриваемой декларации заполняется следующим образом:

- ИНН-код предпринимателя;

- корректировочный номер;

- идентифицирующий код территориальной структуры налогового органа;

- отчетный год — при заполнении декларации в 2021 году указывается 2021 ;

- идентифицирующий код страны гражданства ИП (643 для РФ);

- идентифицирующий код категории (720 для предпринимательских доходов);

- ФИО физлица-предпринимателя;

- личные сведения ИП;

- статус (резидент/нерезидент);

- телефонный номер;

- количество заполненных листов, страниц;

- подтверждение полноты достоверности данных;

- подпись и дата.

Пример заполнения титульного листа формы 3-НДФЛ:

Отчетность ИП по НДФЛ

Здесь важно отметить три вида отчетов, касающихся именно НДФЛ:

- КУДИР для ИП на ОСНО – ИП обязательно ведет книгу, где отражает все хозяйственные операции (напомним, что только при условии ведения КУДИР предприниматель освобождается от обязанности вести бухгалтерский учет);

- 4-НДФЛ – сведения о предполагаемом доходе (сдается, как мы уже сказали ранее, предпринимателями, которые либо только зарегистрировались как ИП, либо перешли на ОСНО с других режимов);

Важно! 4-НДФЛ подается один раз. Но, в принципе, может быть такая ситуация, что надо подать корректировочную декларацию. Такая необходимость возникает в случае резкого изменения условия бизнеса, из-за которых предполагаемый доход изменяется в большую или меньшую сторону более чем на 50%.

Если ваш предполагаемый доход сильно возрос, то сдавать заново 4-НДФЛ необязательно – все, что вы не заплатите авансами, вы заплатите при окончательном расчете по итогам года. А вот при резком снижении дохода 4-НФДЛ все-таки лучше подать – это выгодно именно ИП. На основании новой информации налоговики пересчитают авансы, и вы их в течение года уже не будете переплачивать.

- 3-НДФЛ — сама декларация по НДФЛ сдается один раз по результатам прошедшего года до 30 апреля уже следующего года.