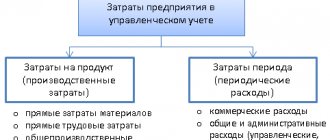

У любой организации, производящей продукцию и/или реализующей ее, существуют затраты. Если предприниматель использует в определении прибыли и затрат метод начисления, то Налоговый Кодекс в ст. 318 и 320 требует разделять расходы по их отношению к прямым или косвенным.

- В чем смысл такого разделения с точки зрения уплаты налогов?

- Какие затраты считать прямыми, а какие отнести к косвенным?

- Кто принимает окончательное решение в этом вопросе – налоговики и предприниматели?

- Всегда ли нужно это разделение?

Вносим ясность в этом материале.

Каким образом происходит распределение расходов на прямые и косвенные в целях налога на прибыль?

Реализация услуг в 1С — пошаговая инструкция

Организация заключила договор с заказчиком ООО «Ламбрикен» на оказание услуг по разработке дизайн-проекта интерьера офиса на сумму 826 000 руб. (в т. ч. НДС 18%).

Прямые затраты на оказание услуг составили 165 100 руб.:

- Заработная плата — 50 000 руб.

- Страховые взносы — 15 100 руб.

- Услуги сторонних организаций — 100 000 руб.

25 декабря сторонами подписан акт на оказание услуг по разработке дизайн-проекта интерьера офиса по договору № 137.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация услуг | |||||||

| 25 декабря | 62.01 | 90.01.1 | 826 000 | 826 000 | 700 000 | Выручка от реализации услуг | Реализация (акт, накладная) — Услуги (акт) |

| 90.03 | 68.02 | 126 000 | Начисление НДС с выручки | ||||

| Выставление СФ на отгрузку покупателю | |||||||

| 25 декабря | — | — | 826 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 126 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Списание в расходы фактической себестоимости оказанных услуг | |||||||

| 31 декабря | 90.02.1 | 20.01 | 165 100 | 165 100 | 165 100 | Списание в расходы фактической себестоимости оказанных услуг | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

Также необходимо

Недостаточно просто заявить требование о возмещении понесенных расходов, необходимо также представить суду документальное подтверждение их фактического несения.

Поэтому к заявлению должны быть приложены:

- договор с представителем;

- подтверждение осуществления расчетов: выписка из банка о переводе или расписки в получении денежных средств;

- копия доверенности, уполномочивающей представителя на совершение необходимых действий;

- акт приема оказанных услуг;

Оказание услуг — нормативное регулирование

Оказание услуг одним лицом другому лицу на возмездной основе признается реализацией (ст. 39 НК РФ). В целях расчета налога на прибыль организации, занимающиеся оказанием услуг, учитывают полученные доходы и осуществленные расходы, связанные с оказанием услуг.

Доходы:

- В БУ выручка от оказания услуг относится к доходам от обычных видов деятельности (п. 5 ПБУ 9/99) и признается в момент оказания услуги (п. 12 ПБУ 9/99).Она отражается по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения».

- В НУ доходом является выручка от реализации без НДС (п. 1 ст. 248 НК РФ). Дата получения дохода при методе начисления — дата оказания услуг (ст. 271 НК РФ).

Расходы:

- В БУ это расходы, осуществление которых связано с оказанием услуг (п. 5, п. 9 ПБУ 10/99). Состав прямых расходов определяется технологическим процессом и видом деятельности. Бухучет услуг до момента их оказания осуществляется, в основном, на счете учета затрат 20.01 (Приказ Минфина РФ от 31.10.2000 N 94н). В момент оказания услуг прямые затраты списываются в дебет счета 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

- В НУ в сумму расходов, уменьшающих доходы от реализации, включают прямые расходы, непосредственно связанные с оказанием этих услуг (п. 1 ст. 253 НК РФ) при условии экономической обоснованности и наличии подтверждающих учетных документов (ст. 252 НК РФ). В состав прямых расходов могут быть включены (ст. 320 НК РФ): Расходы на сырье и материалы, используемые при оказании услуг.

- Оплата труда работников, оказывающих услуги (в т. ч. страховые взносы).

- Амортизация основных средств, непосредственно связанных с оказанием услуг.

- Иные расходы, учитываемые в БУ на счете 20.01 «Основное производство».

Состав прямых расходов необходимо закрепить в Учетной политике.

Кто распределяет расходы

Распределять расходы на прямые и косвенные нужно не всегда. Понять, в каком случае это нужно сделать, поможет схема:

Как видно, неторговым организациям, в которых доходы и расходы определяют кассовым методом, делить расходы на прямые и косвенные не нужно. То же самое относится к тем, кто применяет вместо общего режима упрощенку или вмененку, а также предпринимателям. Последние, даже будучи на общем режиме, налог на прибыль не платят.

Все это следует из положений статей 272, 318 и 320 Налогового кодекса РФ.

Услуги в 1С 8.3

В программе 1С Бухгалтерия 8 3 услуги оформляются документом Реализация (акт, накладная) вид операции Услуги (Акт) в разделе Продажи – Продажи – Реализация (акты, накладные).

Если по услуге в 1С 8.3 необходимо автоматизировать расчет себестоимости 1 единицы услуг, то необходимо использовать документ Оказание производственных услугв разделе Производство – Выпуск продукции – Оказание производственных услуг.

Изучить подробнее Реализация производственных услуг. Расчет себестоимости 1 единицы услуг

Оказание услуг в 1С

В шапке документа указывается:

- Договор — документ, по которому ведутся расчеты с заказчиком, Вид договора — С покупателем.

В нашем примере расчеты ведутся в рублях, что отмечено в 1С в договоре услуг PDF. Поэтому в документе Реализация (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет учета расчетов с контрагентом — 62.01 «Расчеты с покупателями и заказчиками».

- Счет учета расчетов по авансам — 62.02 «Расчеты по авансам полученным».

При необходимости счета расчетов с покупателем можно поправить в документе вручную или настроить автоматическое подставление других счетов расчетов с контрагентом.

В табличной части указываются реализуемые услуги из справочника Номенклатура с Видом номенклатуры Услуга. PDF

- Счета учета заполняются в документе автоматически, в зависимости от настроек в регистре Счета учета номенклатуры.

Узнать подробнее про установку счетов учета номенклатуры

- Счет доходов — 90.01.1 «Выручка по деятельности с основной системой налогообложения».

- Счет расходов — 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

- Счет НДС — 90.03 «Налог на добавленную стоимость».

- Номенклатурные группы — номенклатурная группа, относящаяся к реализуемым услугам, выбирается из справочника Номенклатурные группы.

Номенклатурная группа, относящаяся к реализации собственных услуг, должна быть указана в Номенклатурных группах реализации продукции, услуг PDF в разделе Главное – Настройки — Налоги и отчеты – вкладка Налог на прибыль – ссылка Номенклатурные группы реализации продукции, услуг. Именно от этой настройки зависит корректное заполнение декларации по налогу на прибыль.

Подробнее Настройка учетной политики

Оказание услуг — проводки в 1С 8.3

При проведении документа Реализация (акт, накладная) признаются только доходы от реализации услуг (Дт 62.01 Кт 90.01.1). Признание расходов на оказанные услуги (Дт 90.02.1 Кт 20.01) осуществляется при Закрытии месяца.

Услуги в 1с 8.3 — проводки:

- Дт 62.01 Кт 90.01.1 — выручка от реализации услуг: в БУ с учетом НДС;

- в НУ без учета НДС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа реализации услуг. В 1С используются следующие основные формы:

- Акт на оказание услуг PDF

- Универсальный передаточный документ PDF

Бланки можно распечатать по кнопке Печать – Акт на оказание услуг и Печать – Универсальный передаточный документ (УПД).

Рассмотреть другие печатные формы документа Реализация (акт, накладная)

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма выручки от реализации услуг отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

- стр. 010 «Выручка от реализации — всего» в т. ч.: стр. 011 «… выручка от реализации товаров (работ, услуг) собственного производства». PDF

Выставление СФ на отгрузку покупателю

Организация обязана выставить счет-фактуру в течение 5-ти календарных дней с даты отгрузки и зарегистрировать его в книге продаж (п. 3 ст. 168 НК РФ).

Выставить счет-фактуру покупателю можно по кнопке Выписать счет-фактуру документа Реализация (акт, накладная). Данные счета-фактуры автоматически заполняются на основании документа Реализация (акт, накладная).

- Код вида операции — «Реализация товаров, работ, услуг и операции, приравненные к ней».

Документальное оформление

Распечатать форму заполненного счета-фактуры можно по кнопке Печать документа Счет-фактура выданный или документа Реализация (акт, накладная). PDF

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Декларация по НДС

В декларации по НДС сумма начисленного НДС отражается:

В Разделе 3 стр. 010 «Реализация (передача на территории РФ…): PDF

- сумма выручки от реализации, без НДС;

- сумма начисленного НДС.

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный, код вида операции «».

Списание в расходы фактической себестоимости оказанных услуг

Если в отчетном периоде не было реализации услуг, то прямые затраты по ним могут учитываться (п. 2 ст. 318 НК РФ):

- в момент реализации: затраты распределяются на остатки незавершенного производства;

- полностью в расходах отчетного периода: без распределения на остатки незавершенного производства.

Выбранный способ необходимо закрепить в учетной политике

В 1С для признания прямых расходов в момент реализации необходимо в настройках Учетной политики установить: PDF

- Флажок Выполнение работ, оказание услуг заказчикам.

- Затраты списываются — С учетом всей выручки.

При оказании услуг прямые затраты регистрируются разными документами в зависимости от вида затрат, например:

- Документ Начисление зарплаты PDF — для отражения расходов на оплату труда (страховых взносов) сотрудников, оказывающих услугу.

- Документ Поступление (акт, накладная) вид операции Услуги (акт) PDF — для отражения расходов на услуги, оказанные сторонними организациями.

Для того чтобы затраты были учтены при расчете себестоимости услуг, они должны быть отражены по той же номенклатурной группе, что и реализация.

Прямые затраты будут учтены в себестоимости услуг в месяце их реализации (декабре) при выполнении операции Закрытие счетов 20, 23, 25,26 процедуры Закрытие месяца в разделе Операции – Закрытие периода – Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.02.1 Кт 20.01 — списание в расходы фактической себестоимости оказанных услуг.

Контроль

В ноябре по номенклатурной группе Дизайн-проект интерьера были учтены затраты в размере:

- Заработная плата — 25 000 руб.

- Страховые взносы (в т. ч. от НС и ПЗ) — 7 550 руб.

- Услуги сторонних организаций — 100 000 руб.

- Итого за месяц — 132 550 руб.

Так как учетной политикой установлено, что прямые расходы учитываются в момент реализации, то на конец ноября прямые затраты по оказываемым услугам останутся в остатке на счете 20.01 «Основное производство». PDF.

В декабре по номенклатурной группе Дизайн-проект интерьера так же были учтены прямые затраты по оказываемым услугам в размере:

- Заработная плата — 25 000 руб.

- Страховые взносы (в т. ч. от НС и ПЗ) — 7 550 руб.

- Итого за месяц — 32 550 руб.

Сформируем отчет Анализ счета 20.01 «Основное производство» за декабрь по номенклатурной группе Дизайн-проект интерьера в разделе Отчеты – Стандартные отчеты – Анализ счета.

Из отчета видно, что по номенклатурной группе Дизайн-проект интерьера:

- на начало месяца было незавершенное производство услуг — 132 550 руб.

- на конец месяца все прямые затраты в размере 165 100 руб. были списаны в себестоимость реализованных услуг.

Декларация по налогу на прибыль

В декларации по налогу на прибыль себестоимость реализованных услуг отражается в составе прямых расходов:

Лист 02 Приложение N 2:

- стр. 010 «Прямые расходы, относящиеся к реализованным товарам (работам, услугам)». PDF

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Косвенные расходы по налогу на прибыль: перечень

В бухгалтерском учете в состав косвенных расходов включаются общепроизводственные, общехозяйственные расходы, т. е. расходы, связанные с выпуском разных видов продукции, которые обеспечивают деятельность организации в целом. В связи с этим при расчете себестоимости их нужно распределять. База распределения косвенных расходов в бухгалтерском учете устанавливается организацией самостоятельно в учетной политике.

Как отразить косвенные расходы в учетной политике см. в статье «Отражение косвенных расходов в учетной политике — образец».