Передача администрирования пенсионных взносов в ФНС не избавила организации и ИП от сдачи отчетности в ПФР. Более того, Фонд ввел собственные формы как обязательные к сдаче, так и дополнительные. Особо стоит вопрос заполнения так называемых «нулёвок». Этим термином обозначают отчеты, в которых отсутствуют сведения за период. Какие учетные формы сдаются в «нулевом» варианте и кто наделен такой обязанностью – споры по этому вопросу между чиновниками Фонда и страхователями не прекращаются до сих пор.

Обязательные отчеты в ПФР

Ключевые изменения в части страхового обеспечения граждан, которые были проведены еще в 2021 году, существенно сократили состав форм, обязательных для сдачи в ПФ РФ. Теперь страхователи заполняют только два обязательных отчета — СЗВ-М и СЗВ-СТАЖ.

Помимо обязательной отчетности представители Пенсионного фонда вправе запрашивать иную информацию. Например, сведения о страховом стаже специалистов за прошедшие периоды. Бланки и сроки предоставления таких данных обычно отражаются в письменном запросе о предоставлении сведений.

За непредоставление обязательных форм для российских организаций предусмотрены значительные штрафы. Так, за несвоевременно сданный СЗВ-М работники ПФР оштрафуют компанию на 500 рублей. Причем не за весь отчет, а за каждое застрахованное лицо, которое должно быть отражено в данной форме. То есть если в компании 10 человек, за просрочку СЗВ-М придется заплатить 5000 рублей.

Форма ежемесячная, поэтому при нарушении сроков несколько раз сумма штрафных санкций становится все более значительной. Многие компании, опасаясь штрафов, не рискуют и сдают нулевую отчетность в ПФР в 2021 году. Чтобы разобраться в том, стоит ли отправлять нулевые отчеты, напомним условия их заполнения.

Ответственность за несвоевременную сдачу отчетов

Некорректная, несвоевременная отправка или вообще не сдача нулевой отчетности грозит предприятию штрафными санкциями согласно статье 80 Налогового кодекса РФ.

Штраф может быть начислен также, если отсутствует информационное письмо, объясняющее, что предприятие деятельность временно не ведет.

В случае с отчетностью ПФР штрафующим лицом является сам фонд. Стоимость чисто символическая: несдача нулевой отчетности за один квартал карается штрафом. Однако при повторении подобной халатности сумма вырастает в десять раз.

Кроме того, расчетный счет предприятия может быть заблокирован, однако фирма едва ли это заметит, учитывая, что за время простоя операции по расчетному счету не должны происходить. В данной ситуации предприятие теряет не только деньги, но и, что гораздо важнее, благосклонное отношение со стороны государственных органов, злоупотреблять которым не стоит.

Для ведения учета складских операций необходимо тщательно фиксировать движение продукции на складе. Большую помощь в этом оказывает первичная документация, к которой относятся все бумаги, сопровождающие товарные единицы при движении от поставщика на склад и со склада – к потребителю.Порядок учета товаров на складе различается в зависимости от способов хранения материалов и от некоторых других факторов, таких как, например, частота поступления материалов на склад. О складском учете товаров читайте здесь.

Необходимо понимать, что любой документооборот с участием государственных органов, будь то ФСС, ПФР или налоговая – весьма важное дело. Своевременное предоставление всех отчетов гарантирует предпринимателю отсутствие проблем в будущем, так как это лишний раз доказывает ту ответственность, с которой бизнесмен подходит к своему делу.

СЗВ-М

Обязанность сдать ежемесячный бланк закреплена за юридическими лицами, индивидуальными предпринимателями и представителями частной практики (адвокаты, юристы, нотариусы, детективы), которые в своей деятельности используют наемный труд.

То есть если в компании имеется хоть один работник, с которым заключен трудовой договор либо договор гражданско-правового характера, то сдавать СЗВ-М нужно. Причем должность этого работника не имеет никакого значения. Данная оговорка напрямую касается директоров и управляющих компаний.

В отчетную форму включают сведения о застрахованных лицах, с которыми в отчетный период были заключены трудовые договора или договора ГПХ. Даже если в текущем месяце отсутствует обязанность исчислить и уплатить страховые взносы по таким сотрудникам, СЗВ-М сдать придется. Например, если работники отправились в длительный отпуск за свой счет, то нужно за них отчитаться.

ВАЖНО!

Если в отчете указать сведения о застрахованном лице с ошибкой, то за такую оплошность также выпишут штраф в 500 рублей. Аналогичное наказание предусмотрено и за каждого специалиста, которого попросту забыли указать в отчетной форме.

Подробнее о правилах составления формы мы рассказали в отдельном материале «Отчетность СЗВ-М: пошаговая инструкция по заполнению».

Итоги

Заполнение нулевого расчета по страховым взносам обязательно даже при отсутствии показателей. Для заполнения титульного листа расчета по страховым взносам в 2021 году при нулевой отчетности достаточно стандартных данных о фирме. Нули проставьте в ячейках разделов 1 и 3, предназначенных для суммовых и количественных показателей, оставшиеся пустые знакоместа прочеркните.

Поля для КБК лучше заполнить, иначе могут возникнуть сложности с формированием электронного страхового отчета.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Нулевой СЗВ-М

Чтобы избежать штрафных санкций, подготовьте нулевую отчетность в Пенсионный фонд по форме СЗВ-М. Причем сделать это придется и в следующих случаях:

- Деятельность ИП или компании приостановлена.

- Деятельность имеет сезонный характер, наступил «мертвый» сезон.

- В компании нет сотрудников, только директор.

- С единственным директором не заключен трудовой договор.

- Начисления в пользу сотрудников отсутствуют.

- Иные случаи, предусмотренные законодательством.

О том, как правильно составить отчет и в каких ситуациях это нужно сделать обязательно, читайте в специальном материале «В каких случаях оформляется и сдается «нулевая» СЗВ-М».

Как сдать в налоговую нулевой единый расчет по страховым взносам

Чтобы сдать нулевой расчет страховых взносов в 2021 году, вам потребуется:

- заполнить бланк расчета — скачайте его по здесь для отчетности с 1-го квартала 2021 года по отчетность за 9 месяцев или здесь (т.к. начиная с первой отчетной кампании 2021 года нужно применять новый бланк, утв. приказом от 15.10.2020 № ЕД-7-11/[email protected]);

- проверить правильность внесенных данных (какой программой это лучше сделать, см. здесь);

- отправить расчет налоговикам не позднее 30-го числа месяца, следующего за окончанием квартала (п. 7 ст. 431 НК РФ).

До заполнения отчета заранее уточните:

- данные паспортов, Ф.И.О., СНИЛС и ИНН застрахованных лиц;

- при занесении фамилии обратите внимание на наличие в них букв «е» и «ё» (Соловьёв, Воробьёв) — в них «ё» нельзя заменять на «е», иначе инспекторы расчет не примут.

Схема работы с нулевым расчетом практически не отличается от заполнения этого отчета при наличии выплат сотрудникам — различия заключаются только в объеме заносимых данных.

Нулевой СЗВ-СТАЖ: сдавать или нет

Иной порядок предусмотрен для годового бланка СЗВ-СТАЖ. Сама форма не предусматривает сдачу пустых «нулевых» полей. Следовательно, предоставлять нулевой СЗВ-СТАЖ в Пенсионный фонд не нужно. Подробнее о правилах предоставления: «Заполняем и сдаем форму СЗВ-СТАЖ в ПФР».

Отметим, что такой вывод можно сделать после анализа электронного формата бланка. Например, если в отчете не заполнить табличную часть (будут отсутствовать записи о застрахованных лицах), то отчет не пройдет логический контроль. Это значит, что предоставление «пустого» бланка не имеет никакого смысла.

Как правильно заполнять

Приказ ФНС №ММВ-7-11/[email protected] содержит подробную информацию относительно правил по заполнению тех или иных документов.

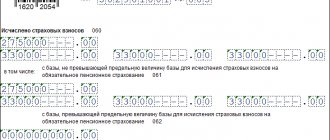

При отсутствии информации и показателей для расчёта РСВ особенности заполнения в данном случае выглядят следующим образом:

- Титульный лист заполняется по стандартному порядку.

- Раздел 1 посвящают сводным данным, связанным с обязательствами плательщика по страховым взносам.

- Далее идут Подразделы, которые обозначаются как 1.2 и 1.5. Они связаны с обязательными видами страхования, медицинским и пенсионным для каждого конкретного подразделения.

- Раздел 3 содержит персонифицированные сведения относительно всех застрахованных лиц.

Отдельно проверяют правильность внесённых данных, для чего можно пользоваться специальными программами. ИНН и СНИЛС, ФИО с другими паспортными данными для застрахованных лиц уточняют заранее при возможности. Инспектора не примут расчёт, если буквы ё будут меняться на аналогичные.

Различия между этим видом отчётов и другой подобной документацией только в количестве сведений, которые заполняются в конкретном случае.

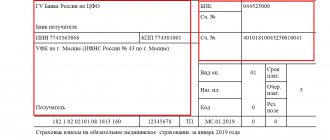

Инн указывают согласно сведениям из самого свидетельства о постановке на учёт. По сравнению с ИП, у компаний этот номер короче в два раза. То же самое касается КПП – их берут из непосредственных документов, которые были оформлены налоговыми органами.

Ип в строчке с КПП ставят прочерки, потому что у них сведения отсутствуют.

Отдельная строчка посвящена году, за который сдавался отчёт и периоду, на основании которого предоставляют сведения. Обязательно наличие всех сведений, связанных с деятельностью той или иной компании.

Два подраздела в первом приложении заполняют все работодатели. 1.3 и 1.4 применяют для отдельных категорий сотрудников, если они связаны с социальным обеспечением.

Третье приложение к первому разделу становится обязательным, если производились выплаты в связи со следующими явлениями:

- Погребение.

- Уход за детьми-инвалидами, в том числе – за счёт оплаты за дополнительные выходные дни.

- По рождении ребёнка.

- Если производилась постановка на учёт на ранних сроках беременности.

- Уход за детьми.

- Беременность, роды.

- Временная потеря трудоспособности.

Каждая выплата предполагает указание:

- Общей суммы по расходам.

- Оплаченных дней, на протяжении которых была потеряна трудоспособность.

- Общее количество случаев, которые служили основанием для перечислений.

Каждый бухгалтер сам выбирает, как удобнее заполнять титульники. Рекомендуется пользоваться специальными программами, которые позволяют часть информации вносить автоматически.

Специальная отчетность НКО в Минюст РФ

Для НКО существует специальная отчетность, которая должна быть сдана в Минюст РФ. Состав отчетности зависит от вида НКО и размещен на сайте Минюста РФ.

Например, для общественных объединений заполняется форма ОН0003, уведомление о продолжении деятельности.

Сведения об НКО, являющихся иностранными агентами, подаются чаще. Например, в состав нулевой отчетности входят отчет о деятельности НКО, сведения о ее персональном составе. Такие НКО должны представлять аудиторское заключение, даже в случае если деятельности не было.

НКО, являющиеся иностранными агентами, а также структурные подразделения иностранной некоммерческой неправительственной организации обязаны проводить аудит (п.1 ст.32 Закона № 7-ФЗ).

Отчетность НКО в Росстат

Перечень отчетности и сроки сдачи для каждой НКО можно узнать на сайте Федеральной службы государственной статистики, заполнив соответствующие поля: ИНН, ОГРН или ОКПО. Ряд форм федерального статистического наблюдения представляются только при наличии наблюдаемого события.

Если в самой статистической форме указано, что она сдается только при наступлении определенного события, то нулевая статистическая отчетность в Росстат не сдается (Письма от 08.04.2019 г. №СЕ-04-4/49-СМИ, от 17.05.2018 г. № 04-04-4/48-СМИ, от 22.01.2018 г. № 04-4-04-4/6-СМИ).

Ресурсы для сдачи нулевой отчетности ПФР

Если время ограничено, и вы не успеваете заполнить необходимые данные и подготовить списки для нулевой отчетности, то можно воспользоваться одним из специализированных компьютерных ресурсов. Такие сервисы выполняют работу над отчетом за небольшую цену и пользуются спросом в подобных ситуациях. Чтобы ресурс создал отчет, предпринимателю необходимо заполнить основные реквизиты и коды организации, а дальше программа сама создаст нулевую отчетность ПФР и отправит готовое задание на электронную почту ИП или его организации.

Также следует выбрать форму предприятия – юридическое лицо или индивидуальный предприниматель, ведь между бланками есть определенные различия. Стоимость такой помощи достаточно лояльна и оплатить ее можно любым удобным способом.

Необходимо подобрать материал для учебной работы? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Особенно выгодными такие ресурсы будут для молодых фирм, которые не располагают услугами бухгалтера. Вместо того, чтобы изучать все аспекты создания отчетности, предпринимателю легче заплатить за готовую работу.

Другие правовые аспекты

Статья 431 НК РФ тоже регулирует вопросы, связанные с оформлением документа, его передачей контролирующим органам.

Если представляется нулевой отчёт, работодатель просто сообщает о том, что за отчётный период у него не было:

- Страховых отчислений.

- Трудовых вознаграждений, которые часто служат в качестве расчётной базы.

- Общей деятельности за отчётный период.

Нулевые расчёты считаются таковыми условно, поскольку информации они содержат достаточно. В них всё равно содержатся сведения, которые позволяют рассчитывать стаж для сотрудника. Для этого и заполняют третий раздел, где приводят персональные данные на каждого.

Все числовые значения считаются равными нулю, соответствующие значения записывают в ячейках. Свободные части этой формы просто заполняются пропусками.

Обязательным требованием выступает сквозная нумерация страниц. На каждой из них надо заполнять сведения по ИНН и КПП. То же касается наличия даты заполнения вместе с печатью руководителя.

Есть официальный ряд требований, которые предъявляют к документу.

- Использование заглавных печатных букв, которые идут справа налево.

- При ручном внесении сведений цвет чернил должен быть чёрным или фиолетовым, либо синим. Остальные цвета под запретом, машина в их случае не распознает информацию, возникает необходимость повторной сдачи документа.

- Courier New высотой 16-18 мм – оптимальный выбор шрифта.

- Запрещено применять корректирующие средства и другие подобные составы. Лист рекомендуется переделать полностью, даже если допущены малейшие ошибки.

- Степлер или скрепку нельзя использовать для соединения страниц. Тем более – если их наличие негативно скажется на целостности самих листов, элементов печати.

- На отдельной странице распечатывают каждый из листов в отчёте.

- Только физические лица без ИНН заполняют строку «Фамилия __И. О.».

Полезно также почитать: Администрирование страховых взносов