Прежде чем ответить на вопрос, что не подлежит амортизации, раскроем этот бухгалтерский термин. Все средства, какими бы они ни были, со временем изнашиваются. На практике износ бывает моральным (устарел метод, станок, процесс) и физическим (что-то сломалось, перестало хорошо работать и так далее). В бухучете первоначальную стоимость основных средств, а также нематериальных активов по мере износа переносят (не сразу, а по частям) на стоимость продукции, производимой организацией или компанией. Это и есть амортизация, а износ (по бухгалтерским понятиям) — это сумма амортизации основных средств, которая начислялась с момента их использования. Теперь подробно рассмотрим, какие объекты не подлежат амортизации, а какие подлежат. Другими словами, какое имущетво является амортизируемым, а какое нет.

Понятие

Все материальные средства со временем изнашиваются. На практике выделяются два вида износа:

- Физический. Изделие вышло из строя, стало работать с перебоями и прочими поломками.

- Моральный. Изделие, метод, процесс, алгоритм устарели, не соответствуют современным требованиям.

Поэтому справедливо, что в бухучете первоначальную стоимость основных средств, а также каких-либо нематериальных активов по мере износа частями переносят на стоимость продукции, что выпускается или предоставляется компанией, предприятием.

Именно этот процесс переноса и называется амортизацией. При этом в бухгалтерском контексте износ — это сумма амортизированных средств, что начислялась с момента использования последних.

Какие же объекты не подлежат амортизации? Это мы обязательно разберем далее.

Методы определения нормы амортизации

Определить долю износа основных фондов можно несколькими способами. В зависимости от специфики технологического цикла, производимого продукта и общей организации предприятия, выбирается один из методов.

По сроку эксплуатации («линейный»)

Этот способ начисления амортизации самый простой и понятный. Он предполагает распределение старения по годам:

Где: А – норма амортизации, выраженная в процентах; N – регламентный срок эксплуатации в годах.

Смысл математического выражения ясен: предполагается, что станок служит пять лет. Каждый год 20% его стоимости должны переходить на себестоимость выпускаемой продукции. Соответственно, это оборудование ежегодно становится дешевле на одну пятую часть.

Метод хорош всем, но не учитывает того важного обстоятельства, что средства производства стареют неравномерно во времени, особенно в моральном плане.

По кумулятивному числу («уменьшаемый остаток»)

Способ несколько сложнее, но обладает существенным преимуществом. Пока средство производства новое, оно должно наиболее активно амортизироваться. Так, чтобы в завершающий год эксплуатации его остаточная стоимость была минимальной.

Где: A – норма амортизации, выраженная в процентах; N – регламентный срок эксплуатации в годах; T – реальный срок, прошедший после введения средства производства в эксплуатацию; K – кумулятивное число, равное сумме натурального ряда, соответствующего сроку эксплуатации в годах. Например, если оборудование предположительно будет использоваться 4 года, то К = 1+2+3+4 = 10.

Если срок эксплуатации длительный, то его несложно посчитать по формуле:

Где: K – кумулятивное число; N – регламентный срок эксплуатации в годах.

Например, для здания, построенного из расчёта на тридцатилетнюю эксплуатацию, кумулятивное число будет равно 465.

Из приведенного выражения понятно, что амортизация по методу уменьшаемого остатка наибольшая в первый год, а чем дольше, тем меньший процент списывается. В современных условиях быстрого морального устаревания бывает очень важно «снять сливки» с использования нового оборудования, пока производимый на нём продукт пользуется наивысшим спросом. Через несколько лет актив может вообще оказаться нерентабельным, а продукция невостребованной.

По моторесурсу

Метод особенно важен при амортизации транспортных средств и других основных фондов, износ которых зависит от интенсивности эксплуатации. Одно дело, когда автомобиль большую часть времени стоит в гараже, и совсем другое, если его «гоняют в хвост и гриву», наматывая на спидометр сотни километров ежедневно. Впрочем, и обычного станка эта зависимость тоже касается. Считается процент амортизации следующим образом:

Где: A – норма амортизации, выраженная в процентах; R – фактическая наработка основного фонда, выраженная в тех же единицах времени, что и моторесурс; М – моторесурс, выраженный в единицах времени допустимой эксплуатации конкретного основного средства (величина справочная).

Метод трудоёмкий и требует учёта показателей счётчиков моторесурса, паспортных данных (для авиатехники) и спидометров (автомобилей).

По произведенной продукции

Метод по смыслу сходен с предыдущим, но вместо километров и часов работы предполагает учёт произведенной продукции. Например, известно, что линия автоматического розлива в ПЭТ-тару рассчитана на выпуск 500 миллионов бутылок лимонада. Если предприятие уже отгрузило 400 млн. шт., то на 80 процентов оборудование износилось. В общем виде формула выглядит так:

Где: A – норма амортизации, выраженная в процентах; D – объём произведенной продукции; W – предельная суммарная производительность за время эксплуатации (как правило, указывается в техническом паспорте).

Чаще всего «произведенный» метод применяется горнодобывающими предприятиями, так как учёт выдачи «на-гора» вполне нагляден, а объёмы продукции доступны.

Общее разделение

Амортизируемым будет считаться имущество индивидуального предпринимателя или организации, находящееся в собственности у налогоплательщика и приносящее ему доход. Что не подлежит амортизации? Соответственно, имущество, не приносящее своему владельцу прибыль.

В документах по бухучету понятие амортизируемого и неамортизируемого имущества раскрывается глубоко и достаточно понятно. Какие объекты основных средств не подлежат амортизации? Это земля, объекты природопользования, запасы, недостроенные здания, товары, ценные бумаги, а также финансовые ресурсы по конкретным сделкам.

А вот имущество, которое имеет непосредственное отношение к мощностям производства, будет непременно подлежать амортизации согласно Федеральному закону от 29.11.2012 № 206-ФЗ.

Что считается амортизируемым имуществом?

Прежде всего определимся, что можно отнести к амортизируемым объектам. В РФ это имущество, которое имеет срок полезного использования более 12 месяцев, и чья первоначальная стоимость превышает 40 тысяч рублей.

Какие объекты основных средств не подлежат амортизации? Все то, что стоит менее указанной суммы со сроком эксплуатации менее года, а также то, что выходит за рамки перечисленного:

- Вложения капитального характера, предпринятые арендатором с разрешения арендодателя в отношении объектов основных средств, которые были переданы в аренду, имеющие конкретные улучшения.

- Значительные вложения со стороны организации в арендованное имущество, которые были сделаны после получения ссуды с одобрения организации, сдавшей основные средства в аренду.

Нелинейный метод

Нелинейный метод более сложный по своей сути. Чтобы вычислить амортизационные отчисления за месяц нужно суммарный баланс амортизационной группы умножить на норму.

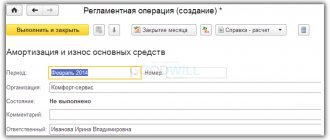

Суммарный баланс амортизационной группы — это сумма стоимостей всех объектов основных средств, которые находятся в одной амортизационной группе. Он уменьшается на сумму начисленной амортизации и вычисляется на первое число каждого месяца. Норму амортизации для целей нелинейного метода можно посмотреть на картинке.

Иные амортизируемые объекты

По законодательству РФ амортизации подлежат такие объекты, как:

- Имущество, которым владеет бюджетная организация.

- Имущество, которое было приобретено на бюджетные средства.

- Имущество, которое было создано за счет целевых финансовых поступлений.

Важно помнить и о том, что амортизируемое имущество, которое получило одно унитарное предприятие от владельца другого аналогичного предприятия в рамках хозяйственного наблюдения или оперативного управления непременно подлежит амортизации у первого в определенном законом порядке.

Под такие же условия попадает и собственность, полученная организацией-инвестором от собственника имущества. Это продиктовано правовыми документами РФ о соглашениях в сфере инвестиций, имеющих отношение к области реализации услуг коммунального хозяйства.

Но важно помнить, что не все объекты основных средств подлежат амортизации. об исключениях мы и поговорим далее.

Что делать с полностью амортизированным объектом

После того как на счёте 02 накоплена полная сумма амортизации, процесс её начисления, согласно ПБУ 6/01 (пункт 21) и статьи 259 (пункты 5 и  Налогового кодекса РФ, прекращается. Что делать с имуществом, отвечающим критериям принадлежности к основным фондам, но имеющим при этом нулевую остаточную стоимость?

Налогового кодекса РФ, прекращается. Что делать с имуществом, отвечающим критериям принадлежности к основным фондам, но имеющим при этом нулевую остаточную стоимость?

Существует несколько вариантов действий:

- Если объект пригоден к дальнейшей эксплуатации, можно составить акт и оценить его по реальной рыночной стоимости с учётом степени изношенности и устаревания.

- Списать имущество, пришедшее в негодность.

- Оформить выбытие по одному из условий ликвидации (дарение, передача в уставной фонд другой фирмы).

- Оставить на балансе (счёт 01) в количественной форме по нулевой стоимости.

До момента полной ликвидации любое основное средство учитывается на счёте 01 независимо от того, амортизировано оно или нет.

Что исключается?

Мы разобрали имущество, которое подлежит амортизации. Из этого списка нужно исключить две разновидности собственности:

- Ценные объекты бюджетной организации. Исключением будут те, что приобретены для осуществления предпринимательской трудовой деятельности.

- Имущество некоммерческих учреждений. То, которое было получено в форме целевых поступлений либо приобретенное за счет денежных средств из основных поступлений, используемое в целях проведения определенной некоммерческой деятельности.

Исключаемые объекты

Ценные бумаги не подлежат амортизации? Рассмотрим конкретные примеры объектов, которые по российскому законодательству не будут амортизироваться:

- Предметы, что были созданы, приобретены за счет средств из бюджета в рамках целевого финансирования.

- Объекты, относящиеся к внешнему благоустройству.

- Приобретенные организацией произведения искусства. Их цена учитывается в составе всевозможных прочих расходов, которые связаны с производством и реализацией. Берется в расчет при этом размер всей стоимости в момент приобретения.

- Имущество, которое создано или куплено за счет тех денежных средств, которые были получены организацией безвозмездно.

- Приобретенные права на продукцию интеллектуальной деятельности. Прочие вещи, относящиеся к подобной собственности, в тех случаях, когда по договору начисления производятся в форме платежей в рамках всего срока его действия.

Как вычислить сумму амортизации и остаточную стоимость

Приведённые выше методы расчёта в результате дают процент износа. Степень амортизации в рублях в простейшем виде представляет собой разницу между суммой приобретения объекта, относящегося к основным фондам, и его остаточной стоимостью.

Чтобы перевести проценты в денежное выражение, достаточно высчитать долю морального и материального износа:

Где: СА – сумма накопленной амортизации; СР – цена приобретения актива; A – норма амортизации, выраженная в процентах.

Обратной величиной является остаточная стоимость, представляющая собой разницу цены приобретения и суммы амортизации:

Где: СО – остаточная стоимость; СР – цена приобретения; СА – сумма накопленной амортизации; A – норма амортизации, выраженная в процентах.

Амортизация по приведенной стоимости

Экономические реалии порой складываются таким образом, что накопленных на счёте 02 средств может не хватить для компенсационного приобретения производственного актива. Точно такого же, возможно, на рынке уже нет или он подорожал, а современные аналоги стоят больше.

Если существует высокая вероятность подобного развития событий, руководство предприятия имеет возможность приводить текущую остаточную стоимость имущества в соответствии с реальным положением на рынке, ежегодно его переоценивая.

Приведенная цена образуется путём умножения на повышающий или ускоряющий коэффициент:

Где: CQ – приведенная стоимость; CP – первоначальная или предыдущая приведенная стоимость; I – коэффициент инфляции.

В противном случае возмещать разницу между накопленной амортизацией и реальными расходами на восстановление производственных мощностей предприятию придётся за счёт собственной прибыли.

Основные средства, не подлежащие амортизации

Неверно, что амортизации подлежат все основные средства. Представим список исключений:

- ОС, которые получены или переданы по соответствующим договорам в безвозмездное пользование.

- Объекты, переведенные на консервацию продолжительностью более трех месяцев.

- Средства, находящиеся на реконструкции, модернизации более 12 месяцев.

- ОС, зарегистрированные в международном списке российских судов.

После расконсервации основных средств амортизация по ним может начисляться в порядке, действующем до начала данного процесса. Важно помнить и о том, что в случае консервации срок полезного использования объекта продлевается на период, равный ее продолжительности.

Что такое основные средства?

Земля подлежит амортизации? Мы разобрали, что нет. Но что же относится к основным средствам, которые мы упомянули выше?

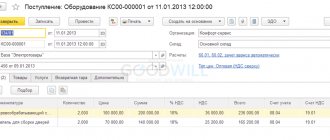

В рамках налогообложения под ними подразумевается имущество, используемое в роли инструментов труда для создания товаров, продукции и реализации услуг. А также применяемое для управления данной организацией. Его первоначальная стоимость не должна быть ниже 40 тысяч рублей.

Первоначальная стоимость основного средства обязательно рассчитывается с учетом затрат на его получение. Это может быть сооружение объекта, доставка, изготовление и любое другое доведение до состояния, в котором он стал пригоден для использования. Амортизации не подлежат ОС, которые достались организации безвозмездно, выявлены в процессе инвентаризации в виде суммы, в которую данное имущество и было оценено. Исключаются из стоимости ОС акцизы, налоги на добавленную стоимость.

Что подлежит амортизации

Из всех возможных видов имущества, находящегося в собственности любого предприятия, наиболее значимое место занимают переменные и основные фонды. Затраты на их возмещение формируют себестоимость продукции. При этом если переменные издержки (сырьё, энергия, трудовые затраты и пр.) входят в неё напрямую, то амортизация производственных средств участвует в ней опосредованно.

Амортизационные отчисления производятся исключительно на основные фонды предприятия – здания, сооружения, станки и прочее оборудование, характеризуемое следующими признаками:

- Длительный срок службы (свыше года).

- Многократное использование в производственном цикле.

- Высокая стоимость – сто минимальных зарплат.

Есть ещё один критерий принадлежности к основным средствам производства – способность сохранять естественную форму, однако в условиях наблюдаемой перманентной технологической революции он не столь важен. К примеру, дорогостоящее программное обеспечение в физическом виде представить трудно, да и не нужно. Тем не менее, этот продукт соответствует всем другим признакам ОФ, и тоже стареет.

Старение оборудования

Всем хочется, чтобы приобретённый предмет служил как можно дольше, а лучше вечно. К сожалению, старение неизбежно, но при всей прискорбности этого явления, у него есть и позитивные черты.

- Во-первых, оно предсказуемо. В условиях реального предприятия, время использования практически любой единицы, участвующей в процессе, приблизительно известно. Оно задаётся нормативными значениями срока эксплуатации

- Во-вторых, активы стареют не сами по себе, а в процессе их полезного использования. Это означает, что независимо от их принадлежности к физической или нематериальной категории, средства производства приносят прибыль. Следовательно, существует источник, из которого можно изыскивать средства для восстановления мощностей.

В идеальном случае, на момент исчерпания срока эксплуатации средства производства, предприятие должно накопить в амортизационном фонде достаточную сумму для приобретения нового актива.

Нематериальные активы

Подлежат амортизации или нет нематериальные активы? Давайте сначала разберем, что же это такое.

К ним относятся приобретенные или созданные налогоплательщиками продукты интеллектуальной деятельности (любых проявлений умственного труда). Они могут наделить своего владельца исключительными правами и быть использованы для создания уже материальной продукции, то есть для производства работ и услуг, предоставляемых организацией, для управления данным учреждением в течение достаточно продолжительного времени — более 12 месяцев.

Что-либо может быть признано нематериальным активом в следующих случаях:

- С его помощью возможно получить экономическую прибыль.

- Существуют правильно оформленные документы, которые подтверждают как наличие самого нематериального актива, так и исключительные права на него.

В основном к нематериальным активам относятся следующие:

- Право на патентную модель, изобретение, образец промышленного характера. Важно, чтобы все вышеперечисленное принадлежало конкретно патентообладателю.

- Уникальное право разработчика или иного собственника на использование особенных программ, баз данных для электронно-вычислительных машин, компьютеров.

- Авторское исключительное право, разрешающее его собственнику применение топологий интегральной схемы.

- Присуждение товарной марки по обслуживанию, товарного знака на продукцию, присвоение уникального названия месту происхождения товаров, формирование фирменного наименования на все вышеперечисленное.

- Исключительное право обладающего патентом на достижения в селекционной области.

Важно понимать, что нематериальные активы, как и основные средства, могут быть амортизируемыми и неамортизируемыми. А земельный участок подлежит амортизации? Еще раз напомним читателю, что нет.

Деятельность бухгалтерии

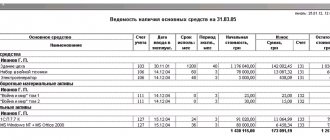

В бухгалтерском учете амортизируемое имущество распределяется работниками по определенным группам. Критерием тут является срок его полезного использования.

Первым делом исключаются объекты основных средств, которые не подлежат амортизации, то есть те, чья первоначальная стоимость ниже 40 тысяч рублей, а также те, которые начнут приносить экономическую прибыль только в будущем.

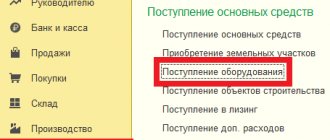

Для налогового учета амортизацию в бухгалтерии начисляют одним из двух основных способов — линейным или нелинейным. К примеру, производственные запасы определенно будут подлежать амортизации.

У налогоплательщика есть правомочие включить в состав затрат отчетного налогового периода расходы на вложения капитального характера в объеме, не превышающем 10 % от исходной цены объектов основных средств.

Как вы уже помните, исключением тут будут те объекты ОС, что были получены организацией безвозмездно, а также расходы, связанные с модернизацией, реконструкцией, достройкой, техническим перевооружением и дооборудованием.

Метод линейный

При этой схеме общая величина амортизации за один месяц рассчитывается в качестве произведения восстановительной или другими словами первоначальной стоимости от своей нормы. Таким образом, данная величина определяется по следующей формуле, а именно: K = (1/n) x 100%. В данном случае K играет роль нормы, рассматриваемого определения, а n представляет собой срок использования в месяцах, то есть промежуток времени, в период которого средство было полезным и активно применялось.

О начислении амортизации

Суммы амортизации рассчитываются бухгалтерскими работниками ежемесячно. При этом ее начисление производится отдельно по каждому существующему объекту имущества, естественно, подверженного амортизации.

Расчет по объектам собственности начинается с первого числа месяца, следующего за тем, в котором ОС было введено в эксплуатацию. Это касается и предметов основных средств, которые требуется утверждать в рамках проведения государственной регистрации. От фактической даты государственной регистрации расчет не зависит. Главное, чтобы объект был принят к учету в качестве основного средства на 01 счете.

Что касается прекращения расчетов, то это происходит с первого числа месяца, который следует за месяцем, в который произошло абсолютное списание стоимости объекта. Амортизация прекращается также, когда он был удален из списка имущества, подлежащего амортизации. В данном случае исключаться будет все, что с позиции налогообложения не может приносить прибыль.

Мы выяснили, что стоимость объектов основных средств организации со временем снижается именно из-за начисления амортизации. По российскому законодательству, ежемесячному списанию части суммы на затраты не будут подлежать законсервированные строительные объекты, сельскохозяйственные посадки и животные, не достигшие продуктивного возраста, земельные участки, предметы, первоначальная стоимость которых была ниже 40 тысяч рублей. Не подлежит амортизации и продукция, приобретенная на средства из определенных источников.

Как рассчитать сумму амортизации — методы и особенности расчета

Порядок расчета и методы расчета амортизационных отчислений регулируются статей 259 Налогового кодекса Российской Федерации. Существует два основных метода начисления:

- Линейный метод;

- Нелинейный метод.

Какой метода начисления амортизации выбрать должен решить для себя каждый хозяйствующий субъект, это решение должно быть прописано в учетной политике организации, которая составляется каждый год и утверждается единоличным исполнительным органом юридического лица.

Важно! Поменять метод начисления можно только с начала нового года и только один раз в пять лет.

Применяемый метод должен быть использован для всего имущества- объектов основных средств. То есть не может быть такой ситуации, когда на один объект применяется линейный метод начисления, а на другой объект на том же предприятии применяется нелинейный метод.

Как только объект вводится в эксплуатацию, начиная со следующего месяца бухгалтер организации (или директор, если обязанность по ведению бух.учета не передана бухгалтеру) должен начислять амортизацию.